Tamaño y participación del mercado de diagnósticos avícolas

Análisis del mercado de diagnósticos avícolas por Mordor Intelligence

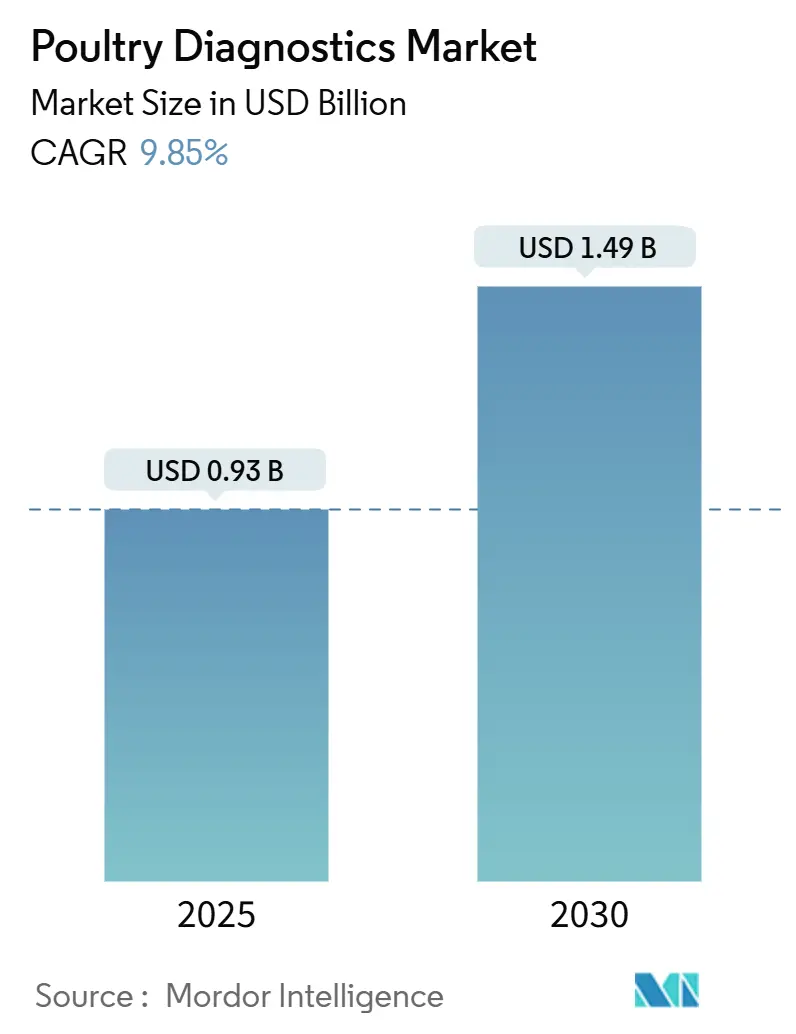

El mercado de diagnósticos avícolas está valorado en USD 0,93 mil millones en 2025 y se pronostica que alcanzará USD 1,49 mil millones en 2030, avanzando a una TCAC del 9,85%. El crecimiento refleja la adopción generalizada de programas sofisticados de salud del rebaño, el cambio hacia la confirmación molecular de patógenos emergentes y requisitos de vigilancia más estrictos que vinculan el acceso a la exportación con pruebas documentadas. Los programas gubernamentales de vacunación y monitoreo tras episodios recientes de influenza aviar altamente patógena refuerzan la demanda constante de cribado de rutina, mientras que las herramientas de inteligencia artificial que analizan datos de incubadoras en tiempo real están moviendo los diagnósticos de una función reactiva a un pilar preventivo. Los productores integrados están estandarizando protocolos de prueba en operaciones de múltiples sitios para proteger genética de alto valor, y los laboratorios de referencia están escalando la automatización para mitigar la escasez persistente de tecnólogos capacitados. En paralelo, los dispositivos de punto de atención están ganando tracción en granjas que no pueden esperar resultados externos, dando al mercado de diagnósticos avícolas impulso adicional en regiones de baja infraestructura.

Aspectos clave del informe

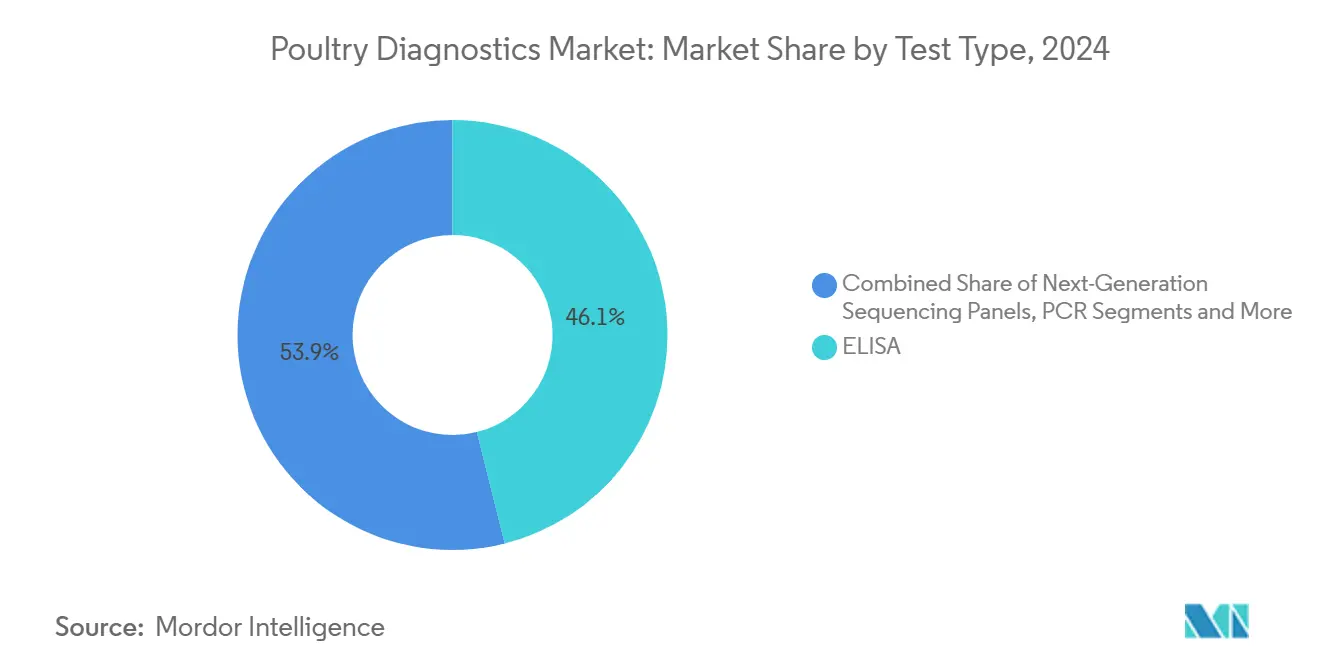

- Por tipo de prueba, ELISA lideró con el 46,12% de participación de ingresos en 2024, mientras que se proyecta que PCR registre la TCAC más rápida del 10,45% hasta 2030.

- Por tipo de enfermedad, las enfermedades infecciosas representaron el 38,15% de la participación del mercado de diagnósticos avícolas en 2024; las enfermedades parasitarias están en camino de una TCAC del 10,82% hasta 2030.

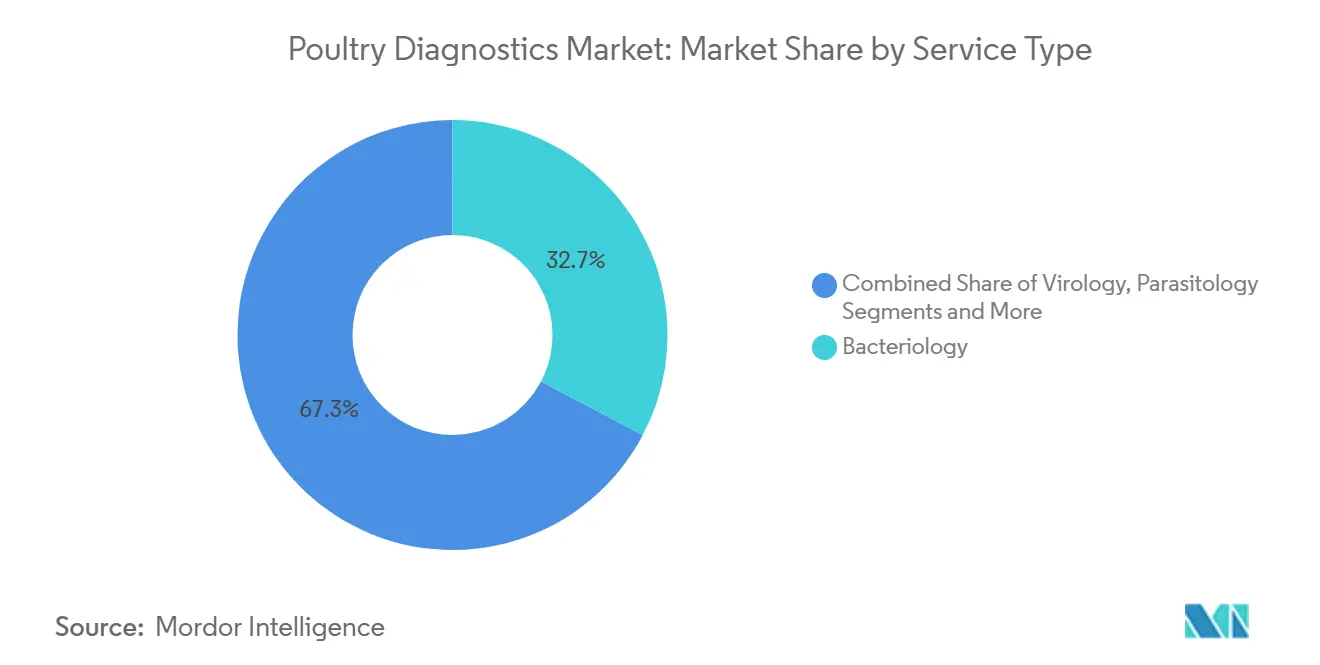

- Por tipo de servicio, la bacteriología tuvo el 32,71% del tamaño del mercado de diagnósticos avícolas en 2024, mientras que se espera que la virología se expanda a una TCAC del 11,03%.

- Por usuario final, los laboratorios veterinarios de referencia capturaron el 43,20% de participación en 2024; las unidades de punto de atención en granjas registran la perspectiva de TCAC más alta del 11,35%.

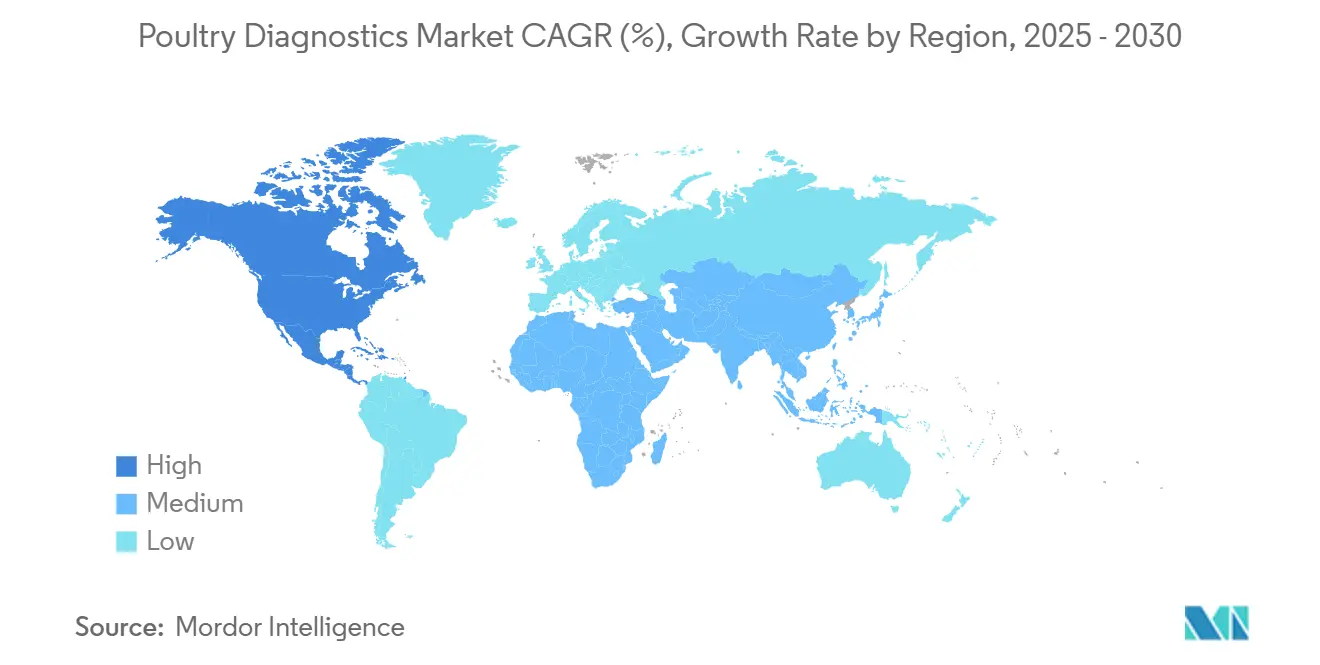

- Por geografía, América del Norte dominó con el 42,19% de participación de ingresos en 2024, pero Asia-Pacífico es la región de más rápido crecimiento con una TCAC del 11,86%.

Tendencias e insights del mercado global de diagnósticos avícolas

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Programas intensificados de vigilancia gubernamental y ONG | +2.1% | Global, con ganancias tempranas en APAC, América del Norte | Mediano plazo (2-4 años) |

| Escalada de brotes de influenza aviar y zoonóticos | +2.8% | Global, concentrado en Asia-Pacífico, América del Norte | Corto plazo (≤ 2 años) |

| Demanda creciente de proteína avícola en economías emergentes | +1.9% | Asia-Pacífico central, derrame a MEA, América Latina | Largo plazo (≥ 4 años) |

| Adopción rápida de ELISA, PCR y otros ensayos moleculares | +1.7% | América del Norte y UE, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Expansión de operaciones avícolas integradas de gran escala | +1.2% | Global, con concentración en el Sudeste Asiático, Brasil | Largo plazo (≥ 4 años) |

| Análisis predictivo impulsado por IA para la salud de incubadoras | +0.8% | América del Norte, UE, mercados selectos de APAC | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Programas intensificados de vigilancia gubernamental y ONG

Los organismos regulatorios tratan a los veterinarios y laboratorios de diagnóstico como la primera barrera contra el derrame zoonótico, lo que ha elevado los volúmenes de pruebas de rutina en rebaños comerciales. El Departamento de Agricultura de los Estados Unidos hace cumplir el Plan Nacional de Mejoramiento Avícola, vinculando el cumplimiento del programa con los privilegios de movimiento interestatal, mientras que sus protocolos de monitoreo de influenza aviar pueden suspender la acreditación del rebaño por incumplimiento [1]Departamento de Agricultura de los Estados Unidos, "Plan Nacional de Mejoramiento Avícola," usda.gov. Marcos similares en la Unión Europea exigen pruebas acreditadas antes de la certificación de exportación. Estas políticas convierten los diagnósticos de un costo discrecional en una necesidad operacional. El financiamiento internacional de la Organización Mundial de Sanidad Animal apoya las mejoras de laboratorio en el Sudeste Asiático, expandiendo aún más la huella de pruebas. Juntas, estas iniciativas ejercen presión estructural al alza en el mercado de diagnósticos avícolas.

Escalada de brotes de influenza aviar y zoonóticos

La influenza aviar altamente patógena continúa circulando en aves migratorias silvestres, desencadenando sacrificios recurrentes en operaciones comerciales y creando aumentos en las presentaciones de muestras. Los Centros para el Control y la Prevención de Enfermedades documentaron fragmentos virales en tres veterinarios después de visitas rutinarias a granjas, ilustrando el riesgo entre especies y reforzando la necesidad de ensayos moleculares de alta sensibilidad [2]Centros para el Control y la Prevención de Enfermedades, "Actualización sobre la influenza aviar altamente patógena en humanos," cdc.gov. Los ensayos de campo de vacunas realizados por el USDA demostraron una protección casi completa pero destacaron la necesidad paralela de diagnósticos que puedan diferenciar animales infectados de vacunados, sosteniendo la demanda de pruebas a largo plazo. Los paneles de PCR en tiempo real capaces de subtipificar cepas H5, H7 y H9 en 60 minutos ahora son estándar en laboratorios de referencia, y los flujos de trabajo automatizados aseguran capacidad durante picos de brotes. Estas dinámicas intensifican la dependencia de diagnósticos rápidos y precisos en cada nivel de producción.

Demanda creciente de proteína avícola en economías emergentes

El crecimiento económico y las dietas urbanas en el sur y sudeste de Asia se proyectan para elevar la producción regional de pollos de engorde en un 4-5% anualmente hasta 2030, expandiendo la base de rebaños direccionable para diagnósticos. El esquema de certificación de salud compartimentalizado de India, recientemente respaldado como libre de IAAP por la Organización Mundial de Sanidad Animal, ilustra cómo la vigilancia robusta gana acceso al mercado para exportaciones. El aumento del ingreso disponible también impulsa el consumo doméstico, llevando a los integradores a salvaguardar la seguridad del suministro a través del monitoreo reglamentado. Los gobiernos en Indonesia y Filipinas proporcionan subvenciones de contrapartida para la construcción de laboratorios, combinando objetivos de salud pública con ambiciones de agroexportación. A medida que los tamaños de rebaños se incrementan, cada ave incremental añadida a los inventarios comerciales multiplica directamente el volumen de pruebas requerido, apoyando la expansión a largo plazo del mercado de diagnósticos avícolas.

Adopción rápida de ELISA, PCR y otros ensayos moleculares

Los laboratorios que enfrentan escasez de tecnólogos calificados están recurriendo a plataformas de inmunoensayo y PCR de alto rendimiento que automatizan la mayoría de los pasos, reduciendo el pipeteo manual y los errores de interpretación. La serie Catalyst de IDEXX proporciona lecturas cuantitativas para múltiples parámetros en menos de 10 minutos y ahora procesa muestras aviares a través de una expansión de menú validada. Zoetis abrió un laboratorio de referencia de 32,000 pies cuadrados en Louisville con robótica que mueve muestras desde el acceso hasta el resultado sin puntos de contacto humano. Estas inversiones permiten a las instalaciones sostener un crecimiento de volumen de dos dígitos mientras los mercados laborales permanecen restringidos. A medida que los sistemas automatizados se convierten en la nueva línea base, las ganancias de rendimiento se traducen en acceso más amplio para granjas más pequeñas, acelerando la adopción generalizada de pruebas moleculares en el mercado de diagnósticos avícolas.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Alto costo de pruebas moleculares y consumibles | -1.4% | Global, agudo en PIBM y áreas rurales | Corto plazo (≤ 2 años) |

| Fuerza laboral de laboratorio calificada limitada en regiones de bajos ingresos | -0.9% | Mercados emergentes de APAC, África Subsahariana, América Latina | Largo plazo (≥ 4 años) |

| Carga de cumplimiento de protocolos de bioseguridad en evolución | -0.7% | Global, concentrado en principales mercados de exportación | Mediano plazo (2-4 años) |

| Interrupciones del suministro de reactivos durante prohibiciones comerciales | -0.5% | Global, con concentración regional durante crisis | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto costo de pruebas moleculares y consumibles

Los consumibles para paneles de PCR multiplex permanecen con precios fuera del alcance de muchos pequeños productores, particularmente en regiones donde los márgenes en la granja son reducidos. Los amortiguadores de envío y los requisitos de cadena de frío añaden marcas logísticas que pueden elevar los costos de entrega en un 25% en ubicaciones remotas. Los laboratorios públicos subsidian las tarifas, pero los ciclos presupuestarios y las prioridades de salud humana competidoras limitan el alcance. Los fabricantes están respondiendo con reactivos liofilizados estables a temperaturas ambientales y sistemas de cartuchos que integran extracción, amplificación y detección. Mientras las innovaciones prometen alivio gradual de costos, la asequibilidad a corto plazo continúa restringiendo la penetración completa del mercado de diagnósticos avícolas.

Fuerza laboral de laboratorio calificada limitada en regiones de bajos ingresos

Los diagnosticadores veterinarios y técnicos de laboratorio permanecen escasos en varias economías emergentes. La Asociación Médica Veterinaria Americana proyecta un déficit de 15,000 profesionales en América del Norte para 2030, una brecha que se hace eco a menor escala en África y el sur de Asia [3]Asociación Médica Veterinaria Americana, "Informe de fuerza laboral 2025," avma.org . El personal limitado prolonga los tiempos de respuesta, desalentando a los agricultores que necesitan respuestas rápidas. La microscopía remota impulsada por inteligencia artificial basada en la nube alivia parcialmente la escasez, pero las limitaciones de conectividad obstaculizan la adopción en campo. Los programas multilaterales de desarrollo de capacidades proporcionan entrenamiento, pero la migración a sectores mejor pagados erosiona la retención. A menos que mejore el suministro de fuerza laboral, las brechas de talento sostenidas moderarán el potencial de crecimiento para el mercado de diagnósticos avícolas en geografías desatendidas.

Análisis de segmentos

Por tipo de prueba: las tecnologías moleculares impulsan la innovación

ELISA generó el 46,12% de los ingresos globales en 2024, reflejando su papel como la columna vertebral de la vigilancia y el monitoreo de vacunación. Estos ensayos combinan bajo costo con rendimiento confiable, lo que los mantiene arraigados incluso cuando emergen nuevas modalidades. El tamaño del mercado de diagnósticos avícolas para ofertas basadas en ELISA se situó en USD 0,43 mil millones en 2025 y se pronostica que supere los USD 0,62 mil millones para 2030. Las plataformas PCR, aunque comenzando desde una línea base más baja, se proyecta que registren una TCAC del 10,45%, impulsadas por mandatos regulatorios para confirmación molecular durante brotes de H5 o H7. Los fabricantes agrupan reactivos validados con termocicladores automatizados, reduciendo el tiempo práctico y el riesgo de contaminación. Los paneles de secuenciación de próxima generación se sitúan en la vanguardia, capaces de caracterizar viromas completos en un solo flujo de trabajo, pero permanecen confinados a laboratorios de referencia hasta que los costos caigan más.

El segmento de flujo lateral aborda las necesidades de triaje en granja con cartuchos que entregan respuestas cualitativas en 15 minutos. La demanda aumenta donde las decisiones inmediatas de sacrificio pueden evitar pérdidas financieras severas, especialmente en operaciones integradas que albergan millones de aves. Las pruebas de inhibición de hemaglutinación, aún requeridas por varias autoridades de exportación, continúan asegurando una participación de nicho. Los proveedores ahora desarrollan soluciones de captura de imagen digital que interpretan patrones de título objetivamente, mejorando la consistencia. Juntas, estas dinámicas aseguran que el mercado de diagnósticos avícolas ofrezca un amplio continuo tecnológico, permitiendo a los usuarios equilibrar precio, velocidad y sensibilidad.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por tipo de enfermedad: los patógenos infecciosos mantienen la primacía

Los agentes infecciosos comandaron el 38,15% de participación de ingresos en 2024 y permanecen como el punto focal económico para productores cautelosos de prohibiciones comerciales y órdenes de despoblación masiva. Las presentaciones de muestras aumentan cada invierno cuando las aves migratorias intersectan rebaños comerciales en el hemisferio norte, subrayando la volatilidad estacional integrada en el mercado de diagnósticos avícolas. El sector responde con paneles de PCR multiplex que detectan influenza aviar, enfermedad de Newcastle y bronquitis infecciosa en una sola ejecución, mejorando la eficiencia de costos. Los investigadores también refinan ensayos DIVA (Diferenciación de infectados de animales vacunados) para apoyar estrategias de inmunización generalizada sin comprometer la vigilancia.

Las enfermedades parasitarias, lideradas por la coccidiosis, exhiben la TCAC más rápida del 10,82%, expandiendo el tamaño del mercado de diagnósticos avícolas para este nicho de USD 0,14 mil millones en 2025 a unos esperados USD 0,23 mil millones para 2030. Los instrumentos automatizados de conteo de ooquistes reducen la subjetividad y la fatiga del personal, aumentando la confiabilidad de las pruebas. El interés concurrente en trastornos metabólicos y nutricionales señala una tendencia más amplia hacia la cría de precisión, donde sensores vestibles rastrean la temperatura corporal y la actividad para prevenir problemas de bienestar. Aunque estas categorías permanecen más pequeñas hoy, su tasa de crecimiento sugiere una diversificación gradual de la demanda de diagnóstico lejos de un enfoque exclusivo en patógenos.

Por tipo de servicio: la virología se acelera dentro de los menús de laboratorio

La bacteriología retuvo el primer lugar con una contribución del 32,71% en 2024 debido a los mandatos de monitoreo de Salmonella impulsados por la seguridad alimentaria. Los programas nacionales en Estados Unidos y la Unión Europea obligan a los procesadores a demostrar cumplimiento continuo, asegurando una línea base confiable para servicios de cultivo y serotipificación. A pesar de esa estabilidad, la expansión más dinámica ocurre en virología, que se proyecta que aumente a una TCAC del 11,03% hasta 2030. La secuenciación de próxima generación ahora apoya el genotipado viral rutinario, dando a los veterinarios perspectivas sobre la deriva antigénica que podría erosionar la eficacia de las vacunas. Los laboratorios de referencia aprovechan la robótica de alto rendimiento para satisfacer la demanda creciente durante picos de brotes, integrando pipelines bioinformáticos que entregan informes completos en 48 horas.

La parasitología aprovecha hardware de análisis de imágenes capaz de distinguir morfología de ooquistes a través de especies de Eimeria, reduciendo tiempos de análisis de horas a minutos. La inmunología y serología mantienen roles estables en el monitoreo de títulos de anticuerpos post-vacunación, y la necropsia más histopatología permanecen indispensables para eventos complejos de mortalidad donde las lesiones macroscópicas guían pruebas adicionales. La naturaleza multidisciplinaria de los menús de laboratorio subraya por qué el mercado de diagnósticos avícolas recompensa a proveedores que pueden agrupar diversos servicios bajo un mismo techo.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por usuario final: la adopción de punto de atención aumenta desde una base más baja

Los laboratorios veterinarios de referencia capturaron el 43,20% de participación de ingresos en 2024 al ofrecer experiencia centralizada y precios al por mayor. IDEXX solo procesa millones de muestras aviares anualmente a través de una red internacional que opera turnos de 24 horas durante alertas epidémicas. Las tendencias de consolidación se aceleran a medida que los laboratorios regionales venden a cadenas globales que buscan alcance geográfico. Sin embargo, las unidades de prueba en granja entregan la TCAC más alta del 11,35%, reflejando la necesidad de los productores de acción inmediata en sitios de alta densidad. Los lectores de hematología y molecular basados en cartuchos ahora se conectan a aplicaciones móviles que archivan datos para cumplimiento de auditoría, reduciendo la brecha de rendimiento con instalaciones centralizadas.

Las instituciones académicas y centros de investigación públicos continúan piloteando tecnologías emergentes, como detección basada en CRISPR que podría evitar el termociclado. Aunque su participación directa en el mercado de diagnósticos avícolas permanece modesta, juegan un papel desproporcionado en la validación de metodologías adoptadas posteriormente por el sector comercial. Colectivamente, la dispersión de competencias a través de grupos de usuarios finales asegura resistencia en la capacidad de diagnóstico e impulsa la innovación continua.

Análisis geográfico

América del Norte se mantuvo como el bloque de ingresos más grande con el 42,19% de participación en 2024, resultado de legislación estricta de seguridad alimentaria, infraestructura avanzada de cadena de frío y esquemas de seguros generalizados que reembolsan gastos de control de enfermedades. La región invierte fuertemente en mejoras de biocontención y apoya una red de más de 60 laboratorios de diagnóstico veterinario acreditados que manejan presentaciones aviares, sustentando el perfil de demanda maduro. Aún así, Estados Unidos enfrenta una brecha proyectada de diagnosticadores calificados para 2030, lo que ha llevado a subsidios para mejoras de automatización, dando forma a las perspectivas a mediano plazo para el mercado de diagnósticos avícolas.

Asia-Pacífico es el territorio de crecimiento más rápido con una TCAC del 11,86% hasta 2030, sustentado por crecimiento poblacional, urbanización e impulsos políticos para aumentar la autosuficiencia proteica doméstica. China, India e Indonesia colectivamente planean inversiones multimillonarias en capacidad de matanza y almacenamiento en frío, y cada uno exige monitoreo rutinario de enfermedades para certificación de exportación. Las asociaciones público-privadas financian redes de laboratorios regionales que ofrecen cribado PCR con tarifas reducidas, integrando diagnósticos en la economía de producción estándar. Como resultado, el tamaño del mercado de diagnósticos avícolas en Asia-Pacífico se espera que supere USD 0,42 mil millones para 2030, desde USD 0,24 mil millones en 2025.

Europa preserva demanda estable a través de legislación veterinaria armonizada y protocolos de reconocimiento mutuo manejados por la Red de Liberación de Lotes Veterinarios, asegurando movimiento transfronterizo de aves de corral sin pruebas redundantes. América Latina y Oriente Medio y África registran crecimiento de doble dígito en bases absolutas pequeñas, apoyadas por integradores multinacionales que establecen complejos alineados verticalmente que incluyen laboratorios en sitio. Mientras los déficits de infraestructura permanecen en partes del África Subsahariana, los donantes multilaterales canalizan subvenciones para laboratorios móviles que pueden viajar entre granjas, estableciendo bases para la futura expansión del mercado de diagnósticos avícolas.

Panorama competitivo

El mercado de diagnósticos avícolas muestra concentración moderada. Los ingresos combinados de los cinco principales proveedores se sitúan justo por encima del 60%, dando espacio a participantes de nivel medio para especializarse. IDEXX Laboratories lidera la participación global y registró un crecimiento de ingresos del 6,56% año tras año en 2024 respaldado por menús moleculares expandidos. Zoetis sigue a través de adquisiciones estratégicas que tejieron Ethos Diagnostic Science, Phoenix Lab y ZNLabs en una red unificada de laboratorios de referencia que cubre citología, química y microbiología. Thermo Fisher Scientific aprovecha su franquicia qPCR para suministrar reactivos a laboratorios nacionales durante aumentos de brotes.

La tecnología es el campo de batalla decisivo. IDEXX lanzará un panel de cribado de linfoma para caninos en 2025, pero su plataforma subyacente de citometría de flujo tiene aplicaciones aviares que podrían polinizar cruzadamente segmentos de mercado. Zoetis despliega algoritmos de inteligencia artificial dentro de su ecosistema Vetscan Imagyst para leer frotis fecales automáticamente, reduciendo tiempos de análisis para coccidiosis de 20 minutos a menos de 4 minutos. Las empresas emergentes se enfocan en dispositivos PCR portátiles que funcionan sin refrigeración, dirigiéndose a países de bajos recursos. Mientras las patentes y aprobaciones regulatorias forman barreras de entrada, la adhesión del cliente también surge de servicios de integración de datos que alimentan resultados de laboratorio directamente en software de gestión de granjas.

Los fabricantes regionales navegan políticas de contenido local asociándose con corporaciones estatales de agronegocios para ensamblar kits de diagnóstico domésticamente. Esta estrategia limita la exposición a aranceles de importación y asegura elegibilidad de licitación pública. Por el contrario, los incumbentes globales salvaguardan la equidad de marca a través de pruebas de competencia de terceros que certifican la reproducibilidad del ensayo, un prerequisito para precios premium. En general, el panorama competitivo permanece dinámico, con velocidad de innovación y movimientos de adquisición impulsando cambios en asignaciones de participación dentro del mercado de diagnósticos avícolas.

Líderes de la industria de diagnósticos avícolas

-

Idexx Laboratories, Inc.

-

Zoetis, Inc.

-

Thermo Fisher Scientific

-

Biochek

-

Megacor Diagnostik GmbH

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Marzo 2025: Zoetis abrió su laboratorio de referencia de Louisville de 32,000 pies cuadrados, coubicado con UPS Healthcare Labport, para acelerar la logística de especímenes a nivel nacional

- Marzo 2024: Harch Tech Group con sede en Países Bajos adquirió NYtor para mejorar el cribado basado en PCR dirigido a mejorar la supervivencia de pollitos machos.

- Enero 2024: Alveo Technologies se asoció con Pharmsure International, Royal GD y x-OvO para co-desarrollar un panel multiplex de influenza aviar que cubra cepas del Grupo A, H5, H7 y H9 para uso in-situ.

Alcance del informe global del mercado de diagnósticos avícolas

Las aves de corral se definen como ganado que son pollos, pavos, patos, aves acuáticas y otras aves criadas en la granja. Los diagnósticos avícolas se utilizan para identificar las diversas enfermedades presentes en las aves de corral. El aumento en la demanda de productos alimentarios derivados de aves de corral está impulsando el crecimiento del mercado. Los diagnósticos avícolas proporcionan servicios de microbiología, serología, patología y toxicología y en días recientes, se está extendiendo a través de múltiples estructuras organizacionales.

| ELISA |

| PCR |

| Inmunoensayos de flujo lateral |

| Inhibición de hemaglutinación y AGID |

| Paneles de secuenciación de próxima generación |

| Otras pruebas de diagnóstico |

| Trastornos metabólicos y nutricionales |

| Enfermedades infecciosas |

| Enfermedades parasitarias (coccidiosis, helmintos) |

| Otros tipos de enfermedad |

| Bacteriología |

| Virología |

| Parasitología |

| Serología e inmunología |

| Necropsia e histopatología |

| Granjas avícolas e integradores |

| Laboratorios veterinarios de referencia |

| Unidades de prueba de punto de atención / en granja |

| Institutos académicos y de investigación |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por tipo de prueba | ELISA | |

| PCR | ||

| Inmunoensayos de flujo lateral | ||

| Inhibición de hemaglutinación y AGID | ||

| Paneles de secuenciación de próxima generación | ||

| Otras pruebas de diagnóstico | ||

| Por tipo de enfermedad | Trastornos metabólicos y nutricionales | |

| Enfermedades infecciosas | ||

| Enfermedades parasitarias (coccidiosis, helmintos) | ||

| Otros tipos de enfermedad | ||

| Por tipo de servicio | Bacteriología | |

| Virología | ||

| Parasitología | ||

| Serología e inmunología | ||

| Necropsia e histopatología | ||

| Por usuario final | Granjas avícolas e integradores | |

| Laboratorios veterinarios de referencia | ||

| Unidades de prueba de punto de atención / en granja | ||

| Institutos académicos y de investigación | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de diagnósticos avícolas?

El mercado de diagnósticos avícolas está valorado en USD 0,93 mil millones en 2025 y se proyecta que alcance USD 1,49 mil millones para 2030.

¿Quiénes son los actores clave en el mercado de diagnósticos avícolas?

Idexx Laboratories, Inc., Zoetis, Inc., Thermo Fisher Scientific, Biochek y Megacor Diagnostik GmbH son las principales empresas que operan en el mercado de diagnósticos avícolas.

¿Cuál es la región de crecimiento más rápido en el mercado de diagnósticos avícolas?

Asia-Pacífico lidera el crecimiento con una TCAC esperada del 11,86% hasta 2030, impulsada por la rápida expansión de la avicultura comercial.

¿Qué región tiene la mayor participación en el mercado de diagnósticos avícolas?

En 2025, América del Norte representa la mayor participación de mercado en el mercado de diagnósticos avícolas.

¿Por qué están ganando popularidad los ensayos moleculares?

Los organismos regulatorios requieren cada vez más confirmación molecular durante investigaciones de enfermedades notificables, y las plataformas PCR automatizadas ofrecen velocidad, sensibilidad y menor dependencia de mano de obra calificada.

Última actualización de la página el: