Tamaño del mercado de alternativas lácteas de América del Norte

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 12.68 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 19.81 Mil millones de dólares | |

| Mayor participación por canal de distribución | Fuera de comercio | |

| CAGR (2024 - 2029) | 8.95 % | |

| Mayor participación por país | Estados Unidos | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de alternativas lácteas de América del Norte

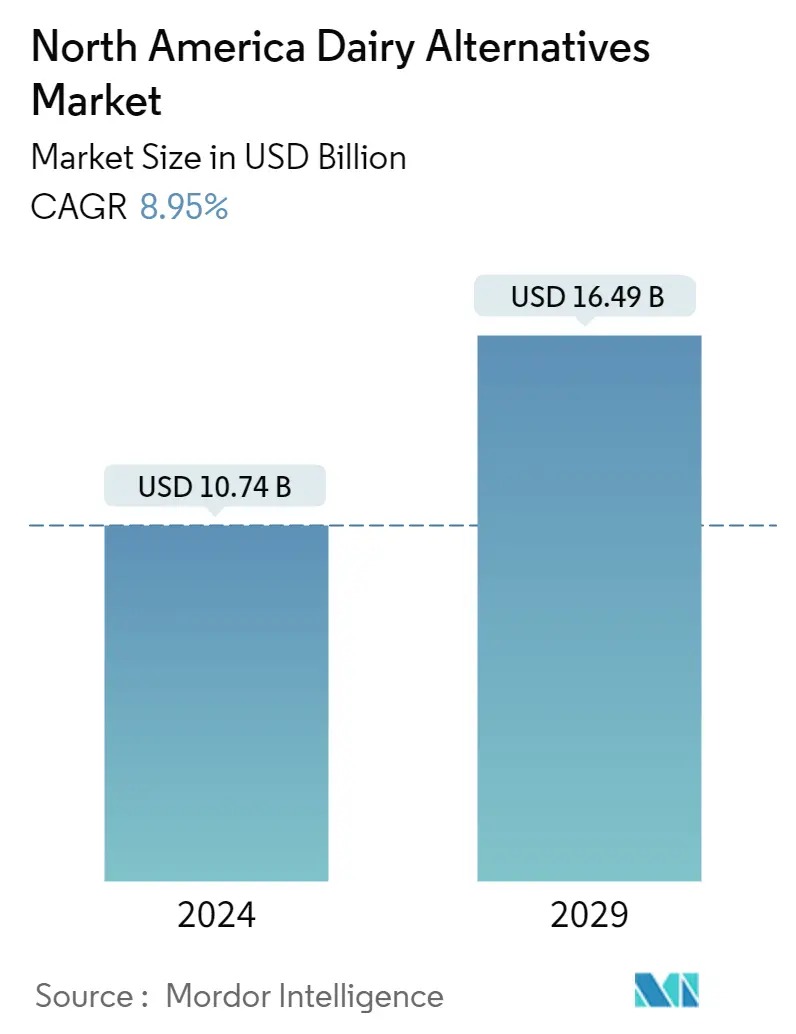

El tamaño del mercado de alternativas lácteas de América del Norte se estima en 10,74 mil millones de dólares en 2024, y se espera que alcance los 16,49 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,95% durante el período previsto (2024-2029).

Los canales minoristas en línea se están asociando con muchas marcas para impulsar sus ventas

- El canal de distribución del mercado de alternativas lácteas de América del Norte está segmentado en hostelería y off-trade. El canal off-trade juega un papel importante en las ventas de productos lácteos alternativos en la región. Los supermercados e hipermercados son los mayores canales de distribución fuera del comercio en el mercado de alternativas lácteas de América del Norte. El factor de proximidad de estos canales, especialmente en ciudades grandes y desarrolladas, les proporciona la ventaja añadida de influir en las decisiones de compra de los consumidores. En 2022, el valor de las ventas de alternativas lácteas a través de supermercados e hipermercados representó más del 73,4% en comparación con otros canales minoristas.

- La leche de origen vegetal juega un papel importante en las ventas generales de los canales minoristas. En 2021, el valor de las ventas de leche de origen vegetal aumentó un 8,5% en comparación con 2020, mientras que las ventas de leche de origen animal disminuyeron un 2%. En el mismo año, el 42% de los hogares compró leche de origen vegetal y el 76% la compró varias veces en canales minoristas.

- Se proyecta que el canal en línea en América del Norte será el canal de distribución de alternativas lácteas de más rápido crecimiento. Se prevé que crezca un 44 % en 2024 en comparación con 2021. Los minoristas en línea se están asociando con marcas para ampliar su espacio en los estantes, aumentar el surtido y mejorar la experiencia de compra de los consumidores al ofrecer una amplia gama de productos de origen vegetal. En 2021, más del 22% de los canadienses preferían comprar alimentos en línea.

El consumo explosivo de la población y el respaldo del gobierno están impulsando el crecimiento del mercado.

- El mercado de alternativas lácteas de América del Norte domina el mercado mundial debido a la creciente intolerancia a la lactosa y la adopción de dietas saludables. En 2022, se descubrió que entre 30 y 50 millones de estadounidenses eran intolerantes a la lactosa. Los productos sin lácteos más preferidos son la leche, la mantequilla, los postres helados y el queso.

- Estados Unidos es el mercado líder de alternativas lácteas en la región. Se proyecta que registre la tasa de crecimiento interanual más rápida del 26% en valor durante 2024-2027. La mayor demanda se debe al mayor volumen de producción de frutos secos (almendras) y soja. Por ejemplo, Estados Unidos produce alrededor de 2.002.742 toneladas métricas de almendras al año, lo que representa el 80% de la producción mundial de almendras. Los continuos lanzamientos de productos son el factor clave que promueve las ventas de alternativas lácteas en el país, ya que los consumidores estadounidenses están muy abiertos a probar nuevos productos.

- En 2021, el 62 % o 79 millones de hogares estadounidenses compraron productos de origen vegetal, frente al 61 % o 77 millones en 2020.

- Canadá es el segundo mercado líder en alternativas lácteas. El apoyo gubernamental es el principal factor que impulsa las ventas de productos no lácteos en el país. En 2018, el gobierno incluyó la industria de alternativas lácteas en su Iniciativa Supercluster e invirtió USD 150 millones en su desarrollo. En 2021 invirtió USD 173 millones adicionales.

- Se espera que las ventas de alternativas lácteas crezcan debido al aumento previsto de los trastornos del estilo de vida y la intolerancia a la lactosa. Se proyecta que el mercado de alternativas lácteas de América del Norte crecerá un valor del 16% en 2025 en comparación con 2023.

Tendencias del mercado de alternativas lácteas en América del Norte

- La eficiencia funcional y la competitividad de costes que ofrecen los productos alternativos a los lácteos está impulsando su producción

Descripción general de la industria de alternativas lácteas de América del Norte

El mercado de alternativas lácteas de América del Norte está fragmentado las cinco principales empresas ocupan el 26,56%. Los principales actores de este mercado son Agrifoods International Cooperative Ltd, Blue Diamond Growers, Califia Farms LLC, Danone SA y Oatly Group AB (ordenados alfabéticamente).

Líderes del mercado de alternativas lácteas en América del Norte

Agrifoods International Cooperative Ltd

Blue Diamond Growers

Califia Farms LLC

Danone SA

Oatly Group AB

Other important companies include Campbell Soup Company, Eden Foods Inc., Kite Hill, Land O'Lakes Inc., Miyoko's Creamery, Otsuka Holdings Co. Ltd, SunOpta Inc., The J.M. Smucker Company.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de alternativas lácteas de América del Norte

- Octubre de 2022 SunOpta completó la primera fase de la planta de leche alternativa estéril de 100 millones de dólares en Midlothian para fabricar leche y productos alimenticios sostenibles.

- Octubre de 2022 SunOpta Inc. anunció la adquisición de las marcas de bebidas vegetales Dream® y WestSoy® de The Hain Celestial Group Inc. por 33 millones de dólares. La empresa podrá beneficiarse de las marcas adquiridas, impulsando así su crecimiento en este negocio con ventajas competitivas.

- Julio de 2022 Danone lanzó la primera fórmula para bebés con una mezcla de lácteos y plantas en respuesta al deseo de los padres de opciones vegetarianas y flexitaristas para sus bebés.

Informe del mercado de alternativas lácteas de América del Norte índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Consumo per capita

- 4.2 Producción de materias primas/commodities

- 4.2.1 Alternativa láctea - Producción de materia prima

- 4.3 Marco normativo

- 4.3.1 Canada

- 4.3.2 México

- 4.3.3 Estados Unidos

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Categoría

- 5.1.1 Mantequilla no láctea

- 5.1.2 Queso no lácteo

- 5.1.3 Helado sin lácteos

- 5.1.4 Leche Vegetal

- 5.1.4.1 Por tipo de producto

- 5.1.4.1.1 Leche de almendras

- 5.1.4.1.2 Leche De Anacardos

- 5.1.4.1.3 Leche de coco

- 5.1.4.1.4 Leche de cáñamo

- 5.1.4.1.5 Leche de avena

- 5.1.4.1.6 Soy Milk

- 5.1.5 Yogurt no lácteo

- 5.2 Canal de distribución

- 5.2.1 Fuera de comercio

- 5.2.1.1 Tiendas de conveniencia

- 5.2.1.2 Ventas en línea

- 5.2.1.3 Minoristas especializados

- 5.2.1.4 Supermercados e Hipermercados

- 5.2.1.5 Otros (Clubs de almacén, gasolineras, etc.)

- 5.2.2 En el comercio

- 5.3 País

- 5.3.1 Canada

- 5.3.2 México

- 5.3.3 Estados Unidos

- 5.3.4 Resto de América del Norte

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Agrifoods International Cooperative Ltd

- 6.4.2 Blue Diamond Growers

- 6.4.3 Califia Farms LLC

- 6.4.4 Campbell Soup Company

- 6.4.5 Danone SA

- 6.4.6 Eden Foods Inc.

- 6.4.7 Kite Hill

- 6.4.8 Land O'Lakes Inc.

- 6.4.9 Miyoko's Creamery

- 6.4.10 Oatly Group AB

- 6.4.11 Otsuka Holdings Co. Ltd

- 6.4.12 SunOpta Inc.

- 6.4.13 The J.M. Smucker Company

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE LÁCTEOS Y DE ALTERNATIVAS LÁCTEAS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de alternativas lácteas de América del Norte

La mantequilla no láctea, el queso no lácteo, el helado no lácteo, la leche no láctea y el yogur no lácteo están cubiertos como segmentos por categoría. Off-Trade y On-Trade están cubiertos como segmentos por canal de distribución. Canadá, México y Estados Unidos están cubiertos como segmentos por país.

- El canal de distribución del mercado de alternativas lácteas de América del Norte está segmentado en hostelería y off-trade. El canal off-trade juega un papel importante en las ventas de productos lácteos alternativos en la región. Los supermercados e hipermercados son los mayores canales de distribución fuera del comercio en el mercado de alternativas lácteas de América del Norte. El factor de proximidad de estos canales, especialmente en ciudades grandes y desarrolladas, les proporciona la ventaja añadida de influir en las decisiones de compra de los consumidores. En 2022, el valor de las ventas de alternativas lácteas a través de supermercados e hipermercados representó más del 73,4% en comparación con otros canales minoristas.

- La leche de origen vegetal juega un papel importante en las ventas generales de los canales minoristas. En 2021, el valor de las ventas de leche de origen vegetal aumentó un 8,5% en comparación con 2020, mientras que las ventas de leche de origen animal disminuyeron un 2%. En el mismo año, el 42% de los hogares compró leche de origen vegetal y el 76% la compró varias veces en canales minoristas.

- Se proyecta que el canal en línea en América del Norte será el canal de distribución de alternativas lácteas de más rápido crecimiento. Se prevé que crezca un 44 % en 2024 en comparación con 2021. Los minoristas en línea se están asociando con marcas para ampliar su espacio en los estantes, aumentar el surtido y mejorar la experiencia de compra de los consumidores al ofrecer una amplia gama de productos de origen vegetal. En 2021, más del 22% de los canadienses preferían comprar alimentos en línea.

| Mantequilla no láctea | ||

| Queso no lácteo | ||

| Helado sin lácteos | ||

| Leche Vegetal | Por tipo de producto | Leche de almendras |

| Leche De Anacardos | ||

| Leche de coco | ||

| Leche de cáñamo | ||

| Leche de avena | ||

| Soy Milk | ||

| Yogurt no lácteo | ||

| Fuera de comercio | Tiendas de conveniencia |

| Ventas en línea | |

| Minoristas especializados | |

| Supermercados e Hipermercados | |

| Otros (Clubs de almacén, gasolineras, etc.) | |

| En el comercio |

| Canada |

| México |

| Estados Unidos |

| Resto de América del Norte |

| Categoría | Mantequilla no láctea | ||

| Queso no lácteo | |||

| Helado sin lácteos | |||

| Leche Vegetal | Por tipo de producto | Leche de almendras | |

| Leche De Anacardos | |||

| Leche de coco | |||

| Leche de cáñamo | |||

| Leche de avena | |||

| Soy Milk | |||

| Yogurt no lácteo | |||

| Canal de distribución | Fuera de comercio | Tiendas de conveniencia | |

| Ventas en línea | |||

| Minoristas especializados | |||

| Supermercados e Hipermercados | |||

| Otros (Clubs de almacén, gasolineras, etc.) | |||

| En el comercio | |||

| País | Canada | ||

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

Definición de mercado

- Alternativas lácteas - Las alternativas lácteas son alimentos elaborados con leche/aceites de origen vegetal en lugar de sus productos animales habituales, como queso, mantequilla, leche, helado, yogur, etc. La alternativa a la leche de origen vegetal o no láctea es la opción de rápido crecimiento. segmento en la categoría de desarrollo de productos alimenticios más nuevos de bebidas funcionales y especiales en todo el mundo.

- Mantequilla no láctea - La mantequilla sin lácteos es una alternativa a la mantequilla vegana que se elabora a partir de una mezcla de aceites vegetales. Con el aumento de dietas alternativas como el vegetarianismo, el veganismo y la intolerancia al gluten, la mantequilla vegetal es un sustituto no lácteo saludable de la mantequilla normal.

- Helado sin lácteos - El helado a base de plantas es una categoría en crecimiento. El helado vegetal es un tipo de postre elaborado sin ningún ingrediente animal. Por lo general, se considera un sustituto del helado normal para quienes no pueden o no comen productos animales o derivados de animales, incluidos huevos, leche, crema o miel.

- Leche de origen vegetal - Las leches de origen vegetal son sustitutos de la leche que se elaboran a partir de frutos secos (p. ej., avellanas, semillas de cáñamo), semillas (p. ej., sésamo, nueces, cocos, anacardos, almendras, arroz, avena, etc.) o legumbres (p. ej., soja). Las leches de origen vegetal, como la leche de soja y la leche de almendras, han sido populares en el este de Asia y Oriente Medio durante siglos.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados son seleccionados en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción