Tamaño y participación del mercado del almidón nativo

Análisis del mercado del almidón nativo por Mordor Intelligence

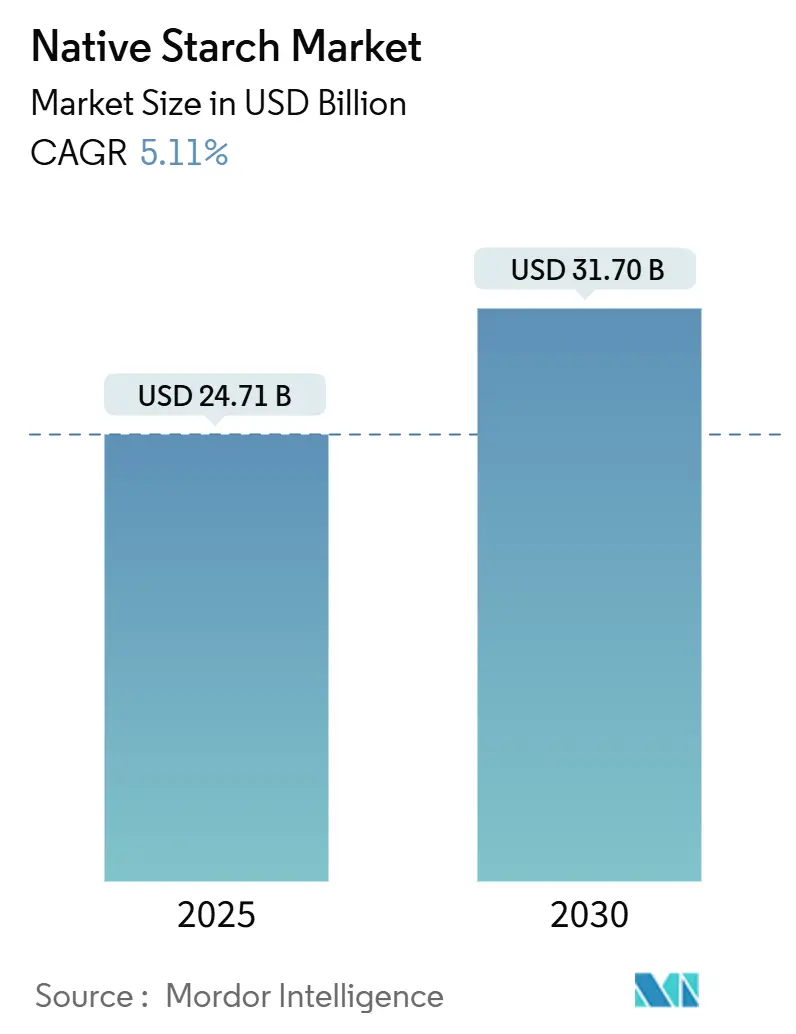

Se proyecta que el mercado del almidón nativo crecerá de USD 24.71 mil millones en 2025 a USD 31.70 mil millones para 2030, registrando una TCAC del 5.11% durante el período de pronóstico. Este crecimiento está impulsado por las aplicaciones en expansión en alimentos, farmacéutica, cuidado personal, papel, adhesivos y bioplásticos, junto con las tendencias de reformulación de etiqueta limpia que elevan al almidón nativo como un ingrediente funcional y libre de químicos. Los productores están abordando la volatilidad de precios de materias primas a través de abastecimiento diversificado, integración vertical y avances en tecnologías de extracción que mejoran los rendimientos y reducen el uso de recursos. Las áreas clave de demanda incluyen panadería, confitería, lácteos, alternativas cárnicas y envases biodegradables, con dietas basadas en plantas y alimentos funcionales que impulsan aún más su papel como texturizante y componente nutricional. Los usuarios industriales en papel y envases están adoptando almidón para objetivos de sostenibilidad, promoviendo inversiones en grados especializados y tecnologías como extracción asistida por ultrasonido y tratamientos de calor-humedad para mejorar el rendimiento mientras mantienen un perfil de etiqueta limpia. A pesar de los desafíos regulatorios y las fluctuaciones de costos agrícolas, estos factores sostienen colectivamente la trayectoria de crecimiento del mercado.

Puntos clave del informe

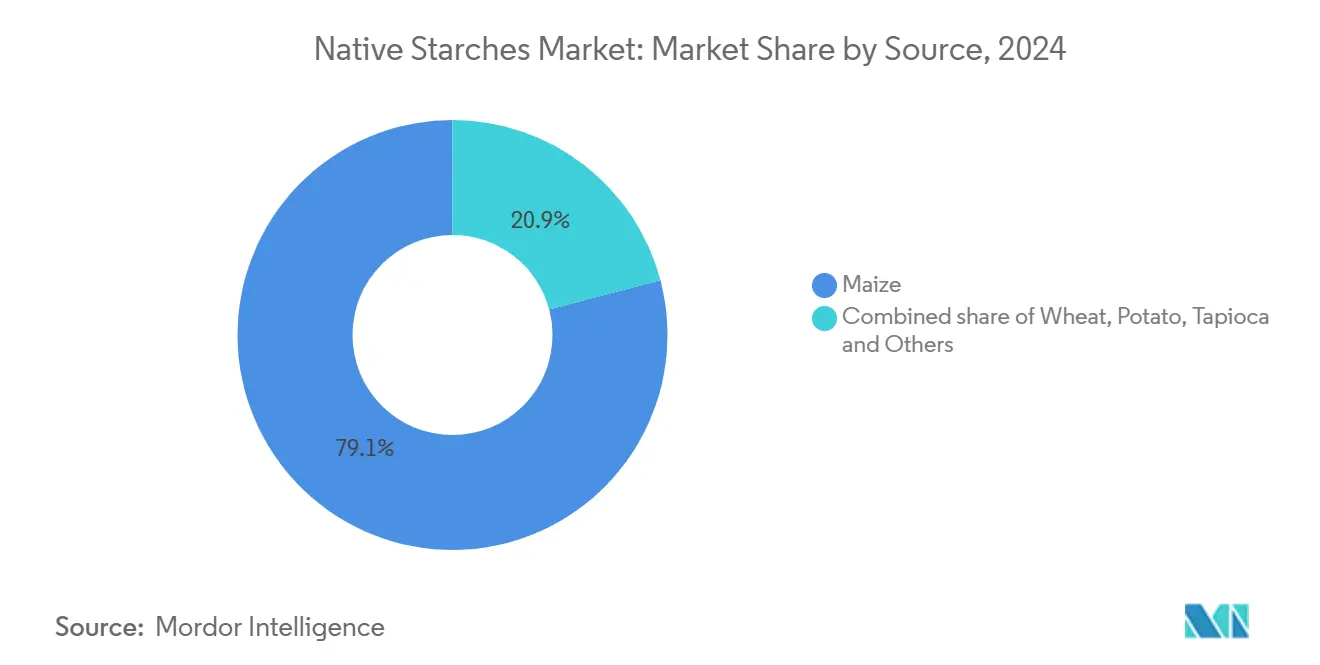

- Por fuente, el maíz capturó el 79.04% de la participación del mercado del almidón nativo en 2024, mientras que se proyecta que la tapioca crezca a una TCAC del 5.46% entre 2025 y 2030.

- Por forma, el polvo comandó el 79.83% de participación del tamaño del mercado del almidón nativo en 2024; los formatos líquidos avanzan a una TCAC del 5.95% hasta 2030.

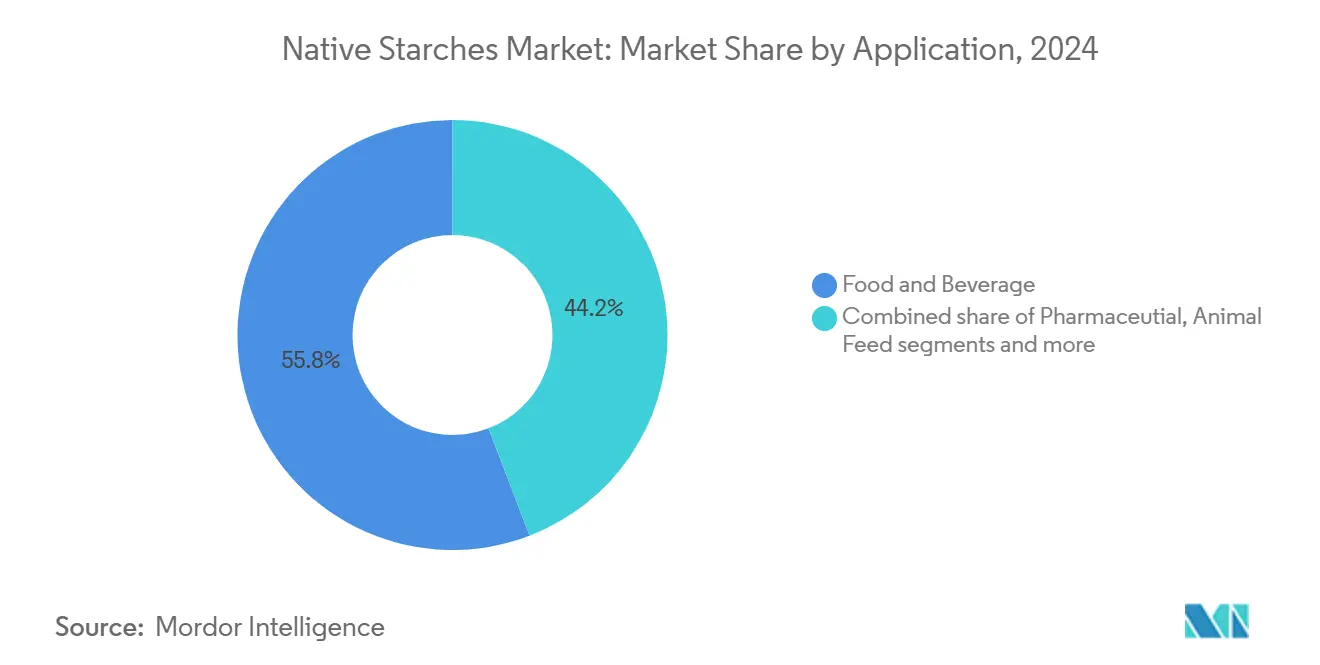

- Por aplicación, alimentos y bebidas representaron el 55.84% de participación del tamaño del mercado del almidón nativo en 2024, mientras que la aplicación farmacéutica registra la TCAC más alta del 6.16% hasta 2030.

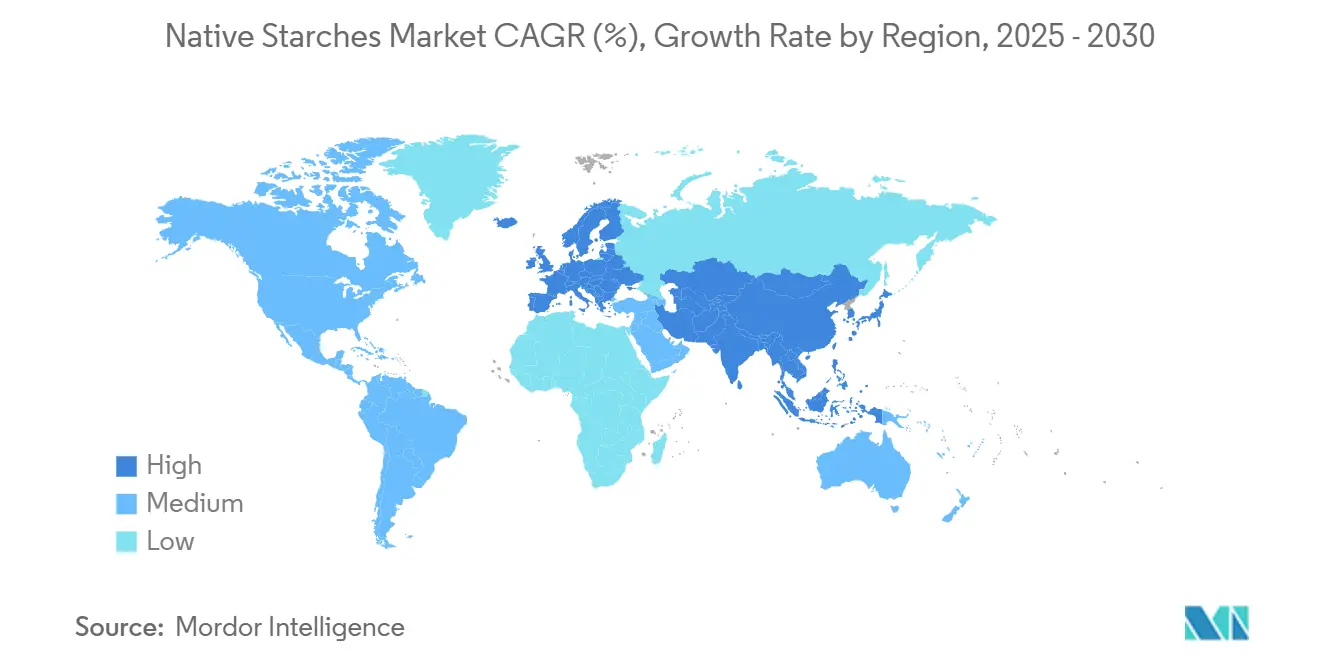

- Por geografía, Asia-Pacífico lideró con el 32.26% de participación de ingresos en 2024, mientras que se pronostica que la región de Medio Oriente y África se expanda a una TCAC del 5.78% hasta 2030.

Tendencias e insights del mercado global del almidón nativo

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Uso creciente en panadería y confitería como texturizante | +1.2% | Global, con mayor impacto en Europa y América del Norte | Mediano plazo (2-4 años) |

| Agente espesante costo-efectivo para alimentos procesados | +0.9% | Global, con impacto significativo en Asia-Pacífico y América del Sur | Corto plazo (≤ 2 años) |

| Aumento en la demanda de ingredientes alimentarios basados en plantas y funcionales | +1.4% | América del Norte, Europa, con impacto creciente en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Adopción del almidón nativo en aplicaciones industriales más allá de los alimentos | +0.8% | Global, con mayor impacto en Europa y América del Norte | Mediano plazo (2-4 años) |

| Colaboración estratégica entre gigantes alimentarios y productores locales de almidón | +0.6% | Global, con énfasis en Asia-Pacífico y América del Sur | Mediano plazo (2-4 años) |

| Inclusión del almidón nativo en alimentos impulsada por la tendencia de etiqueta limpia | +1.1% | América del Norte, Europa, con adopción creciente en Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Uso creciente en panadería y confitería como texturizante

El almidón nativo es cada vez más favorecido en los sectores de panadería y confitería por su capacidad de mejorar la textura, retener la humedad y extender la vida útil sin aditivos químicos. Esta reformulación estratégica ayuda a los fabricantes a satisfacer la demanda de etiquetas limpias mientras reduce los costos de producción. Los almidones nativos derivados de maíz y tapioca, valorados por sus sabores neutros, funcionan bien en contextos con alto contenido de azúcar, asegurando estabilidad y preservando las cualidades sensoriales. Actuando tanto como agente espesante como texturizante, el almidón nativo simplifica las listas de ingredientes y asegura calidad consistente del producto globalmente. El apoyo regulatorio impulsa aún más la adopción. Por ejemplo, la FDA de EE.UU. promueve la transparencia en el etiquetado de alimentos, alentando ingredientes naturales, mientras que el Proyecto de Etiqueta Limpia de Europa influye en las decisiones del consumidor hacia alternativas como el almidón nativo. En la región de Asia-Pacífico, el aumento de ingresos y la conciencia sobre la calidad de los alimentos están impulsando la demanda de productos de panadería y confitería de etiqueta limpia. Estos factores posicionan al almidón nativo como esencial para satisfacer las preferencias del consumidor y los requisitos regulatorios, impulsando el crecimiento del mercado global.

Agente espesante costo-efectivo para alimentos procesados

El almidón nativo, cada vez más favorecido en el sector de alimentos procesados, se destaca por sus propiedades espesantes costo-efectivas. Proporciona resultados consistentes a un precio menor que los hidrocoloides y otros ingredientes especializados. Esta ventaja financiera es vital para los productores de alimentos que enfrentan la inflación mientras mantienen precios estables. Derivado de maíz y papas, los almidones nativos experimentan procesamiento mínimo, reduciendo los costos de producción y conservando energía comparado con contrapartes modificadas o texturizantes de proteína vegetal. Su adaptabilidad a varios niveles de pH y condiciones de procesamiento permite la estandarización en diversos productos, desde sopas y salsas hasta alternativas lácteas y comidas preparadas. Los datos del USDA muestran que la producción de maíz de EE.UU. alcanzó 389.67 millones de toneladas métricas en 2023/24, asegurando un suministro estable de materia prima [1]Source: U.S. Department of Agriculture, "USDA Grain World Markets and Trade-2025", www.fas.usda.gov. Esta abundancia mejora la costo-efectividad de los almidones nativos, solidificando su estatus como primera opción para los fabricantes. Los avances en tecnologías de extracción de almidón han mejorado las tasas de rendimiento y los atributos funcionales, permitiendo a los fabricantes lograr la viscosidad y sensación en boca deseadas con menos almidón. Estas mejoras reducen los costos de la cadena de suministro y refuerzan una imagen de etiqueta limpia.

Aumento en la demanda de ingredientes alimentarios basados en plantas y funcionales

Con la creciente popularidad de los alimentos basados en plantas y productos de nutrición funcional, la demanda de almidón nativo ha aumentado. Una vez visto solo como fuente de carbohidratos, el almidón nativo, especialmente sus variantes resistentes, ahora es valorado por sus propiedades prebióticas y potencial en el manejo de la glucosa sanguínea. Esta versatilidad lo hace esencial en formulaciones basadas en plantas. Los fabricantes de alimentos están usando almidones nativos de varias fuentes botánicas para crear texturas en alternativas cárnicas, creando estructuras fibrosas y reteniendo humedad para imitar las proteínas animales. Su estatus de etiqueta limpia aumenta aún más su atractivo en el mercado premium de alimentos funcionales, donde la transparencia de ingredientes es clave. Las iniciativas gubernamentales también destacan el crecimiento del mercado global de almidones nativos. La Política Agrícola Común (PAC) de la Unión Europea promueve la agricultura sostenible y los cultivos productores de almidón, alineándose con la demanda del consumidor por productos de etiqueta limpia y basados en plantas. Además, la Organización de las Naciones Unidas para la Alimentación y la Agricultura (FAO) enfatiza los almidones nativos para mejorar las dietas basadas en plantas y abordar la seguridad alimentaria global. Estos factores subrayan la importancia del almidón nativo para satisfacer las necesidades evolutivas del consumidor e industria.

Adopción del almidón nativo en aplicaciones industriales más allá de los alimentos

Impulsado por una búsqueda de sostenibilidad, el sector industrial está recurriendo cada vez más al almidón nativo, marcando una expansión notable más allá de sus aplicaciones tradicionales centradas en alimentos. Liderando el cambio, las industrias de papel y envases están integrando almidones nativos en dimensionado de superficie, recubrimientos y adhesivos. Estas industrias obtienen los beneficios ambientales de la biodegradabilidad del almidón, especialmente en aplicaciones de un solo uso que enfrentan creciente escrutinio regulatorio. Las innovaciones en bioplásticos basados en almidón, con rendimiento mejorado y características superiores de fin de vida, están impulsando aún más esta tendencia. Mientras tanto, el sector farmacéutico está aprovechando el almidón nativo como excipiente multifuncional en formulaciones de tabletas, crucial para desintegración, unión y liberación controlada. Esta adopción generalizada en industrias no solo estabiliza y diversifica la demanda para los productores de almidón, protegiéndolos de fluctuaciones específicas del sector, sino que también estimula inversiones en grados especializados de almidón adaptados para necesidades industriales distintas.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Precios fluctuantes de materias primas agrícolas impactan los márgenes de ganancia de la industria | -0.7% | Global, con mayor impacto en regiones con vulnerabilidad climática | Mediano plazo (2-4 años) |

| Requisitos regulatorios complejos | -0.5% | América del Norte, Europa, con impacto creciente en Asia-Pacífico | Largo plazo (≥ 4 años) |

| Preocupaciones potenciales de alérgenos para almidón basado en trigo | -0.3% | Global, con mayor impacto en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Sensibilidad a la humedad del almidón nativo reduce la vida útil | -0.4% | Global, con mayor impacto en regiones tropicales húmedas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Precios fluctuantes de materias primas agrícolas impactan los márgenes de ganancia de la industria

Los productores en la industria del almidón nativo enfrentan presiones de márgenes debido a la volatilidad de precios de commodities agrícolas. Los fabricantes de almidón de maíz están particularmente afectados, compitiendo con el sector de biocombustibles por materias primas. Las disrupciones climáticas inducidas por el cambio climático, como sequías en regiones clave, han empeorado las incertidumbres de cosecha, causando escasez de suministro y picos de precios que no pueden trasladarse rápidamente a clientes industriales con contratos a largo plazo. Para abordar esto, los productores están diversificando las fuentes de almidón e integrándose verticalmente en la producción agrícola. Muchos están formando asociaciones directas con agricultores con precios garantizados para asegurar cadenas de suministro e invirtiendo en tecnologías de procesamiento para manejar calidades variables de cultivos mientras mantienen estándares de producto. Aunque estas estrategias requieren capital significativo, son esenciales para mantenerse competitivos en el mercado.

Requisitos regulatorios complejos

El panorama regulatorio para el almidón nativo se está volviendo cada vez más complejo, planteando desafíos de cumplimiento para productores más pequeños y jugadores de mercados emergentes. Los fabricantes deben navegar regulaciones diversas sobre seguridad alimentaria, modificación genética, manejo de alérgenos y certificaciones de sostenibilidad a través de mercados de exportación. Por ejemplo, los estrictos requisitos de documentación no-OGM de la Unión Europea obligan a los productores de almidón de maíz a establecer cadenas de suministro segregadas y realizar pruebas extensivas. Además, el uso del almidón nativo por la industria farmacéutica como excipiente lo sujeta a estándares más estrictos de buenas prácticas de manufactura (BPM), requiriendo producción especializada y validación. Estas demandas impulsan la consolidación mientras los productores más pequeños luchan con costos, mientras que las empresas verticalmente integradas obtienen una ventaja competitiva manteniendo documentación de cadena de suministro. Para abordar el cumplimiento y la transparencia del consumidor, los fabricantes con visión de futuro están adoptando sistemas de trazabilidad basados en blockchain.

Análisis de segmentos

Por fuente: Maíz domina, tapioca acelera

En 2024, el maíz lidera el mercado del almidón nativo con una participación del 79.04%, impulsado por su costo-efectividad, disponibilidad y propiedades versátiles. Los procesos de molienda húmeda para la extracción de almidón de maíz proporcionan ventajas económicas sobre las alternativas. El almidón de trigo, aunque secundario, ofrece interacciones proteínicas únicas para aplicaciones de panadería, pero enfrenta desafíos de crecimiento debido a preocupaciones de alérgenos de gluten. El almidón de papa, valorado por su poder espesante y sabor neutro, es favorecido en aplicaciones de etiqueta limpia a pesar de mayores costos. El almidón de tapioca, el segmento de crecimiento más rápido, se proyecta que crezca a una TCAC del 5.46% (2025-2030) debido a su estabilidad de congelado-descongelado y formación de gel claro, ideal para alimentos congelados y salsas transparentes.

La dinámica competitiva entre las fuentes de almidón está cambiando mientras los fabricantes desarrollan cada vez más grados especializados optimizados para aplicaciones específicas en lugar de tratar los almidones nativos como ingredientes commodity. Esta estrategia de especialización es particularmente evidente en el segmento de tapioca, donde los productores están aprovechando sus propiedades funcionales naturales para dirigirse a aplicaciones premium de etiqueta limpia sin modificación química. Simultáneamente, la investigación en fuentes de almidón no convencionales como guisante, palma y otros orígenes botánicos está expandiendo la base de materia prima de la industria, creando oportunidades para diferenciación de productos y resistencia de cadena de suministro que remodelarán la dinámica competitiva durante el período de pronóstico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por forma: Polvo lidera, líquido gana impulso

En 2024, el almidón nativo en polvo lidera el mercado con una participación del 79.83% debido a su estabilidad de almacenamiento, facilidad de transporte y versatilidad. Los fabricantes valoran su dosificación precisa y larga vida útil, esencial para ingredientes almacenados antes del uso. La infraestructura de la industria alimentaria para ingredientes en polvo apoya aún más esta dominancia con ajustes mínimos de producción. Mientras tanto, el almidón nativo líquido, aunque mantiene una participación menor, está listo para crecer a una TCAC del 5.95% de 2025 a 2030, impulsado por la integración perfecta en sistemas continuos y la reducción de riesgos relacionados con polvo.

Los avances en procesamiento de polvo mejoran la funcionalidad del almidón nativo mientras preservan su estatus de etiqueta limpia, abriendo nuevas aplicaciones tradicionalmente dominadas por almidones modificados. Por ejemplo, técnicas mejoradas de molienda optimizan el tamaño de partícula para mejor dispersión y solubilidad en agua fría sin químicos. El almidón de maíz nativo funcional de Ingredion ejemplifica esta tendencia, igualando el rendimiento de variantes modificadas mientras mantiene una etiqueta limpia. Simultáneamente, el almidón líquido se beneficia de tecnologías de estabilización que extienden la vida útil sin conservadores, abordando un desafío clave. Estas innovaciones expanden aplicaciones para ambos formatos, con fabricantes eligiendo basándose en necesidades de procesamiento en lugar de limitaciones.

Por aplicación: Alimentos y bebidas lidera mientras farmacéutica acelera

En 2024, el sector de alimentos y bebidas lidera el mercado con una participación del 55.84%, destacando el papel del almidón nativo como texturizante, estabilizador y agente de carga. Las aplicaciones de panadería y lácteos dominan, aprovechando sus propiedades para mejorar la textura y apoyar etiquetas limpias. En cuidado personal y cosmética, la demanda crece por alternativas naturales a espesantes sintéticos, especialmente en productos de belleza limpia. La industria de papel y corrugado usa almidón nativo como agente aglutinante y de recubrimiento sostenible, mejorando la imprimibilidad y propiedades de superficie.

Aunque menor en valor de mercado actual, el sector farmacéutico es el de crecimiento más rápido, proyectado para expandirse a una TCAC del 6.16% entre 2025 y 2030. El almidón nativo de grado premium se usa cada vez más en desintegración de tabletas y llenado de cápsulas debido a su cumplimiento con estándares de farmacopea. El sector también está explorando su uso en sistemas novedosos de entrega de medicamentos, aprovechando la biocompatibilidad y biodegradabilidad del material. La categoría "Otros", incluyendo bioplásticos, adhesivos y procesamiento textil, continúa expandiéndose, reflejando el alcance industrial más amplio del almidón nativo mientras las industrias buscan alternativas renovables a materiales derivados del petróleo. Esta adopción transversal soporta demanda estable mientras alienta la especialización en grados de almidón adaptados a requisitos técnicos específicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis geográfico

En 2024, Asia-Pacífico lidera el mercado del almidón nativo con una participación del 32.26%, alimentado por su vasto sector de procesamiento de alimentos y usos industriales en expansión. China e India, priorizando la seguridad alimentaria y autonomía industrial, actúan como los principales impulsores de crecimiento de la región. Beneficiándose de recursos agrícolas ricos y costos de producción reducidos, los productores en Asia-Pacífico pueden sostener márgenes saludables incluso cuando los precios de materias primas fluctúan. Tailandia, respaldada por clima favorable e iniciativas gubernamentales, se ha posicionado como jugador clave en almidón de tapioca, mejorando la producción de yuca. Mientras tanto, el panorama del almidón nativo de India está evolucionando, con producción de maíz proyectada para alcanzar 42 millones de toneladas para 2025-26 [2]Source: World Grain, "India's grains production continues to climb", www.world-grain.com. Este aumento está listo para reforzar el procesamiento doméstico, reducir las importaciones y elevar a India al estatus de exportador emergente.

Europa mantiene una posición prominente en el mercado, liderando en producción de almidón de papa y trigo. El continente ha refinado técnicas especializadas de extracción, asegurando calidad de producto de primer nivel. La postura regulatoria de Europa, especialmente en asuntos de OGM, ha influenciado su dinámica de producción, llevando a cadenas de suministro distintas que obtienen precios premium globalmente. América del Norte, con su producción eficiente de almidón de maíz, ve a EE.UU. como jugador clave global y exportador. Enfatizando avances tecnológicos, empresas como Ingredion destacan que los almidones representaron casi el 49% de sus USD 7.4 mil millones en ventas netas en 2024 [3]Source: Ingredion Incorporated, "Annual Report-2024", www.ingredion.com.

Medio Oriente y África, comenzando desde una base modesta, está listo para el crecimiento más rápido, con una TCAC proyectada del 5.78% de 2025 a 2030. Este crecimiento está ampliamente impulsado por inversiones estratégicas en seguridad alimentaria, especialmente en naciones del Consejo de Cooperación del Golfo que buscan reducir su dependencia de importaciones. Sin embargo, la región lucha con desafíos como escasez de agua y limitaciones agrícolas. Estos obstáculos están dirigiendo inversiones hacia tecnologías de procesamiento eficientes y fuentes alternativas de almidón que se alineen con condiciones agrícolas locales. En América del Sur, Brasil y Argentina dominan la escena, aprovechando su abundante producción de maíz para ofrecer ventajas competitivas para productores de almidón nativo que atienden tanto mercados locales como internacionales.

Panorama competitivo

El mercado del almidón nativo exhibe consolidación moderada, caracterizado por la presencia de corporaciones multinacionales establecidas junto a especialistas regionales con posiciones fuertes en geografías específicas o fuentes de almidón. El enfoque de diferenciación estratégica ha cambiado del mero liderazgo en costos a un enfoque más matizado, enfatizando desarrollo de productos especializados, abastecimiento sostenible e integración vertical a lo largo de la cadena de valor. Gigantes de la industria como Ingredion, Archer Daniels Midland y Tate & Lyle no solo están reforzando sus portafolios de almidón nativo a través de investigación y desarrollo internos, sino que también están haciendo adquisiciones estratégicas. Estas empresas están aprovechando su presencia global, capacidades tecnológicas avanzadas y redes de distribución extensas para mantener su ventaja competitiva. Además, están invirtiendo en asociaciones y colaboraciones para mejorar su alcance de mercado y ofertas de productos.

Mientras tanto, especialistas regionales en Asia-Pacífico, capitalizando fortalezas agrícolas locales y su cercanía a mercados florecientes, han tallado nichos competitivos, incluso si no cuentan con la escala de sus contrapartes globales. Estos jugadores a menudo se enfocan en aprovechar materias primas indígenas y adaptar sus productos para satisfacer las necesidades específicas de consumidores locales. Su agilidad en responder a dinámicas regionales del mercado y su capacidad de ofrecer soluciones costo-efectivas les ha permitido sostener sus posiciones de mercado. Además, estas empresas regionales están explorando cada vez más oportunidades de exportación para expandir su huella más allá de mercados domésticos, intensificando así la competencia en la arena global.

La innovación en el sector está tomando un giro. El énfasis ahora está en impulsar la funcionalidad del almidón nativo sin recurrir a modificaciones químicas. Técnicas como tratamiento con ultrasonido, recocido y aplicaciones controladas de calor-humedad están siendo aprovechadas, logrando propiedades deseadas que una vez necesitaron métodos químicos. Este cambio no solo resuena con la preferencia creciente del consumidor por ingredientes de etiqueta limpia sino que también fortalece el panorama de propiedad intelectual de la industria. Las empresas están invirtiendo activamente en investigación para desarrollar tecnologías propietarias que mejoren el rendimiento del almidón nativo en varias aplicaciones, incluyendo alimentos y bebidas, farmacéutica y sectores industriales. El enfoque en soluciones de etiqueta limpia también está impulsando colaboraciones entre fabricantes y usuarios finales para codesarrollar productos que se alineen con tendencias evolutivas del consumidor.

Líderes de la industria del almidón nativo

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Tate & Lyle PLC

-

Roquette Frères S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Mayo 2025: KMC, un especialista en almidón danés propiedad de agricultores, se ha asociado con Daymer Ingredients, con sede en Reino Unido, para expandir el alcance de sus almidones nativos de papa en Reino Unido. La colaboración incluirá más tarde variantes funcionales y modificadas, apoyando el desarrollo de productos de etiqueta limpia, basados en plantas y libres de alérgenos.

- Abril 2025: Ulrick & Short ha introducido Synergie A, una gama de almidón nativo diseñada para entregar espesado y estabilización de etiqueta limpia, usando procesamiento físico para mejorar la funcionalidad mientras retiene su estatus nativo.

- Junio 2024: Daymer Ingredients ha firmado un acuerdo con AKV, un productor danés especializado en ingredientes de papa, para comercializar sus almidones nativos y funcionales de etiqueta limpia de papa en todo Reino Unido. Esta colaboración subraya el compromiso de Daymer de proporcionar a los fabricantes de alimentos una gama de ingredientes naturales y sostenibles, abarcando fibras, almidones, extractos de malta, proteínas, harinas y gomas.

- Febrero 2024: Ingredion ha presentado su primer almidón nativo funcional, NOVATION® Indulge 2940. Este almidón de etiqueta limpia cuenta con propiedades gelificantes y una sensación en boca mejorada. Diseñado para atender a consumidores conscientes de la salud, es un ingrediente amigable con la etiqueta que ofrece una textura indulgente y basada en plantas en productos alimentarios.

Alcance del informe del mercado global del almidón nativo

Por fuente, el mercado global del almidón nativo está segmentado en maíz, trigo, papa, yuca y otras fuentes. Por aplicación, el mercado está segmentado en alimentos, bebidas y otras aplicaciones. El subsegmento de alimentos se divide además en panadería, confitería, sopas y salsas, y otros alimentos procesados.

| Maíz |

| Trigo |

| Papa |

| Tapioca |

| Otras fuentes |

| Polvo |

| Líquido |

| Alimentos y bebidas |

| Farmacéutica |

| Cuidado personal y cosmética |

| Alimentación animal |

| Papel y corrugado |

| Otras aplicaciones |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Reino Unido |

| Alemania | |

| España | |

| Francia | |

| Italia | |

| Países Bajos | |

| Suecia | |

| Polonia | |

| Bélgica | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Indonesia | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudí | |

| Sudáfrica | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por fuente | Maíz | |

| Trigo | ||

| Papa | ||

| Tapioca | ||

| Otras fuentes | ||

| Por forma | Polvo | |

| Líquido | ||

| Por aplicación | Alimentos y bebidas | |

| Farmacéutica | ||

| Cuidado personal y cosmética | ||

| Alimentación animal | ||

| Papel y corrugado | ||

| Otras aplicaciones | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Reino Unido | |

| Alemania | ||

| España | ||

| Francia | ||

| Italia | ||

| Países Bajos | ||

| Suecia | ||

| Polonia | ||

| Bélgica | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Indonesia | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Chile | ||

| Colombia | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudí | ||

| Sudáfrica | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas clave respondidas en el informe

¿Qué tan grande es el mercado del almidón nativo en 2025?

El mercado del almidón nativo se sitúa en USD 24.71 mil millones en 2025 con una TCAC proyectada del 5.11% hasta 2030.

¿Qué región lidera el mercado del almidón nativo?

Asia-Pacífico mantiene la participación más grande con 32.26% en 2024, impulsada por alta actividad de procesamiento de alimentos y abundantes suministros de maíz y yuca.

¿Qué fuente domina la producción de almidón nativo?

El maíz representa el 79.04% del mercado global debido a la infraestructura de molienda húmeda bien establecida y precios competitivos de materia prima.

¿Qué avances tecnológicos están dando forma al mercado?

La extracción asistida por ultrasonido, recocido y tratamientos controlados de calor-humedad mejoran el rendimiento funcional mientras mantienen el estatus nativo, permitiendo expansión en aplicaciones premium.

Última actualización de la página el: