Análisis del mercado del almidón industrial

El tamaño del mercado de almidones industriales se estima en 57,21 mil millones de dólares en 2024 y se espera que alcance los 74,41 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,40% durante el período previsto (2024-2029).

El almidón es un carbohidrato extraído de materias primas agrícolas, que encuentra aplicaciones en muchos productos alimentarios y no alimentarios cotidianos. Los almidones industriales se derivan de diversas fuentes, incluidos maíz, papa, trigo y otras fuentes. Con la mejora gradual de la economía global y el resultado de una mayor ingesta de alimentos procesados y preparados, el mercado de almidón industrial, que encuentra un uso sustancial en estas aplicaciones alimentarias, está encontrando una mayor demanda, impulsando así el mercado general.

La demanda de almidones modificados aumenta paralelamente al rápido desarrollo de la industria alimentaria. Los almidones modificados ofrecen muchos beneficios funcionales a diversos alimentos, como panaderías, refrigerios, bebidas y alimentos nutricionales. Actualmente, se encuentra disponible en el mercado una amplia gama de almidones, estudiados en forma de almidones nativos, almidones modificados, malta dextrina, azúcares a base de almidón y otros. Estos almidones tienen aplicaciones en expansión, principalmente en las industrias de bebidas y confitería y en las industrias farmacéutica y de fermentación, entre otras, impulsando el mercado.

Tendencias del mercado del almidón industrial

El maíz como una de las principales fuentes de almidón industrial

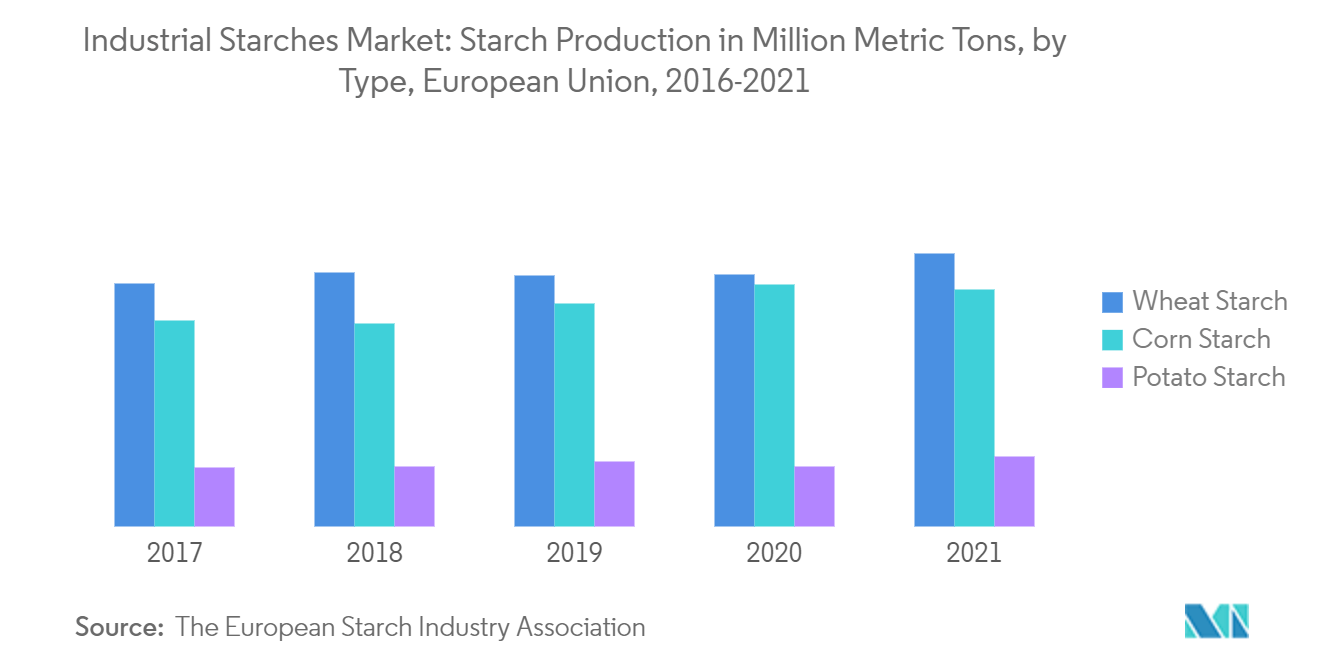

El almidón derivado del maíz tiene una gran demanda debido a sus propiedades texturales, especialmente como agente espesante en industrias como la láctea y de bebidas. El ingrediente también gana ventaja en el desarrollo de productos sin gluten, lo que supone un desafío para el almidón procedente del trigo, teniendo en cuenta los posibles restos de trazas durante la extracción. La tendencia de ingredientes y productos de etiqueta limpia está afectando drásticamente a la industria mundial de alimentos y bebidas. Además, la rápida expansión de la industria procesadora de alimentos ofrece una importante oportunidad para que los fabricantes de ingredientes adopten medidas estratégicas para satisfacer la creciente demanda. Cuando se trata de aplicaciones no alimentarias, la industria papelera utiliza almidón de maíz como material de relleno y apresto. También encuentra aplicaciones en las industrias textil, lavandería, fundición, flotación por aire y adhesivos. Las amplias aplicaciones del almidón de maíz en diversas industrias impulsan el crecimiento del mercado.

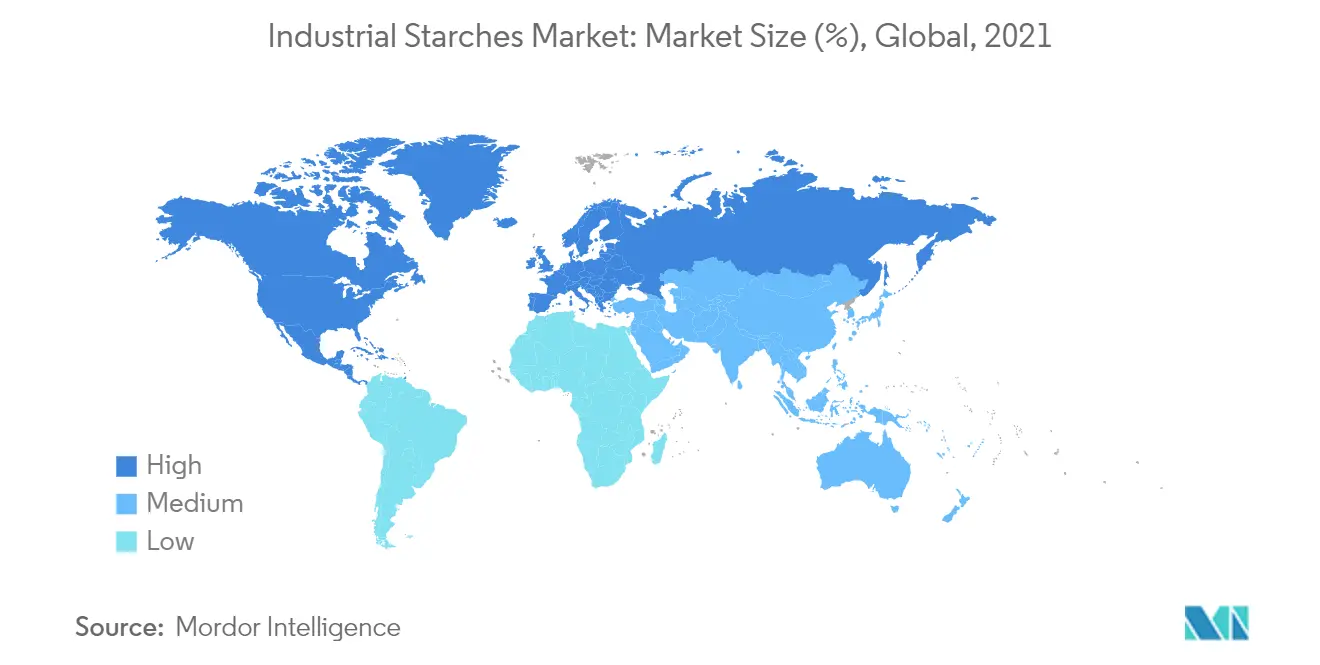

América del Norte tiene una participación importante en el mercado de almidones industriales

Con una industria alimentaria altamente desarrollada que utiliza todos los ingredientes, América del Norte ocupa la primera posición en el mercado de almidones industriales por región. A nivel mundial, Estados Unidos es el mayor productor de maíz, con una producción de 383,94 millones de toneladas métricas en 2021-2022, que se utiliza en diversas áreas de aplicación, incluida la producción de almidón. El mercado está significativamente inclinado hacia el consumo de alimentos sin gluten, respaldado por el gobierno del país con sus estrictas regulaciones sobre el etiquetado de productos con ingredientes sin gluten. Por lo tanto, la mayoría de los almidones alimentarios modificados en los Estados Unidos no contienen gluten y se derivan del maíz, el maíz ceroso y las patatas. En consecuencia, los almidones de trigo representan una cuota de mercado menor. El mercado canadiense de almidones industriales está creciendo rápidamente debido a la creciente demanda de ingredientes saludables y limpios por parte de los consumidores. Las aplicaciones de colores claros con sabores sutiles impulsan especialmente la demanda de almidones nativos en el país. Los fabricantes locales lo están utilizando en productos alimenticios procesados, lo que ayuda a mantener el atractivo del producto.

Descripción general de la industria del almidón industrial

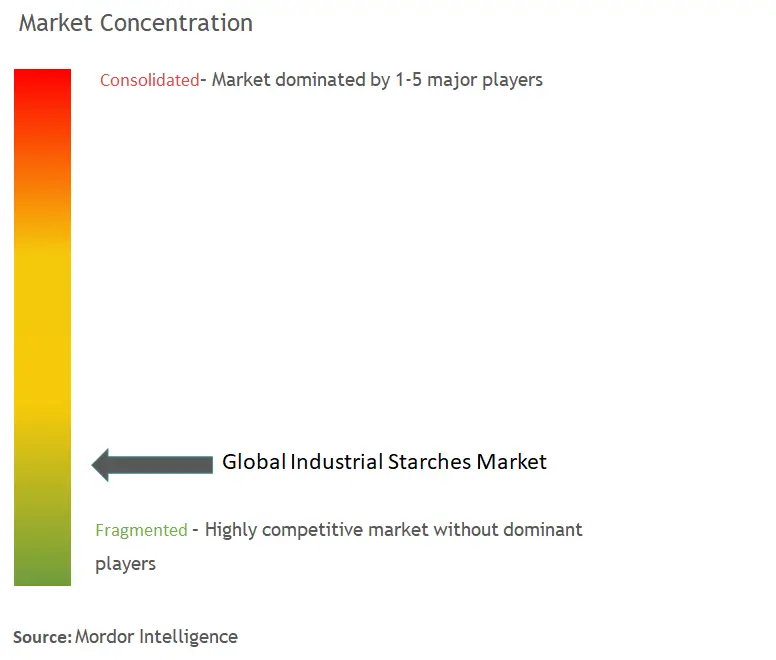

El mercado del almidón industrial está muy fragmentado y muchos actores locales, regionales e internacionales compiten por la cuota de mercado. Algunos de los principales actores del mercado son Archer Daniels Midland Company, Cargill Incorporated, Tate Lyle PLC y The Tereos Group. Las empresas adoptan importantes estrategias de expansión, lanzamiento de nuevos productos e innovaciones para fortalecer su negocio. La estrategia de formar nuevos acuerdos y asociaciones con actores locales ayudó a las empresas a aumentar su presencia en países extranjeros y lanzar nuevos productos de acuerdo con las preferencias de los requisitos industriales y aprovechar la experiencia de estas pequeñas empresas regionales.

Líderes del mercado del almidón industrial

AGRANA Beteiligungs-AG

Archer Daniels Midland Company

The Tereos Group

Tate & Lyle

Cargill Incorporated

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del almidón industrial

- En noviembre de 2021, Ingredion lanzó el almidón de barrera sostenible-FILMKOTE 2030 para una resistencia de alto rendimiento a aceites y grasas en envases para servicios de alimentos en los Estados Unidos y Canadá. Esto ayuda a los fabricantes a sustituir los fluoroquímicos por una alternativa sostenible.

- En abril de 2021, Cargill Inc. anunció sus planes de ampliar su oferta de almidón de tapioca especial para la región de Asia Pacífico. Cargill se asoció con Starpro, el productor de almidón de tapioca apto para uso alimentario en Tailandia. Con esto, planea expandirse en la región de Asia y el Pacífico para satisfacer los requisitos de procesamiento de productos de los fabricantes de alimentos y las expectativas de los consumidores.

- En enero de 2021, Tate Lyle, un proveedor global de soluciones e ingredientes para alimentos y bebidas, anunció la expansión de su línea de almidones a base de tapioca. La expansión incluye el lanzamiento de nuevos almidones espesantes REZISTA MAX y almidones gelificantes BRIOGEL.

Segmentación de la industria del almidón industrial

El almidón industrial se deriva de diversas fuentes naturales como el trigo, el maíz, la yuca, la papa y otras fuentes. El almidón industrial se utiliza ampliamente en la industria del papel durante el proceso de fabricación y recubrimiento. El mercado mundial del almidón industrial está segmentado por tipo en edulcorantes y derivados nativos y de almidón. Según la fuente, el mercado se segmenta en maíz, trigo, yuca, papa y otras fuentes. El mercado está segmentado por aplicación en alimentos y bebidas, piensos, papel, productos farmacéuticos y otras aplicaciones. Además, el informe proporciona información global sobre el mercado de almidones industriales en las principales economías de las regiones, incluidas América del Norte, Europa, Asia-Pacífico, América del Sur, Oriente Medio y África. Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en términos de valor de millones de dólares.

| Nativo |

| Derivados del almidón y edulcorantes |

| Maíz |

| Trigo |

| Mandioca |

| Papa |

| Otras fuentes |

| Alimento |

| Alimentar |

| Industria del papel |

| Industria farmacéutica |

| Otras aplicaciones |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Resto de América del Norte | |

| Europa | España |

| Reino Unido | |

| Alemania | |

| Rusia | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Asia-Pacífico | Porcelana |

| Japón | |

| India | |

| Australia | |

| Resto de Asia-Pacífico | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Sudáfrica |

| Emiratos Árabes Unidos | |

| Resto de Medio Oriente y África |

| Por tipo | Nativo | |

| Derivados del almidón y edulcorantes | ||

| Por fuente | Maíz | |

| Trigo | ||

| Mandioca | ||

| Papa | ||

| Otras fuentes | ||

| Por aplicación | Alimento | |

| Alimentar | ||

| Industria del papel | ||

| Industria farmacéutica | ||

| Otras aplicaciones | ||

| Por geografía | América del norte | Estados Unidos |

| Canada | ||

| México | ||

| Resto de América del Norte | ||

| Europa | España | |

| Reino Unido | ||

| Alemania | ||

| Rusia | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Asia-Pacífico | Porcelana | |

| Japón | ||

| India | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Sudáfrica | |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de almidón industrial

¿Qué tamaño tiene el mercado de almidones industriales?

Se espera que el tamaño del mercado de almidones industriales alcance los 57,21 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,40% para alcanzar los 74,41 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Almidones industriales?

En 2024, se espera que el tamaño del mercado de almidones industriales alcance los 57,21 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Almidones industriales?

AGRANA Beteiligungs-AG, Archer Daniels Midland Company, The Tereos Group, Tate & Lyle, Cargill Incorporated son las principales empresas que operan en el mercado de almidones industriales.

¿Cuál es la región de más rápido crecimiento en el mercado Almidones industriales?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Almidones industriales?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de almidones industriales.

¿Qué años cubre este mercado de Almidones industriales y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de almidones industriales se estimó en 54,28 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Almidones industriales para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Almidones industriales para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del almidón industrial

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Almidón industrial en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Almidón industrial incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.