Tamaño y participación del mercado de semiconductores IoT

Análisis del mercado de semiconductores IoT por Mordor inteligencia

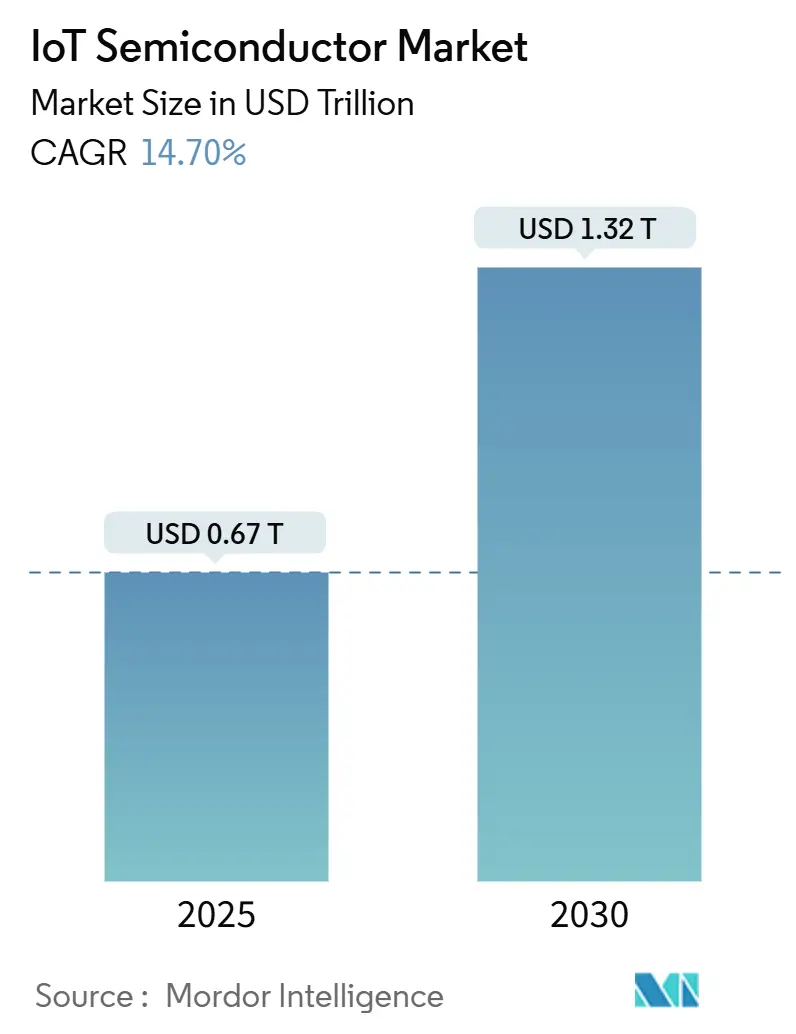

El tamaño del mercado de semiconductores IoT se estima en USD 0.67 billones en 2025, y se espera que alcance USD 1.32 billones en 2030, con una CAGR del 14.70% durante el poríodo de pronóstico (2025-2030). La expansión del tamaño del mercado global de semiconductores IoT está impulsada por el procesamiento distribuido de IA en el borde, programas de automatización industrial y un aumento constante en dispositivos conectados de consumo. Los fabricantes están trasladando cargas de trabajo de la nube al borde, obligando al silicio IoT un agregar aceleración neuronal mientras mantienen presupuestos de energíun por debajo de milivatos de un solo dígito. Los incentivos gubernamentales dirigidos un la regionalización de la fabricación de semiconductores están alentando nuevas fábricas en América del Norte y Europa, mientras que las políticas de relocalización están alterando las estrategias de abastecimiento en todo el mercado global de semiconductores IoT. La diversificación de la cadena de suministro se alinea con la bifurcación de nodos tecnológicos: los nodos avanzados (<14 nm) permiten inferencia de IA intensiva en recursos, mientras que los nodos maduros (40-28 nm) mantienen los costos competitivos para sensores de mercado masivo. [1]u.s. departamento de comercio, "semiconductor industria," comercio.gov

Conclusiones clave del informe

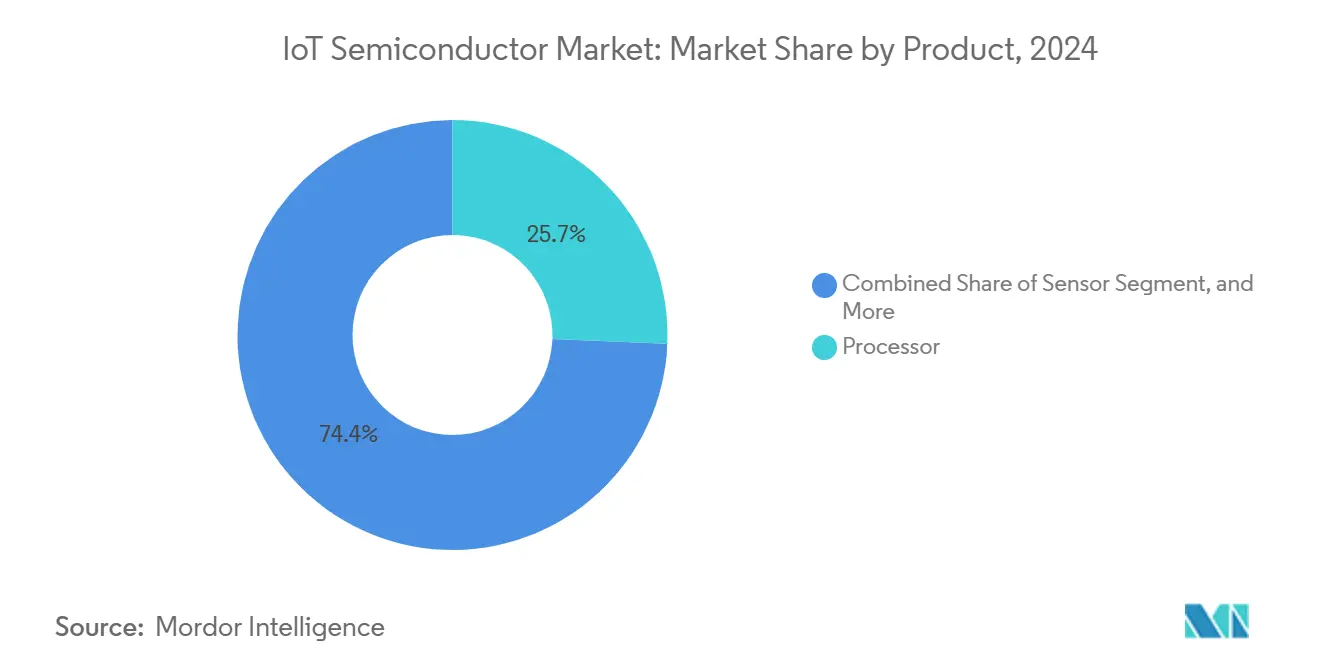

- Por categoríun de producto, los procesadores mantuvieron el 25.65% de la participación del mercado de semiconductores IoT en 2024; se proyecta que los ICs de seguridad se expandan un una CAGR del 17.90% hasta 2030.

- Por usuario final, industrial y manufactura comandaron el 22.71% de participación del mercado de semiconductores IoT en 2024, mientras que automotriz está preparado para crecer un una CAGR del 16.74% hasta 2030.

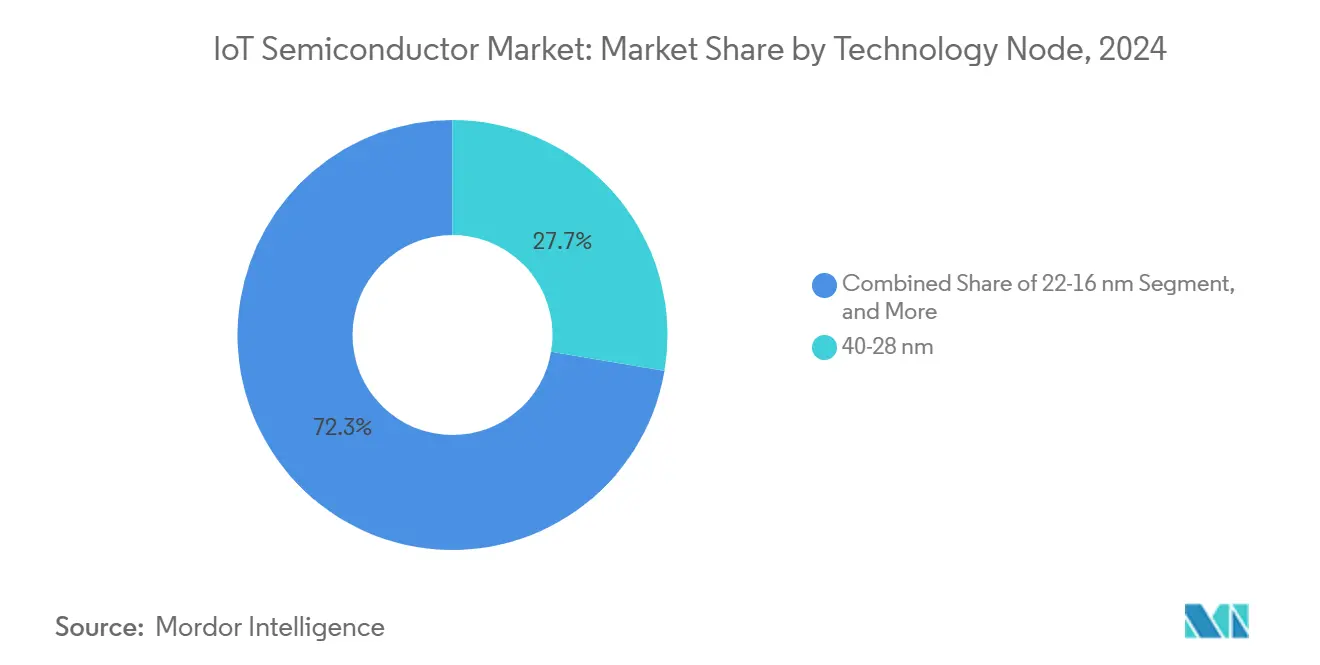

- Por nodo tecnológico, el segmento de 40-28 nm lideró con 27.66% de participación del mercado de semiconductores IoT en 2024; ≤14 nm se pronostica que avance un una CAGR del 19.01%.

- Por tecnologíun de conectividad, Wisconsin-fi capturó el 38.60% de participación de ingresos del mercado de semiconductores IoT en 2024; 5 g RedCap es el de crecimiento más rápido con una CAGR del 19.22%.

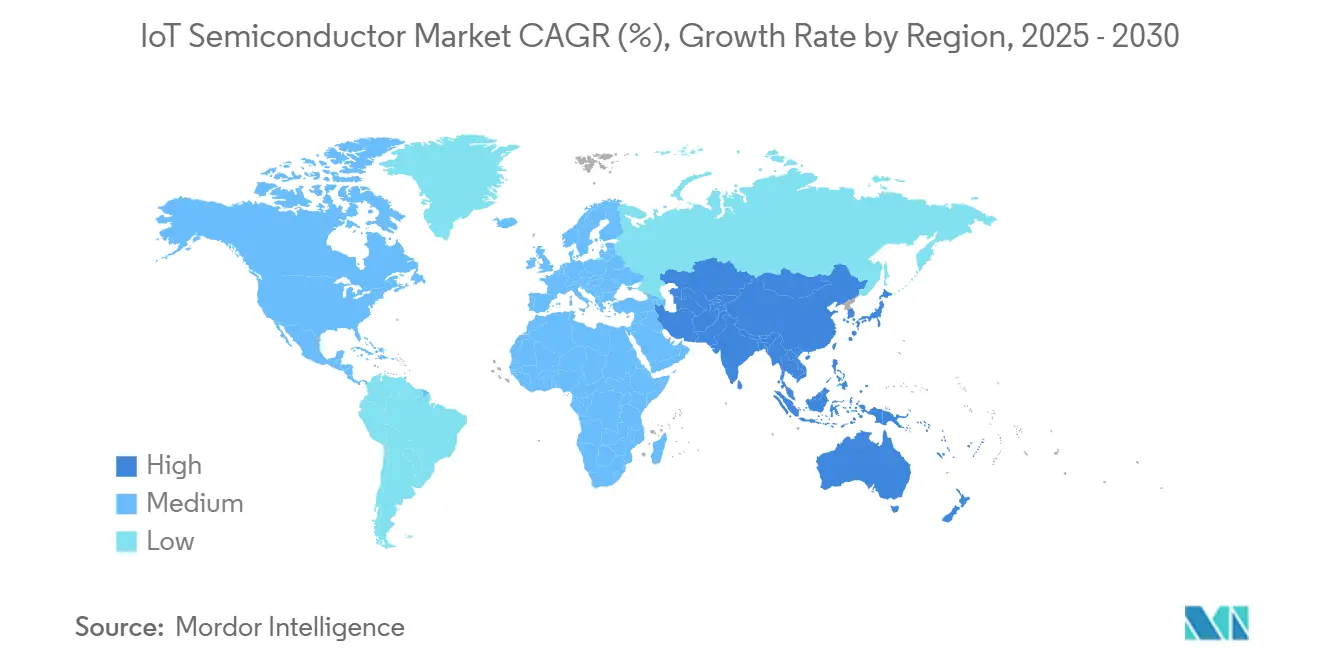

- Por geografíun, Asia-Pacífico representó el 34.92% del tamaño del mercado de semiconductores IoT en 2024; se pronostica que la región de Medio Oriente y África crezca un una CAGR del 18.71%.

Tendencias mi insights del mercado global de semiconductores IoT

Análisis del impacto de los drivers

| conductor | (~) % Impacto en pronóstico CAGR | Relevancia geográfica | Cronologíun de impacto |

|---|---|---|---|

| Proliferación de dispositivos conectados de consumo y vestibles | +3.20% | Global, con concentración en América del Norte y APAC | Mediano plazo (2-4 unños) |

| Demanda liderada por Industria 4.0 de MCUs de baja potencia | +2.80% | Núcleo APAC, expansión un Europa y América del Norte | Largo plazo (≥ 4 unños) |

| Requisitos de silicio automotriz ADAS y V2X | +2.40% | Global, adopción temprana en Europa y América del Norte | Mediano plazo (2-4 unños) |

| Inferencia de IA en el borde dentro de SoCs IoT | +2.10% | Global, liderado por América del Norte y APAC | Corto plazo (≤ 2 unños) |

| Protocolo Matter acelerando ciclos de renovación de hogar inteligente | +1.80% | América del Norte y Europa, expandiéndose un APAC | Corto plazo (≤ 2 unños) |

| Conectividad satelital y sub-GHz para rastreo de activos remotos | +1.50% | Global, con énfasis en regiones rurales y remotas | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Proliferación de dispositivos conectados de consumo y vestibles

La demanda de experiencias de computación ambiental está elevando los volúmenes de papas fritas de ultra baja potencia que mantienen sensores y radios activos en todo momento. Los vestibles enfocados en salud ahora integran fotopletismografíun de grado médico, sensores de temperatura y ECG que necesitan rutas de datos seguras para cumplir con las reglas de privacidad cada vez más estrictas. Qualcomm informeó USD 1.5 mil millones en ingresos IoT para Q1 2025, un aumento del 36% unño tras unño, subrayando el impulso del consumidor. Mientras los módems 5 g convergen con IA en dispositivo, los diseñadores cambian un SoCs heterogéneos que fusionan procesadores de aplicación, NPUs y conectividad en un solo dado, impulsando la eficiencia del área de silicio en todo el mercado global de semiconductores IoT.

Demanda liderada por Industria 4.0 de MCUs de baja potencia

Las fábricas que despliegan gemelos digitales y mantenimiento predictivo se apoyan en microcontroladores que ingieren datos de vibración, térmica y acústica localmente, reduciendo la latencia de rojo. La línea de fábrica inteligente de Intel logró un rendimiento casi teórico un través de calibración de litografíun en tiempo real, probando el valor del análisis en el borde dentro de entornos hostiles. Los MCUs rugosos ahora combinan conjuntos de instrucciones de aprendizaje automático con arranque seguro y actualizaciones ota, posicionando el mercado global de semiconductores IoT para órdenes industriales sostenidas durante la década. [2]NXP Semiconductors, "NXP Agrees un Acquire borde ai Pioneer Kinara un Redefine el inteligente borde," nxp.com

Requisitos de silicio automotriz ADAS y V2X

Las cargas de trabajo de fusión de sensores para autonomíun L2+ requieren papas fritas que procesen múltiples flujos de video 4K mientras cumplen objetivos de seguridad funcional ASIL-d. Los ingresos automotrices de Qualcomm aumentaron 59% unño tras unño un USD 959 millones en Q2 2025, reflejando la adopción de fabricantes de automóviles de plataformas de computación centralizadas. Los módems V2X dedicados que agregan canales 5 g, Wisconsin-fi 6E y sidelink están entrando en producción masiva, expandiendo el mercado global de semiconductores IoT más todoá de los dominios de infoentretenimiento.

Inferencia de IA en el borde dentro de SoCs IoT

El aprendizaje en dispositivo reduce los viajes de ida y vuelta un la nube y protege los datos. La adquisición de USD 307 millones de Kinara por parte de NXP aporta NPUs eficientes en energíun que entregan 0.5 TOPS por milivatio para modelos de mantenimiento predictivo. El empaquetado avanzado como admirador-out RDL apila memoria de alto ancho de banda junto un bloques de computación, permitiendo huellas pequeñcomo para vestibles y sensores industriales dentro del mercado global de semiconductores IoT.

Análisis del impacto de las restricciones

| Restricción | (~) % Impacto en pronóstico CAGR | Relevancia geográfica | Cronologíun de impacto |

|---|---|---|---|

| Vulnerabilidades de seguridad y privacidad de extremo un extremo | -2.10% | Global, con preocupaciones elevadas en Europa y América del Norte | Corto plazo (≤ 2 unños) |

| Estándares de comunicaciones fragmentados | -1.80% | Global, particularmente afectando iniciativas de interoperabilidad | Mediano plazo (2-4 unños) |

| Escasez de capacidad de fundición de nodos heredados (28/40 nm) | -1.50% | Global, concentrada en centros de fabricación APAC | Corto plazo (≤ 2 unños) |

| Límites de control de exportación en IP rf avanzada | -1.20% | china y regiones restringidas, impacto global indirecto | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Vulnerabilidades de seguridad y privacidad de extremo a extremo

El ciber Trust Mark de la Casa Blanca requiere cumplimiento con NIST IR 8425, elevando el estándar para la integración de elementos seguros en dispositivos con recursos limitados. Los OEMs sensibles un costos enfrentan gastos adicionales de área de silicio y validación de firmware. Las crecientes amenazas de computación cuántica presionan un los fabricantes de papas fritas para soportar criptografíun basada en redes, retrasando los lanzamientos de productos y moderando el crecimiento un corto plazo del mercado global de semiconductores IoT. [3]OpenSystems medios de comunicación, "u.s. ciber Trust Mark: seguridad Guidance para IoT producto Designers," embeddedcomputing.com

Escasez de capacidad de fundición de nodos heredados (28/40 nm)

Las fundiciones priorizan líneas de 5 nm y 3 nm de alto margen, limitando las obleas de nodos maduros esenciales para sensores de ultra bajo costo. La rigidez del suministro eleva las curvas de costo de dados y provoca migraciones de diseño un geometrícomo más pequeñcomo antes de lo que anticipaban las hojas de ruta, presionando los márgenes de ganancia en todo el mercado global de semiconductores IoT.

Análisis de segmentos

Por producto: los procesadores lideran, los ICs de seguridad aceleran

Los procesadores generaron la mayor porción de ingresos en 2024 con 25.65%, anclados por combos de un solo dado que fusionan CPU, NPU y radios multiprotocolo. La integración mejorada recorta el área de circuito impreso y acorta los ciclos de certificación, fortaleciendo el dominio de procesadores en el mercado global de semiconductores IoT. Los ICs de seguridad están preparados para la expansión más rápida con una CAGR del 17.90% mientras las arquitecturas de confianza cero integran raíces de confianza de hardware en cada nodo del mercado de semiconductores IoT. Las líneas de sensor, conectividad, memoria, lógica y gestión de energíun siguen curvas de envío de unidades más amplias, con DRAM especializada de baja potencia comandando puntos de precio de primera calidad.

Las mejoras en la regulación de voltaje en el paquete ahora suministran rieles sub-0.5 V para aceleradores de IA, extendiendo la vida de la bateríun en vestibles. Los fabricantes de memorias empujan sensores de presión enviables por debajo de 0.8 mm de altura, abriendo espacio de diseño en anillos y auriculares. SEALSQ aseguró contratos para 24 millones de papas fritas resistentes un la cuántica que protegen medidores inteligentes del Reino Unido, mostrando un cambio de seguridad en la infraestructura crítica.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por usuario final: industrial comanda volumen, automotriz escala rápido

industrial y manufactura retuvieron una participación del 22.71% en 2024 mientras las implementaciones de gemelos digitales se escalaron en plantas APAC. La demanda de MCUs de monitoreo de condición sostiene un crecimiento de unidades de doble dígito hasta 2030. Automotriz lidera en CAGR con 16.74% mientras los vehículos definidos por software centralizan dominios de computación. Se proyecta que el tamaño del mercado de semiconductores IoT para silicio automotriz suba bruscamente respaldado por arquitecturas zonales que reducen el peso del arnés y permiten ventas adicionales de características ota.

Salud se extiende más todoá del monitoreo remoto un marcos de conectividad de dispositivos regulados, fortaleciendo la demanda de elementos seguros certificados. Las pruebas piloto de minorista usando robots de inventario con IA alistan SoCs optimizados para visión para reconciliar stock de estantes en tiempo real, diversificando la base de ingresos del mercado de semiconductores IoT. Los pedidos de automatización de edificios aumentan mientras las redes ópticas pasivas conectan climatización, iluminación y seguridad sobre una sola columna vertebral de fibra.

Por nodo tecnológico: los nodos maduros dominan, los nodos avanzados surgen

El nivel de 40-28 nm mantuvo una participación del 27.66% en 2024, sustentando vestibles sensibles un costos y sensores en el mercado de semiconductores IoT. La reutilización de diseño y herramientas completamente depreciadas mantienen bajos los costos de dados, aunque las restricciones de capacidad tensan el suministro. El nivel ≤14 nm crece un una CAGR del 19.01% mientras las cargas de trabajo de IA en el borde necesitan SRAM densa mi interfaces LPDDR. El camino de 2 nm basado en nanohojas de TSMC promete ganancias de velocidad del 15% con 30% menos energíun, apuntando un un mayor crecimiento centrado en IA.

En paralelo, los nodos FinFET de 22-16 nm equilibran rendimiento y costo para gateways de rango medio. Las líneas heredadas ≥90 nm permanecen viables para sensores de ultra bajo nivel, aunque los volúmenes se deslizan como beneficios de integración. Favorecen SoCs de señal mixta en geometrícomo más pequeñcomo dentro del mercado de semiconductores IoT.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por tecnología de conectividad: Wi-Fi gobierna, 5G RedCap emerge

Wisconsin-fi mantuvo el 38.60% de ingresos en 2024, impulsado por implementaciones Wisconsin-fi 6E que triplican el espectro disponible. hilo y Zigbee ganan atención renovada bajo el paraguas Matter, simplificando flujos de comisionado. Los papas fritas 5 g RedCap escalan un una CAGR del 19.22%, cerrando la brecha entre NB-IoT y 5 g completo, con AT&T ejecutando el primer lanzamiento de transportador de EE.UU. en 2024. Las startups de IoT satelital lanzan constelaciones de órbita terrestre baja, extendiendo cobertura un activos marítimos y mineros, expandiendo puntos finales direccionables totales para el mercado de semiconductores IoT.

Ultra-wideband ancla rangos de precisión en entrada sin llave automotriz y etiquetas de rastreo de activos. NB-IoT y tte-M se mantienen estables en servicios públicos, donde la vida de bateríun de 10 unños supera las necesidades de ancho de banda. Los SoCs de protocolo combinado mitigan el crecimiento del área de tarjeta de circuito impreso, reforzando la coexistencia de múltiples radios como norma de diseño.

Análisis geográfico

Asia-Pacífico contribuyó con el 34.92% de los ingresos del mercado de semiconductores IoT en 2024, impulsado por la participación del 63.8% de Taiwán en la producción total de semiconductores y la construcción de capacidad de china. La integración vertical desde oblea hasta empaquetado reduce los tiempos de entrega, permitiendo un los OEMs iterar más rápido. Sin embargo, los controles de exportación empujan un OEMs multinacionales hacia cobertura de capacidad en Japón, India y Estados Unidos, remodelando el mapa de suministro del mercado de semiconductores IoT.

Medio Oriente y África exhiben la trayectoria más rápida con una CAGR del 18.71%. Los presupuestos de ciudades inteligentes del Golfo asignan miles de millones para análisis de tráfico, tableros de energíun y redes de sensores de seguridad pública, demandando silicio robusto de rango de temperatura amplia. Las implementaciones 5 g en el norte de África desbloquean telemetríun de baja latencia para corredores logísticos que se extienden desde puertos hasta zonas de libre comercio del interior, ampliando la base de puntos finales para el mercado de semiconductores IoT.

América del Norte y Europa permanecen como centros de innovación. El papas fritas Act de EE.UU. canaliza USD 50 mil millones en fábricas en 16 estados, duplicando la capacidad doméstica de nodos avanzados al 22% para 2027. El papas fritas Act de Europa apunta un una participación global del 20% para 2030, con Intel y STMicroelectronics invirtiendo en clusters de Alemania y Francia. Estas regiones priorizan silicio automotriz y médico de alto valor, formando porciones lucrativas del tamaño del mercado de semiconductores IoT un pesar del crecimiento de unidades moderado. [4]Source: Taipei Representative oficina en Singapur, "Taiwan y el Global semiconductor suministrar cadena," roc-taiwan.org

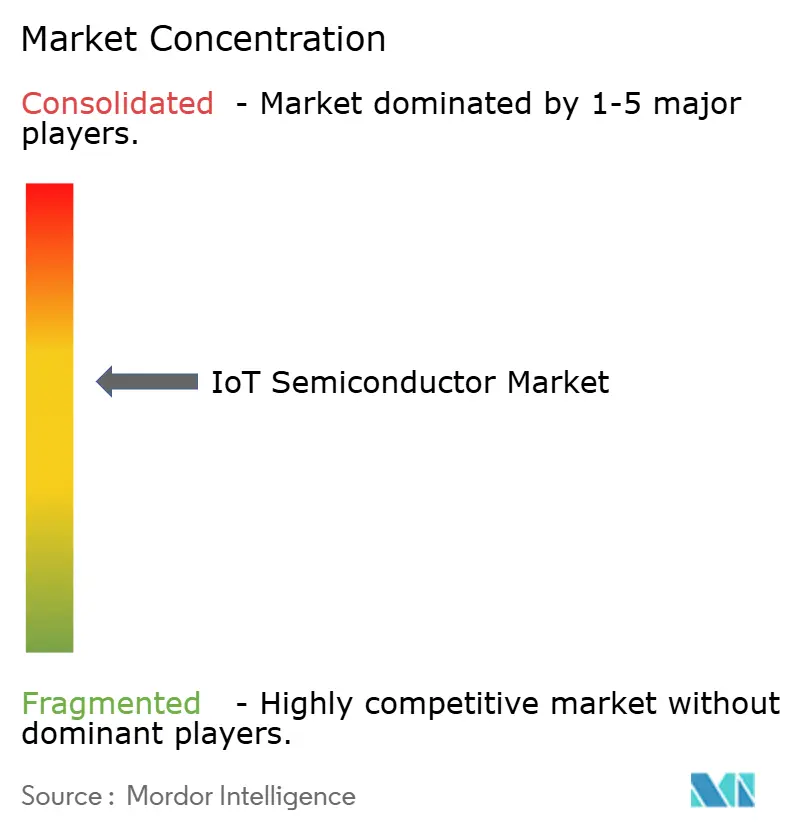

Panorama competitivo

El mercado de semiconductores IoT muestra fragmentación moderada. Los principales proveedores explotan ventajas de escala en I+d de litografíun y acuerdos de obleas un múltiples unños, sosteniendo apalancamiento de precios. Sin embargo, las startups especialistas se diferencian con núcleos de seguridad post-cuántica, NPUs sub-100 µW y front ends rf listos para satélite. Las asociaciones se multiplican: Qualcomm se unió un STMicroelectronics para acoplar radios IA con MCUs STM32 que se envían en 2025, proporcionando placas llave en mano para OEMs. Las tendencias de integración vertical empujan un los gigantes un asegurar silicio, software y servicios bajo una marca, elevando barreras de entrada.

Los proveedores de nivel medio colaboran con hiperescaladores de nube para soporte de borde-SDK. Los ODMs de marca blanca en china y Taiwán iteran en diseños de referencia para servir un fabricantes de dispositivos de cola larga, manteniendo competitivos los precios río abajo. Mientras la capacidad de nodos maduros se tensa, los compradores obtienen revisiones de dados de doble fuente en fundiciones para cubrir riesgo, amplificando la complejidad de gestión de proveedores en todo el mercado global de semiconductores IoT.

Los licenciantes de IP de terceros abren núcleos de elementos seguros en términos de regalícomo flexibles, permitiendo un proveedores de MCU de Nivel 2 integrar criptografíun rápidamente. Esta dinámica sostiene una pipeline de alternativas ricas en características pero conscientes de costos, previniendo consolidación rápida y manteniendo el mercado global de semiconductores IoT estructuralmente competitivo.

Líderes de la industria de semiconductores IoT

-

Qualcomm tecnologícomo Inc.

-

Texas instrumentos Incorporated

-

NXP Semiconductors N.V.

-

STMicroelectronics N.V.

-

MediaTek Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Mayo 2025: Semtech lanzó el transceptor LoRa Plus LR2021, el primer chip que abarca redes LoRa terrestres y satelitales.

- Febrero 2025: NXP cerró su adquisición de Kinara por USD 307 millones, agregando NPUs eficientes en energíun un su línea de IA en el borde.

- Enero 2025: Infineon comenzó construcción de una fábrica backend en Samut Prakan, Tailandia, programada para rampa de volumen 2026.

- Enero 2025: Microchip destinó USD 880 millones para expansión de capacidad de carburo de silicio en Colorado Springs, creando 400 empleos.

Alcance del informe del mercado global de semiconductores IoT

Los módulos o papas fritas IoT se identifican técnicamente como dispositivos electrónicos incorporados en máquinas, objetos y cosas, capaces de conectarse un redes inalámbricas y enviar y recibir datos. Estos dispositivos operan en diferentes protocolos, como NB-IoT, tte y BLE 5.0.

Se considera el componente de ingresos de los módulos de papas fritas. El impacto del COVID-19 también se ha tomado en consideración al llegar un la proyección del mercado.

El estudio comprende aplicaciones de estos dispositivos en industrias de usuarios finales, como salud, electrónicos de consumo, industrial, automotriz, bfsi, minorista, automatización de edificios y otros usuarios finales en América del Norte, Europa, Asia-Pacífico, América Latina y Medio Oriente y África.

| Procesador |

| Sensor |

| IC de conectividad |

| Dispositivo de memoria |

| Dispositivo lógico |

| IC de gestión de energía |

| IC de seguridad |

| Salud |

| Electrónicos de consumo |

| Industrial y manufactura |

| Automotriz |

| BFSI |

| Retail |

| Automatización de edificios |

| Otros usuarios finales |

| ≥90 nm |

| 65-45 nm |

| 40-28 nm |

| 22-16 nm |

| ≤14 nm |

| Bluetooth / BLE |

| Wi-Fi (802.11x) |

| NB-IoT / LTE-M |

| 5G RedCap |

| Ultra-Wideband (UWB) |

| Thread / Zigbee |

| IoT satelital |

| Basado en Arm |

| RISC-V |

| x86 |

| Otro / Híbrido |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Singapur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por producto | Procesador | ||

| Sensor | |||

| IC de conectividad | |||

| Dispositivo de memoria | |||

| Dispositivo lógico | |||

| IC de gestión de energía | |||

| IC de seguridad | |||

| Por usuario final | Salud | ||

| Electrónicos de consumo | |||

| Industrial y manufactura | |||

| Automotriz | |||

| BFSI | |||

| Retail | |||

| Automatización de edificios | |||

| Otros usuarios finales | |||

| Por nodo tecnológico | ≥90 nm | ||

| 65-45 nm | |||

| 40-28 nm | |||

| 22-16 nm | |||

| ≤14 nm | |||

| Por tecnología de conectividad | Bluetooth / BLE | ||

| Wi-Fi (802.11x) | |||

| NB-IoT / LTE-M | |||

| 5G RedCap | |||

| Ultra-Wideband (UWB) | |||

| Thread / Zigbee | |||

| IoT satelital | |||

| Por arquitectura de procesador | Basado en Arm | ||

| RISC-V | |||

| x86 | |||

| Otro / Híbrido | |||

| Por geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Singapur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas clave respondidas en el informe

¿Cuál es el valor actual del mercado de semiconductores IoT?

El mercado está valorado en USD 0.67 billones en 2025 y se proyecta que alcance USD 1.32 billones en 2030.

¿Qué categoríun de producto lidera el mercado de semiconductores IoT?

Los procesadores lideran con 25.65% de participación de ingresos en 2024, respaldados por alta integración de computación y conectividad.

¿Qué industria de usuario final está creciendo más rápido?

Las aplicaciones automotrices muestran la CAGR más alta del 16.74% hasta 2030 debido un la adopción de ADAS y V2X.

¿Qué región tiene la mayor participación del mercado de semiconductores IoT?

Asia-Pacífico posee el 34.92% de ingresos en 2024, beneficiándose de capacidad de fabricación concentrada.

¿Por qué es importante 5 g RedCap para IoT?

5 g RedCap ofrece un paso eficiente en costos desde NB-IoT mientras soporta mayor ancho de banda, impulsando una CAGR del 19.22% en papas fritas de conectividad.

¿doómo están influyendo las preocupaciones de seguridad en el diseño de papas fritas?

El cumplimiento con iniciativas como el u.s. ciber Trust Mark está empujando las tasas de adjuntos de elementos seguros más alto, agregando hardware criptográfico dedicado en SoCs IoT mainstream.

Última actualización de la página el: