Tamaño y Participación del Mercado de Semiconductores 5G

Análisis del Mercado de Semiconductores 5G por Mordor Intelligence

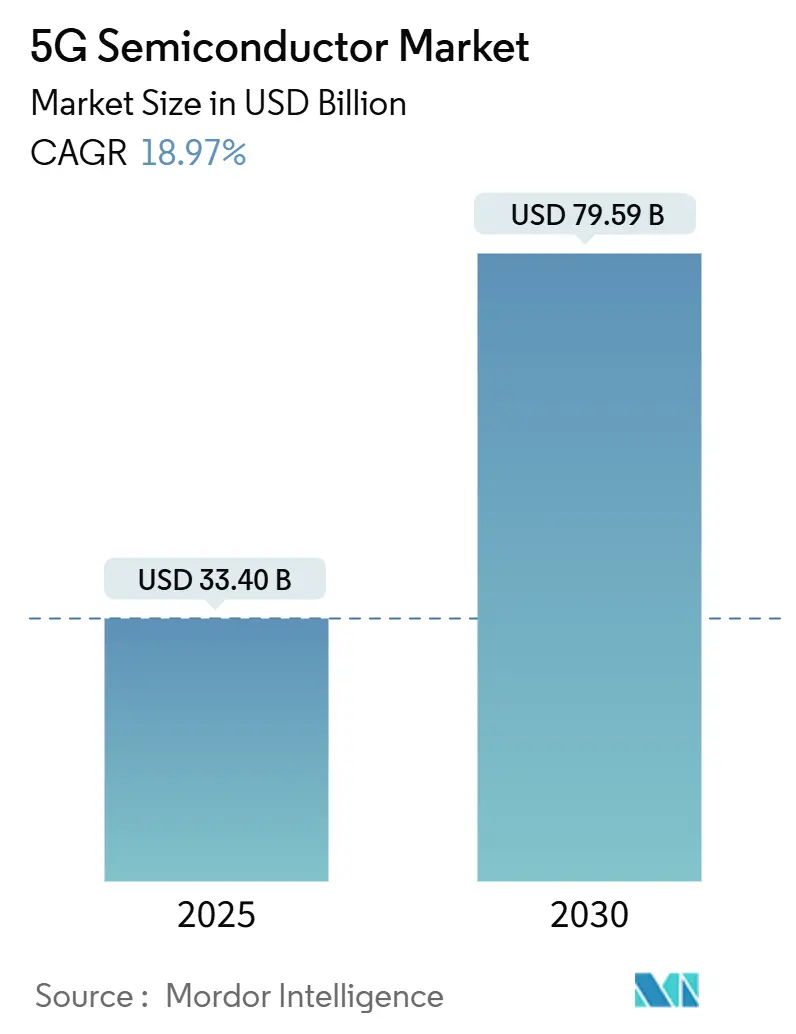

El tamaño del mercado de semiconductores 5G se situó en 33,40 mil millones de USD en 2025 y se prevé que alcance los 79,59 mil millones de USD en 2030, avanzando a una TCAC del 18,97%. El gasto sostenido en infraestructura, las crecientes cargas de trabajo de IA de borde y la intensificada adopción de redes privadas continúan impulsando la demanda de silicio especializado. Los despliegues Sub-6 GHz mantienen altos volúmenes, mientras que las migraciones mmWave y sub-3 nm agregan valor a través de precios premium. Los incentivos gubernamentales, especialmente la Ley CHIPS de 52,7 mil millones de USD, están impulsando la capacidad de fabricación doméstica en Estados Unidos. El creciente riesgo geopolítico en torno a los controles de exportación y el suministro de galio subraya la necesidad de estrategias de doble suministro. En este contexto, el mercado de semiconductores 5G se beneficia de una integración vertical más estrecha entre fabricantes de dispositivos y proveedores de red que buscan asegurar IP diferenciada y resistencia de suministro.

Principales Conclusiones del Informe

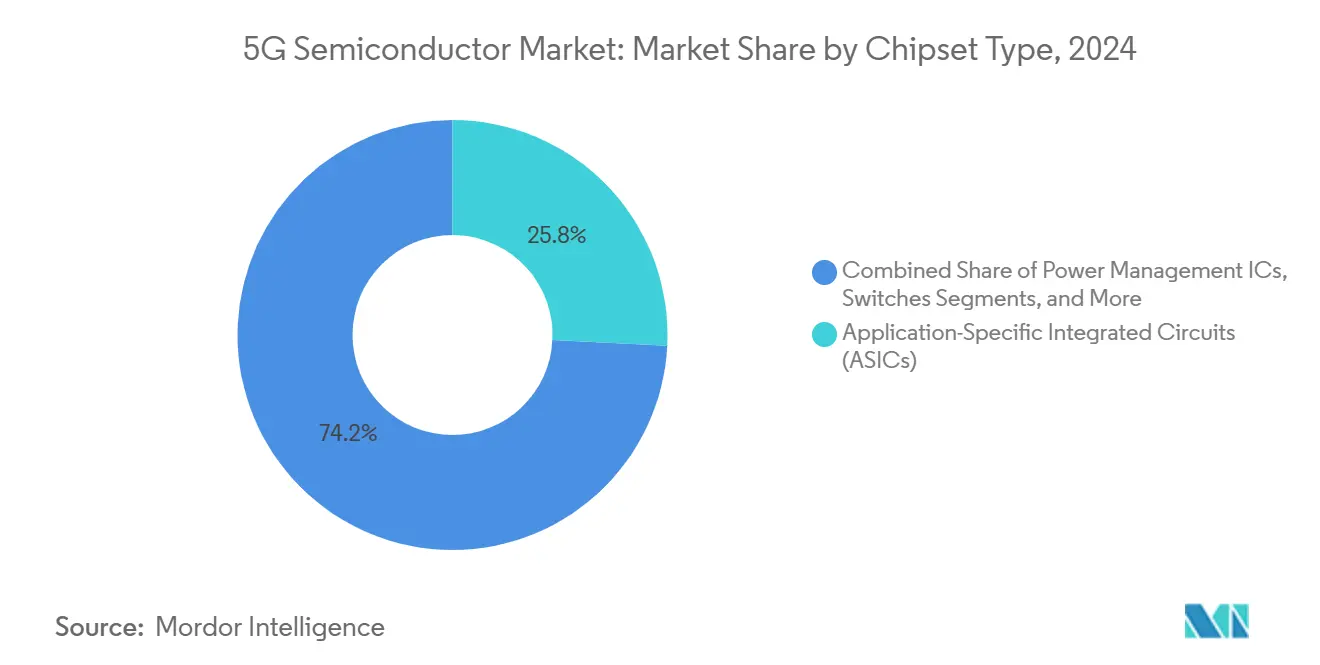

- Por tipo de chipset, los ASIC lideraron con un 25,8% de participación de ingresos del mercado de semiconductores 5G en 2024, mientras que las FPGA registraron la TCAC más rápida del 20,2% hasta 2030.

- Por nodo tecnológico, la categoría de 5 nm mantuvo el 31,5% de la participación del mercado de semiconductores 5G en 2024, sin embargo se proyecta que sub-3 nm se expanda a una TCAC del 20,4% hasta 2030.

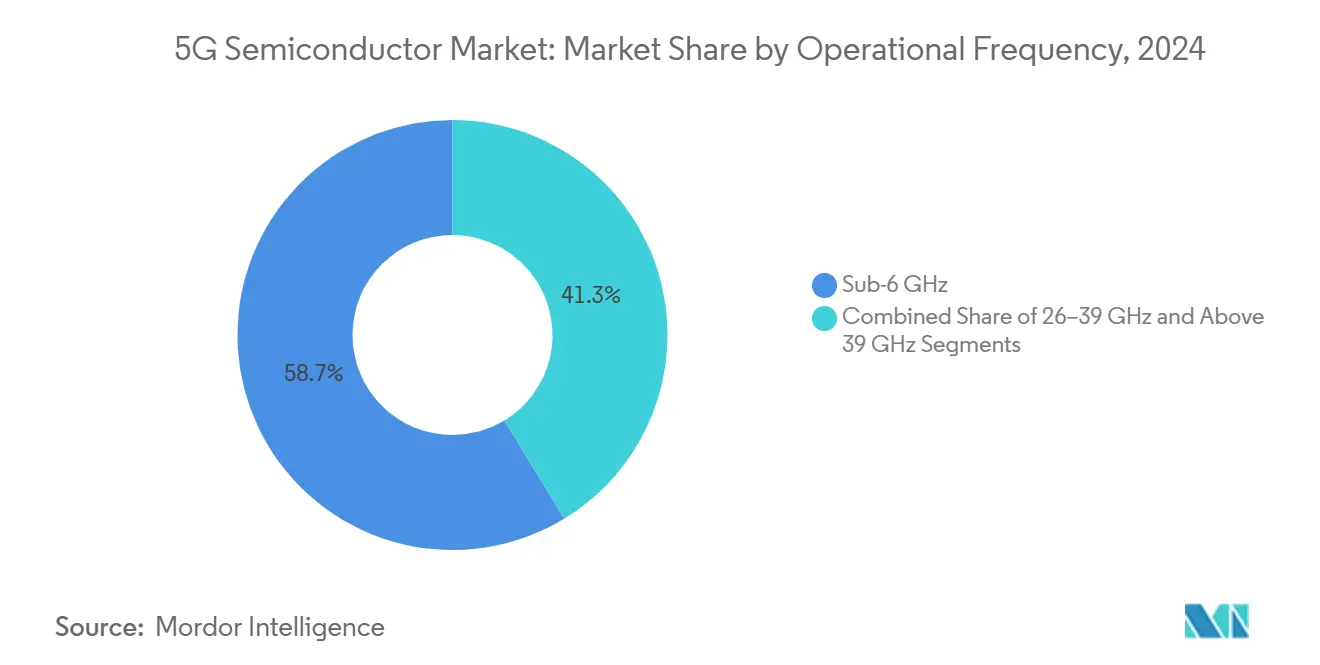

- Por frecuencia operativa, sub-6 GHz representó el 58,7% del tamaño del mercado de semiconductores 5G en 2024, mientras que las frecuencias superiores a 39 GHz están configuradas para crecer a una TCAC del 19,7% durante el mismo período.

- Por industria de usuario final, los electrónicos de consumo capturaron el 27,9% de los ingresos de 2024 del mercado de semiconductores 5G; la automatización industrial está avanzando a una TCAC del 20,1% hasta 2030.

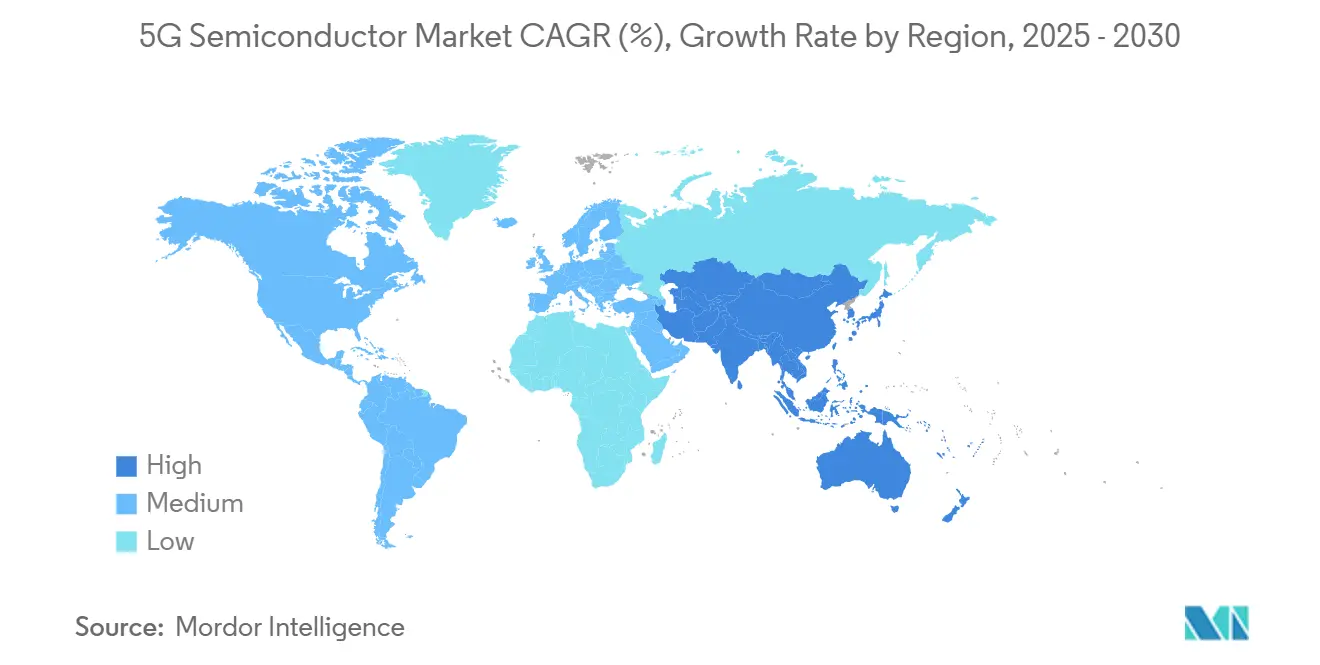

- Por geografía, Asia-Pacífico comandó el 47,8% de los ingresos de 2024 del mercado de semiconductores 5G y está en camino hacia una TCAC del 19,6% hasta 2030.

Tendencias e Información del Mercado Global de Semiconductores 5G

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Crecientes despliegues globales de RAN 5G | +3.2% | Global, con Asia-Pacífico liderando | Mediano plazo (2-4 años) |

| Subastas de espectro mmWave desbloqueando nueva demanda de silicio | +2.8% | América del Norte, Europa, mercados selectos de APAC | Mediano plazo (2-4 años) |

| Cargas de trabajo de IA de borde desplazándose hacia nodos de 5 nm y menores | +4.1% | Global, concentrado en mercados desarrollados | Corto plazo (≤ 2 años) |

| Desagregación Open RAN impulsando adopción de silicio comercial | +2.3% | América del Norte, Europa, India | Mediano plazo (2-4 años) |

| Adopción de 5G privado en instalaciones de Industria 4.0 | +3.5% | Global, fuerte crecimiento en centros manufactureros | Mediano plazo (2-4 años) |

| Subsidios gubernamentales tipo CHIPS para fábricas domésticas | +2.9% | EE.UU., UE, Japón, Corea del Sur, India | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Los Crecientes Despliegues Globales de RAN 5G Impulsan la Demanda de Semiconductores de Infraestructura

Se prevé que la cobertura poblacional comercial 5G alcance el 80% para 2029, frente al 40% en 2024, empujando a los operadores a densificar redes e invertir en backhaul de alta capacidad. Las arquitecturas de células pequeñas requieren módulos de front-end RF eficientes optimizados para operación de banda media y mmWave, mientras que los despliegues MIMO masivos demandan circuitos integrados avanzados de gestión de energía que mantengan los presupuestos energéticos bajo control. Los picos de demanda son más visibles en Asia-Pacífico, donde China agregó más de 800.000 estaciones base 5G solo en 2024. Estos factores sostienen una amplia base de ingresos para participantes tanto digitales como analógicos del mercado de semiconductores 5G.

Las Subastas de Espectro mmWave Desbloquean Oportunidades Avanzadas de Silicio

Las subastas agresivas de espectro en las bandas de 24-47 GHz han atraído más de 35 mil millones de USD en ofertas desde 2024 en Estados Unidos, Japón y Corea del Sur. [1]Reader Forum, "mmWave Takes Centre Stage in 2024," rcrwireless.com El corto rango de propagación de mmWave exige circuitos integrados avanzados de formación de haces, amplificadores de potencia de alta linealidad y chips adaptativos de sintonización de antenas, cada uno comandando márgenes brutos premium. Los despliegues de acceso inalámbrico fijo ejercen particular estrés en el diseño térmico y mejoras de rendimiento, recompensando a proveedores que pueden ofrecer diseños de referencia de front-end integrados con software robusto de calibración.

Las Cargas de Trabajo de IA de Borde Aceleran la Adopción de Nodos Avanzados

Los smartphones, terminales C-V2X y gateways de fábrica están integrando aceleradores neurales que operan en el borde de la red. La IP de concepto de prueba de 2 nm de Marvell en el proceso N2 de TSMC ejemplifica la carrera hacia densidades de transistores superiores a 300 Mtr/mm². [2]Marvell Technology, "Marvell Demonstrates Industry-Leading 2 nm Silicon," marvell.com Mientras la inferencia se vuelve local, la asignación de área de die se desplaza de núcleos de propósito general a motores de multiplicación matricial, reforzando el caso de negocio para tape-outs de ASIC personalizado. La demanda resultante de obleas en nodos de 2 nm y 3 nm expande el mercado direccionable de semiconductores 5G en el extremo premium.

La Desagregación Open RAN Transforma las Dinámicas del Ecosistema de Proveedores

La arquitectura de mezclar y combinar de Open RAN reduce el costo de cambio para operadores y crea espacio para proveedores de silicio comercial que previamente lucharon por penetrar pilas integradas verticalmente. Las pruebas de Viettel y DOCOMO muestran paridad de rendimiento temprana con sistemas propietarios cuando los aceleradores en línea descargan el procesamiento de Capa-1. Sin embargo, las pruebas de interoperabilidad multiproveedor agregan sobrecarga de ingeniería, allanando el camino para plataformas de referencia llave en mano ancladas por aceleradores basados en FPGA y tarjetas de interfaz de red personalizadas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Controles de exportación geopolíticos en nodos avanzados | -2.7% | Global, comercio EE.UU.-China | Corto plazo (≤ 2 años) |

| Fragilidad de cadena de suministro para semiconductores compuestos | -1.9% | Global, concentración APAC | Mediano plazo (2-4 años) |

| Altos requisitos de cap-ex por debajo de 3 nm | -1.4% | Global, fábricas de vanguardia | Largo plazo (≥ 4 años) |

| Compensaciones de eficiencia energética en dispositivos mmWave | -1.2% | Mercados desarrollados con mmWave | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Los Controles de Exportación Geopolíticos Crean Cuellos de Botella Estratégicos de Semiconductores

La Oficina de Industria y Seguridad de EE.UU. ha expandido su Lista de Entidades para restringir herramientas EDA avanzadas, sistemas de litografía y exportaciones HBM a empresas fabless chinas selectas. La contramedida de China limitando exportaciones de galio y germanio podría elevar los precios del galio en 150% y recortar 3,4 mil millones de USD del PIB estadounidense. Estos movimientos fuerzan a las casas de diseño a recalificar nodos, construir buffers de inventario e invertir en rutas de suministro diversificadas, recortando la rentabilidad a corto plazo en el mercado de semiconductores 5G.

La Fragilidad de la Cadena de Suministro Amenaza la Disponibilidad de Semiconductores Compuestos

Las obleas de arseniuro de galio y nitruro de galio son críticas para amplificadores de potencia que permiten transmisión eficiente de banda media y mmWave. Con el 98% del suministro de galio originándose en China, cualquier interrupción de exportación pone en peligro los tiempos de entrega de producción de RFIC. Las limitadas fuentes alternativas en Alemania y Kazajistán, combinadas con requisitos estrictos de pureza, mantienen escasas las opciones de sustitución.

Análisis de Segmentos

Por Tipo de Chipset: La Integración Lidera, la Flexibilidad Acelera

Los ASIC capturaron la mayor participación de ingresos del 25,8% en 2024 mientras los OEM persiguieron rendimiento optimizado en energía y específico de aplicación. Esta dominancia es evidente en procesadores de banda base de unidades de radio que descargan tareas de programación de Capa-1. Por contraste, se prevé que las FPGA superen a todos los pares a una TCAC del 20,2%, impulsadas por pilotos Open RAN que valoran la reconfigurabilidad para versiones 3GPP en evolución. Se espera que el tamaño del mercado de semiconductores 5G asignado a unidades de banda base basadas en ASIC alcance los 29 mil millones de USD para 2030. Las soluciones Sistema-en-Chip con módems integrados continúan ganando popularidad en smartphones, wearables y módulos C-V2X porque reducen la huella PCB y disminuyen los costos de lista de materiales.

Las FPGA también sustentan tarjetas aceleradoras en línea que alivian a servidores x86 de tareas de corrección de errores hacia adelante, mejorando así la eficiencia espectral en despliegues RAN virtualizados. Los RFIC mantienen volumen constante, entregando filtrado de front-end de banda ancha y formación de haces de matriz de fase tanto en frecuencias de banda media como mmWave. Los chips de tecnología de ondas milimétricas, sintonizadores de antena, LNA, amplificadores de potencia y circuitos integrados de gestión de energía completan un ecosistema construido alrededor de diseños de referencia de mezclar y combinar. Colectivamente, estas categorías aseguran que el mercado de semiconductores 5G permanezca vibrante tanto en nichos de commodities como de alto margen.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Nodo Tecnológico: El Dominio de 5 nm Da Paso a la Innovación Sub-3 nm

La plataforma de 5 nm representó el 31,5% de las ventas de 2024 gracias al fuerte volumen de tape-out de módems de smartphone y ASIC de aceleradores en la nube. Sin embargo, las obleas sub-3 nm generarán la TCAC más rápida del 20,4% porque las cargas de trabajo de IA de borde demandan rendimiento superior por vatio. Se proyecta que la participación del mercado de semiconductores 5G para chips de 2 nm aumente mientras TSMC acelera N2 en H2 2025 y Samsung introduce arquitectura gate-all-around MBCFET. Los 7 nm siguen siendo el nodo de elección para handsets de rango medio, mientras que 16 nm y 28 nm continúan sirviendo gateways IoT sensibles al costo y matrices de conmutadores RF.

Los nodos maduros por encima de 28 nm anclan periféricos de gestión de energía y analógicos, donde la tolerancia de voltaje supera la densidad. Esta mezcla equilibrada de nodos amortigua las oscilaciones de oferta-demanda y ofrece flexibilidad de diseño para disponibilidad cuando choques geopolíticos o de desastres naturales interrumpen la capacidad de vanguardia.

Por Frecuencia Operativa: Sub-6 GHz Mantiene Amplitud mientras mmWave Gana Profundidad

Sub-6 GHz constituyó el 58,7% de los ingresos en 2024, reflejando rango superior de propagación y la asignación acelerada de espectro de 3,3-4,2 GHz a través de Asia-Pacífico y Europa. Los operadores se apoyan en esta banda para cumplir requisitos de cobertura nacional a intensidad de capital manejable. Se espera que el tamaño del mercado de semiconductores 5G generado por RFIC Sub-6 GHz alcance los 40 mil millones de USD para 2030. Las frecuencias de banda media (26-39 GHz) logran un equilibrio entre cobertura y capacidad, soportando tanto macro-células urbanas como células pequeñas empresariales. Las soluciones superiores a 39 GHz cruciales para backhaul FWA masivo están configuradas para expandirse a una TCAC del 19,7%. La decisión WRC-23 de estudiar 7,125-8,4 GHz y 14,8-15,35 GHz amplía la hoja de ruta futura de diseño. [3]Qualcomm Incorporated, "A Leap Toward 6G: Spectrum Allocation," qualcomm.com

Los despliegues de banda alta requieren calibración elaborada de matrices de fase, fMAX de transistor elevado y empaquetado interposer de baja pérdida. Los proveedores capaces de co-optimizar estos elementos acumularán participación de mercado desproporcionada mientras el refarming de espectro gane impulso.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: Los Electrónicos de Consumo Lideran Mientras la Automatización Industrial Surge

Los electrónicos de consumo capturaron el 27,9% de los ingresos de 2024, impulsados por smartphones premium, auriculares XR y dispositivos de streaming ultra-HD. Sin embargo, la automatización industrial supera a todos los pares con una TCAC del 20,1% mientras los fabricantes despliegan redes privadas para bucles de control determinísticos. Se prevé que el tamaño del mercado de semiconductores 5G asignado a chips de automatización de fábrica supere los 9 mil millones de USD para 2030. Los segmentos de infraestructura de TI y telecomunicaciones forman una línea base resiliente porque los operadores actualizan unidades de radio en una cadencia de tres a cinco años. El automotriz y transporte abrazan 5G para escenarios de conducción autónoma, promoviendo demanda de chipsets V2X de baja latencia. Salud, energía, servicios públicos y retail siguen de cerca, impulsados por casos de uso de gemelo digital, red inteligente y comercio inmersivo.

Las sinergias entre industrias emergen mientras los proveedores de chips reutilizan aceleradores de IA originalmente diseñados para smartphones para alimentar robots móviles y AGV de almacén, mejorando las economías de escala.

Análisis Geográfico

Asia-Pacífico mantuvo el 47,8% de los ingresos globales en 2024 y se proyecta que crezca a una TCAC del 19,6% hasta 2030. Solo China instaló más de 1,8 millones de estaciones base 5G para mediados de 2025 a pesar de la presión de controles de exportación, asegurando demanda local para front-ends RF y ASIC de banda base. Corea del Sur y Japón enfatizan la densificación mmWave, alentando lista de materiales de chipset de mayor margen. El esquema PLI de India apoya proyectos emergentes de fabricación dirigidos a nodos de gestión de energía y conmutadores RF de 28 nm, ampliando la diversidad de suministro regional.

América del Norte se beneficia de la infusión de la Ley CHIPS y la adopción temprana de mmWave. Estados Unidos representa más del 80% de los envíos globales de dispositivos mmWave e impulsa la demanda de circuitos integrados de formación de haces. Canadá se enfoca en iniciativas inalámbricas fijas rurales que favorecen front-ends de banda C sub-6 GHz. Europa se retrasa en la adopción de núcleo independiente; solo el 2% de los sitios tenían funcionalidad SA completa para 2025, comparado con el 24% en Estados Unidos. Los operadores nórdicos, sin embargo, mantienen cobertura casi completa, impulsando contenido de silicio localizado para macro-células energéticamente eficientes adecuadas para climas fríos.

Medio Oriente y África experimentan crecimiento escalonado, con las naciones del Consejo de Cooperación del Golfo construyendo corredores IoT a gran escala. América del Sur ve progreso desigual mientras Brasil avanza y Argentina lidia con limitaciones macroeconómicas. En general, el apoyo de políticas regionales y el ritmo de asignación de espectro siguen siendo determinantes líderes del impulso del mercado de semiconductores 5G.

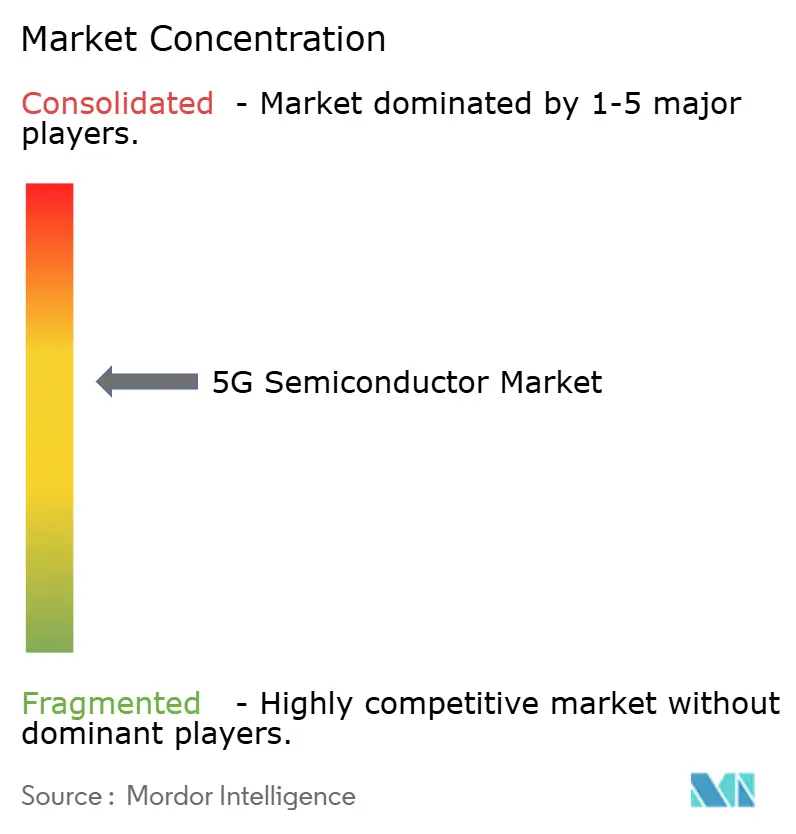

Panorama Competitivo

El mercado de semiconductores 5G exhibe concentración moderada, con los cinco principales proveedores controlando un estimado 62% de los ingresos de 2024. Qualcomm lidera en módems premium para smartphones, MediaTek domina handsets de rango medio, y Samsung LSI avanza la integración vertical a través de plataformas Exynos. Intel y Marvell apuntan a aceleradores de RAN en la nube, mientras Broadcom aprovecha ASIC de conmutadores comerciales para capas de transporte.

Los movimientos estratégicos moldean las dinámicas competitivas. Reportadamente Samsung está explorando una adquisición de 10 mil millones de USD del negocio de redes móviles de Nokia para profundizar el alcance de infraestructura. HPE finalizó su compra de 14 mil millones de USD de Juniper, señalando mayor convergencia entre silicio de computación y redes. STMicroelectronics se asoció con Qualcomm para extender MCU STM32 a gateways IoT, vinculando conectividad 5G con computación de borde. [4]Nasdaq, "STMicroelectronics and Qualcomm Enter Strategic Collaboration," nasdaq.com

La intensidad de inversión se centra en co-procesadores de IA, empaquetado avanzado y materiales de brecha ancha. El Dimensity 9400+ de MediaTek integra un cluster de CPU all-big-core y Wi-Fi 7 para handover unificado 5G-Wi-Fi. La IP de 2 nm de Marvell la posiciona para órdenes de silicio de conmutadores hiperescala. La adquisición de onsemi de la línea SiC JFET de Qorvo expande su portafolio EliteSiC para entrega de energía de centros de datos.

Los portafolios de licencias y patentes siguen siendo críticos. La expansión de Ericsson de I+D de ASIC en Bengaluru sustenta su objetivo de enviar silicio de banda base personalizado tanto a unidades de radio internas como de terceros. Mientras la integración vertical se profundiza, las relaciones fabless-foundry se estrechan, elevando la importancia de acuerdos de suministro a largo plazo y co-desarrollo de procesos.

Líderes de la Industria de Semiconductores 5G

-

Qualcomm Incorporated

-

MediaTek Inc.

-

Samsung Electronics Co., Ltd.

-

Huawei Technologies Co., Ltd.

-

Telefonaktiebolaget LM Ericsson

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Agosto 2025: Samsung Electronics registró ingresos del Q2 2025 de KRW 74,6 billones, citando demanda robusta de HBM3E e impulso de DDR5 de alta densidad.

- Julio 2025: HPE cerró su adquisición de 14 mil millones de USD de Juniper Networks, mejorando su alcance de redes impulsadas por IA.

- Mayo 2025: MediaTek registró ingresos del Q1 2025 de NT$153,3 mil millones, un 14,9% más YoY por fortaleza de módem 5G.

- Marzo 2025: Qualcomm develó el Módem-RF X85 5G con descarga pico de 12,5 Gbps y un motor de IA integrado.

- Febrero 2025: MediaTek introdujo el módem M90 5G-Advanced con optimización de energía MMAI.

- Enero 2025: onsemi completó su adquisición de 115 millones de USD de la unidad SiC JFET de Qorvo para ampliar el alcance EliteSiC.

Alcance del Informe del Mercado Global de Semiconductores 5G

Los chipsets 5G permiten transmisión de paquetes 5G en smartphones, hotspots portátiles, dispositivos IoT y, cada vez más, PC portátiles con capacidades de red móvil. Los dispositivos móviles 5G combinarán bandas sub-6GHz familiares con nuevos sistemas de antena MIMO y bandas de ondas milimétricas de alta frecuencia (mmWave) con dirección de haz altamente enfocada.

El mercado global de chipsets 5G está segmentado por tipo de chipset (circuitos integrados de aplicación específica (ASIC), circuito integrado de radiofrecuencia (RFIC), chips de tecnología de ondas milimétricas, matriz de puertas programable en campo (FPGA)), frecuencia operativa (sub-6 GHz, entre 26 y 39 GHz, y superior a 39 GHz), usuario final (electrónicos de consumo, automatización industrial, automotriz y transporte, energía y servicios públicos, salud, y retail), y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África y América Latina). El informe ofrece el tamaño del mercado en términos de valor en (USD) para todos los segmentos mencionados anteriormente.

| Circuitos Integrados de Aplicación Específica (ASIC) |

| Sistema-en-Chip con Módem Integrado (SoC) |

| Circuitos Integrados de Radiofrecuencia (RFIC) |

| Chips de Tecnología de Ondas Milimétricas |

| Matrices de Puertas Programables en Campo (FPGA) |

| Circuitos Integrados de Gestión de Energía |

| Circuitos Integrados Sintonizadores de Antena |

| Conmutadores |

| LNA y Amplificadores de Potencia |

| Otros (Filtros, Memoria Discreta, Convertidores, etc.) |

| < 3 nm |

| 3 nm |

| 5 nm |

| 7 nm |

| 16 nm |

| 28 nm |

| > 28 nm |

| Sub-6 GHz |

| 26-39 GHz |

| Superior a 39 GHz |

| TI, Telecomunicaciones e Infraestructura de Red |

| Electrónicos de Consumo (incl. Hogar Inteligente) |

| Automatización Industrial |

| Automotriz y Transporte |

| Energía y Servicios Públicos |

| Salud |

| Retail |

| Otras Industrias de Usuario Final |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Singapur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudita |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| Por Tipo de Chipset | Circuitos Integrados de Aplicación Específica (ASIC) | ||

| Sistema-en-Chip con Módem Integrado (SoC) | |||

| Circuitos Integrados de Radiofrecuencia (RFIC) | |||

| Chips de Tecnología de Ondas Milimétricas | |||

| Matrices de Puertas Programables en Campo (FPGA) | |||

| Circuitos Integrados de Gestión de Energía | |||

| Circuitos Integrados Sintonizadores de Antena | |||

| Conmutadores | |||

| LNA y Amplificadores de Potencia | |||

| Otros (Filtros, Memoria Discreta, Convertidores, etc.) | |||

| Por Nodo Tecnológico | < 3 nm | ||

| 3 nm | |||

| 5 nm | |||

| 7 nm | |||

| 16 nm | |||

| 28 nm | |||

| > 28 nm | |||

| Por Frecuencia Operativa | Sub-6 GHz | ||

| 26-39 GHz | |||

| Superior a 39 GHz | |||

| Por Industria de Usuario Final | TI, Telecomunicaciones e Infraestructura de Red | ||

| Electrónicos de Consumo (incl. Hogar Inteligente) | |||

| Automatización Industrial | |||

| Automotriz y Transporte | |||

| Energía y Servicios Públicos | |||

| Salud | |||

| Retail | |||

| Otras Industrias de Usuario Final | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| Singapur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudita | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de semiconductores 5G en 2025?

El tamaño del mercado de semiconductores 5G alcanzó los 33,40 mil millones de USD en 2025 y está configurado para llegar a los 79,59 mil millones de USD para 2030.

¿Qué categoría de chipset lidera los ingresos hoy?

Los ASIC lideran con una participación del 25,8% porque su diseño de función fija maximiza el rendimiento por vatio en radios y smartphones.

¿Cuál es el segmento de crecimiento más rápido por nodo tecnológico?

Los procesos sub-3 nm se están expandiendo a una TCAC del 20,4% mientras los dispositivos de IA de borde demandan densidades de transistores más altas.

¿Por qué Asia-Pacífico es dominante en semiconductores 5G?

Los despliegues agresivos de red en China, Corea del Sur, Japón e India generan casi la mitad de la demanda global de chipsets.

¿Cómo están afectando los controles de exportación a las cadenas de suministro?

Las restricciones en herramientas avanzadas y exportación de galio elevan los costos de cumplimiento y alientan estrategias de múltiples fuentes.

¿Qué industria de usuario final muestra el mayor crecimiento?

La automatización industrial está creciendo más rápido a una TCAC del 20,1% mientras las fábricas despliegan redes 5G privadas para control en tiempo real.

Última actualización de la página el: