Tamaño y Participación del Mercado de Diagnósticos de VIH/SIDA

Análisis del Mercado de Diagnósticos de VIH/SIDA por Mordor Intelligence

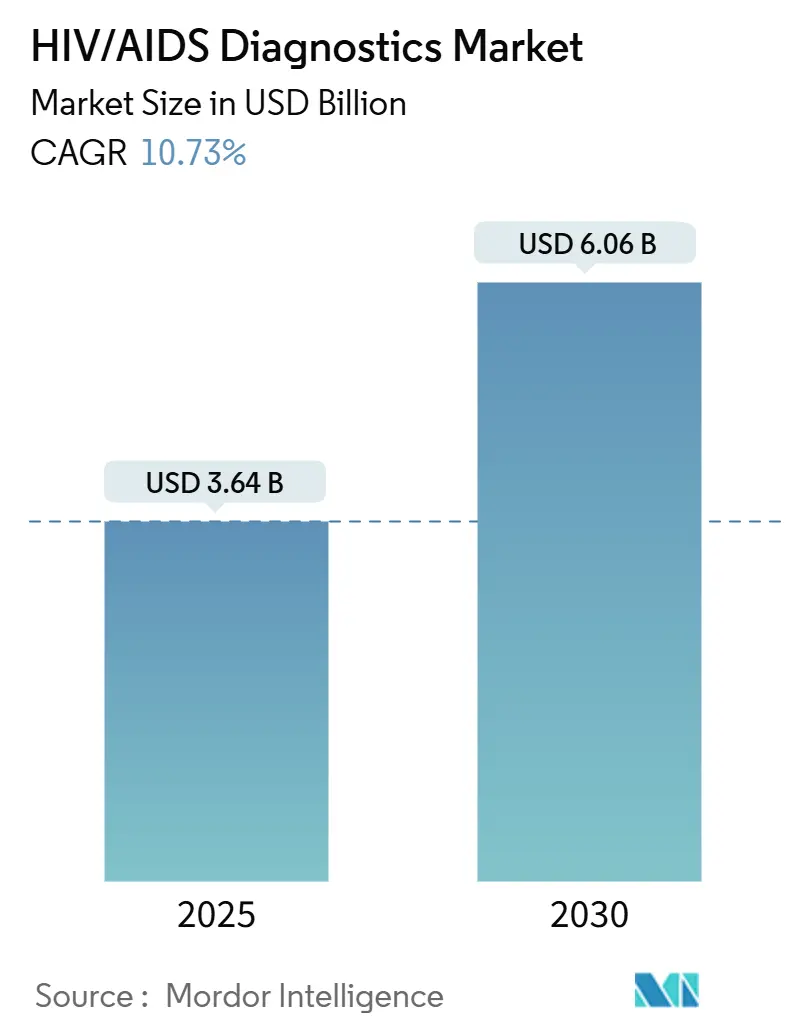

El mercado de diagnósticos de VIH/SIDA está valorado en 3.64 mil millones de USD en 2025 y se pronostica que alcance 6.06 mil millones de USD en 2030, lo que se traduce en una TCAC del 10.73%. Este ritmo refleja financiamiento sostenido, pautas de pruebas actualizadas y difusión tecnológica rápida que mantienen el mercado de diagnósticos de VIH/SIDA bien alineado con los objetivos globales 95-95-95. Los programas gubernamentales de autotesteo, el aumento de volúmenes de monitoreo de carga viral y las plataformas moleculares multienfermedades amplían colectivamente el grupo direccionable de usuarios [1]World Health Organization, "Updated Recommendations on HIV Testing Services," who.int. Al mismo tiempo, los topes de precios respaldados por donantes, las brechas de sensibilidad de ensayos para nuevas cepas recombinantes y el cambio hacia paneles sindrómicos imponen presiones competitivas y de margen que moldean la estrategia de productos. La consolidación de plataformas por parte de empresas líderes y la interpretación de resultados habilitada por IA continúan definiendo cómo evoluciona el mercado de diagnósticos de VIH/SIDA mientras aseguran acceso confiable tanto en entornos maduros como en entornos con recursos limitados.

Conclusiones Clave del Informe

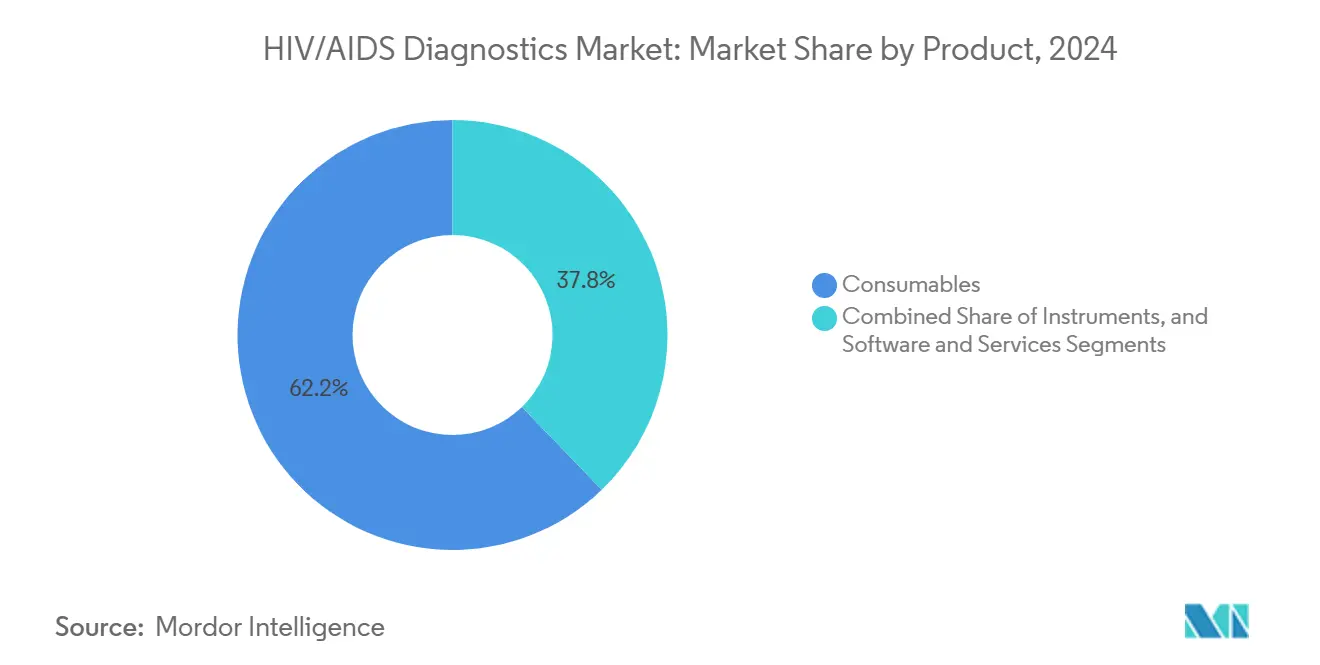

- Por producto, los consumibles dominaron el 62.21% de la participación del mercado de diagnósticos de VIH/SIDA en 2024, mientras que se proyecta que los instrumentos se expandan a una TCAC del 11.45% hasta 2030.

- Por tipo de prueba, las pruebas de anticuerpos lideraron con una participación de ingresos del 48.34% en 2024; las pruebas de carga viral avanzan a una TCAC del 11.54% hasta 2030.

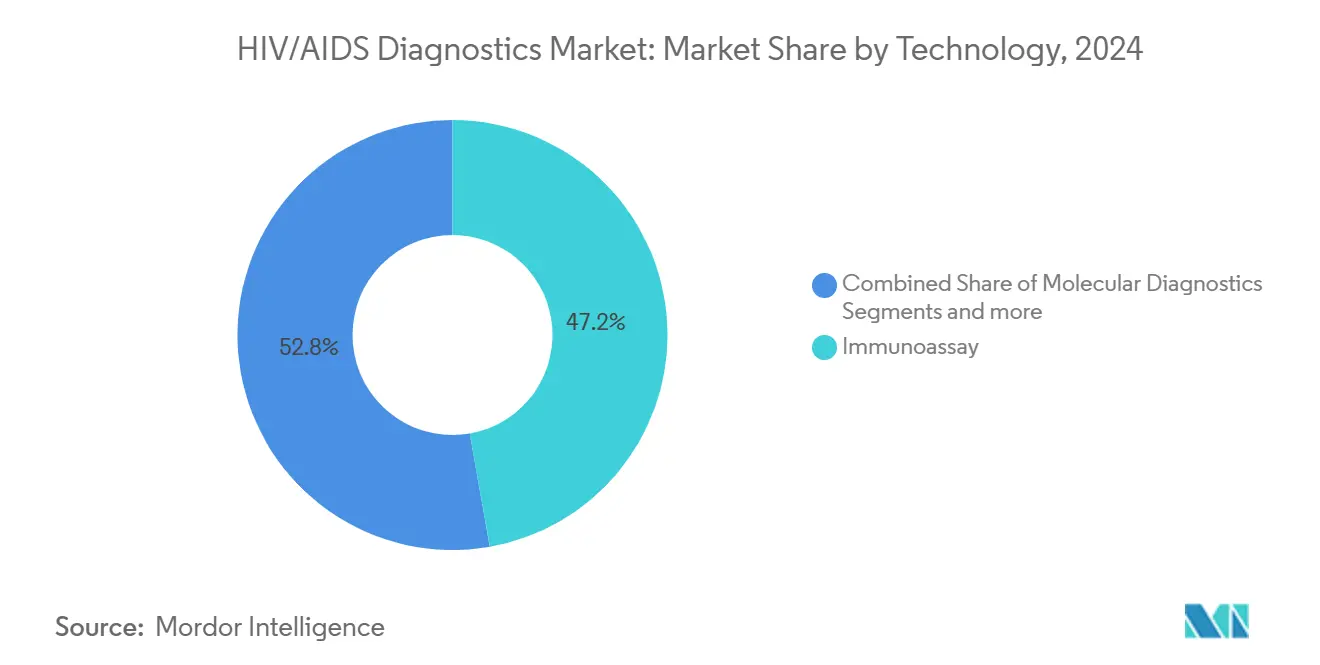

- Por tecnología, los inmunoensayos aseguraron una participación del 47.23% en 2024, mientras que los diagnósticos moleculares registran la TCAC más rápida del 11.49% hasta 2030.

- Por usuario final, los hospitales representaron el 53.89% del tamaño del mercado de diagnósticos de VIH/SIDA en 2024; el uso doméstico registra la TCAC más alta del 11.51% para el período de pronóstico.

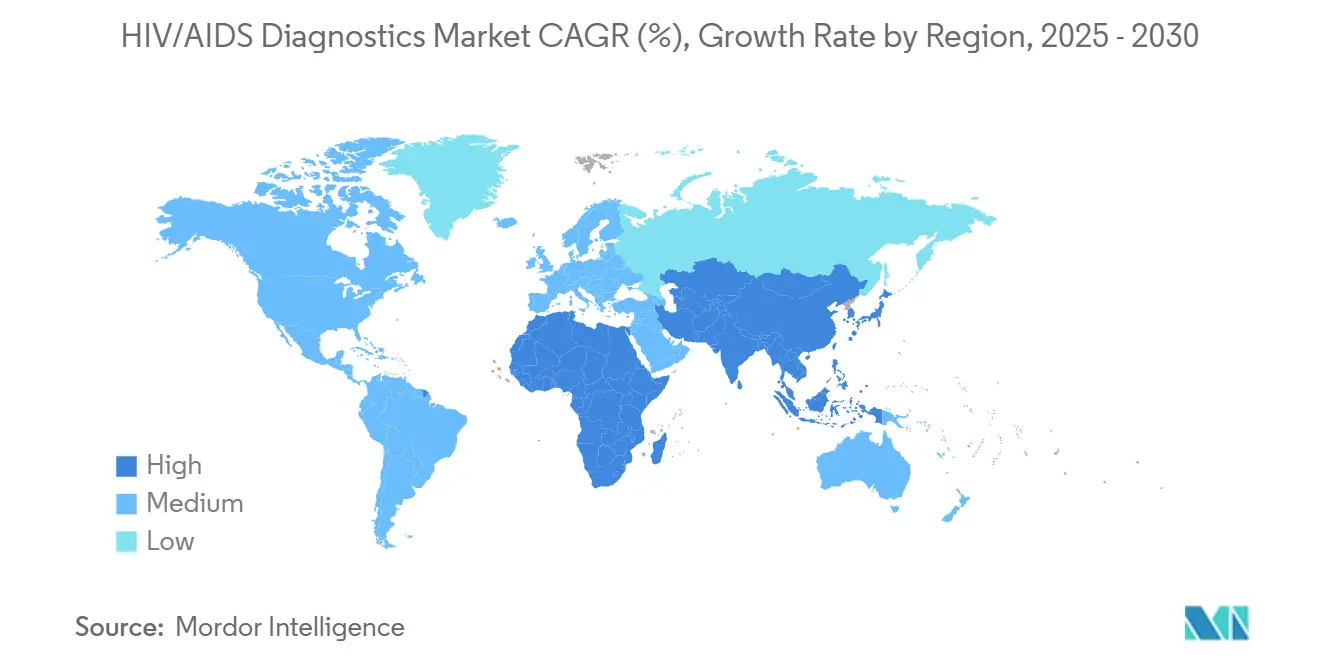

- Por geografía, América del Norte mantuvo una participación de ingresos del 38.98% en 2024, mientras que se proyecta que Asia-Pacífico crezca a una TCAC del 11.78% hasta 2030.

Tendencias e Insights del Mercado Global de Diagnósticos de VIH/SIDA

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente prevalencia e incidencia de VIH | +2.1% | Global, con concentración en África Subsahariana y Asia-Pacífico | Mediano plazo (2-4 años) |

| Financiamiento e iniciativas gubernamentales | +2.8% | Global, liderado por países PEPFAR e iniciativas de la UE | Corto plazo (≤ 2 años) |

| Adopción en expansión de autotesteo de VIH y pruebas rápidas domésticas | +2.3% | América del Norte, Europa, expandiéndose a Asia-Pacífico | Mediano plazo (2-4 años) |

| Integración de VIH en paneles moleculares múltiplex respiratorios/ETS | +1.4% | América del Norte, Europa, mercados seleccionados de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Escalamiento de pruebas de carga viral y DIT cerca-del-punto-de-atención en PIBM | +1.9% | África Subsahariana, Asia del Sur, América Latina | Mediano plazo (2-4 años) |

| Conectividad digital y plataformas de informes de resultados basadas en IA | +1.2% | Global, con adopción temprana en mercados desarrollados | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia e Incidencia de VIH

Las regiones de alta carga registran crecimiento continuo de casos que amplía el grupo de tamizaje y amplifica la demanda de nuevos ensayos. China reportó 1.3 millones de personas viviendo con VIH para 2023, prácticamente todas por transmisión sexual, lo que está cambiando los esfuerzos de tamizaje hacia poblaciones adultas generales [2]China CDC Weekly, "HIV/AIDS in China - 2023," chinacdc.cn . Corea del Sur registró un aumento del 5.7% en nuevas infecciones en 2023, con dos tercios ocurriendo en adultos de 20-39 años. Recombinantes novedosos como CRF85_BC/CRF01_AE descubiertos en Ningxia, China, desafían la sensibilidad de ensayos y estimulan la optimización continua de pruebas. Los programas de PrEP en expansión de India también exigen verificaciones periódicas de carga viral para asegurar la eficacia de prevención. Estos cambios epidemiológicos amplían colectivamente el mercado direccionable de diagnósticos de VIH/SIDA.

Financiamiento e Iniciativas Gubernamentales

El financiamiento global y nacional coordinado acelera la adopción de pruebas. PEPFAR y el Fondo Global están apoyando el acceso a lenacapavir para 2 millones de individuos, requiriendo tamizaje basal robusto y seguimiento. El Reino Unido asignó 20 millones de libras esterlinas para expandir las pruebas de VIH de exclusión voluntaria en 47 departamentos de emergencia, traduciéndose en necesidades inmediatas de adquisiciones [3]UK Department of Health and Social Care, "Investment to Expand HIV Testing," gov.uk. El programa de "Triple Eliminación" de Bengala Occidental combina el tamizaje de VIH, sífilis y hepatitis B, creando demanda agrupada para kits de pruebas múltiplex. El plan de Sudáfrica de inscribir 1.1 millones adicionales de pacientes en terapia antirretroviral para 2025 solidifica aún más volúmenes predecibles de pruebas. Esta claridad de financiamiento fortalece la línea base de ingresos para el mercado de diagnósticos de VIH/SIDA.

Adopción en Expansión de Autotesteo de VIH y Pruebas Rápidas Domésticas

Las pruebas controladas por el consumidor están redefiniendo el mercado de diagnósticos de VIH/SIDA al llegar a usuarios por primera vez y grupos desatendidos. El programa Together TakeMeHome del CDC envió 440,000 kits de autotesteo en doce meses, con 24.1% dirigido a personas que nunca se habían hecho la prueba antes. Singapur comenzó a vender kits de autotesteo en las principales farmacias desde enero de 2025, haciendo rutinario el acceso sin cita y sin receta. La FDA amplió la etiqueta de OraQuick a adolescentes de 14 años y mayores, abriendo una demografía crítica que representa casi una quinta parte de los nuevos diagnósticos estadounidenses. Un piloto canadiense de autotesteo de fluido oral reportó 100% de concordancia con métodos de laboratorio más 97% de satisfacción del usuario. La masificación del autotesteo construye flujos de ingresos recurrentes y consolida el mercado de diagnósticos de VIH/SIDA como una categoría accesible para el hogar.

Integración de VIH en Paneles Moleculares Múltiplex Respiratorios/ETS

Los paneles sindrómicos prometen eficiencias operacionales al probar múltiples patógenos en una sola corrida. Roche obtuvo la autorización de la FDA para su panel múltiplex de ETS cobas liat, entregando resultados en menos de 20 minutos. Los estudios de PCR múltiplex registran sensibilidades del 82%-97.1% y especificidades superiores al 94%, demostrando robustez clínica. La revisión sistemática de la OMS encontró pruebas rápidas integradas de ácidos nucleicos logrando ≥95% de precisión, respaldando su uso en programas de tamizaje combinados. Sin embargo, el precio más alto de dispositivos y la necesidad de interpretación personalizada de resultados limitan el despliegue en entornos de bajos recursos, empujando a los proveedores a alinear ensayos dedicados de VIH con menús sindrómicos más amplios para preservar participación dentro del mercado de diagnósticos de VIH/SIDA.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Infraestructura de laboratorio limitada y personal calificado en PBI | -1.8% | África Subsahariana, Asia del Sur, Islas del Pacífico seleccionadas | Mediano plazo (2-4 años) |

| Erosión de precios por licitaciones masivas impulsadas por donantes | -1.4% | Países receptores de PEPFAR y Fondo Global | Corto plazo (≤ 2 años) |

| Cambio a dispositivos multienfermedades reduciendo la demanda de pruebas dedicadas de VIH | -0.9% | América del Norte, Europa, mercados desarrollados de Asia-Pacífico | Largo plazo (≥ 4 años) |

| Brechas de sensibilidad vs nuevos recombinantes/variantes de VIH | -0.7% | Global, con concentración en regiones de alta carga | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Infraestructura de Laboratorio Limitada y Personal Calificado en PBI

Las brechas de infraestructura obstaculizan la implementación de ensayos de alta complejidad. Una revisión del panorama regulatorio en Zimbabue destacó escaseces en servicios de calibración de equipos e ingenieros biomédicos capacitados, retrasando las aprobaciones de dispositivos. Enfoques de bajo costo como el tamizaje de criptococosis con tinta india en Mozambique ilustran la demanda de diagnósticos ultra-simples que pueden competir con sistemas moleculares avanzados. Aunque el diagnóstico temprano infantil en el punto de atención en Uganda redujo el tiempo de entrega de resultados de 28 días a 1 día y aumentó el inicio de TAR al 95%, escalar modelos similares requiere financiamiento constante para mantenimiento y capacitación. Estos obstáculos estructurales moderan el ritmo de expansión a corto plazo del mercado de diagnósticos de VIH/SIDA en regiones de bajos ingresos.

Erosión de Precios por Licitaciones Masivas Impulsadas por Donantes

Las adquisiciones de gran volumen restringen los precios de venta promedio. El Fondo Global empujó los costos de tratamiento de VIH de primera línea por debajo de 45 USD por persona anualmente, señalando expectativas similares de precios para diagnósticos. El recorte presupuestario planificado de PEPFAR de más del 6% para el año fiscal 2025 intensifica la competencia por órdenes financiadas por subvenciones y comprime los márgenes. El trabajo de costo-efectividad en África subsahariana muestra autotesteo de VIH a 12.75 USD por persona versus 27.64 USD para pruebas de campaña, reforzando la preferencia de donantes por modalidades de menor costo. Los proveedores deben por lo tanto optimizar escala y eficiencia de cadena de suministro para mantenerse rentables en el mercado de diagnósticos de VIH/SIDA mientras sirven programas financiados por donantes.

Análisis de Segmentos

Por Producto: Los Consumibles Mantienen el Core de Ingresos

Los consumibles mantuvieron el 62.21% de la participación del mercado de diagnósticos de VIH/SIDA en 2024 y generan ventas repetidas constantes cada vez que se realiza una prueba. La predictibilidad del volumen asegura el flujo de efectivo y financia I+D. Los instrumentos contribuyen con ingresos iniciales más grandes por unidad y se pronostica que se expandan a una TCAC del 11.45%, reflejando movimientos de sistemas de salud hacia analizadores integrados que aceptan múltiples ensayos. Los complementos de software y servicios, incluyendo paneles de interpretación basados en IA, comienzan a diferenciar las ofertas de proveedores.

La demanda recurrente de reactivos ancla la sostenibilidad de márgenes en el mercado de diagnósticos de VIH/SIDA. Mientras tanto, las adquisiciones de plataformas-como la compra de 350 millones de USD de Roche de la tecnología de punto de atención de LumiraDx-señalan que los operadores establecidos apuntan a asegurar bases instaladas futuras de instrumentos. El financiamiento de investigación pública, ejemplificado por la subvención de 1.3 millones de USD del NIH a la Universidad Atlántica de Florida para una prueba de microchip de 5 USD, subraya cómo la innovación apunta tanto a la contención de costos como a la usabilidad. Los servicios digitales que triajan resultados y guían próximos pasos crecen en prominencia a medida que los fabricantes compiten más allá del hardware.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Prueba: La Carga Viral Acelera

Los ensayos de anticuerpos lideraron los ingresos con 48.34% en 2024 porque sirven como herramientas de tamizaje de puerta de entrada. Sin embargo, las pruebas de carga viral están configuradas para la TCAC más alta del 11.54% hasta 2030 ya que el monitoreo de tratamiento impulsa el uso rutinario. La recomendación de la OMS de que la carga viral reemplace los conteos de CD4 para monitorear más de 30 millones de individuos en terapia aumenta materialmente este subsegmento. Las pruebas de CD4 y resistencia siguen siendo complementos importantes pero con trayectorias de crecimiento más bajas.

Los laboratorios de alto rendimiento como el Servicio Nacional de Laboratorios de Salud de Sudáfrica procesaron más de 45 millones de muestras de carga viral en 2022, probando economías de escala. Innovaciones como las pruebas agrupadas en Camerún, que aumentaron la capacidad en 80% mientras mantenían la precisión, y las plataformas micro-PCR portátiles de Bigtec Labs ilustran cómo la tecnología se adapta a las realidades de infraestructura. Estos factores consolidan el tamaño del mercado de diagnósticos de VIH/SIDA para ensayos de carga viral como un impulsor principal de crecimiento.

Por Tecnología: Los Diagnósticos Moleculares Ganan Impulso

Los inmunoensayos retuvieron una participación del 47.23% en 2024 respaldados por flujos de trabajo maduros y perfiles de costos favorables. Los diagnósticos moleculares, sin embargo, se proyecta que crezcan 11.49% anualmente a medida que las capacidades de punto de atención avanzan y las necesidades de detección de infección temprana se intensifican. La citometría de flujo ocupa un nicho especializado dentro del monitoreo de CD4, mientras que CRISPR, sensores nanomecánicos y biosensores electroquímicos pueblan el pipeline de tecnología emergente.

Los formatos moleculares rápidos proporcionan cuantificación, información de resistencia y detección de período ventana más temprano, ventajas que justifican precios premium en el mercado de diagnósticos de VIH/SIDA. Los ensayos basados en CRISPR demuestran potencial para reacciones a temperatura ambiente y lecturas de smartphone. Las pruebas combo de cuarta generación de Bio-Rad, reportando 100% de sensibilidad para infección aguda, conectan además la conveniencia de inmunoensayo con la precisión molecular.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Las Pruebas Domésticas Escalan Más Rápido

Los hospitales entregaron 53.89% de los ingresos totales de 2024, subrayando su papel central en pruebas confirmatorias y vinculadas al tratamiento. El segmento doméstico, ayudado por vías regulatorias relajadas y distribución de comercio electrónico, se pronostica que se expanda 11.51% por año hasta 2030. Los laboratorios independientes abordan pruebas complejas como el genotipado de resistencia, mientras que los entornos comunitarios y farmacias minoristas amplían el acceso.

Los kits de autorecolección demuestran confiabilidad técnica y alta satisfacción del usuario, validados por el piloto de 100% de concordancia de Canadá. Los análisis económicos en Kenia muestran costo por autotesteo bajo 9 USD cuando se escala. La integración de consejeros digitales, como se implementó en el programa de autotesteo virtual de India, vincula usuarios remotos a atención clínica, fortaleciendo el mercado de diagnósticos de VIH/SIDA contra la pérdida de seguimiento.

Análisis Geográfico

América del Norte mantuvo un liderazgo de ingresos del 38.98% en 2024 debido a una fuerte cobertura de seguros y campañas proactivas de salud pública. Las iniciativas federales como la distribución de autotesteo Together TakeMeHome proporcionan flujos de adquisiciones confiables y mantienen el mercado de diagnósticos de VIH/SIDA expandiéndose de manera constante en entornos maduros. Europa mantiene crecimiento moderado a través de programas de exclusión voluntaria en departamentos de emergencia y modelos de atención integrada.

Asia-Pacífico es el motor de crecimiento definitivo, avanzando a una TCAC del 11.78% hasta 2030. El Programa Nacional de Control del SIDA de India realizó 60 millones de pruebas en 2023-24 y dispensa tratamiento gratuito a más de 1.68 millones de pacientes. La cohorte de 1.3 millones de personas con VIH de China y la aprobación de PrEP de Japón en 2024 construyen demanda continua para tamizaje y monitoreo. Las reformas más amplias de atención sanitaria de Corea del Sur, que incluyen mejoras de capacidad diagnóstica, impulsan además la expansión del mercado.

Medio Oriente y África y América del Sur van a la zaga pero aún representan oportunidades significativas a medida que las inversiones en infraestructura aumentan. El financiamiento de PEPFAR y el Fondo Global continúa anclando las adquisiciones en África Subsahariana. En América Latina, la modernización de laboratorios públicos y la inclusión gradual del autotesteo en pautas nacionales estimulan volúmenes incrementales, completando el panorama global del mercado de diagnósticos de VIH/SIDA.

Panorama Competitivo

El mercado de diagnósticos de VIH/SIDA muestra concentración moderada, con los principales fabricantes combinando instrumentación, reactivos y ecosistemas digitales. Roche, Abbott y Siemens Healthineers continúan consolidando activos de punto de atención para proteger bases instaladas. La adquisición de Roche de la tecnología LumiraDx ejemplifica la estrategia de absorber rivales emergentes y acelerar ciclos de productos. Los Centros de Innovación duales de Danaher agudizan sus capacidades regulatorias y de diagnóstico complementario, acortando cronogramas de desarrollo.

La actividad de M&A cayó a 32 acuerdos de empresas completas en 2023, indicando selectividad y preferencia por activos complementarios en lugar de fusiones transformadoras. La decisión de BD de desinvertir su unidad de IVD de 3.4 mil millones de USD podría reorganizar las clasificaciones competitivas si es adquirida por un rival que apunte a escalar. Las plataformas AI-first, como el chatbot compatible con HIPAA de Healthvana para clínicas de salud sexual, apuntan a un futuro donde los servicios de interpretación de resultados diferencian ofertas más que los atributos de hardware.

Los disruptores aprovechan CRISPR, conectividad de smartphone y cartuchos pan-patógeno para apuntar a nichos desatendidos. Sin embargo, los ingresos recurrentes de consumibles y la experiencia regulatoria dan resistencia a los operadores establecidos. En general, los movimientos estratégicos se centran en amplitud de portafolio, complementos digitales y escala de manufactura que pueden capear la compresión de precios impulsada por donantes mientras sostienen presupuestos de innovación.

Líderes de la Industria de Diagnósticos de VIH/SIDA

-

Siemens Healthineers

-

F. Hoffmann-La Roche Ltd

-

Abbott Laboratories

-

Thermo-Fisher Scientific Inc.

-

Danaher Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Investigadores de la Universidad Northwestern revelaron una plataforma nanomecánica que podría permitir una prueba rápida de VIH en punto de atención entregando resultados de calidad de laboratorio en minutos.

- Abril 2025: El Departamento de Salud del Condado de Shelby comenzó a enviar por correo kits gratuitos de pruebas de VIH en casa a residentes para impulsar la adopción del tamizaje.

- Enero 2025: OraSure Technologies obtuvo la aprobación de la FDA para el uso de OraQuick HIV Self-Test en adolescentes de 14 años y mayores, expandiendo el mercado a usuarios más jóvenes.

- Julio 2024: La OMS publicó pautas actualizadas de pruebas de VIH enfatizando autotesteo y entrega de servicios integrados para ampliar el acceso.

Alcance del Informe Global del Mercado de Diagnósticos de VIH/SIDA

Según el alcance del informe, los diagnósticos de VIH/SIDA se utilizan para investigar la existencia del virus de inmunodeficiencia humana en saliva, suero u orina. Los diagnósticos de VIH/SIDA ayudan a detectar anticuerpos, ARN o antígenos. Las pruebas de sangre son la forma más común de hacer un diagnóstico de VIH. El VIH se diagnostica más comúnmente haciendo una prueba de orina y una prueba de sangre. El Mercado de Diagnósticos de VIH/SIDA está Segmentado por Producto (Consumibles, Instrumentos, y Software y Servicios), Tipo de Prueba (Pruebas de Anticuerpos, Pruebas de Carga Viral, Pruebas CD4, y Otras), Usuario Final (Laboratorios de Diagnóstico, Hospitales, y Otros), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes en las principales regiones, globalmente. El informe ofrece el valor (en millones de USD) para los segmentos mencionados anteriormente.

| Consumibles |

| Instrumentos |

| Software y Servicios |

| Pruebas de Anticuerpos |

| Pruebas de Carga Viral |

| Pruebas CD4 |

| Otras |

| Inmunoensayo |

| Diagnósticos Moleculares |

| Citometría de Flujo |

| Otras |

| Hospitales |

| Laboratorios de Diagnóstico |

| Entornos Domésticos |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Consumibles | |

| Instrumentos | ||

| Software y Servicios | ||

| Por Tipo de Prueba | Pruebas de Anticuerpos | |

| Pruebas de Carga Viral | ||

| Pruebas CD4 | ||

| Otras | ||

| Por Tecnología | Inmunoensayo | |

| Diagnósticos Moleculares | ||

| Citometría de Flujo | ||

| Otras | ||

| Por Usuario Final | Hospitales | |

| Laboratorios de Diagnóstico | ||

| Entornos Domésticos | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de diagnósticos de VIH/SIDA?

El mercado de diagnósticos de VIH/SIDA se sitúa en 3.64 mil millones de USD en 2025 y se espera que alcance 6.06 mil millones de USD en 2030.

¿Qué segmento está creciendo más rápido dentro del mercado?

Las pruebas de carga viral registran la TCAC de pronóstico más alta del 11.54% debido a su papel central en el monitoreo de tratamiento.

¿Por qué se considera Asia-Pacífico el motor de crecimiento primario?

Las iniciativas gubernamentales en India y China, la incidencia creciente y los programas de PrEP en expansión empujan a Asia-Pacífico a una TCAC del 11.78% hasta 2030.

¿Cómo están influyendo las tendencias de autotesteo en las dinámicas del mercado?

Los programas a gran escala como el Together TakeMeHome del CDC han mostrado que el autotesteo alcanza usuarios por primera vez, impulsando volumen y cambiando la demanda hacia canales domésticos.

¿Qué desafíos enfrentan los fabricantes en mercados financiados por donantes?

Las licitaciones masivas de PEPFAR y el Fondo Global reducen los precios de venta promedio, exigiendo alta eficiencia de manufactura para preservar márgenes.

¿Quiénes son las empresas líderes en la industria de diagnósticos de VIH/SIDA?

Roche, Abbott y Siemens Healthineers mantienen posiciones dominantes a través de plataformas integradas, mientras que las empresas emergentes se enfocan en diagnósticos basados en IA y habilitados por CRISPR.

Última actualización de la página el: