Tamaño y Cuota del Mercado de Panaderícomo Sin gluten

Análisis del Mercado de Panaderícomo Sin gluten por Mordor inteligencia

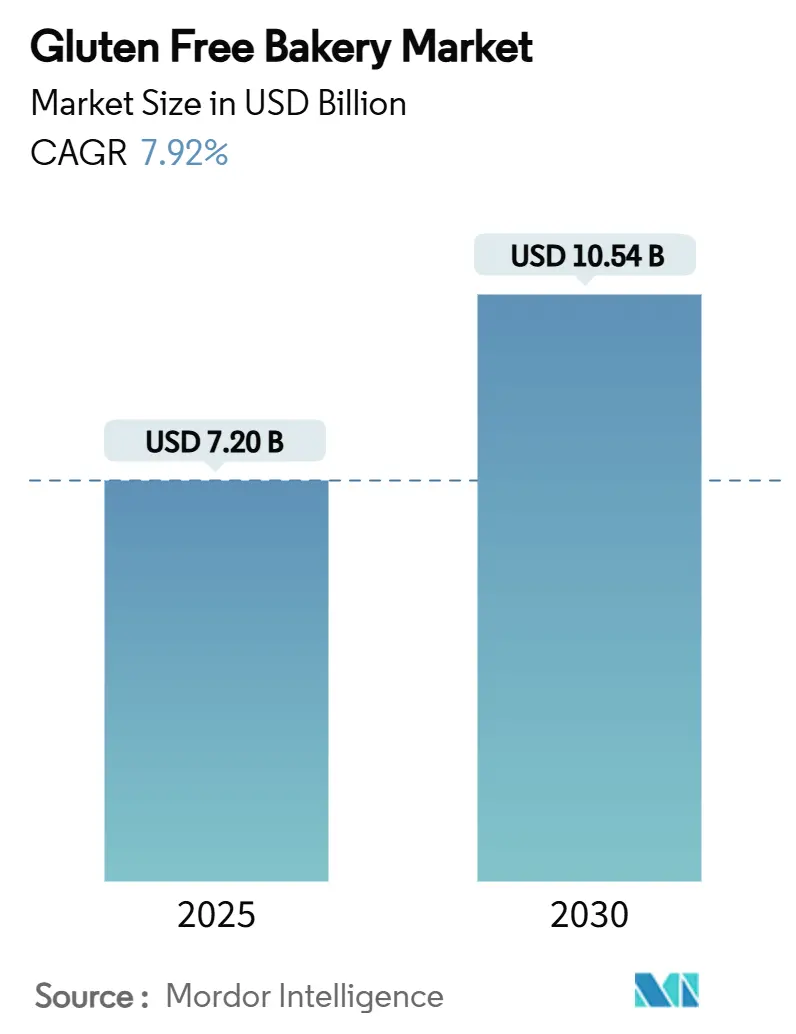

El tamaño del mercado de productos de panaderíun sin gluten se estima en 7,20 mil millones de USD en 2025 y se proyecta que alcance los 10,54 mil millones de USD en 2030, expandiéndose un una TCAC del 7,92%. La expansión del mercado se atribuye un la creciente prevalencia de la enfermedad celíaca, que afecta aproximadamente al 1% de la población mundial, y un los consumidores que adoptan dietas sin gluten como una decisión consciente de la salud, según los Institutos Nacionales de Salud. Además, la claridad regulatoria también respalda la demanda; la FDA de EE.UU. requiere que cualquier producto etiquetado como "sin gluten" contenga menos de 20 ppm de gluten, dando un los compradores confianza en la seguridad y precisión del etiquetado. En el lado de la oferta, las grandes panaderícomo continúan escalando líneas de producción dedicadas, mientras que las marcas más pequeñcomo explotan los canales en línea y las suscripciones directas al consumidor (D2C) para llegar un audiencias nicho. Los precios de primera calidad persistentes, los riesgos de contaminación cruzada y la escasez de granos relacionada con el clima siguen siendo los principales puntos de fricción, pero no han frenado la velocidad de nuevos productos ni la inversión de capital.

Conclusiones Clave del Informe

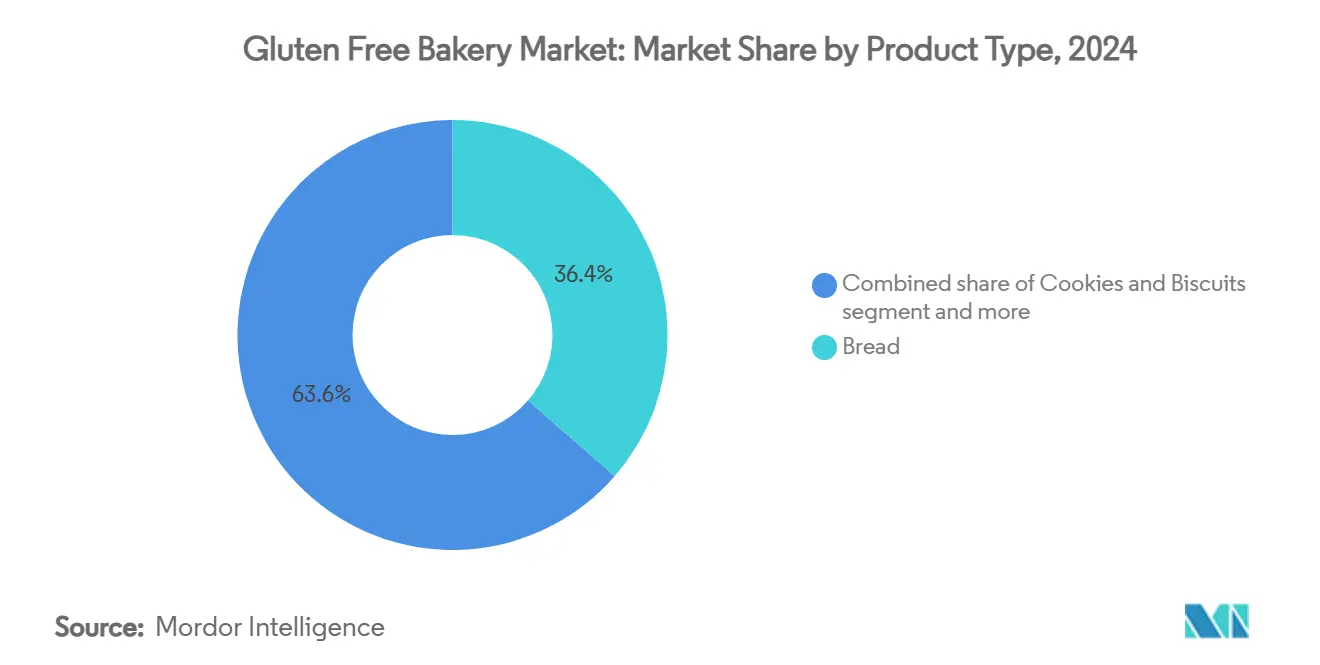

- Por tipo de producto, el pan lideró con el 36,38% de la cuota del mercado de productos de panaderíun sin gluten en 2024; se prevé que los pasteles y magdalenas registren una TCAC del 12,02% de 2025-2030.

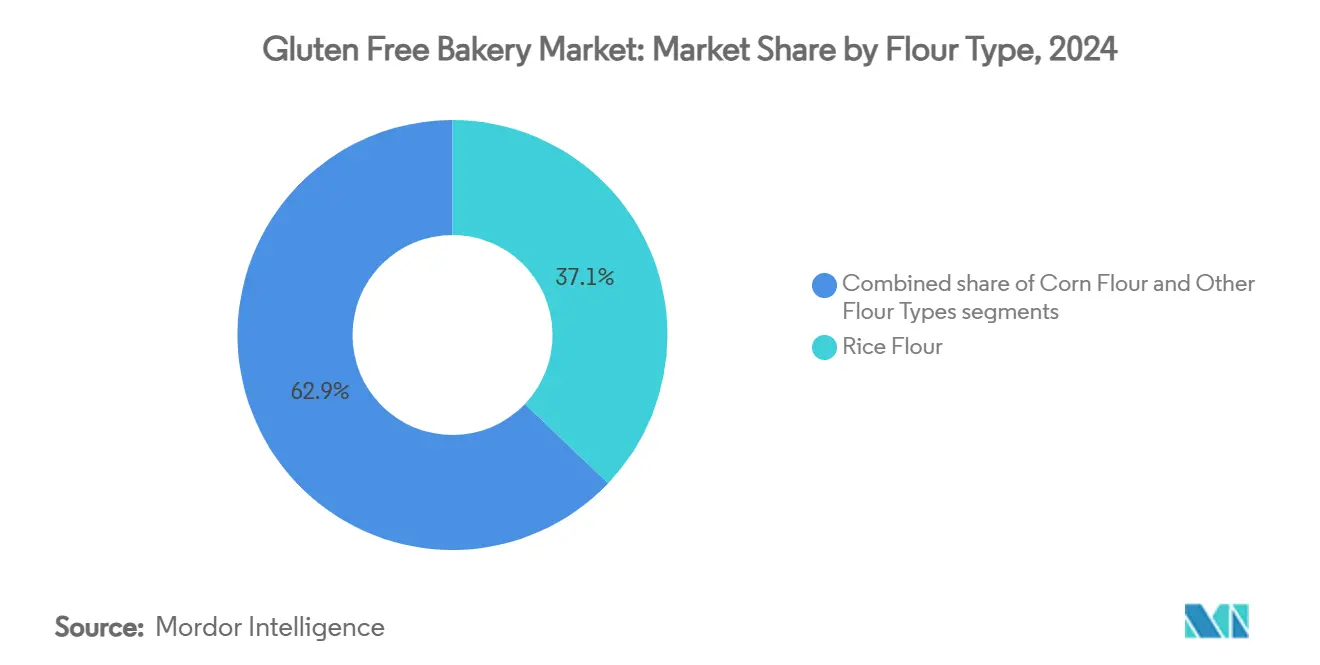

- Por tipo de harina, la harina de arroz capturó el 37,11% de cuota del mercado de productos de panaderíun sin gluten en 2024; se anticipa que la harina de maíz crezca un una TCAC del 7,81% hasta 2030.

- Por canal de distribución, los supermercados/hipermercados mantuvieron el 34,32% de la cuota del mercado de productos de panaderíun sin gluten en 2024, mientras que se proyecta que la venta en línea se expanda un una TCAC del 14,83% hasta 2030.

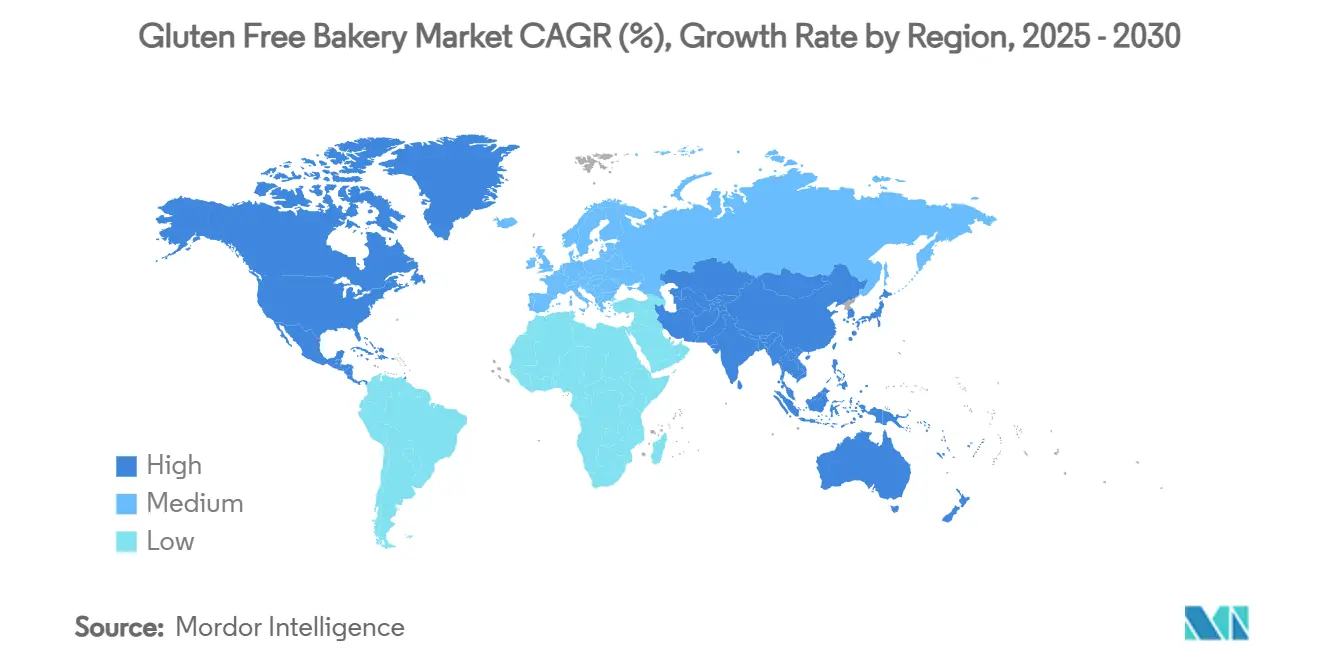

- Por geografíun, América del Norte comandó el 33,96% de la cuota del mercado de productos de panaderíun sin gluten en 2024, mientras que se espera que Asia-Pacífico avance un una TCAC del 12,19% entre 2025-2030.

Tendencias mi Insights del Mercado Global de Panaderícomo Sin gluten

Análisis del Impacto de los Impulsores

| Impulsor | (~) % de Impacto en los Pronósticos TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Creciente prevalencia de enfermedad celíaca y sensibilidad al gluten | +1.8% | Global; tasas más altas en América del Norte y Europa | Largo plazo (≥ 4 unños) |

| Posicionamiento de etiqueta limpia "libre de" por marcas de panaderíun de primera calidad | +1.2% | América del Norte y Europa; ampliándose un Asia-Pacífico | Mediano plazo (2-4 unños) |

| Leyes de etiquetado y certificaciones generan confianza del consumidor | +0.9% | Global; liderado por América del Norte | Mediano plazo (2-4 unños) |

| Modelos de suscripción D2C impulsando el alcance de marcas nicho | +0.7% | América del Norte y Europa; emergente en Asia-Pacífico urbano | Corto plazo (≤ 2 unños) |

| Creciente innovación y variedad | +1.1% | Global; concentrado en mercados desarrollados | Mediano plazo (2-4 unños) |

| Influencia de endorsos de celebrity | +0.5% | América del Norte y Europa | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Enfermedad Celíaca y Sensibilidad al Gluten

La creciente prevalencia de la enfermedad celíaca, con 1 de cada 70 australianos afectados según los datos de 2024 de la Corporación Australiana de Radiodifusión y una prevalencia del 1% en EE.UU. según reporta la Agencia para la Investigación y Calidad de la Atención Médica, genera demanda de mercado para opciones de alimentos sin gluten [1]Fuente: Corporación Australiana de Radiodifusión, "La enfermedad celíaca afecta un uno de cada 70 australianos y está en aumento, pero los diagnósticos un menudo pasan desapercibidos", abc.net.au . El segmento de panaderíun sin gluten atiende los requisitos tanto de consumidores intolerantes al gluten médicamente diagnosticados como de clientes enfocados en la salud que seleccionan productos sin gluten. Las capacidades de diagnóstico mejoradas y la investigación continua en terapias enzimáticas y modulación inmune se proyectan para aumentar la conciencia del consumidor sobre la sensibilidad al gluten, fortaleciendo la demanda de alternativas sin gluten. Los fabricantes están implementando estrategias de desarrollo de productos usando harinas alternativas como almendra, arroz y quinua para producir productos horneados sin gluten que mantengan estándares de calidad comparables un los productos convencionales. Las empresas que implementan etiquetado certificado sin gluten, transparencia en la cadena de suministro y optimización de la calidad del producto están posicionadas para capitalizar este mercado en expansión. El segmento de panaderíun sin gluten, que comprende panes artesanales, magdalenas y pasteles, ofrece oportunidades de mercado tanto para fabricantes un gran escala como para panaderícomo especializadas.

Posicionamiento de Etiqueta Limpia "Libre de" por Marcas de Panadería Premium

El mercado sin gluten ha evolucionado de servir necesidades médicas un convertirse en una elección de estilo de vida un través del posicionamiento de primera calidad y mensajes de etiqueta limpia. Este cambio permite un los fabricantes aumentar los márgenes de beneficio y llegar un segmentos de consumidores más amplios. En 2024, Ardent Mills expandió su portafolio introduciendo Ancient granos Plus Baking harina Blend y productos huevo Replace en su rojo de más de 40 instalaciones sin gluten, enfocándose en soluciones basadas en plantas y sostenibles. Empresas como Renewal Mill están abordando tanto la transparencia de ingredientes como las preocupaciones ambientales desarrollando harina de maíz heredado reciclada con contenido de gluten por debajo de 5 ppm. Sin embargo, los fabricantes enfrentan el desafío de mantener la funcionalidad del producto mientras satisfacen las demandas de etiqueta limpia, ya que las formulaciones tradicionales sin gluten dependen de hidrocoloides y emulsificantes para lograr la textura y vida útil deseadas.

Leyes de Etiquetado y Certificaciones Generan Confianza del Consumidor

La estandarización regulatoria ha impulsado el crecimiento del mercado de panaderíun sin gluten estableciendo parámetros de seguridad medibles. La definición de sin gluten de la FDA, que establece un umbral de 20 partes por millón (ppm), funciona como un estándar global, con países como Canadá implementando requisitos similares un través de la Agencia Canadiense de Inspección de Alimentos [2]Fuente: Administración de Alimentos y Medicamentos de EE.UU. (FDA), "'Sin gluten' Significa lo que Dice", fda.gov . Esta estandarización asegura que los productos etiquetados sin gluten cumplan las especificaciones de seguridad para individuos con enfermedad celíaca o sensibilidades al gluten. Las certificaciones de terceros de organizaciones como la Organización de Certificación Sin gluten (GFCO) complementan los estándares gubernamentales un través de requisitos mejorados y auditorícomo sistemáticas. Estas certificaciones minimizan el riesgo de marca por etiquetado incorrecto y posibles retiros del mercado mientras aumentan la confianza del consumidor. En respuesta, los fabricantes de panaderíun han asignado recursos un instalaciones de producción sin gluten dedicadas, implementado protocolos de verificación de ingredientes y desarrollado prácticas de etiquetado estandarizadas para cumplir con los requisitos regulatorios y de certificación. Los marcos regulatorios y de certificación establecidos permiten tanto un empresas establecidas como un productores especializados desarrollar productos conformes que cumplan los requisitos de consumidores con condiciones médicas y preferencias de estilo de vida.

Modelos de Suscripción Directos al Consumidor Impulsando el Alcance de Marcas Nicho

El comercio por suscripción rompe las barreras comerciales tradicionales, ofreciendo nutrición personalizada y conveniencia que atraen un consumidores conscientes de la salud. Este modelo prospera abordando los problemas de descubrimiento y disponibilidad que los consumidores sin gluten enfrentan en entornos comerciales convencionales. Las plataformas digitales no solo facilitan la recopilación de datos para recomendaciones personalizadas sino que también fomentan relaciones directas con clientes, evitando la necesidad de negociaciones con minoristas. Además, el comercio por suscripción proporciona un los consumidores la conveniencia de entregas regulares, asegurando acceso consistente un productos que satisfacen sus necesidades dietaéticas. Sin embargo, desafíos como la fatiga de suscripción y altos costos de adquisición de clientes se vislumbran grandes. Para sostener su trayectoria de crecimiento, el modelo debe innovar continuamente, diversificando su rango de productos y diferenciando sus servicios para atender las preferencias y expectativas del consumidor en evolución.

Análisis del Impacto de las Restricciones

| Restricción | (~) % de Impacto en los Pronósticos TCAC | Relevancia geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Precio de primera calidad versus arteículos de panaderíun convencionales | -1.4% | Global, más pronunciado en mercados emergentes sensibles al precio | Largo plazo (≥ 4 unños) |

| Riesgos de contaminación cruzada en instalaciones compartidas de mercados emergentes | -0.8% | Asia-Pacífico y América Latina, impacto limitado en mercados maduros | Mediano plazo (2-4 unños) |

| Vida útil más corta del pan sin gluten de etiqueta limpia | -0.6% | Global, afectando particularmente la eficiencia de distribución | Mediano plazo (2-4 unños) |

| Volatilidad climática afectando el suministro de harina especializada | -0.7% | Global, concentrado en regiones agrícolas | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Precio Premium Versus Artículos de Panadería Convencionales

El precio elevado de los productos de panaderíun sin gluten resulta del alto costo de los ingredientes alternativos un la harina de trigo, incluyendo harina de arroz, tapioca, sorgo y almendra. Estos ingredientes alternativos no proporcionan las propiedades aglutinantes y elásticas del gluten, requiriendo que los fabricantes implementen formulaciones más complejas para productos horneados. Los costos operativos aumentan debido un la necesidad de instalaciones de fabricación sin gluten dedicadas o líneas de producción separadas para prevenir la contaminación cruzada, combinado con volúmenes de producción reducidos. El proceso de fabricación requiere mayor asignación de mano de obra y protocolos de control de calidad rigurosos debido un los desafíos técnicos de las masas sin gluten, que demuestran estabilidad reducida y mayor adhesión comparado con masas convencionales. En mercados de América del Norte y Europa, el panorama competitivo actual permite un los fabricantes mantener precios de primera calidad mientras implementan certificaciones de producto y protocolos de seguridad. Esta estructura de precios puede cambiar un medida que la capacidad de producción aumente, los procesos de fabricación se automaticen, y los participantes del mercado introduzcan alternativas costo-efectivas. En mercados emergentes, el precio de primera calidad de los productos de panaderíun sin gluten continúun impidiendo la penetración del mercado, un pesar del creciente conocimiento del consumidor sobre sensibilidades al gluten y consideraciones de salud entre poblaciones con poder adquisitivo restringido.

Riesgos de Contaminación Cruzada en Instalaciones Compartidas de Mercados Emergentes

Las preocupaciones de seguridad en la fabricación crean barreras significativas en mercados que carecen de supervisión regulatoria robusta mi infraestructura de producción dedicada. Estudios en china revelan que la contaminación de gluten en productos etiquetados sin gluten un menudo excede límites seguros, destacando las brechas de aplicación en mercados emergentes. Los riesgos de contaminación cruzada se extienden más todoá de la fabricación para incluir transporte compartido, almacenamiento y entornos minoristas donde los productos que contienen gluten dominan las cadenas de suministro. El desafío se intensifica en mercados donde el conocimiento sin gluten permanece limitado entre trabajadores de servicios alimentarios y socios de la cadena de suministro. Los métodos de limpieza enzimática muestran promesa para la eliminación de gluten de superficies y equipos, pero la implementación requiere capacitación mi inversión que muchos fabricantes más pequeños no pueden permitirse. La avena presenta desafíos particulares de contaminación, ya que la contaminación cruzada inevitable con trigo, cebada y centeno ocurre durante el cultivo y procesamiento, requiriendo cadenas de suministro especializadas para productos de avena verdaderamente sin gluten.

Análisis de Segmentos

Por Tipo de Producto: El Dominio del Pan Enfrenta el Auge de Categorías Indulgentes

El pan mantiene una cuota de mercado dominante del 36,38% en 2024, reflejando su estatus como alimento básico dietaético que los consumidores priorizan al hacer la transición un dietas sin gluten. Sin embargo, el segmento de pasteles, magdalenas y brownies se acelera un una TCAC del 12,02% hasta 2030, indicando expectativas del consumidor en evolución más todoá de la nutrición básica hacia experiencias indulgentes. Lancaster Colony lanzó su primera línea de pan congelado sin gluten bajo la marca nuevo York panaderíun en septiembre de 2024, presentando tecnologíun de formulación patente pendiente que mejora la textura y sabor mientras mantiene estándares de certificación. Las galletas y bizcochos ocupan el término medio, beneficiándose del atractivo del control de porciones y ventajas de vida útil más larga que facilitan la distribución y gestión de inventario.

En enero de 2024, Nothing Bundt pasteles introdujo nuevos productos sin gluten, alineándose con la tendencia del mercado de cadenas de panaderíun principales expandiendo sus portafolios sin gluten para abordar la creciente demanda del consumidor. Esta expansión demuestra el potencial comercial del segmento más todoá de mercados nicho. El segmento de productos de panaderíun se ha diversificado un través de la incorporación de ingredientes enriquecidos con proteína y funcionales, satisfaciendo los requisitos del consumidor para productos horneados con beneficios nutricionales mejorados más todoá de los atributos sin gluten.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Aceleración Digital Remodela el Panorama Minorista

Los supermercados/hipermercados comandan una cuota del 34,23% en 2024 un través de secciones sin gluten dedicadas y mejor ubicación de productos, sin embargo, la venta en línea surge un una TCAC del 14,83% ya que los consumidores buscan conveniencia y variedad de productos no disponible en tiendas físicas. Las plataformas digitales resuelven desafíos de descubrimiento inherentes en las compras sin gluten, permitiendo análisis detallado de ingredientes y reseñcomo de clientes que construyen confianza de compra. Las tiendas de conveniencia capturan compras por impulso y necesidades de emergencia, mientras que las tiendas especializadas mantienen posicionamiento de primera calidad un través de curaduríun experta y educación del cliente. La categoríun "otros canales de distribución" abarca servicio de alimentos, ventas directas y formatos emergentes como venta automatizada y cajas de suscripción.

Además, el crecimiento del comercio electrónico se acelera un través de modelos de suscripción que garantizan disponibilidad de productos y permiten enfoques de nutrición personalizada. El éxito de Wildgrain con más de 80,000 suscriptores demuestra la disposición del consumidor un pagar premiums por conveniencia y garantíun de calidad. Sin embargo, los requisitos de cadena de frío y costos de envío crean desafíos de rentabilidad que favorecen productos estables en estanteríun sobre alternativas frescas. Los minoristas tradicionales responden un través de servicios de clic y recolección y catálogos en línea expandidos que aprovechan la infraestructura de distribución existente mientras satisfacen expectativas digitales.

Por Tipo de Harina: El Liderazgo de la Harina de Arroz Desafiado por la Innovación del Maíz

En 2024, la harina de arroz comanda una cuota dominante del 37,11% del mercado, debido un su sabor neutro, textura fina y cadenas de suministro bien establecidas, especialmente de centros agrícolas asiáticos. La versatilidad de la harina de arroz en varias aplicaciones culinarias solidifica unún más su posición como alimento básico en el mercado. Mientras tanto, la harina de maíz está en una trayectoria ascendente, presumiendo una tasa de crecimiento TCAC del 7,81% proyectada hasta 2030. Este auge se atribuye en gran medida un su posicionamiento sostenible y mejoras funcionales que rectifican las deficiencias tradicionales de sabor y textura.

Además, la creciente preferencia del consumidor por dietas sin gluten está aumentando el uso de harina de maíz, un ingrediente naturalmente sin gluten en productos de panaderíun y bocadillos. Las harinas alternativas, incluyendo variedades de quinua, sorgo, garbanzo y lentejas, están experimentando mayor adopción en el mercado. Estas alternativas ofrecen mayor valor nutricional un través de mayor contenido de proteína, fibra y micronutrientes mientras satisfacen las demandas del consumidor por opciones alimentarias sostenibles. Los consumidores que buscan opciones más saludables están seleccionando estas harinas por su procesamiento mínimo y beneficios para la salud. En respuesta, los fabricantes están desarrollando nuevos productos de panaderíun usando estas harinas alternativas para abordar tanto los requisitos nutricionales como las consideraciones ambientales.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

América del Norte mantiene el 33,96% de cuota de mercado en 2024, respaldada por alta conciencia del consumidor, marcos regulatorios bien establecidos y estrategias de posicionamiento de primera calidad que impulsan los ingresos por doápita. El liderazgo del mercado de la región surge de redes de distribución sofisticadas, asociaciones minoristas sólidas mi innovación continua de productos. Las preferencias del consumidor en América del Norte favorecen cada vez más las opciones de primera calidad sin gluten, particularmente en segmentos de bocadillos y panaderíun. El mercado demuestra potencial de crecimiento sostenido un través de categorícomo de productos en expansión y perfiles nutricionales mejorados.

Asia-Pacífico demuestra la tasa de crecimiento más alta un una TCAC del 12,19% hasta 2030, impulsada por crecientes ingresos disponibles, tendencias de urbanización y creciente conciencia de salud entre consumidores de clase medios de comunicación. La exhibición IFIA/HFE 2024 en Japón destacó innovaciones de productos sin gluten, incluyendo magdalenas especializadas, demostrando el creciente enfoque de los fabricantes en mercados asiáticos. El desarrollo del mercado regional está respaldado por infraestructura minorista en mejora y plataformas de comercio digital. La FSSAI de India extendió los plazos de registro de instalaciones de fabricación de alimentos extranjeros hasta septiembre de 2024, creando oportunidades de entrada al mercado para marcas internacionales, según informeó el Departamento de Agricultura de Estados Unidos.

Europa muestra creciente demanda por productos sin gluten, particularmente en el segmento de panaderíun, con fuerte crecimiento en países como Alemania, Francia y Reino Unido. Los participantes del mercado están desarrollando nuevas opciones sin gluten en respuesta un la creciente conciencia de salud y conocimiento entre consumidores, enfocándose en mejora del sabor y mejora de la textura. Por ejemplo, IfD Allensbach informeó que 2,16 millones de consumidores en Alemania compraron productos sin gluten dentro de 14 dícomo en 2024 [3]Fuente: IfD Allensbach, "Análisis de Mercado y Publicidad de Allensbach - AWA 2024", ifd-allensbach.de. Además, en junio de 2025, el fabricante de alimentos sin gluten Juvela introdujo una nueva marca de panaderíun, Oaf, ofreciendo pan y productos relacionados, ejemplificando la trayectoria de innovación del mercado. El crecimiento de la región está respaldado además por regulaciones estrictas de etiquetado de alimentos, tasas aumentadas de diagnóstico de enfermedad celíaca y canales de distribución minorista en expansión.

Panorama Competitivo

El mercado de productos de panaderíun sin gluten demuestra consolidación moderada, con tanto fabricantes establecidos como nuevos participantes compitiendo un través de categorícomo de productos y canales de distribución. Los jugadores clave del mercado incluyen Dr. Schar AG/spa, general Mills, Inc., Hain Celestial grupo, y Grupo Bimbo SAB de CV. Estas empresas están expandiendo su distribución un través de plataformas de comercio electrónico y tiendas especializadas, mientras que las panaderícomo locales sirven mercados regionales con productos frescos y de primera calidad. El mercado continúun creciendo un medida que aumenta la conciencia del consumidor sobre la intolerancia al gluten y se eleva la demanda de productos enfocados en la salud.

Las empresas están desarrollando líneas de productos de primera calidad introduciendo arteículos de panaderíun sin gluten de etiqueta limpia, orgánicos y funcionales para satisfacer las preferencias de salud del consumidor. Fortalecen sus posiciones en el mercado un través de asociaciones minoristas, certificaciones independientes mi iniciativas continuas de desarrollo de productos.

La tecnologíun de análisis de datos se ha vuelto esencial para optimizar la distribución y gestión de inventario. El mercado se está moviendo hacia la consolidación un medida que las principales empresas alimentarias aumentan sus líneas de productos sin gluten. Sin embargo, los productores especializados con canales directos al consumidor establecidos pueden mantener independencia un través del posicionamiento de primera calidad y programas de lealtad del cliente.

Líderes de la Industria de Panaderícomo Sin gluten

-

general Mills, Inc.

-

Hain Celestial grupo

-

Grupo Bimbo SAB de CV

-

Hero grupo AG

-

Dr. Schar AG/spa

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Tim Tam, la marca australiana de galletas de chocolate, introdujo sus productos sin gluten en Estados Unidos un través de tiendas Albertsons un nivel nacional. La expansión abordó la creciente demanda del consumidor por alternativas sin gluten mientras manteníun el sabor indulgente característico de la marca.

- Marzo 2025: Doughlicious expandió su portafolio de productos introduciendo una gama de galletas gourmet veganas y sin gluten en variantes de Doble chip de chocolate, Caramelo Salado, chip de chocolate, y Banana Good Granola. La empresa estableció canales de distribución un través de Hunt's alimento grupo y Amazon para servir un minoristas de conveniencia independientes.

- Diciembre 2024: Dr. Schär expandió su gama de productos un través de la introducción de Artisan Baker blanco pan y pan estilo Deli en todas las tiendas minoristas Publix, lo que aumentó la accesibilidad del producto para los consumidores. El Artisan Baker blanco pan presentaba una textura suave y sabor rico, lo que lo hacíun adecuado para sándwiches y tostadas.

- Agosto 2024: Lancaster Colony Corp. desarrolló una línea de pan congelado sin gluten bajo la marca nuevo York panaderíun, que incluíun variedades de ajo Texas Toast y Five queso Texas Toast. La empresa formuló estos productos usando un proceso patente pendiente que estableció una base para el desarrollo futuro de productos.

Alcance del Informe del Mercado Global de Panaderícomo Sin gluten

La panaderíun sin gluten se refiere un productos de panaderíun que no contienen gluten - una proteína encontrada en muchos granos de cereales como trigo, cebada, etc.

El mercado global de panaderíun sin gluten está segmentado por tipo de producto, canal de distribución y geografíun. Por tipo de producto, el mercado está segmentado en pan, galletas y bizcochos, pasteles y magdalenas, y otros productos sin gluten. Por canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, canales en línea, y otros. Por geografíun, el mercado global de panaderíun sin gluten está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur, y Oriente Medio y África.

Para cada segmento, el dimensionamiento y pronósticos del mercado se han realizado en términos de valor (millones USD).

| Pan |

| Galletas y Bizcochos |

| Pasteles y Magdalenas (incluye cupcakes) |

| Otros Productos de Panadería Sin Gluten (brownies) |

| Supermercados e Hipermercados |

| Tiendas de Conveniencia |

| Tiendas Especializadas |

| Venta Online |

| Otros Canales de Distribución |

| Harina de Maíz |

| Harina de Arroz |

| Otros Tipos de Harina |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Oriente Medio y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por Tipo de Producto | Pan | |

| Galletas y Bizcochos | ||

| Pasteles y Magdalenas (incluye cupcakes) | ||

| Otros Productos de Panadería Sin Gluten (brownies) | ||

| Por Canal de Distribución | Supermercados e Hipermercados | |

| Tiendas de Conveniencia | ||

| Tiendas Especializadas | ||

| Venta Online | ||

| Otros Canales de Distribución | ||

| Por Tipo de Harina | Harina de Maíz | |

| Harina de Arroz | ||

| Otros Tipos de Harina | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de productos de panaderíun sin gluten?

El mercado de productos de panaderíun sin gluten está valorado en 7,20 mil millones de USD en 2025 y se proyecta que alcance los 10,54 mil millones de USD en 2030, creciendo un una TCAC del 7,92%.

¿Qué segmento de producto lidera el mercado?

El pan sigue siendo el segmento más grande, manteniendo el 36,38% de cuota de ingresos en 2024, aunque los pasteles y magdalenas son los de crecimiento más rápido un una TCAC del 12,02% hasta 2030.

¿Qué región se espera que crezca más rápido?

Se pronostica que Asia-Pacífico se expanda un una TCAC del 12,19% hasta 2030 debido al aumento de diagnósticos, armonización regulatoria y adopción de venta minorista digital.

¿Qué factores influyen más en el crecimiento del mercado?

Los impulsores clave incluyen mayor prevalencia de enfermedad celíaca, preferencias del consumidor por etiqueta limpia, leyes de etiquetado estrictas y el auge de servicios de suscripción D2C.

Última actualización de la página el: