Tamaño y participación del mercado de leche condensada

Análisis del mercado de leche condensada por Mordor Intelligence

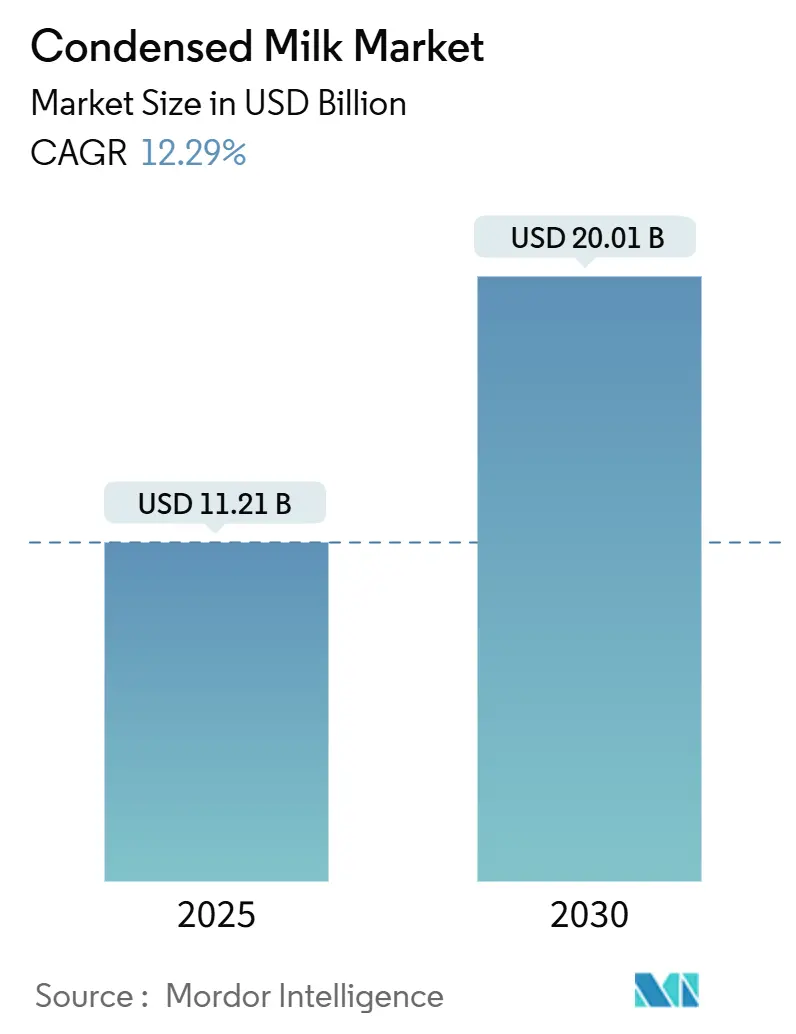

El mercado mundial de leche condensada, valorado en USD 11,21 mil millones en 2025, se espera que alcance los USD 20,01 mil millones en 2030, con una TCAC del 12,29% durante el período de pronóstico. El mercado se ha transformado de un producto lácteo tradicional a un ingrediente esencial utilizado en la fabricación de panaderías, bebidas listas para beber y productos de origen vegetal. El crecimiento es impulsado por la demanda constante tanto del procesamiento industrial de alimentos como de los sectores minoristas, donde la larga vida útil y versatilidad de la leche condensada ayudan a los fabricantes a gestionar las operaciones de la cadena de suministro de manera efectiva. La expansión del mercado está respaldada por el aumento de la producción de panaderías y confiterías, especialmente en mercados emergentes donde las poblaciones urbanas impulsan un mayor consumo de postres envasados y alimentos de conveniencia. La incorporación de leche condensada azucarada en bebidas de café listas para beber ha creado nuevas oportunidades, ya que los fabricantes la utilizan para endulzar y mejorar la textura para satisfacer la creciente demanda de la cultura del café.

Puntos clave del informe

- Por tipo de producto, las formulaciones lácteas capturaron el 86,52% de participación en 2024; las alternativas no lácteas/de origen vegetal se proyectan para crecer a una TCAC del 14,01%.

- Por categoría, las variantes azucaradas dominaron con una participación del 70,50% en 2024, mientras que la leche sin azúcar se prevé que registre una TCAC del 12,00% de 2025-2030.

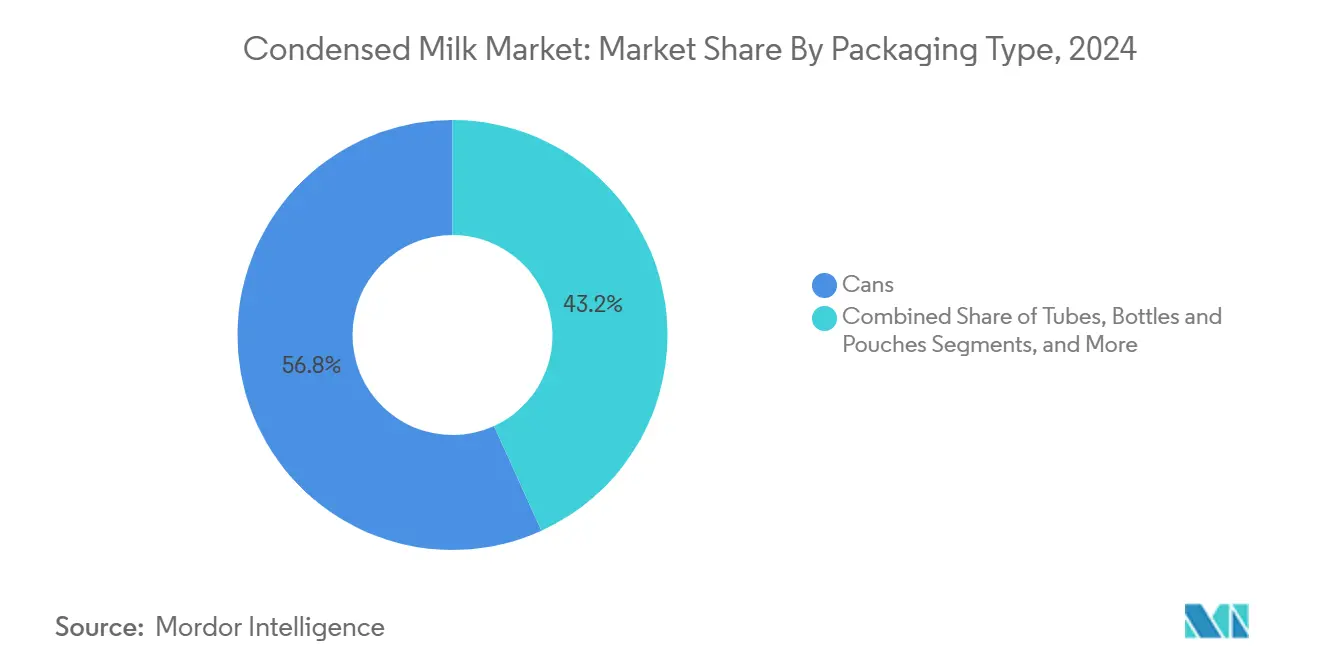

- Por tipo de envase, las latas capturaron el 56,80% de la participación del mercado de leche condensada en 2024, mientras que los formatos de tubos están preparados para expandirse a una TCAC del 8,90% hasta 2030.

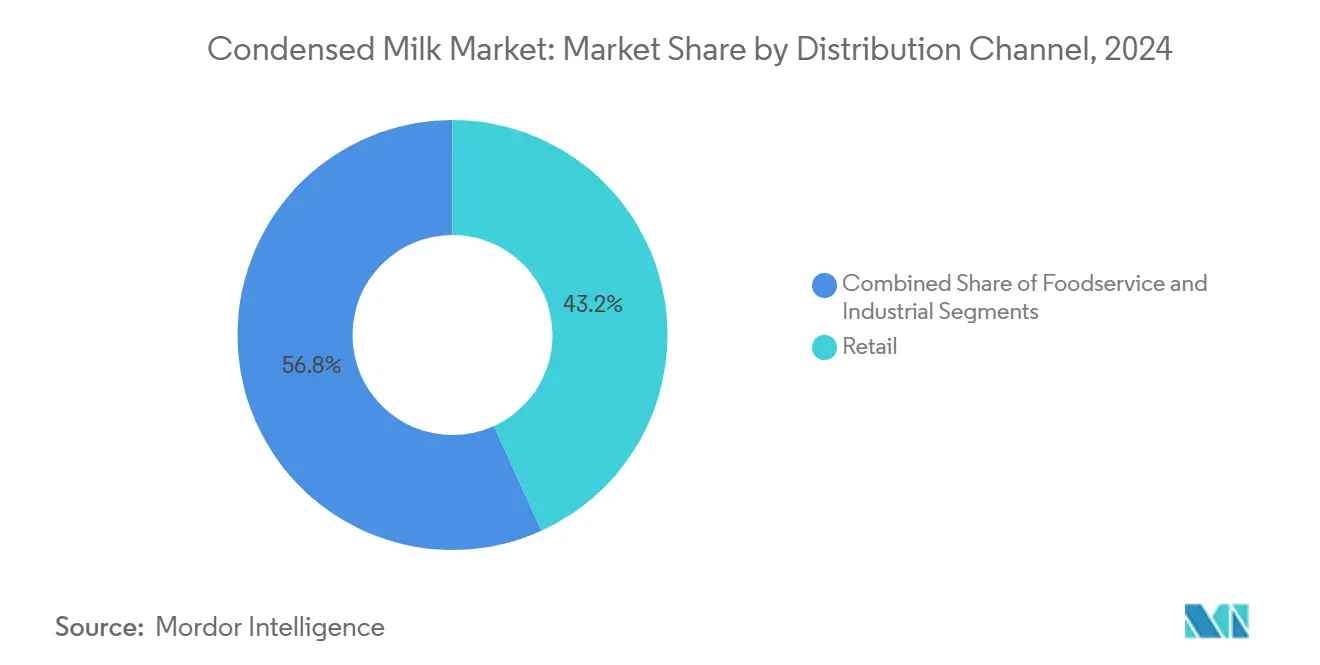

- Por canal de distribución, el sector minorista representó el 43,20% de participación del tamaño del mercado de leche condensada en 2024, sin embargo, el servicio de alimentos avanza más rápido a una TCAC del 10,40%.

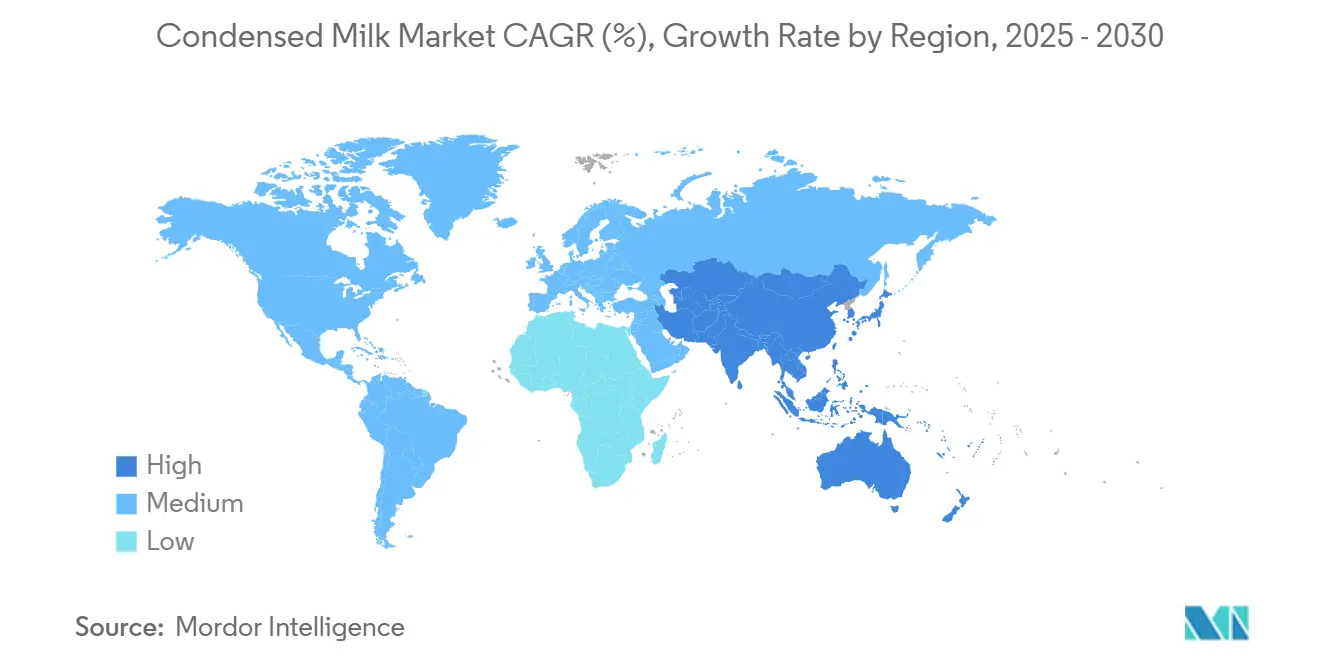

- Por geografía, América del Norte lideró con el 41,22% de la participación del mercado de leche condensada en 2024 y se proyecta que crezca a una TCAC del 4,50% hasta 2030.

Tendencias y perspectivas del mercado mundial de leche condensada

Análisis de impacto de impulsores

| Impulsor | (~) % de impacto en la previsión de TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Aumento en la capacidad de fabricación de panaderías y confiterías | +2.5% | Mundial, con concentración en Asia-Pacífico y América Latina | Mediano plazo (2-4 años) |

| Creciente uso de leche condensada azucarada en bebidas de café RTD | +1.8% | América del Norte, Europa, mercados urbanos de Asia-Pacífico | Corto plazo (≤ 2 años) |

| Aumento de formulaciones condensadas veganas/de origen vegetal de coco y avena | +1.2% | América del Norte, Europa, Australia | Mediano plazo (2-4 años) |

| La larga vida útil impulsa la demanda | +0.9% | Mundial, particularmente mercados emergentes con cadena de frío limitada | Largo plazo (≥ 4 años) |

| Conveniencia y versatilidad de uso | +0.7% | Mundial, con énfasis en mercados urbanos | Corto plazo (≤ 2 años) |

| Creciente demanda de postres estables en estante en centros turísticos | +0.6% | Regiones dependientes del turismo: Caribe, Sudeste Asiático, Mediterráneo | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en la capacidad de fabricación de panaderías y confiterías

Según los datos más recientes disponibles de la Asociación Internacional de Productos Lácteos, Delicatessen y Panadería[1]International Dairy Deli Bakery Association, "Dollar Sales in Bakery Products", www.iddba.org, para 2024, las ventas totales de panadería aumentaron un 5,7% con respecto al año anterior hasta USD 43,5 mil millones, mientras que las ventas unitarias disminuyeron un 1,7%. Este crecimiento generó una mayor demanda de leche condensada como ingrediente esencial en diversos productos horneados, incluyendo pasteles, bollería y confitería. La versatilidad de la leche condensada en aplicaciones de panadería, desde enriquecer la masa hasta crear rellenos y coberturas, ha fortalecido su posición como ingrediente crucial.

Además, con la expansión de las capacidades de fabricación de panaderías y confiterías, la demanda de leche condensada, un ingrediente crítico en rellenos, glaseados y postres, ha aumentado significativamente. A medida que la producción se escala, los fabricantes están aprovechando insumos lácteos estables en estante y altos en grasa, como la leche condensada, para mejorar la eficiencia operacional y mitigar los riesgos de deterioro. Este cambio ha impulsado inversiones estratégicas en la cadena de suministro, incluyendo la modernización de la infraestructura de almacenamiento en frío y el establecimiento de acuerdos a largo plazo con proveedores lácteos. Estas medidas aseguran un suministro confiable de ingredientes para respaldar las operaciones de panadería y confitería a gran escala.

Creciente uso de leche condensada azucarada en bebidas de café RTD

Los fabricantes de café listo para beber integran cada vez más la leche condensada azucarada como ingrediente premium que ofrece perfiles de sabor auténtico estilo café mientras simplifica los procesos de producción. Esta integración aborda la demanda del consumidor por experiencias de café convenientes que replican las preparaciones tradicionales de café vietnamita y tailandés, donde la leche condensada sirve tanto como endulzante como crema. Las empresas de bebidas aprovechan las propiedades de emulsificación natural de la leche condensada para lograr textura y sensación en boca consistentes a través de las corridas de producción, reduciendo la necesidad de estabilizadores adicionales o ingredientes artificiales.

Además, la tendencia hacia bebidas de café RTD premium ha beneficiado particularmente a la leche condensada azucarada, ya que las demografías más jóvenes, especialmente millennials y la Generación Z, impulsan la demanda de café de preparación en frío y bebidas enriquecidas con nutrientes. La influencia de las redes sociales en la comercialización de estos productos ha acelerado la adopción, con ofertas visualmente atractivas y únicas ganando tracción.

Aumento de formulaciones condensadas veganas/de origen vegetal de coco y avena

Las alternativas de leche condensada de origen vegetal capturan participación de mercado a través de avances tecnológicos que replican la funcionalidad láctea tradicional mientras abordan la intolerancia a la lactosa y las preocupaciones ambientales. Las formulaciones basadas en coco aprovechan el contenido natural de grasa para lograr textura cremosa, mientras que las variantes basadas en avena capitalizan el contenido de beta-glucano para un posicionamiento nutricional mejorado. Además, Nature's Charm, un actor clave del mercado, ofrece leche condensada de coco azucarada vegana, que se utiliza ampliamente en repostería y bebidas.

La creciente demanda de tales productos está obligando a las empresas lácteas establecidas y las startups emergentes a expandir sus carteras y capitalizar el mercado de postres de origen vegetal de rápido crecimiento. Además, los productos de leche condensada de origen vegetal no solo diversifican las ofertas al consumidor sino que también se alinean con los objetivos de sostenibilidad corporativa al reducir la dependencia de la agricultura animal y minimizar las emisiones de carbono. También, los principales minoristas están aumentando el espacio en estantería para ingredientes veganos de repostería, reflejando una creciente adopción mainstream y sólidas perspectivas de crecimiento para las formulaciones de leche condensada basadas en coco y avena.

La larga vida útil impulsa la demanda

La industria láctea ha adaptado sus operaciones post-pandemia priorizando productos estables en estante, incluyendo la leche condensada. Las empresas han fortalecido sus cadenas de suministro a través de la diversificación de proveedores, gestión mejorada de inventario e inversiones tecnológicas. La industria ha implementado sistemas de seguimiento y automatización para optimizar operaciones y reducir costos operacionales, mientras incorpora soluciones de envasado sostenibles.

La nueva instalación de co-fabricación de 190.000 pies cuadrados de Suntado LLC en Burley, Idaho, demuestra esta evolución, produciendo bebidas lácteas y de origen vegetal de vida útil extendida (ESL) y ultra alta temperatura (UHT). La instalación, que comenzó operaciones en junio de 2024, incorpora envasado Tetra Pak para mejorar la sostenibilidad y minimizar las necesidades de refrigeración, con una capacidad de procesamiento diario de 800.000 a 1 millón de libras de leche. El énfasis en la estabilidad en estante es significativo en regiones con infraestructura de cadena de frío limitada, permitiendo la distribución de leche condensada en áreas donde el transporte de lácteos frescos sigue siendo difícil.

Análisis de impacto de restricciones

| Restricción | (~) % de impacto en la previsión de TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Volatilidad en los precios mundiales de leche en polvo entera | -1.4% | Mundial, con impacto agudo en regiones dependientes de importación | Corto plazo (≤ 2 años) |

| Brechas en la cadena de frío logística | -0.8% | Mercados emergentes: África subsahariana, Sudeste Asiático, América Latina | Mediano plazo (2-4 años) |

| Cuotas de importación estrictas sobre grasa láctea | -0.6% | América del Norte, Europa, mercados domésticos protegidos | Largo plazo (≥ 4 años) |

| Disponibilidad de alternativas | -0.5% | Mercados desarrollados con ofertas de productos diversas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad en los precios mundiales de leche en polvo entera

Las fluctuaciones de precios de materias primas crean presión en los márgenes para los fabricantes de leche condensada. Las disrupciones relacionadas con el clima en las principales regiones productoras de lácteos, combinadas con tensiones geopolíticas que afectan los flujos comerciales, amplifican la volatilidad de precios y complican las negociaciones de contratos a largo plazo entre proveedores y fabricantes de alimentos. Los productores más pequeños enfrentan desafíos particulares en la gestión del riesgo de precios, ya que carecen de la escala para implementar estrategias sofisticadas de cobertura o negociar acuerdos de precios basados en volumen con proveedores lácteos.

La disminución del 7% en la producción de leche argentina pronosticada para 2024 debido a la inestabilidad económica ilustra cómo los choques de suministro regional pueden cascadear a través de mecanismos de precios globales, según el Departamento de Agricultura de Estados Unidos [2]United States Department of Agriculture, "Dairy and Products Annual- Argentina (November 2024)", usda.gov/. La contratación a futuro se vuelve esencial para mantener el posicionamiento competitivo, aunque requiere compromisos de capital de trabajo que estresan los recursos financieros de operadores más pequeños.

Brechas en la cadena de frío logística: Los desafíos de distribución persisten

El mercado de leche condensada continúa enfrentando desafíos significativos de distribución, particularmente en mercados emergentes con infraestructura de cadena de frío subdesarrollada. Los problemas clave incluyen escasez de mano de obra, costos de transporte en aumento y la necesidad de control estricto de temperatura para mantener la calidad del producto. Los líderes de la industria están respondiendo con rutas de transporte optimizadas, soluciones de envasado mejoradas y tecnología para monitoreo en tiempo real de condiciones durante el transporte.

La importancia de mantener una cadena de frío efectiva es primordial, ya que impacta directamente la vida útil y calidad del producto, creando una ventaja competitiva para productos de leche condensada estables en estante que pueden eludir los requisitos de refrigeración. Las tecnologías avanzadas, incluyendo IA y sistemas de refrigeración inteligentes, se despliegan cada vez más para mejorar la efectividad operacional en la distribución láctea, aunque la implementación sigue siendo desigual a través de los mercados globales, creando tanto desafíos como oportunidades para productores de leche condensada con redes de distribución robustas.

Análisis de segmentos

Por tipo de envase: La innovación impulsa la diversificación

Las latas mantienen la participación dominante del mercado en 56,80% en 2024, mientras que los tubos muestran la tasa de crecimiento más alta en 8,90% TCAC durante 2025-2030, impulsados por la demanda del consumidor por conveniencia y control de porciones. Las latas mantienen su liderazgo en el mercado debido a la estabilidad probada en estante, amplia aceptación del consumidor y costo-efectividad en fabricación y distribución. El formato tradicional de lata también se beneficia de cadenas de suministro establecidas e infraestructura robusta de reciclaje a través de mercados globales. Sin embargo, nuevos formatos de envasado están emergiendo en el mercado para abordar las necesidades evolutivas del consumidor y los requisitos de sostenibilidad.

La gama de productos de SIG, incluyendo cartones asépticos, bolsas con pico y sistemas bag-in-box para productos lácteos y leche condensada azucarada, ofrece seguridad alimentaria mejorada a través de procesos avanzados de esterilización, calidad de producto mejorada a través de mejores métodos de preservación, y mayor conveniencia con características de vertido fácil, mientras reduce el impacto ambiental a través de la optimización de materiales. Esta tendencia se demuestra por la implementación de Berglandmilch de la primera máquina de llenado aséptico SIG SmileBig 24 de Austria en su instalación de Klagenfurt, que produce paquetes de cartón eco-amigables a una tasa de 24.000 unidades por hora. Las capacidades de producción de alta velocidad de la instalación permiten un suministro eficiente al mercado mientras mantienen la integridad del producto y reducen los desechos de envasado.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Por categoría: Los azucarados dominan mientras los sin azúcar se aceleran

La leche condensada azucarada mantiene una participación de mercado del 70,50% en 2024, impulsada por sus amplias aplicaciones tanto en segmentos de consumidor como industriales. La dominancia del producto se atribuye a su papel esencial en confitería, productos de panadería y preparaciones de postres. Se espera que el segmento de leche evaporada sin azúcar crezca a una TCAC del 12,00% durante 2025-2030. El crecimiento en el segmento sin azúcar surge de la creciente conciencia de salud entre los consumidores y sus aplicaciones más amplias en alimentos salados y bebidas listas para beber.

La expansión del segmento está además respaldada por su menor contenido de azúcar y versatilidad en aplicaciones culinarias. En el mercado de leche condensada, la marca Carnation de Nestlé mantiene el liderazgo del mercado con alta conciencia de marca a través de su énfasis en la calidad del producto e innovación. El éxito de la marca se refuerza por sus iniciativas consistentes de desarrollo de productos y fuerte red de distribución a través de canales minoristas.

Por tipo de producto: Las alternativas no lácteas ganan impulso

Las formulaciones lácteas tradicionales dominan con 86,52% de participación de mercado en 2024, reflejando la infraestructura de fabricación establecida y la familiaridad del consumidor con productos convencionales de leche condensada. Sin embargo, las alternativas no lácteas se aceleran al 14,01% TCAC hasta 2030, impulsadas por la conciencia de intolerancia a la lactosa y las preocupaciones de sostenibilidad ambiental que remodelan las decisiones de compra a través de mercados desarrollados. Los segmentos lácteos se benefician de economías de escala en adquisiciones y procesamiento, donde las relaciones establecidas con proveedores de leche permiten el abastecimiento costo-efectivo de materias primas y consistencia de calidad.

Las formulaciones de origen vegetal enfrentan costos de producción más altos debido a los requisitos de procesamiento especializado y el abastecimiento de ingredientes premium, aunque la mejora en la eficiencia de fabricación reduce gradualmente el diferencial de costos. La leche condensada basada en coco lidera el crecimiento no lácteo a través del contenido natural de grasa que replica estrechamente la textura y sensación en boca láctea, mientras que las variantes basadas en avena ganan tracción en mercados que enfatizan beneficios nutricionales y abastecimiento sostenible. Por ejemplo, en octubre de 2023, The Coconut Company lanzó una gama de productos de coco, incluyendo leche condensada de coco.

Por canal de distribución: El crecimiento del servicio de alimentos supera al minorista

El segmento minorista mantiene una participación de mercado del 43,20% en 2024, manteniendo su posición como el canal de distribución más grande. Esta dominancia refleja la creciente preferencia de los consumidores por actividades de cocina y repostería caseras, junto con la larga vida útil del producto y versatilidad en aplicaciones domésticas. Se proyecta que el segmento de servicio de alimentos crezca a una TCAC del 10,40% durante 2025-2030, impulsado por el creciente número de cafeterías y restaurantes enfocados en postres.

Este crecimiento está además respaldado por la creciente popularidad de bebidas de café especializadas y ofertas innovadoras de postres que incorporan leche condensada como ingrediente clave. La dominancia del canal minorista surge del papel de la leche condensada como ingrediente esencial del hogar, particularmente en regiones donde la repostería casera es prevalente. La amplia disponibilidad del producto en supermercados, tiendas de conveniencia y plataformas en línea ha reforzado su posición en el sector minorista.

Nota: Las participaciones de segmento de todos los segmentos individuales estarán disponibles con la compra del informe

Análisis geográfico

América del Norte mantiene una participación de mercado del 41,22% en 2024 a través de infraestructura establecida de procesamiento de alimentos y posicionamiento de productos premium, mientras que Asia-Pacífico emerge como la región de más rápido crecimiento al 4,50% TCAC hasta 2030, impulsada por urbanización y ingresos disponibles en aumento. El mercado de leche condensada de América del Norte está evolucionando a través de preferencias cambiantes del consumidor y dinámicas de producción, con Estados Unidos manteniéndose como el consumidor dominante. El USDA pronostica que la producción de leche de Estados Unidos alcance 228,2 mil millones de libras en 2024, un aumento del 0,7%, impulsado por el rendimiento mejorado por vaca a pesar de los tamaños de rebaño en declive [3]United States Department of Agriculture, "Agricultural Outlook Forum 2024- Outlook for U.S. Dairy", usda.gov/. También, la demanda del consumidor está cambiando hacia productos premium y especializados, particularmente en el segmento de café listo para beber (RTD), donde la leche condensada es un ingrediente clave en café de preparación en frío y bebidas enriquecidas con nutrientes favorecidas por consumidores más jóvenes.

El crecimiento de Asia-Pacífico es alimentado por urbanización y cultura del café. En Vietnam, Vinamilk y FrieslandCampina comandan casi la mayor participación de la producción doméstica, destacando el riesgo de concentración pero también la resistencia de marca. El crecimiento anual de Indonesia en leche condensada azucarada subraya el afecto duradero del consumidor ligado a bebidas tradicionales, según el Banco Mundial. Los déficits de cadena de frío limitan la penetración en Indonesia rural e India, pero la inversión en infraestructura en curso respaldada por financiamiento multilateral apunta a desbloquear nuevos bolsillos de demanda.

Europa enfatiza la sostenibilidad y certificación de calidad. La Asociación Láctea Europea registró que la producción de leche subió a 145 millones de toneladas en 2024, con procesadores canalizando volúmenes incrementales hacia artículos de valor agregado en lugar de mantequilla commodity. Adicionalmente, los consumidores del norte de Europa, sensibles a las huellas de carbono, abrazan la leche condensada de origen vegetal, alentando a las lecherías establecidas a adquirir o asociarse con marcas veganas de nicho. Europa del Este permanece liderada por precios, sosteniendo la demanda de productos enlatados azucarados importados de Polonia y los Países Bajos.

Panorama competitivo

El mercado de leche condensada exhibe fragmentación moderada. Esto crea un ambiente donde los jugadores establecidos mantienen participación significativa de mercado mientras que especialistas regionales y marcas emergentes pueden competir efectivamente. Empresas como Nestlé, FrieslandCampina y Fonterra lideran a través de sus extensas redes de distribución y reconocimiento de marca.

Sin embargo, jugadores regionales como Vinamilk han asegurado posiciones sustanciales de mercado. En 2023, FrieslandCampina fortaleció su presencia en el Sudeste Asiático invirtiendo en una nueva instalación de producción de leche condensada azucarada en Indonesia. El mercado presenta oportunidades de crecimiento en alternativas de origen vegetal y formatos de envasado especializados.

Los nuevos participantes del mercado incluyen fabricantes especializados de origen vegetal y empresas enfocadas en tecnología como Warmsener, que produce leche condensada de Comercio Justo y de origen vegetal utilizando métodos de producción modernos. La transformación digital se ha vuelto esencial para el éxito del mercado, como lo demuestra las iniciativas digitales de Vinamilk en eficiencia operacional y compromiso del cliente, que ayudaron a lograr un aumento de ingresos año tras año del 2,2% a VND 61.824 mil millones en 2024.

Líderes de la industria de leche condensada

-

Santini Foods, Inc.

-

Hochwald Foods GmbH

-

Arla Foods Amba

-

Nestlé S.A.

-

Eagle Brand Holdings

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Abril 2025: Soprole, un fabricante lácteo chileno conocido por sus productos de queso, leche y yogur, ha lanzado leche condensada a su línea de productos. Esta adición expande el portafolio de Soprole para abordar la creciente demanda del mercado de productos lácteos.

- Enero 2025: Galloway Company, un fabricante de ingredientes lácteos con base en Wisconsin, completó una expansión de instalaciones en sus operaciones de Neenah. La implementación de un evaporador construido a medida aumentó la capacidad de producción de leche condensada azucarada de la planta en 100%.

- Junio 2024: Brancourts Dairy ha lanzado su leche condensada en una innovadora bolsa transparente, segura para alimentos y calentable de 1,2 kg. Diseñada para satisfacer los requisitos específicos de los panaderos, este envasado avanzado permite a los usuarios monitorear visualmente la leche condensada azucarada mientras se transforma en caramelo, permitiendo control preciso sobre lograr el color y textura deseados.

- Mayo 2024: LTH Food Industries introdujo Jersey Durian Flavored Sweetened Condensed Milk en Filipinas. El producto demuestra oportunidades de mercado para leche condensada azucarada con sabor a durian como ingrediente clave en la fabricación de postres, incluyendo pasteles de durian, tartas de pay y pastillas.

Alcance del informe del mercado mundial de leche condensada

La leche condensada es un producto de valor agregado derivado de la leche mediante la reducción del contenido de agua, con/sin agregar azúcar para obtener un producto denso.

El mercado mundial de leche condensada está segmentado por tipo de producto, categoría, tipo de envase, canal de distribución y geografía. Por tipo de producto, el mercado está segmentado en leche condensada láctea y no láctea. Basado en categoría, el mercado está segmentado en leche condensada azucarada y sin azúcar. Por tipo de envase, el mercado está segmentado en latas, tubos, botellas y bolsas, cartones y otros. El mercado está segmentado por canales de distribución en minorista, servicio de alimentos e industrial. El segmento minorista está además segmentado en supermercados/hipermercados, tiendas de conveniencia, tiendas especializadas, tiendas en línea y otros canales minoristas. Similarmente, el canal industrial está sub-segmentado en panadería y confitería, bebidas y bebidas basadas en lácteos, nutrición infantil y pediátrica, y otros. El mercado también está segmentado basado en geografía como América del Norte, Europa, Asia-Pacífico, América del Sur, y el Medio Oriente y África. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Lácteo |

| No lácteo/de origen vegetal |

| Leche condensada azucarada |

| Leche evaporada sin azúcar |

| Latas |

| Tubos |

| Botellas y bolsas |

| Cartones (Tetra Pak y otros) |

| Otros |

| Minorista | Supermercados/hipermercados |

| Tiendas de conveniencia | |

| Tiendas especializadas | |

| Venta minorista en línea | |

| Servicio de alimentos | |

| Industrial | Panadería y confitería |

| Bebidas y bebidas basadas en lácteos | |

| Nutrición infantil y pediátrica | |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto del Medio Oriente y África |

| Por tipo de producto | Lácteo | |

| No lácteo/de origen vegetal | ||

| Por categoría | Leche condensada azucarada | |

| Leche evaporada sin azúcar | ||

| Por tipo de envase | Latas | |

| Tubos | ||

| Botellas y bolsas | ||

| Cartones (Tetra Pak y otros) | ||

| Otros | ||

| Por canal de distribución | Minorista | Supermercados/hipermercados |

| Tiendas de conveniencia | ||

| Tiendas especializadas | ||

| Venta minorista en línea | ||

| Servicio de alimentos | ||

| Industrial | Panadería y confitería | |

| Bebidas y bebidas basadas en lácteos | ||

| Nutrición infantil y pediátrica | ||

| Otros | ||

| Por geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto del Medio Oriente y África | ||

Preguntas clave respondidas en el informe

¿Cuál es el tamaño actual del mercado de leche condensada?

El tamaño del mercado de leche condensada es de USD 11,21 mil millones en 2025 y se proyecta que alcance USD 20,01 mil millones en 2030, creciendo a 12,29% TCAC.

¿Qué región mantiene la mayor participación del mercado de leche condensada?

América del Norte lidera con 41,22% de participación de mercado en 2024, respaldada por infraestructura avanzada de procesamiento y posicionamiento premium.

¿Qué tipo de producto está creciendo más rápido dentro del mercado de leche condensada?

La leche condensada de origen vegetal, particularmente las formulaciones de coco y avena, está preparada para expandirse al 14,01% TCAC hasta 2030, superando a los productos lácteos.

¿Qué empresas están liderando la inversión estratégica en la producción de leche condensada?

Nestlé, Eagle Brand Holdings y Arla Foods Amba han anunciado actualizaciones de instalaciones multimillonarias y asociaciones para impulsar la capacidad y expandirse geográficamente.

Última actualización de la página el: