Tamaño y Participación del Mercado de Cadena de Frío de Alimentos

Análisis del Mercado de Cadena de Frío de Alimentos por Mordor Intelligence

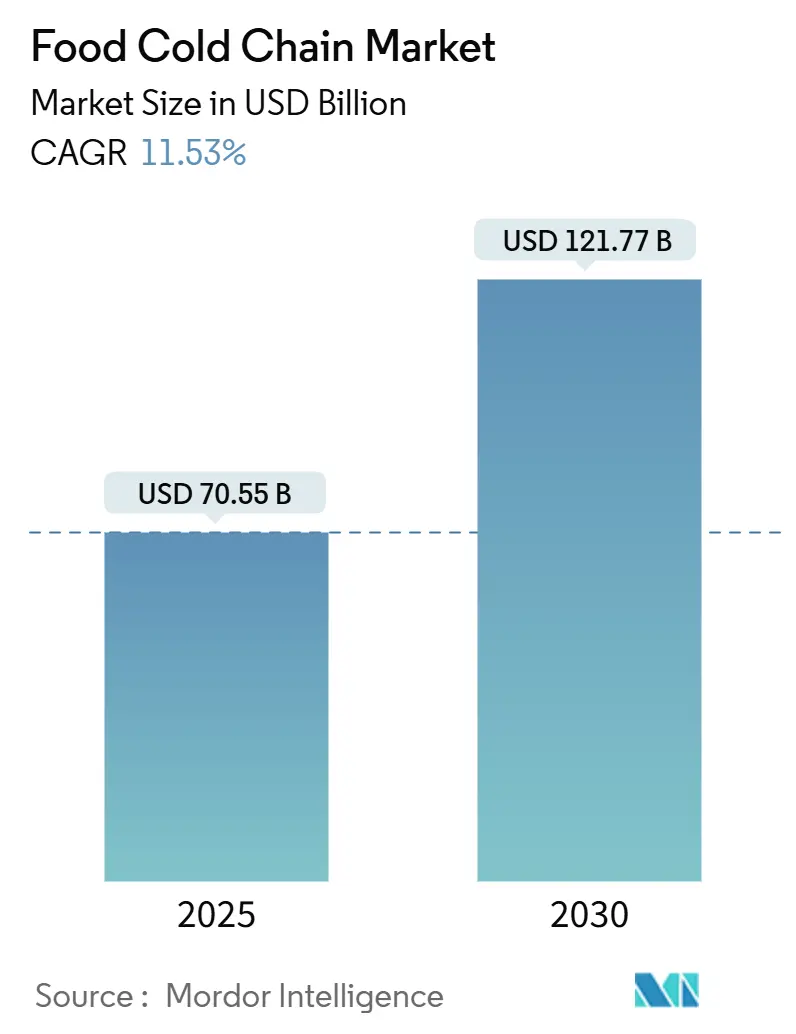

El tamaño del mercado global de cadena de frío de alimentos alcanzó USD 70,55 mil millones en 2025 y se proyecta que se expanda a USD 121,77 mil millones para 2030, representando una tasa de crecimiento anual compuesta (TCAC) robusta del 11,53% durante el período de pronóstico. Esta aceleración refleja la convergencia de regulaciones estrictas de seguridad alimentaria, disrupciones tecnológicas en el monitoreo de temperatura y el crecimiento explosivo de alimentos de conveniencia listos para consumir que demandan integridad de cadena de frío sin compromisos desde la granja hasta el tenedor. La expansión del mercado se ve respaldada además por el aumento de la conciencia del consumidor sobre la seguridad alimentaria, el crecimiento del comercio internacional de productos perecederos y el rápido desarrollo de sectores de venta minorista organizados en economías emergentes. El impulso regulatorio está reformando las dinámicas del mercado ya que la Ley de Modernización de Seguridad Alimentaria (FSMA) 204 de la FDA exige trazabilidad integral para alimentos en la Lista de Trazabilidad de Alimentos para enero de 2026, obligando a los operadores a invertir considerablemente en infraestructura de monitoreo digital [1]U.S. Food and Drug Administration, Food Safety Modernization Act (FSMA),

fda.gov. Esta regulación impacta específicamente alimentos de alto riesgo como productos frescos, productos lácteos y mariscos, requiriendo que las empresas mantengan registros de eventos críticos de seguimiento a lo largo de la cadena de suministro. La implementación de estos requisitos está impulsando la adopción de tecnologías avanzadas de rastreo, sensores IoT y soluciones de blockchain en toda la industria de cadena de frío de alimentos.

Puntos Clave del Informe

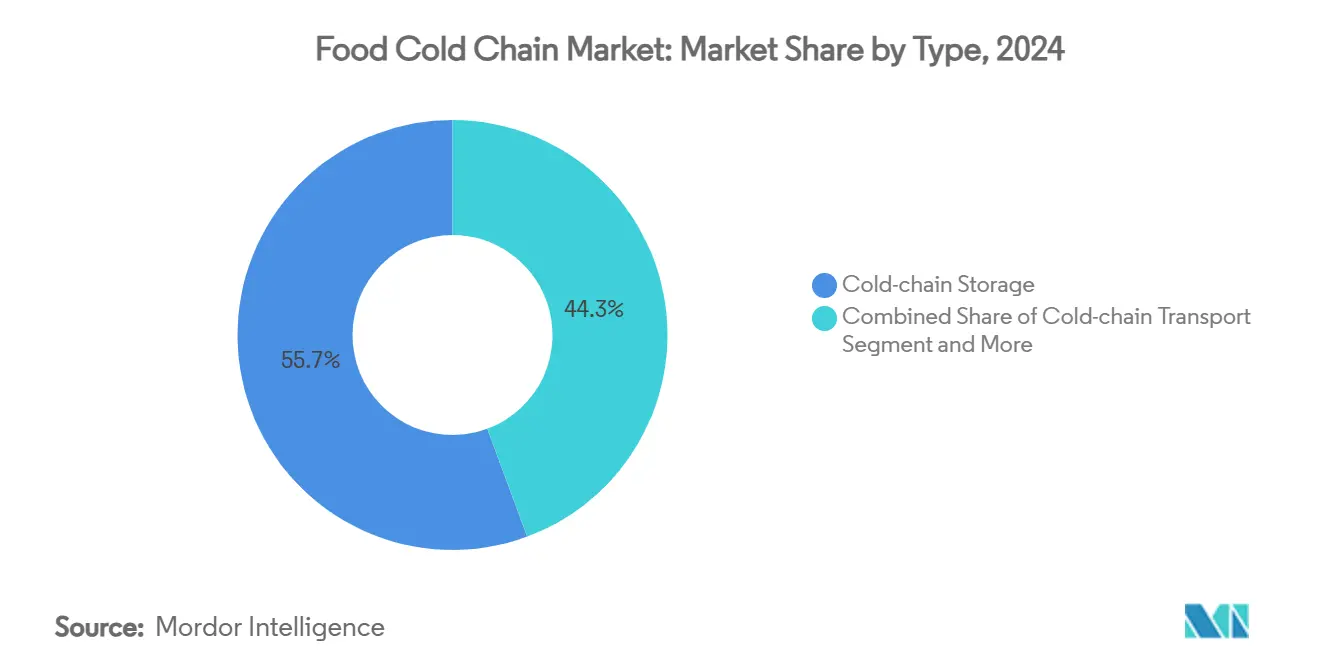

- Por tipo, el almacenamiento de cadena de frío lideró con el 55,66% de la participación del mercado de Cadena de Frío de Alimentos en 2024; los componentes de monitoreo están listos para expandirse a una TCAC del 14,45% hasta 2030.

- Por rango de temperatura, refrigerado (0-4 °C) capturó el 60,15% de participación en ingresos en 2024, mientras que congelado (-18 °C) está preparado para una TCAC del 15,49% hasta 2030.

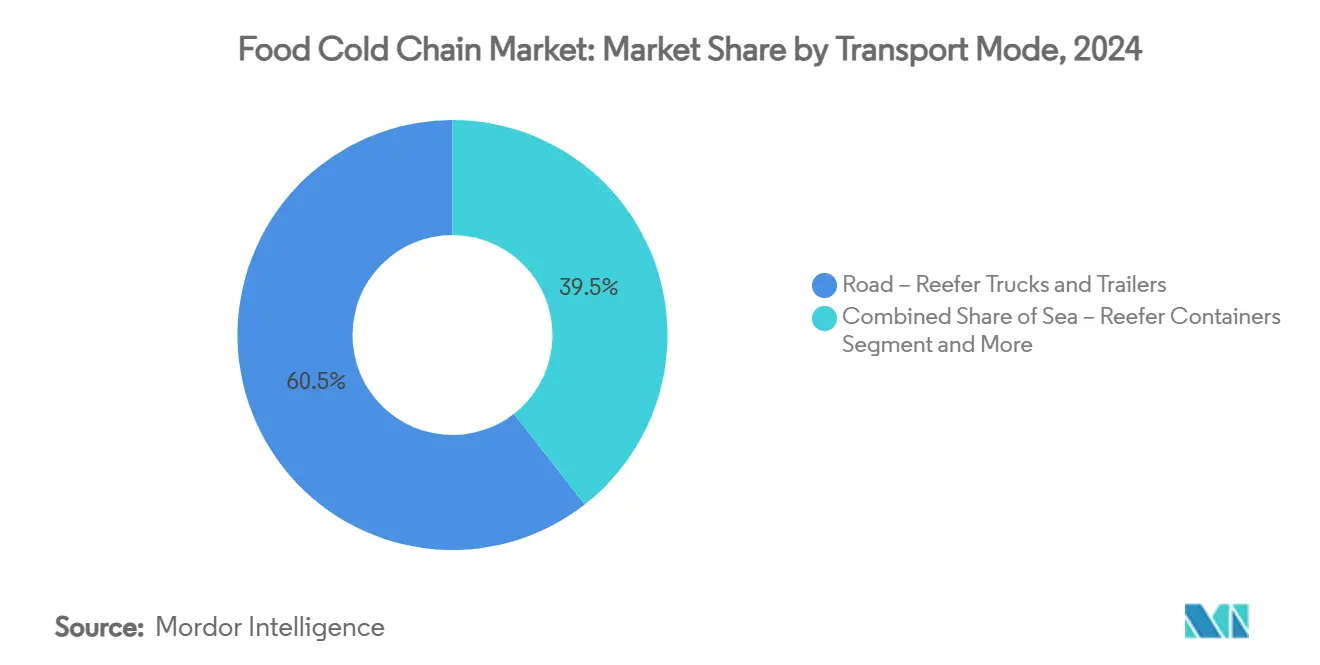

- Por modo de transporte, el transporte por carretera mantuvo el 60,55% del tamaño del mercado de Cadena de Frío de Alimentos en 2024; el transporte aéreo de carga está proyectado para crecer a una TCAC del 14,97% entre 2025-2030.

- Por aplicación, carne y mariscos comandaron el 26,46% de las ventas de 2024, mientras que las comidas listas para consumir subirán más rápido a una TCAC del 16,54%.

- Por tecnología, RFID y monitoreo básico en tiempo real formaron el 42,14% de la base de 2024; la telemática habilitada por IoT debería registrar la TCAC más alta del 15,78%.

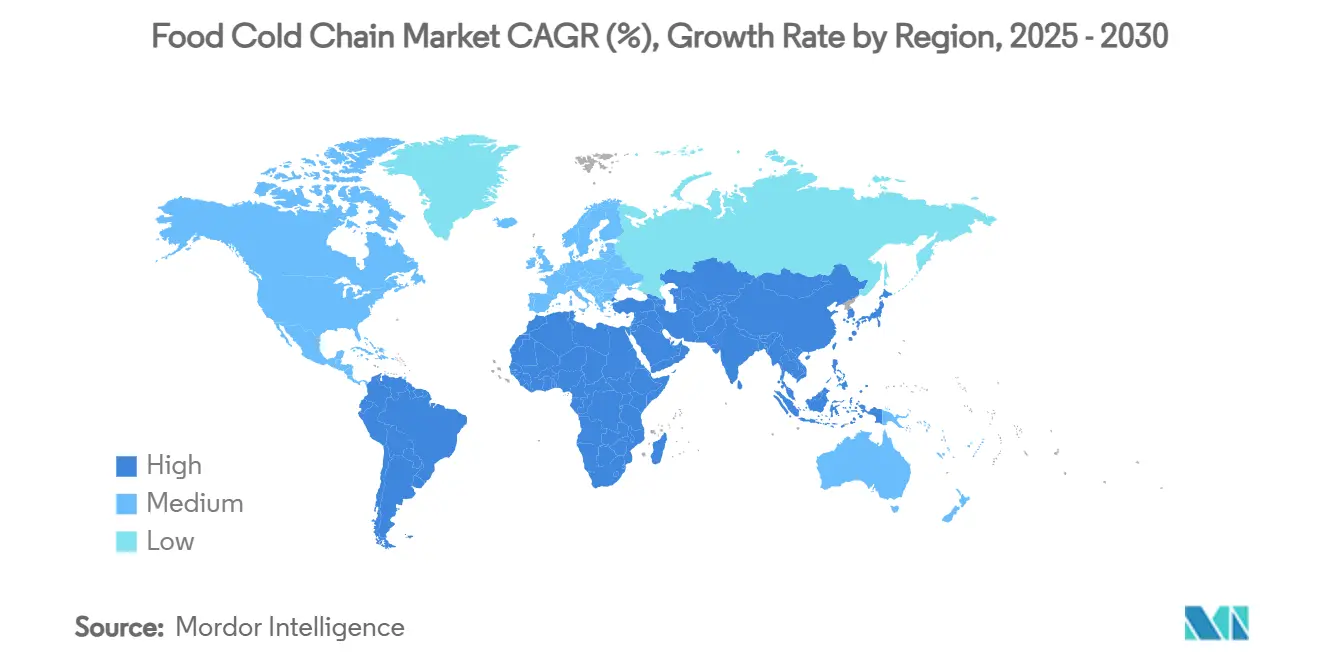

- Por geografía, América del Norte lideró con una participación del 40,46% en 2024, sin embargo, Asia-Pacífico está pronosticado para escalar a una TCAC del 16,56% hasta 2030.

Tendencias e Insights del Mercado Global de Cadena de Frío de Alimentos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento de la demanda de productos alimentarios congelados y perecederos globalmente | +2.1% | Global, con mayor impacto en Asia-Pacífico y América del Norte | Mediano plazo (2-4 años) |

| Crecimiento en el comercio internacional de alimentos y transporte transfronterizo de alimentos | +1.8% | Global, particularmente corredores de Asia-Pacífico a América del Norte/Europa | Largo plazo (≥ 4 años) |

| Incremento de la preferencia del consumidor por alimentos frescos y de conveniencia listos para consumir | +2.3% | América del Norte, Europa, centros urbanos en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Expansión de sectores de venta minorista organizada y servicios de alimentos | +1.9% | Núcleo Asia-Pacífico, expansión a América Latina y MEA | Mediano plazo (2-4 años) |

| Avances tecnológicos en sistemas de refrigeración y monitoreo de temperatura | +1.7% | Global, con adopción temprana en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Implementación de regulaciones estrictas de seguridad alimentaria y estándares de calidad | +1.5% | América del Norte, Europa, con expansión gradual a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de la Demanda de Productos Alimentarios Congelados y Perecederos Globalmente

El incremento en el consumo de alimentos congelados ha cambiado los requisitos de capacidad de cadena de frío globalmente, con impacto particular en redes de almacenamiento, transporte y distribución. Este crecimiento ha creado alta demanda de infraestructura de almacenamiento en frío para abordar las brechas de oferta-demanda, llevando a inversiones significativas en almacenes refrigerados, vehículos con temperatura controlada y sistemas avanzados de monitoreo. Los cambios en el comportamiento del consumidor durante la pandemia transformaron los alimentos congelados de artículos de conveniencia a productos esenciales, impulsando compras aumentadas en categorías incluyendo comidas preparadas, verduras, carne y mariscos, estableciendo así patrones de demanda a largo plazo que requieren expansión permanente de infraestructura. Los operadores de cadena de frío enfatizan que mantener controles de temperatura consistentes a lo largo de la cadena de suministro es esencial, desde instalaciones de producción hasta centros de distribución y ubicaciones de venta minorista, ya que las variaciones de temperatura pueden causar pérdidas de productos, comprometer la seguridad alimentaria, desencadenar retiros costosos y resultar en incumplimiento regulatorio. La complejidad del manejo de temperatura se extiende a la entrega de última milla, donde mantener la integridad del producto requiere equipo especializado y protocolos de monitoreo precisos.

Crecimiento en el Comercio Internacional de Alimentos y Transporte Transfronterizo de Alimentos

El transporte transfronterizo de alimentos ha evolucionado hacia una orquestación sofisticada de logística controlada por temperatura, con el Ministerio de Comercio de China apuntando a tasas de circulación de cadena de frío del 25% para frutas y verduras y 45% para carne para 2027 bajo su plan de mejora del sistema de circulación comercial moderno [2]Ministry of Commerce, Action Plan for Improving the Modern Commercial and Trade Circulation System and Promoting the High-quality Development of the Wholesale and Retail Industry,

mofcom.gov.cn

. Este impulso regulatorio refleja el papel crítico del comercio internacional en la seguridad alimentaria, particularmente mientras el cambio climático y las tensiones geopolíticas interrumpen las cadenas de suministro tradicionales. La complejidad de mantener la integridad de temperatura a través de múltiples jurisdicciones ha creado oportunidades para proveedores logísticos especializados que pueden navegar requisitos regulatorios variados mientras aseguran la calidad del producto. La integración de tecnología blockchain y sensores IoT se ha vuelto esencial para proporcionar trazabilidad de extremo a extremo requerida por países importadores, transformando el comercio transfronterizo de alimentos de un desafío logístico a una ventaja competitiva habilitada por tecnología. El transporte marítimo de contenedores con temperatura controlada ha emergido como un cuello de botella crítico, con contenedores frigoríficos especializados comandando tarifas premium debido a sus sofisticados sistemas de monitoreo y control.

Incremento de la Preferencia del Consumidor por Alimentos Frescos y de Conveniencia Listos para Consumir

La TCAC del 16,54% del segmento de comidas listas para consumir refleja un cambio fundamental en el comportamiento del consumidor que se extiende más allá de la conveniencia para abarcar la conciencia de salud y la optimización del tiempo. Los profesionales urbanos ven cada vez más los alimentos frescos y mínimamente procesados como esenciales en lugar de opciones premium, impulsando la demanda de soluciones de cadena de frío que pueden mantener la integridad nutricional y las cualidades sensoriales a lo largo de la distribución. Las innovaciones de empaque en este segmento, particularmente la adopción de bolsas retort con configuraciones PET/Al Foil/PP, demuestran cómo los requisitos de cadena de frío están evolucionando para apoyar empaque dual horneables que mantiene la calidad del producto mientras reduce el tiempo de preparación. Esta tendencia ha creado nuevos desafíos para los operadores de cadena de frío, ya que los productos listos para consumir a menudo requieren múltiples zonas de temperatura dentro de la misma instalación para acomodar diferentes requisitos de preservación. La integración de empaque de atmósfera modificada con logística de cadena de frío se ha convertido en un diferenciador competitivo, permitiendo que los productos mantengan frescura por períodos extendidos mientras reducen la dependencia de conservadores.

Expansión de Sectores de Venta Minorista Organizada y Servicios de Alimentos

La expansión de venta minorista organizada ha creado un efecto dominó a lo largo del ecosistema de cadena de frío, con grandes minoristas como Walmart y Kroger invirtiendo en instalaciones automatizadas de almacenamiento en frío ubicadas estratégicamente para servir áreas urbanas más eficientemente. Estas instalaciones cuentan con mayor capacidad de almacenamiento y tecnologías avanzadas de enfriamiento que reducen el consumo de energía mientras mejoran las tasas de rotación de inventario. El crecimiento del sector de servicios de alimentos ha sido particularmente transformador, ya que restaurantes y cocinas institucionales demandan entrega justo a tiempo de ingredientes sensibles a la temperatura, creando nuevos requisitos para soluciones de cadena de frío de última milla. La integración de centros de micro-cumplimiento con almacenamiento en frío tradicional ha emergido como una respuesta estratégica a las demandas del comercio electrónico, permitiendo a los minoristas mantener la calidad del producto mientras reducen los tiempos de entrega. La Misión de Agricultura Digital de India, con su presupuesto de USD 2.817 millones de rupias, ejemplifica cómo los gobiernos están apoyando la expansión de venta minorista organizada a través de infraestructura digital que mejora la visibilidad y eficiencia de la cadena de suministro [3]Press Information Bureau, "Digital Agriculture Mission Approved," pib.gov.in. El cambio hacia la venta minorista organizada también ha estandarizado los requisitos de cadena de frío, creando economías de escala que benefician tanto a operadores como consumidores a través de mayor eficiencia y costos reducidos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Altos requisitos de inversión de capital inicial para instalaciones de almacenamiento en frío y vehículos de transporte refrigerados | -1.8% | Global, particularmente agudo en mercados emergentes | Largo plazo (≥ 4 años) |

| Volatilidad del suministro eléctrico en mercados emergentes | -1.2% | Asia-Pacífico, América Latina, MEA | Mediano plazo (2-4 años) |

| Desafíos de control de temperatura durante transporte y transiciones de almacenamiento | -0.9% | Global, con mayor impacto en regiones con infraestructura inadecuada | Corto plazo (≤ 2 años) |

| Competencia de métodos alternativos de preservación | -0.7% | América del Norte y Europa principalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Altos Requisitos de Inversión de Capital Inicial para Instalaciones de Almacenamiento en Frío y Vehículos de Transporte Refrigerados

La intensidad de capital de la infraestructura de cadena de frío crea barreras significativas de entrada, con materiales de construcción especializados y diseños energéticamente eficientes comandando costos premium que pueden exceder el almacenamiento convencional en 300-400%. La construcción de instalaciones frías requiere sistemas sofisticados de aislamiento, pisos especializados y equipos avanzados de refrigeración que deben operar confiablemente en condiciones extremas de temperatura, elevando tanto la inversión inicial como los costos continuos de mantenimiento. Los vehículos de transporte refrigerados enfrentan presiones de costos similares, con camiones y remolques frigoríficos requiriendo aumentos de tasas de dígitos dobles para justificar la expansión de equipos. El desafío de financiamiento se ve agravado por la naturaleza especializada de los activos de cadena de frío, que tienen usos alternativos limitados y requieren experiencia especializada en mantenimiento.

Competencia de Métodos Alternativos de Preservación

El procesamiento y empaque aséptico presentan un desafío formidable para la logística tradicional de cadena de frío al crear productos estables en estante que eliminan completamente los requisitos de refrigeración. Las regulaciones estrictas de la FDA para procesamiento aséptico, incluyendo el cumplimiento con Prácticas de Buena Manufactura Actuales y programas HACCP, han validado esta tecnología como una alternativa viable para muchas categorías de alimentos. Este método involucra esterilizar productos y contenedores por separado, permitiendo a los fabricantes evitar los costos de cadena de frío mientras extienden la vida útil y preservan la calidad nutricional. La amenaza competitiva es particularmente aguda en los segmentos de bebidas y alimentos preparados, donde el empaque aséptico puede reducir los costos totales de cadena de suministro en 20-30% comparado con alternativas refrigeradas. Las tecnologías avanzadas de empaque, incluyendo empaque de atmósfera modificada y sistemas de empaque activos, erosionan aún más la propuesta de valor de la cadena de frío al extender la vida útil del producto a temperaturas ambiente. La integración de empaque inteligente con indicadores de temperatura y sensores de frescura crea soluciones híbridas que combinan los beneficios del almacenamiento ambiente con la garantía de calidad tradicionalmente asociada con la logística de cadena de frío. Sin embargo, las preferencias del consumidor por alimentos frescos y mínimamente procesados continúan favoreciendo las soluciones de cadena de frío, particularmente en segmentos de mercado premium donde la calidad percibida y la naturalidad comandan precios premium.

Análisis de Segmentos

Por Tipo: La Infraestructura de Almacenamiento Domina en Medio de la Revolución del Monitoreo

El almacenamiento de cadena de frío comanda la mayor participación de mercado en 55,66% en 2024, reflejando los requisitos fundamentales de infraestructura para logística controlada por temperatura a través de todas las categorías de alimentos. El dominio del segmento deriva de la naturaleza intensiva en capital del almacenamiento refrigerado, donde las instalaciones especializadas con aislamiento avanzado, sistemas automatizados de estantería y tecnologías de enfriamiento energéticamente eficientes representan el componente de costo más grande en el ecosistema de cadena de frío.

Los componentes de monitoreo, a pesar de representar una participación de mercado absoluta menor, exhiben la trayectoria de crecimiento más rápida en 14,45% TCAC hasta 2030, impulsada por mandatos regulatorios como FSMA 204 y la sofisticación creciente de sistemas de rastreo de temperatura habilitados por IoT. La expansión rápida del segmento de componentes de monitoreo refleja un punto de inflexión tecnológico donde el registro pasivo de temperatura está siendo reemplazado por sistemas analíticos predictivos en tiempo real que pueden anticipar fallas de equipos y optimizar el consumo de energía. Empresas como Rivercity Innovations han introducido soluciones automatizadas de monitoreo de temperatura IoT con capacidades de Detección Temprana de Fallas Catastróficas (ECFD) que predicen fallas de compresores, permitiendo mantenimiento oportuno y previniendo pérdidas costosas de productos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Rango de Temperatura: El Dominio Refrigerado Enfrenta Aceleración Congelada

El rango de temperatura refrigerada (0-4°C) mantiene el liderazgo del mercado con una participación del 60,15% en 2024, reflejando la amplia aplicabilidad de esta zona de temperatura a través de productos frescos, productos lácteos y alimentos preparados que constituyen la mayoría del consumo de alimentos perecederos. Sin embargo, el segmento congelado (-18°C) demuestra impulso de crecimiento superior con una TCAC del 15,49% hasta 2030, impulsado por preferencias cambiantes del consumidor hacia alimentos congelados de conveniencia y la expansión de capacidad de manufactura de alimentos congelados globalmente.

La trayectoria de crecimiento del segmento congelado ha impulsado a grandes minoristas a invertir en instalaciones de temperatura dual que pueden manejar eficientemente productos tanto refrigerados como congelados dentro de la misma operación, optimizando la utilización del espacio y reduciendo la complejidad operacional. La coalición Move to -15°C, apoyada por Emirates SkyCargo y otros proveedores logísticos importantes, representa un esfuerzo de toda la industria para optimizar el transporte de alimentos congelados ajustando temperaturas estándar de -18°C a -15°C, potencialmente reduciendo el consumo de energía mientras mantiene la calidad del producto. Esta iniciativa demuestra cómo la optimización del rango de temperatura puede crear ventajas competitivas a través de costos operacionales reducidos e impacto ambiental, mientras mantiene estándares de seguridad alimentaria.

Por Aplicación: El Liderazgo de Carne y Mariscos Cede a la Innovación de Listos para Consumir

Las aplicaciones de carne y mariscos comandan la mayor participación de mercado en 26,46% en 2024, reflejando los requisitos estrictos de temperatura y alto valor de los productos proteínicos que requieren infraestructura sofisticada de cadena de frío. Este segmento se beneficia de cadenas de suministro establecidas, marcos regulatorios y la disposición del consumidor a pagar precios premium por garantía de calidad. El segmento de carne y mariscos continúa impulsando la inversión en infraestructura debido a sus requisitos regulatorios estrictos y el alto costo de pérdida de productos por excursiones de temperatura. La integración de tecnología blockchain para trazabilidad se ha vuelto particularmente importante en este segmento, ya que los incidentes de seguridad alimentaria pueden tener consecuencias financieras y reputacionales severas para todos los participantes de la cadena de suministro.

Las comidas listas para consumir representan el segmento de aplicación de crecimiento más rápido en 16,54% TCAC hasta 2030, impulsado por tendencias de urbanización, estilos de vida cambiantes y la expansión de plataformas de entrega de servicios de alimentos que requieren logística confiable de cadena de frío. El rápido crecimiento del segmento de comidas listas para consumir refleja cambios fundamentales en el comportamiento del consumidor y patrones de preparación de alimentos, particularmente en mercados urbanos donde la conveniencia y el ahorro de tiempo comandan precios premium. El crecimiento del segmento ha creado nuevos requisitos para los operadores de cadena de frío, ya que los productos listos para consumir a menudo requieren múltiples zonas de temperatura y empaque especializado para mantener calidad y seguridad a lo largo de la distribución.

Por Modo de Transporte: El Liderazgo por Carretera Desafiado por la Innovación de Carga Aérea

El transporte por carretera vía camiones y remolques frigoríficos domina el segmento de modo de transporte con una participación de mercado del 60,55% en 2024, reflejando la flexibilidad y costo-efectividad del transporte por camión para redes de distribución regional y nacional. El segmento se beneficia de infraestructura establecida, disponibilidad de conductores y la capacidad de proporcionar servicio puerta a puerta que otros modos de transporte no pueden igualar. Además, el desarrollo de tecnología de vehículos autónomos y camiones frigoríficos eléctricos representa disruptores potenciales que podrían remodelar el panorama del modo de transporte, aunque la adopción generalizada sigue siendo varios años distante.

Sin embargo, la carga aérea emerge como el modo de transporte de crecimiento más rápido con una TCAC del 14,97% hasta 2030, impulsado por la demanda del segmento de alimentos premium por transporte rápido de larga distancia y el crecimiento del comercio internacional de alimentos. El transporte marítimo vía contenedores frigoríficos sirve al comercio de commodities a granel, mientras que el transporte ferroviario proporciona soluciones costo-efectivas para envíos de larga distancia y alto volumen en regiones con infraestructura ferroviaria desarrollada. El crecimiento excepcional del segmento de carga aérea refleja la premiumización de la logística de alimentos, donde productos sensibles al tiempo y de alto valor justifican los mayores costos de transporte asociados con el flete aéreo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: La Madurez de RFID Habilita la Aceleración de Telemática IoT

Las tecnologías RFID y monitoreo en tiempo real dominan el mercado con una participación del 42,14% en 2024. Estas tecnologías forman la infraestructura central para las operaciones de cadena de frío al habilitar el monitoreo de temperatura, rastreo de ubicación y verificación de cumplimiento. Su adopción generalizada refleja su papel esencial en mantener visibilidad y trazabilidad a lo largo de la red de cadena de frío. Las etiquetas RFID y sensores transmiten continuamente datos sobre las condiciones del producto, mientras que los sistemas de monitoreo en tiempo real procesan esta información para proporcionar alertas instantáneas y analíticas históricas. Esta capacidad integral de monitoreo asegura la calidad del producto, reduce el deterioro y ayuda a las empresas a mantener estándares regulatorios a través de instalaciones de almacenamiento, rutas de transporte y centros de distribución.

La telemática habilitada por IoT demuestra el mayor potencial de crecimiento en 15,78% TCAC hasta 2030, reflejando la evolución hacia analíticas predictivas, toma de decisiones automatizada y optimización integrada de la cadena de suministro. La evolución del segmento tecnológico refleja una transición del monitoreo reactivo a la gestión proactiva, donde los sistemas habilitados por IoT pueden predecir fallas de equipos, optimizar el consumo de energía y ajustar automáticamente las condiciones de almacenamiento basado en requisitos del producto y factores externos. La asociación entre Trustwell y Wiliot ejemplifica esta tendencia, utilizando etiquetas de sensores inteligentes sin batería que proporcionan rastreo continuo desde el origen hasta el consumidor mientras reducen los requisitos de escaneo manual y mejoran la seguridad alimentaria.

Análisis Geográfico

La participación del 40,46% de América del Norte en 2024 refleja décadas de inversión en infraestructura y desarrollo regulatorio que crearon el ecosistema de cadena de frío más sofisticado del mundo, sin embargo, la región ahora confronta desafíos de modernización ya que las instalaciones heredadas luchan con las demandas del comercio electrónico y requisitos de sostenibilidad. Los principales minoristas están respondiendo con inversiones estratégicas en instalaciones automatizadas, ejemplificado por el desarrollo de instalaciones de almacenamiento en frío urbano-céntricas de Walmart y Kroger que reducen distancias de transporte y mejoran métricas de sostenibilidad. La región se beneficia de marcos regulatorios establecidos y la disposición del consumidor a pagar precios premium por garantía de calidad, sin embargo enfrenta vientos en contra de infraestructura envejecida y la necesidad de inversión de capital sustancial para cumplir con requisitos operacionales modernos.

Se proyecta que el mercado de cadena de frío de Asia-Pacífico crezca a una TCAC del 16,56% hasta 2030, representando la tasa de crecimiento más alta globalmente. Esta expansión está impulsada principalmente por políticas gubernamentales de apoyo dirigidas a reducir el desperdicio de alimentos y mejorar la eficiencia de la cadena de suministro. La rápida urbanización a través de países como China, India e Indonesia ha aumentado la demanda de servicios de almacenamiento y transporte controlados por temperatura. En India, el Pradhan Mantri Kisan Sampada Yojana ha aprobado 394 proyectos de cadena de frío hasta febrero de 2025. Estos proyectos se enfocan en establecer instalaciones integradas de cadena de frío, incluyendo transporte refrigerado, unidades de almacenamiento en frío y centros de procesamiento. La iniciativa apoya la industria de procesamiento de alimentos en expansión de India al habilitar mejor preservación de productos perecederos, reduciendo pérdidas post-cosecha y asegurando estándares de seguridad alimentaria. El programa también promueve la inversión del sector privado en el desarrollo de infraestructura de cadena de frío, creando un sistema de distribución de alimentos más robusto y eficiente.

Europa mantiene crecimiento estable apoyado por regulaciones estrictas de seguridad alimentaria, facilitación de comercio transfronterizo e iniciativas de sostenibilidad que están remodelando las operaciones de cadena de frío a través del continente. El enfoque de la región en sostenibilidad ha acelerado la adopción de remolques refrigerados libres de emisiones y tecnologías avanzadas de digitalización, incluyendo sistemas de gemelo digital para gestión de datos en tiempo real que optimizan el consumo de energía y la eficiencia operacional. El ambiente regulatorio maduro de la región y las preferencias del consumidor por alimentos frescos de origen local continúan impulsando la demanda de soluciones sofisticadas de cadena de frío que pueden mantener la calidad del producto mientras minimizan el impacto ambiental.

Nota: Las participaciones de segmentos de todas las regiones individuales estarán disponibles con la compra del informe

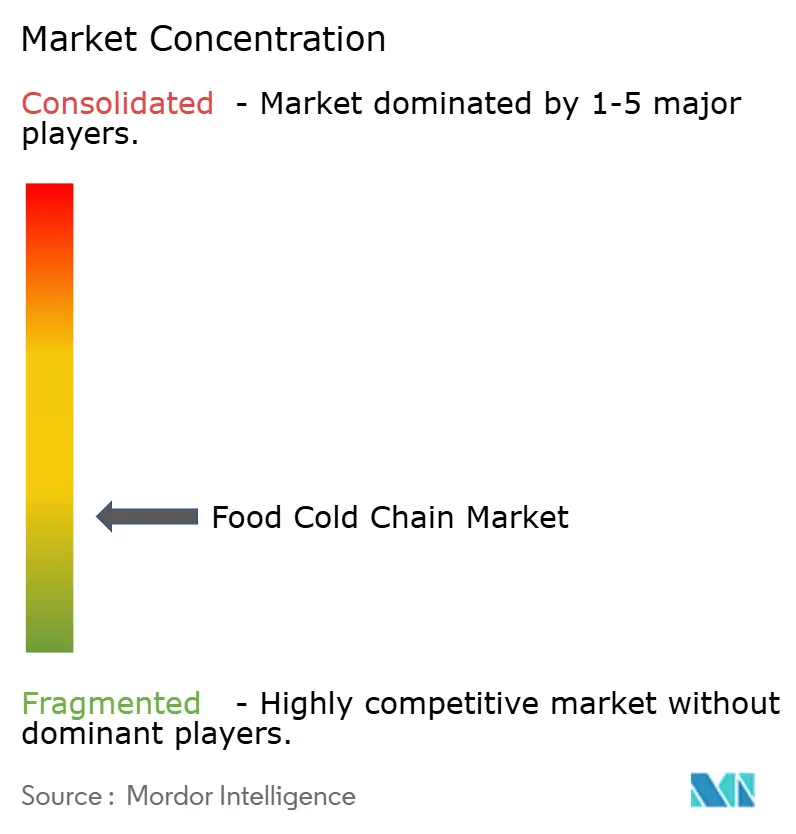

Panorama Competitivo

El mercado de cadena de frío de alimentos exhibe alta fragmentación con un puntaje de concentración de 3 de 10. Los principales actores en el mercado incluyen Lineage, Inc., Americold Logistics, Inc., Nichirei Corporation, DSV A/S y Conestoga Cold Storage Limited. La estrategia disciplinada de crecimiento de Americold enfatiza contratos de compromiso fijo y eficiencias operacionales, mientras mantiene una calificación de grado de inversión que proporciona acceso a capital para expansión continua.

Los patrones estratégicos revelan un enfoque en integración vertical y diferenciación habilitada por tecnología, con los principales actores invirtiendo fuertemente en sistemas automatizados de almacenamiento y recuperación, capacidades de monitoreo IoT y analíticas predictivas para optimizar la utilización de capacidad y reducir costos operacionales. El mercado enfrenta competencia de nuevas empresas usando tecnologías avanzadas como sensores IoT, rastreo blockchain y sistemas de almacenamiento automatizado, junto con diferentes modelos de negocio como operaciones ligeras en activos y plataformas logísticas compartidas.

Sin embargo, los altos requisitos de capital para almacenes refrigerados, vehículos con temperatura controlada y equipo especializado, combinados con las operaciones complejas en logística de cadena de frío, incluyendo monitoreo de temperatura, cumplimiento regulatorio y redes de distribución multi-punto, proporcionan ventajas significativas a las empresas establecidas. Estas empresas incumbentes se benefician de sus extensas redes de distribución, décadas de experiencia operacional, relaciones existentes con clientes y economías de escala en adquisición de equipos y gestión de instalaciones.

Líderes de la Industria de Cadena de Frío de Alimentos

-

Lineage, Inc.

-

Americold Logistics, Inc.

-

Nichirei Corporation

-

DSV A/S

-

Conestoga Cold Storage Limited

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Lineage Inc. adquirió cuatro almacenes de almacenamiento en frío de Tyson Foods, por USD 247 millones, incluyendo instalaciones en Pottsville, PA, Olathe, KS, Rochelle, IL y Tolleson, AZ, agregando aproximadamente 49 millones de pies cúbicos y 160.000 posiciones de pallets mientras establece a Tyson como cliente ancla para los nuevos almacenes automatizados de Lineage.

- Abril 2025: Vertical Cold Storage adquirió Arctic Logistics en Canton, Michigan, agregando 140.000 pies cuadrados y más de 20.000 posiciones de pallets para fortalecer su posición como la sexta empresa de almacenamiento en frío más grande de América del Norte, con temperaturas de almacenamiento que van desde -20°F a 40°F y capacidades mejoradas para el comercio Estados Unidos-Canadá.

- Enero 2024: Kenco Logistic Services adquirió The Shippers Group, agregando 3,8 millones de pies cuadrados de espacio de almacenamiento a través de ocho sitios en Florida, Georgia y Texas, expandiendo significativamente sus capacidades multi-cliente y su huella de cadena de frío de América del Norte.

Alcance del Informe Global del Mercado de Cadena de Frío de Alimentos

La cadena de frío de alimentos es la instalación proporcionada para el almacenamiento y transporte de productos alimentarios congelados.

El mercado de cadena de frío de alimentos está segmentado por tipo, aplicación y geografía. Por tipo, el mercado está segmentado en almacenamiento de cadena de frío y transporte de cadena de frío. Por aplicación, el mercado está segmentado en frutas y verduras, carne y mariscos, lácteos y postres congelados, panadería y confitería, comidas listas para consumir y otras aplicaciones. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, América del Sur y Medio Oriente y África.

Para cada segmento, el dimensionamiento del mercado y pronóstico se han realizado basado en el valor (en millones de USD).

| Almacenamiento de Cadena de Frío |

| Transporte de Cadena de Frío |

| Componentes de Monitoreo |

| Refrigerado (0-4 °C) |

| Congelado (-18 °C) |

| Súper-Congelado/Ultra-bajo (<-40 °C) |

| Carretera - Camiones y Remolques Frigoríficos |

| Mar - Contenedores Frigoríficos |

| Ferrocarril - Vagones Refrigerados |

| Carga Aérea |

| Frutas y Verduras |

| Carne y Mariscos |

| Lácteos y Postres Congelados |

| Panadería y Confitería |

| Comidas Listas para Consumir |

| Otras Aplicaciones |

| RFID y Monitoreo en Tiempo Real |

| Telemática Habilitada por IoT |

| Sistemas Automatizados de Almacenamiento y Recuperación |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudita | |

| Emiratos Árabes Unidos | |

| Resto de Medio Oriente y África |

| Por Tipo | Almacenamiento de Cadena de Frío | |

| Transporte de Cadena de Frío | ||

| Componentes de Monitoreo | ||

| Por Rango de Temperatura | Refrigerado (0-4 °C) | |

| Congelado (-18 °C) | ||

| Súper-Congelado/Ultra-bajo (<-40 °C) | ||

| Por Modo de Transporte | Carretera - Camiones y Remolques Frigoríficos | |

| Mar - Contenedores Frigoríficos | ||

| Ferrocarril - Vagones Refrigerados | ||

| Carga Aérea | ||

| Por Aplicación | Frutas y Verduras | |

| Carne y Mariscos | ||

| Lácteos y Postres Congelados | ||

| Panadería y Confitería | ||

| Comidas Listas para Consumir | ||

| Otras Aplicaciones | ||

| Por Tecnología | RFID y Monitoreo en Tiempo Real | |

| Telemática Habilitada por IoT | ||

| Sistemas Automatizados de Almacenamiento y Recuperación | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudita | ||

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Cadena de Frío de Alimentos?

El mercado se sitúa en USD 70,55 mil millones en 2025 y se proyecta que escale a USD 121,77 mil millones para 2030.

¿Qué región está creciendo más rápido?

Asia-Pacífico está pronosticado para registrar una TCAC del 16,56% hasta 2030, superando a todas las demás regiones.

¿Qué modo de transporte se está expandiendo más rápido?

La carga aérea lidera con una TCAC del 14,97%, impulsada por perecederos premium y comercio electrónico de larga distancia.

¿Qué segmento de aplicación ofrece el mayor crecimiento?

Se espera que las comidas listas para consumir avancen a una TCAC del 16,54%, reflejando cambios de estilo de vida hacia la conveniencia.

Última actualización de la página el: