Análisis del mercado inmobiliario comercial en América Latina

Se espera que el mercado latinoamericano de bienes raíces comerciales registre una tasa compuesta anual de más del 4% durante el período previsto 2022-2027. A pesar de los reveses experimentados en 2020 y 2021 debido a la pandemia de COVID-19, la industria de bienes raíces comerciales en América Latina tenía una perspectiva positiva para 2022.

- El segmento industrial siguió funcionando bien, a pesar de algunas sorpresas y previsiones demasiado negativas en los mercados inmobiliarios comerciales minoristas. En general, el segmento multifamiliar parece tener una gran oportunidad.

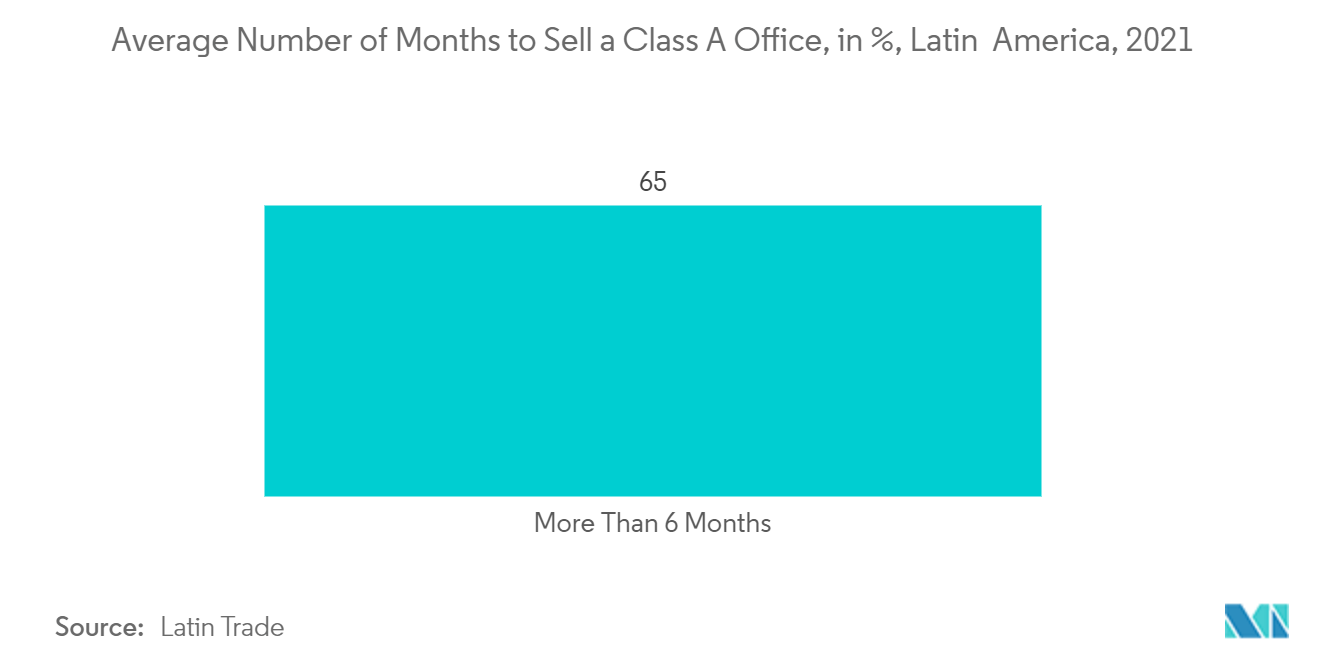

- El mayor tiempo para completar las ventas, las economías locales desfavorables y una caída en el precio de venta afectaron negativamente el desempeño de las ventas de oficinas Clase A en América Latina durante el primer semestre de 2021.

- Con el surgimiento de PropTech, la industria de bienes raíces comerciales en América Latina está comenzando a despegar. México, Brasil, Chile y Argentina se encuentran entre los países que han adoptado tecnología disruptiva en la industria inmobiliaria. En total, hay más de 350 empresas PropTech en América Latina, la mayoría de ellas con sede en Brasil.

Tendencias del mercado inmobiliario comercial en América Latina

Recuperación del segmento de oficinas premium impulsa el mercado inmobiliario comercial en América Latina

- En ciudades latinoamericanas con poblaciones de menos de dos millones de personas, hay signos de recuperación en el mercado de oficinas premium.

- En 2021, en ciudades con poblaciones inferiores a 2 millones, como Monterrey y Montevideo, el precio por pie cuadrado en las ventas de espacios de oficinas prime superó los 280 dólares, lo que indica una grave falta de inventario. Al mismo tiempo, los arrendamientos de oficinas premium en esas ciudades superaron los USD 1,68 por pie cuadrado, lo que indica que todavía hay espacio para más oferta.

- En junio de 2021, el indicador de expectativas del WTC Prime Office Index Latam fue -19%. Esto confirmó que las expectativas habían mejorado desde diciembre de 2020, cuando eran -32%.

- En el segmento del mercado de oficinas premium, la innovación será fundamental para el éxito. En este sentido, algunos de los nuevos World Trade Centers están estableciendo nuevos puntos de referencia. WTC Montevideo (un complejo de edificios en Montevideo, Uruguay) completó recientemente la construcción de una segunda torre en la zona franca de la ciudad. Fue creado como un actor de nicho, centrándose en empresas exportadoras de servicios. También hay espacios de coworking y startups disponibles en el edificio.

- WTC Goiânia (una empresa de networking empresarial en Brasil) fue diseñada en torno a un concepto que cambiará la combinación de espacios de vida, trabajo, comercio y relaciones sociales en la ciudad más importante para el agronegocio brasileño. En las dos torres se ubicarán un hotel, oficinas, apartamentos, áreas comerciales (incluido un centro comercial de 2.635 metros cuadrados) y espacios para reuniones, incluido un centro de convenciones.

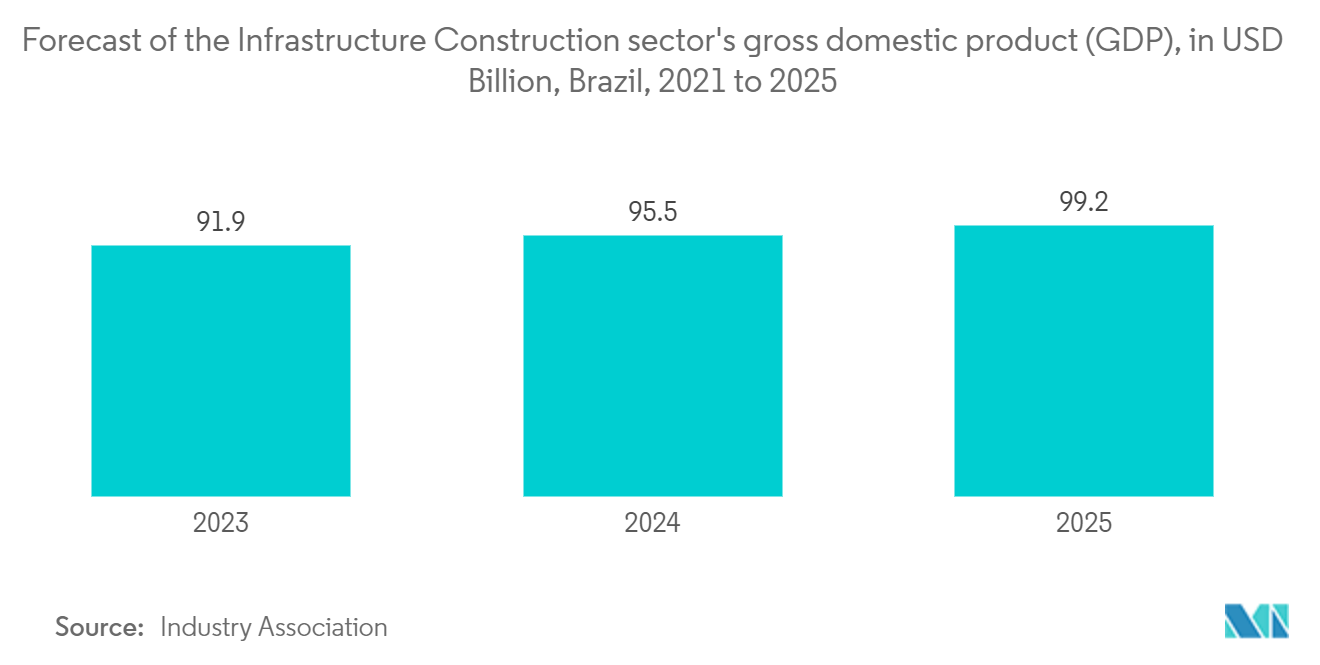

El crecimiento del sector de infraestructura impulsa el mercado

- América Latina ofrece una amplia variedad de oportunidades de inversión y desarrollo en infraestructura. Los inversores institucionales encontrarán más oportunidades en determinadas partes de la región que en otras.

- Muchas regiones del mundo han tenido deficiencias en infraestructura durante años. El Global Infrastructure Hub estima que para 2040 habrá una brecha de 15 billones de dólares entre la inversión proyectada y la cantidad necesaria para proporcionar una infraestructura adecuada.

- Según el Banco Interamericano de Desarrollo, se estima que la brecha en América Latina es del 2,5% del PIB o alrededor de 150 mil millones de dólares al año. El saneamiento, las comunicaciones, la logística, la vivienda y la energía han representado una parte importante de esto.

- Brasil se ha consolidado como el país con mejores perspectivas en estos momentos. Anunció la reanudación de las subastas públicas en el sector de infraestructura, seis de las cuales tendrán lugar en el primer semestre de 2021. La concesión de carreteras costeras (por valor de 556 millones de dólares) y dos líneas de trenes de cercanías (por valor de 467 millones de dólares) son los dos proyectos más importantes del país.

- Fuera de Brasil, los inversores también han descubierto oportunidades. En 2021, CPPIB, junto con IDEAL y el Ontario Teachers' Pension Plan, invirtieron en carreteras de peaje en México. También invirtió en gasoductos con TgP en Perú y en autopistas con Grupo Costanera en Chile.

- Los inversores han encontrado un mercado de infraestructura muy maduro en Chile, que es miembro de la OCDE, y no les resultará difícil atraer capital.

Descripción general de la industria de bienes raíces comerciales en América Latina

El mercado inmobiliario comercial latinoamericano está muy fragmentado debido a la presencia de una gran cantidad de actores. Algunos de los principales actores del mercado inmobiliario comercial latinoamericano son Quality Inmobiliaria, Patio Group, Boston Andes Capital, Urbanizadora Paranoazinho, etc.

El sector inmobiliario comercial está mejorando como resultado del rápido crecimiento de las nuevas tecnologías. Los corredores, administradores de propiedades, desarrolladores e inquilinos se están actualizando para aumentar la productividad y al mismo tiempo ahorrar dinero.

Líderes del mercado inmobiliario comercial en América Latina

Quality Inmobiliaria

Patio Group

Boston Andes Capital

Urbanizadora Paranoazinho S / A (UPSA)

TRK Imóveis

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado inmobiliario comercial de América Latina

Noviembre de 2022: Colliers CAAC, holding regional que actualmente posee sublicencias exclusivas para Centroamérica, el Caribe y ciertos países andinos de Colliers International, anunció la adquisición de una consultora inmobiliaria costarricense.

Enero de 2022: startup colombiana de bienes raíces Habi respaldada por SoftBank Group. adquirió al rival mexicano OKOL.

Segmentación de la industria de bienes raíces comerciales en América Latina

Los bienes raíces comerciales (CRE) son propiedades utilizadas únicamente para negocios o para proporcionar un espacio de trabajo en lugar de fines residenciales. Los bienes raíces comerciales a menudo se alquilan a inquilinos con el fin de realizar actividades generadoras de ingresos.

El mercado de bienes raíces comerciales en América Latina está segmentado por tipo (oficinas, minorista, industrial, logística, multifamiliar y hotelería) y por país. El informe ofrece el tamaño del mercado y pronósticos para el mercado inmobiliario latinoamericano en valor (miles de millones de dólares) para todos los segmentos anteriores. El impacto de la pandemia de COVID-19 en el mercado se tratará en el informe.

| Oficina |

| Minorista |

| Industrial |

| Logística |

| Multifamiliar |

| Hospitalidad |

| Brasil |

| Argentina |

| México |

| Chile |

| Colombia |

| Perú |

| Resto de América Latina |

| Por tipo | Oficina |

| Minorista | |

| Industrial | |

| Logística | |

| Multifamiliar | |

| Hospitalidad | |

| Por país | Brasil |

| Argentina | |

| México | |

| Chile | |

| Colombia | |

| Perú | |

| Resto de América Latina |

Preguntas frecuentes sobre investigación de mercado de bienes raíces comerciales en América Latina

¿Cuál es el tamaño actual del mercado inmobiliario comercial de América Latina?

Se proyecta que el mercado inmobiliario comercial de América Latina registre una CAGR superior al 4% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado inmobiliario comercial de América Latina?

Quality Inmobiliaria, Patio Group, Boston Andes Capital, Urbanizadora Paranoazinho S / A (UPSA), TRK Imóveis son las principales empresas que operan en el mercado inmobiliario comercial de América Latina.

¿Qué años cubre este mercado inmobiliario comercial de América Latina?

El informe cubre el tamaño histórico del mercado de Bienes Raíces Comerciales de América Latina para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bienes Raíces Comerciales de América Latina para los años 2024, 2025, 2026, 2027, 2028. y 2029.

Última actualización de la página el:

Informe de la industria de bienes raíces comerciales en América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bienes raíces comerciales en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bienes raíces comerciales en América Latina incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.