Tamaño y Participación del Mercado Inmobiliario Residencial de Brasil

Análisis del Mercado Inmobiliario Residencial de Brasil por Mordor Intelligence

El tamaño del mercado inmobiliario residencial de Brasil se situó en USD 95,59 mil millones en 2024 y se proyecta que avance a USD 135,52 mil millones en 2030, reflejando una TCAC del 5,99%. La demanda se mantiene sólida incluso mientras el Banco Central mantiene la tasa de política Selic en 13,25% y señala un posible aumento al 15% para mediados de 2025, porque los programas de subsidios, las medidas de densificación urbana y las entradas de capital extranjero mantienen las transacciones en movimiento. Los gastos gubernamentales en vivienda incluyendo USD 4,52 mil millones destinados a la iniciativa ampliada Minha Casa Minha Vida (MCMV) anclan las carteras de nuevas viviendas y reducen el impacto de los altos cupones hipotecarios. La actividad de construcción sobre el terreno es intensa: los costos de materiales y mano de obra alcanzaron USD 348 por m² en abril de 2025, sin embargo los constructores mitigan la presión sobre los márgenes con sistemas modulares y acuerdos de compras al por mayor. Las plataformas digitales aceleran las listas, la aprobación de préstamos y los cierres, ampliando el acceso para compradores y propietarios más jóvenes. Los inversores se orientan hacia activos reales para la cobertura contra la inflación, mientras que el financiamiento vinculado a ESG guía el capital hacia proyectos de eficiencia energética. En conjunto, estas fuerzas permiten que el mercado inmobiliario residencial de Brasil crezca a través de un ciclo monetario volátil.[1]Alexandre Schneider, "Programa Requalifica Centro," Prefeitura de São Paulo, prefeitura.sp.gov.br

Principales Conclusiones del Informe

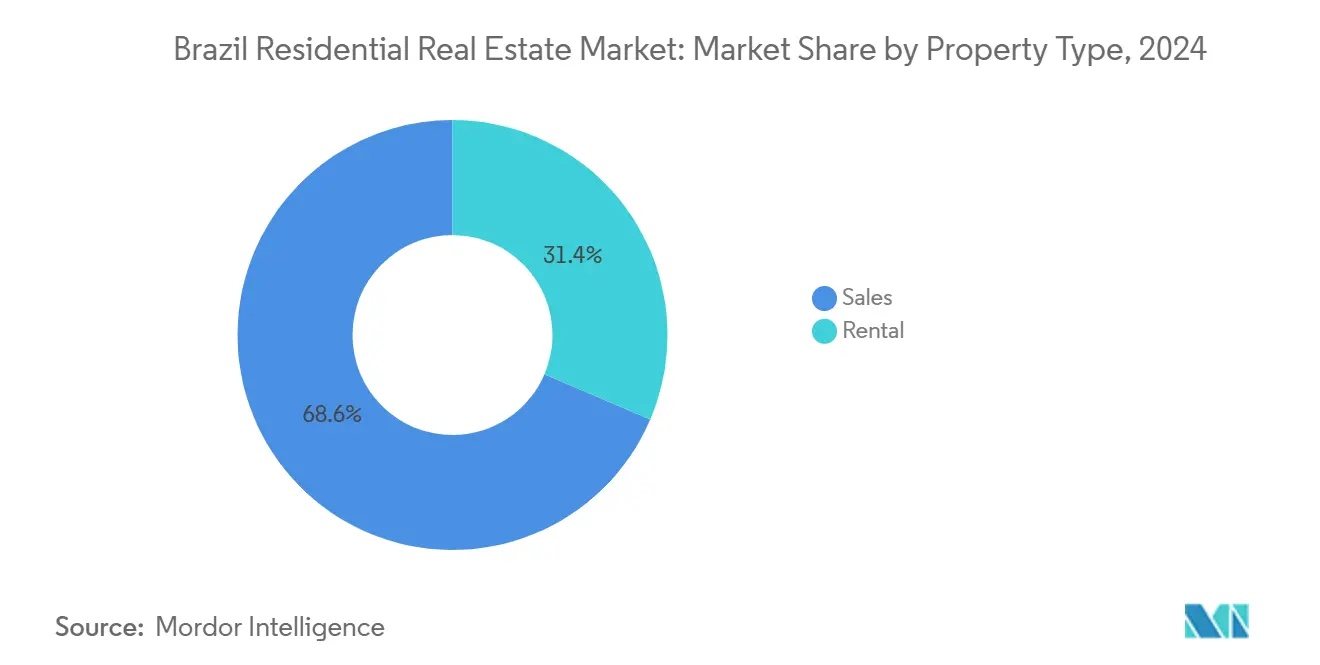

Por modelo de negocio, las transacciones de ventas mantuvieron el 68,54% de la participación del mercado inmobiliario residencial de Brasil en 2024, y el modelo de alquiler está subiendo a una TCAC del 5,81% hasta 2030.

Por tipo de propiedad, las villas y casas con terreno dominaron con el 77,9% del tamaño del mercado inmobiliario residencial de Brasil (Modelo de Ventas) en 2024, mientras que los apartamentos y condominios registran el crecimiento más rápido a una TCAC del 7,33% hasta 2030.

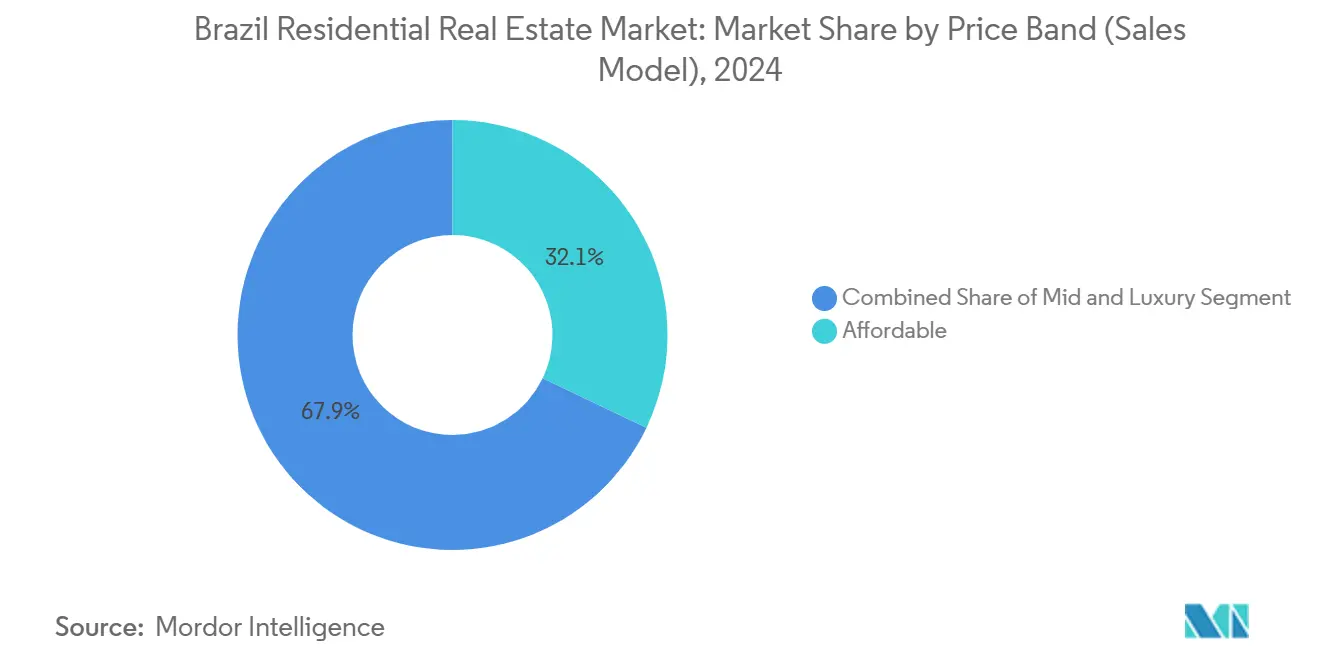

Por rango de precios, las unidades de mercado medio capturaron el 49,1% de participación del tamaño del mercado inmobiliario residencial de Brasil (Modelo de Ventas) en 2024; se pronostica que el lujo crezca a una TCAC del 7,38% hasta 2030.

Por modalidad de venta, las reventas secundarias comandaron el 65,0% del tamaño del mercado inmobiliario residencial de Brasil (Modelo de Ventas) en 2024, mientras que las nuevas construcciones primarias avanzan a una TCAC del 7,10% hasta 2030.

Por geografía clave, el Resto de Brasil contribuyó con el 50,7% del mercado inmobiliario residencial de Brasil (Modelo de Ventas) en 2024 y Río de Janeiro registra la TCAC de pronóstico más fuerte al 6,90% hasta 2030.

Tendencias e Insights del Mercado Inmobiliario Residencial de Brasil

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Subsidios hipotecarios acelerados bajo Minha Casa, Minha Vida | +1.2% | Nacional; más fuerte en São Paulo, Río de Janeiro, Minas Gerais | Mediano plazo (2-4 años) |

| Tasa Selic descendente mejorando la accesibilidad hipotecaria | +0.8% | Centros urbanos a nivel nacional | Corto plazo (≤ 2 años) |

| Reforma de zonificación urbana habilitando la densificación vertical | +0.6% | São Paulo, Río de Janeiro, Brasília | Largo plazo (≥ 4 años) |

| Corretaje digital y plataformas iBuyer | +0.4% | Principales áreas metropolitanas | Mediano plazo (2-4 años) |

| Incentivos de financiamiento verde vinculados a ESG | +0.3% | Adopción temprana en São Paulo y Río de Janeiro | Largo plazo (≥ 4 años) |

| Capital extranjero buscando rendimientos de alquiler cubiertos contra inflación | +0.2% | Principales mercados costeros | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Subsidios hipotecarios acelerados bajo Minha Casa, Minha Vida

La Faixa 4 ahora respalda a familias que ganan USD 1.720-2.400 mensuales, elevando el techo de préstamo a USD 100.000 y cubriendo hasta la mitad del monto financiado. El gobierno destinó USD 4,7 mil millones para 2025, con 852.000 unidades en construcción y un objetivo de 2 millones de unidades para 2026. La demanda de cemento aumentó 5,9% interanual en T1 2025 mientras los constructores intensificaron la actividad. El mercado inmobiliario residencial de Brasil se beneficia directamente porque los subsidios amortiguan a los compradores de las altas tasas de interés. Sin embargo, las aprobaciones municipales oportunas son vitales para traducir las asignaciones presupuestarias en viviendas entregadas.

Tasa Selic descendente mejorando la accesibilidad hipotecaria

Los formuladores de políticas inicialmente señalaron flexibilización, sin embargo la inflación persistente empujó la Selic al 13,25% y puede alcanzar el 15% para finales de 2025. Aun así, cada recorte de 25 puntos básicos que eventualmente llegue podría desbloquear 20.000 hipotecas adicionales, especialmente en centros metropolitanos. Los bancos se mantienen cautelosos después de las morosidades de 2022, pero las líneas de crédito subsidiadas ayudan a mantener los volúmenes de originación. Si la inflación general se alivia, el alivio incremental de tasas magnificará la demanda, reforzando la trayectoria ascendente del mercado inmobiliario residencial de Brasil.

Reforma de zonificación urbana habilitando la densificación vertical

El programa Requalifica Centro de São Paulo exime del impuesto a la propiedad por tres años en retrofits del centro mientras que su tarifa OODC captura ganancias de valor de la tierra para financiar mejoras de transporte. Medidas similares en Río de Janeiro y Brasília fomentan proyectos de gran altura cerca de estaciones de metro, reduciendo tiempos de viaje y aumentando la utilización de parcelas. A largo plazo, estas reglas expandirán la oferta en barrios centrales, estabilizando precios y sosteniendo la cartera de crecimiento del mercado inmobiliario residencial de Brasil.

Corretaje digital y plataformas iBuyer reduciendo la fricción de transacciones

Más de 955 startups PropTech operan ahora a nivel nacional. Loft alcanzó el punto de equilibrio y está adquiriendo agencias regionales para agrupar servicios de corretaje, crédito y títulos. La aprobación de COFECI en enero de 2025 de contratos blockchain allana el camino para la tokenización instantánea de propiedades. Los cierres más rápidos y tarifas más bajas mejoran la liquidez, atrayendo compradores millennials y propietarios al mercado inmobiliario residencial de Brasil.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Inflación de costos de insumos de construcción | -0.9% | Nacional; más aguda en São Paulo y Río de Janeiro | Corto plazo (≤ 2 años) |

| Retrasos en licencias municipales | -0.6% | Grandes metros como São Paulo, Río de Janeiro, Belo Horizonte | Mediano plazo (2-4 años) |

| Estándares de crédito bancario endurecidos | -0.5% | Centros financieros urbanos | Mediano plazo (2-4 años) |

| Alta exposición a riesgo de desastres | -0.3% | Regiones costeras y propensas a inundaciones | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Inflación de costos de insumos de construcción presionando márgenes de desarrolladores

El INCC-M aumentó 8,8% interanual para agosto de 2024; materiales y mano de obra ahora cuestan USD 208,69 y USD 153,36 por m² respectivamente. Los constructores más pequeños luchan por negociar tarifas al por mayor, provocando consolidación. Las técnicas de prefabricación ofrecen alivio parcial pero requieren capital inicial y mano de obra especializada. Los costos elevados comprimen las ganancias, ralentizando las aprobaciones de proyectos y templando el crecimiento a corto plazo en el mercado inmobiliario residencial de Brasil.

Retrasos en licencias municipales extendiendo tiempos de entrega de proyectos

A pesar de un registro electrónico nacional, los plazos de aprobación aún varían de tres a 18 meses. São Paulo y Río de Janeiro enfrentan atrasos en colas vinculados a escasez de personal y revisiones ambientales rigurosas. Los costos de mantenimiento prolongados desalientan nuevos lanzamientos y cambian el enfoque hacia ciudades con permisos más rápidos, fragmentando la oferta a través del mercado inmobiliario residencial de Brasil.

Análisis de Segmentos

Por Modelo de Negocio: Las Transacciones de Ventas Mantienen la Primacía

Las ventas mantuvieron el 68,54% del mercado inmobiliario residencial de Brasil en 2024, reafirmando la prioridad cultural puesta en la propiedad. Los subsidios bajo MCMV reducen las barreras de capital de los compradores, y los retiros del FGTS financian pagos iniciales. Los canales REIT hipotecarios profundizan la liquidez, sosteniendo una TCAC del 6,54% para el segmento hasta 2030. Los alquileres, en 31,46%, se benefician de la migración urbana y la flexibilidad de estilo de vida; rendimientos del 2,7-5,4% atraen propietarios institucionales.[2]Ronaldo Cagiano, "Índice de Preços de Imóveis Residenciais 1T 2025," Câmara Brasileira da Indústria da Construção, cbic.org.br

El crecimiento de alquileres remodela la mezcla de proyectos: torres construidas para alquilar emergen en el distrito Pinheiros de São Paulo, y la regulación de alquiler a corto plazo en Río endurece la oferta, empujando las tarifas hacia arriba. Mientras los mandatos ESG requieren retrofits de eficiencia energética, los propietarios asignan capex para medición inteligente y paneles solares, mejorando la retención de inquilinos y el valor de activos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Propiedad (Modelo de Ventas): Las Villas Dominan pero los Apartamentos Aceleran

Las villas y casas con terreno representaron el 77,9% de las transacciones de 2024, reflejando las normas históricas de propiedad de tierra y disponibilidad de tierra suburbana. El segmento se beneficia de mejoras de carreteras que hacen factibles los viajes diarios desde anillos exteriores. Los apartamentos, aunque solo el 22,1%, están avanzando a una TCAC del 7,33%, impulsados por torres de lujo de gran altura como el Alto das Nações de 219 metros. Los bonos de densidad bajo planes maestros urbanos hacen que las construcciones verticales sean financieramente atractivas, y las huellas de unidades más pequeñas mantienen los precios de entrada dentro de los umbrales de subsidios. Por lo tanto, el tamaño del mercado inmobiliario residencial de Brasil para apartamentos se expandirá rápidamente incluso mientras las villas permanezcan como la mayoría estadística.

Los reguladores aprueban proporciones de balcón más grandes para mejorar la habitabilidad en huellas compactas, y las fachadas prefabricadas acortan los tiempos de construcción. Las villas enfrentan zonificación más estricta por impacto ambiental, empujando a algunos compradores hacia comunidades verticales cerradas con áreas verdes compartidas.

Por Rango de Precios (Modelo de Ventas): Mercado Medio Lidera, Lujo Acelera

Las viviendas de mercado medio representaron el 49,1% del valor de ventas en 2024, ancladas por el crecimiento salarial constante de la clase media y la elegibilidad de subsidios. Las unidades accesibles se expanden a través de las franjas Faixa 1-3 de MCMV, aunque los cuellos de botella burocráticos limitan el ritmo de producción. El lujo-solo una participación de un dígito-muestra la subida más rápida a una TCAC del 7,38%: un real débil descuenta los precios de entrada en USD, y los motivos de preservación de riqueza impulsan las compras en efectivo de penthouses frente al mar.

Los compradores extranjeros de Europa y Oriente Medio se alinean para compras fuera de plano en Ipanema, a menudo pre-pagando el 40% de depósitos para cubrir las fluctuaciones cambiarias. Mientras tanto, los proyectos de lujo certificados ESG comandean una prima del 10%, incentivando a los desarrolladores a buscar credenciales de Liderazgo en Energía y Diseño Ambiental.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modalidad de Venta (Modelo de Ventas): El Mercado Primario Gana Terreno

Las reventas secundarias aún representan el 65,0% de las transacciones de 2024 porque los barrios establecidos ofrecen ventajas escolares y de tránsito. Sin embargo, las ventas del mercado primario crecen a una TCAC del 7,10%, impulsadas por hipotecas MCMV pre-aprobadas y bonos verdes libres de impuestos que reducen los costos de financiamiento. Las nuevas construcciones permiten características de plano abierto y cableado de hogar inteligente, que atraen a compradores nativos digitales.

Los desarrolladores cubren los retrasos de aprobación bancando tierra a través de múltiples municipios; MRV, por ejemplo, reducirá el inventario de tierra pagada en USD 269 millones para liberar efectivo para giros de construcción. Los financieros sindicalizan acuerdos de club para financiar comunidades planificadas maestras multi-fase, mejorando la certeza de entrega.

Análisis Geográfico

El Resto de Brasil comandó el 50,7% del valor de transacciones de 2024, mostrando que la demanda ya no se limita a un puñado de metros. Los despliegues gubernamentales de carreteras y fibra óptica atraen la manufactura a estados del interior, generando nuevos clusters de vivienda de ingresos medios. Las puntuaciones de desarrollo municipal mejoraron en el 52,7% de las ciudades brasileñas en 2023, expandiendo la huella geográfica del mercado inmobiliario residencial de Brasil

São Paulo sigue siendo el único nodo urbano más grande, impulsado por empleadores de finanzas y tecnología. La ciudad combina bonos de densidad con el feriado fiscal Requalifica Centro, convirtiendo bloques de oficinas derelictos en lofts de ingresos mixtos. Los precios promedio de reventa aumentaron 5,1% en 2024 y los condominios de primer nivel superan USD 4.000 por m², sin embargo el metro empuja el 30% de la nueva oferta hacia franjas accesibles para equilibrar la cartera.

Río de Janeiro es la ciudad principal de crecimiento más rápido con una TCAC del 6,90%. El repunte del turismo y la revitalización del área portuaria estimulan la demanda de apartamentos de alquiler corto. Las extensiones de tren ligero planificadas desbloquean sitios en la Zona Norte, y los inversores extranjeros apuntan a renovaciones de Copacabana antes de eventos deportivos internacionales. Las regulaciones de Airbnb se endurecen en 2026, pero las perspectivas de ganancias de capital compensan la compresión de rendimientos. [3] Maria Claudia da Silva, "Boletim Estatístico de Crédito Imobiliário 1T 2025," Associação Brasileira das Entidades de Crédito Imobiliário e Poupança, abecip.org.br

El ritmo constante de Brasília depende de la estabilidad de la nómina federal: 448.000 funcionarios públicos alimentan la absorción predecible tanto de condominios de mercado medio como de villas suburbanas. Las ciudades satélite planificadas bajo el plan urbano PDOT asignan zonificación de uso mixto para 80.000 nuevas viviendas, armonizando el crecimiento con objetivos de flujo de tráfico. Los incentivos ESG fomentan la energía solar en azoteas, reduciendo los costos operativos para las asignaciones de alquiler del gobierno.

Panorama Competitivo

La competencia en el mercado inmobiliario residencial de Brasil es moderada, pero la creciente adopción de tecnología remodela las jerarquías. MRV aprovecha la escala para negociar descuentos de cemento al por mayor, aunque recorta el inventario para liberar efectivo. Cyrela apunta a tamaños de entrada más grandes en el núcleo de São Paulo, empujando los márgenes brutos por encima del 34%. Direcional se enfoca en ciudades del Norte y Noreste, emparejando las franjas de subsidios con los niveles salariales locales.

Las PropTechs inyectan velocidad digital. Loft logró el punto de equilibrio y ahora adquiere corredores regionales para incorporar ventas de seguros de títulos. La regulación COFECI de escrituras tokenizadas permite a las startups fraccionar activos; el primer intercambio se activa en 2025 con 76 propiedades, 70% residencial. Los corredores tradicionales reaccionan ofreciendo servicios híbridos en línea-fuera de línea.

Los vehículos del mercado de capitales se expanden. El universo REIT supera los 500 fondos; los REITs hipotecarios representan el 40% de USD 32,31 mil millones en activos netos. La racha de adquisiciones de Pátria eleva los activos bajo gestión a USD 4,4 mil millones, cumpliendo con el umbral de tamaño de activos para ganar mandatos de fondos de pensiones. Los compradores de bonos ESG favorecen a los desarrolladores con tableros de seguimiento de carbono verificados, dando a los adoptadores tempranos deuda más barata.

Líderes de la Industria Inmobiliaria Residencial de Brasil

-

MRV Engenharia e Participações S.A.

-

Cyrela Brazil Realty S.A.

-

Direcional Engenharia S.A.

-

Construtora Tenda S.A.

-

Even Construtora e Incorporação S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: QuintoAndar multado con USD 112.000 por Procon-SP por prácticas abusivas, intensificando el escrutinio de corretajes en línea.

- Mayo 2025: Cyrela señala lanzamientos más grandes en 2025 después de preventas favorables.

- Abril 2025: El gobierno emite ordenanza agregando Faixa 4 a MCMV, canalizando USD 3 mil millones del Fondo Social.

- Abril 2025: MRV&Co planea cortar el inventario de tierra pagada en USD 280 millones para 2029 para proteger márgenes.

Alcance del Informe del Mercado Inmobiliario Residencial de Brasil

Los bienes raíces residenciales se definen ampliamente como bienes inmuebles (tierra y cualquier edificio en ella) utilizados para fines residenciales, siendo el ejemplo más común las casas unifamiliares. Los bienes raíces residenciales son un área desarrollada para que las personas vivan. Como se define por las ordenanzas de zonificación local, los bienes raíces residenciales no pueden utilizarse para fines comerciales o industriales.

El mercado de bienes raíces residenciales en Brasil está segmentado por tipo (villas y casas con terreno y apartamentos y condominios). El informe ofrece tamaños de mercado y pronósticos en valor (USD) para todos los segmentos mencionados.

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado inmobiliario residencial de Brasil en 2025?

El mercado inmobiliario residencial de Brasil está valorado en USD 101,07 mil millones en 2025 y se proyecta que alcance USD 135,54 mil millones para 2030.

¿Qué modelo de negocio lidera las transacciones de vivienda?

Las ventas mantienen el 68,54% del valor total, reflejando la fuerte cultura de propiedad y apoyo de subsidios

¿Qué tan rápido está creciendo el segmento de vivienda accesible?

Las unidades accesibles respaldadas por el programa Minha Casa, Minha Vida se pronostica que se expandan a una TCAC del 5,57% hasta 2030.

¿Qué tipo de propiedad está creciendo más rápido?

Los apartamentos y condominios se están expandiendo a una TCAC del 7,33% mientras las ciudades fomentan construcciones verticales.

¿Por qué se está acelerando la vivienda de lujo?

La debilidad de la moneda y el capital extranjero que busca coberturas contra la inflación empujan el crecimiento del lujo a una TCAC del 7,38%.

¿Qué ciudad muestra el mayor crecimiento pronosticado?

Río de Janeiro lidera los principales metros con una TCAC del 6,90% hasta 2030, impulsado por el turismo y las mejoras de infraestructura.

Última actualización de la página el:

.webp)