Análisis de mercado de la organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

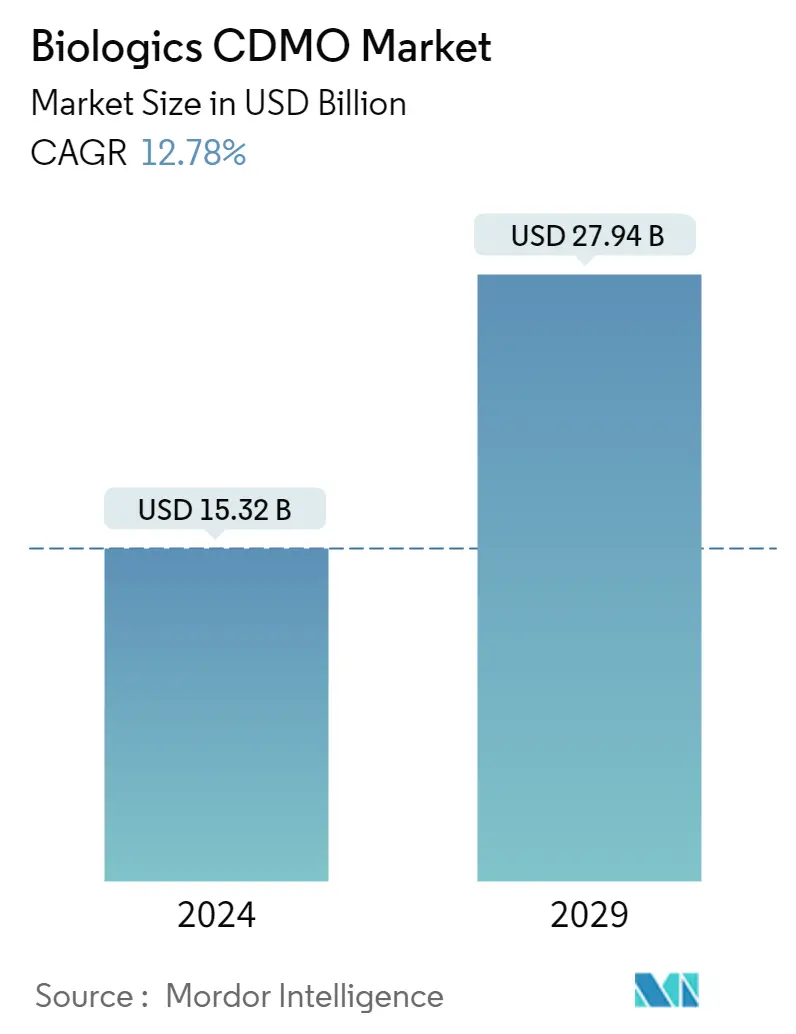

El tamaño del mercado CDMO de productos biológicos se estima en 15,32 mil millones de dólares en 2024 y se espera que alcance los 27,94 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,78% durante el período previsto (2024-2029).

Con un número cada vez mayor de empresas dentro del sector farmacéutico que consideran la subcontratación de servicios, aumentará la demanda de servicios de las organizaciones de fabricación por contrato y de desarrollo por contrato.

- La industria farmacéutica está creciendo exponencialmente, impulsada por el crecimiento económico global, una población en crecimiento y envejecimiento y el lanzamiento de nuevos productos. Aunque las moléculas pequeñas siguen dominando una parte importante del mercado, se espera que las moléculas grandes, como los productos biológicos, biosimilares y las terapias celulares y genéticas, experimenten el crecimiento más rápido durante el período previsto.

- Aunque los volúmenes de las moléculas grandes tienden a ser más pequeños, el segmento está creciendo más rápidamente. Se espera que el crecimiento absoluto en el mercado de moléculas grandes, incluidos los productos biológicos originales, biosimilares y terapias celulares y genéticas, impulse el mercado a 133 mil millones de dólares para 2023. Se espera que el tamaño del mercado de productos biológicos originales alcance los 371 mil millones de dólares para 2023, según a Resultados Asistencia sanitaria.

- Las terapias contra el cáncer se encuentran entre los principales impulsores de una gran parte del crecimiento del mercado de productos biológicos. Incluso con el pronóstico de crecimiento más rápido, las moléculas pequeñas superan a los productos biológicos en lo que respecta a las aprobaciones de medicamentos. Por ejemplo, el Centro de Evaluación e Investigación de Medicamentos (CDER) de la FDA aprobó 50 nuevos medicamentos y productos biológicos en 2021. De los 50 nuevos medicamentos y productos biológicos aprobados, 33 eran medicamentos de molécula pequeña y 17 eran anticuerpos monoclonales y otros medicamentos de molécula grande.. El número de aprobaciones de productos biológicos ha aumentado constantemente en los últimos años.

- Las empresas necesitan invertir cantidades adicionales para cumplir con las regulaciones impuestas a los fabricantes. En cambio, las empresas están dispuestas a gastar en actividades de I+D, que benefician a la empresa en general. Por lo tanto, los procesos de fabricación altamente regulados, con complicadas preocupaciones sobre la transferencia de tecnología y la seguridad de la propiedad intelectual, impiden el crecimiento previsto y la adopción del mercado en diferentes regiones.

- La pandemia de COVID-19 indicó el potencial de la fabricación y subcontratación de vacunas como fuente de ingresos sostenible para las empresas que operan en el mercado estudiado. Tras la vacuna COVID-19, se espera que la introducción de refuerzos cree un panorama favorable para el crecimiento de los proveedores de CDMO. Por ejemplo, Catalent ha trabajado en casi 100 compuestos diferentes para investigar su potencial para desarrollar vacunas y terapias COVID-19 para más de 60 clientes.

Tendencias del mercado de organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

El acceso de las CDMO a nuevas tecnologías y una mayor velocidad de ejecución impulsan el crecimiento del mercado

- La presión para reducir la longitud de la cadena de suministro y mejorar la eficiencia de los plazos de entrega está obligando a las empresas a tomar diversas medidas para satisfacer la demanda, convirtiendo la fabricación por contrato en un importante facilitador en la cadena de suministro para reducir la velocidad de ejecución.

- A menudo, a la fabricación por contrato le sigue el embalaje por contrato para algunos medicamentos farmacéuticos. Como resultado, las empresas farmacéuticas buscan proveedores que proporcionen fabricación y embalaje por contrato, además de pruebas de calidad. Además, los proveedores de logística externos, como DHL, están ampliando su capacidad de servicio para incluir servicios de embalaje por contrato.

- Las CDMO están ganando una importante tracción en el mercado a través de tecnología avanzada y experiencia especializada. Mantenerse al día con las últimas tendencias tecnológicas es particularmente importante para las CDMO especializadas en un compuesto o forma farmacéutica.

- Las CDMO biofarmacéuticas tienen más probabilidades de tener éxito en una industria altamente competitiva. Están dispuestos a adoptar tecnología de punta e invertir el tiempo y el capital necesarios para construir capacidades diferenciadas. Las mejores CDMO actuarán rápidamente para aumentar la capacidad sin dejar de ser flexibles y ágiles.

- Con la creciente prevalencia de enfermedades infecciosas y la mayor demanda de terapias novedosas, las empresas farmacéuticas y biotecnológicas que requieren mayores inversiones de capital para tecnologías avanzadas están colaborando con CDMO, impulsando aún más el crecimiento del mercado.

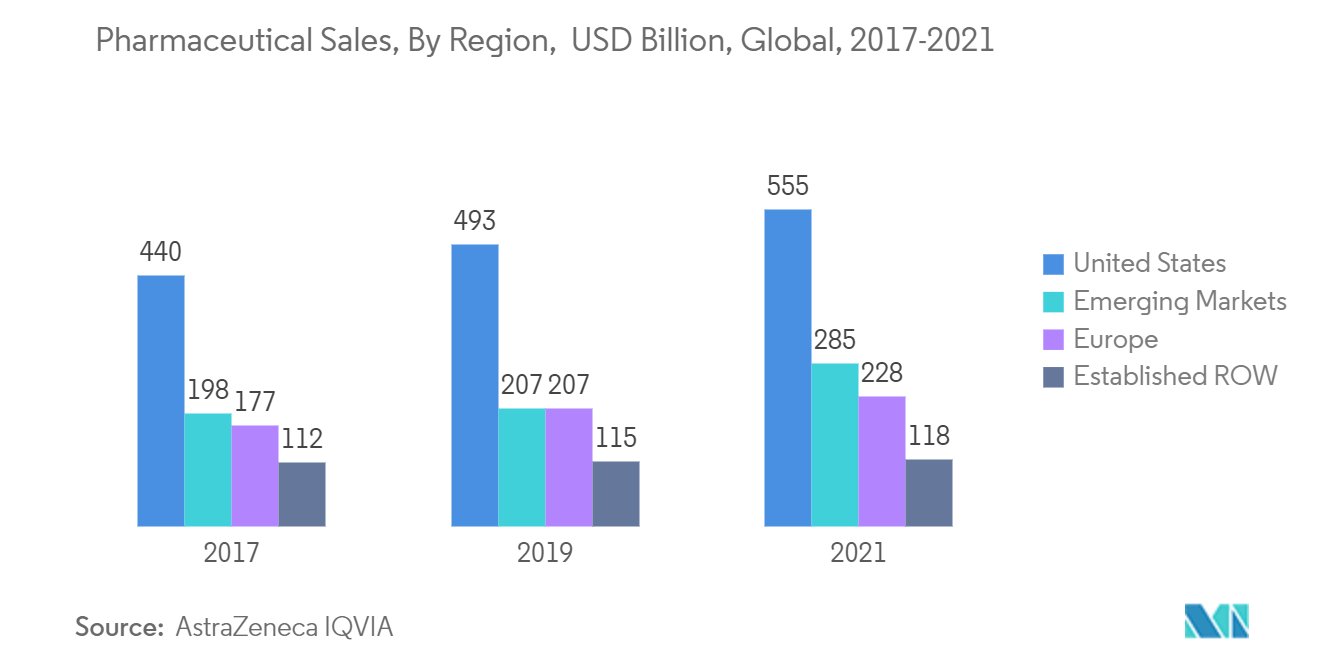

América del Norte mantendrá una destacada cuota de mercado

- América del Norte es uno de los principales mercados para la industria CDMO de productos biológicos, debido a la presencia de dos economías importantes, a saber, Estados Unidos y Canadá. Estados Unidos alberga una de las principales industrias farmacéuticas del mundo y obtiene una parte importante de los ingresos del mercado.

- Según un estudio del Instituto IQVIA de Ciencia de Datos Humanos, el gasto mundial en medicina alcanzará los 1,8 billones de dólares en 2026, incluidas las vacunas contra la COVID-19. Además, la región también posee una participación destacada en el mercado de CDMO. Según Results Healthcare, la región representa aproximadamente el 37% de la cuota de mercado de CDMO y se espera que experimente un crecimiento de un dígito medio en los próximos años.

- La alta prevalencia de enfermedades crónicas, el envejecimiento de la población y la mayor necesidad de una práctica basada en la evidencia son factores que han reforzado la gran demanda de ensayos clínicos en los Estados Unidos. En los últimos años, un número creciente de ensayos clínicos ha pasado de centros médicos académicos a prácticas comunitarias y sitios globales en diferentes países.

- Además, las CRO tienen una fuerte presencia en la región, lo que contribuye al crecimiento del mercado. Estos incluyen QVIA Holdings Inc., Pharmaceutical Product Development LLC, PRA Health Sciences Inc. y Laboratory Corporation of America Holdings. Empresas como Biovectra también se están centrando en ofrecer capacidad de fabricación y desarrollo por contrato para productos intermedios e ingredientes farmacéuticos activos (API) en cuatro instalaciones cGMP en América del Norte. La organización china de desarrollo y fabricación por contrato (CDMO) firmó recientemente un acuerdo de arrendamiento por 10 años para una instalación de fabricación clínica en los Estados Unidos, lo que contribuye aún más al crecimiento del mercado CDMO de productos biológicos.

- Emergent BioSolutions también anunció varios acuerdos CDMO con desarrolladores de vacunas COVID-19, incluidos Vaxart, Novavax, JJ y AstraZeneca. La experiencia de la compañía en la comercialización de vacunas contra enfermedades infecciosas, incluidas las vacunas aprobadas por la FDA BioThrax (vacuna contra el ántrax adsorbida) y Vaxchora (vacuna contra el cólera, viva, oral), y su red de fabricación lista para una pandemia son factores importantes para ganar estos acuerdos para la pandemia de COVID. -19 vacuna. Las instalaciones de medicamentos de la compañía en Bayview en Baltimore, Maryland, fueron diseñadas y construidas en asociación con el gobierno de EE. UU. para responder a la pandemia. El nuevo Centro de Innovación en Desarrollo y Fabricación Avanzada (CIADM) cuenta con sistemas de biorreactores de un solo uso de hasta 4.000 L.

Descripción general de la industria de la organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

El mercado de organizaciones de fabricación y desarrollo de contratos de productos biológicos (CDMO) está muy concentrado, y cerca de la mitad del mercado está dominado por unos pocos actores. En 2021, los principales actores, como Catalent, Boehringer Ingelheim Group, Lonza Group y Samsung Biologics, representaron en conjunto más del 30,1% del mercado estudiado.

- Mayo de 2022 Euroapi es una CDMO especializada en ingredientes farmacéuticos activos (API) de molécula pequeña. En mayo de 2022, las acciones de la empresa comenzaron a cotizar en la bolsa de valores Euronext de París. Sanofi está ampliando su apoyo a CDMO estableciendo una relación de cliente a largo plazo con Euroapi. Ha acordado mantener una participación minoritaria de aproximadamente el 30% en CDMO durante un período de bloqueo de dos años. Además, EPIC Bpifrance, un banco de inversión público francés propiedad del gobierno francés, ha acordado comprar el 12% de las acciones de EuroAPI a Sanofi.

- Abril de 2022 ChimeronBio anunció que había firmado un acuerdo de fabricación con FUJIFILM DiosynthBiotechnologies (FDB) para avanzar en su cartera de oncología e incluir clínicas. ChimeronBio optó por FUJIFILM DiosynthBiotechnologies como socio para transferir y ampliar su proceso de fabricación de sustancias farmacológicas.

- Enero de 2022 Samsung Biologics firmó un acuerdo con Biogen para adquirir la participación del 50% de Biogen en Samsung Bioepis, una empresa conjunta formada por las dos empresas, por hasta 2.300 millones de dólares. Se prevé que la compra total de la participación de Biogen por parte de Samsung Biologics fortalezca las capacidades de desarrollo de biosimilares de Samsung Bioepis y su desempeño futuro en el desarrollo de nuevos fármacos.

Líderes del mercado de organizaciones de fabricación y desarrollo de contratos de productos biológicos (CDMO)

Boehringer Ingelheim Group

Wuxi Biologics

Samsung Biologics

Lonza Group

Fujifilm Diosynth Biotechnologies USA Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market.webp)

Noticias del mercado de la organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

- Abril de 2022 FUJIFILM Corporation anunció que había completado la adquisición de una instalación dedicada a la fabricación de terapia celular de Atara Biotherapeutics Inc. La instalación, ubicada en Thousand Oaks, California, será operada como parte de la red global de FUJIFILM DiosynthBiotechnologies, una subsidiaria de FUJIFILM. Corporation y una organización de fabricación y desarrollo por contrato (CDMO) líder a nivel mundial.

- Marzo de 2022 Oasmia Pharmaceutical AB y Lonza anunciaron que las empresas habían firmado un acuerdo de fabricación a gran escala para que el principal fármaco intermedio suministrara material clínico para su fármaco candidato en investigación, Cantrixil.

- Diciembre de 2021 AstraZeneca y Samsung Biologics formaron una asociación estratégica de fabricación biofarmacéutica. La colaboración se basa en un acuerdo ampliado firmado en mayo de 2021 después de que se firmara un acuerdo estratégico a largo plazo en septiembre de 2020. Samsung Biologics fabricó el anticuerpo de acción prolongada (LAAB) COVID-19 de AstraZeneca, AZD7442, y comenzará a fabricar un producto de inmunoterapia contra el cáncer. Según el acuerdo, el valor de aproximadamente 380 millones de dólares de los 331 millones de dólares iniciales se destinará a la producción de sustancias y productos farmacéuticos.

Segmentación de la industria de la organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

Una organización de fabricación y desarrollo por contrato (CDMO) es una organización que ayuda a la industria farmacéutica y equipa a sus clientes con servicios integrales que van desde el desarrollo de medicamentos hasta la fabricación. Las CDMO brindan servicios esenciales incorporando proyectos externos de terceros y ofrecen su conocimiento, capacidades de desarrollo y fabricación.

El mercado de organizaciones de desarrollo y fabricación por contrato de productos biológicos (CDMO) está segmentado por tipo (mamíferos y no mamíferos (microbianos)), tipo de producto (productos biológicos (monoclonales, proteínas recombinantes, terapia antisentido y molecular, vacunas y otros productos biológicos) y biosimilares). y geografía.

| Mamífero |

| No mamíferos (microbianos) |

| biológicos | Monoclonal (diagnóstico, terapéutico y basado en proteínas) |

| Proteínas recombinantes | |

| Terapia antisentido y molecular | |

| Vacunas | |

| Otros productos biológicos | |

| Biosimilares |

| América del norte |

| Europa |

| Asia-Pacífico |

| Medio Oriente y África |

| América Latina |

| Por tipo | Mamífero | |

| No mamíferos (microbianos) | ||

| Por tipo de producto | biológicos | Monoclonal (diagnóstico, terapéutico y basado en proteínas) |

| Proteínas recombinantes | ||

| Terapia antisentido y molecular | ||

| Vacunas | ||

| Otros productos biológicos | ||

| Biosimilares | ||

| Por geografía | América del norte | |

| Europa | ||

| Asia-Pacífico | ||

| Medio Oriente y África | ||

| América Latina | ||

Preguntas frecuentes sobre investigación de mercado de la organización de fabricación y desarrollo de contratos de productos biológicos (CDMO)

¿Qué tamaño tiene el mercado CDMO de productos biológicos?

Se espera que el tamaño del mercado CDMO de productos biológicos alcance los 15,32 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 12,78% hasta alcanzar los 27,94 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado CDMO de productos biológicos?

En 2024, se espera que el tamaño del mercado CDMO de productos biológicos alcance los 15,32 mil millones de dólares.

¿Quiénes son los actores clave en el mercado CDMO de productos biológicos?

Boehringer Ingelheim Group, Wuxi Biologics, Samsung Biologics, Lonza Group, Fujifilm Diosynth Biotechnologies USA Inc. son las principales empresas que operan en el mercado CDMO de productos biológicos.

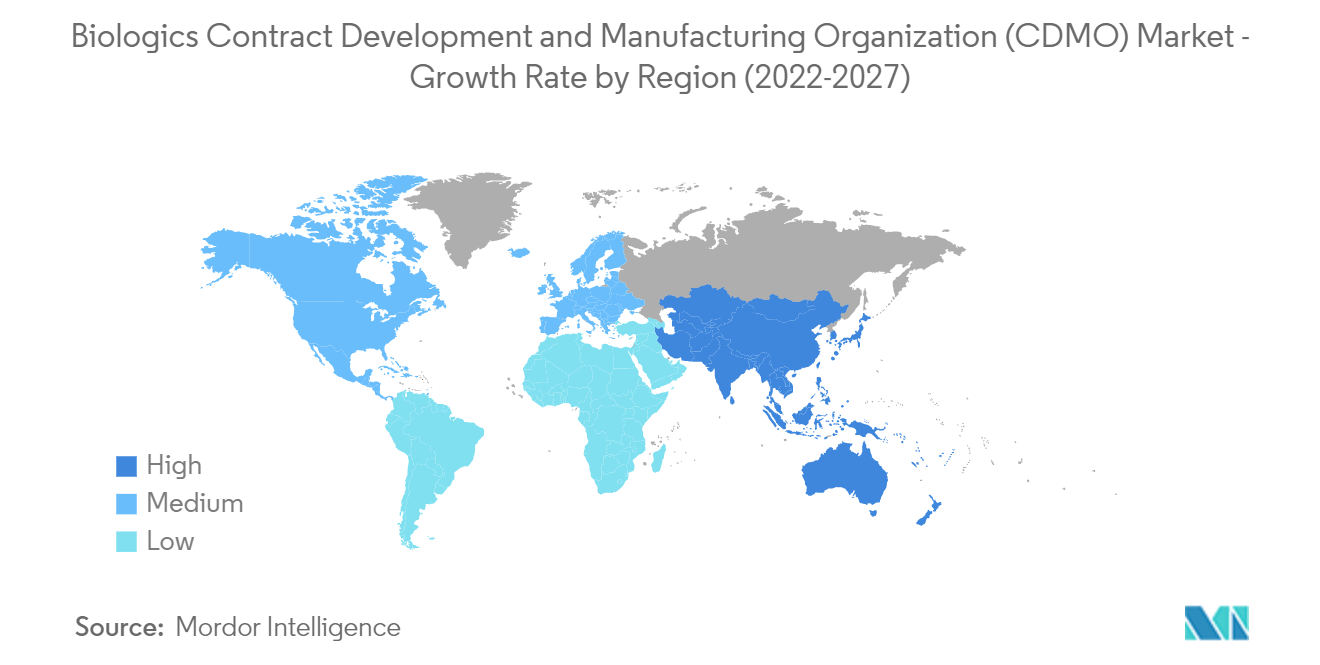

¿Cuál es la región de más rápido crecimiento en el mercado CDMO de productos biológicos?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado CDMO de productos biológicos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado CDMO de productos biológicos.

¿Qué años cubre este mercado de CDMO de productos biológicos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado CDMO de productos biológicos se estimó en 13,58 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Biológicos CDMO para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Biológicos CDMO para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria CDMO de productos biológicos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de CDMO de productos biológicos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de CDMO de productos biológicos incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.