Tamaño y Participación del Mercado de Camiones Autónomos

Análisis del Mercado de Camiones Autónomos por Mordor Intelligence

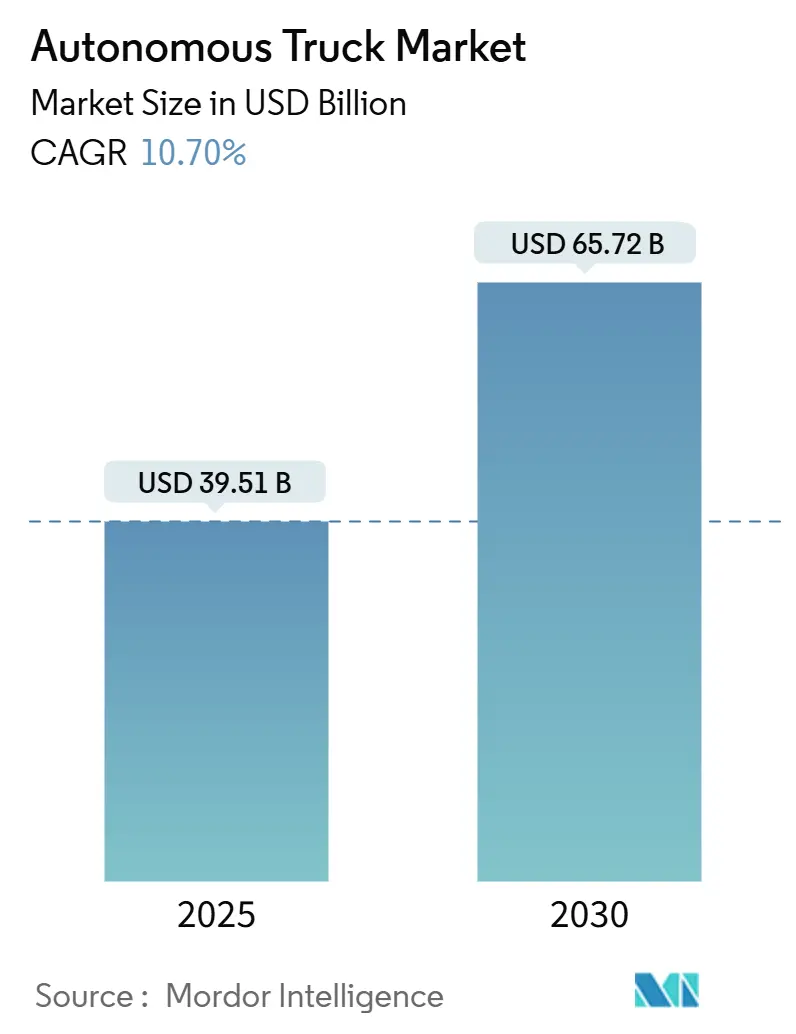

El tamaño del Mercado de Camiones Autónomos se estima en USD 39.51 mil millones en 2025, y se espera que alcance USD 65.72 mil millones para 2030, con una TCAC del 10.70% durante el período de pronóstico (2025-2030). La escasez persistente de conductores y el aumento de los costos laborales desafían a las flotas tradicionales, impulsando la adopción de plataformas de servicio pesado con alta utilización de activos. Los mandatos regulatorios, como los sistemas de frenado de emergencia, y la caída de los precios de sensores están acelerando la modernización y los pilotos comerciales. A medida que los camiones de Nivel 4 demuestran ser confiables en rutas de larga distancia, las partes interesadas se benefician de ciclos de recuperación más rápidos, mayor rotación de remolques, y ahorros de combustible y emisiones, avanzando el mercado de camiones autónomos hacia el despliegue escalado.

Conclusiones Clave del Informe

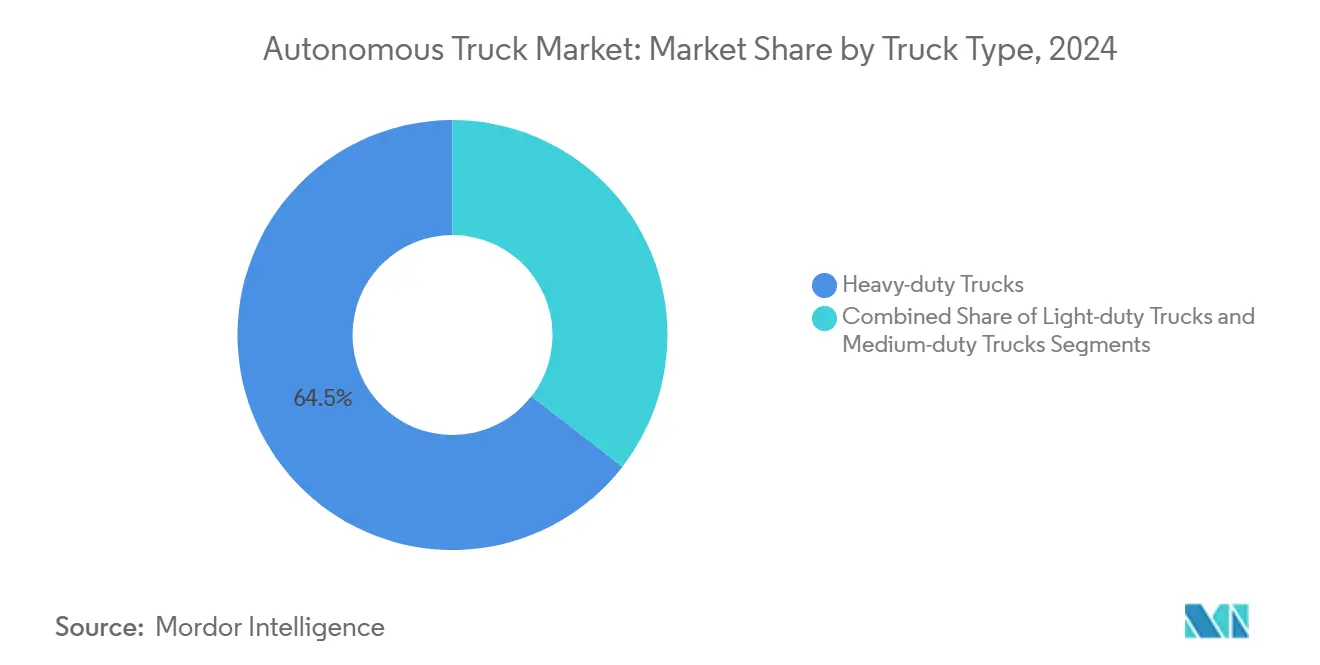

- Por tipo de camión, los modelos de servicio pesado lideraron con el 64.50% de la participación del mercado de camiones autónomos en 2024, mientras que el segmento de servicio ligero está configurado para expandirse a una TCAC del 15.10% hasta 2030.

- Por nivel de autonomía, se pronostica que las plataformas SAE Nivel 4 aumentarán a una TCAC del 26.25%, aunque los sistemas SAE 1-2 mantuvieron el 58.20% del tamaño del mercado de camiones autónomos en 2024.

- Por características ADAS, el Control de Crucero Adaptativo capturó el 27.10% del tamaño del mercado de camiones autónomos en 2024, mientras que la asistencia de mantenimiento de carril está configurada para expandirse a una TCAC del 23.45% para 2030.

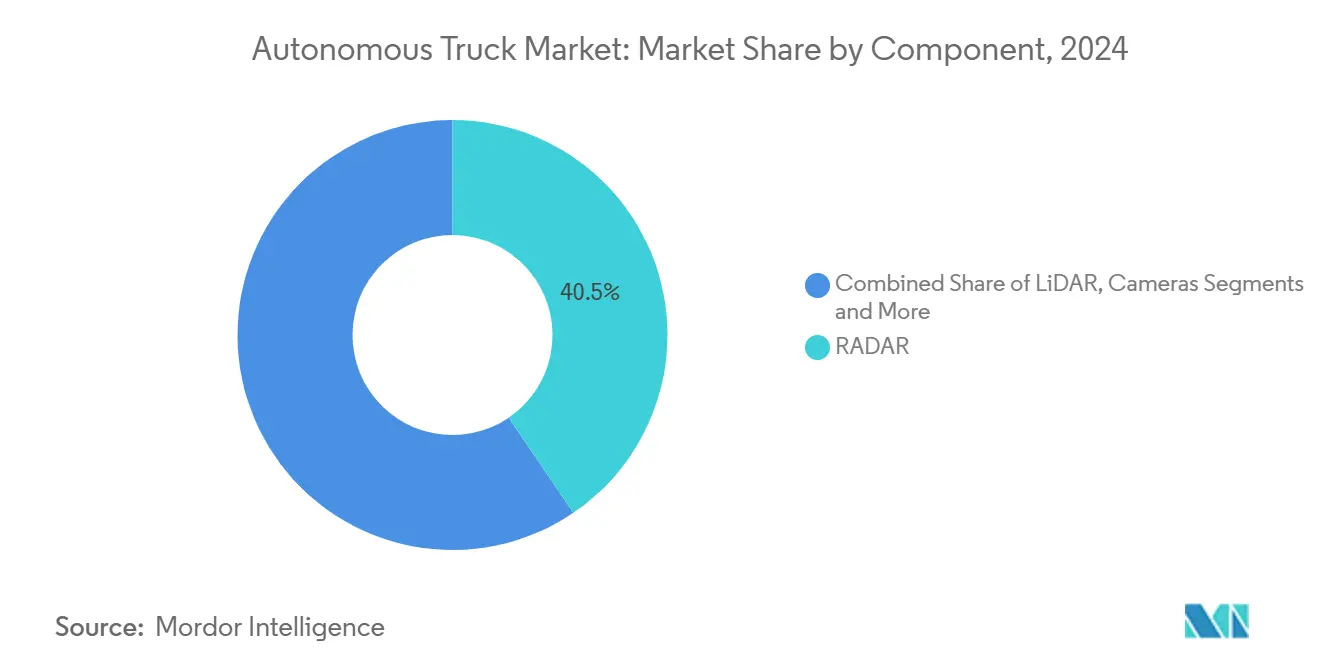

- Por componente, RADAR capturó el 40.50% de participación del tamaño del mercado de camiones autónomos en 2024; LiDAR está creciendo más rápido a una TCAC del 24.30%.

- Por tipo de propulsión, los camiones de combustión interna representaron el 63.90% del tamaño del mercado de camiones autónomos en 2024, mientras que las variantes de batería eléctrica están aumentando a una TCAC del 19.30%.

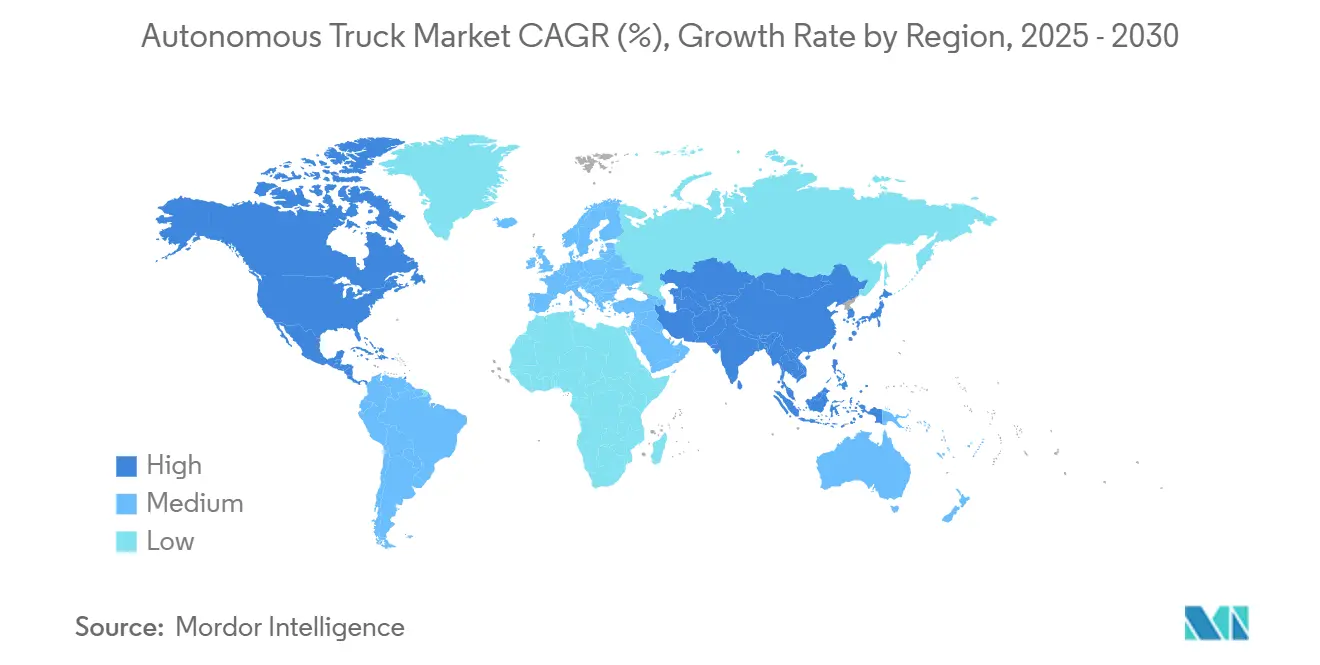

- Por geografía, América del Norte comandó más del 30% de la participación del mercado de camiones autónomos en 2024; Asia-Pacífico está avanzando a una TCAC del 17.45% hasta 2030.

Tendencias e Insights del Mercado Global de Camiones Autónomos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Escasez de conductores y aumento del costo laboral de larga distancia | +2.8% | Global, particularmente América del Norte y Europa | Mediano plazo (2-4 años) |

| Demanda de logística hub-to-hub 24/7 | +2.1% | Global, concentrado en principales corredores de carga | Mediano plazo (2-4 años) |

| Regulaciones de seguridad más estrictas (ej., proyectos de ley AV de EE.UU., GSR de la UE) | +1.9% | América del Norte y UE principalmente | Corto plazo (≤ 2 años) |

| Ahorros de combustible impulsados por pelotón y mandatos de emisiones | +1.4% | Global, con adopción temprana en mercados desarrollados | Largo plazo (≥ 4 años) |

| Sinergia de autonomía con trenes de potencia de emisión cero | +1.2% | UE y California liderando, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Pilas de autonomía de código abierto reduciendo barreras de entrada | +0.8% | Global, particularmente Asia-Pacífico | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Conductores y Aumento del Costo Laboral de Larga Distancia

Las Asociaciones Americanas de Transporte por Camión reportaron más de 80,000 posiciones de servicio pesado sin cubrir en 2024, una brecha que se espera se amplíe a medida que las jubilaciones de conductores superen a los nuevos participantes.[1]American Trucking Associations, "Truck Driver Shortage Analysis 2024," trucking.org Los descansos obligatorios y las primas por horas extras inflan el costo total de propiedad, haciendo financieramente atractiva la operación autónoma 24/7 en rutas que excedan 500 millas. Los pilotos exitosos de Nivel 4 a lo largo de corredores de Texas han duplicado las vueltas de remolque y reducido el gasto laboral por milla en más del 35%. Los principales operadores logísticos ahora están rediseñando redes con líneas troncales autónomas complementadas por bucles de última milla conducidos por humanos.

Demanda de Logística Hub-to-Hub 24/7

Las ventanas de cumplimiento del comercio electrónico y la manufactura justo a tiempo requieren capacidad las 24 horas. El acceso controlado de autopistas interestatales se adapta a los objetivos de percepción de sensores y redundancia, permitiendo a las flotas enviar tractores autónomos Clase 8 en carriles predecibles. Aurora completó una carrera de 1,200 millas sin conductor entre Dallas y Houston en 2024, validando la promesa de tiempo de actividad de los modelos hub-to-hub. Los transportistas minoristas vinculan las reducciones de latencia resultantes con la reducción de inventario, impulsando contratos a largo plazo para capacidad autónoma dedicada.

Regulaciones de Seguridad Más Estrictas

La propuesta de NHTSA de hacer obligatorio el frenado automático de emergencia en todos los vehículos comerciales y el Reglamento General de Seguridad de la UE elevan el listón de cumplimiento para camiones legacy. Las plataformas autónomas ya integran frenado redundante, mantenimiento de carril y detección de 360 grados, convirtiendo la regulación en una ventaja competitiva.[2]National Highway Traffic Safety Administration, "Automatic Emergency Braking Notice of Proposed Rulemaking," nhtsa.gov El programa AV STEP de EE.UU. ofrece un camino estructurado hacia la autocertificación, permitiendo a los proveedores de tecnología comercializar mientras demuestran mejoras de seguridad mensurables.

Ahorros de Combustible Impulsados por Pelotón y Mandatos de Emisiones

Los pelotones de dos camiones reducen la resistencia aerodinámica, recortando el consumo de diésel en casi 10% en terreno plano según las pruebas de campo del Consejo de Tecnología y Mantenimiento. Estas ganancias se alinean con los límites de California de 90-g CO₂ por tonelada-milla, permitiendo a las flotas cumplir sin intercambios inmediatos de motor. El pelotón aclimata a los transportistas a la conectividad vehículo a vehículo, pavimentando una pista para formaciones completamente sin conductor más adelante en la década.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Regulación global fragmentada y responsabilidad transfronteriza | -1.8% | Global, particularmente afectando operaciones transfronterizas | Corto plazo (≤ 2 años) |

| Riesgos de ciberseguridad y actualizaciones OTA | -1.1% | Global, con preocupaciones aumentadas en mercados desarrollados | Mediano plazo (2-4 años) |

| Altos costos de LiDAR / conjunto de sensores | -0.9% | Global, con sensibilidad de costos en mercados emergentes | Mediano plazo (2-4 años) |

| Escasez de mapas HD de alta resolución más allá de corredores Tier-1 | -0.7% | Global, particularmente afectando rutas rurales y secundarias | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Regulación Global Fragmentada y Responsabilidad Transfronteriza

El AB 316 de California, que restringe camiones autónomos por encima de 10,000 lb sin operadores humanos a bordo, subraya el panorama de políticas fragmentado de EE.UU. Inconsistencias similares aparecen en los estados miembros de la UE a pesar del empuje de Bruselas por un marco unificado para 2026. Estas discrepancias requieren permisos separados, cláusulas de seguro y flujos de trabajo de reporte de datos, diluyendo las economías de escala y posponiendo despliegues continentales.

Riesgos de Ciberseguridad y Actualizaciones OTA

Los reglamentos UNECE R155 y R156 obligan a los OEM a incorporar sistemas de gestión de ciberseguridad, sin embargo, los desarrolladores de software independientes varían en madurez de ejecución. Las actualizaciones de código remoto, aunque esenciales para parchear vulnerabilidades, expanden superficies de ataque; 95% de los hackeos automotrices en 2024 explotaron interfaces telemáticas. Los formuladores de políticas británicos advirtieron que una brecha coordinada que afecte 5,000 camiones conectados podría desencadenar un shock de cadena de suministro multimillonario. Como resultado, las aseguradoras demandan evidencia robusta de pruebas de penetración y protocolos de apagado de emergencia depositados antes de suscribir grandes flotas autónomas.[3]United Nations Economic Commission for Europe, "UN Regulation 155 Cybersecurity," unece.org

Análisis de Segmentos

Por Tipo de Camión: El Dominio de Servicio Pesado Impulsa la Viabilidad Comercial

Los tractores de servicio pesado representaron el 64.5% del tamaño del mercado de camiones autónomos en 2024, reflejando el apalancamiento económico de automatizar carriles de larga distancia donde los costos laborales eclipsan al combustible como la línea de gasto más grande. Los modelos de CFO de flotas muestran períodos de recuperación de menos de cuatro años cuando los sistemas de Nivel 4 pasan ciclos de servicio de 500 millas al 95% de tiempo de actividad. Las unidades de servicio mediano se enfocan en recorridos regionales de comestibles y paquetes, equilibrando límites de peso en bordillo más ajustados con restricciones de acceso urbano crecientes. Las furgonetas autónomas de servicio ligero, impulsadas por volúmenes de comercio electrónico, registran el crecimiento más rápido a una TCAC del 15.1%, ayudadas por la integración de sensores de factor de forma simplificado.

Las asociaciones tecnológicas refuerzan el liderazgo de servicio pesado. Daimler Truck envió un lote de tractores Freightliner Cascadia listos para autonomía a Torc Robotics para pruebas en Texas, demostrando el compromiso del OEM con arquitecturas de redundancia instaladas en fábrica. Mientras tanto, los constructores de servicio ligero explotan la percepción solo de cámara para recortar costos de lista de materiales, posicionándose para la autonomía de última milla una vez que las reglas municipales evolucionen. Las trayectorias divergentes sugieren una división de mercado de pesas: plataformas interestatales de alto valor en un extremo y furgonetas ágiles de ciudad en el otro.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Nivel de Autonomía: La Aceleración SAE Nivel 4 Señala la Transición Comercial

Las suites de asistencia al conductor SAE 1-2 representaron el 58.2% de la participación del mercado de camiones autónomos en 2024, pero el foco se está desplazando hacia el Nivel 4 y está configurado para prever un crecimiento de TCAC del 26.25% para 2030. Los despliegues anualizados de pilotos sin conductor aumentaron 140% entre 2024 y 2025, y las entradas de capital favorecen a empresas con hojas de ruta L4. La plataforma VNL Autónoma de Volvo, programada para entrega al cliente en 2025, ilustra la fe del OEM en que la autonomía de ruta completa desbloqueará contratos de servicio premium. El Nivel 3 permanece como una solución puente donde las regulaciones requieren preparación de respaldo, sin embargo, su ventana comercial se está estrechando a medida que los reguladores se calientan a la eliminación completa del conductor en corredores establecidos.

Los inversionistas respaldan la transición: Waabi aseguró USD 200 millones en una ronda Serie B liderada por Uber y Nvidia para refinar la simulación AI-first, reduciendo las millas de prueba en carretera en 80%. Esta afluencia subraya la creencia de que el entrenamiento virtual escalable acelerará la homologación y comprimirá el tiempo hasta los ingresos para participantes de Nivel 4. A medida que caen los costos de mapeo de alta definición, los analistas de mercado esperan que el Nivel 4 pase el 30% de participación de millas de carga activas para 2030, remodelando la lógica de programación de activos y las normas de suscripción de seguros.

Por Característica ADAS: Highway Pilot Emerge como Catalizador Comercial

El Control de Crucero Adaptativo sirvió como la tecnología base en el 27.1% de camiones autónomos entregados en 2024. Sin embargo, Highway Pilot-un mantenimiento de carril integrado, muestra una TCAC del 23.45% hasta 2030. Su atractivo reside en un ajuste regulatorio claro: automatización en autopistas de acceso limitado mientras un humano se reincorpora en terminales. El proyecto de Plus e Hyundai combinando Highway Pilot con plataformas de celdas de combustible de hidrógeno señala innovación multivector donde drive-by-wire, propulsión alternativa y autonomía convergen. La detección de puntos ciegos y la asistencia en atascos de tráfico añaden seguridad incremental, pero Highway Pilot se destaca como el puente generador de ingresos entre asistencia y autonomía.

Los datos del mundo real apoyan el caso. Las flotas de prueba ejecutando Highway Pilot en corredores I-45 e I-10 registraron 8% de ahorros de combustible y 12% de reducciones en tasas de incidentes a través de 10 millones de millas-métricas de rendimiento que las aseguradoras recompensan con descuentos de prima del 5-10%. Tales beneficios cuantificables legitiman la agrupación adicional de características y ayudan a asegurar exenciones de despliegue a nivel estatal antes del servicio completamente sin conductor.

Por Componente: La Reducción de Costos de LiDAR Acelera la Adopción

RADAR lideró los envíos de 2024 con una participación del 40.5%, gracias a la robustez climática y puntos de precio atractivos. La curva de LiDAR se espera que crezca a una TCAC del 24.30% para 2030, sin embargo, se está empinando: los precios unitarios han colapsado casi 90% desde 2015 a medida que los proveedores alcanzan volúmenes de grado automotriz. RoboSense envió 519,800 unidades LiDAR en 2024, capturando 28.5% del segmento global de vehículos de pasajeros y transfiriendo ese beneficio de escala a programas de camiones.[4]RoboSense, "2024 LiDAR Shipment Report," robosense.ai Las cámaras permanecen indispensables para detección de color y señalización, representando una participación del 39%, mientras que los módulos de computación AI transicionan a nodos de 5-nm para manejar cargas de percepción de 250-TOPS dentro de un sobre térmico de 500-W.

El respaldo de Stellantis Ventures al desarrollador de fotónica de silicio SteerLight ejemplifica el empuje hacia LiDAR de estado sólido de bajo costo que resiste los extremos de vibración de ciclos de servicio Clase 8. Los proveedores pronostican precios de sensores sub-USD 400 para 2026, permitiendo a las flotas optar por redundancia LiDAR sin eclipsar presupuestos totales de camiones.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Tipo de Propulsión: La Sinergia Eléctrico-Autonomía Impulsa la Transformación

Las plataformas de combustión interna retuvieron el 63.9% del tamaño del mercado de camiones autónomos en 2024 porque las redes de repostaje de diésel son ubicuas. Sin embargo, los modelos de batería eléctrica están montando una TCAC del 19.3% hasta 2030. Los algoritmos autónomos optimizan curvas de torque y eventos de frenado regenerativo, extendiendo el rango BEV del mundo real en 7-10% versus perfiles de conducción humana.

Daimler, Paccar y Cummins anunciaron una empresa conjunta de manufactura de celdas de USD 2-3 mil millones, subrayando una estrategia para casar paquetes de baterías propietarios con pilas de control automatizado. Las celdas de combustible de hidrógeno llenan nichos de súper larga distancia, especialmente en jurisdicciones que incentivan la producción de hidrógeno verde, mientras que las líneas de transmisión híbridas dan a las flotas una cobertura transicional hasta que la carga de megavatios alcance cobertura completa.

Análisis de Geografía

América del Norte capturó el 33.7% de la participación del mercado de camiones autónomos en 2024 debido a marcos de piloto permisivos a nivel estatal y un sistema Interestatal de 48,000 millas que favorece la autonomía centrada en carriles. Texas alberga rutas comerciales que conectan Dallas, Houston, El Paso y Phoenix, donde Aurora, Kodiak, Volvo y DHL operan cargas generadoras de ingresos. El financiamiento de capital de riesgo permanece robusto: las start-ups recaudaron más de USD 1 mil millones a través de 2024-2025, reflejando la confianza del inversionista en la monetización a corto plazo.

Europa contribuyó aproximadamente un tercio de los ingresos de 2024. Alemania, Suecia y los Países Bajos encabezan las pruebas gracias a la adopción temprana de directivas de ciberseguridad y mantenimiento de carril UNECE. La empresa conjunta de software Volvo-Daimler posiciona a los OEM de la UE para entregar plataformas actualizables por aire antes de la implementación del GSR de 2026. El transporte de carga transfronterizo avanza a través de pilotos de corredor digital como Escandinavia-Hamburgo, sin embargo, los cronogramas variables de certificación nacional aún obstaculizan la escala continental.

Asia-Pacífico permanece como la región de crecimiento más rápido con una TCAC del 21.4%. El Ministerio de Transporte de China respaldó proyectos nacionales de autopistas inteligentes, permitiendo a los jugadores locales acumular 20 millones de kilómetros sin conductor para mediados de 2025. Japón apunta a cobertura de Nivel 4 de líneas troncales para 2027, emparejando incentivos de autonomía con apoyo para depósitos de carga de hidrógeno y batería. El plan K-Mobility 2030 de Corea del Sur acelera la cobertura telemática, mientras que India ve la minería autónoma y el transporte portuario como nichos de primera moción. Las pilas de código abierto como Autoware dan a los integradores regionales un trampolín para personalizar la percepción para redes urbanas de conducción por la izquierda.

Panorama Competitivo

El mercado de camiones autónomos exhibe fragmentación moderada: los cinco principales participantes mantienen una participación combinada significativa de ingresos. Los OEM incumbentes preservan el control del chasis y posventa, pero los especialistas en software impulsan la innovación de percepción. Daimler Truck y Volvo invierten en pistas duales-pilas internas más co-desarrollo con firmas como Torc y Waabi-para cubrir el riesgo de arquitectura y acortar cronogramas de validación. La alineación de PACCAR con Aurora amplía el ecosistema agnóstico de hardware del último.

Las salidas recientes de Waymo Via, TuSimple y el brazo estadounidense de Embark demuestran barreras intensivas de capital y refuerzan la consolidación. Similarly, newcomers like Stack AV surface with deep-learning-first approaches and heavy backing from mobility-focused venture funds. Las contribuciones de código abierto remodelan las dinámicas competitivas al permitir a proveedores de nicho apuntar al transporte especializado de productos básicos o carriles de mercancías peligrosas inadecuados para hojas de ruta OEM mainstream.

El software permanece como el diferenciador decisivo. La asociación de producción en masa planificada para 2027 de Aurora con Continental apunta a la convergencia de electrónicos Tier-1 alrededor de la fusión de percepción de sensores y computación compatible con seguridad funcional. El motor de AI generativo de Waabi reduce el tiempo de generación de escenarios, prometiendo envíos regulatorios más rápidos. A medida que los participantes del mercado de camiones autónomos compiten por hitos de contratos de clientes, aquellos que casan casos de seguridad maduros con métricas sólidas de tiempo de actividad están en camino de alcanzar el punto de equilibrio tan pronto como sea posible.

Líderes de la Industria de Camiones Autónomos

-

Daimler Truck AG

-

AB Volvo

-

Traton SE

-

PACCAR Inc.

-

BYD Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Plus e Hyundai Motor Co. acordaron integrar Plus SuperDrive con el camión Clase 8 de celda de combustible de hidrógeno XCIENT, con el objetivo de construir una red de carga autónoma de emisión cero en Estados Unidos.

- Febrero 2025: Waabi y Volvo se asociaron para escalar la producción de camiones autónomos, combinando el enfoque de AI generativo de Waabi con el alcance de manufactura de Volvo.

- Enero 2025: Trucks VC lanzó un fondo de USD 70 millones para respaldar start-ups de logística de próxima generación y transporte autónomo.

- Mayo 2024: Volvo Group y Daimler Truck crearon una empresa conjunta 50/50 para desarrollar una plataforma de vehículo definida por software compartida para modelos de servicio pesado.

Alcance del Informe del Mercado Global de Camiones Autónomos

El mercado de camiones autónomos ha sido segmentado por tipo (camiones de servicio ligero, camiones de servicio mediano y camiones de servicio pesado), nivel de autonomía (nivel 0, nivel 1, nivel 2, nivel 3, nivel 4, nivel 5), características ADAS (Control de Crucero Adaptativo (ACC), Advertencia de Salida de Carril, Asistencia de Estacionamiento Inteligente, Highway Pilot, Frenado Automático de Emergencia (AEB), Detección de Punto Ciego (BSD), Asistencia en Atascos de Tráfico, Sistema de Asistencia de Mantenimiento de Carril), Tipos de Componentes (LIDAR, RADAR, Cámara y Sensores), Tipo de Propulsión (motor IC, eléctrico e híbrido) y por Geografía (América del Norte, Europa, Asia-Pacífico y Resto del Mundo). El informe ofrece tamaño de mercado y pronóstico para Camiones Autónomos en términos de valor (USD Miles de Millones) para todos los segmentos anteriores.

| Camiones de Servicio Ligero |

| Camiones de Servicio Mediano |

| Camiones de Servicio Pesado |

| SAE Nivel 1-2 (Asistencia al Conductor) |

| SAE Nivel 3 (Condicional) |

| SAE Nivel 4 (Alto) |

| SAE Nivel 5 (Completo) |

| Control de Crucero Adaptativo |

| Advertencia de Salida de Carril |

| Asistencia en Atascos de Tráfico |

| Highway Pilot |

| Frenado Automático de Emergencia |

| Detección de Punto Ciego |

| Asistencia de Mantenimiento de Carril |

| LiDAR |

| RADAR |

| Cámaras |

| Sensores Ultrasónicos y Otros |

| Módulos de Computación AI |

| Combustión Interna |

| Batería Eléctrica |

| Híbrido |

| Celda de Combustible de Hidrógeno |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Turquía | |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Camión | Camiones de Servicio Ligero | |

| Camiones de Servicio Mediano | ||

| Camiones de Servicio Pesado | ||

| Por Nivel de Autonomía | SAE Nivel 1-2 (Asistencia al Conductor) | |

| SAE Nivel 3 (Condicional) | ||

| SAE Nivel 4 (Alto) | ||

| SAE Nivel 5 (Completo) | ||

| Por Característica ADAS | Control de Crucero Adaptativo | |

| Advertencia de Salida de Carril | ||

| Asistencia en Atascos de Tráfico | ||

| Highway Pilot | ||

| Frenado Automático de Emergencia | ||

| Detección de Punto Ciego | ||

| Asistencia de Mantenimiento de Carril | ||

| Por Componente | LiDAR | |

| RADAR | ||

| Cámaras | ||

| Sensores Ultrasónicos y Otros | ||

| Módulos de Computación AI | ||

| Por Tipo de Propulsión | Combustión Interna | |

| Batería Eléctrica | ||

| Híbrido | ||

| Celda de Combustible de Hidrógeno | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Turquía | ||

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de camiones autónomos?

El mercado de camiones autónomos alcanzó USD 35.70 mil millones en 2024 y se pronostica que alcance USD 65.72 mil millones para 2030.

¿Qué segmento de camión lidera la adopción autónoma?

Debido a la economía de larga distancia, los tractores de servicio pesado lideraron con una participación del 64.5% del tamaño del mercado de camiones autónomos en 2024.

¿Qué tan rápido está creciendo la autonomía de Nivel 4?

Los sistemas SAE Nivel 4 se están expandiendo a una TCAC del 31% hasta 2030, acelerando la preparación comercial.

¿Qué región crecerá más rápido?

Se proyecta que Asia-Pacífico registre una TCAC del 21.4% hasta 2030 a medida que China, Japón y Corea del Sur construyen infraestructura de apoyo.

¿Qué restricción clave podría ralentizar el despliegue?

Las regulaciones fragmentadas y las reglas de responsabilidad transfronteriza pueden recortar el crecimiento en 1.8% de TCAC hasta que mejore la armonización.

¿Cómo se empareja la autonomía con trenes de potencia eléctricos?

Los camiones de batería eléctrica y el control autónomo logran 7-10% de rango adicional, apoyando objetivos de cumplimiento de emisiones mientras reducen costos operativos.

Última actualización de la página el: