Tamaño y Participación del Mercado de Vehículos Autónomos

Análisis del Mercado de Vehículos Autónomos por Mordor Intelligence

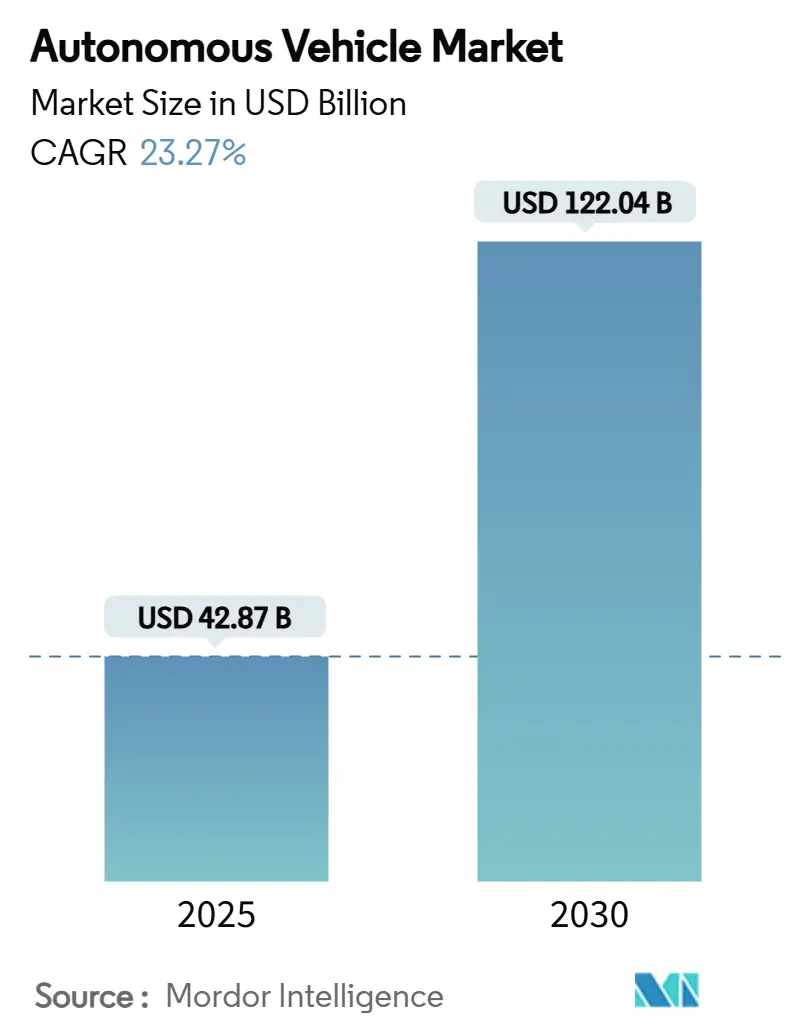

Se estima que el tamaño del Mercado de Vehículos Autónomos es de USD 42,87 mil millones en 2025, y se espera que alcance USD 122,04 mil millones para 2030, a una TCAC del 23,27% durante el período de pronóstico (2025-2030).

El mercado de coches sin conductor está evolucionando rápidamente, impulsado por avances en IA, sensores más inteligentes y herramientas de simulación potentes que ayudan a dar vida a opciones de transporte más seguras y eficientes, especialmente en servicios de transporte compartido y logística. Más personas se están adaptando a los coches de conducción autónoma, y gigantes tecnológicos como Waymo y Tesla ya están probando servicios de robotaxis en ciudades como Phoenix, Austin, e incluso el Reino Unido. Al mismo tiempo, actores chinos como BYD y Pony.ai están avanzando rápidamente, desplegando flotas autónomas rentables con fuerte respaldo gubernamental y acceso a enormes conjuntos de datos. Grandes oportunidades están surgiendo en robotaxis comerciales, camiones de conducción autónoma y plataformas de software de conducción autónoma que apoyan el desarrollo de VA. Con nuevas leyes en el horizonte en el Reino Unido y la UE y crecientes inversiones en conectividad de próxima generación como V2X y 6G, el camino está pavimentado para un futuro de movilidad mucho más inteligente y escalable.

Puntos Clave

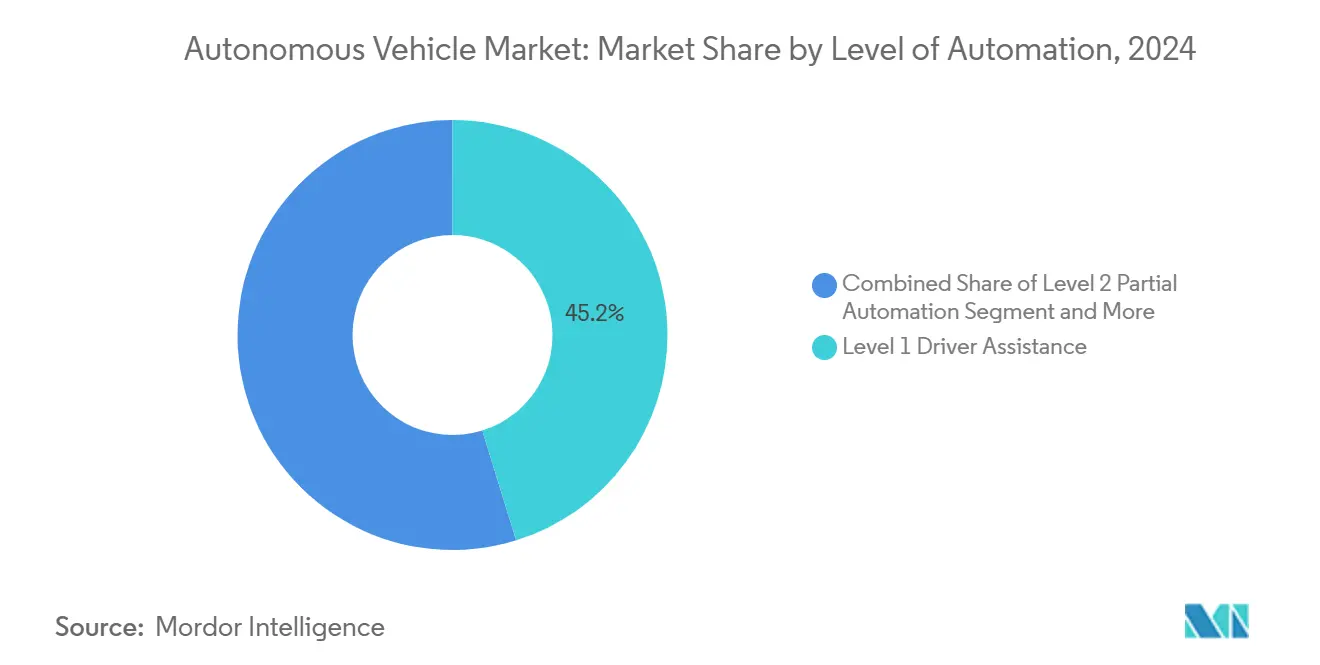

- Por nivel de automatización, la asistencia al conductor de Nivel 1 dominó el mercado con una participación del 45,21% en 2024, mientras que la automatización completa de Nivel 5 se proyecta expandir a una TCAC del 27,23% entre 2025 y 2030.

- Por tipo de vehículo, los automóviles de pasajeros mantuvieron el 78,92% de la participación del mercado de vehículos autónomos en 2024, mientras que se anticipa que los vehículos comerciales crezcan a una TCAC del 25,72% para 2030.

- Por tipo de propulsión, los vehículos de motor de combustión interna (ICE) lideraron con una participación del 62,35% en 2024, mientras que los vehículos eléctricos de batería (BEV) están preparados para crecer a una TCAC del 35,21% hasta 2030.

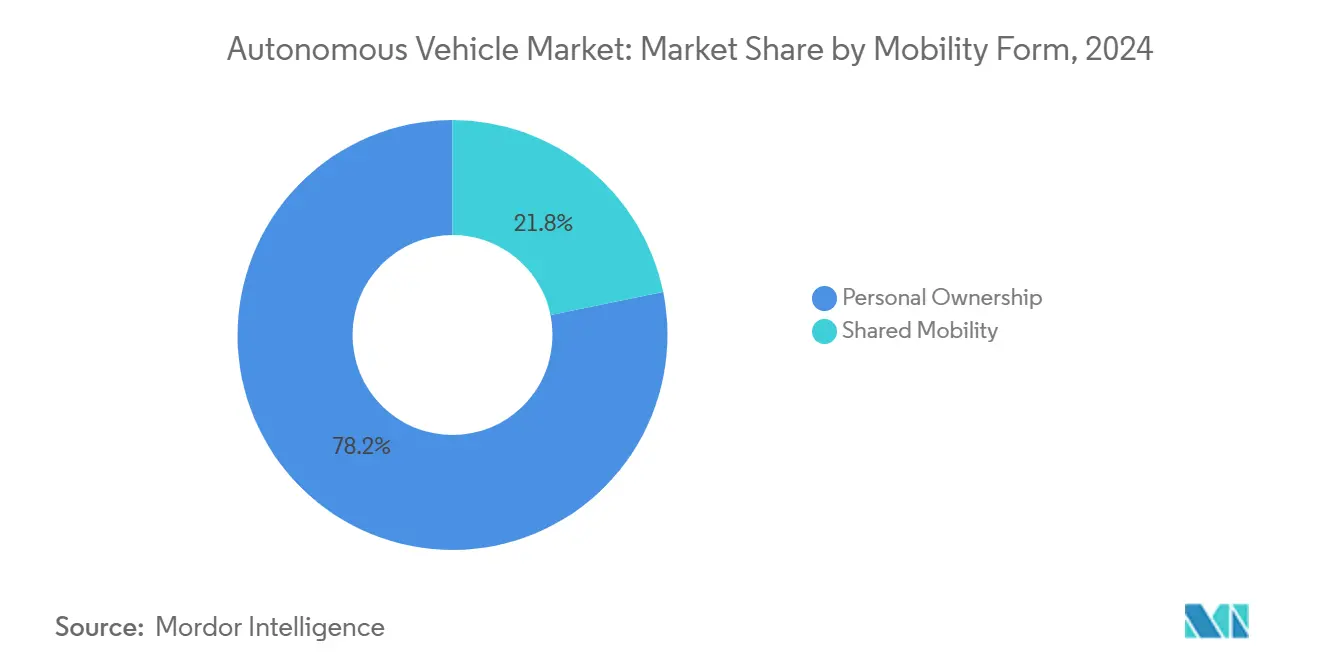

- Por forma de movilidad, la propiedad personal representó el 78,21% del tamaño del mercado de vehículos autónomos en 2024, mientras que se pronostica que los servicios de movilidad compartida crezcan a una TCAC del 30,32% durante el período 2025-2030.

- Por componente, el hardware contribuyó con el 57,36% del tamaño del mercado de coches sin conductor en 2024, mientras que se espera que los componentes de software vean un crecimiento más rápido con una TCAC del 26,82% hasta 2030.

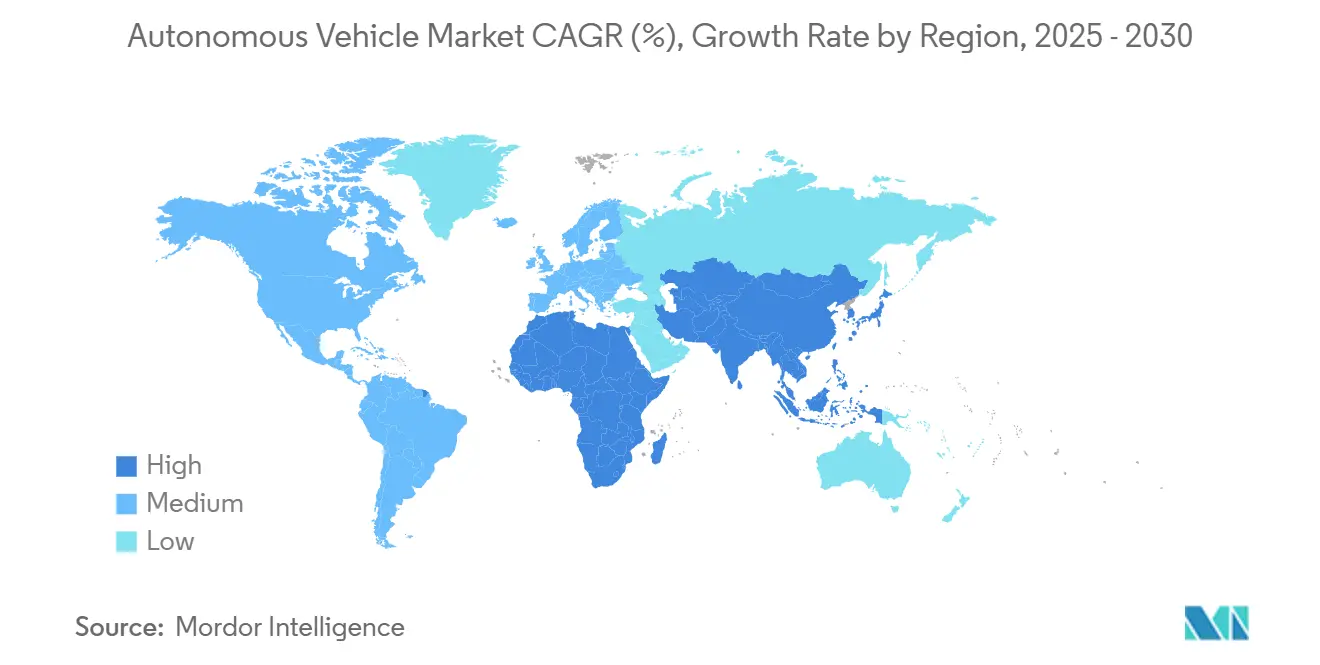

- Por geografía, Asia-Pacífico lideró el mercado global de vehículos autónomos con una participación del 46,52% en 2024, mientras que se proyecta que la región de Oriente Medio y África sea la de crecimiento más rápido con una TCAC del 28,11% para 2030.

Tendencias e Insights del Mercado Global de Vehículos Autónomos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Mandatos de Seguridad ADAS en UE y China | +5.2% | UE, China, Global | Mediano plazo (2-4 años) |

| Pilotos de Robotaxis se Expanden en Megaciudades Asiáticas | +4.8% | Asia, América del Norte | Corto plazo (≤ 2 años) |

| LiDAR y IA Más Baratos Impulsan L3 de Mercado Masivo | +4.5% | Global | Mediano plazo (2-4 años) |

| SoCs Eficientes en Energía para IA Edge en Vehículos | +3.2% | Global | Mediano plazo (2-4 años) |

| Corredores de Carga 5G-V2X en América del Norte | +2.8% | América del Norte | Mediano plazo (2-4 años) |

| Objetivos de Flotas Impulsan Logística Autónoma en Europa | +2.5% | Europa, América del Norte | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Mandatos Gubernamentales para Regulaciones de Seguridad Centradas en ADAS en la UE y China

Las reglas de seguridad ADAS estrictas en ambas regiones están empujando a la industria de vehículos autónomos a acelerar los ciclos de validación de software, lo que a su vez impulsa ingresos anticipados de proveedores. El programa de banco de pruebas transfronterizo de la Comisión Europea y los permisos de robotaxis multi-ciudad de China están efectivamente dando a los proveedores hojas de ruta claras para puertas de aprobación, fomentando mayores gastos de I+D este año. Una consecuencia observable es que los desarrolladores líderes están particionando sus bases de código para cumplir con requisitos específicos de la región, creando conjuntos de características superpuestas pero no idénticas. Esta segregación aumenta sutilmente el volumen total de software, lo que posteriormente influye en los costos de mantenimiento y necesidades de talento.

Expansión Rápida de Pilotos de Robotaxis en Megaciudades Asiáticas

Según el informe de la industria de vehículos autónomos de Mordor Intelligence, los viajes de robotaxis en ciudades como Wuhan y Shanghai ahora funcionan a tarifas por debajo del transporte convencional de viajes compartidos, indicando que la movilidad compartida autónoma puede socavar las opciones conducidas por humanos incluso antes de la eliminación completa del conductor en cada distrito. La brecha de costos se logra principalmente a través de gestión de flotas estilo depósito y menor tiempo de inactividad fuera de horas pico, un enfoque que es difícil de replicar para los taxis tradicionales. Una inferencia notable es que los viajeros de menores ingresos, a menudo pasados por alto en narrativas tempranas de VA, se están convirtiendo en clientes objetivo debido a estas tarifas más baratas, potencialmente ampliando la aceptación pública más rápido de lo anticipado.

La Caída de Costos de LiDAR e IA Está Desbloqueando Lanzamientos de Nivel 3 de Mercado Masivo

Los precios promedio de unidades LiDAR automotrices han caído más del 60% desde 2020, mientras que el nuevo sistema-en-chip de grado automotriz entrega mayor TOPS por vatio, permitiendo a los fabricantes de automóviles empaquetar de manera rentable características de Nivel 3 en acabados premium y de rango medio selecto. Los fabricantes de automóviles ahora empaquetan LiDAR con fusión radar-cámara como una suite opcional "Nivel 3 plus", señalando un cambio gradual alejándose de arquitecturas de sensor único. Debido a que el delta incremental de lista de materiales está disminuyendo, los equipos de finanzas dentro de los OEM están más dispuestos a dar luz verde a acabados más amplios para nuevas geografías, creciendo aún más la participación de pronóstico del mercado de vehículos autónomos de vehículos de Nivel 3.

SoCs Automotrices Eficientes en Energía Habilitando IA Edge en Vehículo

Los chips automotrices de próxima generación de 5 nm y 3 nm ahora procesan 200-800 TOPS en envolventes térmicos sub-30 W, permitiendo percepción en tiempo real sin comprometer el rango de VE. Los proveedores que integran aceleradores de redes neuronales dedicados proporcionan latencia determinística, lo que ayuda a certificar funciones de seguridad, acortando así los cronogramas de validación. La implicación silenciosa es que el menor consumo de energía libera capacidad de batería para características de cabina, lo que significa que los consumidores pueden ver mayor rango o infoentretenimiento más rico en lugar de compromisos.

Análisis de Impacto de Restricciones

| Restricción | (~) Puntos % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Reglas de VA Fragmentadas en Estados de EE.UU. | -3.6% | Estados Unidos | Corto plazo (≤ 2 años) |

| Incidentes de Robotaxis Generan Desconfianza Pública en China | -3.2% | Global, más alto en China | Corto plazo (≤ 2 años) |

| Escasez de Chips de IA Golpea el Sector Automotriz | -2.4% | Global | Corto plazo (≤ 2 años) |

| Costos de Mapas HD Desafían Mercados Emergentes | -2.1% | Sudeste Asiático, África | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Regulaciones de VA a Nivel Estatal de Estados Unidos Fragmentadas Están Retrasando la Escala Comercial

Con 29 estados legislando reglas autónomas únicas, los proveedores de servicios multi-estatales deben mantener estructuras variadas de reporte, monitoreo de conductores y seguros, inflando los gastos generales y limitando así la participación del mercado de vehículos autónomos que pueden capturar rápidamente[1]Vehículos Autónomos | Legislación Promulgada de Vehículos de Conducción Autónoma,

Conferencia Nacional de Legislaturas Estatales (NCSL), ncsl.org. La evidencia muestra que algunos desarrolladores ahora eligen corredores de lanzamiento estrictamente dentro de grupos permisivos, lo que involuntariamente margina ciertos carriles de carga de alta demanda. Una conclusión emergente es que la falta de un marco unificado indirectamente canaliza la inversión hacia simulación en lugar de pruebas en carretera, potencialmente extendiendo los cronogramas de desarrollo.

Desconfianza Pública Intensificada por Incidentes de Robotaxis de Alto Perfil en China

La alta visibilidad mediática de percances de seguridad aislados ha alimentado respuestas de encuestas que subrayan la incomodidad de conducir cerca de vehículos autónomos, sin embargo, la disposición a comprar permanece considerable. Esta división indica que el riesgo percibido puede ser superado por la seguridad personal percibida una vez dentro del vehículo. Los fabricantes están por tanto invirtiendo en tableros transparentes de informes de incidentes para construir confianza, un paso que puede convertirse en un prerrequisito de facto para permisos de ciudad.

Análisis de Segmentos

Por Nivel de Automatización: El Despliegue L4 se Acelera a Pesar de la Dominancia L1

Las características de Asistencia al Conductor de Nivel 1 mantuvieron el 45,21% de la participación del mercado de vehículos autónomos en 2024, pero se proyecta que la Automatización Completa de Nivel 5 crezca a una TCAC del 27,23% hasta 2030, lo que significa que la automatización superior cerrará la brecha rápidamente. La claridad legislativa para funciones de automatización condicional y alta fomenta a los proveedores a certificar subsistemas redundantes de dirección y frenado, aumentando los ingresos inmediatos de hardware. Un efecto sutil es que las aseguradoras están revisando tablas actuariales para cambiar la responsabilidad a los fabricantes para modos específicos, sugiriendo futuras reducciones de primas para usuarios finales.

El creciente interés en Nivel 3 de compradores de lujo reduce la amortización de desarrollo por unidad, financiando indirectamente la investigación de vehículos autónomos de Nivel 4. Modelos como el BMW Serie 7 con Personal Pilot Nivel 3 ilustran que los adoptadores tempranos pagan precios premium, un margen que ayuda a compensar los costos continuos de mapeo. Además, los datos de modo piloto cosechados de vehículos de Nivel 3 están alimentando modelos de aprendizaje automático utilizados en camiones de Nivel 4, acortando bucles de recolección de datos entre segmentos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Vehículo: El Segmento Comercial Supera a los Automóviles de Pasajeros

Los vehículos comerciales representaron solo el 21,08% del volumen del mercado de vehículos autónomos en 2024 pero se proyecta que crezcan a una TCAC del 25,72% hasta 2030, superando a los automóviles de pasajeros en expansión del tamaño del mercado mientras se acelera la adopción de autonomía en segmentos de logística y carga. La escasez de mano de obra y los límites obligatorios de horas de conducción hacen que la autonomía sea económicamente atractiva para operadores de flotas, especialmente en corredores de larga distancia. Un subproducto inesperado es que los depósitos invierten en herramientas de mantenimiento robótico para igualar la autonomía de camiones, modernizando así las operaciones completas de patio.

Los automóviles de pasajeros aún mantienen un 78,92% en la participación del mercado de vehículos autónomos durante 2024. Sin embargo, muchos OEM ahora ven la autonomía como una oportunidad de suscripción de software recurrente en lugar de una actualización de hardware única, cambiando el modelo de negocio hacia flujos de ingresos a largo plazo. Las actualizaciones over-the-air extienden los ciclos de vida de características, lo que podría alargar la propiedad promedio mientras los compradores anticipan nuevas capacidades a mitad de ciclo. A medida que más hogares se suscriben a autonomía parcial, los proveedores de mercado secundario pueden ver una demanda decreciente de hardware de navegación tradicional, sugiriendo una reconfiguración de mercados de accesorios.

Por Tipo de Propulsión: Los BEV Lideran la Curva de Innovación Autónoma

Los vehículos eléctricos de batería (BEV) representan el 37,65% del tamaño de la industria de vehículos autónomos en 2024 y se pronostica que se expandan a una TCAC del 35,21% hasta 2030, superando el crecimiento de combustión interna. Debido a que las plataformas de vehículos definidos por software de conducción autónoma se asientan naturalmente sobre arquitecturas eléctricas, los OEM aprovechan buses de alto voltaje comunes para alimentar suites de sensores sin alternadores adicionales. Una inferencia aquí es que las estrategias de intercambio de batería pueden ganar tracción para taxis autónomos, ya que el tiempo de inactividad se traduce directamente en pérdida de ingresos por tarifa.

Los motores de combustión interna (ICE) aún mantienen una participación del 62,35% en 2024, pero las configuraciones híbridas enfocadas en eficiencia se eligen cada vez más para autonomía de retrofitting en mercados emergentes donde la infraestructura de carga se retrasa. Este enfoque pragmático permite a los propietarios de flotas beneficiarse de la autonomía parcial antes, sugiriendo una fase de coexistencia prolongada en lugar de una toma de control abrupta de VE.

Por Forma de Movilidad: Las Plataformas Compartidas Aceleran la Comercialización de VA

La movilidad compartida capturó el 21,79% del volumen del mercado de vehículos autónomos en 2024 y está preparada para una TCAC del 30,32%, impulsada por la economía de robotaxis que habilita mayor utilización de asientos comparado con vehículos de propiedad privada. Los operadores de plataforma optimizan cada vez más el enrutamiento para igualar la demanda pico con la disponibilidad de la flota, cortando costos de vehículo-kilómetro. Interesantemente, los datos muestran que las tarifas nocturnas más bajas fomentan viajes no de traslado, expandiendo la movilidad urbana total en lugar de canibalizar el transporte existente.

La propiedad personal aún mantiene una participación dominante del 78,21% en el mercado de vehículos autónomos, pero las crecientes tarifas de congestión urbana pueden empujar a más habitantes de la ciudad hacia servicios de robotaxis flexibles basados en suscripción. Los fabricantes de automóviles preparándose para este cambio están piloteando modelos de propiedad flexibles, como suscripciones fraccionarias que permiten a los hogares alternar entre acceso autónomo privado y compartido, mezclando conveniencia con menor costo total de movilidad.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Componente: El Crecimiento de Software Supera al Hardware a Pesar de Menor Participación

Los componentes de hardware dominaron el mercado de vehículos autónomos en 2024 con una participación del 57,36%, pero se proyecta que el segmento de software de conducción autónoma crezca más rápido a una TCAC del 26,82% hasta 2030, mientras los OEM cambian cada vez más el foco hacia actualizaciones de características over-the-air (OTA) y módulos de lógica de conducción. El auge de pilas de percepción y toma de decisiones basadas en IA está convirtiendo la capa de software en un impulsor de ingresos importante. Además, las asociaciones entre fabricantes de automóviles y plataformas en la nube están acelerando el despliegue de gestión de flotas en tiempo real y actualizaciones de seguridad, difuminando las líneas entre movilidad y servicios digitales.

Incluso mientras caen los precios de sensores, la innovación en algoritmos de percepción impulsa flujos de licencias de software recurrentes, alterando el reconocimiento de ingresos de ventas de hardware por adelantado a contratos multi-año. Este cambio fomenta a los proveedores automotrices a adoptar prácticas DevOps comunes en el sector tecnológico, señalando mayor convergencia cultural entre las dos industrias.

Análisis de Geografía

Asia-Pacífico lideró el mercado de vehículos autónomos en 2024 con una participación del 46,52%, impulsado en gran medida por los extensos despliegues de robotaxis multi-ciudad de China y la infraestructura 5G generalizada. El apoyo gubernamental coordinado entre ministerios habilita pruebas simplificadas, seguros y aprobaciones de ciberseguridad, reduciendo significativamente los cronogramas de proyectos. Una tendencia emergente es que las ciudades de segundo nivel están saltándose las actualizaciones de transporte público tradicional adoptando lanzaderas autónomas directamente, señalando difusión del mercado más allá de los principales centros urbanos. Mientras tanto, países como Japón y Singapur aprovechan modelos liderados por consorcios que combinan experiencia académica y de la industria autónoma, permitiendo escalado eficiente de I+D a pesar de presupuestos menores.

Oriente Medio y África es la región de crecimiento más rápido, proyectada para crecer a una TCAC del 28,11% de 2025 a 2030. Las estrategias nacionales, particularmente en los EAU, colocan los vehículos autónomos en el corazón de objetivos de ciudad inteligente, con Dubai apuntando a que el 25% de todos los viajes sean autónomos para 2030. La infraestructura construida especialmente con carriles de VA da a la región una ventaja sobre sistemas retrofitados en diseños urbanos heredados. Un beneficio sorprendente es que las condiciones climáticas despejadas del desierto de la región entregan datos de sensores de alta fidelidad, acelerando la validación de sistemas de visión.

América del Norte permanece fundamental debido a sus profundos mercados de capital y clusters tecnológicos, a pesar de mantener una participación menor del mercado de vehículos autónomos que Asia. Las subvenciones federales para corredores 5G-V2X y un pipeline de startups vibrante sostienen el impulso de innovación, incluso mientras las reglas estatales fragmentadas ralentizan el escalado nacional. La presencia de grandes plataformas de viajes compartidos ofrece distribución comercial inmediata una vez que surja la claridad regulatoria. Un cambio subyacente es que los estados enfocados en camiones se están uniendo alrededor de pautas comunes, sugiriendo un camino de abajo hacia arriba hacia estándares nacionales de facto.

Panorama Competitivo

El panorama competitivo está liderado por un puñado de jugadores a escala-más prominentemente Waymo, Tesla y Baidu-cada uno ejecutando enfoques distintivos de integración vertical. El servicio de robotaxis multi-ciudad de Waymo cruzó cuatro millones de viajes pagados en 2024, validando operaciones listas para el consumidor a escala de flota. La estrategia de Tesla en vehículo, centrada en cámara, continúa diferenciándose al depender de datos sombra a gran escala en lugar de arreglos LiDAR costosos. Una inferencia clave es que las dos filosofías de sensores divergentes probablemente coexistirán, atendiendo a diferentes tolerancias de costo y expectativas de redundancia.

Las asociaciones estratégicas aceleran la difusión de tecnología, mientras los fabricantes de automóviles tradicionales se emparejan con proveedores de chips o especialistas en mapeo para cerrar rápidamente brechas de capacidad. Por ejemplo, las alianzas entre fabricantes de camiones europeos y firmas de software de autonomía de Estados Unidos revelan que la experiencia geográfica está volviéndose menos relevante que los activos complementarios. El resultado es una mezcla transfronteriza de fortaleza de manufactura de hardware y liderazgo algorítmico de Silicon Valley, lo que puede generar escrutinio antimonopolio si se intensifica la concentración del mercado.

Las oportunidades de espacio en blanco persisten en segmentos de nicho como tractores de patio autónomos, lanzaderas de aeropuertos y vehículos de minería, donde los ambientes de acceso limitado simplifican el despliegue. Los especialistas más pequeños están por tanto tallando posiciones defendibles enfocándose en software específico de dominio sintonizado a rutas repetibles. Debido a que estos nichos producen flujo de caja positivo más temprano, pueden incubar futuras plataformas de autonomía multipropósito capaces de escalar hacia afuera.

Líderes de la Industria de Vehículos Autónomos

Volkswagen AG

Waymo LLC

Tesla Inc.

Baidu Apollo

GM Cruise LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Waymo aseguró aprobación de la Comisión de Servicios Públicos de California para expandir su servicio de transporte compartido autónomo a través del Área de la Bahía de San Francisco más amplia. La decisión sigue al archivo del plan de seguridad de marzo de la empresa y señala confianza regulatoria en las salvaguardas operacionales existentes.

- Mayo 2025: Uber y WeRide anunciaron planes para extender operaciones autónomas conjuntas a 15 ciudades dentro de dos años. La expansión subraya la creciente alineación estratégica entre proveedores de viajes compartidos y proveedores dedicados de software de VA.

- Enero 2025: Zoox, propiedad de Amazon, inició un Programa de Piloto Temprano en Las Vegas para abrir el camino para el servicio de robotaxis comercial más tarde en el año. La iniciativa desplegará vehículos sin controles manuales en múltiples ciudades de EE.UU.

Alcance del Informe Global del Mercado de Vehículos Autónomos

Los vehículos autónomos, también conocidos como coches de conducción autónoma, están transformando el transporte moderno. Estos vehículos aprovechan tecnologías avanzadas como inteligencia artificial, sensores y aprendizaje automático para funcionar sin intervención humana. Son capaces de navegar carreteras, tomar decisiones y ejecutar tareas complejas de conducción autónomamente. Sus beneficios clave incluyen seguridad mejorada, eficiencia mejorada e incremento de sostenibilidad en el transporte. Con el potencial de revolucionar el sector del transporte, los coches de conducción autónoma apuntan a aliviar la congestión del tráfico y reducir la ocurrencia de accidentes de carretera. En el futuro, se espera que los vehículos autónomos redefinan la movilidad, remodelen los ambientes urbanos y satisfagan demandas diversas de transporte.

El Mercado de Vehículos Autónomos/Sin Conductor Cubre Segmentación Basada en Tipo y Geografía. Por tipo, el mercado está segmentado en vehículos semi-autónomos y vehículos completamente autónomos. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico y el Resto del Mundo. Para cada segmento, el dimensionamiento y pronóstico del mercado se ha hecho basado en valor (USD).

| Asistencia al Conductor Nivel 1 |

| Automatización Parcial Nivel 2 |

| Automatización Condicional Nivel 3 |

| Automatización Alta Nivel 4 |

| Automatización Completa Nivel 5 |

| Automóviles de Pasajeros |

| Vehículos Comerciales |

| Motor de Combustión Interna (ICE) |

| Vehículos Eléctricos de Batería (BEV) |

| Vehículos Eléctricos Híbridos (HEV) |

| Propiedad Personal |

| Movilidad Compartida (Robo-Taxi, Lanzadera) |

| Hardware | Sensores (LiDAR, RADAR, Cámaras, Ultrasónico, IMU) |

| Plataformas de Computación (SoCs, GPUs) | |

| Actuadores y Sistemas de Control | |

| Software | Suites de Percepción y Planificación |

| Motores de Mapeo y Localización | |

| Monitoreo del Conductor e IHM | |

| Servicios | Integración y Validación |

| Operación Remota y Tele-operación |

| América del Norte | Estados Unidos |

| Canadá | |

| Resto de América del Norte | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Europa | Alemania |

| Francia | |

| Reino Unido | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| Corea del Sur | |

| India | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | Sudáfrica |

| Egipto | |

| Emiratos Árabes Unidos | |

| Arabia Saudita | |

| Turquía | |

| Resto de Oriente Medio y África |

| Por Nivel de Automatización | Asistencia al Conductor Nivel 1 | |

| Automatización Parcial Nivel 2 | ||

| Automatización Condicional Nivel 3 | ||

| Automatización Alta Nivel 4 | ||

| Automatización Completa Nivel 5 | ||

| Por Tipo de Vehículo | Automóviles de Pasajeros | |

| Vehículos Comerciales | ||

| Por Tipo de Propulsión | Motor de Combustión Interna (ICE) | |

| Vehículos Eléctricos de Batería (BEV) | ||

| Vehículos Eléctricos Híbridos (HEV) | ||

| Por Forma de Movilidad | Propiedad Personal | |

| Movilidad Compartida (Robo-Taxi, Lanzadera) | ||

| Por Componente | Hardware | Sensores (LiDAR, RADAR, Cámaras, Ultrasónico, IMU) |

| Plataformas de Computación (SoCs, GPUs) | ||

| Actuadores y Sistemas de Control | ||

| Software | Suites de Percepción y Planificación | |

| Motores de Mapeo y Localización | ||

| Monitoreo del Conductor e IHM | ||

| Servicios | Integración y Validación | |

| Operación Remota y Tele-operación | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| Resto de América del Norte | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Francia | ||

| Reino Unido | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Sudáfrica | |

| Egipto | ||

| Emiratos Árabes Unidos | ||

| Arabia Saudita | ||

| Turquía | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de vehículos autónomos?

El tamaño del mercado de vehículos autónomos está valorado en USD 32,89 mil millones en 2024.

¿Qué tan rápido se espera que crezca el mercado de vehículos autónomos?

Entre 2025 y 2030, se pronostica que el mercado de vehículos autónomos crezca a una TCAC del 23,27%.

¿Qué nivel de automatización de vehículos está creciendo más rápidamente?

Los Niveles 4 y 5 se están expandiendo a la tasa más rápida, proyectados a una TCAC del 27% hasta 2030, impulsados por la demanda de flotas comerciales.

¿Por qué son importantes los vehículos comerciales para la adopción autónoma?

Las flotas comerciales enfrentan escasez aguda de conductores y se benefician financieramente de la utilización continua de vehículos, convirtiéndolos en adoptadores tempranos de tecnología autónoma.

Última actualización de la página el: