Tamaño y Participación del Mercado Anti-Drones

Análisis del Mercado Anti-Drones por Mordor Intelligence

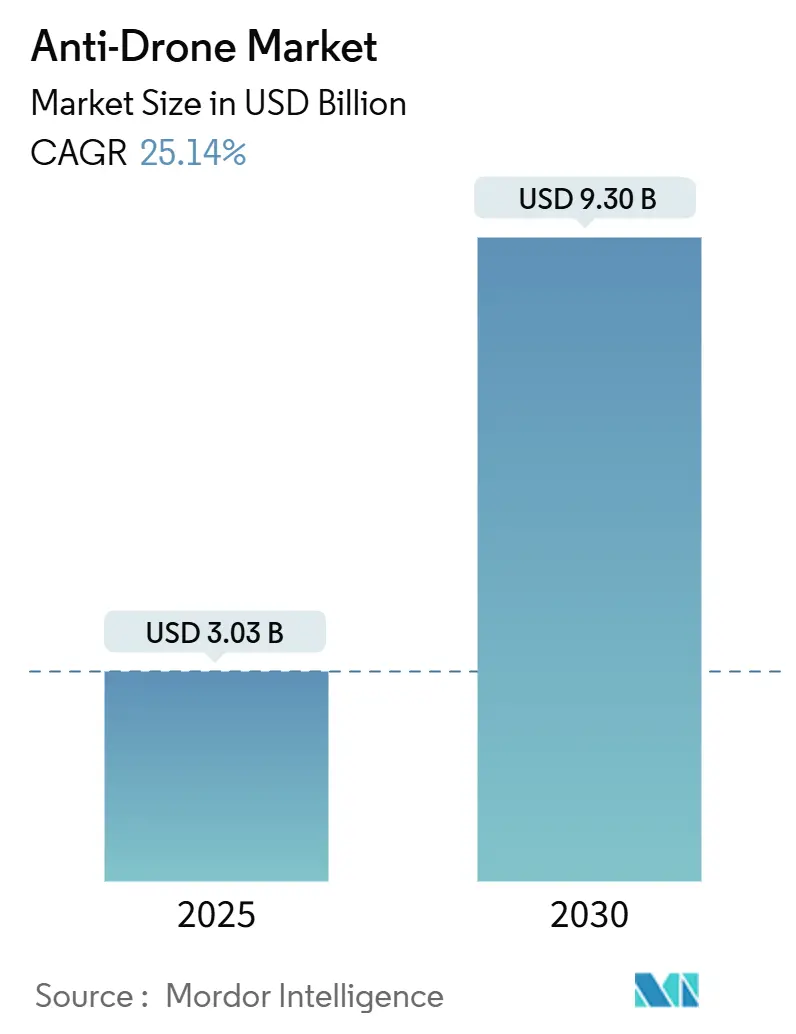

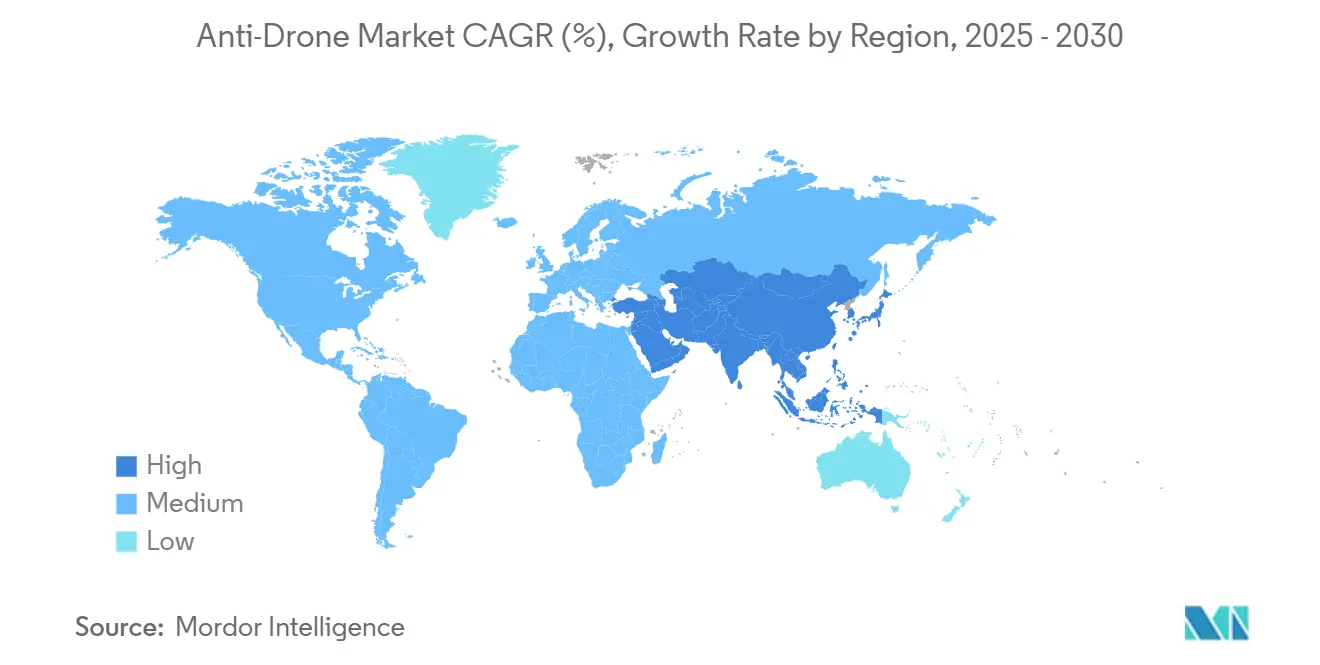

El tamaño del mercado anti-drones alcanzó USD 3.03 mil millones en 2025 y se prevé que ascienda a USD 9.3 mil millones en 2030, avanzando a una CAGR del 25.14%. El rápido crecimiento refleja el cambio desde la seguridad perimetral de nicho hacia la defensa aérea estratificada indispensable, impulsado por la proliferación de drones armamentizados en zonas de conflicto activo y las crecientes amenazas a las redes energéticas nacionales. América del Norte representa la mayor porción de los ingresos de 2024 con un 41.25% porque las regulaciones federales de aviación exigen detección de UAS en aeropuertos, y el Pentágono redirigió USD 50 mil millones a programas contra-UAS. Asia-Pacífico registra el crecimiento más rápido con una CAGR del 25.66% hasta 2030, ya que los proyectos de microondas conjuntos Japón-EE.UU. y el auge de producción de drones de China alteran los equilibrios de fuerza regionales. Los sistemas de detección dominan la demanda actual con una participación del 55.43%, sin embargo, las soluciones de neutralización registran las mayores ganancias, subrayando las prioridades de adquisición que se mueven desde la conciencia situacional hacia efectos de destrucción directa. Las preferencias de plataforma reflejan esta evolución: las matrices fijas en tierra aún lideran, pero los interceptores montados en drones están escalando rápidamente conforme los enfrentamientos drone-contra-drone se vuelven comunes en los campos de batalla modernos.

Principales Conclusiones del Informe

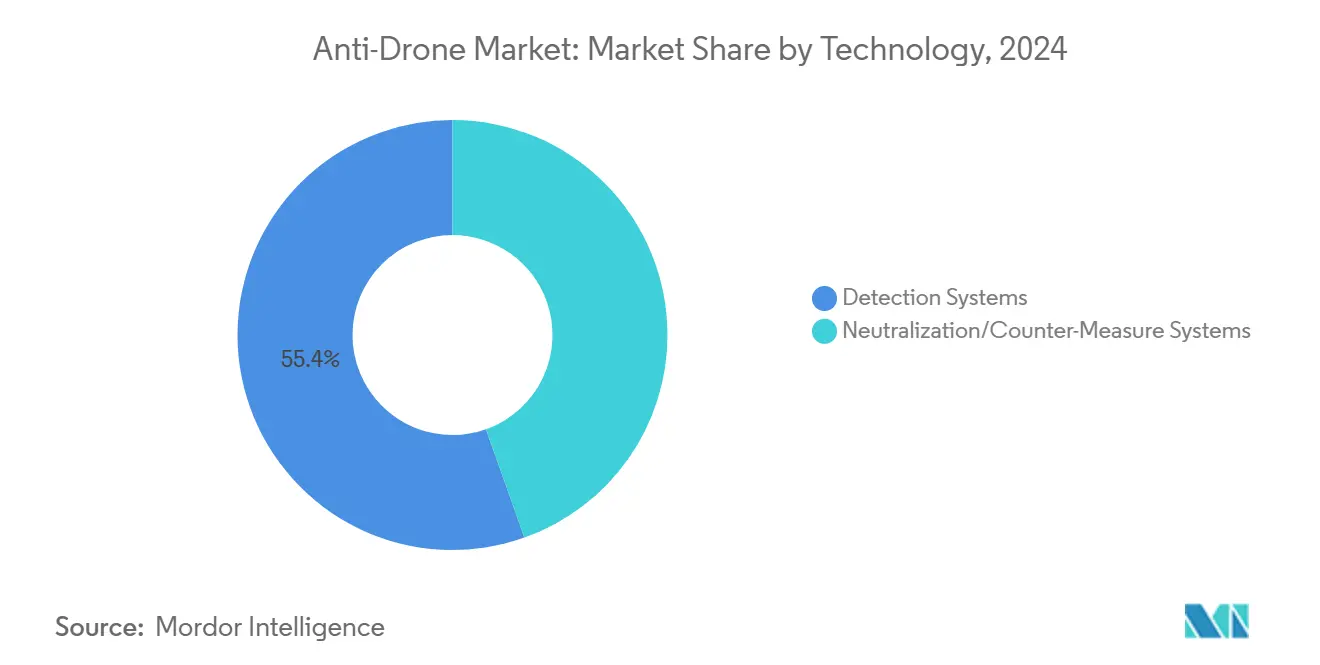

- Por tecnología, los sistemas de detección lideraron el mercado anti-drones con el 55.43% de la participación en 2024; se proyecta que los sistemas de neutralización surjan a una CAGR del 29.52% hasta 2030.

- Por plataforma, las soluciones fijas en tierra mantuvieron el 42.12% del mercado anti-drones en 2024, mientras que las plataformas contra-UAS basadas en UAV se expanden a una CAGR del 26.32% hasta 2030.

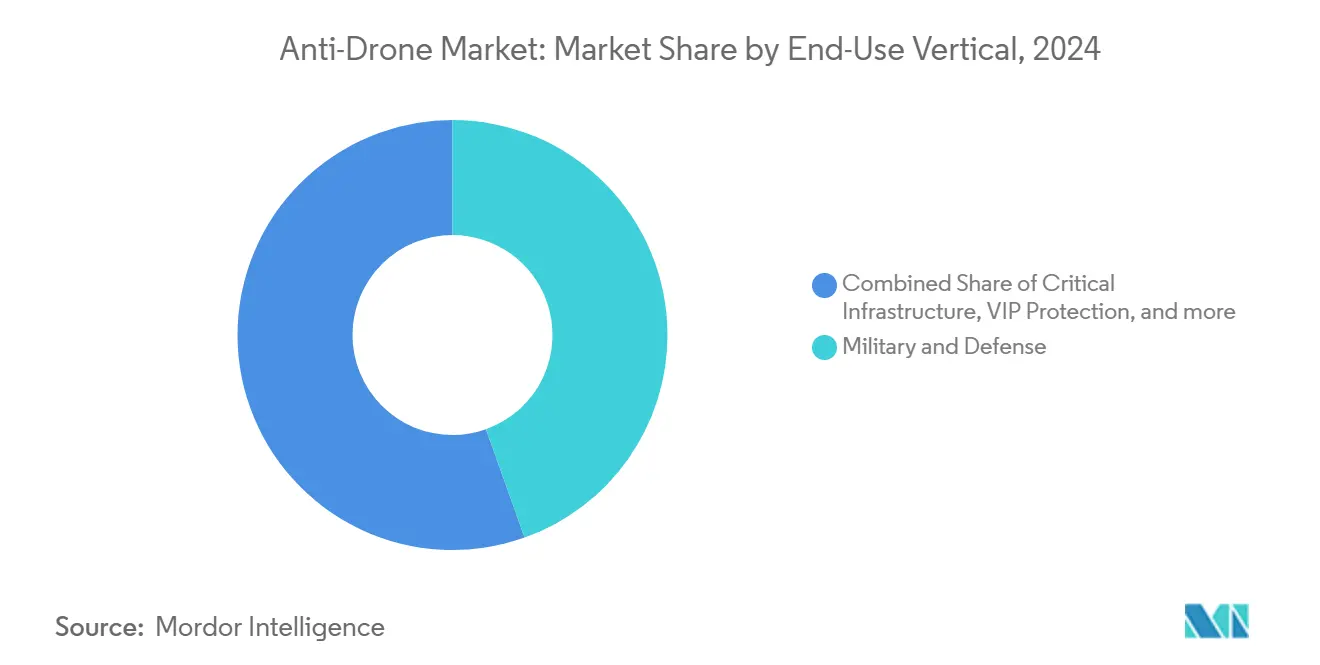

- Por sector de uso final, las aplicaciones militares y de defensa representaron el 44.56% de los ingresos de 2024; la protección de infraestructura crítica avanza a una CAGR del 21.36% hasta 2030.

- Por rango operativo, los sistemas de medio alcance capturaron una participación del 49.23% del mercado anti-drones en 2024; los sistemas de corto alcance están creciendo más rápido a una CAGR del 22.41%.

- Por geografía, América del Norte lideró con el 41.25% de ingresos en 2024, mientras que se prevé que Asia-Pacífico registre la CAGR más rápida del 25.66%.

Tendencias e Insights del Mercado Anti-Drones Global

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Proliferación de drones comerciales de bajo costo que habilitan amenazas asimétricas | +8.2% | Europa Oriental y Medio Oriente | Mediano plazo (2-4 años) |

| Mandatos estrictos de seguridad del espacio aéreo (Detección UAS FAA en Aeropuertos, U-space UE) | +6.1% | América del Norte y UE | Corto plazo (≤ 2 años) |

| Incursiones de drones alrededor de activos energéticos críticos | +4.8% | América del Norte y Europa | Mediano plazo (2-4 años) |

| Fusión de sensores impulsada por IA que mejora la precisión de detección en el ruido RF urbano | +3.7% | Mercados desarrollados a nivel mundial | Largo plazo (≥ 4 años) |

| Reasignación del presupuesto de defensa post conflicto de Ucrania hacia C-UAS estratificado | +5.9% | Global, liderado por países de la OTAN | Corto plazo (≤ 2 años) |

| Cláusulas de responsabilidad lideradas por seguros para estadios y eventos | +2.1% | América del Norte y Europa, expandiéndose globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Proliferación de Drones Comerciales de Bajo Costo que Habilitan Amenazas Asimétricas

Los cuadricópteros comerciales convertidos en municiones merodeadoras ahora inundan los campos de batalla, con Ucrania sola adquiriendo 2.5 millones de unidades anuales bajo contratos que abarcan 76 empresas domésticas. La capacidad de drones de pasatiempo de USD 500 para deshabilitar blindaje de varios millones de dólares ha trastornado las relaciones tradicionales de intercambio de costos, acelerando la demanda del mercado anti-drones entre fuerzas armadas que históricamente dependían de la defensa aérea convencional. NORAD registró 350 eventos UAV no autorizados en instalaciones militares de EE.UU. en un año, un punto de datos que amplió el sobre de riesgo percibido a instalaciones de la patria. Incidentes similares que apuntan a tuberías, depósitos y centros de transporte prueban que la infraestructura crítica está igualmente expuesta. Las agencias de adquisición favorecen consecuentemente redes contra-UAS escalables que combinan sensores fijos con efectores móviles para contrarrestar este perfil de amenaza difuso. El impulso de suministro de fabricantes domésticos emergentes de drones y disponibilidad barata de componentes en línea asegura que las presiones de proliferación permanezcan altas durante la década.

Mandatos Estrictos de Seguridad del Espacio Aéreo

Las evaluaciones escalonadas de la FAA en Nueva Jersey, Nuevo México, Dakota del Norte y Mississippi produjeron 46 directivas accionables para integrar herramientas de detección y mitigación de drones en el Sistema Nacional de Espacio Aéreo.[1]A través de las reglas actualizadas de ID Remoto y ciberseguridad de EASA, la consolidación regulatoria europea paralela fuerza a aeropuertos, helipuertos e infraestructura crítica a desplegar suites contra-UAS certificadas.[2]European Union Aviation Safety Agency, "Easy Access Rules for Unmanned Aircraft Systems," easa.europa.eu El cumplimiento desencadena ciclos inmediatos de gasto de capital porque los operadores deben probar conciencia situacional en tiempo real y capacidad de respuesta para retener licencias operativas. Las aseguradoras amplifican la urgencia vinculando la cobertura a la presencia de tecnologías aprobadas en lugares que albergan multitudes por encima de 30,000. Estos mandatos entrelazados transforman la adopción contra-drones desde gasto discrecional hacia una necesidad regulada, ampliando el mercado anti-drones más allá de la contratación militar.

Incursiones de Drones Alrededor de Activos Energéticos Críticos

Los intentos de ataques a subestaciones de EE.UU. y gasoductos europeos expusieron la vulnerabilidad de la infraestructura heredada no adecuada para incursiones aéreas. Un ataque fallido a la red de Nashville catalizó la reevaluación de amenazas en todo el sector, con servicios públicos ahora incorporando vigilancia aérea del espacio aéreo en planos de modernización. Los propietarios enfrentan restricciones legales que prohíben el bloqueo RF, dependiendo en cambio de advertencia temprana y coordinación de aplicación de la ley mientras los legisladores debaten autoridad de interdicción más amplia. El modelado económico muestra que el tiempo de inactividad localizado de servicios públicos desencadena pérdidas de producción en cascada a través de industrias adyacentes, haciendo financieramente convincente evitar el tiempo de inactividad. Los operadores de energía, por lo tanto, asignan OPEX creciente a matrices integradas de radar, ópticas y acústicas complementadas por neutralizadores portátiles que el personal de seguridad puede desplegar dentro de segundos de detección. Las tasas de adopción se aceleran más cuando los reguladores señalan próximas penalizaciones de responsabilidad por controles de riesgo aéreo insuficientes.

Fusión de Sensores Impulsada por IA que Mejora la Precisión de Detección en Ruido RF Urbano

Los algoritmos avanzados combinan entradas de radar, RF, acústicas y electro-ópticas para aislar drones de baja señal dentro de paisajes urbanos densos en 5G. El UAS TRACER de L3Harris combina clasificadores de aprendizaje automático con radar definido por software para reducir falsos positivos y dirigir efectores solo en amenazas verificadas.[3]L3Harris Technologies, "UAS TRACER Fact Sheet," l3harris.com La plataforma WISP de Anduril procesa flujos de sensores a escala de petabytes para mantener conciencia de 360 grados a través de 3-10 millas, habilitando decisiones de interceptación autónomas en segundos. Las agencias urbanas valoran la señalización automatizada porque el monitoreo manual produce sobrecarga del operador cuando el ruido RF de fondo aumenta. La integración de la Marina de EE.UU. de control de fuego AI para láseres a bordo ilustra la convergencia de próxima etapa donde detección, decisión y compromiso se co-ubican dentro de una sola pila de cómputo, reduciendo el tiempo de reacción contra enjambres de drones. Conforme los algoritmos maduran, los proveedores comercializan cada vez más actualizaciones de software en lugar de hardware nuevo, creando flujos de ingresos recurrentes y reforzando el giro del mercado anti-drones hacia soluciones centradas en IA.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Legalidad ambigua del bloqueo RF e interdicción cinética en espacio aéreo civil | -4.3% | Espacio aéreo civil global | Mediano plazo (2-4 años) |

| Altas tasas de falsas alarmas en zonas urbanas densas en 5G | -2.8% | Centros urbanos globales | Corto plazo (≤ 2 años) |

| Restricciones SWaP para plataformas móviles/tácticas | -2.1% | Aplicaciones militares globalmente | Largo plazo (≥ 4 años) |

| Cuellos de botella de suministro de amplificadores de potencia GaN para láseres de alta energía | -3.4% | Global, concentrado en mercados de defensa avanzados | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Legalidad Ambigua del Bloqueo RF e Interdicción Cinética

La autoridad estatutaria para neutralización activa de drones está en gran medida confinada a un puñado de departamentos federales de EE.UU., dejando a la aplicación de la ley estatal y local limitada cuando UAV rebeldes amenazan estadios o plantas químicas. Internacionalmente, zonas grises legales similares limitan la adopción de mercado para bloqueadores RF e interceptores de energía dirigida fuera de dominios militares. La propuesta Ley de Defensa busca otorgar a entidades de seguridad pública vetadas acceso a herramientas contra-drones aprobadas, sin embargo, su cronología de aprobación permanece incierta. En Europa, las emisiones de guerra electrónica enfrentan reglas estrictas de gestión de espectro, frenando el despliegue rápido de dispositivos de alta potencia. Hasta que los reguladores globales armonicen las reglas sobre uso proporcional de fuerza en cielos civiles, muchos operadores desplegarán soluciones solo de detección, templando el crecimiento de ingresos para efectores dentro del mercado anti-drones.

Altas Tasas de Falsas Alarmas en Zonas Urbanas Densas en 5G

Las redes 5G densificadas producen reflexiones RF complejas que enmascaran drones de señal pequeña, causando que algunos conjuntos de detección clasifiquen erróneamente formas de onda inofensivas como amenazas. Los falsos positivos interrumpen las operaciones del aeropuerto y desencadenan bloqueos de seguridad costosos, socavando la confianza del operador en sistemas de alerta automatizados. Los proveedores contrarrestan superponiendo detección RF pasiva con radar mejorado por IA y verificación óptica, pero la integración agrega costo que las pequeñas agencias municipales luchan por justificar. El refinamiento del algoritmo depende de grandes conjuntos de datos etiquetados; hasta que tales repositorios maduren, la precisión de detección en megaciudades retrasará el desempeño suburbano. Esta brecha de precisión ralentiza los ciclos de compra para cuerpos municipales, representando una porción futura considerable del mercado anti-drones.

Análisis de Segmentos

Por Tecnología: Los Sistemas de Detección Sostienen el Liderazgo Mientras los Neutralizadores se Aceleran

Las plataformas de detección generaron el 55.43% de los ingresos de 2024, subrayando su papel como punto de entrada al mercado anti-drones. Los despliegues tempranos giraron alrededor de radar independiente o buscadores RF en pistas, bases de operaciones avanzadas y centros energéticos. Las actualizaciones definidas por software ahora permiten superposiciones de fusión de sensores que elevan la precisión multimodal sin intercambios de hardware adicionales. La clasificación impulsada por IA además recorta la carga de trabajo del operador, un beneficio crítico conforme los volúmenes de amenaza escalan. Avanzando, los presupuestos de adquisición agrupan cada vez más nodos de detección con software de comando y control que visualiza el espacio aéreo en imágenes operativas comunes accesibles a interesados civiles y militares en tiempo real.

Las tecnologías de neutralización, aunque más pequeñas hoy, están escalando a una CAGR del 29.52% conforme los operadores se mueven más allá de "ver" hacia "detener". Los sistemas de energía dirigida como el láser HELIOS de Lockheed Martin han registrado interceptaciones en el mar que cuestan centavos por disparo comparado con misiles.[4]Lockheed Martin, "HELIOS Laser Weapon System Overview," lockheedmartin.com Las pistolas de microondas de alta potencia de radiofrecuencia están entrando en producción serial, proporcionando pulsos de ráfaga corta que fríen la electrónica del drone sin escombros cinéticos. Los interceptores cinéticos, desde rondas inteligentes de 40mm en red hasta luchadores micro-UAV, dan a los comandantes opciones estratificadas a través de rangos de compromiso. Estos avances amplían significativamente el atractivo del mercado anti-drones entre usuarios finales que deben cumplir con reglas de seguridad que prohíben metralla que cae sobre áreas pobladas. La carrera tecnológica se centra en software de comando de arquitectura abierta que puede aceptar efectores futuros sin forzar costosos ciclos de arrancar y reemplazar, reforzando el bloqueo de proveedor para los primeros en moverse.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Plataforma: El Dominio Fijo en Tierra Enfrenta Disrupción Montada en UAV

Las matrices fijas en tierra controlaron el 42.12% del gasto de 2024 conforme aeropuertos, prisiones y sitios petroquímicos instalaron radares montados en mástil, cámaras panorámicas y emisores de guerra electrónica. Su cobertura amplia y suministro continuo de energía se ajustan a instalaciones estáticas que deben asegurar perímetros definidos las 24 horas. La integración con redes de control de acceso y respuesta de emergencia ayuda a los operadores mantener cumplimiento con los paneles de control que los reguladores requieren. Los avances en refugios contenedorizados ahora permiten que los sistemas fijos se reubiquen dentro de horas, apoyando bases expedicionarias que necesitan cobertura semi-permanente.

Las plataformas contra-UAS montadas en UAV registran una CAGR impactante del 26.32% porque los enfrentamientos drone-contra-drone sobresalen en teatros dinámicos donde la línea de vista terrestre está obstruida. Los interceptores autónomos como el MARSS Interceptor-MR persiguen drones hostiles más allá de 5km y terminan amenazas sin explosivos, reduciendo el riesgo colateral. Los sistemas móviles terrestres montados en MRAP llenan la brecha entre sitios estáticos y cazadores aéreos, habilitando a unidades de maniobra proteger convoyes. Los bloqueadores de mano y disruptores en forma de rifle dan a soldados individuales opciones de último recurso dentro de burbujas de 1km. Las fuerzas navales adoptan láseres montados en cubierta y disruptores RF conforme las amenazas no tripuladas migran mar adentro, señalando que ningún dominio de operación está exento del mercado anti-drones en expansión.

Por Sector de Uso Final: La Infraestructura Crítica Supera a Todos los Sectores Civiles

Los compradores militares y de defensa aún comandan la mayor participación del 44.56% del mercado anti-drones, respaldados por líneas de adquisición multianual para defensa aérea estratificada. Programas como la serie de interceptores Coyote del Ejército de EE.UU. y la adquisición FS-LIDS de Qatar muestran cómo los aliados armonizan requisitos para optimizar la logística. Los integradores agrupan sensores, radios de gestión de batalla y efectores en kits expedicionarios que los batallones pueden auto-desplegar. La certeza presupuestaria en el área de defensa garantiza demanda base durante la década, ancorando flujos de efectivo del proveedor.

La infraestructura crítica-el escalador más rápido al 21.36% CAGR-redefine la doctrina de seguridad civil conforme operadores de gasoductos, consorcios de red de transmisión y terminales de GNL aceptan que las amenazas aéreas se sientan junto al riesgo cibernético. Los propietarios de activos invierten en paquetes pre-integrados "C-UAS in a box" que los técnicos pueden mantener en lugar de personal militar. Las agencias de seguridad nacional y aplicación de la ley aceleran la adopción conforme la legislación expande conjuntos de herramientas contra-UAS permisibles. Los lugares comerciales involucran aseguradoras para validar planes de mitigación de riesgos antes de eventos importantes, estimulando la penetración del mercado anti-drones en estadios, hipódromos y parques temáticos. Los equipos de protección VIP generan demanda adquiriendo sensores portátiles y efectores que encajan en kits de viaje de seguridad ejecutiva estándar.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Rango Operativo: Los Sistemas de Corto Alcance Construyen Impulso Cerca del Combate

Las arquitecturas de medio alcance (1-5 km) aún capturan el 49.23% de la participación del mercado anti-drones porque logran un equilibrio práctico entre huella de vigilancia y certeza de compromiso. Los campos de aviación, bases de operaciones avanzadas y puertos marítimos caen directamente dentro de este sobre. Los sistemas se envían como paletas modulares que las tripulaciones pueden ensamblar dentro de horas, conectándose a generadores diesel o energía de tierra. Los proveedores continúan refinando la granularidad de detección, agregando cámaras Soldiers' Corner de baja potencia para reducir puntos ciegos alrededor de hangares o tanques de almacenamiento grandes.

Los dispositivos de corto alcance (menos de 1 km) trazan la CAGR más rápida del 22.41% conforme las unidades de infantería y guardias de sitios urbanos demandan protección inmediata de burbuja personal. Los rifles de mano que emiten pulsos RF direccionales neutralizan drones de clase hobby sin violar límites de radiación perdida. Los repetidores del tamaño de mochila extienden la cobertura a callejones o pozos subterráneos, cumpliendo necesidades descubiertas por radares basados en torre. La doctrina táctica en ejércitos de Europa Oriental ahora empareja cada pelotón con activos contra-UAS orgánicos, reflejando cómo las armas antitanque portátiles se volvieron estándar décadas antes. Las soluciones de largo alcance (mayor a 5 km) permanecen especializadas para patrulla fronteriza e interdicción de guardacostas, donde la detección temprana otorga más a los tomadores de decisiones. Sin embargo, incluso estos sistemas integran cada vez más capas de efectores más pequeños para cubrir brechas de alcance, ilustrando cómo el diseño estratificado remodela el mercado anti-drones general.

Análisis Geográfico

América del Norte retiene el liderazgo con el 41.25% de los ingresos de 2024. La elaboración de reglas federales obliga a los aeropuertos a desplegar redes de detección, mientras que la realineación de USD 50 mil millones del Pentágono financia arquitecturas contra-UAS de múltiples niveles. Los principales domésticos como RTX y Northrop Grumman aseguran lotes de producción serial, y desafiantes respaldados por capital de riesgo como Anduril ganan contratos centrados en IA del Cuerpo de Marines. La consolidación continúa: el acuerdo Dedrone de Axon y la compra BlueHalo de AeroVironment apuntan a doblar capacidades de nicho en pilas de comando y control más amplias. La demanda municipal se acelera conforme las firmas de seguros insisten en que estadios y festivales de ciudad integren equipo aprobado antes de emitir cobertura, profundizando la adopción civil a través del mercado anti-drones.

Asia-Pacífico es el escalador más rápido con una CAGR del 25.66%. Tokio y Washington co-desarrollan armas de microondas de alta potencia mientras Beijing expande líneas de producción contra-UAS basadas en láser bajo CASIC. Los conceptos de portaaviones de drones navales de Seúl subrayan cómo las fuerzas regionales diseñan plataformas de aguas azules alrededor de envolventes de amenaza no tripulada integrados. Los fondos de modernización de defensa a través de Australia, India y Taiwán asignan participaciones récord a contra-drones, esperando embotar tácticas de enjambre masivo observadas durante conflictos recientes. Los programas industriales de uso dual reciben subsidios gubernamentales, asegurando resistencia de suministro doméstico conforme los regímenes de control de exportación se endurecen. Esta convergencia de urgencia militar y política industrial impulsa expansión sostenida del mercado anti-drones a través de la región.

Europa entrega adopción constante respaldada por adquisición coordinada bajo el Fondo Europeo de Defensa. Proyectos como el consorcio EISNET liderado por Thales tejen 23 compañías en una hoja de ruta compartida para defensa integrada aérea y de misiles contra enjambres de drones.[5]Thales Group, "EISNET Consortium Award Announcement," thalesgroup.com El Reino Unido financia láseres DragonFire, Alemania despliega interceptores CICADA, y Francia adquiere sistemas PARADE para eventos nacionales. La armonización regulatoria a través de EASA elimina obstáculos transfronterizos, permitiendo a los aeropuertos desplegar líneas de base comunes de ID Remoto y ciberseguridad. Los campeones domésticos impulsan cadenas de suministro soberanas para reducir la exposición a amplificadores de potencia de nitruro de galio importados. Estas iniciativas cimientan a Europa como innovador tecnológico y consumidor significativo dentro del mercado anti-drones global.

Panorama Competitivo

La estructura de la industria se inclina hacia concentración moderada conforme contratistas principales acumulan start-ups de nicho para ensamblar portafolios de extremo a extremo. RTX, Lockheed Martin y Northrop Grumman aprovechan presupuestos de I+D de mil millones de dólares para integrar sensores, efectores y software de misión IA bajo arquitecturas abiertas unificadas. Las firmas de TI de defensa de nivel medio giran hacia analítica contra-UAS, ofreciendo paneles de inteligencia de amenazas entregados en la nube. Los entrantes financiados por capital de riesgo se diferencian a través de ciclos rápidos DevSecOps que iteran modelos IA meses más rápido que los jugadores heredados, desafiando a los incumbentes a acortar cadencias de actualización.

Las fusiones recientes señalan convergencia estratégica: la adquisición BlueHalo de USD 4.1 mil millones de AeroVironment trae algoritmos de autonomía y rangos de prueba de enjambre bajo un techo. Al mismo tiempo, Axon fusiona la malla de sensores de Dedrone con su plataforma de seguridad pública para capturar presupuestos municipales. La resistencia de cadena de suministro ahora se clasifica junto con la profundidad de capacidad; los integradores occidentales buscan fábricas domésticas para amplificadores de nitruro de galio después de que las reglas de exportación se endurecieron en naciones proveedoras clave. Las compañías anuncian acuerdos de co-manufactura con fundiciones de semiconductores para asegurar flujo ininterrumpido de componentes de radio de alta energía y láser.

Las hojas de ruta tecnológicas giran en núcleos de radio definidos por software y efectores modulares que intercambian entre cargas útiles RF, microondas o láser a través de buses de energía comunes. El Lattice OS de Anduril, por ejemplo, permite a los operadores agregar nuevos enchufes de sensores a través de actualizaciones over-the-air, mientras L3Harris muestra motores de inferencia IA contenedorizados sintonizados para detección de enjambre de drones. Conforme los estándares de arquitectura abierta maduran, las diferenciaciones de costo se estrechan, y los proveedores compiten cada vez más en soporte de ciclo de vida, entrenamiento y garantías de alojamiento de datos soberanos que satisfacen normas evolutivas de privacidad y cumplimiento de exportación en el mercado anti-drones.

Líderes de la Industria Anti-Drones

-

Dedrone Holdings, Inc.

-

RTX Corporation

-

Lockheed Martin Corporation

-

Rohde & Schwarz India Pvt. Ltd.

-

Israel Aerospace Industries Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: QinetiQ ganó una extensión de contrato de GBP 160 millones para avanzar sistemas láser DragonFire y RFDEW para roles contra-UAS.

- Mayo 2025: EE.UU. finalizó un acuerdo de USD 3 mil millones con Qatar, incluyendo USD 1 mil millón para defensa estratificada Raytheon FS-LIDS.

- Marzo 2025: Anduril aseguró un contrato del Cuerpo de Marines de USD 642 millones para sistemas contra-UAS impulsados por IA.

- Marzo 2025: El MoD del Reino Unido ordenó GBP 30 millones (~USD 40 millones) en municiones merodeadoras de Anduril para Ucrania.

Alcance del Informe del Mercado Anti-Drones Global

Un sistema anti-drones es un sistema integrado personalizable que incluye diferentes equipos y soluciones dependiendo de las necesidades y requisitos del cliente. Previene brechas de seguridad en casas privadas, prisiones, lugares comerciales, edificios gubernamentales, instalaciones industriales, aeropuertos, seguridad fronteriza, infraestructura crítica e instalaciones militares.

El mercado anti-drones está segmentado por aplicación, sector y geografía. Por aplicación, el mercado está segmentado en detección, bloqueo e interrupción. El segmento de detección está segmentado además en radares y otros sensores (que incluyen tecnologías RF, acústicas, infrarrojas y ópticas). Por sector, el mercado está segmentado en defensa, aeropuertos y otras infraestructuras críticas. El informe también ofrece los tamaños de mercado y pronósticos para el mercado anti-drones a través de las principales regiones del globo. Para cada segmento, el dimensionamiento de mercado y pronósticos se hacen sobre la base de ingresos (USD).

| Sistemas de Detección |

| Sistemas de Neutralización/Contramedidas |

| Fijo en Tierra |

| Móvil Terrestre (Montado en Vehículo) |

| De Mano |

| Contra-UAS Basado en UAV |

| Basado en Naval |

| Militar y Defensa |

| Seguridad Nacional y Aplicación de la Ley |

| Infraestructura Crítica |

| Lugares Comerciales y Públicos (Estadios, Parques Temáticos) |

| Protección VIP |

| Corto Alcance (Menos de 1 km) |

| Medio Alcance (1-5 km) |

| Largo Alcance (Mayor a 5 km) |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América del Sur | Brasil | |

| Resto de América del Sur | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Resto de Europa | ||

| Medio Oriente y África | Medio Oriente | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Por Tecnología | Sistemas de Detección | ||

| Sistemas de Neutralización/Contramedidas | |||

| Por Tipo de Plataforma | Fijo en Tierra | ||

| Móvil Terrestre (Montado en Vehículo) | |||

| De Mano | |||

| Contra-UAS Basado en UAV | |||

| Basado en Naval | |||

| Por Sector de Uso Final | Militar y Defensa | ||

| Seguridad Nacional y Aplicación de la Ley | |||

| Infraestructura Crítica | |||

| Lugares Comerciales y Públicos (Estadios, Parques Temáticos) | |||

| Protección VIP | |||

| Por Rango Operativo | Corto Alcance (Menos de 1 km) | ||

| Medio Alcance (1-5 km) | |||

| Largo Alcance (Mayor a 5 km) | |||

| Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América del Sur | Brasil | ||

| Resto de América del Sur | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| Resto de Europa | |||

| Medio Oriente y África | Medio Oriente | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado anti-drones y las perspectivas de crecimiento?

El tamaño del mercado anti-drones se sitúa en USD 3.03 mil millones en 2025 y se proyecta que alcance USD 9.3 mil millones en 2030, reflejando una CAGR del 25.14%.

¿Qué tipo de tecnología lidera el mercado anti-drones?

Los sistemas de detección mantienen el liderazgo con una participación de ingresos del 55.43% en 2024 gracias a mandatos regulatorios que requieren conciencia situacional verificada antes de cualquier compromiso.

¿Qué región está creciendo más rápido?

Asia-Pacífico registra la CAGR regional más alta del 25.66% hasta 2030 debido a tensiones geopolíticas crecientes y gasto significativo en modernización de defensa.

¿Por qué los sistemas contra-UAS de corto alcance están ganando tracción?

Las operaciones urbanas y de cuartos cercanos demandan protección inmediata, empujando bloqueadores de mano e interceptores de drones bajo rango de 1 km a una CAGR del 22.41%.

¿Cómo están afectando las restricciones legales la adopción?

Las reglas ambiguas sobre bloqueo RF y ataque cinético en cielos civiles ralentizan la adopción civil; legislación próxima como la Ley DEFENSE apunta a ampliar conjuntos de herramientas permisibles.

¿Qué papel juega la inteligencia artificial en los sistemas modernos?

La IA habilita fusión de sensores que reduce falsas alarmas, automatiza clasificación de amenazas e incluso gobierna efectores autónomos, mejorando así la velocidad de respuesta y reduciendo costos de mano de obra.

Última actualización de la página el: