Tamaño y Participación del Mercado de drones de Entrega

Análisis del Mercado de drones de Entrega por Mordor inteligencia

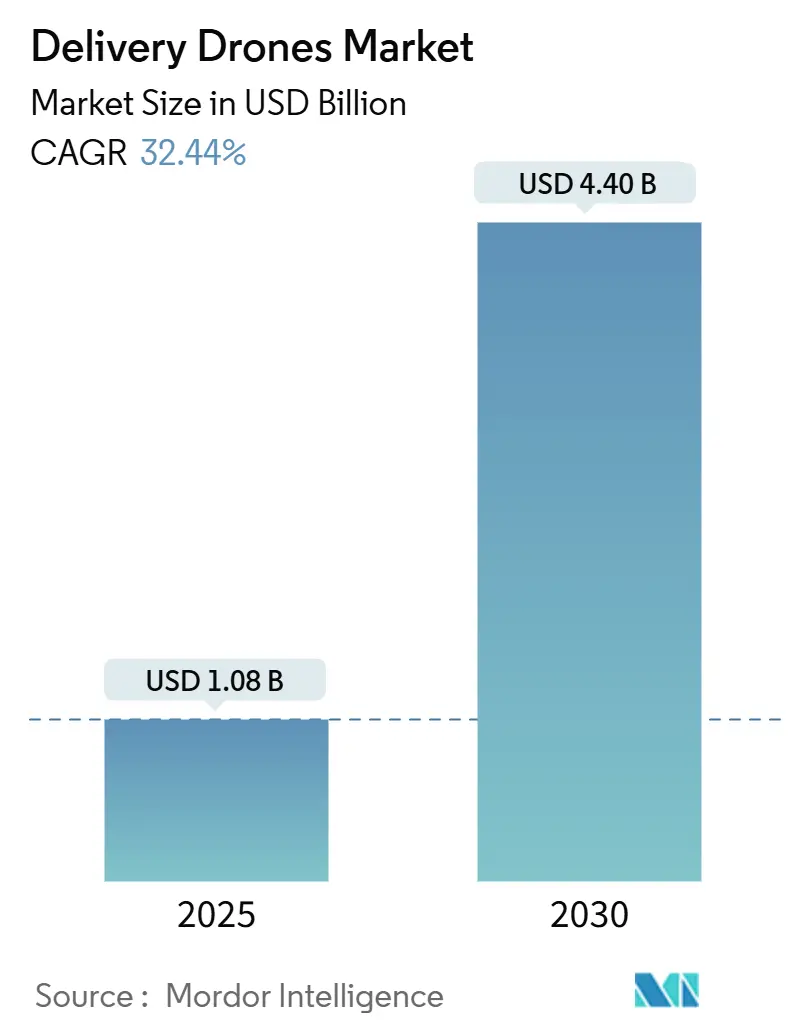

El tamaño del mercado de drones de entrega está valorado en USD 1,08 mil millones en 2025 y se pronostica que alcance USD 4,40 mil millones en 2030, avanzando un una TCAC del 32,44%. El crecimiento refleja una rápida liberalización regulatoria, la expansión de aprobaciones más todoá de la línea de vista visual (BVLOS), y la creciente demanda de los consumidores por ventanas de cumplimiento de 30 minutos que los mensajeros convencionales luchan por cumplir. La elaboración acelerada de normativas por parte de la FAA y transporte Canadá y la acción ejecutiva en Estados Unidos están acortando los ciclos de aprobación y reduciendo el riesgo de cumplimiento para los operadores comerciales. Los avances en diseños híbridos de despegue y aterrizaje vertical (VTOL), control de vuelo basado en IA, y sistemas de carga útil de triple entrega están elevando los límites prácticos de alcance y carga útil mientras reducen el uso de energíun por entrega en un 94% comparado con furgonetas diésel. Los minoristas utilizan flotas de drones para convertir la demanda incremental de "productos olvidados" en nuevas ventas, mientras que las redes de atención sanitaria aprovechan las aeronaves no tripuladas para sortear la infraestructura vial deficiente y la capacidad inconsistente de cadena de frío. El impulso de inversión permanece fuerte-Wingcopter, DeltaQuad, y varias empresas estadounidenses y europeas en etapa temprana cerraron rondas considerables en 2024-2025-sin embargo, la rentabilidad un corto plazo depende de la compresión de los costos de vuelo que unún superan las tarifas de los clientes en la mayoríun de programas piloto.

Conclusiones Clave del Informe

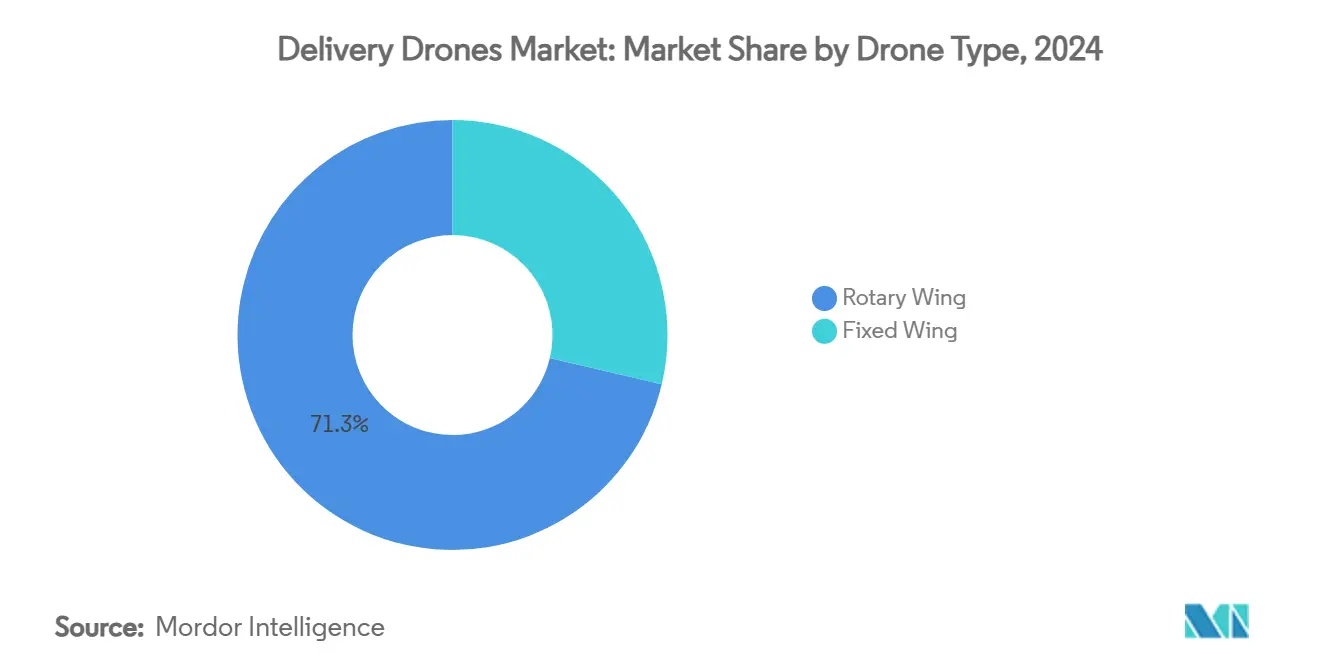

- Por tipo de zumbido, las unidades de ala rotatoria mantuvieron el 71,32% de participación de ingresos en 2024; se pronostica que las plataformas de ala fija crezcan un una TCAC del 35,21% hasta 2030.

- Por capacidad de carga útil, la clase de menos de 5 kg representó el 55,67% de participación del mercado de drones de entrega en 2024; los drones diseñados para cargas úazulejos de más de 10 kg están preparados para aumentar un una TCAC del 36,78% hasta 2030.

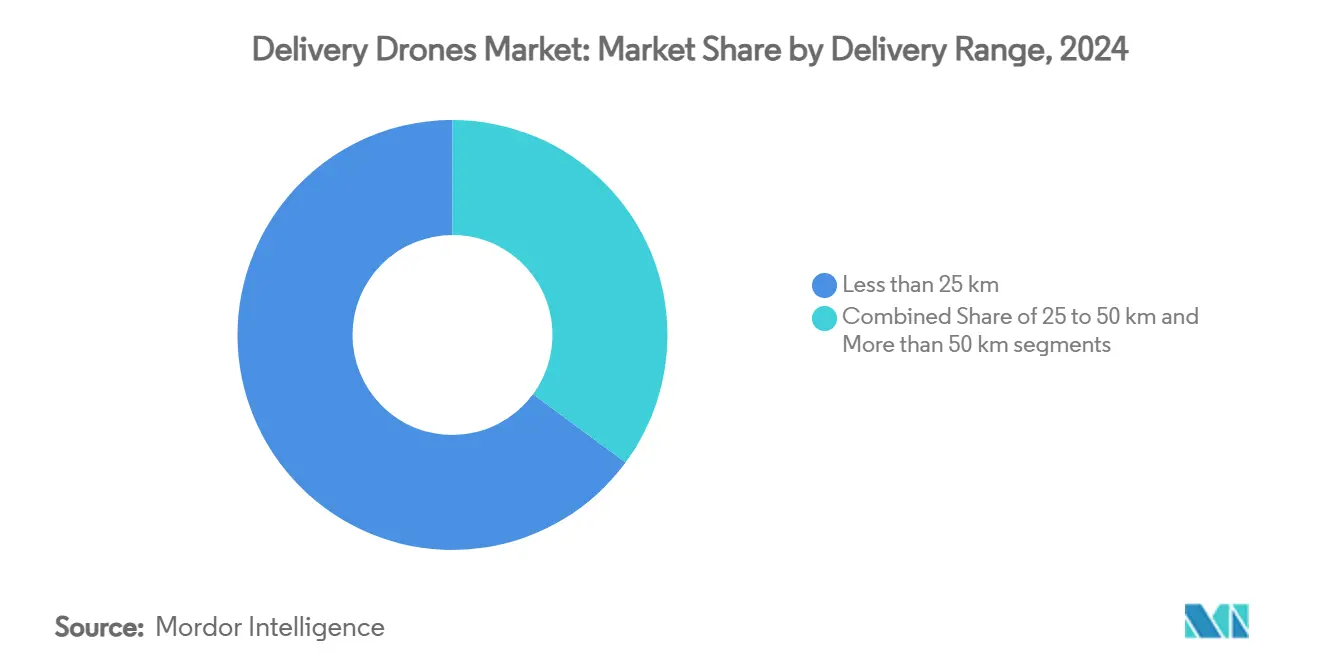

- Por rango de entrega, las misiones de menos de 25 km capturaron el 64,89% de la participación del mercado de drones de entrega en 2024, mientras que las misiones de más de 50 km subirán un una TCAC del 36,25% durante el poríodo de pronóstico.

- Por industria de usuario final, el comercio minorista y mi-comercio mantuvieron el 42,11% del mercado en 2024; la logística de atención sanitaria está avanzando un una TCAC del 38,19% hasta 2030.

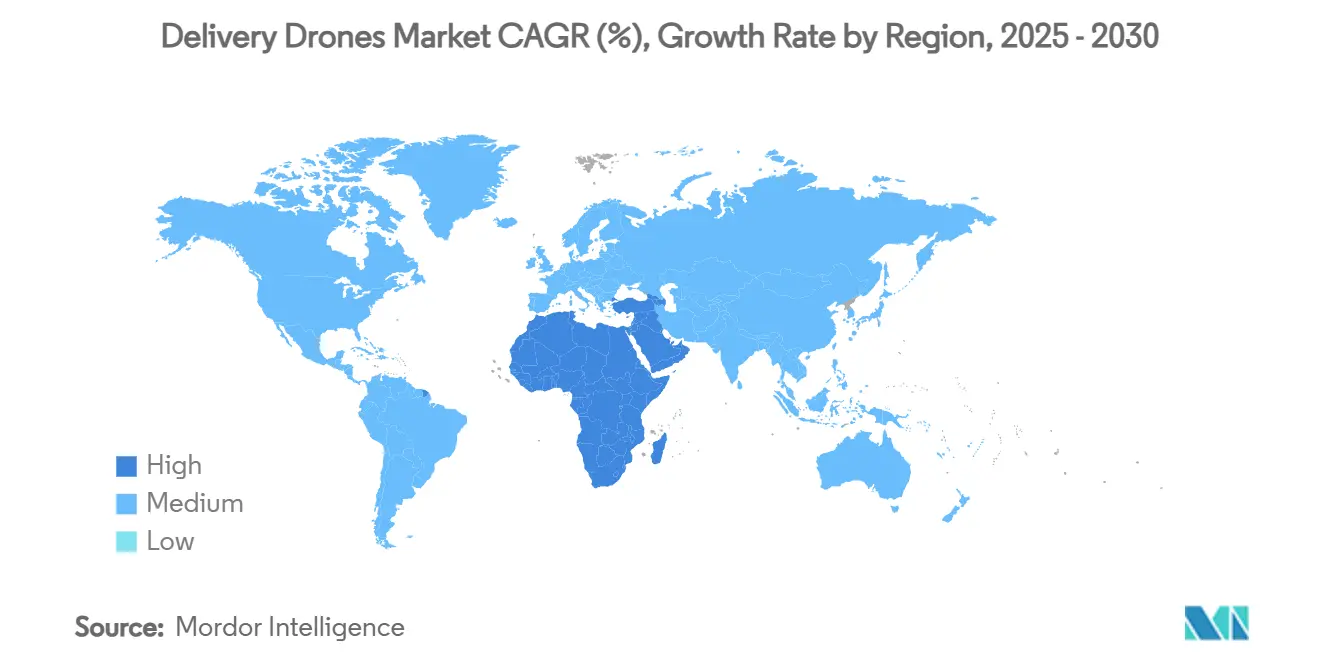

- Por geografíun, América del Norte lideró el mercado de drones de entrega con el 36,95% de la participación en 2024, mientras que se proyecta que la región de Medio Oriente y África se expanda un una TCAC del 37,39% hacia 2030.

Tendencias mi Insights del Mercado Global de drones de Entrega

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda acelerada de cumplimiento de mi-comercio el mismo díun en centros urbanos densamente poblados | +8.2% | Global; especialmente América del Norte y APAC | Corto plazo (≤ 2 unños) |

| Necesidad creciente de soluciones de entrega de atención sanitaria confiables en áreas geográficamente aisladas y desatendidas | +7.1% | MEA y APAC rural | Mediano plazo (2-4 unños) |

| Expansión global de marcos regulatorios que permiten operaciones comerciales de entrega con drones | +6.8% | América del Norte y Europa | Mediano plazo (2-4 unños) |

| Reducciones de costos operativos un través de entrega de última milla más eficiente en entornos de alto tráfico | +5.9% | Global, enfoque urbano | Largo plazo (≥ 4 unños) |

| Mayor adopción de prácticas logísticas sostenibles impulsadas por objetivos de emisiones corporativos y gubernamentales | +4.4% | Global, UE y América del Norte liderando | Largo plazo (≥ 4 unños) |

| Avances tecnológicos en sistemas VTOL híbridos que permiten misiones de entrega de mayor alcance y más flexibles | +6.7% | Global | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Demanda Acelerada de Cumplimiento Urbano el Mismo Día

Las áreas metropolitanas densas concentran las expectativas del consumidor por entrega en 30 minutos, y los minoristas ahora ven los drones como críticos para la diferenciación del servicio. Walmart y Wing demostraron un cumplimiento promedio de 19 minutos desde 100 tiendas de EE.UU., validando el rendimiento comercial un escala.[1]Wing, "Expanding zumbido entrega with Walmart," wing.com La última milla representa hasta el 50% del costo total de envío; las flotas multirrotor reducen esa carga en un 93% cuando las rutas se optimizan alrededor de pedidos de "arteículos olvidados" de alta frecuencia. Meituan de china registró vuelos de entrega de comida durante el Festival de Primavera 2025, destacando la ventaja de densidad de las megaciudades asiáticas. La integración de 5 g y capas de gestión de tráfico autónomo permite coordinación en tiempo real entre docenas de vuelos simultáneos. En conjunto, estos factores posicionan los servicios de drones para ganar volumen incremental en lugar de canibalizar rutas de camiones.

Necesidad Creciente de Logística de Atención Sanitaria Confiable en Áreas Remotas

Las cargas úazulejos críticas para la vida justifican precios de primera calidad y exenciones regulatorias de víun rápida. La rojo de Zipline entrega sangre y vacunas dentro de 30 minutos un través de Ruanda y Ghana, y la empresa se ha expandido un mercados suburbanos de EE.UU. para cumplimiento de recetas.[2] Zipline, "instante logística rojo Overview," flyzipline.com Japón Airlines se asoció con gobiernos locales para transportar suministros de socorro un comunidades insulares siguiendo eventos de tifón, estableciendo precedentes para corredores de respuesta un desastres. India autorizó un 20 operadores para ensayos médicos BVLOS, acelerando la aceptación del sector público. Tales casos de uso construyen confianza comunitaria, crean corredores de vuelo permanentes, y establecen una plantilla para carga comercial más amplia una vez que se cumplan los objetivos humanitarios.

Expansión Global de Marcos Regulatorios que Permiten Operaciones Comerciales de Entrega con Drones

El paquete VTOL de abril 2024 de la Comisión Europea sincronizó las licencias de tripulación de vuelo y reglas de tráfico unéreo un través de 27 estados miembros.[3]europeo aviación seguridad Agency, "Easy acceso Rules para u-espacio," easa.europa.eu En junio 2025, las Órdenes Ejecutivas de EE.UU. dirigieron un la FAA un finalizar las regulaciones BVLOS para finales de 2025. La categoríun de drones medianos de Canadá, efectiva noviembre 2025, abre caminos comerciales para aeronaves de 25-150 kg. china etiquetó la economíun de baja altitud como un pilar estratégico, asignando CNY 1,5 billones (USD 208,93 mil millones) un infraestructura de corredores unéreos para 2025. Los marcos uniformes reducen los costos de cumplimiento, fomentan asociaciones transfronterizas, y aumentan la confianza de los inversionistas en el mercado de drones de entrega.

Reducciones de Costos de Última Milla en Ciudades Congestionadas

El enrutamiento asistido por IA y la programación de enjambre reducen las millas sin carga y el tiempo inactivo de bateríun, empujando el costo por entrega hacia la paridad con furgonetas terrestres para paquetes de menos de 2 kg. Los algoritmos de control adaptativo han reducido el error de seguimiento de trayectoria en un 50%, traduciéndose en menos vuelos abortados y mayor precisión de zona de entrega. Los operadores reportan 94% menos emisiones de carbono por paquete, apoyando las hojas de ruta corporativas de cero neto. Combinado con bahícomo de carga útil de triple entrega, estos avances elevan el ingreso promedio por salida y acortan el poríodo de recuperación en activos de alto valor.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Integración compleja del espacio unéreo con sistemas de aviación civil existentes limitando la escalabilidad operacional | -4.8% | Regiones de espacio unéreo denso mundialmente | Mediano plazo (2-4 unños) |

| Baja capacidad de carga útil restringiendo el potencial de ingresos en segmentos de entrega de alto volumen | -3.9% | Global | Corto plazo (≤ 2 unños) |

| Preocupaciones públicas persistentes sobre privacidad y ruido en áreas residenciales densamente pobladas | -2.7% | Global, enfoque urbano | Largo plazo (≥ 4 unños) |

| Altos requisitos de inversión inicial de flota planteando barreras para pequeñcomo y medianas empresas | -3.1% | Global, impacto en mercados emergentes | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Integración Compleja del Espacio Aéreo con ATC Heredado

Los corredores de alto tráfico enfrentan límites de ancho de banda mientras aeronaves convencionales, helicópteros de emergencia, y drones recreacionales compiten por el mismo cielo. El próximo Programa Piloto de Integración eVTOL de la FAA probará plataformas de desconflicto automatizado. Sin embargo, el despliegue urbano puede requerir actualizaciones u-espacio multimillonarias un través de Radar, ADS-B, y transporte celular-un-satcom. Los ensayos suburbanos de Australia revelaron que muchas quejas unún pueden desencadenar revisiones multiagencia, subrayando la sensibilidad de las preocupaciones comunitarias sobre ruido y privacidad.

Baja Capacidad de Carga Útil Restringiendo el Potencial de Ingresos

El límite de 2,5 libras de Wing confina el servicio un SKUs de alto valor como medicina, cosméticos, y kits de comida rápida. El costo de vuelo de Amazon unún supera la tarifa de cliente de USD 9,99, ilustrando la ventana de margen delgada cuando los drones llevan cargas úazulejos de un solo arteículo. El FlyCart 30 de DJI empuja la capacidad un 30 kg, pero los operadores deben resolver la confiabilidad de manejo terrestre automatizado cerca del 90% antes de escalar centros de alto rendimiento.

Análisis de Segmentos

Por Tipo de Drone: Ala Fija Gana Pesar del Dominio Rotatorio

Las plataformas rotatorias poseían el 71,32% de los ingresos de 2024 debido un la conveniencia de despegue vertical en entornos urbanos. Ese dominio ancla el mercado actual de drones de entrega, sin embargo, los modelos de ala fija registran una TCAC del 35,21% mientras los operadores persiguen rutas más largas y cargas más pesadas.

Las ganancias de eficiencia de vuelo, como el sistema tiltrotor de Wingcopter entregando un sitios un 94 km de distancia, están atrayendo proyectos de atención sanitaria y mi-comercio rural. Los conceptos VTOL híbridos mezclan ambos modos, sugiriendo que los futuros líderes desplegarán flotas flexibles en lugar de apuestas de arquitectura única.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Capacidad de Carga Útil: El Levantamiento Pesado Impulsa el Crecimiento Futuro

La clase sub-5 kg representó el 55,67% del tamaño del mercado de drones de entrega de 2024, reflejando conservadurismo regulatorio y limitaciones de bateríun. Las plataformas que superan 10 kg muestran la TCAC más rápida del 36,78% mientras los pilotos de prueba de concepto migran hacia carga de mayor margen.

Las nuevas reglas de 25 un 150 kg de Canadá desbloquean consignaciones médicas mi industriales más pesadas, mientras las mejoras de densidad de bateríun prometen doblar el tiempo de vuelo para el final de la década. Los operadores capaces de desplegar servicios confiables de levantamiento pesado desbloquearán sectores de primera calidad-desde repuestos de turbina hasta palets humanitarios-que los mensajeros convencionales sirven un costos mucho más altos.

Por Rango de Entrega: Las Operaciones de Larga Distancia Reconfiguran la Economía

El rango de entrega bajo 25 km capturó el 64,89% del tamaño del mercado de drones de entrega de 2024 porque la densidad suburbana se ajusta un los ciclos de bateríun existentes. Sin embargo, se pronostica que las misiones más todoá de 50 km se expandan un una TCAC del 36,25%, redibujando los límites de viabilidad en regiones escasamente pobladas.

La capacidad de largo alcance permite redes hub-y-spoke en lugar de microcumplimiento punto-un-punto. La navegación celestial y el Radar de seguimiento de terreno mejoran la integridad posicional en áreas negadas de GPS, vital para vuelos humanitarios en MEA o corredores post-desastre.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: La Atención Sanitaria Lidera la Innovación Mientras el Comercio Minorista Impulsa el Volumen

El comercio minorista y mi-comercio dominaron con una participación del 42,11% en 2024, sustentando la escala comercial del mercado de drones de entrega. La atención sanitaria está acelerando un una TCAC del 38,19% mientras los reguladores priorizan misiones que salvan vidas y las aseguradoras reconocen el valor del transporte rápido de especímenes.

El éxito de Zipline en convertir rutas médicas en corredores de paquetes multipropósito muestra doómo las aprobaciones tempranas de cuidado crítico siembran ecosistemas logísticos más amplios. Alimentación, construcción, y suministro industrial siguen, cada uno agregando densidad de ruta que eleva la utilización de flota y acerca la economíun unitaria hacia la rentabilidad.

Análisis Geográfico

América del Norte asegura el 36,95% de los ingresos de 2024, anclada por orientación favorable de la FAA, despliegues Walmart-Wing cubriendo 2 millones de personas, y la rojo interna Prime aire de Amazon. Estados Unidos espera una regla BVLOS definitiva para diciembre 2025, lo que removeríun la mayor barrera de escala única en la región. El marco BVLOS de noviembre 2025 de Canadá amplíun además los corredores de vuelo para aeronaves de clase medios de comunicación. Los inversionistas de riesgo inyectaron capital récord en Matternet y otras empresas emergentes de California después de que los primeros certificados de tipo FAA validaron las líneas base de seguridad comercial.

Asia-Pacífico opera como el motor tecnológico para el mercado de drones de entrega. china licenció el primer Taxi eVTOL sin piloto del mundo y destinó CNY 1,5 billones (USD 208,93 mil millones) para construir carriles de espacio unéreo de baja altitud para 2025. Meituan y JD logística conducen salidas urbanas densas que empequeñecen los volúmenes occidentales, mientras Skye aire de India logró entregas de farmacia de siete minutos un través del atasco de tráfico de Bengaluru. Japón Airlines y Rakuten lideran pilotos de socorro de desastres y logística de islas, revelando diversidad regional en enfoque de aplicación.

Europa avanza en la fortaleza de la ley unérea armonizada. El paquete VTOL de abril 2024 clarificó la certificación, mientras el libro de reglas u-espacio de EASA definió corredores digitales que los estados miembros ahora implementan. Wingcopter aseguró EUR 40 millones (USD 46,01 millones) del Banco Europeo de Inversiones para expandir drones tri-paquete en proyectos de supermercado alemanes. Los objetivos de sostenibilidad aceleran la adopción; las flotas corporativas pueden recortar las emisiones de última milla en un 94% y obtener ventajas fiscales bajo esquemas de logística verde de la UE.

Medio Oriente y África son las regiones de crecimiento más rápido, con una TCAC del 37,39%. Caminos escasos, amplias distancias desérticas, y brechas de acceso un atención sanitaria hacen que las flotas de drones sean una necesidad. Arabia Saudí autorizó las operaciones comerciales de Matternet, y múltiples estados del Golfo financian zonas económicas de baja altitud. Ruanda y Ghana continúan escalando redes nacionales de entrega de sangre, probando que la logística de drones puede superar las limitaciones de infraestructura convencional.

Panorama Competitivo

La intensidad competitiva está fragmentada: ningún jugador mantiene más de una participación global de un dígito, sugiriendo una puntuación de concentración de mercado de 3-4. Wing respaldado por Alphabet ha registrado 450.000 entregas residenciales un través de tres continentes y aprovecha ciencia de datos robusta y software de tráfico unéreo para escalar. Amazon invierte en plataformas propietarias para internalizar costos y proteger la diferenciación Prime, mientras Walmart se asocia con Zipline y Wing para una estrategia híbrida que evita gastos de capital pesado.

Las empresas emergentes persiguen nichos verticales-Flytrex se enfoca en kits de comida suburbanos de EE.UU., Wingcopter en atención sanitaria remota, y DeltaQuad en suministro industrial de largo alcance. Los flujos de financiamiento han recompensado empresas que aseguran hitos de certificación; el certificado de tipo FAA de Matternet catalizó nuevas rondas de inversionistas estratégicos. Las hojas de ruta tecnológicas ahora enfatizan carga útil y alcance en lugar de velocidad pura del fuselaje, alineando el gasto de I+d con umbrales de equilibrio económico.

Las conversaciones de Fusiones y Adquisiciones están aumentando. Los OEMs más grandes mi integradores logísticos observan compras de entrada rápida para acelerar aprobaciones regulatorias y talento de ingenieríun. No obstante, la especialización regional y perfiles de misión diversos sugieren espacio para independientes ágiles que sobresalen en corredores estrechos y de alto margen-ya sean campamentos mineros árticos o cadenas de respuesta de emergencia del Golfo.

Líderes de la Industria de drones de Entrega

-

Wing aviación LLC (Alphabet Inc.)

-

Zipline International Inc.

-

Flytrex Inc.

-

SZ DJI tecnologíun Co., Ltd.

-

unido parcela servicio de América, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Wing aviación LLC (Alphabet Inc.) y Walmart presentaron la expansión de entrega con drones más grande del mundo, agregando 100 tiendas un través de cinco regiones metropolitanas de EE.UU.

- Mayo 2025: DoorDash y Wing aviación LLC (Alphabet Inc.) se asociaron para introducir un servicio de entrega con drones en Arboretum Shopping centro de Charlotte, Estados Unidos. El servicio permite un los clientes ordenar de restaurantes seleccionados.

- Marzo 2025: Amazon.com, Inc. (Prime aire) reanudó operaciones de entrega con drones en Texas y Arizona siguiendo una suspensión temporal más temprano en 2025. Para 2030, la empresa apunta un entregar 500 millones de paquetes anualmente víun drones.

Alcance del Informe del Mercado Global de drones de Entrega

Un zumbido de entrega es un vehículo unéreo no tripulado (UAV) usado para el transporte de comida, paquetes, suministros médicos, u otros bienes. El mercado incluye la adquisición de drones y servicios de entrega ofrecidos por proveedores de servicios de entrega con drones.

El mercado de entrega con drones está segmentado por tipo, capacidad, usuario final, y geografíun (América del Norte, Europa, Asia-Pacífico, y Resto del Mundo). Por tipo, se divide en ala rotatoria y ala fija. Por capacidad, se divide en menos de 10kg y mayor un 10kg. Por usuario final, se divide en comida, atención sanitaria, comercio minorista, y logística. El informe también cubre los tamaños del mercado de entrega con drones y pronósticos para las principales regiones.

Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Ala rotatoria |

| Ala fija |

| Menos de 5 kg |

| 5 a 10 kg |

| Más de 10 kg |

| Menos de 25 km |

| 25 a 50 km |

| Más de 50 km |

| Comercio Minorista y E-commerce |

| Alimentación y Productos de Primera Necesidad |

| Logística de Atención Sanitaria y Farmacéutica |

| Paquetería Postal y Express |

| Industrial y Construcción |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudí | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Tipo de Drone | Ala rotatoria | ||

| Ala fija | |||

| Por Capacidad de Carga Útil | Menos de 5 kg | ||

| 5 a 10 kg | |||

| Más de 10 kg | |||

| Por Rango de Entrega | Menos de 25 km | ||

| 25 a 50 km | |||

| Más de 50 km | |||

| Por Industria de Usuario Final | Comercio Minorista y E-commerce | ||

| Alimentación y Productos de Primera Necesidad | |||

| Logística de Atención Sanitaria y Farmacéutica | |||

| Paquetería Postal y Express | |||

| Industrial y Construcción | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudí | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor del mercado de drones de entrega en 2025?

El mercado está valorado en USD 1,08 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado de drones de entrega entre 2025 y 2030?

Se proyecta que aumente un una tasa de crecimiento anual compuesto del 32,44% hasta 2030.

¿Qué región mantiene la mayor participación del mercado de drones de entrega hoy?

América del Norte lidera con el 36,90% de los ingresos globales, ayudado por despliegues un gran escala de Walmart, Amazon.com, Inc. (Prime aire), y Wing aviación LLC (Alphabet Inc.).

¿Qué segmento de usuario final está creciendo más rápido?

La logística de atención sanitaria y farmacéutica se está expandiendo un una TCAC del 38,19%, impulsado por necesidades urgentes de suministros médicos y regulación favorable.

¿Por qué los drones VTOL híbridos están ganando atención?

Combinan flexibilidad de despegue de ala rotatoria con alcance de ala fija, permitiendo cargas úazulejos hasta 30 kg y vuelos más todoá de 90 km, lo que reduce los costos por entrega en corredores rurales.

¿Cuál es el hito regulatorio principal esperado en Estados Unidos?

La FAA tiene el mandato de finalizar reglas integrales BVLOS para diciembre 2025, un paso que probablemente desbloquee el escalamiento comercial nacional.

Última actualización de la página el: