Marktgröße und -anteil für urbane Luftmobilität

Marktanalyse für urbane Luftmobilität von Mordor Intelligence

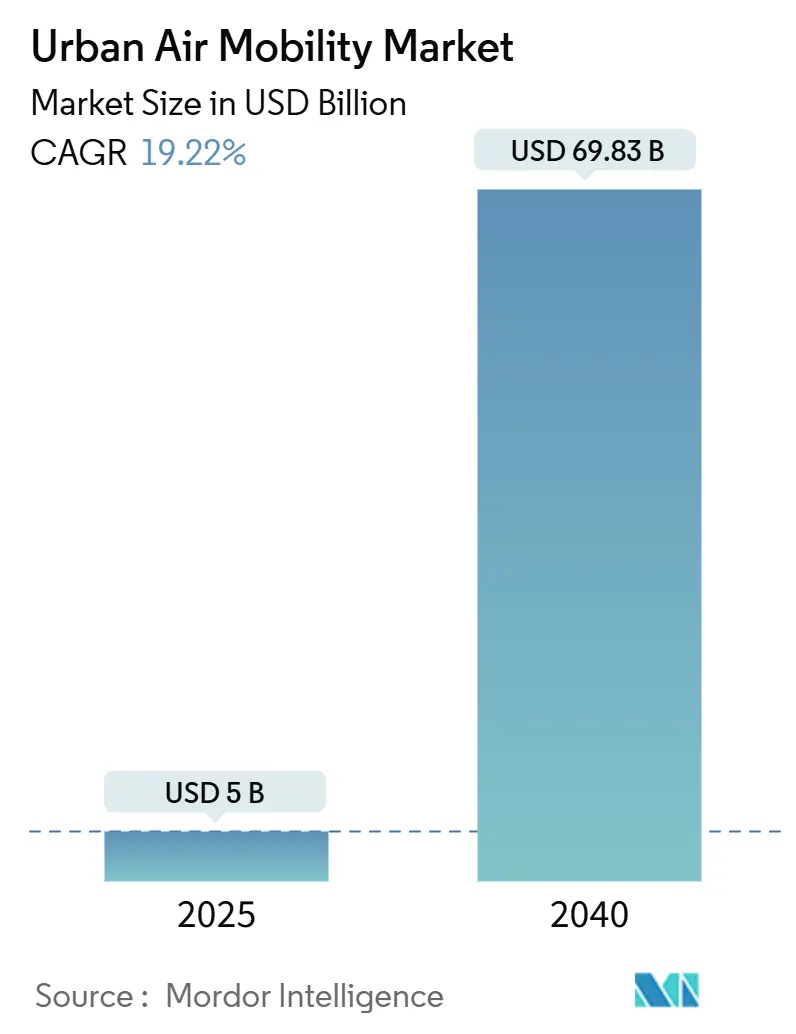

Die Marktgröße für urbane Luftmobilität (UAM) wird auf 5,00 Milliarden USD im Jahr 2025 geschätzt und soll bis 2040 69,83 Milliarden USD erreichen, bei einer CAGR von 19,22% während des Prognosezeitraums. Durchbrüche bei der Batterieenergiedichte haben die eVTOL-Reichweite über 150 km hinaus erweitert, was profitable Verbindungskorridore zwischen Städten eröffnet und die Geschäftsgrundlage für Premium-Services stärkt. Schnellere Zertifizierung, unterstützt durch die Powered-Lift-Regel der Federal Aviation Administration, senkt das regulatorische Risiko und ermutigt zu großen Kapitalinvestitionen.[1] Federal Aviation Administration, "With New Rule, FAA Is Ready for Air Travel of the Future," faa.gov Strategische Allianzen zwischen Luft- und Raumfahrtpionieren und Automobilherstellern reduzieren die Produktionskosten, während Public-Private-Partnership-Modelle Vertiport-Netzwerke in einem Tempo finanzieren, das in der traditionellen Luftfahrtinfrastruktur nicht zu sehen war. Zusammen positionieren diese Kräfte den UAM-Markt für eine schnelle globale Skalierung.

Wichtige Erkenntnisse aus dem Bericht

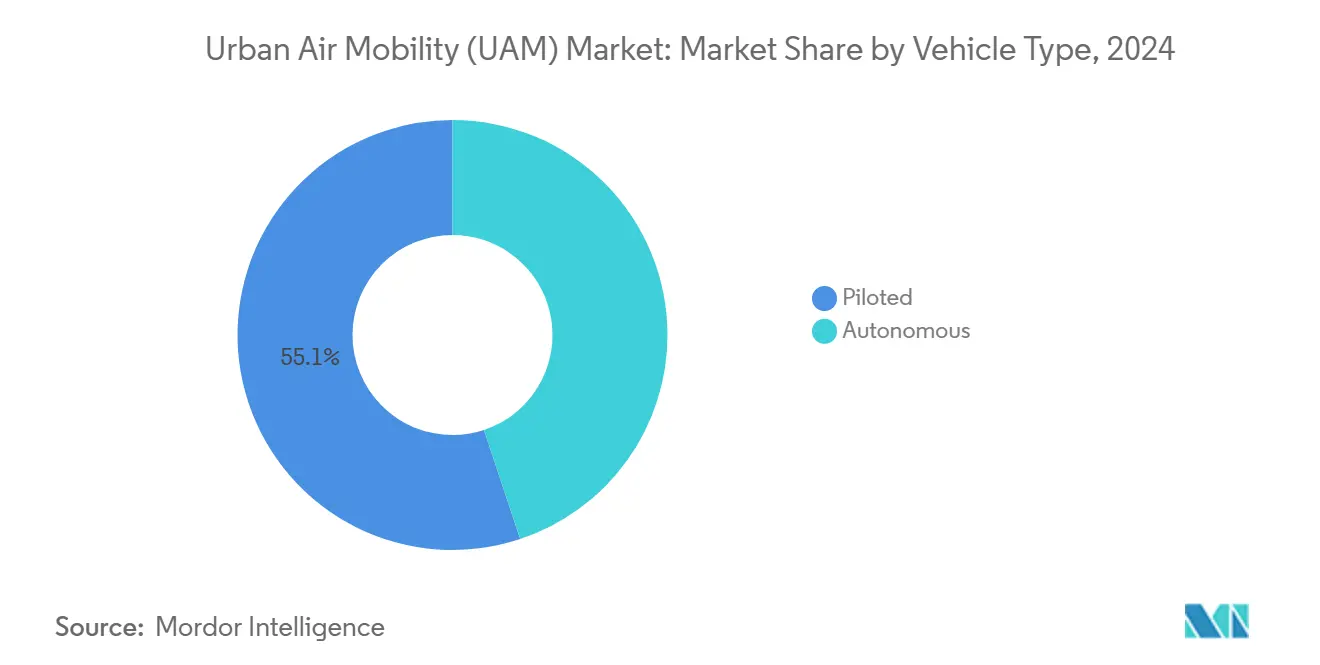

- Nach Fahrzeugtyp führten bemannte eVTOLs mit 55,10% des UAM-Marktanteils im Jahr 2024; autonome Systeme werden voraussichtlich bis 2040 mit einer CAGR von 21,51% expandieren.

- Nach Reichweite machten innerstädtische Services 59,81% des UAM-Marktes im Jahr 2024 aus, während interstädtische Routen bis 2040 mit einer CAGR von 22,82% wachsen werden.

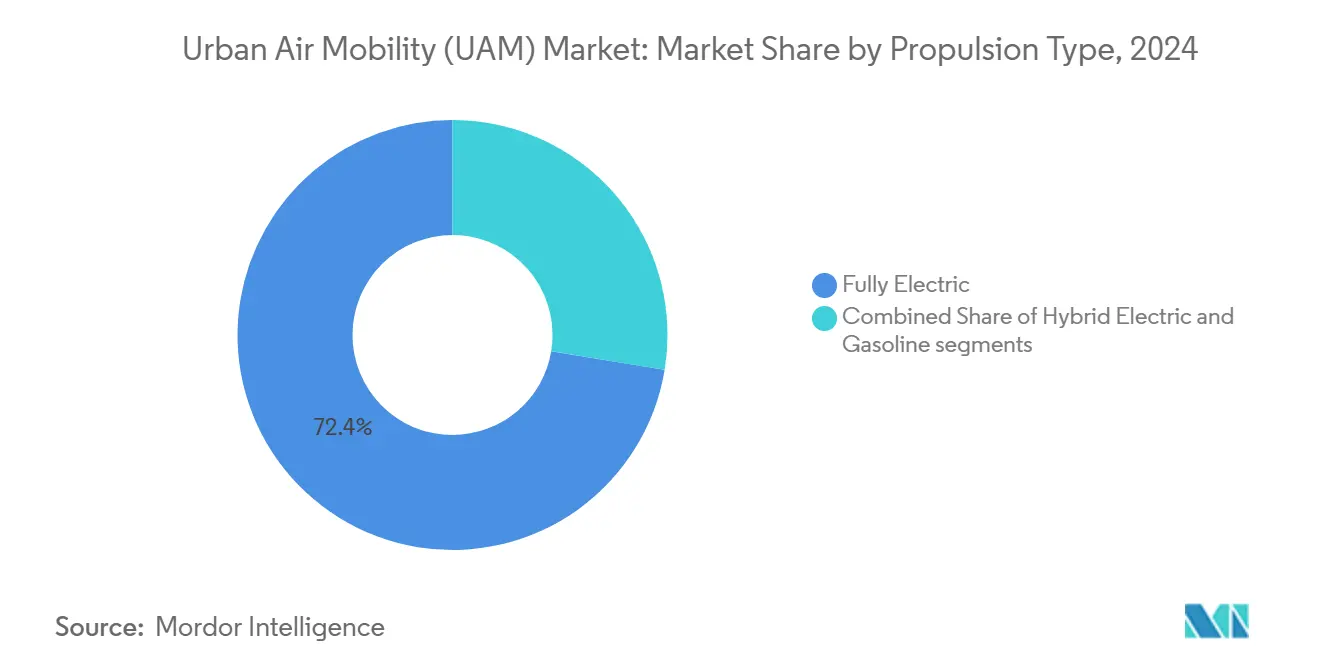

- Nach Antrieb beherrschten vollelektrische Flugzeuge 72,41% des Umsatzanteils im Jahr 2024; hybrid-elektrische Konzepte werden voraussichtlich bis 2040 eine CAGR von 24,18% verzeichnen.

- Nach Anwendung hielten Passagier-Lufttaxis einen Anteil von 63,25% der UAM-Marktgröße im Jahr 2024; Frachtlogistik entwickelt sich bis 2040 mit einer CAGR von 25,26%.

- Nach Endnutzer kontrollierten Ridesharing-Plattformen 46,50% des Umsatzes im Jahr 2024, während E-Commerce-Betreiber das schnellste Wachstum mit einer CAGR von 26,77% zeigen.

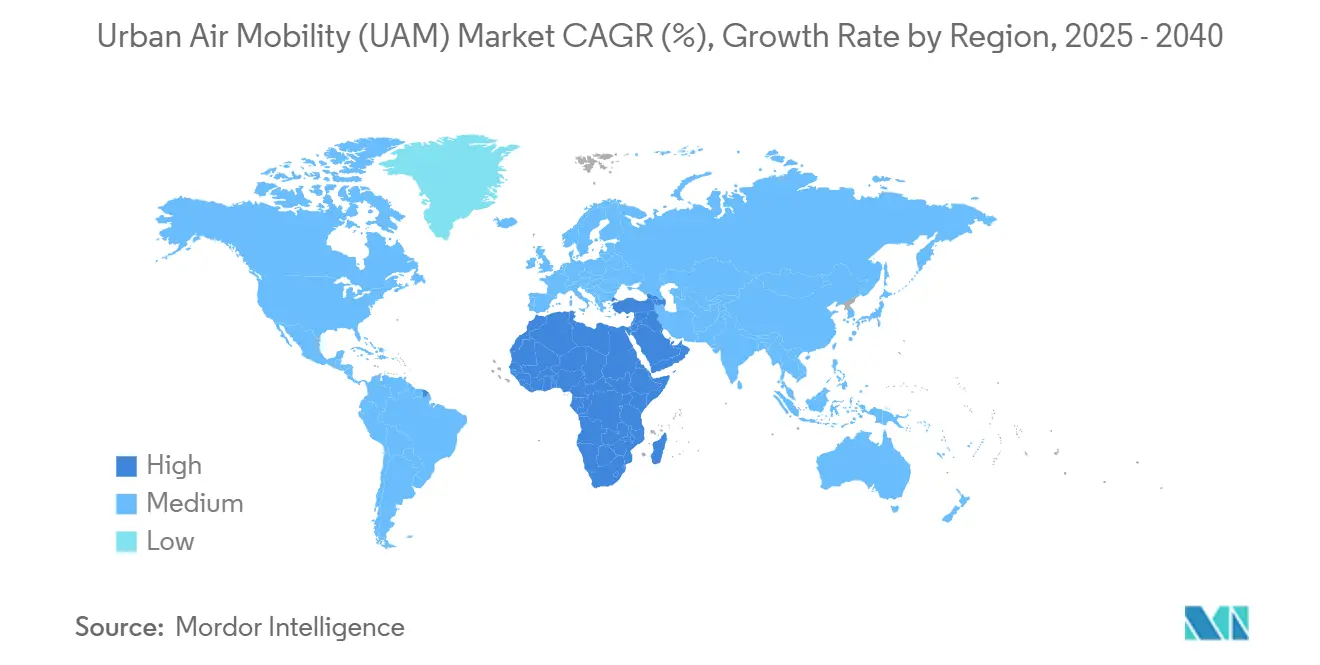

- Nach Geografie eroberte Nordamerika 46,89% des Umsatzes von 2024; die Region Naher Osten und Afrika wird voraussichtlich bis 2040 mit einer CAGR von 28,21% ansteigen.

Globale Trends und Einblicke des Marktes für urbane Luftmobilität

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Batterieenergiedichte-Gewinne treiben eVTOL-Reichweite über 150 km hinaus | +7.1% | Global; am stärksten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Lieferketten in Automobilqualität senken eVTOL-Stückkosten | +5.4% | Global, mit früher Einführung im asiatisch-pazifischen Raum | Mittelfristig (2-4 Jahre) |

| Vertiport-PPP-Finanzierungsmodelle erschließen Infrastrukturausbau | +4.2% | Nordamerika, Europa und Naher Osten | Langfristig (≥ 4 Jahre) |

| Regulatorische "Sandbox"-Korridore beschleunigen Zertifizierungszeitpläne | +3.5% | Nordamerika, Europa und VAE | Kurzfristig (≤ 2 Jahre) |

| Premium-Flughafen-Shuttle-Nachfrage durch Mega-Hub-Erweiterungen | +2.9% | Naher Osten, Asien-Pazifik und Nordamerika | Mittelfristig (2-4 Jahre) |

| KI-unterstützte UTM-Plattformen reduzieren das Risiko bei hochdichten Luftraumbetrieben | +2.3% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Batterieenergiedichte-Gewinne treiben eVTOL-Reichweite über 150 km hinaus

Festkörperzellen liefern nun 450-550 Wh/kg, bis zu 90% höher als frühere Lithium-Ionen-Chemien.[2] ECNS, "Solid-State Battery Advancements Set to Propel eVTOLs," ecns.cn Flugtests haben 48-minütige Einsätze mit einer einzigen Ladung gezeigt, was die Schwelle für profitable interstädtische Shuttles erfüllt. Längere Reichweite ermöglicht es Betreibern, die Nachfrage über mehrere Stadtpaare hinweg zu aggregieren und erhöht die tägliche Flugzeugnutzung, was die Kosten pro Sitzmeile direkt senkt. Diese Leistungsgewinne erfüllen auch wichtige Sicherheitsmetriken, die Regulierungsbehörden fordern, und glätten den Zertifizierungsweg. Infolgedessen werden interstädtische Routen voraussichtlich einen progressiv größeren Anteil des UAM-Marktumsatzes im kommenden Jahrzehnt erobern.

Lieferketten in Automobilqualität senken eVTOL-Stückkosten

Partnerschaften zwischen eVTOL-Herstellern und Automobil-OEMs integrieren Massenproduktions-Know-how in Luft- und Raumfahrtprogramme. Toyotas Investition in Joby Aviation und gemeinsame Komponentenbeschaffung werden die Flugzeugzellenkosten bis 2028 um 35% senken. Standardisierte Teile, schlanke Montagebänder und Qualitätskontrollprozesse der Automobilindustrie verkürzen die Hochlaufzyklen und stabilisieren die Preisgestaltung. Niedrigere Anschaffungskosten führen zu reduzierten Tarifen, erweitern den zugänglichen Kundenstamm und verstärken die Nachfrage im gesamten UAM-Markt.

Vertiport-PPP-Finanzierungsmodelle erschließen Infrastrukturausbau

Gemeinden übernehmen Public-Private-Partnership-Strukturen, die Risiken verteilen und gleichzeitig privates Kapital für den Bau anzapfen. Das zweistufige Beschaffungsschema der Greater Orlando Aviation Authority demonstrierte, wie Flughäfen die Standortentwicklung beschleunigen können, ohne öffentliche Budgets zu belasten. Ähnliche Modelle in Miami-Dade und Dubai haben Immobilienkonzessionen, Betriebsverträge und Service-Level-Agreements in finanzierbare Pakete gebündelt. Mit klaren Designrichtlinien aus dem Engineering Brief 105A stehen Investoren weniger Unsicherheit gegenüber, und die Netzwerkdichte steigt - eine wesentliche Voraussetzung für die nächste Phase des UAM-Marktes.

Regulatorische "Sandbox"-Korridore beschleunigen Zertifizierungszeitpläne

Die US Special Federal Aviation Regulations für Powered-Lift-Flugzeuge schufen Testkorridore, in denen Hersteller die Compliance in Live-Umgebungen beweisen.[3]Federal Register, "Integration of Powered-Lift: Pilot Certification and Operations," federalregister.gov Joby Aviation vollendete drei von fünf Zertifizierungsphasen durch den Betrieb in diesen Korridoren und erzielte Rekord-Fortschrittsraten. Sandbox-Daten fließen direkt in die Regelgestaltung ein, verkürzen das Intervall zwischen Prototyp und kommerzieller Markteinführung und stärken das Investorenvertrauen im gesamten UAM-Markt.

Analyse der Beschränkungen-Auswirkungen

| Beschränkung | (~)% Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Langsame Vertiport-Genehmigung in Tier-1-Städten | -4.80% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Gegenwind bei der öffentlichen Akzeptanz bezüglich Lärm- und Sichtverschmutzung | -3.80% | Global, mit höherer Auswirkung in Europa | Kurzfristig (≤ 2 Jahre) |

| Preisvolatilität bei Batterierohstoffen | -2.90% | Global | Mittelfristig (2-4 Jahre) |

| Pilotenmangel-Engpass vor vollständiger Autonomie | -2.30% | Global; höhere Auswirkung in Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Langsame Vertiport-Genehmigung in Tier-1-Städten

Genehmigungsverfahren in großen Metropolen beinhalten routinemäßig mehr als zehn Behörden, wodurch sich die Zeitpläne weit über zwei Jahre hinaus verlängern und die Haltekosten in die Höhe treiben. In Los Angeles erforderte ein einzelner Standort in der Innenstadt die Koordination zwischen Zoneneinteilungs-, Umwelt- und Notfallreaktion-Abteilungen, bevor der Bau beginnen konnte. Verzögerungen drängen Betreiber in Richtung Vorort-Knotenpunkte, begrenzen die frühe Routendichte und verschieben das vollständige Wertversprechen des UAM-Marktes.

Gegenwind bei der öffentlichen Akzeptanz bezüglich Lärm- und Sichtverschmutzung

Europäische Umfragen zeigen, dass 64% der Anwohner Bedenken über Rotorlärm äußerten, obwohl eVTOLs unterhalb vergleichbarer Hubschrauber-Dezibelpegel messen. Sorgen über die Privatsphäre in der visuellen Sichtlinie dämpfen die Unterstützung in dicht besiedelten Bezirken weiter. Als Reaktion gab die European Union Aviation Safety Agency umwelttechnische Spezifikationen heraus, während Hersteller Blattdesigns und Flugprofile verfeinern, um tonale Spitzen zu mildern. Akzeptanzkampagnen haben begonnen, die Stimmung zu ändern, sobald Gemeinden leisere Demonstrationsflüge erleben, dennoch bleibt die Wahrnehmung eine kurzfristige Belastung für den UAM-Markt.

Segmentanalyse

Nach Fahrzeugtyp: Autonomie treibt zukünftiges Wachstum

Bemannte Flugzeuge kontrollierten 55,10% des Umsatzes von 2024, was die Präferenz der Regulierungsbehörden für vertraute Cockpit-Konzepte während der Eröffnungsphase der Branche widerspiegelt. Joby Aviations S4 durchlief drei FAA-Zertifizierungsphasen im Jahr 2025, was die kurzfristige Dominanz bemannter Plattformen unterstreicht. Dieses Segment eroberte den größten Anteil des UAM-Marktes und gab Finanziers Vertrauen, während sich größere Infrastrukturnetzwerke entwickeln. Betreiber nutzen auch bestehende Pilotenausbildungs-Pipelines, um Services in Premium-Flughafen-Shuttle-Korridoren zu skalieren, wo die Zahlungsbereitschaft der Kunden höhere Besatzungskosten ausgleicht.

Autonome Fluggeräte, derzeit eine kleinere Kategorie, werden voraussichtlich mit einer CAGR von 21,51% bis 2040 wachsen, dem schnellsten aller Fahrzeugtypen. Wisk Aeros Zusammenarbeit mit der NASA beschleunigt die Validierung von Detect-and-Avoid, eine Voraussetzung für unbemannten kommerziellen Service. Die Entfernung von Piloten könnte die direkten Betriebskosten um etwa 26% senken, was sich in breiterer geografischer Abdeckung und niedrigeren Tarifen niederschlägt. Da KI-unterstützte UTM-Plattformen reifen, wird erwartet, dass Autonomie die Betriebsmodelle im gesamten UAM-Markt verändert und den Wettbewerbsfokus auf Software-Zuverlässigkeit und Flottenorchestrierung verlagert.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Reichweite: Interstädtische Verbindungen beschleunigen Einführung

Innerstädtische Segmente unter 100 km hielten 59,81% der UAM-Marktgröße im Jahr 2024, angetrieben von Stau-Entlastungsrouten, die Stadtzentren mit Flughäfen verbinden. Skyports Infrastructure eröffnete mehrere Innenstadt-Vertiports in diesem Jahr und verankerte das frühe Verbraucherbewusstsein. Betreiber bevorzugen diese kurzen Sprünge, weil Batteriereserven auch bei energieintensiven vertikalen Phasen großzügig bleiben, was vorhersagbare Zeitpläne und schnelle Asset-Wechsel ermöglicht.

Interstädtische Missionen über 100 km zeigen die höchste Dynamik und werden voraussichtlich mit einer CAGR von 22,82% steigen. Festkörperbatterien und hybrid-elektrischer Antrieb erfüllen nun Reichweiten- und Nutzlastanforderungen für die Verbindung naher Megastädte und umgehen Straßenengpässe. Regionale Regierungen im Nahen Osten sehen diese Korridore als Ermöglicher von Tourismus und dezentralen Wirtschaftszonen und unterstützen beschleunigten Einsatz. Die Einführung interstädtischer Services erweitert den adressierbaren Kundenpool und verstärkt Netzwerkeffekte, was die langfristige Expansion des UAM-Marktes bekräftigt.

Nach Antriebsart: Elektrische Lösungen führen Nachhaltigkeitsschub an

Vollelektrische Architekturen sicherten sich 72,00% des Umsatzes im Jahr 2024, was das Zero-Emission-Ziel des Sektors unterstreicht. Einfachere Antriebsstränge, weniger bewegliche Teile und geringere planmäßige Wartung erzeugen günstige direkte Betriebskosten, noch bevor Kraftstoffeinsparungen eingerechnet werden. Joby Aviation und Archer Aviation verpflichteten sich ausschließlich auf elektrische Konfigurationen und erreichten wichtige Zertifizierungsmeilensteine bis Anfang 2025, aerospacetestinginternational.com. Diese Wirtschaftlichkeit untermauert den größten Block der UAM-Marktnachfrage.

Hybrid-elektrische Systeme werden mit einer CAGR von 24,18% expandieren und überbrücken, bis Batteriekennwerte mit ultra-langen Routen übereinstimmen. Vertical Aerospace Partnerschaft mit Honeywell bei fortgeschrittenen Generatoren veranschaulicht, wie Hybride darauf abzielen, die Reichweite zu erweitern, während sie viele elektrische Vorteile beibehalten. Mit fortschreitender Energiespeicherung könnten Hybride Anteile abgeben, aber im nächsten Jahrzehnt erleichtern sie Routenplanungseinschränkungen und diversifizieren Einnahmen, stabilisieren das Wachstum für den breiteren UAM-Markt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: Frachtlogistik entwickelt sich als Wachstumsführer

Passagier-Lufttaxis dominierten den Umsatz mit 63,25% im Jahr 2024 und profitierten von First-Mover-Sichtbarkeit und Premium-Tarifstrukturen. Partnerschaftsmodelle wie Joby-Delta bündeln Boden- und Luftetappen in einheitliche Reisepläne und verbessern die Kundenerfahrung jobyaviation.com. Diese Allianzen halfen dabei, frühes Vertrauen zu verankern und produzierten den Löwenanteil der UAM-Marktaktivität.

Frachtlogistik entwickelt sich mit einer CAGR von 25,26%, der stärksten Trajektorie unter den Anwendungsfällen. AutoFlight sicherte sich im Januar 2025 ein Produktionszertifikat für seine CarryAll-Plattform. Das Entfernen von Passagieraufzug-Design-Einschränkungen vereinfacht Innenräume und beschleunigt Genehmigungen für unbemannte Flüge. Steigende Same-Day-Delivery-Erwartungen unter E-Commerce-Giganten passen perfekt zu eVTOL-Nutzlast- und Reichweitenanforderungen und verstärken die zukünftige Nachfrage innerhalb des UAM-Marktes.

Nach Endnutzer: E-Commerce-Unternehmen treiben innovative Anwendungen voran

Ridesharing-Aggregatoren hielten 46,50% des Umsatzes von 2024 und erweiterten ihre App-Ökosysteme in den Himmel. NASA-Forschung zeigt, dass die Integration von Ridesharing bevorzugte Fahrten um zwei Größenordnungen multiplizieren kann, sobald Preis und Bequemlichkeit konvergieren ntrs.nasa.gov. Boden-Luft-multimodale Buchung glättet die Kundenakzeptanz und festigt die Plattform-Loyalität.

E-Commerce-Betreiber sind die sich am schnellsten bewegende Kohorte mit einer CAGR von 26,77% bis 2040. Im Mai 2025 vollendete AIR Nachtfrachtflugtests mit einer 550-Pfund-Nutzlast und validierte rund um die Uhr Supply-Chain-Missionen. Automatisierte Ladesysteme und Lager-Vertiport-Co-Lokalisierung rationalisieren die Logistik weiter. Da sich Drohnenlieferungsvorschriften weiterentwickeln, versprechen schwere eVTOLs, Transitzeiten auf städtischen Speichen zu reduzieren und neuen Schwung in den UAM-Markt zu bringen.

Geografische Analyse

Nordamerika blieb die größte Region und machte 46,89% des Umsatzes von 2024 aus, unterstützt durch den klaren Zertifizierungsweg der FAA und tiefe Venture-Funding-Pools. Fixed-Base-Operator-Ketten Atlantic und Signature begannen Anfang 2025 mit dem Bau von Vertiport-Clustern an großen Flughäfen und fügten operative Tiefe über ertragreiche Korridore hinzu. Das Agility Prime-Programm der United States Air Force beschleunigt die Technologiebereitschaft weiter und wandelt militärische Testdaten in zivile Zertifizierungsbeweise um. Diese Entwicklungen verankern den nordamerikanischen UAM-Markt und bieten eine Vorlage für andere Regionen.

Die Region Naher Osten und Afrika zeigt die steilste Wachstumskurve und wird mit einer CAGR von 28,21% von 2025 bis 2040 projiziert. Abu Dhabi schloss eine Vereinbarung mit Archer Aviation ab, um die ersten kommerziellen Lufttaxi-Services zu starten und die VAE als globales Schaufenster zu positionieren. Staatsfonds kanalisieren erhebliches Kapital in die Vertiport-Infrastruktur, und die vielfältige Geografie schafft überzeugende interstädtische Anwendungsfälle über Wüsten- und Bergterrain. Früher Vorteil und kohärente regulatorische Unterstützung versprechen, die regionale Führung innerhalb des UAM-Marktes voranzutreiben.

Europa behält eine starke Position durch progressive Regulierung und Nachhaltigkeitsmandate. Die EASA verabschiedete 2024 ein umfassendes UAM-Rahmenwerk und gab Betreibern klare operative Regeln. Öffentliche Akzeptanzumfragen, die 2025 veröffentlicht wurden, zeigen eine 83%ige positive Stimmung, wenn Anwohner über eVTOL-Lärm- und Sicherheitsstandards informiert werden, easa.europa.eu. Städte wie Paris und London wollen Services vor großen internationalen Veranstaltungen debütieren und nutzen grüne Mobilitätsziele, um Infrastrukturfinanzierung anzuziehen. Dieser koordinierte Ansatz hält Europa fest im sich entwickelnden UAM-Markt verankert.

Wettbewerbslandschaft

Der Wettbewerb ist intensiv, aber mäßig konzentriert, wobei Luft- und Raumfahrt-Start-ups, Automobil-Neueinsteiger und historische OEMs alle um die Typzertifizierung wetteifern. Vertikale Integration gewinnt an Boden: Archer Aviation erhielt im Februar 2025 die FAA-Genehmigung für seine Pilotenausbildungsakademie, wodurch das Unternehmen Arbeitskräfte-Pipelines intern verwalten kann. Strategische Allianzen bleiben zentral, wie Jobys Partnerschaft mit Uber und Delta im Passagiertransport und mit Jetex für VIP-Services belegt. Diese Kooperationen erweitern die Marktreichweite und verteilen Entwicklungsrisiken auf komplementäre Akteure.

Das Wettbewerbsfeld konsolidiert sich allmählich. Kapitalintensive Zertifizierung hat bereits Fusionen und Portfolio-Veräußerungen unter kleineren Projekten ausgelöst, die keine Anschlussfinanzierung sichern konnten. Analysten auf dem TVF-Forum 2025 hoben Archer, Joby, Beta und Eve als die wahrscheinlichsten hervor, die eine kurzfristige Zertifizierung erreichen werden. Technologische Differenzierung verlagert sich hin zu Avionik-Software, Batterie-Thermomanagement und automatisierter Verkehrsmanagement-Integration anstatt Flugzeugzellen-Ästhetik.

Weißraum bleibt für spezialisierte Nischen. 2024 führte das deutsche Start-up ERC-System ein eVTOL ein, das auf medizinische Evakuierung zugeschnitten ist. Die US Army vergab einen Vertrag an Lift Aircraft, um modulare medizinische Nutzlasten zu studieren, was militärisches Interesse jenseits der Logistik signalisiert EVTOL.news. Solche vertikalen Anwendungen diversifizieren Einnahmen und mildern Kopf-an-Kopf-Rivalität in Passagiermärkten, wodurch die Gesamtchance des Marktes für urbane Luftmobilität vergrößert wird.

Branchenführer für urbane Luftmobilität

-

Guangzhou EHang Intelligent Technology Co., Ltd.

-

Airbus SE

-

Archer Aviation Inc.

-

Volocopter GmbH (Diamond Aircraft Industries GmbH)

-

Joby Aviation, Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Archer Aviation vollendete seinen ersten bemannten konventionellen Start und Landung mit dem Midnight-Flugzeug und zeigte duale VTOL/CTOL-Vielseitigkeit.

- Juni 2025: SITA und Urban-Air Port schlossen sich zusammen, um ein softwaredefiniertes Vertiport-Managementsystem zu bauen, das Passagier-, Flugzeug- und Stromflüsse integriert.

- Juni 2025: Eve Air Mobility sicherte sich bis zu 15,8 Millionen USD von Brasiliens FINEP, um autonomen Flug, hybrid-elektrischen Antrieb und fortgeschrittene ATM-Technologien voranzubringen

- Mai 2025: Wisk Aero und NASA vertieften ihre Forschungspartnerschaft, um autonome Flugtechnologien für Anwendungen der urbanen Luftmobilität voranzubringen, mit Fokus auf Verkehrsmanagement-Integration

Globaler Berichtsumfang des Marktes für urbane Luftmobilität

Der Markt für urbane Luftmobilität (UAM) ist ein Begriff der Luftfahrtindustrie für On-Demand- und automatisierte Passagier- oder Fracht-Lufttransportdienste rund um Städte und urbane Gebiete.

Der UAM-Markt ist segmentiert nach Fahrzeugtyp, Anwendung und Geografie. Nach Fahrzeugtyp ist der Markt in bemannt und autonom segmentiert. Nach Anwendung ist der Markt in Passagiertransport und Frachter segmentiert. Der Bericht deckt auch die Marktgrößen und Prognosen für den UAM-Markt in wichtigen Regionen ab. Die Marktgrößenbestimmung und Prognosen wurden für jedes Segment basierend auf dem Wert (USD Milliarden) durchgeführt.

Der Studienumfang ist auf elektrische Senkrechtstart- und Landesysteme (eVTOL) beschränkt und umfasst keine gasturbinentriebwerksbetriebenen Hubschrauber. Der Bericht umfasst auch sowohl interstädtische als auch innerstädtische Aspekte des Betriebs von eVTOLs.

| Bemannt |

| Autonom |

| Innerstädtisch (weniger als 100 km) |

| Interstädtisch (mehr als 100 km) |

| Vollelektrisch |

| Hybrid-Elektrisch |

| Benzin |

| Passagier-Lufttaxi |

| Innerstädtischer Shuttle |

| Notfallmedizinische Dienste |

| Fracht und Logistik |

| Ridesharing-Betreiber |

| Unternehmens- und VIP-Kunden |

| E-Commerce- und Logistikunternehmen |

| Gesundheitsdienstleister |

| Militär- und Regierungsbehörden |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Australien | ||

| Restlicher asiatisch-pazifischer Raum | ||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Südamerika | Brasilien | |

| Restliches Südamerika | ||

| Nach Fahrzeugtyp | Bemannt | ||

| Autonom | |||

| Nach Reichweite | Innerstädtisch (weniger als 100 km) | ||

| Interstädtisch (mehr als 100 km) | |||

| Nach Antriebsart | Vollelektrisch | ||

| Hybrid-Elektrisch | |||

| Benzin | |||

| Nach Anwendung | Passagier-Lufttaxi | ||

| Innerstädtischer Shuttle | |||

| Notfallmedizinische Dienste | |||

| Fracht und Logistik | |||

| Nach Endnutzer | Ridesharing-Betreiber | ||

| Unternehmens- und VIP-Kunden | |||

| E-Commerce- und Logistikunternehmen | |||

| Gesundheitsdienstleister | |||

| Militär- und Regierungsbehörden | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Südkorea | |||

| Indien | |||

| Australien | |||

| Restlicher asiatisch-pazifischer Raum | |||

| Naher Osten und Afrika | Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

| Südamerika | Brasilien | ||

| Restliches Südamerika | |||

Wichtige im Bericht beantwortete Fragen

Wie schnell wird sich der Markt für urbane Luftmobilität voraussichtlich entwickeln?

Der Markt wird voraussichtlich von 5,00 Milliarden USD im Jahr 2025 auf 69,83 Milliarden USD bis 2040 expandieren, was einer CAGR von 19,22% entspricht.

Welche Anwendung wird den größten kurzfristigen Umsatzpool schaffen?

Passagier-Lufttaxis führten mit 63,25% Umsatz im Jahr 2024 und bleiben das Anker-Segment bis 2040, insbesondere auf Premium-Flughafen-Shuttle-Routen.

Wann könnten vollständig autonome eVTOL-Services in großem Maßstab ankommen?

Autonome Systeme werden voraussichtlich mit einer CAGR von 21,51% wachsen und nach 2030 bedeutsame Marktanteile gewinnen, sobald Detect-and-Avoid- und UTM-Standards reifen.

Welche Kostenvorteile entstehen durch Fertigung im Automobilstil?

Partnerschaften mit Automobil-OEMs werden voraussichtlich die eVTOL-Stückkosten bis 2028 um 35,00% senken, was sich in etwa 40,00% günstigere Kosten pro Passagiermeile als bei konventionellen Hubschraubern niederschlägt.

Welche Regionen werden das schnellste Wachstum sehen?

Der Nahe Osten und Afrika sind auf Kurs für eine CAGR von 28,21% bis 2040, angetrieben von VAE- und Saudi-Initiativen, die großzügige Finanzierung mit unterstützender Regulierung paaren

Was sind die größten operativen Engpässe, die zu beobachten sind?

Langwierige Vertiport-Genehmigungszyklen und Pilotenmangel rasieren zusammen fast 7,10% von der potenziellen CAGR ab, bis sich die Infrastruktur rationalisiert und Autonomie den Besatzungsbedarf reduziert.

Seite zuletzt aktualisiert am: