Marktgröße und Marktanteil des britischen Solarstrommarktes

Analyse des britischen Solarstrommarktes durch Mordor Intelligenz

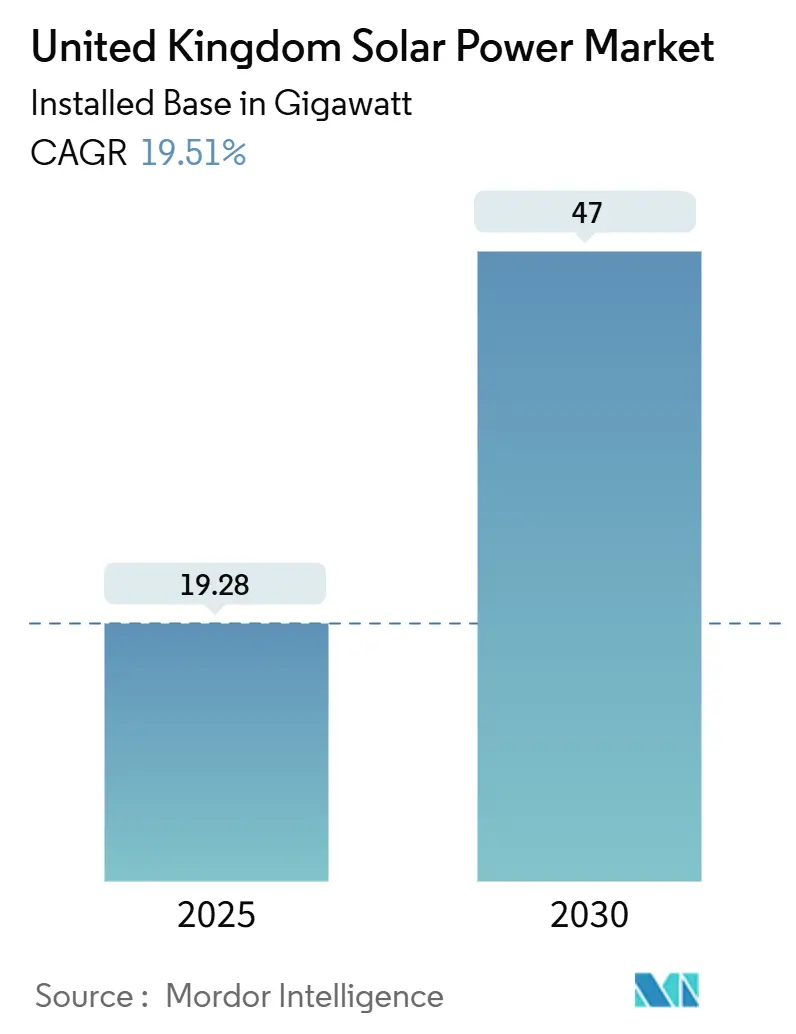

Die Marktgröße des britischen Solarstrommarktes In Bezug auf die installierte Basis wird voraussichtlich von 19,28 Gigawatt im Jahr 2025 auf 47 Gigawatt bis 2030 wachsen, mit einer CAGR von 19,51 % während des Prognosezeitraums (2025-2030).

Händlerökonomie dominiert nun, da Netzparität-Preise es Projekten ermöglichen, ohne Subventionen zu konkurrieren, während Reformen der Netzanschlussregeln die Warteschlangen für baureife Anlagen verkürzen. Verstärkte Unternehmens-PPA-Aktivitäten, sich ausdehnende Agri-Photovoltaik und batteriegekoppelte Anlagen, erweiterte Ertragsoptionen und Anreize zur Lokalisierung der Lieferkette reduzieren das Importrisiko(1)Vereinigtes Königreich Government, "Solar- Roadmap 2024," gov.Vereinigtes Königreich. Anhaltende Hürden umfassen Planungsreibungen bei der Landnutzung, lange Wartezeiten für Netzanschlüsse In Nordengland und Preisvolatilität bei den Contracts-für-Difference (CfD) Auktionen, die die Margen verengen.

Zentrale Erkenntnisse des Berichts

- Nach Montagetyp führten bodenmontierte Systeme mit 69 % Umsatzanteil im Jahr 2024; Dachsolar soll mit einer CAGR von 21,5 % bis 2030 wachsen.

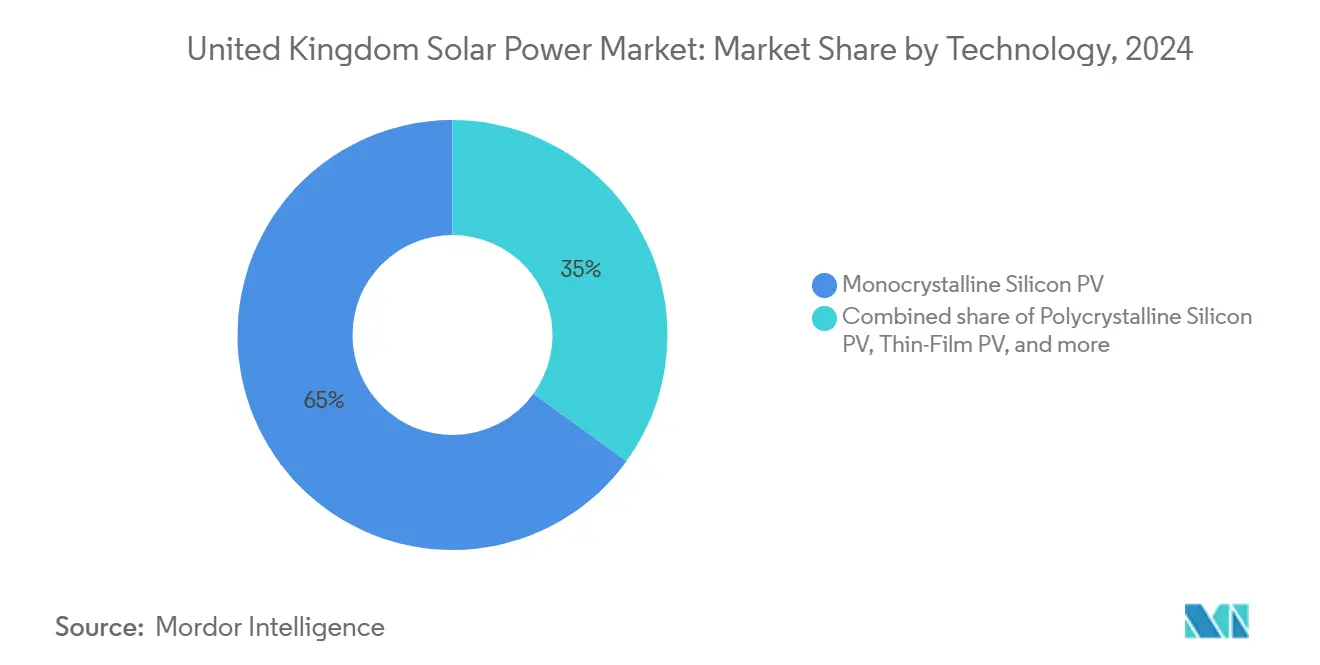

- Nach Technologie eroberte monokristallines Silizium 65 % des britischen Solarstrommarktanteils im Jahr 2024, während Dünnschicht mit einer CAGR von 20,8 % bis 2030 voranschreitet.

- Nach Endverbraucher hielt das Versorgungssegment 74 % des britischen Solarstrommarktes im Jahr 2024; Privatinstallationen sollen mit einer CAGR von 22,6 % bis 2030 expandieren.

- Nach Kapazitätsbereich entfielen Projekte über 1 MW auf 71 % Anteil der britischen Solarstrommarktgröße im Jahr 2024, während Systeme unter 5 kW mit einer CAGR von 22,9 % bis 2030 steigen.

Trends und Erkenntnisse des britischen Solarstrommarktes

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Verlängerung der verlängerbar Energie Obligation Certificates | +2.1% | England, Wales, Ausbreitung nach Schottland | Mittelfristig (2-4 Jahre) |

| Netzparität bei Versorgungsmaßstab-Projekten | +3.2% | National, am stärksten In Südengland | Kurzfristig (≤2 Jahre) |

| Reform der National Netz ESO-Anschlüsse | +1.8% | National, netzeingeschränkte Zonen | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Agri-PV zur Dekarbonisierung des britischen Landwirtschaftssektors | +1.5% | Ländliches England, insbesondere Ost Midlands und Ost Anglia | Mittelfristig (2-4 Jahre) |

| Batteriegekoppelte Solar-ökonomie verstärkt durch Ofgems flexiblen Anschlusscode | +2.7% | National, mit Schwerpunkt auf Schottland und Nordengland | Kurzfristig (≤ 2 Jahre) |

| OEM-Lieferketten-Lokalisierungsanreize unter der britischen Netto-Null-Strategie | +1.4% | National, mit Konzentration In Industrieregionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verlängerung der Renewable Energy Obligation Certificates fördert Unternehmens-PPAs

ROC-Aufkaufpreise steigen auf 67,06 GBP pro Zertifikat für 2025-2026, wodurch direkte Solar--PPAs Günstiger werden als Strafzahlungen und mehrhundert-Megawatt-Unternehmensverträge ausgelöst werden, die nun Fremdfinanzierungsstrukturen untermauern. Unternehmenskredit ersetzt Subventionen als Kern der Projektbankfähigkeit, wodurch Entwickler Finanzierungen schneller abschließen und Pipelines skalieren können.

Erreichen der Netzparität beschleunigt Händlersolar

Levelised Costs sind unter Großhandels-Day-Ahead-Preise an den bestrahlungsstärksten Standorten gefallen und lassen Entwickler auf CfD-Unterstützung verzichten und marktgebundene Erlöse erfassen. Das 58-Milliarden-GBP-Upgrade-Programm "Beyond 2030" der National Netz weist speziell Kapazität für erneuerbare Händlerenergien zu und erweitert das Investoreninteresse(2)National Netz ESO, "Networks Beyond 2030 Investment Plan," nationalgrideso.com.

National Grid ESO-Reform öffnet die Warteschlange für dezentrale Solaranlagen

Die neue "first bereit, first Verbunden"-Regel wird voraussichtlich Anschlussrückstände um 50-75 % reduzieren, wobei Bereitschaftsmeilensteine spekulative Anträge disqualifizieren. Projekte unter 50 MW erhalten Sichtbarkeit auf Energieversorgungsdaten, wodurch Dach- und Gemeinschaftsmaßstab-Entwickler Kapital gegen festere Zeitpläne aufbringen können.

Batteriegekoppelte Solarökonomie gestärkt durch flexiblen Anschlusscode

Separate Messung bewahrt nun ROCs, während Batterien Frequenzgang, Kapazität und Balancing-Dienstleistungen handeln und gestapelte Ertragsströme schaffen, die Schuldendienst-Deckungsquoten um bis zu 20 % verbessern. In netzeingeschränkten Regionen erhöht Speicher die Exportnutzung, begrenzt Curtailment-Risiko und erschließt Standorte, die zuvor als nicht realisierbar galten.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Landnutzungsplanungsbeschränkungen In Englands National Planung Policy Framework | -1.2% | England, insbesondere landwirtschaftliche Regionen | Mittelfristig (2-4 Jahre) |

| Importabhängigkeitsrisiko von Xinjiang-Silizium-Modul-Lieferkette | -0.8% | National | Kurzfristig (≤ 2 Jahre) |

| Netzstau und lange Warteschlangen für Anschlüsse In Nordengland | -1.7% | Nordengland und Schottland | Mittelfristig (2-4 Jahre) |

| Flüchtig CfD-Ausübungspreise begrenzen Bankfähigkeit kleiner Projekte | -0.9% | National | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Landnutzungsplanungsbeschränkungen in Englands NPPF

Zwei Drittel der erneuerbaren Vorschläge wurden zwischen 2018-2023 abgelehnt oder verzögert, weil Landwirtschaftsschutzregeln die Energiepolitik überstimmen und Entwickler auf Grenzland zwingen, das Kosten aufbläht und Genehmigungen verlängert. Lokale Behörden fehlt oft Spezialpersonal, sodass Einwände Projekte aufhalten, selbst wenn nationale Ziele Solarexpansion fördern.

Netzstau und lange Warteschlangen in Nordengland

Anschlussverzögerungen überschreiten 14 Jahre für einige Antragsteller, wobei die Warteschlange über 700 GW an Anfragen anschwillt. Die 3,4-Milliarden-GBP östlich Grün Link 2 HVDC-Leitung wird einen Teil des Engpasses entlasten, doch der Rückstand bleibt bis mindestens 2028 wesentlich.

Segmentanalyse

Nach Technologie: Monokristalline Dominanz konfrontiert Dünnschicht-Innovation

Monokristallines Silizium hielt 65 % des britischen Solarstrommarktanteils im Jahr 2024, dank reifender Lieferketten und fallender Pro-Watt-Kosten. Die 20,8%ige CAGR von Dünnschicht stammt von flexiblen, leichteren Modulen, die In Agri-Photovoltaik-Rahmen geschätzt werden, wo Transluzenz das Pflanzenwachstum unterstützt. Verbesserte passivierte Emitter- und Rückkontakt (PERC)-Linien senken weiterhin Zellpreise und drücken polykristallines Rolle. Aufkommende Tandem-Perowskit-auf-Silizium-Architekturen testen 30 % Laborwirkungsgrade, wobei Universitätslabore Feldversuche bis 2027 anstreben. Sobald Zuverlässigkeitshürden fallen, könnte der britische Solarstrommarkt hocheffiziente Designs für Dach- und Fassadenbereiche übernehmen, wo Raumprämien höhere Modul-ASPs rechtfertigen.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Montage: Bodenmaßstab versus Dachbeschleunigung

Bodenmontierte Arrays beherrschten 69 % der britischen Solarstrommarktgröße 2024 aufgrund niedrigerer Balance-von-Plant-Kosten und einfacherer Layoutlogistik. Tracker-Einsatz steigt auf Südlichen Farmen und fügt 15-25 % Ertragssteigerung hinzu. Privatdächer verzeichnen nun eine 21,5%ige CAGR, da Energierechnungen volatil bleiben und Neubauregeln Paneele auf allen Häusern ab Juni 2025 vorschreiben. Gewerbedächer folgen und nutzen Eigenverbrauch, um nicht-Commodity-Gebühren zu umgehen. Schwimmende Solar--Machbarkeitsstudien über Reservoire summieren sich auf 2,7 TWh Ausgabepotenzial, obwohl ökologische Genehmigungen die reale Ausführung verlangsamen.

Nach Endverbraucher: Versorgungsstärke trifft auf privaten Aufschwung

Versorgungsprojekte hielten 74 % der britischen Solarstrommarktgröße im Jahr 2024, verankert durch Händler-ErlöS-Mega-Parks, doch Privat Systeme wachsen jährlich um 22,6 %, da die schlau Export Guarantee Überschussstrom bezahlt. Lokale Behörden In England erfordern Dach-PV bei Sozialbau-Renovierungen und erweitern den adressierbaren Bestand. Gewerbe- und Industriedächer slot zwischen den Extremen und verbinden Kosteneinsparungen mit Scope 2-Kohlenstoffberichterstattung. Einige Automobilwerke setzen nun >20 MW hinter-dem-Zähler-Arrays ein, die globale Strompreisschwankungen absichern.

Nach Netzanbindung: Vorherrschende Netzanbindung mit aufkommenden netzunabhängigen Nischen

Netzgekoppelte Systeme umfassten 92 % der Kapazität im Jahr 2024 aufgrund von Großmarkt-Zugang, Zusatzdiensteinkommen und ROC-Berechtigung. NESO-Reformen zu dynamisch-fester-Frequenzgang treiben neue Einnahmen für netzgekoppelte PV-plus-Speicher. Netzunabhängig wächst mit 25,3 % CAGR, da containerisierte Mikronetze entlegene Farmen, Telekommunikationstürme und kritische Resilienz-Hubs versorgen. Batteriekostensenkungen unter 120 USD/kWh erschließen ganztägige Autonomie, wo Netzverbesserungen mehr als 3 Millionen GBP pro km kosten.

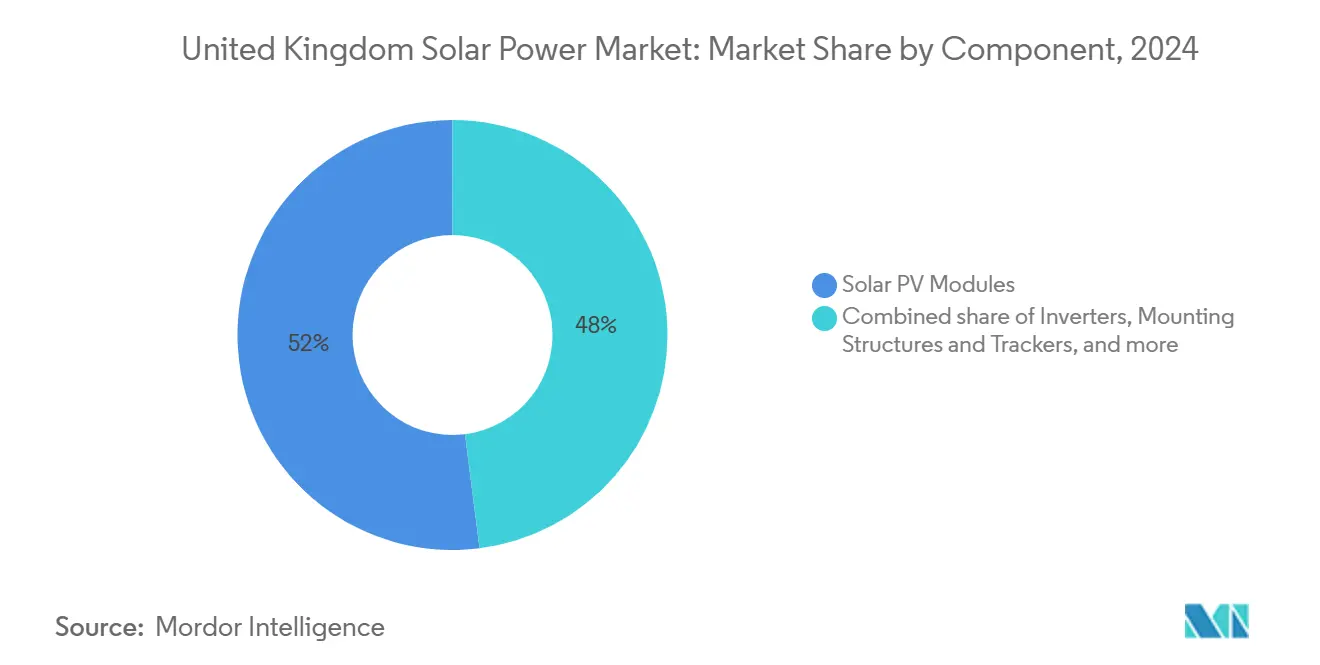

Nach Komponente: Modulmaßstab führt, Montage & Tracker rasen voraus

Modul lieferten 52 % der 2024er Materialrechnung, gestützt durch rekordniedrige ASPs, die Systemgebote unter 40 GBP/MWh In den neuesten Händler-PPAs drückten. Mono-PERC bleibt der Volumenführer, während TOPCon im Jahr 2025 hochfährt, um Effizienzmargen über 24 % zu erweitern. Montage- und Trackerpakete zeigen die schnellste 24,1%ige CAGR, da einachsige Designs den mittleren Breitengrad Süden durchdringen und zweiachsige Einheiten In Agri-Photovoltaik-Reihen pilotieren, um konsistente Pflanzenbestrahlung aufrechtzuerhalten. Europäische Stahlpreise entspannen sich, reduzieren Struktur-Investitionsausgaben und heben IRRs um 0,5 Prozentpunkte.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtskauf

Nach Kapazitätsbereich: Mega-Maßstab-Dominanz trifft auf Sub-5-kW-Anstieg

Anlagen über 1 MW behielten 71 % der 2024er Installationen, unterstützt durch institutionelle Investoren, die Maßstab bevorzugen, mit Projekten wie den 500 MW Heckington Fen nun vollständig genehmigt. Systeme unter 5 kW genießen 22,9 % CAGR, da Null-Mehrwertsteuer-Nachrüstungen mit niedrigverzinsten Grünheim-Darlehen kombiniert werden. Eine Finanzierungslücke plagt noch das 100-kW-1-MW-Band, aber neue vermögensbasierte Verbriefungen testen, um Kapital für mittelgroße Industriedächer zu erschließen.

Geografieanalyse

Südengland absorbiert den größten Anteil neuer Arrays aufgrund höherer Einstrahlung und leicht verfügbarer 132-kV-Exportkapazität. Grafschaften wie Kent und Cornwall verzeichnen durchschnittliche Erträge über 1.100 kWh/kW und ermöglichen Projekten, Händlerhürden früher als nördliche Peers zu überwinden. Nordengland und Südschottland beherbergen wachsende Pipelines, stehen aber vor den längsten Netzwarteschlangen, wobei einige Anschlussdaten über 2038 hinausreichen. Übertragungsentlastungsprojekte wie östlich Grün Link 2 (3,4 Milliarden GBP) werden bis 2031 400 kV Nord-SüD-überweisen hinzufügen(3)Geographical, "Can Die Vereinigtes Königreich Netz Cope with verlängerbar Ambition?," geographical.co.Vereinigtes Königreich.

Schottlands Solarbasis ist noch bescheiden, aber beschleunigt unter dezentralen Zielen, die 100 % erneuerbaren Strom bis 2030 vorschreiben. Der Beyond-2030-Plan weist 58 Milliarden GBP für Netzverstärkungen zu und erschließt 21 GW frischer Kapazität, wobei ein beträchtlicher Anteil als Solar- erwartet wird. Wales nutzt Günstige Planungs- und öffentliche Beschaffungsregeln, die PV auf Regierungsgelände lenken; fortgesetzte Förderung gemeinschaftseigener Systeme hält die Installationsdichte steigend trotz bescheidener Einstrahlung.

Regionale Clusterbildung reagiert auch auf Landwertunterschiede. Landwirtschaftsprämien In den Zuhause Counties lenken Megawatt-Maßstab-Entwickler nordwärts nach Yorkshire und Lincolnshire, wo Pachtpreise unter 1.000 GBP pro Acre fallen. Umgekehrt gedeihen Dachprogramme In einkommensstarken Südost-Vororten, wo füttern-In-Amortisationen unter 7-Jahre-Breakeven erreichen.

Wettbewerbslandschaft

Der Markt zeigt moderate Konzentration; die fünf größten Entwickler machen etwa 45 % der installierten und spätstufigen Pipeline-Kapazität aus, während hunderte kleinerer Installateure das Long-Tail-Privatsegment teilen. BPs 400-Millionen-GBP-Aufkauf von Lightsource BP zementiert vertikale Integration und eine 62-GW-globale Pipeline, die proprietäre britische Abnahmeverträge speist(4)BP, "Lightsource BP Erwerb Complete," bp.com. SSE Renewables und RWE folgen mit mehrere-Gigawatt-Solar--plus-Speicher-Clustern, die Bilanzstärke nutzen, um Netzeinlagen vorzufinanzieren.

Strategische Betonung neigt sich nun zur Hybridisierung. SSEs 50-MW-Salisbury-Batterie ging 2025 online, um ihren 150-MW-Solarpark zu ergänzen und dynamische Eindämmungsreaktion zu monetarisieren. Internationale Eintreter wie NatPower Vereinigtes Königreich verpflichten 10 Milliarden GBP zu 4,5 GW kollozierten Anlagen und veranschaulichen anhaltende ausländische Investorenvertrauen trotz Netzunsicherheit.

Nischeninnovatoren fokussieren auf Agri-Photovoltaik, schwimmende Solar- und Tracker-Optimierung. Start-Ups kooperieren mit landwirtschaftlichen Genossenschaften, um halbtransparente Modul zu installieren, die Schaf-Besatzdichten durch Schattenspendung steigern. Schwimmende Solar--Entwickler verhandeln mit Wasserversorgern, um Reservoir-Verdunstungsverluste auszugleichen und Dekarbonisierung mit Anlagenwartungseinsparungen zu verbinden.

Marktführer der britischen Solarstrom-Industrie

-

Lightsource bp verlängerbar Energie Investments Ltd

-

EDF Renewables Vereinigtes Königreich (Electricité de Frankreich SA)

-

Octopus Energie Generation

-

Foresight Solar- Fund Ltd

-

ScottishPower Renewables (Iberdrola SA)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Die britische Regierung schrieb Solarpanels für alle neuen HäBenutzer In England vor.

- Mai 2025: Solar--PV-Bauernhof In Ost Yorkshire genehmigt, verstärkt Versorgungsmaßstab-Momentum.

- April 2025: Netzanschlussreform verabschiedet, um Zombie-Projekte auszusortieren und 65-GW-Warteschlange zu beschleunigen.

- März 2025: zugehörige British Ports beantragte die größte schwimmende Solaranlage der Nation am Barrow Dock.

Berichtsumfang des britischen Solarstrommarkt-Berichts

Solarenergie ist Wärme und Strahlungslicht von der Sonne, das mit Technologien wie Solarstrom (der zur Stromerzeugung verwendet wird) und solarthermischer Energie (die für Anwendungen wie Warmwasserbereitung verwendet wird) genutzt werden kann.

Der britische Solarstrommarkt ist nach Endverbraucher segmentiert. Nach Endverbraucher ist der Markt In privat, gewerblich und industriell sowie Versorgungsunternehmen segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf installierter Kapazität erstellt.

| Monokristalline Silizium-PV |

| Polykristalline Silizium-PV |

| Dünnschicht-PV (CdTe, CIGS) |

| Aufkommende Hocheffizienz (TOPCon, HJT, Perowskit-Tandem) |

| Dachsolar |

| Bodenmontierte Solaranlagen |

| Schwimmende Solaranlagen |

| Privat |

| Gewerbe und Industrie |

| Versorgungsunternehmen |

| Netzgekoppelt |

| Netzunabhängig |

| Unter 5 kW |

| 5 bis 100 kW |

| 100 kW bis 1 MW |

| Über 1 MW |

| Solar-PV-Module |

| Wechselrichter |

| Montagestrukturen und Tracker |

| Balance-of-System (BoS) Komponenten |

| Nach Technologie | Monokristalline Silizium-PV |

| Polykristalline Silizium-PV | |

| Dünnschicht-PV (CdTe, CIGS) | |

| Aufkommende Hocheffizienz (TOPCon, HJT, Perowskit-Tandem) | |

| Nach Montage | Dachsolar |

| Bodenmontierte Solaranlagen | |

| Schwimmende Solaranlagen | |

| Nach Endverbraucher | Privat |

| Gewerbe und Industrie | |

| Versorgungsunternehmen | |

| Nach Netzanbindung | Netzgekoppelt |

| Netzunabhängig | |

| Nach Kapazitätsbereich | Unter 5 kW |

| 5 bis 100 kW | |

| 100 kW bis 1 MW | |

| Über 1 MW | |

| Nach Komponente | Solar-PV-Module |

| Wechselrichter | |

| Montagestrukturen und Tracker | |

| Balance-of-System (BoS) Komponenten |

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der britische Solarstrommarkt im Jahr 2025?

Installierte Kapazität erreicht 19,28 GW im Jahr 2025 und steigt bis 2030 auf 52 GW.

Welches Segment wächst am schnellsten innerhalb des britischen Solarstrommarktes?

Privates Dachsolar führt mit einer 12%igen CAGR für 2025-2030, unterstützt durch niedrigere Panelpreise und die schlau Export Guarantee.

Warum sind Unternehmens-PPAs wichtig für das britische Solarwachstum?

Verlängerte ROC-basierte Zertifikate haben die Ertragssicherheit verbessert und Unternehmen wie Tesco ermutigt, langfristige Solar--PPAs zu unterzeichnen und Neubauten zu stimulieren.

Welche Netzreformen nutzen neuen Projekten?

Der National Netz ESO-Wechsel zu einem First-bereit-Anschlussmodell soll Warteschlangenzeiten halbieren und 139 GW Kapazität erschließen, wodurch realisierbare Solarprojekte beschleunigt werden.

Wie wirken sich Planungsregeln auf bodenmontierte Solaranlagen aus?

Englands National Planung Policy Framework beschränkt die Nutzung erstklassigen Ackerlandes und veranlasst Entwickler, Agri-Photovoltaik, Brachland oder schwimmende Solaranlagen einzusetzen, um Genehmigungen zu sichern.

Welche Technologien dominieren die Modulversorgung?

Monokristallines Silizium behält 63% Marktanteil, obwohl Dünnschicht- und TOPCon-Varianten Boden gewinnen, da Effizienzen gegen 26% voranschreiten.

Seite zuletzt aktualisiert am: