Marktgröße und -anteil für Hausratversicherung im Vereinigten Königreich

Die Marktanalyse für Hausratversicherung im Vereinigten Königreich von Mordor Intelligence

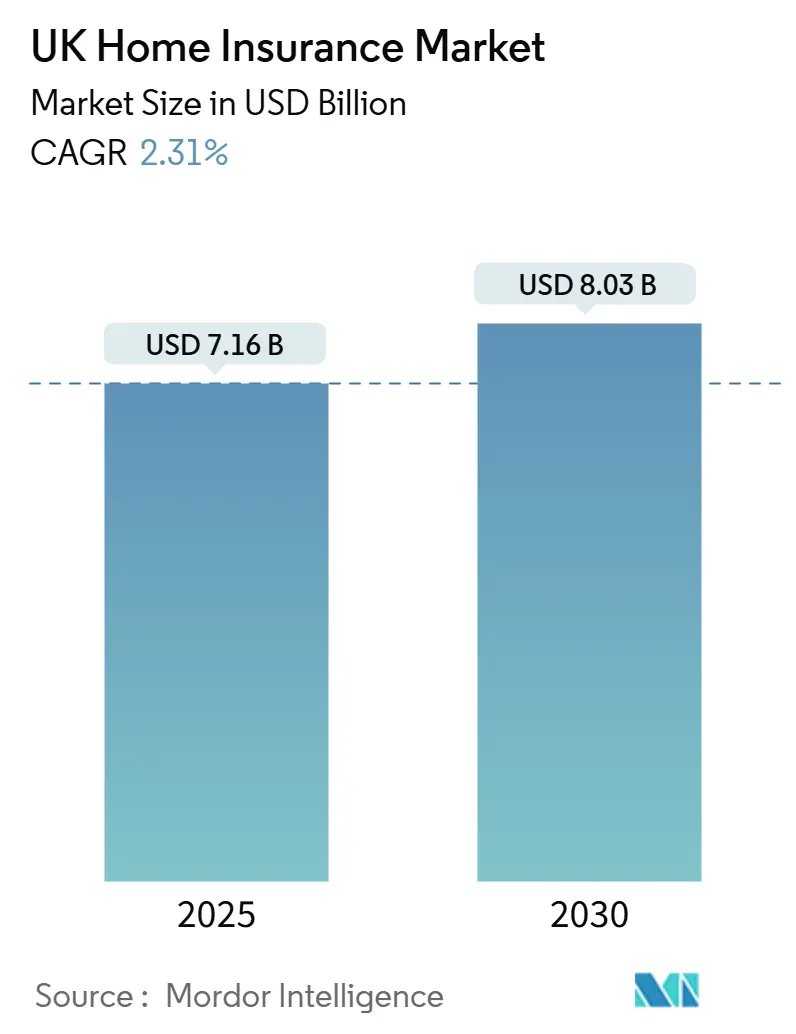

Der Markt für Hausratversicherung im Vereinigten Königreich wird im Jahr 2025 auf USD 7,16 Milliarden bewertet und soll bis 2030 USD 8,03 Milliarden erreichen, was einer CAGR von 2,31% über den Zeitraum entspricht. Der Markt für Hausratversicherung im Vereinigten Königreich befindet sich auf einem stetigen Wachstumskurs, angetrieben von Prämienanpassungen, die steigende Schadenkosten, klimabedingte Schäden und Bauinflation nach dem Brexit ausgleichen. England spielt eine zentrale Rolle für die Gesamtleistung des Marktes. Regulatorische Änderungen zur Eindämmung von "Price Walking" und technologiegetriebene Fortschritte beim Underwriting stabilisieren die Gewinnmargen. Zusätzlich führt die Basiszinssenkung der Bank of England im Mai 2025 zu mehr Hypothekengenehmigungen und erweitert den Pool versicherter Immobilien. Auf einer anderen Ebene ebnet der Aufstieg von Smart-Home-Technologien und integrierten Versicherungslösungen den Weg für verbesserte Risikobewertung und Vertrieb, wodurch Versicherer Daten für größere Effizienz und Skalierbarkeit nutzen können.

Wichtigste Erkenntnisse des Berichts

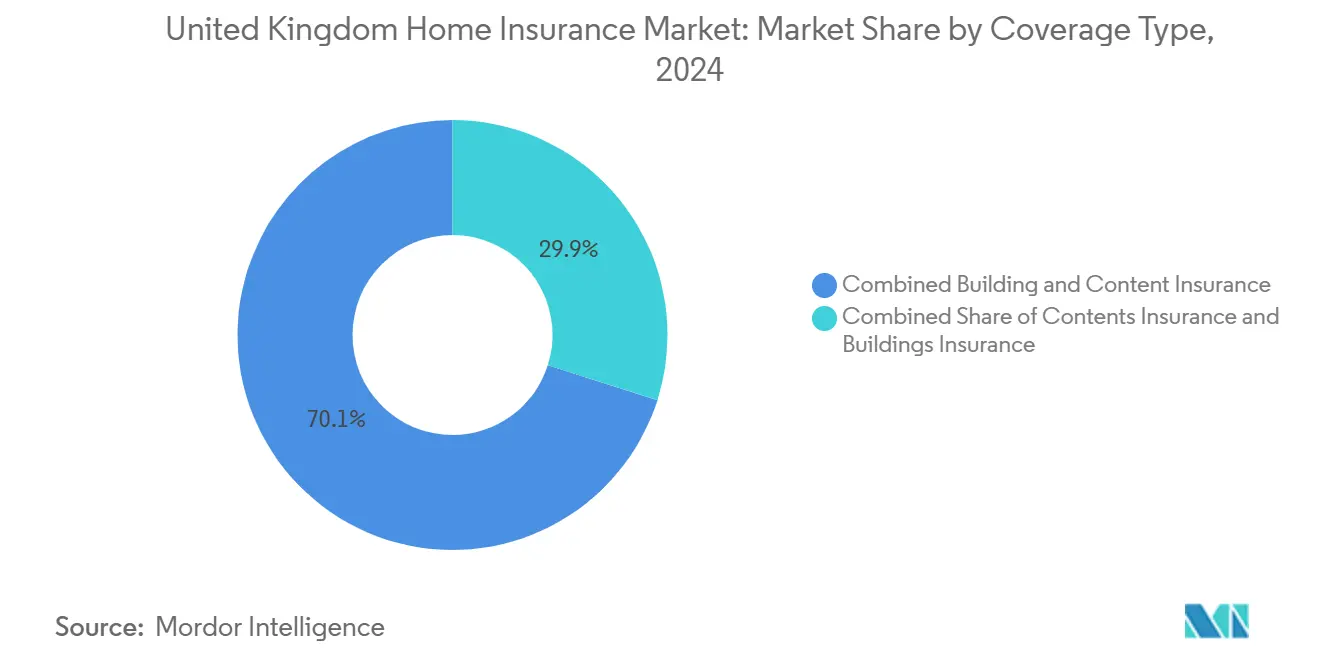

- Nach Deckungsart führten kombinierte Gebäude- und Hausratpolicen mit 70,1% des Marktanteils für Hausratversicherung im Vereinigten Königreich im Jahr 2024; dieses Segment soll auch die schnellste CAGR von 3,2% bis 2030 liefern.

- Nach Vertriebskanal wachsen Online-/Aggregator-Plattformen mit einer CAGR von 4,01%, während Bancassurance 26,2% des Umsatzanteils des Marktes für Hausratversicherung im Vereinigten Königreich im Jahr 2024 hielt.

- Nach Geografie entfielen auf England dominante 72,2% des Umsatzanteils im Jahr 2024; Nordirland verzeichnete den schärfsten jährlichen Prämienanstieg von 53% in diesem Jahr.

- Nach Kundentyp generierten Eigenheimbesitzer 60,1% der gebuchten Prämien im Jahr 2024, während Vermieter schnelle Produktinnovationen rund um Mietausfallschutz erleben.

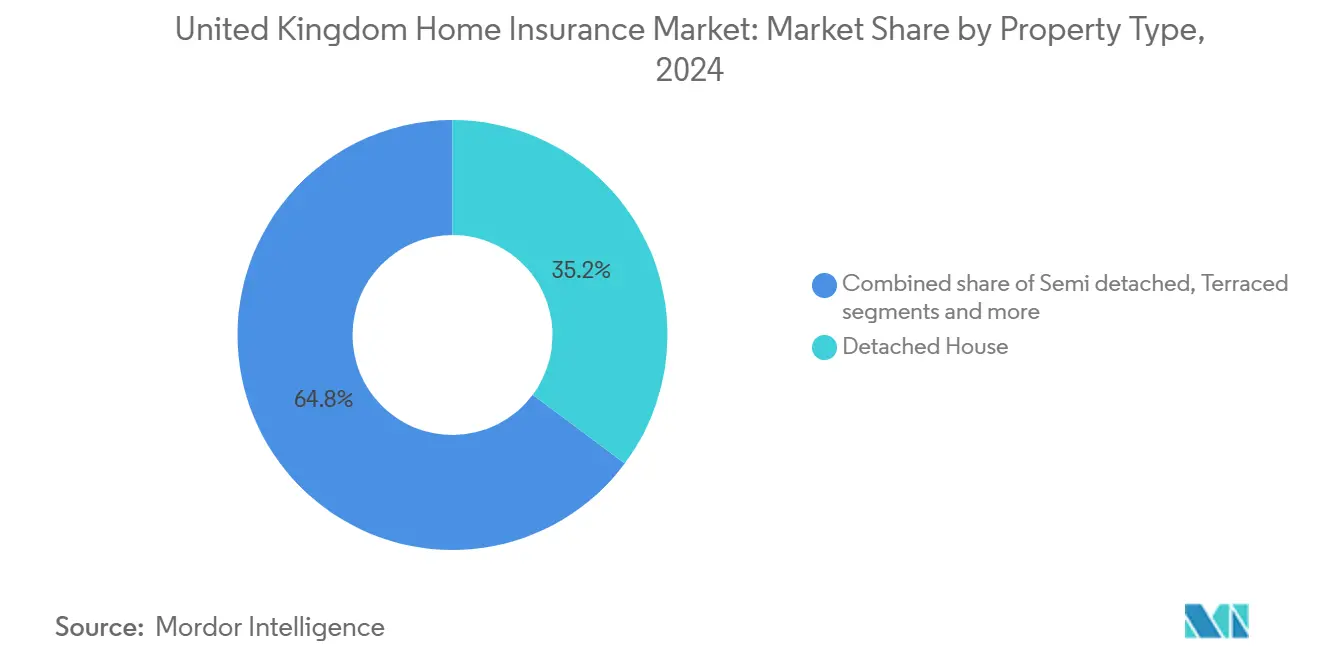

- Nach Immobilientyp eroberten freistehende Häuser 35% der Marktgröße für Hausratversicherung im Vereinigten Königreich im Jahr 2024, da ihre hohen Wiederaufbauwerte größere Versicherungssummen erfordern.

Trends und Erkenntnisse des Marktes für Hausratversicherung im Vereinigten Königreich

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Klimabedingte Zunahme schwerer Wetterschäden | +0.7% | Küsten-England, Schottland, Wales | Langfristig (≥ 4 Jahre) |

| FCA GIPP-Preispraktiken-Reform | +0.5% | National, am stärksten in Städten | Mittelfristig (2-4 Jahre) |

| Smart-Home-IoT-Durchdringung | +0.4% | London, städtisches England | Mittelfristig (2-4 Jahre) |

| Embedded Insurance über digitale Banken | +0.6% | National, Fokus Südosten | Mittelfristig (2-4 Jahre) |

| Wachstum im Buy-to-Let-Sektor | +0.3% | National, mit höherer Auswirkung in städtischen Investment-Hotspots | Mittelfristig (2-4 Jahre) |

| Erholung der Hypothekenvergabe nach BoE-Zinssenkungen | +0.4% | National, mit Konzentration auf Erstkäufer-Märkte | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Klimabedingte Zunahme schwerer Wetterschäden beschleunigt Uptake kombinierter Policen an der Küste Englands

Intensivere Stürme und Überschwemmungen verändern die Risikobereitschaft in Küstenregionen. Naturkatastrophen verursachten 2024 weltweit wirtschaftliche Verluste von USD 417 Milliarden, wobei die Versicherungsdeckung nur 37% betrug[1]Gallagher Re, "Natural Catastrophe and Climate Report 2024," ajg.com. Etwa 5 Millionen Menschen in England und Wales leben in hochwassergefährdeten Gebieten, und schwere Ereignisse könnten zu versicherten Verlusten führen, die GBP 20 Milliarden übersteigen. AXA hat mehrere Ostküstengemeinden mit erhöhter Exposition kartiert[2]AXA UK, "Research reveals areas of England most vulnerable to extreme weather," axa.co.uk. Infolgedessen wandern Haushalte zu kombinierten Policen ab, die einen einzigen Selbstbehalt und breiteren Schutz bieten. Versicherer verfeinern Katastrophenmodelle, schichten Rückversicherungen und setzen sich für öffentlich-private Hochwasserschutzprogramme ein, die langfristige Schadenquoten dämpfen können.

FCA "GIPP"-Preispraktiken-Reform fördert Kundenwechsel und Policy-Upgrades

Die "GIPP"-Preisreform der FCA verändert die Landschaft der Hausratversicherung im Vereinigten Königreich und spornt mehr Kundenwechsel und Policy-Upgrades an. Die Regeln von 2022[3]Financial Conduct Authority, "General Insurance Pricing Practices - Questions & Answers," fca.org.uk, die verhindern, dass Verlängerungspreise Neukunden-Angebote übersteigen, haben Loyalitätsstrafen effektiv eliminiert. Diese Änderung führte zu einem bemerkenswerten Aktivitätsanstieg auf Vergleichsseiten. Infolgedessen stiegen die Durchschnittsprämien 2024 zunächst um über 10%. Bis zum Jahresende dämpften jedoch wettbewerbsfähige Preise neuer Marktteilnehmer diese Raten. Versicherer wenden sich nun verbesserten Angeboten zu, wie Nullselbstbehalt-Policen und breiteren Hausnotfall-Deckungen, um die Kundenbindung zu stärken. Während sich größere Anbieter schnell angepasst haben, optimieren kleinere Vermittler noch ihre Compliance-Dokumentation, was eine Konsolidierungswelle im Sektor anheizt.

Durchdringung von Smart-Home-IoT-Geräten ermöglicht Telematik-ähnliche Prämienrabatte in London

Da Hausbesitzer zunehmend Smart-Home-IoT-Geräte adoptieren - von Leckdetektoren und Rauchmeldern bis hin zu umfassenden Sicherheitssystemen - entwickelt sich die Hausratversicherungstarifierung weiter. Versicherer entfernen sich von traditionellen Tarifierungs-Proxys und übernehmen echtzeitbasierte, verhaltensbasierte Modelle. Zum Beispiel reduzieren LeakBots fortgeschrittene Wasserüberwachungssysteme Wasserschadenfälle. Dies ermöglicht es Versicherern nicht nur, Prämienrabatte anzubieten, die oft die Gerätekosten abdecken, sondern stattet sie auch mit wichtigen Daten über Immobilienzustände aus und verfeinert ihre Underwriting-Prozesse. Die Bündelung dieser Geräte mit Versicherungspolicen hat zu erhöhter Kundenzufriedenheit geführt, stärkt die Police-Bindung und ebnet den Weg für Cross-Selling-Möglichkeiten. London, mit seinem ausgeprägten digitalen Engagement, ist führend und leitet Smart-Home-Versicherungspiloten voran, was auf potenzielle städtische Expansion hindeutet.

Embedded Insurance-Partnerschaften mit rein digitalen Banken erobern Erstkäufer

Versicherer und rein digitale Banken schließen sich zusammen, um den Zugang zur Hausratversicherung zu vereinfachen, insbesondere für Erstkäufer. Durch die Integration der Deckung in den Hypothekengenehmigungsprozess beseitigen diese Plattformen Hürden, die oft jüngere, technikaffine Verbraucher abschrecken. Im Vereinigten Königreich sind die meisten Nutzer digitaler Banken offen dafür, Versicherungen auf diese Weise zu kaufen, wobei Barclays' In-App-Hausratversicherungsangebote bereits einen Interessensschub verzeichnen. Mit der Entwicklung von Open-Finance-Fähigkeiten können Echtzeit-Immobiliendaten Angebote automatisch ausfüllen, das Underwriting beschleunigen und Conversion-Raten steigern. Diese integrierten Modelle reduzieren nicht nur Vertriebskosten, sondern erweitern auch die Reichweite der Versicherer in traditionell übersehene Mieter- und Millennial-Demografien.

Analyse der Hemmnisse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schadeninflation durch Post-Brexit-Materialkosten | -0.5% | National, Südosten belastet | Mittelfristig (2-4 Jahre) |

| Unterversicherungslücke bei volatilem Wiederaufbau-Index | -0.4% | Hochwertige Gebiete landesweit | Mittelfristig (2-4 Jahre) |

| Aggregator-getriebene Preiskonkurrenz | -0.4% | National, mit stärkerer Auswirkung in preissensiblen Segmenten | Mittelfristig (2-4 Jahre) |

| Hochwasserrisiko-Zonierungsausschlüsse in East Anglia | -0.3% | East Anglia, Küstenregionen und hochwassergefährdete Flusstäler | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Schadeninflation durch Post-Brexit-Baumaterial-Kostensteigerungen

Post-Brexit-Steigerungen bei Baumaterialkosten belasten den Markt für Hausratversicherung im Vereinigten Königreich. Wichtige Inputs wie Stahl und Holz haben steile Preisanstiege erlebt, was zu durchschnittlichen Schäden führt, die Prämienanpassungen übersteigen und Versicherergewinne drücken. Supply-Chain-Volatilität wurde durch Handelsunterbrechungen und Importzölle verstärkt. Währenddessen verlängern Arbeitskräftemangel - verschärft durch einen Rückgang der EU-Migration - Reparaturzeiten und erhöhen Kosten für alternative Unterkünfte. Dieser Druck wird am stärksten im Südosten Englands gespürt, wo erhöhte Immobilienwerte und bedeutende Wiederaufbauanforderungen die finanziellen Herausforderungen für Versicherer intensivieren.

Unterversicherungslücke weitet sich bei volatilem Wiederaufbaukosten-Index aus

Im Sektor der Hausratversicherung im Vereinigten Königreich wird eine sich weitende Unterversicherungslücke zunehmend problematisch. Immobilien sind oft nur für zwei Drittel ihres tatsächlichen Wiederaufbauwerts versichert. Diese Diskrepanz führt zu Durchschnittsklausel-Abzügen bei Schäden, eine Herausforderung, die besonders bei vermögenden Häusern, Denkmalimmobilien und Wohnungen ausgeprägt ist, die spezialisierte Materialien wie Verkleidungen benötigen. Mit steigendem Lebenshaltungskostendruck kündigten oder reduzierten 2024 fast einer von fünf Verbrauchern ihre Deckung, was das Problem verschärft. Versicherer haben begonnen, professionelle Bewertungen bei Policenbeginn zu verlangen, um die Genauigkeit zu verbessern. Diese Anforderung belastet jedoch budgetbewusste Haushalte mit Vorabkosten und fügt dem Markt eine weitere Komplexitätsebene hinzu.

Segmentanalyse

Nach Deckung: Kombinierte Policen dominieren bei steigenden Risiken

Kombinierte Gebäude- und Hausratdeckung generierte 70% der gebuchten Prämien in 2024 und expandiert mit einer CAGR von 3,2% bis 2030. Die Marktgröße für Hausratversicherung im Vereinigten Königreich für dieses Segment soll bis Ende des Zeitraums USD 5 Milliarden überschreiten. Der Uptake wird von wertorientierten Hausbesitzern angetrieben, die einen Verlängerungstermin und weniger Deckungslücken bevorzugen. Verstärkte Hochwasserereignisse und Einbruchssorgen beschleunigen die Migration von Einzelprodukten, da gebündelte Optionen oft Notfallhilfe-Add-ons einschließen.

Die reine Gebäudeversicherung erlebte trotz geringerer Größe eine Prämieninflation von 14,9% in 2023, als Wiederaufbau-Indizes stiegen. Hypothekengeber bestehen auf angemessenen Gebäude-Versicherungssummen und verankern die Nachfrage auch während wirtschaftlicher Abschwünge. Reine Hausratdeckung bleibt unterpenetriert; 25% der Haushalte haben keine Hausratpolice, was eine latente Wachstumstasche für Versicherer aufzeigt, die erschwingliche, modulare Produkte mit niedrigen Selbstbehalten für Mieter paketieren können.

Nach Kundentyp: Hausbesitzer suchen erweiterten Schutz

Hausbesitzer halten einen Prämienanteil von 60,1% und profitieren von bankgetriebenen Versicherungsanforderungen bei der Hypothekenaufnahme. Der Marktanteil für Hausratversicherung im Vereinigten Königreich für Vermieter steigt, da Immobilieninvestoren Portfolios nach Steueränderungen in Section 24 umstrukturieren. Diese Vermieter wählen zunehmend erweiterte Mietausfall-Erweiterungen, die den Cashflow während reparaturbedingter Leerstände schützen.

Mieter repräsentieren einen ungenutzten Umsatzpool. Embedded Angebote auf digitalen Mietplattformen und In-App-Zusätze für persönliches Eigentum beginnen, die Penetration zu steigern. Flexible monatliche Verträge sprechen Wohngemeinschaften und Remote-Arbeiter an, die häufig Wohnorte wechseln. Versicherer, die Adressnachweise und Zahlungsoptionen rationalisieren, können Loyalität in dieser mobilen Demografie gewinnen.

Nach Immobilientyp: Freistehende Häuser führen bei Prämienanteil

Freistehende Häuser trugen 35% zur Marktgröße für Hausratversicherung im Vereinigten Königreich in 2024 bei, angesichts ihrer hohen durchschnittlichen Wiederaufbaukosten und Sturmschadenexposition. Doppelhaushälften und Reihenhäuser bleiben preissensibel, bieten aber Stabilität durch geteilte Wände, die Schadenschwere moderieren können. Wohnungen und Apartments verzeichneten den steilsten Prämienanstieg und kletterten um 36% auf durchschnittlich GBP 221 pro Police in Q1 2024. Post-Grenfell-Sanierung und Verkleidungs-Compliance-Kosten schürten Versicherer-Vorsicht.

Bedsits sahen Durchschnittsprämien von GBP 423 erreichen, was ältere Konstruktion, Mehrfachbelegung und höhere Brandrisiko-Scores widerspiegelt. Geografische Hochwasser-Zonierung beeinflusst nun das Underwriting tiefgreifender, wobei Immobilien in Hochwasserzone 3 von East Anglia oft Ausschlüssen gegenüberstehen, es sei denn, Resilienz-Maßnahmen werden verifiziert.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Vertriebskanal: Digitale Plattformen gewinnen an Boden

Online-Aggregatoren wachsen mit einer CAGR von 4,1% bis 2030 und beeinflussen bereits mehr als die Hälfte der Neukunden-Angebote. Der Markt für Hausratversicherung im Vereinigten Königreich profitiert von Transparenz, leidet aber unter Margenkompression, wobei Versicherer etwa 2% Underwriting-Renditen aus Vergleichsseiten-Traffic erzielen. Bancassurance kontrolliert 26% der 2024-Prämien durch Cross-Selling bei Hypothekenaufnahme und Nutzung des Vertrauens in etablierte Banking-Marken.

Direct-to-Consumer-Versichererportale behalten Relevanz bei Kunden, die Markenvertrauen suchen. Makler bleiben vital für maßgeschneiderte High-Net-Worth-Deckungen, die Spezialbewertungen benötigen. Insurtech-Anbieter wie Urban Jungle wenden KI-getriebenes Onboarding an, um flexible Mietersegmente zu bedienen und illustrieren, wie Technologie Nischen schaffen kann, die traditionelle Incumbents übersehen.

Geografieanalyse

England dominiert mit 72% der gebuchten Prämien in 2024, was dichten Wohnungsbestand, hohe Immobilienwerte und bedeutende Küstenhochwasser-Exposition widerspiegelt. Greater London-Prämien lagen durchschnittlich bei GBP 333 in Q1 2024 nach einem 36% Anstieg, was sowohl Wiederaufbaukosten als auch Diebstahlrisiko-Scores widerspiegelt. Hochwasserrisiko-Kartierung zeigt, dass etwa 10% der englischen Häuser in Gefahrenzonen liegen, viele in Neuentwicklungen trotz Planungseinwänden gebaut. Die Environment Agency drängt weiterhin auf resiliente Infrastrukturinvestitionen.

Schottlands striktere Landnutzungsregeln und starke öffentliche Hochwasserschutz-Ausgaben ergeben stabilere Risikomuster. Prämienwachstum bleibt moderat, wobei Versicherer lokale Behörden-Drainageupgrades loben, die Schadenfrequenz begrenzen. Nordirland verzeichnete den steilsten Prämiensprung in 2024, um 53% auf GBP 383, teilweise aufgrund eines kleinen Underwriter-Pools und höherer durchschnittlicher Versicherungssumme pro Wohnung.

Wales teilt topografische Herausforderungen mit England, jedoch in kleinerem Maßstab. Küstengemeinden in den Severn- und Dee-Mündungen stehen vor steigenden Meeresspiegeln und fördern gemeinsame öffentlich-private Initiativen zur Deichbefestigung. Insurtech-Cluster sind in Cardiff und Edinburgh entstanden und illustrieren eine landesweite Verschiebung der Versicherungsinnovation weg von London, da zwei Drittel der UK-Insurtechs nun außerhalb der Hauptstadt operieren.

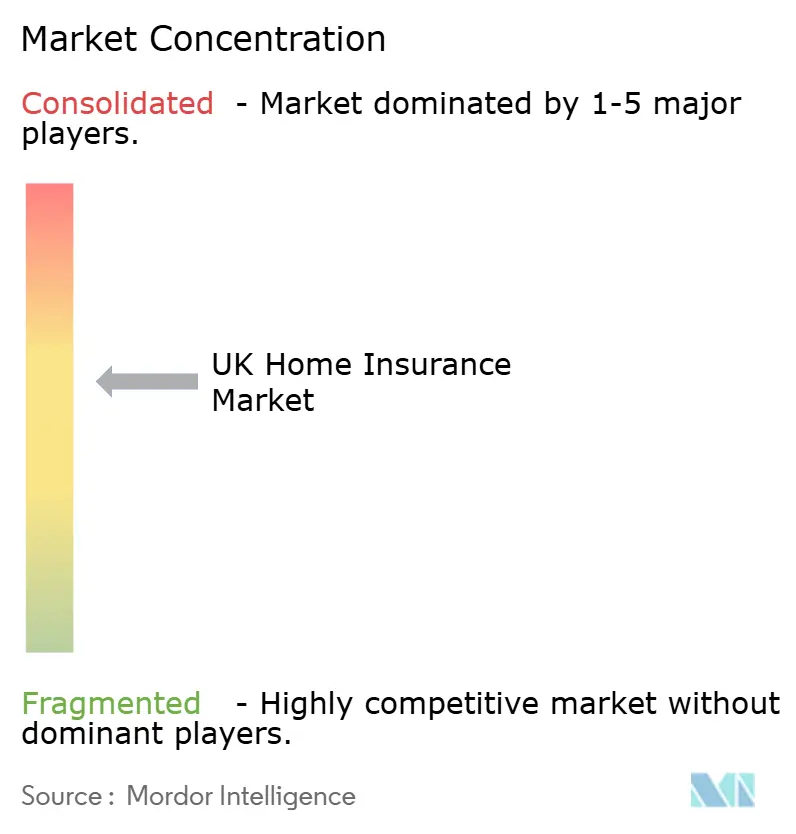

Wettbewerbslandschaft

Strategische M&A zeichnet Marktmacht neu. Avivas GBP 3,7 Milliarden-Kauf von Direct Line wird den größten zusammengesetzten Motor- und Hausratanbieter des Landes schaffen. Ageas' geplante Übernahme von esure für EUR 1,51 Milliarden positioniert die belgische Gruppe als drittgrößten UK-Personal-Lines-Player und stärkt Online-Aggregator-Penetration. Konsolidierung bietet Skalenvorteile in Data Science, Rückversicherungseinkauf und Regulierungs-Compliance.

Preisvergleichswebsites intensivieren die Konkurrenz und komprimieren Underwriting-Margen, während sie geschätzte 53% des Umsatzes durch Zusatzprovisionen erfassen. Um Preiskämpfen zu entkommen, investieren Incumbents in KI zur Beschleunigung der Schadensbearbeitung und Personalisierung von Verlängerungen. Deloitte berichtet, dass 76% der Versicherungsführungskräfte bis Mitte 2024 generative KI-Modelle im Policy-Servicing pilotiert haben.

Chancen bleiben beim Schließen von Schutzlücken für Mieter und Hochwasserzoneneigentümer. Parametrische Start-ups experimentieren mit festen Auszahlungen, die bei Niederschlagsschwellenwerten auslösen und Schadensregulierungskosten reduzieren. British Gas Insurance nutzt die 7 Millionen Energiekunden der Muttergesellschaft für Cross-Selling von Heizungsausfall- und Gebäudedeckung und illustriert, wie nicht-traditionelle Marktteilnehmer bestehende Beziehungen nutzen können, um Marktanteile zu erobern.

Die Branchenführer der Hausratversicherung im Vereinigten Königreich

-

Aviva plc

-

Admiral Group plc

-

Direct Line Insurance Group plc

-

AXA Insurance UK Ltd

-

Allianz Holdings (LV=)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: Bain Capital stimmte dem Verkauf von esure an Ageas für EUR 1,51 Milliarden zu und schuf den drittgrößten Personal-Lines-Versicherer.

- April 2025: Die FCA schlug Änderungen vor, die Produktgovernance-Verpflichtungen für Versicherer vereinfachen.

- Dezember 2024: Aviva kündigte die GBP 3,7 Milliarden-Übernahme von Direct Line an und veränderte das Wettbewerbsfeld.

- Oktober 2024: Die FCA eröffnete eine Studie zu Prämienfinanzierungsgebühren bei Hausrat- und Motorpolicen.

Der Berichtsumfang des Marktes für Hausratversicherung im Vereinigten Königreich

Hausratversicherung deckt Verluste und Schäden an der Residenz, Einrichtung und anderen Besitztümern eines Eigentümers ab und bietet Haftpflichtschutz.

Der Markt für Hausratversicherung im Vereinigten Königreich ist nach Typ und Vertriebskanal segmentiert. Der Markt ist nach Deckung in Gebäudeversicherung, Hausratversicherung und kombinierte Gebäude- und Hausratversicherung segmentiert. Der Markt ist nach Vertriebskanal in Direkt, Makler/Agenten, Banken und andere segmentiert. Zusätzlich ist der Markt nach Typ unterteilt, einschließlich Neu- und Verlängerungsversicherung. Der Bericht bietet Marktgröße und Prognosen für den Markt für Hausratversicherung im Vereinigten Königreich in Werten (USD) für alle oben genannten Segmente.

| Gebäudeversicherung |

| Hausratversicherung |

| Kombinierte Gebäude- & Hausratversicherung |

| Hausbesitzer |

| Vermieter |

| Mieter/Pächter |

| Freistehende Häuser |

| Doppelhaushälften |

| Reihenhäuser |

| Wohnungen & Apartments |

| Direkt (Versicherer-Websites & Call-Center) |

| Bancassurance (Banken & Bausparkassen) |

| Makler & unabhängige Berater |

| Aggregatoren / Preisvergleichswebsites |

| Affinity & Einzelhandelspartnerschaften |

| Rein digitale / Insurtech-Anbieter |

| England |

| Schottland |

| Wales |

| Nordirland |

| Nach Deckung | Gebäudeversicherung |

| Hausratversicherung | |

| Kombinierte Gebäude- & Hausratversicherung | |

| Nach Kundentyp | Hausbesitzer |

| Vermieter | |

| Mieter/Pächter | |

| Nach Immobilientyp | Freistehende Häuser |

| Doppelhaushälften | |

| Reihenhäuser | |

| Wohnungen & Apartments | |

| Nach Vertriebskanal | Direkt (Versicherer-Websites & Call-Center) |

| Bancassurance (Banken & Bausparkassen) | |

| Makler & unabhängige Berater | |

| Aggregatoren / Preisvergleichswebsites | |

| Affinity & Einzelhandelspartnerschaften | |

| Rein digitale / Insurtech-Anbieter | |

| Nach Region | England |

| Schottland | |

| Wales | |

| Nordirland |

Im Bericht beantwortete Hauptfragen

Wie groß wird der Markt für Hausratversicherung im Vereinigten Königreich bis 2030?

Die Marktgröße für Hausratversicherung im Vereinigten Königreich soll bis 2030 USD 8,03 Milliarden erreichen und mit einer CAGR von 2,31% ab 2025 expandieren.

Welche Deckungsart wächst am schnellsten?

Kombinierte Gebäude- und Hausratpolicen wachsen mit einer CAGR von 3,2% bis 2030, da Haushalte umfassenden Schutz vor klimabedingten Verlusten suchen.

Wie beeinflussen Regulierungsreformen die Prämientarifierung?

FCA-Regeln, die verbieten, dass Verlängerungsprämien Neukunden-Angebote übersteigen, haben Transparenz erhöht, Kundenwechsel gefördert und Durchschnittsprämien landesweit moderat angehoben

Warum sind Smart-Home-Geräte für Versicherer wichtig?

Verbundene Sensoren reduzieren Schadenfrequenz und -schwere durch frühzeitige Erkennung von Lecks oder Bränden und ermöglichen es Versicherern, nutzungsbasierte Rabatte anzubieten und Echtzeitrisikodaten zu sammeln.

Seite zuletzt aktualisiert am: