Sirup-Marktanalyse

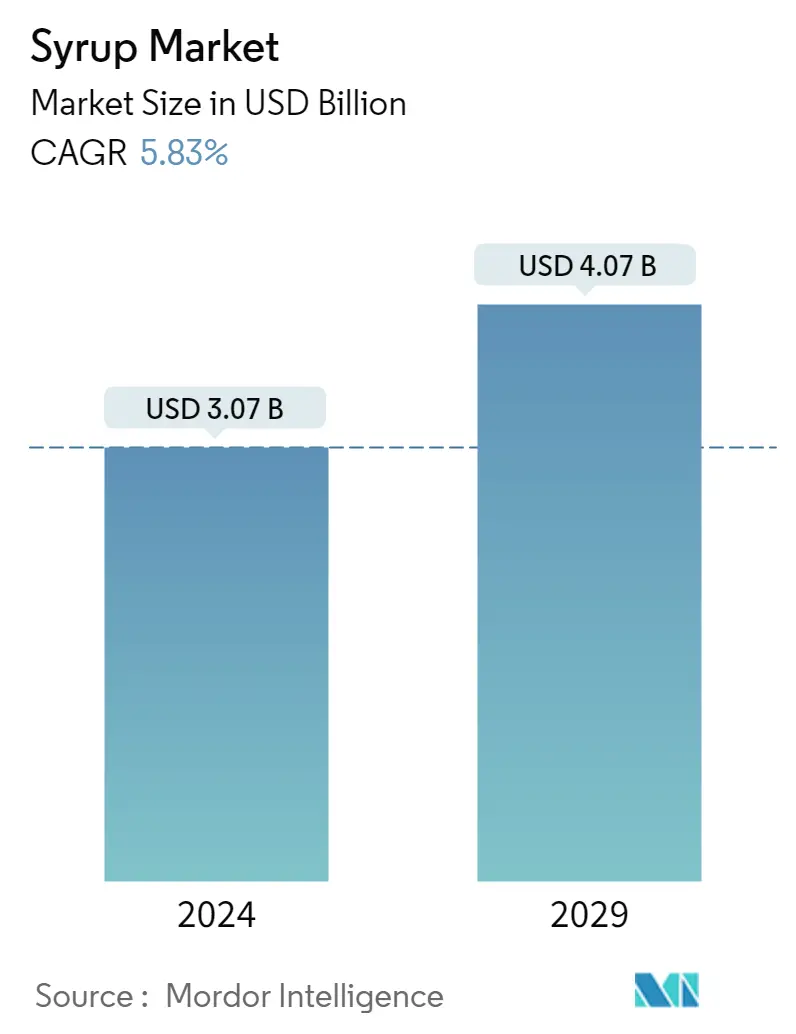

Die Größe des Sirupmarktes wird im Jahr 2024 auf 3,07 Milliarden US-Dollar geschätzt und soll bis 2029 4,07 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,83 % im Prognosezeitraum (2024–2029) entspricht.

Der Sirupmarkt verzeichnet aufgrund der weit verbreiteten Verwendung von Sirup in verschiedenen Lebensmitteln einen Anstieg der Nachfrage. Der Markt wird größtenteils durch die steigende Nachfrage nach Sirupen zum Verzehr mit Lebensmitteln, insbesondere Fertiggerichten und verzehrfertigen Lebensmitteln, angetrieben. Die Flexibilität bei der Sirupformulierung ist ein wichtiger Faktor, der dazu beiträgt, die Verwendung des Produkts als Geschmacksverstärker und Süßungsmittel zu fördern. Neben Sirupen mit süßem Geschmack gibt es auf dem Markt auch Sirupe mit herzhaftem Geschmack, um so den sich ändernden Verbraucherpräferenzen gerecht zu werden.

Sirupe können mit Nahrungsmitteln und Getränken verwendet werden und erweitern so ihren Anwendungsbereich auf dem Markt. Sie können in verdünnter Form in verschiedenen Getränken wie Mocktails, Cocktails, Trinkjoghurt und anderen verwendet werden. Unter allen Sirupen nimmt Fruchtsirup aufgrund seiner breiten Verwendung in Getränken den größten Anteil ein. Der Markt wird durch die Nachfrage nach neuen Geschmacksrichtungen bei Getränken angetrieben. Eine der größten Herausforderungen, die den Markt hemmen, ist jedoch das Vorhandensein leicht verfügbarer Ersatzstoffe wie Spreads.

Sirup-Markttrends

Zunehmende Neigung zu biologischen/natürlichen Sirupen

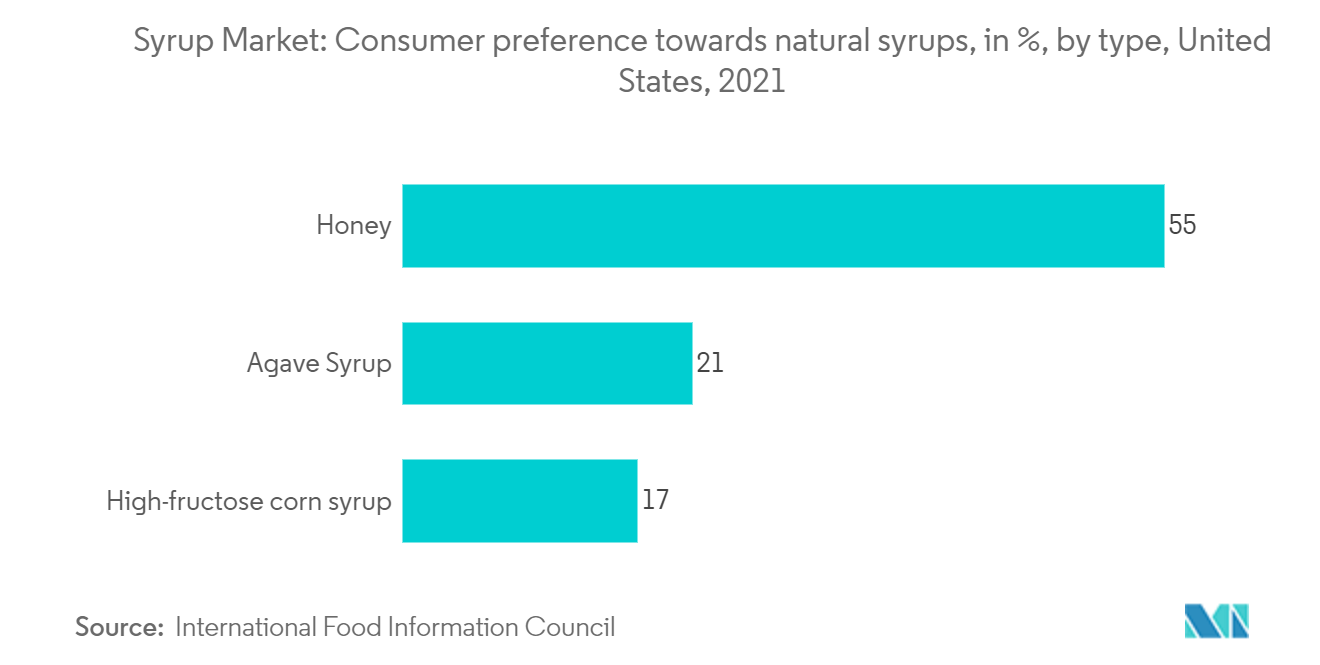

Verbraucher legen immer mehr Wert auf Lebensmittel, die neben dem Geschmack auch funktionelle Vorteile bieten, wodurch die Nachfrage nach gesunden, natürlichen und biologischen Sirupen steigt. Diese Bio-Lebensmittelalternativen wirken sich positiv auf das Marktwachstum aus.

Aufgrund des zunehmenden Gesundheitsbewusstseins und der Bedenken hinsichtlich der Nahrungsquellen konzentrieren sich Verbraucher kontinuierlich auf Lebensmitteletiketten und bevorzugen Produkte mit gesunden und sauber gekennzeichneten Inhaltsstoffen. Diese zunehmend kennzeichnungsbewusste Bevölkerung hat den Weg für den Markteintritt von Herstellern natürlicher und biologischer Sirupe geebnet, insbesondere in entwickelten Märkten.

Die Nachfrage nach Bio- und aromatisierten Sirupen steigt bei den Verbrauchern und ermutigt die Hersteller, neue aromatisierte Bio-Sirupe einzuführen. Beispielsweise brachte Singing Dog Vanilla im August 2022 einen Bio-Vanillesirup auf den US-Markt. Das Unternehmen behauptet, dass der Vanille-Bio-Sirup Tee, Latte Macchiato, Eiskaffee und anderen Getränkeprodukten einen reinen und komplexen Geschmack verleiht.

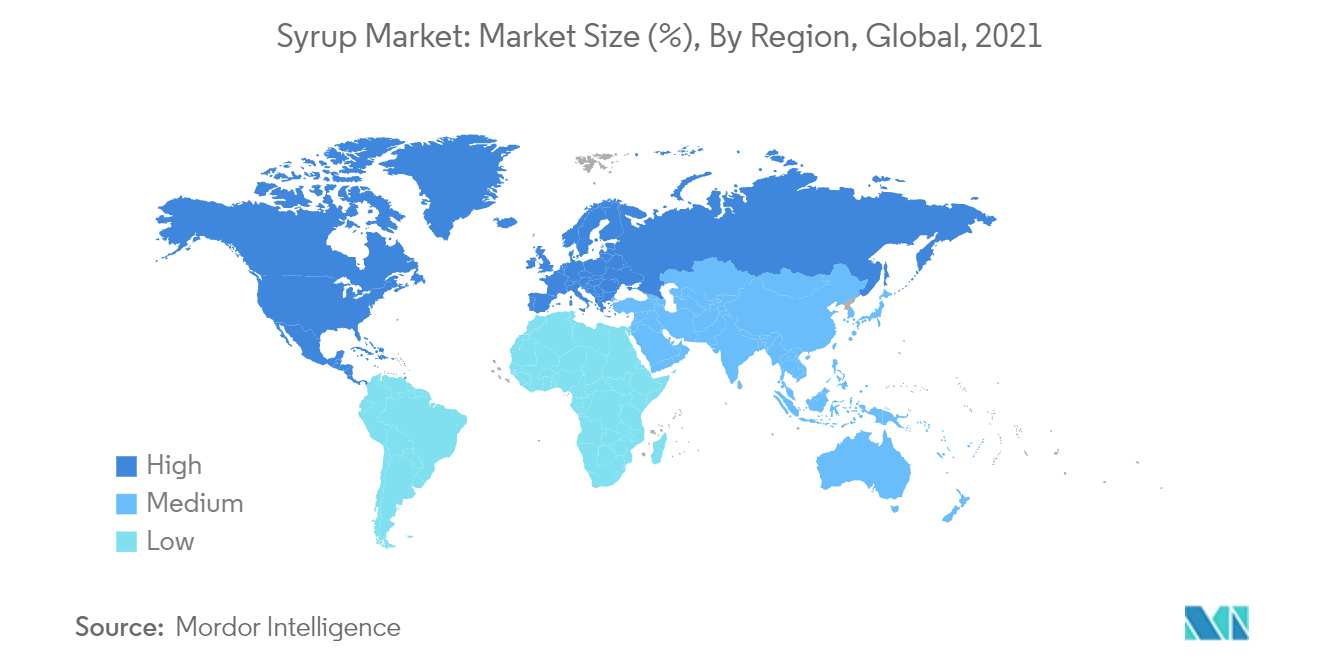

Nordamerika hält einen herausragenden Marktanteil

Nordamerika führt den Gesamtmarkt für Sirupe aller Art an, wobei die USA und Kanada den größten Marktanteil in der Region halten. Dieser hohe Anteil ist auf die hohe Produktions- und Verbrauchsrate in der Region und den weltweiten Export von Sirupen zurückzuführen. Die Verbraucher in der Region bevorzugen ein abwechslungsreiches Frühstücksangebot, was die hohe Nachfrage nach aromatisierten Sirupen unterstützt.

Verbraucher in der Region bevorzugen Sirupe zum Frühstück sowie zu Heiß- und Kaltgetränken. Darüber hinaus hat der zunehmende Trend, Sirupe als Belag für leicht erhältliche Snacks zu verwenden, zu einem Anstieg der Nachfrage nach Sirupen in der Region geführt.

Bio-Produkte erfreuen sich bei amerikanischen Verbrauchern wachsender Beliebtheit, da sie sich zunehmend Sorgen um Wohlbefinden, Gesundheit und Umwelt machen. Somit ist der nordamerikanische Markt führend bei der Innovation von Bio-Sirupen und natürlichen Süßungsmitteln, wobei die Vereinigten Staaten und Kanada an der Spitze stehen. Obwohl Bio-Produkte vollständig in den Mainstream-Kanälen angekommen sind und bei den Käufern weiterhin an Bedeutung gewinnen, bietet das Bio-Segment innovative Möglichkeiten auf dem gesamten Markt, die das Wachstum im Prognosezeitraum vorantreiben könnten. Beispielsweise brachte Nickel Dime Cocktail Sirups im Mai 2021 vier neue Sirupgeschmacksrichtungen auf den US-Markt. Diese Sirupe werden aus natürlichen Zutaten hergestellt und sind alkohol- und glutenfrei.

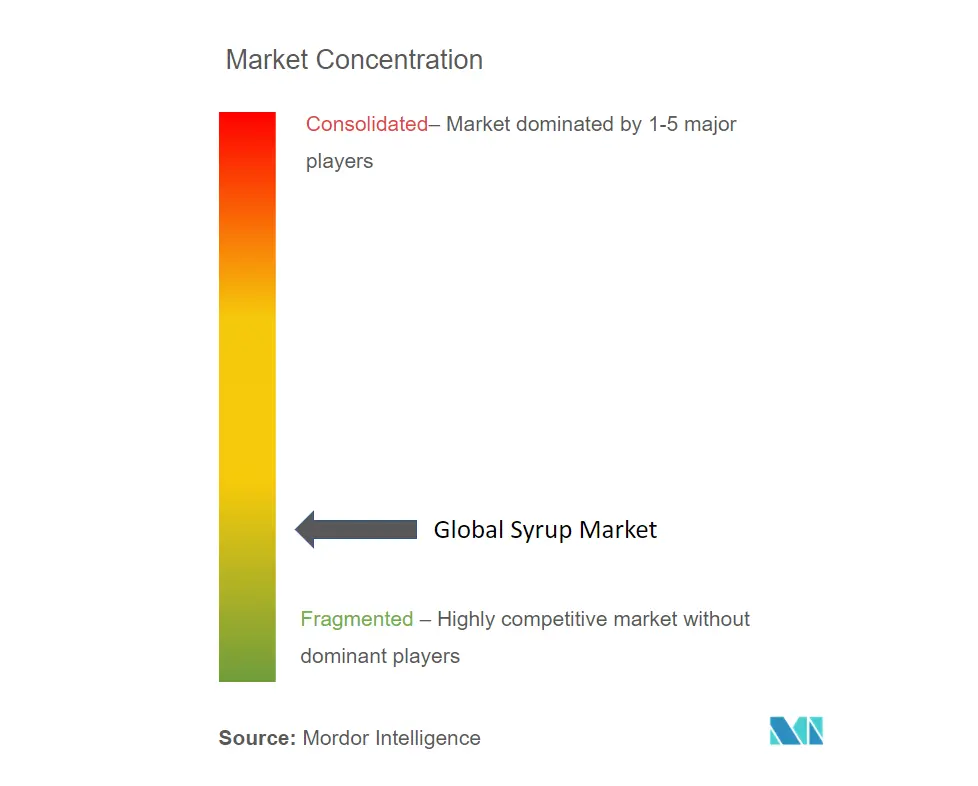

Überblick über die Sirupindustrie

Der Sirupmarkt ist von Natur aus hart umkämpft, und eine große Anzahl inländischer und multinationaler Akteure konkurrieren um einen beträchtlichen Marktanteil. Der Markt ist fragmentiert mit Global Playern wie Nestle SA, Conagra Brands Inc., The Hershey Company, The JM Smucker Company und The Kraft Heinz Company.

Darüber hinaus implementieren Unternehmen gemeinsame Strategien wie Fusionen, Erweiterungen, Übernahmen und Partnerschaften mit anderen Unternehmen, um ihre Präsenz zu stärken und den Markt anzukurbeln. Die Hauptakteure auf dem Markt erweitern ihre Produktlinien, bauen ihre globale Präsenz aus und gehen auf unterschiedliche Kundenbedürfnisse in verschiedenen Regionen ein. Beispielsweise arbeitete Mrs. Butterworth, ein Unternehmen, das Pfannkuchensirupe herstellt, im Dezember 2021 mit Post, einem Lebensmittelhersteller und -vertreiber, zusammen und brachte Pfannkuchensirup mit Getreidegeschmack auf den Markt. Dieser Pfannkuchensirup mit Fruity Pebbles-Geschmack hat den Geschmack von Fruity Pebbles-Müsli und wurde speziell für den Verzehr mit Waffeln, Brei und Pfannkuchen entwickelt.

Marktführer im Bereich Sirup

The Hershey Company

Conagra Brands Inc.

The Kraft Heinz Company

The J.M. Smucker Company

Nestle SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum Sirupmarkt

- Im August 2022 brachte Singing Dog Vanilla einen Bio-Vanillesirup auf den US-Markt. Das Unternehmen behauptet, dass der Vanille-Bio-Sirup Tee, Latte Macchiato, Eiskaffee und anderen Getränkeprodukten einen reinen und komplexen Geschmack verleiht.

- Im Februar 2022 brachte Daysie eine Reihe einfacher Sirupe auf den Markt, darunter Madagaskar-Vanille, Kokosnuss-Mandel, gesalzenes Karamell und ein Trio für Kaffee.

- Im September 2021 brachte Bateel, ein weltweit führendes Unternehmen in der Gourmet-Dattelbranche, eine Reihe von Bio-Dattelsirupen auf den Markt. Diese Sirupe wurden in vier Geschmacksrichtungen angeboten klassisch, Vanille, Kardamom und Passionsfrucht.

- Im Juli 2021 brachte Dabur, eine führende FMCG-Marke in Indien, Dabur Honey Tasties auf den Markt und stieg in das Sirup- und Aufstrichsegment ein. Diese Sirupe wurden in zwei Geschmacksrichtungen angeboten, nämlich Erdbeere und Schokolade.

Segmentierung der Sirupindustrie

Sirupe sind dicke, viskose Flüssigkeiten, die hauptsächlich aus einer Lösung mit oder ohne Zuckerzusatz bestehen. Sie werden zu verschiedenen Frühstückszutaten verwendet oder können mit Getränken gemischt und verzehrt werden. Der Sirupmarkt ist nach Typ, Vertriebskanal und Geografie segmentiert. Nach Typ ist der Markt in Schokoladensirup, Ahornsirup, Maissirup mit hohem Fruchtzuckergehalt, Reissirup, Malzsirup, Tapiokasirup, Honig, Fruchtsirup und andere Typen unterteilt. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Convenience-Stores, Online-Einzelhandelsgeschäfte und andere Vertriebskanäle unterteilt. Geografisch ist der Markt in Nordamerika, Europa, den asiatisch-pazifischen Raum, Südamerika sowie den Nahen Osten und Afrika unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen basierend auf dem Wert (in Mio. USD) erstellt.

| Schokoladensirup |

| Ahornsirup |

| Maissirup mit hohem Fruchtzuckergehalt |

| Reissirup |

| Malzsirup |

| Tapioka-Sirup |

| Honig |

| Fruchtsirup |

| Andere Arten |

| Supermärkte/Hypermärkte |

| Convenience-Stores |

| Online-Einzelhandelsgeschäfte |

| Andere Vertriebskanäle |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Spanien |

| Großbritannien | |

| Deutschland | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Rest des asiatisch-pazifischen Raums | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Typ | Schokoladensirup | |

| Ahornsirup | ||

| Maissirup mit hohem Fruchtzuckergehalt | ||

| Reissirup | ||

| Malzsirup | ||

| Tapioka-Sirup | ||

| Honig | ||

| Fruchtsirup | ||

| Andere Arten | ||

| Vertriebsweg | Supermärkte/Hypermärkte | |

| Convenience-Stores | ||

| Online-Einzelhandelsgeschäfte | ||

| Andere Vertriebskanäle | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Spanien | |

| Großbritannien | ||

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Rest des asiatisch-pazifischen Raums | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Sirup-Marktforschung

Wie groß ist der Sirupmarkt?

Es wird erwartet, dass die Größe des Sirupmarkts im Jahr 2024 3,07 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 5,83 % bis 2029 auf 4,07 Milliarden US-Dollar wachsen wird.

Wie groß ist der Sirupmarkt derzeit?

Im Jahr 2024 wird die Größe des Sirupmarktes voraussichtlich 3,07 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Sirupmarkt?

The Hershey Company, Conagra Brands Inc., The Kraft Heinz Company, The J.M. Smucker Company, Nestle SA sind die wichtigsten Unternehmen, die auf dem Sirupmarkt tätig sind.

Welches ist die am schnellsten wachsende Region im Sirupmarkt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Sirupmarkt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am Sirupmarkt.

Welche Jahre deckt dieser Sirupmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Sirupmarktes auf 2,9 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Sirupmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Sirupmarktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Sirupindustrie

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Sirup im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Sirupanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.