Skandinavische Baumarktanalyse

Die Größe des skandinavischen Baumarktes wird im Jahr 2024 auf 207,15 Milliarden US-Dollar geschätzt und soll bis 2029 263,5 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,93 % im Prognosezeitraum (2024–2029) entspricht.

- Der Markt wird durch die Pläne der Regierung zur Modernisierung der Infrastruktur angetrieben. Aufgrund moderater Eindämmungsmaßnahmen gegen die COVID-19-Pandemie schnitt der skandinavische Bausektor im Jahr 2020 besser ab als seine Nachbarn. Der Markt wuchs im vergangenen Jahr stark, wobei der schwedische Bausektor und der norwegische Verkehrsinfrastruktursektor im laufenden Jahr das Wachstum des skandinavischen Bausektors ankurbelten.

- Das Wachstum wurde durch Investitionen des öffentlichen und privaten Sektors sowohl im Hoch- als auch im Tiefbau unterstützt, mit positiven Entwicklungen im Wohn- und Infrastruktursektor. Die schwedische Wirtschaft blieb trotz der Pandemie widerstandsfähig und mehrere Sektoren verzeichneten ein Wachstum, darunter auch der Bausektor. Steigende Materialkosten und Einschränkungen in der Lieferkette setzen jedoch Budgets und Programme unter Druck.

- Einer der vielversprechendsten Märkte in Schweden ist der Bau- und Infrastruktursektor. Erhöhte Artikelkosten und deutlich hohe Preise für Baustellen in Schweden wirken sich negativ auf die Entwicklung des Bausektors aus. Es wird erwartet, dass die Investitionen in den öffentlichen Bau (hauptsächlich Infrastruktur) zunehmen. Im Berichtszeitraum war der Wohnungsbau der größte Markt im skandinavischen Bausektor. Der Vorstoß der Regierung, die Infrastruktur des Landes zu verbessern, um die Entwicklung im verarbeitenden Gewerbe fortzusetzen und die öffentlichen Versorgungseinrichtungen auszubauen, wird die Bauausgaben erhöhen.

- Die Ausweitung der Staatsausgaben auf nachhaltige Rahmenverbesserungen mit Interesse an energieeffizienten und natürlich bewirtschaftbaren Ressourcen steigert das Interesse an dem untersuchten Markt im norwegischen Bausektor. Die norwegische Bau- und Infrastrukturindustrie hat eine wachsende Nachfrage nach Gebäudeinformationsmodellierung, modularer Entwicklung und Baustoffindustrie. Investitionen in große Stiftungsunternehmen sind eine der Schlüsselstrategien Norwegens, um die wirtschaftliche Entwicklung voranzutreiben.

- Es wird erwartet, dass das Wachstum durch verschiedene Investitionen in kommerzielle, Infrastruktur- und erneuerbare Energieprojekte angekurbelt wird. Steigende individuelle Gehälter, die Entwicklung von Familiengemeinschaften und die Umsiedlung der Bevölkerung von ländlichen in städtische Regionen werden den Bedarf der Region an besseren Bauanlagen und Straßeninfrastruktur erhöhen.

Skandinavische Baumarkttrends

Anhaltende Nachfrage nach Infrastruktur

Die Beschleunigung von Infrastrukturinvestitionen ist ein Schwerpunkt der Regierung, und die Bereitschaft bestehender Infrastrukturpipelines ist der Schlüssel zu dieser Beschleunigung. Der Verkehrsinfrastruktursektor in Dänemark verzeichnet ein anhaltendes Wachstum. Die Straßeninvestitionen sind langsam, während das Wachstum der Eisenbahninvestitionen voraussichtlich im gesamten Prognosezeitraum stark bleiben wird. In Dänemark ist die Baunachfrage in den letzten fünf Jahren gestiegen.

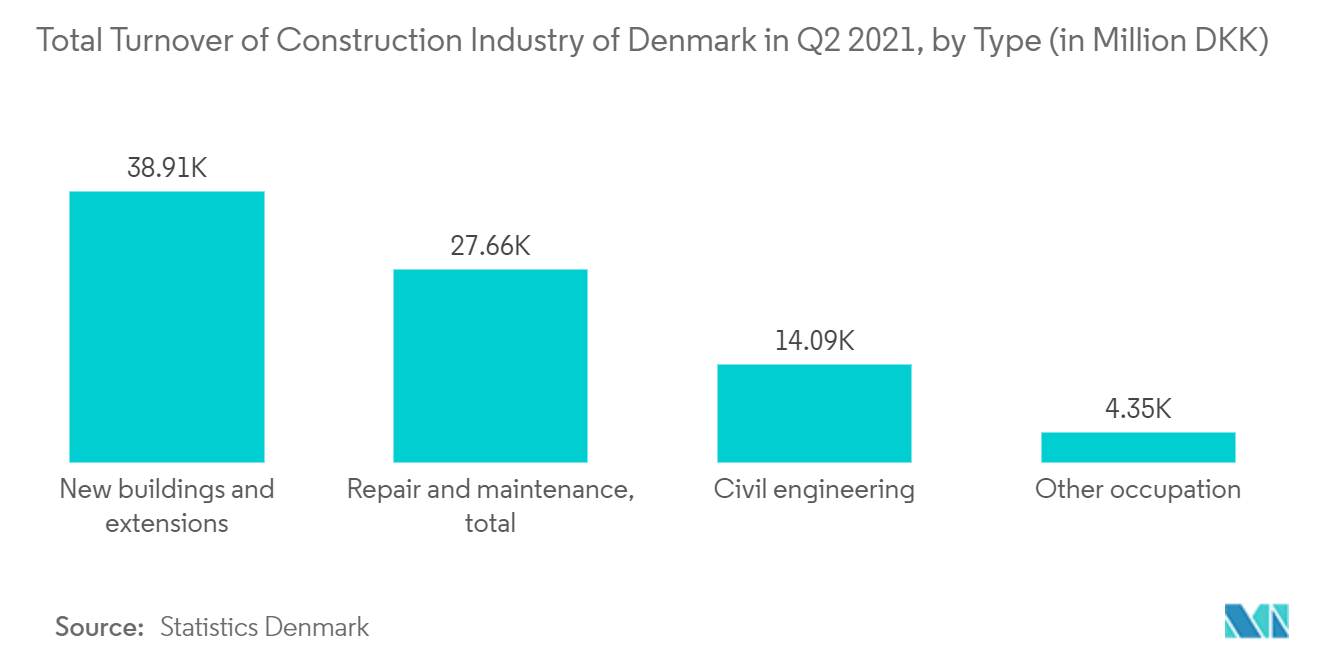

Während der jüngste Regierungswechsel in Dänemark zu einer gewissen Überarbeitung der verabschiedeten Pläne führen könnte, dürfte die Verkehrsinfrastruktur weiterhin Priorität haben. In den letzten Jahren sind die Bauinvestitionen in Dänemark im Vergleich zum Vorjahr gestiegen. Zum Bausektor zählen neben Straßen und Schienen auch Kraftwerke und Fernwärmeanlagen, Wasser- und Abwasseraufbereitungsanlagen, bautechnische Tätigkeiten im Verkehrsbereich sowie Post und Telekommunikation. Auf dem Baumarkt werden erhebliche Ressourcen für die Instandhaltung und Reparatur von Anlagen aufgewendet.

Steigende Nachfrage im Wohnungsbau

In Skandinavien sind die Renovierungsinvestitionen im Jahr 2021 um 4 % gestiegen, der Hauptgrund dafür ist ein Anstieg beim Umbau von Ein-, Zwei- und Mehrfamilienhäusern. Diese positive Entwicklung für den Wiederaufbau wird sich voraussichtlich auch im Jahr 2022 fortsetzen. Die Gesamtinvestitionen in den Wohnungsbau stiegen im Jahr 2021 um 2 %.

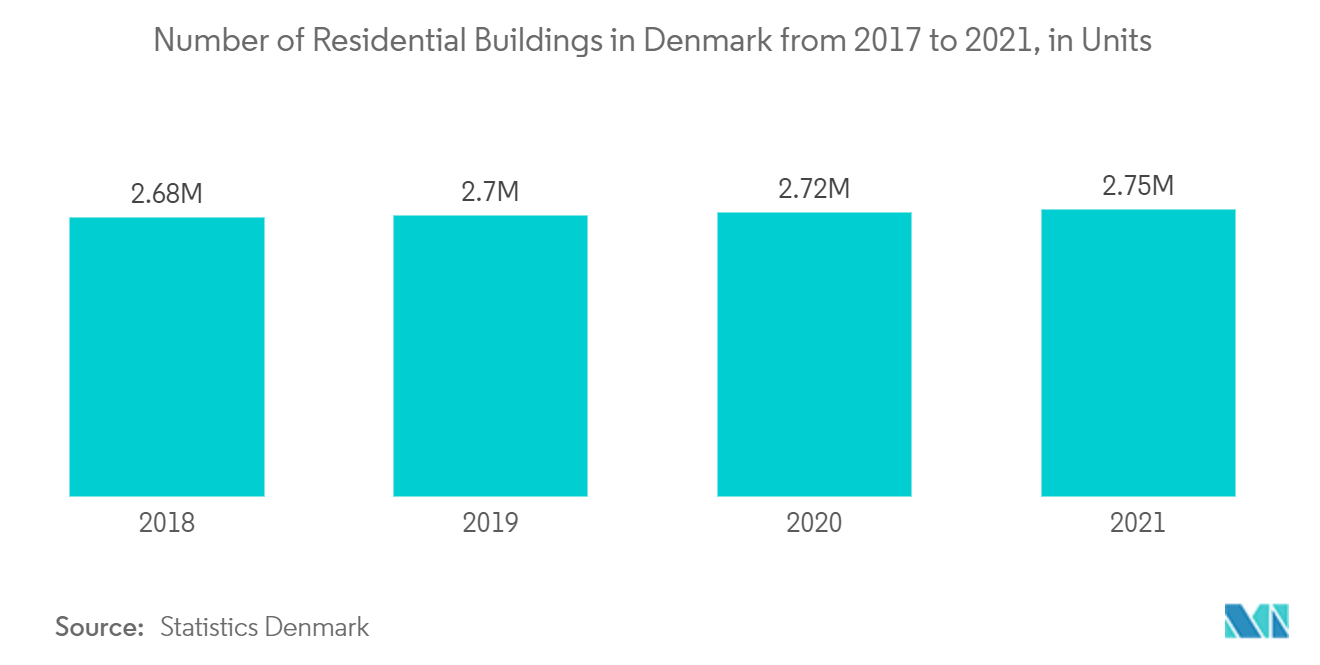

Der Rückgang des BIP im Vorjahr war vor allem auf einen deutlichen Rückgang im Dienstleistungssektor und beim Konsum der privaten Haushalte zurückzuführen. Überraschenderweise hatte der Bausektor im Jahr 2021 nur einen minimalen negativen Einfluss auf das BIP-Wachstum. Ein Großteil ist auf eine relativ gute Wohnungsnachfrage im letzten Jahr zurückzuführen. Da die Bevölkerung der Region wächst, ist in der gesamten Region die Nachfrage nach Wohngebäuden gestiegen. Die Zahl der Wohneinheiten mit einer registrierten Bevölkerung in Dänemark ist im Zeitraum von 2017 bis 2021 gestiegen. Im Jahr 2021 gab es im Land fast 2,75 Millionen Wohngebäude.

Überblick über die skandinavische Bauindustrie

Der Bericht deckt die wichtigsten Akteure auf dem skandinavischen Baumarkt ab. Der untersuchte Markt ist hart umkämpft, wobei einige wenige Akteure den größten Marktanteil einnehmen. Der Markt ist konsolidiert, wobei die Hauptakteure Skanska Sverige AB, NCC Sverige AB, PEAB Sverige AB, Serneke Sverige AB und Per Aarsleff A/S sind. Darüber hinaus wird erwartet, dass der Markt im Prognosezeitraum aufgrund der steigenden Bauinvestitionen und bevorstehenden Großprojekte im Land wachsen wird.

Skandinavische Marktführer im Baugewerbe

Veidekke ASA

Skanska Sverige AB

NCC Sverige AB

YIT Suomi Oy

PEAB Sverige AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum skandinavischen Baumarkt

- Oktober 2022: Sitowise stärkt seine Bau- und Infrastrukturkompetenz in Schweden durch die Übernahme von Convia. Darüber hinaus wird diese Übernahme die bestehenden Kompetenzen von Sitowise stärken und sein Produkt- und Dienstleistungsportfolio um Dienstleistungen erweitern.

- August 2022: Green Landscaping Group AB (publ) hat eine Vereinbarung zur Übernahme von Braathen Landskapsentreprenør AS unterzeichnet, das einen Umsatz von rund 300 Millionen NOK (30 Millionen USD) erzielt. Diese Übernahme wird Green Landscaping dazu veranlassen, seine Präsenz in Norwegen zu stärken.

Segmentierung der skandinavischen Bauindustrie

Unter Bauwesen versteht man die Errichtung, Instandhaltung und Reparatur von Gebäuden und anderen ortsfesten Bauwerken sowie den Bau von Straßen und Serviceeinrichtungen, die wesentliche Bestandteile von Bauwerken bilden und für deren Betrieb erforderlich sind. Das Bauwesen umfasst die Prozesse beim Bau von Gebäuden, Infrastruktur und Industrieanlagen sowie die damit verbundenen Vorgänge vom Anfang bis zum Ende.

Der skandinavische Baumarkt ist nach Sektoren (Wohnen, Gewerbe, Industrie, Infrastruktur [Transport] sowie Energie und Versorgung) und nach Ländern (Dänemark, Norwegen, Schweden) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den skandinavischen Baumarkt im Wert (Milliarden US-Dollar) für alle oben genannten Segmente.

Eine vollständige Bewertung des skandinavischen Baumarktes umfasst eine Bewertung der Wirtschaft und des Beitrags der Sektoren zur Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente und aufkommende Trends in den Marktsegmenten im Bericht. Der Bericht beleuchtet Markttrends wie Wachstumsfaktoren, Einschränkungen und Chancen in diesem Sektor. Die Wettbewerbslandschaft des skandinavischen Baumarktes wird anhand der Profile aktiver Hauptakteure dargestellt. Der Bericht behandelt auch die Auswirkungen von COVID-19 auf den Markt und Zukunftsprognosen.

| Wohnen |

| Kommerziell |

| Industriell |

| Infrastruktur (Transport) |

| Energie und Versorgung |

| Dänemark |

| Schweden |

| Norwegen |

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur (Transport) | |

| Energie und Versorgung | |

| Nach Land | Dänemark |

| Schweden | |

| Norwegen |

Häufig gestellte Fragen zur skandinavischen Baumarktforschung

Wie groß ist der skandinavische Baumarkt?

Es wird erwartet, dass der skandinavische Baumarkt im Jahr 2024 ein Volumen von 207,15 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 4,93 % auf 263,50 Milliarden US-Dollar wachsen wird.

Wie groß ist der skandinavische Baumarkt derzeit?

Im Jahr 2024 wird der skandinavische Baumarkt voraussichtlich 207,15 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem skandinavischen Baumarkt?

Veidekke ASA, Skanska Sverige AB, NCC Sverige AB, YIT Suomi Oy, PEAB Sverige AB sind die größten Unternehmen, die auf dem skandinavischen Baumarkt tätig sind.

Welche Jahre deckt dieser skandinavische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des skandinavischen Baumarktes auf 197,42 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des skandinavischen Baumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des skandinavischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Skandinavischer Bauindustriebericht

Statistiken für den skandinavischen Baumarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die skandinavische Bauanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.