Analyse des britischen Baumarktes

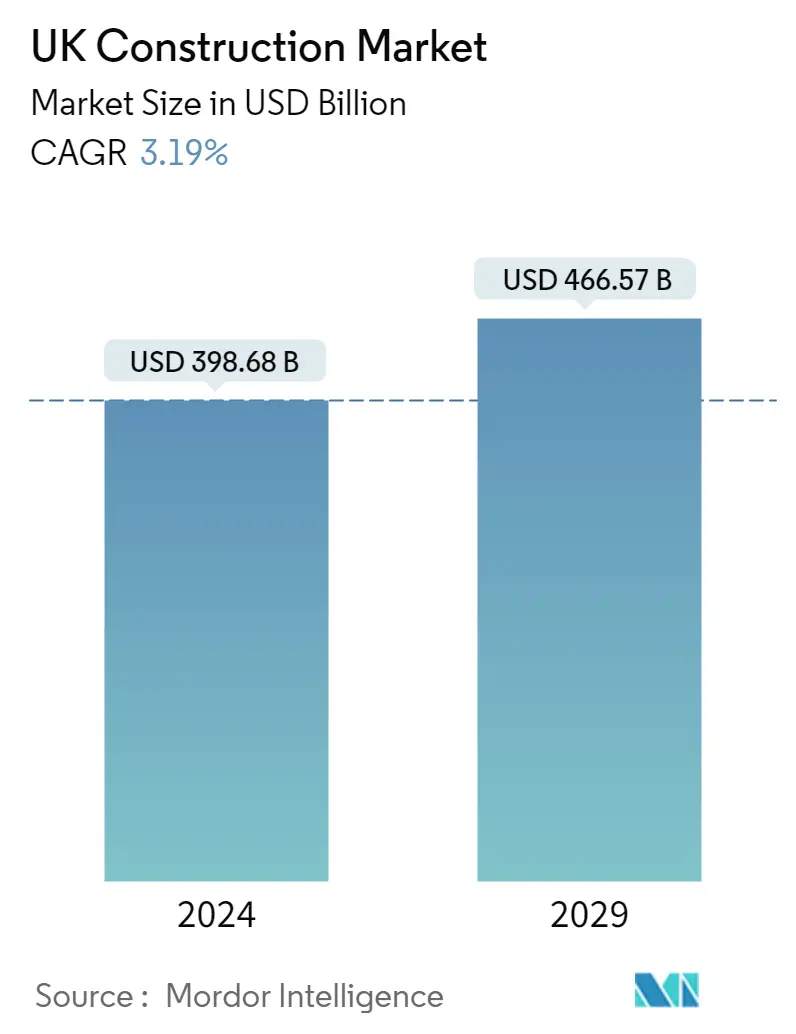

Die Größe des britischen Baumarkts wird im Jahr 2024 auf 398,68 Milliarden US-Dollar geschätzt und soll bis 2029 466,57 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,19 % im Prognosezeitraum (2024–2029) entspricht.

Die zunehmende Bautätigkeit im Land treibt den Markt an. Darüber hinaus wird der Markt durch die wachsenden kommerziellen Aktivitäten im Land angetrieben.

- Aufgrund der strikten Umsetzung der Maßnahmen zur Eindämmung der Ausbreitung der Krankheit wirkte sich die COVID-19-Pandemie im Jahr 2020 negativ auf die britische Bauindustrie aus, wobei die Gesamtproduktion im April 2020 im Jahresvergleich um fast 46 % zurückging deutliche Erholung mit positiven Wachstumsraten der britischen Bauproduktion seit März 2021 jeden Monat. Die Bruttowertschöpfung der Bauaktivitäten im Vereinigten Königreich kehrte im dritten Quartal 2021 auf das Niveau vor der Pandemie zurück und stieg weiter an. Beispielsweise wurden im Jahr 2021 im Vergleich zu 2020 in allen Regionen außerhalb Londons mehr neue Häuser gebaut, wobei die Wachstumsraten in den Regionen Nordosten, East Midlands und Eastern über 45 % lagen. Der Infrastrukturbau verzeichnete den größten Marktanteilszuwachs in der Branche.

- Auch wenn die allgemeinen Trends auf eine deutliche Expansion hindeuten, war die britische Bauindustrie in letzter Zeit mit zahlreichen Schwierigkeiten konfrontiert. Zusätzlich zum COVID-19-Ausbruch führten die Inflation und der Einmarsch Russlands in die Ukraine zu weiteren Störungen der Lieferkette und einem Anstieg der Preise für Baumaterialien. Steigende Energie- und Ölpreise wirkten sich beispielsweise auf die Stahlproduktion aus, die viel Energie benötigt. Betonbewehrungsstäbe, die ebenfalls aus Stahl bestehen, kosteten im März 2022 45,8 % mehr als im März 2021. Die Kosten für den Transport anderer Baumaterialien sind aufgrund des steigenden Ölpreises gestiegen, was die Gesamtkosten der meisten Baumaterialien in die Höhe getrieben hat.

- Zu Beginn des Jahres 2021 stieg der Wert der neuen Lagerbauaufträge deutlich an und erreichte einen Höhepunkt. Im zweiten Quartal 2022 beliefen sich die Lagerbauaufträge auf 1,4 Milliarden britische Pfund. Der Wert neuer Bauaufträge für öffentliche Gebäude im Gesundheitssektor in Großbritannien belief sich im zweiten Quartal 2022 auf 561 Millionen britische Pfund. Im ersten Halbjahr 2022 waren Straßen und Schienen die Infrastrukturarten mit dem höchsten Produktionswert in Großbritannien Großbritannien. Auf der anderen Seite des Spektrums verzeichnete der Wasser- und Abwasserbau mit unter 165 Millionen britischen Pfund im Jahr 2022 die niedrigsten Produktionswerte, wie aus Daten des Office for National Statistics (United Kingdata) hervorgeht.

Trends auf dem britischen Baumarkt

Steigerung der BWS der Bauwirtschaft

- Das Baugewerbe ist ein Sektor, in dem Großbritannien über einen starken Wettbewerbsvorteil verfügt. Das Vereinigte Königreich verfügt über erstklassige Architektur-, Design- und Ingenieurskompetenz, und britische Unternehmen sind führend bei nachhaltigen Baulösungen.

- Veränderungen in der internationalen Wirtschaft eröffnen Großbritannien neue Chancen. Um die wirtschaftliche Erholung anzukurbeln, tut die Regierung alles in ihrer Macht Stehende, um britischen Unternehmen dabei zu helfen, zu wachsen und den Ehrgeiz, das Selbstvertrauen und den Willen zu haben, auf dem Weltmarkt zu konkurrieren. Dazu gehört die Reform des Planungssystems, die Sicherstellung der Finanzierung wichtiger Infrastrukturprojekte und die Unterstützung des Wohnungsmarktes durch wichtige Initiativen wie das Help-to-Buy Equity Loan Scheme und das Funding for Lending Scheme.

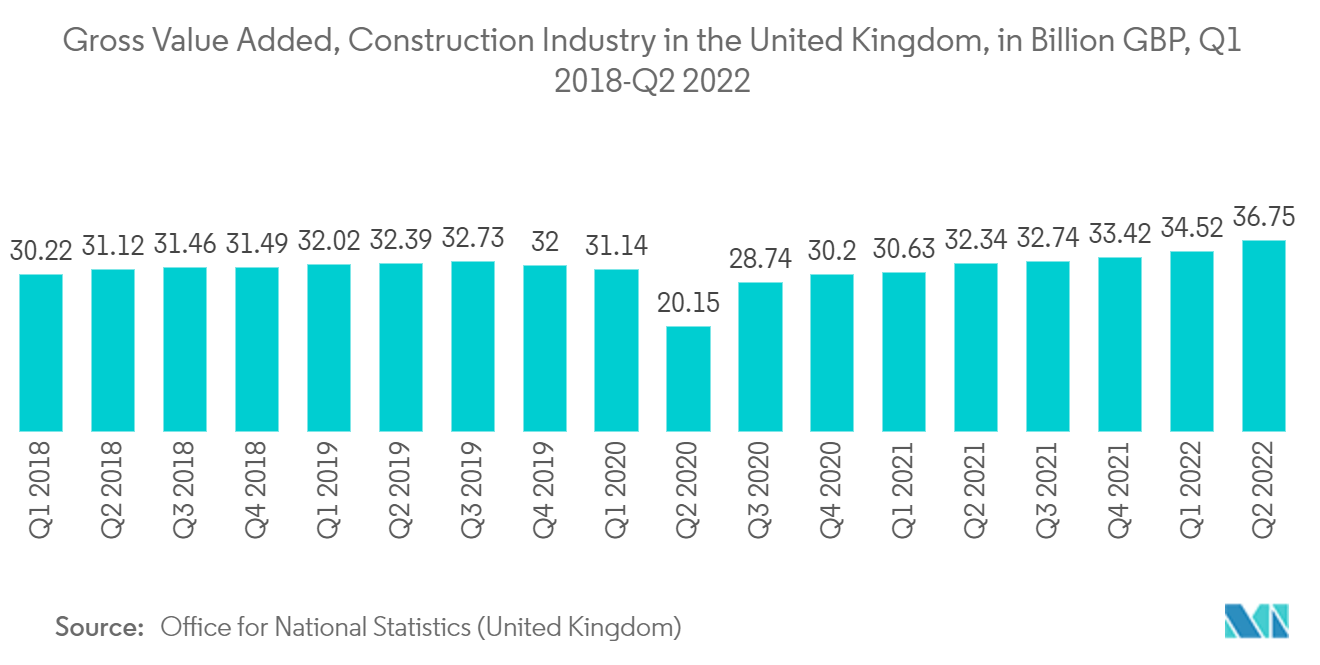

- Nach Angaben des Office for National Statistics (Vereinigtes Königreich) war die Bruttowertschöpfung (BWS) des Bausektors im Vereinigten Königreich im zweiten Quartal 2022 um mehr als vier Milliarden britische Pfund höher als im entsprechenden Zeitraum des Jahres 2021. Die BWS dieses Sektors sank im zweiten Quartal 2020 aufgrund der COVID-19-Pandemie auf 20 Milliarden Pfund (25,6 Milliarden US-Dollar) und markierte damit den niedrigsten Stand des Sektors seit einem Jahrzehnt. Von allen Teilsektoren der britischen Bauindustrie war der private Wohnungsbau derjenige, der das meiste Geld einbrachte.

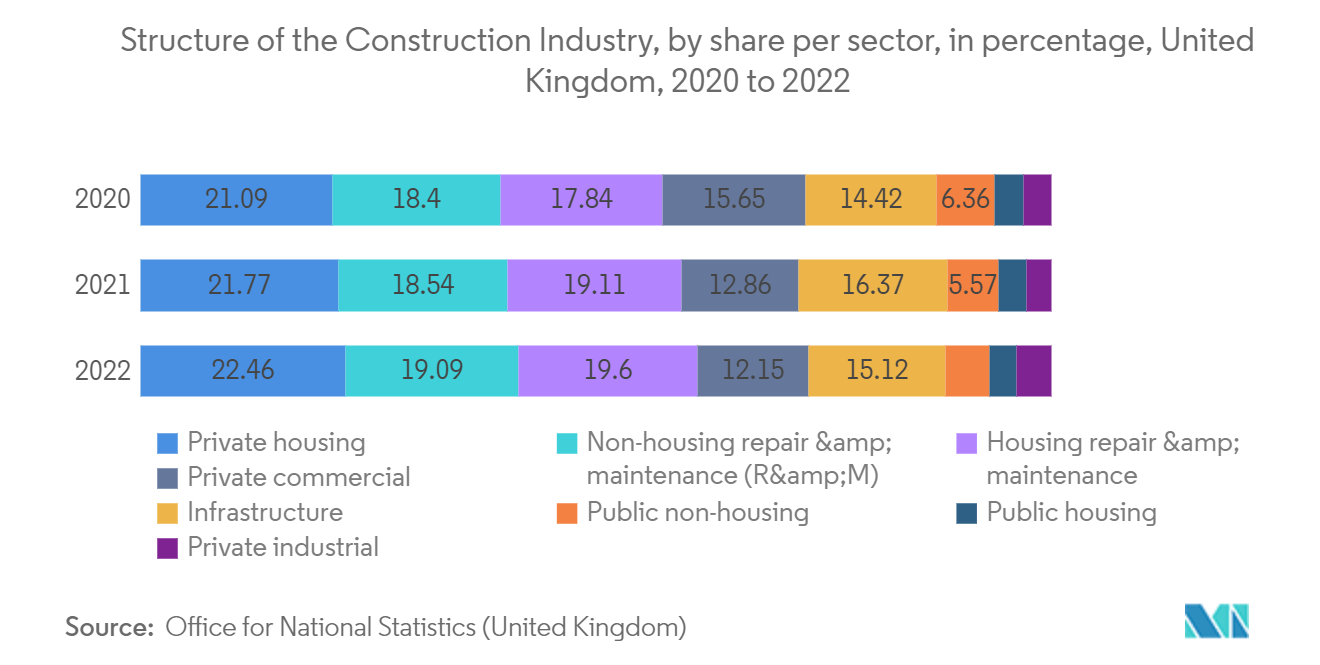

Der Anteil privater Wohnungen ist der höchste in der Baubranche des Vereinigten Königreichs

- Der private Wohnungsbau war der bedeutendste Sektor innerhalb der Bauwirtschaft. Dennoch machten die Reparatur- und Instandhaltungsarbeiten im Wohnungs- und Nichtwohnungsbereich im Jahr 2022 zusammen fast 39 Prozent der Bauproduktion aus, wie aus Daten des Office for National Statistics (Vereinigtes Königreich) hervorgeht. Das Leistungsvolumen der Infrastruktur ist in den letzten Jahren gewachsen und übersteigt den Bau von Gewerbebauten.

- Die Zahl der von privaten Mietern bewohnten Haushalte in England ist seit dem Jahr 2000 schrittweise gestiegen. Von zwei Millionen im Jahr 2000 erreichte die Zahl der Haushalte im Jahr 2022 4,61 Millionen. Für das laufende Jahr wurde ein weiteres Wachstum des privaten Wohnungssektors prognostiziert. Für dieses Industriesegment wurde in den kommenden Jahren ein jährliches Wachstum von drei bis fünf Prozent erwartet. Auch der Durchschnittspreis für Häuser im Vereinigten Königreich ist deutlich gestiegen.

- Nach Angaben des Office for National Statistics (Vereinigtes Königreich) stiegen die von Mietern im Vereinigten Königreich gezahlten privaten Mietpreise in den 12 Monaten bis Januar 2023 um 4,4 %, verglichen mit 4,2 % in den 12 Monaten bis Dezember 2022. Die jährlichen privaten Mietpreise stiegen um 4,3 % in England, 3,9 % in Wales und 4,5 % in Schottland von 12 Monaten bis Januar 2023. In England verzeichneten die East Midlands die höchste jährliche prozentuale Veränderung der privaten Mietpreise von 12 Monaten bis Januar 2023 (5,0 %). während die West Midlands den niedrigsten Wert verzeichneten (3,9 %). Die jährliche prozentuale Veränderung der privaten Mietpreise in London betrug in den 12 Monaten bis Januar 2023 4,3 %.

Überblick über die britische Bauindustrie

Der britische Baumarkt ist teilweise fragmentiert, mit vielen regionalen und lokalen Akteuren und einigen wenigen globalen Unternehmen. Darüber hinaus verfügen die Sektoren Wohnungsbau und Verkehrsbau im prognostizierten Zeitraum über ein enormes Wachstumspotenzial, das Chancen für andere Marktteilnehmer eröffnet. Zu den Hauptakteuren zählen Kier Group plc, Morgan Sindall Group plc, Mace Ltd, Winvic Group und ISG plc. Darüber hinaus wird erwartet, dass der Markt im Prognosezeitraum aufgrund erhöhter Bauinvestitionen und bevorstehender Großprojekte im Vereinigten Königreich wachsen wird.

Britische Baumarktführer

Kier Group plc

Morgan Sindall Group plc

Mace Ltd

Winvic Group

ISG plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum britischen Baumarkt

- Dezember 2022: Die Access Group gibt die erfolgreiche Übernahme von Construction Industry Solutions (COINS) bekannt und erweitert damit ihre Kapazität, internationale Software und Dienstleistungen für Unternehmen in der Baubranche anzubieten.

- März 2023: Das britische Verkehrsministerium hat für die nächsten beiden Geschäftsjahre Kapitalinvestitionen in Höhe von über 40 Milliarden Pfund in den Verkehr angekündigt, die zu erheblichen Verbesserungen im Schienen- und Straßenverkehr in unserem Land führen werden.

Segmentierung der britischen Bauindustrie

Unter Bauwesen versteht man die Errichtung, Instandhaltung und Reparatur von Gebäuden und anderen ortsfesten Bauwerken sowie den Bau von Straßen und Serviceeinrichtungen, die wesentliche Bestandteile von Bauwerken bilden und für deren Betrieb erforderlich sind. Das Bauwesen umfasst die Prozesse beim Bau von Gebäuden, Infrastruktur, Industrieanlagen und damit verbundenen Vorgängen von Anfang bis Ende. Eine vollständige Hintergrundanalyse des britischen Baumarktes, einschließlich der Bewertung der Wirtschaft und des Beitrags der Wirtschaftssektoren, eines Marktüberblicks, einer Schätzung der Marktgröße für kritische Segmente, sich abzeichnender Trends in den Marktsegmenten, Marktdynamik und geografischer Trends usw Die Auswirkungen von COVID-19 werden im Bericht behandelt.

Der britische Baumarkt ist nach Sektoren (Gewerbebau, Wohnungsbau, Industriebau, Infrastrukturbau sowie Energie- und Versorgungsbau) und Schlüsselregionen (England, Nordirland, Schottland und Wales) segmentiert. Der Bericht bietet Marktgröße und Wertprognosen (USD) für alle oben genannten Segmente.

| Wohnen |

| Kommerziell |

| Industriell |

| Infrastruktur |

| Energie und Versorgung |

| England |

| Nordirland |

| Schottland |

| Wales |

| Nach Sektor | Wohnen |

| Kommerziell | |

| Industriell | |

| Infrastruktur | |

| Energie und Versorgung | |

| Nach Schlüsselregionen | England |

| Nordirland | |

| Schottland | |

| Wales |

Häufig gestellte Fragen zur britischen Baumarktforschung

Wie groß ist der britische Baumarkt?

Es wird erwartet, dass der britische Baumarkt im Jahr 2024 ein Volumen von 398,68 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,19 % auf 466,57 Milliarden US-Dollar wachsen wird.

Wie groß ist der britische Baumarkt derzeit?

Im Jahr 2024 wird der britische Baumarkt voraussichtlich 398,68 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem britischen Baumarkt?

Kier Group plc, Morgan Sindall Group plc, Mace Ltd, Winvic Group, ISG plc sind die größten Unternehmen, die auf dem britischen Baumarkt tätig sind.

Welche Jahre deckt dieser britische Baumarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des britischen Baumarkts auf 386,36 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des britischen Baumarkts für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des britischen Baumarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der britischen Bauindustrie

Statistiken für den britischen Baumarktanteil, die Größe und die Umsatzwachstumsrate im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des britischen Baugewerbes umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.