Industriebatterie-Marktgröße und -anteil

Industriebatterie-Marktanalyse von Mordor Intelligence

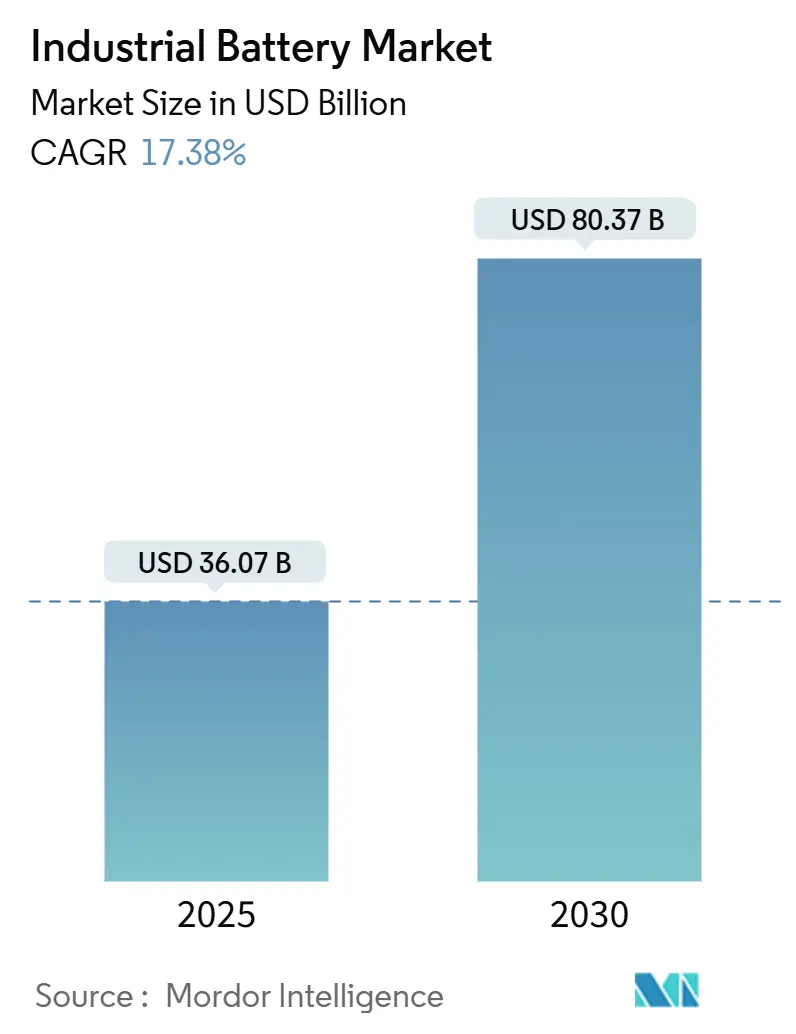

Die Größe des Industriebatterie-Marktes wird auf USD 36,07 Milliarden im Jahr 2025 geschätzt und soll USD 80,37 Milliarden bis 2030 erreichen, bei einer CAGR von 17,38 % während des Prognosezeitraums (2025-2030).

Fallende Lithium-Ionen-Preise, expandierende netzmaßstäbliche Speicherprojekte und der Marsch in Richtung Lagerautomatisierung positionieren Batterien als unverzichtbare Infrastruktur für Energiewende-Agenden. Verstärkte politische Unterstützung in den Vereinigten Staaten und Europa spornt frische Fertigungskapazitäten an, während Asien-Pazifik integrierte Lieferketten nutzt, um die Kostenführerschaft zu behalten. Die Konsolidierung gewinnt an Geschwindigkeit, da führende Zellenhersteller stromaufwärts in Rohstoffe und stromabwärts in Systemintegration vordringen, um Margen zu sichern, Mineralpreisvolatilität auszugleichen und verschärften Sicherheitsstandards zu entsprechen. Gleichzeitig erweitern Second-Life-Leasingmodelle, Mikronetz-Implementierungen und der Aufstieg von Natrium-Ionen-Alternativen den adressierbaren Anwendungspool und verankern langfristige Nachfrage für den Industriebatterie-Markt.

Wichtige Berichtserkenntnisse

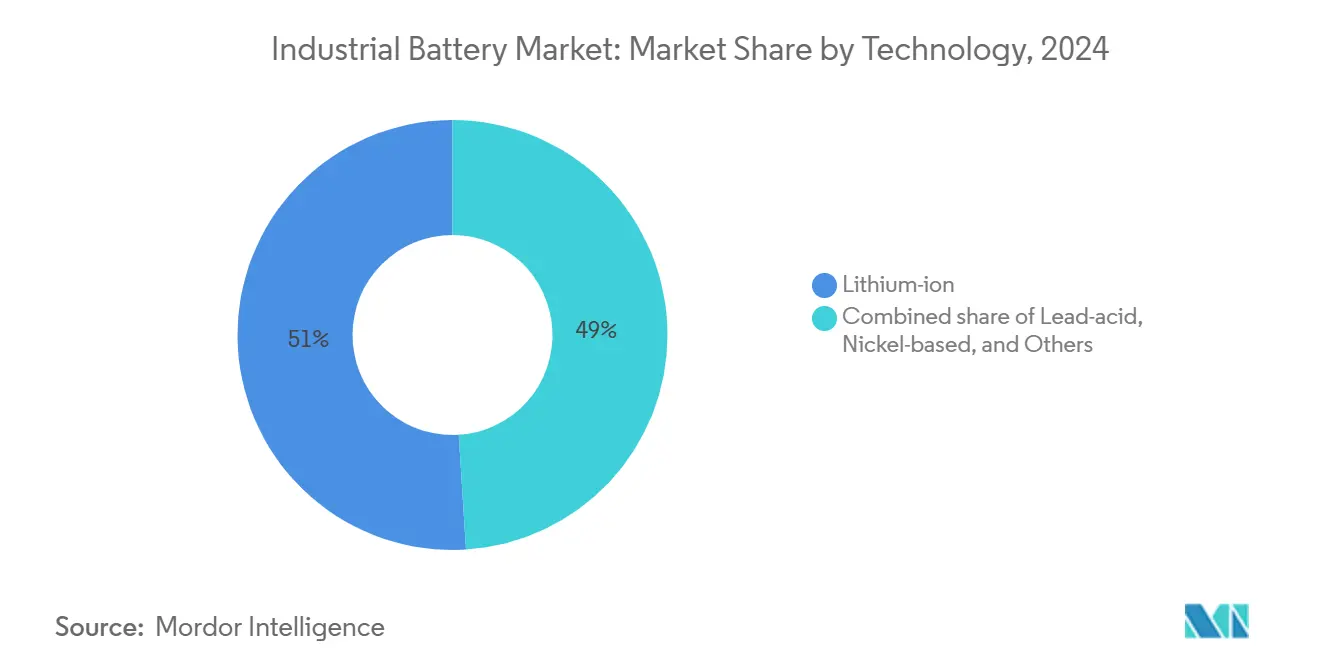

- Nach Technologie hielt Lithium-Ionen 51,16 % des Industriebatterie-Marktanteils im Jahr 2024; Natrium-Ionen wird voraussichtlich mit einer CAGR von 18,41 % bis 2030 wachsen.

- Nach Anwendung führte Gabelstapler und Antriebskraft mit 31,47 % Umsatzanteil im Jahr 2024, während automatisierte geführte Fahrzeuge eine CAGR von 18,53 % bis 2030 prognostiziert wird.

- Nach Endverbraucherindustrie machte das Segment Energie und Versorgungsunternehmen 37,74 % der Industriebatterie-Marktgröße im Jahr 2024 aus und wächst mit einer CAGR von 18,07 % bis 2030.

- Nach Geographie befehligte Asien-Pazifik 49,81 % des Industriebatterie-Marktes im Jahr 2024; Asien-Pazifik verzeichnet die schnellste prognostizierte CAGR von 19,45 % bis 2030.

- CATL, BYD, LGEnergySolution, EnerSys und EastPenn hielten zusammen einen bedeutenden Anteil der Umsätze 2024 und unterstreichen ein mäßig fragmentiertes Wettbewerbsfeld.

Globale Industriebatterie-Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | ( ~ ) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Sinkende Lithium-Ionen-Batteriekostenkurve | +3.2% | Global, frühe Gewinne in China und Nordamerika | Mittelfristig (2-4 Jahre) |

| Erneuerbare-Energie-ESS-Ausbauten | +2.8% | Global, hoch in Asien-Pazifik und Nordamerika | Langfristig (≥ 4 Jahre) |

| Lagerautomatisierung & AGVs-Anstieg | +2.1% | Nordamerika & EU-Kern, Übertragung nach APAC | Kurzfristig (≤ 2 Jahre) |

| DC-Mikronetze in Rechenzentren | +1.9% | Global, frühe Adoption in Nordamerika | Mittelfristig (2-4 Jahre) |

| Telekom-Turm-Speichermandate | +1.5% | APAC und MEA, latent in Lateinamerika | Kurzfristig (≤ 2 Jahre) |

| OEM-getriebene Second-Life-Leasingmodelle | +1.2% | Nordamerika & EU-Pilotprojekte, globale Skalierung | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sinkende Lithium-Ionen-Batteriekostenkurve

Die durchschnittlichen Lithium-Ionen-Packpreise fielen zwischen 2010 und 2024 um 89 % auf USD 139/kWh und tendieren zum USD 100/kWh-Wendepunkt, der die Massenadoption in der Industrie freischaltet. Die globale Nennkapazität stieg von 95 GWh im Jahr 2020 auf mehr als 1.200 GWh im Jahr 2024, wodurch Skaleneffekte und höhere Fabrikauslastung in China angetrieben wurden. LG Energy Solutions Arizona-Komplex wird ab 2025 43 GWh jährliche Produktion hinzufügen und Produktionskosten 25 % unter den herrschenden nordamerikanischen Durchschnitten anpeilen. Niedrigere Preise erweitern die Installationsbasis und ermöglichen Battery-as-a-Service-Modelle, die Capex zu Opex verschieben und das Kundenadoptionsrisiko reduzieren. Die tugendhafte Schleife fallender Preise und steigender Volumina wird voraussichtlich Lithium-Ionens Führung innerhalb des Industriebatterie-Marktes festigen und gleichzeitig den Weg für hochvolumige Natrium-Ionen- und Festkörper-Einführungen später im Jahrzehnt ebnen.

Erneuerbare-Energie-ESS-Ausbauten

Globale netzmaßstäbliche Batterieergänzungen erreichten 15 GW im Jahr 2024, da Versorgungsunternehmen Speicher integrieren, um Netze mit einer erneuerbaren Durchdringung über 30 % zu stabilisieren.[1]"Global Energy Storage Installations Reach 15 GW in 2024," Energy Storage News, energystoragenews.com Kalifornien allein beschleunigte Projekte im Wert von 4,6 GWh, während Queensland mehrere 300-500 MWh-Systeme zur Unterstützung seines 50 %-Erneuerbare-Ziels in Betrieb nahm. Jenseits des Versorgungsbereichs paaren industrielle Mikronetze Dachanlagen mit vor Ort befindlichen Batterien, um Nachfragegebühren zu senken und Stromkontinuität zu gewährleisten. Kostensenkungen, modulare Architekturen und rationalisierte Beschaffungsrahmen machen Batterien zur kosteneffizientesten Lösung für Frequenzkontrolle und Kapazitätsreserven und liefern strukturellen Rückenwind für den Industriebatterie-Markt.

Lagerautomatisierung & AGVs-Anstieg

Die globale AGV-Flotte wächst jährlich um 35 %, da E-Commerce-Fulfillment-Zentren automatisieren, um Arbeitskräftemangel entgegenzuwirken.[2]"AGV Adoption Accelerates in Fulfillment Centres," Rockwell Automation, rockwellautomation.com Die Gabelstapler-Elektrifizierung bildet das Rückgrat dieser Verschiebung: Lithium-Ionen-Module ermöglichen schnelles Gelegenheitsladen, eliminieren Batteriewechselräume und verlängern die Zykluslebensdauer über 4.000 Tiefentladungen hinaus. Amazon, JD.com und DHL betreiben Tausende batteriebetriebene Roboter, die hochdurchsatzfähige Ladeinfrastruktur erfordern und Integratoren dazu drängen, Premium-Chemien zu spezifizieren. Kontinuierliche Betriebsanforderungen spornen Innovation um Hochleistungs-LFP-Packs an, die in der Lage sind, vollständig in unter 60 Minuten aufzuladen, was den fortgeschrittenen Chemie-Durchzug im Industriebatterie-Markt verstärkt.

DC-Mikronetze in Rechenzentren

Hyperscale-Betreiber ersetzen veraltete AC-Architekturen durch DC-Mikronetze, die Solaranlagen, Brennstoffzellen und Batteriebänke koppeln, um 10-15 % Konversionsverluste zu reduzieren.[3]"Grid-Interactive UPS for Data Centres," Microsoft, microsoft.com Batterien liefern jetzt Backup, Peak-Shaving und Netz-Service-Umsätze in vereinheitlichten Systemen und verkürzen die Amortisation auf unter drei Jahre in vielen nordamerikanischen Standorten. Googles aggregiertes erneuerbares Portfolio überschreitet 10 GW, und kolokatierte Speicher gewährleisten 24/7-Saubere-Energie-Matching für latenzempfindliche Computing-Workloads. Edge-Rechenzentren in Regionen mit instabilen Netzen replizieren das Modell und schaffen eine schnell wachsende Nische, die hochzyklische, langlebige Batterielösungen erfordert und Rechenzentrumsenergie als strategische Wachstumssäule innerhalb des Industriebatterie-Marktes etabliert.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitplan |

|---|---|---|---|

| Kritische-Mineralien-Preisvolatilität | -2.3% | Global, mit akuten Auswirkungen in importabhängigen Regionen | Kurzfristig (≤ 2 Jahre) |

| Blei-Säure-Umweltverschmutzungsvorschriften | -1.8% | EU und Nordamerika primär, Ausbreitung auf APAC-Stadtzentren | Mittelfristig (2-4 Jahre) |

| Festkörper-Tech-"Abwarten"-Effekt | -1.4% | Global, konzentriert in Premium-Anwendungen und Early Adopters | Mittelfristig (2-4 Jahre) |

| Steigende BESS-Brandrisiko-Versicherungskosten | -1.1% | Nordamerika & EU primär, mit regulatorischer Übertragung auf APAC | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Kritische-Mineralien-Preisvolatilität

Lithiumcarbonat-Preise stiegen zwischen 2020-2022 um 1.000 %, bevor sie 2024 um 80 % fielen und Beschaffungsstrategien und Margenplanung störten.[4]"Global Critical Mineral Outlook 2025," International Energy Agency, iea.org Kobalt und Nickel zeigen ähnliche Schwankungen, die durch geopolitische Spannungen und Exportbeschränkungen in der Demokratischen Republik Kongo und Indonesien angetrieben werden. Mineralien machen bis zu 50 % der Lithium-Ionen-Systemkosten aus; Volatilität führt daher zu weiten Schwankungen in den projizierten Gesamtbetriebskosten. Hersteller hedgen durch mehrjährige Abnahmevereinbarungen, diversifizierte Rohstoffe und Recyclingprogramme, aber kleinere Akteure stehen unter Bilanzdruck. Prospektoren von Natrium-Ionen- und eisenbasierten Chemien positionieren ihre Technologien als Puffer gegen Preisschocks und schaffen einen entgegenwirkenden Trend, der das Volatilitätsrisiko für den Industriebatterie-Markt mildert.

Blei-Säure-Umweltverschmutzungsvorschriften

Strengere Emissionsobergrenzen unter der US EPA-Überprüfung 2024 erhöhen die Compliance-Kosten für Blei-Schmelzhütten und Recycler um geschätzte 18 %. Die Europäische Batterieverordnung erlegt Berichtspflichten von der Wiege bis zur Bahre und erweiterte Herstellerverantwortung auf, die den Standby-Power-Kostenvorteil von Blei-Säure untergräbt. Kaliforniens Vorschlag, die Innenraumnutzung von Blei-Säure-Gabelstaplern zu beschränken, signalisiert eine breitere gesundheitsorientierte Auslaufungstrajektorie. Produzenten reagieren mit Closed-Loop-Recycling-Upgrades und saubereren Pastierprozessen, doch Kapitalausgaben verschärfen Margen und beschleunigen die Kundenmigration zu Lithium-Ionen. Der Nettoeffekt ist eine allmähliche Kontraktion von Blei-Säure-Volumina, die Anteile zu fortgeschrittenen Chemien umverteilt und Wachstumsaussichten für den Industriebatterie-Markt verstärkt.

Segmentanalyse

Nach Technologie: Lithium-Ionen-Dominanz beschleunigt sich

Lithium-Ionen erfasste 51 % des Industriebatterie-Marktanteils im Jahr 2024, untermauert durch einen 89 %igen jahrzehntelangen Kostensturz und überlegene Round-Trip-Effizienz. Das Segment wird voraussichtlich mit einer CAGR von 18 % bis 2030 expandieren, da LFP-Formulierungen 95 % Kapazitätserhaltung nach 6.000 Zyklen liefern und die Lebenszeit-Betriebskosten unter USD 0,08 pro gelieferter kWh drücken. Natrium-Ionen erreicht kommerziellen Maßstab über CATLs 2024-Launch und bietet 30 % niedrigere Materialkosten und wettbewerbsfähige Leistung für stationäre Speicher. Flow-Batterien halten einen Fuß in Anwendungen, die mehr als acht Stunden Entladung erfordern; eine 100 MW/400 MWh Vanadium-Redox-Anlage in China illustriert bankfähige 20-jährige Lebensspannen. Nickel-Cadmium und Nickel-Metallhydrid versorgen harte-Umgebungs-Nischen, wo -40 °C bis 70 °C Betrieb wesentlich ist, insbesondere in abgelegenen Ölfeldern. Festkörper-Prototypen, die 50 % höhere Energiedichte versprechen, reihen sich für Pilotproduktion nach 2027 ein, mit globalen Automobilherstellern, die gemeinsam Produktionsqualifizierungslinien unterstützen.

Die Industriebatterie-Marktgröße für Lithium-Ionen-Systeme wird voraussichtlich von USD 18,4 Milliarden im Jahr 2025 auf USD 47,6 Milliarden bis 2030 klettern. Kontinuierliche Skalierung dämpft Kapitalintensität pro GWh, ermutigt vertikale Integration und erweitert die Leistungslücke zu veralteten Chemien. Gleichzeitig beabsichtigt Innovation bei hochmanganhaltigen Kathoden, Silizium-Anoden und Hochspannungselektrolyten, Einheitskosten weiter zu reduzieren und Lithium-Ionens Wertversprechen zu schärfen. Lieferanten investieren in Gigafabrik-angrenzende Recycling-Zentren, um Kobalt, Nickel und Lithium zu ernten und Kreislaufwirtschafts-Referenzen zu untermauern, die unter neuen EU-Stewardship-Regeln erforderlich sind. Der kombinierte Effekt zementiert Lithium-Ionens Führung, während er ergänzenden Chemien ermöglicht, klar definierte Rollen zu sichern und Technologiediversität innerhalb des Industriebatterie-Marktes sicherzustellen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Industrielle Automatisierung treibt Wachstum an

Gabelstapler- und Antriebskraft-Lösungen beherrschten 31 % des Umsatzes im Jahr 2024, steigend durch 24/7-E-Commerce-Fulfillment und Robotik-Adoption. Lithium-Ionen-Plattformen reduzieren Ladeausfallzeiten um 70 %, erhöhen Geräte-Uptime und eliminieren Säure-Verschüttungsgefahren, wodurch eine greifbare operative Amortisation entsteht. Die Industriebatterie-Marktgröße für Lagergeräte wird USD 19,7 Milliarden bis 2030 bei einer CAGR von 18,5 % erreichen. Automatisierte geführte Fahrzeuge, die am schnellsten wachsende Unterkategorie des Segments, verzeichnen 40 % jährliche Einheitensteigerungen, da Sensoren, Telematik und 5G-Konnektivität höhere Autonomieklassen ermöglichen.

Netzmaßstäbliche Energiespeicher sind die zweitgrößte Anwendung, gestützt durch Versorgungsmandate für erneuerbare Integration und Kapazitätsangemessenheit. Batterie-gestützte Peaker-Ersätze in den Vereinigten Staaten und Australien überschreiten jetzt routinemäßig 100 MW vier-Stunden-Spezifikationen. USV- und Rechenzentren-Lösungen bilden eine hochmargige Anwendung, wo Ausfallstrafen Premium-Chemien und intelligentes Batteriemanagement rechtfertigen. Telekom-Turm-Elektrifizierung wächst stetig; 5G-Verdichtung erhöht Standort-Leistungsaufnahme und erfordert Chemie-Verschiebungen zu hochraten-fähigem Lithium-Ionen. Schienen-, Marine- und Off-Highway-Fahrzeuge präsentieren entstehende Wachstumspools, da Emissionsgesetzgebung um Häfen und städtische Schienenkorridore verschärft wird und die Nachfrage über den Industriebatterie-Markt weiter ausdehnt.

Nach Endverbraucherindustrie: Energiesektortransformation

Energie und Versorgungsunternehmen absorbierten 38 % der 2024-Volumina und wuchsen jährlich um 18 %, da Netze von zentralisierten fossilen Anlagen zu erneuerbaren-geführten Konfigurationen migrierten. Batterien liefern jetzt Frequenzregelung, Schwarzstart, Kapazitätsreserven und Stauabbau in vertikal integrierten und deregulierten Märkten. Der Industriebatterie-Marktanteil von Versorgungskunden wird voraussichtlich bis 2030 40 % überschreiten, da regulatorische Rahmenwerke in den Vereinigten Staaten, Japan und Indien Speicher als handelbare Anlageklasse formalisieren. Fertigung und Lagerhaltung sind der zweitgrößte Nachfrageblock, angetrieben durch Robotik und schlanke Operationen, die auf Batterie-Laufzeitvorhersagbarkeit angewiesen sind.

Öl- und Gas-Installationen übernehmen Hybrid-Leistungsmodule, die Dieselkraftstoffverbrauch um 15-20 % reduzieren und zu niedrigerer Wartung und Kohlenstoffintensität führen. Die West Mira-Bohranlage erreichte einen 42 %igen Rückgang der Generator-Laufzeit mit einer 6 MWh-Lithium-Ionen-Auflage. Telekom-Betreiber verlängern Backup-Dauern, um 5G-Verkehrsspitzen zu bewältigen, und Edge-Computing-Knoten multiplizieren Speicherknoten über städtische Footprints. Infrastruktureigentümer in Flughäfen, Häfen und Eisenbahnen integrieren Batteriebänke in Mikronetze, um Spitzentarife zu senken und Resilienz-Mandate zu unterstützen, wodurch der sektorale Umfang des Industriebatterie-Marktes erweitert wird.

Geographieanalyse

Asien-Pazifik behielt einen 50 %-Umsatzanteil im Jahr 2024, angetrieben durch kosteneffiziente Giga-Maßstab-Fabriken, Regierungsincentives und vertikal integrierte Lieferketten. China macht zwei Drittel der regionalen Kapazität aus, mit einzelnen Anlagen, die jährlich 40 GWh überschreiten. Japans Materialwissenschafts-Prowess und Südkoreas Premium-Zell-Expertise enthüllen ein robustes Ökosystem, das regionale Preise 15-20 % unter westlichen Benchmarks hält. Die Industriebatterie-Marktgröße Asien-Pazifiks wird mit einer CAGR von 19,45 % klettern, befeuert durch heimische Erneuerbare-Ziele, exportorientierte Fertigung und beschleunigende Elektrofahrzeug-Infrastruktur, die gemeinsame Lieferketten mit stationären Speichern teilt.

Nordamerika ist bis 2030 eine der am schnellsten wachsenden entwickelten Regionen aufgrund der Inflation Reduction Act-Incentives, verteidigungsorientierten Lieferkettenrückverlagerung und reichlichen erneuerbaren Ressourcen. Zwischen 2022-2025 überschreiten angekündigte Investitionen USD 100 Milliarden, angeführt von LG Energy Solutions USD 5,5 Milliarden Arizona-Anlage und Teslas USD 200 Millionen Megafabrik in Texas. Bundesgarantien und Produktionssteuergutschriften senken Kapitalhürden, während staatliche Fast-Track-Genehmigungen Projektzeitleisten komprimieren.

Europa verfolgt strategische Autonomie über den Green Deal Industrial Plan und die European Battery Alliance, doch hohe Energiekosten und Genehmigungskomplexität verlangsamen den Ausbau. Deutschland, Schweden und Ungarn beherbergen die meisten Projekte; Norwegen und Finnland nutzen kohlenstoffarme Energie, um Anoden- und Kathodenverarbeitung anzuziehen. Der Nahe Osten und Afrika repräsentieren aufkeimende, aber vielversprechende Märkte, da Off-Grid-Solar-Plus-Speicher Dieselgeneratoren verdrängt; Südafrikas REIPPP-Programm und die Smart-City-Ambitionen der VAE treiben frühe Adoption an. Lateinamerikas Lithium-Dreieck stimuliert nachgelagerte Investitionsdiskussionen und positioniert die Region als Ressourcen-Hub und zukünftige Fertigungsbasis für den Industriebatterie-Markt.

Wettbewerbslandschaft

Der Industriebatterie-Markt weist moderate Fragmentierung auf, wobei die fünf größten Lieferanten einen bedeutenden Anteil der 2024-Umsätze ausmachen. CATL, BYD, LG Energy Solution, Samsung SDI und Panasonic dominieren Lithium-Ionen-Volumina durch enormen Maßstab und breite Chemie-Portfolios. EnerSys und East Penn verteidigen Blei-Säure-Incumbency durch Anlagenmodernisierung, Hinzufügung partieller Lithium-Ionen-Linien und Sicherung von Recycling-Schleifen. Konsolidierung beschleunigt sich, da Akteure Rohstoff-Abnahme sperren, Integratoren absorbieren und direkte Endverbraucher-Kanäle verfolgen. LG Energy Solutions USD 1,4 Milliarden US-stationäre Speicheranlage exemplifiziert vertikale Integration: Kathode zu Zelle zu Rack.

Maßstab ist jetzt die wichtigste Eintrittsbarriere. Gigafabrik-Skaleneffekte ermöglichen führenden Firmen, Systempreise 10-15 % niedriger als Tier-2-Rivalen zu quotieren, während intensive F&E in Festkörper-Prototypen finanziert wird. Tesla nutzt Pack-Level-Design-Integration plus proprietäre Software, um eine Premium-Position in Netzspeicher und kommerziellen Mikronetzen zu erobern. Chinesische Champions erobern Schwellenmärkte durch Bündelung von EPC-Services mit subventionierter Finanzierung, obwohl westliche Käufer zunehmend Lieferkettensicherheit, Umweltoffenlegungen und Cybersicherheit in Beschaffungsentscheidungen abwägen.

Technologische Differenzierung persistiert in Spezialistennischen. Safts Nickel-Cadmium-Produkte excellieren in Hochtemperatur-Ölfeld und Bahnsignalisierung und kommandieren Preispremien. ESS Inc.s Eisen-Flow-Technologie bietet 12-Stunden-Dauern attraktiv für windreiche Netze in Australien und den Vereinigten Staaten. Patentanmeldungen in Festkörperchemie schwollen seit 2022 um 300 % an und reflektieren ein Wettrüsten, das nach 2027 Wettbewerbsrankings neu ordnen könnte. Unterdessen werden Garantieanalysen und digitale Zwillinge kritisch für die Sicherung von Wettbewerbsvorteilen, die Senkung von Lebenszeit-Servicekosten und die Stärkung der Kundenbindung im Industriebatterie-Markt.

Industriebatterie-Industrieführer

-

EnerSys

-

East Penn Manufacturing

-

GS Yuasa Corporation

-

Exide Industries

-

Saft Groupe SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Industrieentwicklungen

- Juni 2025: Prevalon nahm ein 80 MW Batteriespeichersystem für Idaho Power in Betrieb und unterstrich das Versorgungsvertrauen in großmaßstäbliche Batterien für Netzstabilisierung.

- Juni 2025: Akaysha Energy initiierte die Inbetriebnahme eines 300 MWh-Projekts in Queensland und vergrößerte Australiens Speicher-Footprint.

- April 2025: Strata Clean Energy begann den Spatenstich für eine 150 MW/600 MWh-Anlage in Arizona und reflektierte stetigen US-Versorgungsmaßstab-Schwung.

- März 2025: Tesla kündigte eine USD 200 Millionen Batterie-Megafabrik in Brookshire, Texas an, um steigende stationäre Nachfrage zu erfüllen.

Globaler Industriebatterie-Marktbericht Umfang

Industriebatterien sind Quellen elektrischer Energie, die aus elektrochemischen Reaktionen erzeugt werden. Industriebatterien sind ein wichtiger Teil von unterbrechungsfreien Stromversorgungssystemen (USV), die weit verbreitet für stationäre oder mobile Anwendungen verwendet werden.

Der Industriebatterie-Markt ist nach Technologie, Anwendung, Endverbraucher und Geographie segmentiert. Nach Technologie ist der Markt in Lithium-Ionen-Batterie, Blei-Säure-Batterie und andere Technologien (Nickel-Cadmium, Nickel-Metallhydrid, Zink-Kohlenstoff, etc.) segmentiert. Nach Anwendung ist der Markt in Gabelstapler, Telekom, USV und andere Anwendungen segmentiert. Nach Endverbraucher ist der Markt in den Energiesektor, Öl- & Gas-Sektor, Fertigungssektor, Telekom und andere Endverbraucher segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Industriebatterie-Markt über große Regionen wie Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika ab.

Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Umsatz (USD) durchgeführt.

| Lithium-Ionen |

| Blei-Säure |

| Nickel-basiert |

| Sonstige (inkl. Flow-Batterie, Natrium-Ionen) |

| Gabelstapler und Antriebskraft |

| Telekom-Backup |

| USV/Rechenzentren |

| Netzmaßstäbliche ESS |

| Sonstige (inkl. automatisierte geführte Fahrzeuge, Schienen und Marine) |

| Energie und Versorgungsunternehmen |

| Öl und Gas |

| Fertigung und Lagerhaltung |

| Telekom |

| Sonstige (inkl. Transport und Logistik) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Italien | |

| Spanien | |

| Nordische Länder | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| ASEAN-Länder | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Technologie | Lithium-Ionen | |

| Blei-Säure | ||

| Nickel-basiert | ||

| Sonstige (inkl. Flow-Batterie, Natrium-Ionen) | ||

| Nach Anwendung | Gabelstapler und Antriebskraft | |

| Telekom-Backup | ||

| USV/Rechenzentren | ||

| Netzmaßstäbliche ESS | ||

| Sonstige (inkl. automatisierte geführte Fahrzeuge, Schienen und Marine) | ||

| Nach Endverbraucherindustrie | Energie und Versorgungsunternehmen | |

| Öl und Gas | ||

| Fertigung und Lagerhaltung | ||

| Telekom | ||

| Sonstige (inkl. Transport und Logistik) | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| ASEAN-Länder | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der Industriebatterie-Markt im Jahr 2025?

Der Markt ist im Jahr 2025 auf USD 36,07 Milliarden bewertet und wird voraussichtlich bis 2030 USD 80,37 Milliarden erreichen.

Welche Batterietechnologie dominiert derzeit den Industriebatterie-Markt?

Lithium-Ionen-Technologie führt mit 51 % des 2024-Umsatzes und expandiert mit einer CAGR von 18,4 % bis 2030.

Was ist die am schnellsten wachsende Anwendung für Industriebatterien?

Gabelstapler- und Antriebskraft-Anwendungen entwickeln sich mit einer CAGR von 18,53 % aufgrund beschleunigender Lagerautomatisierung.

Warum übernehmen Energieversorger großmaßstäbliche Batteriespeicher?

Versorgungsunternehmen setzen Batterien ein, um Frequenzregelung, Kapazitätsreserven und erneuerbare Energieintegration bereitzustellen, da Wind und Solar in mehreren Märkten 30 % der Erzeugung überschreiten.

Wie beeinflusst kritische-Mineralien-Preisvolatilität das Marktwachstum?

Volatile Lithium-, Kobalt- und Nickelpreise können die Markt-CAGR um 2,3 Prozentpunkte reduzieren und fördern verstärktes Recycling, Lieferantendiversifizierung und Interesse an Natrium-Ionen-Alternativen.

Welche Region wird voraussichtlich bis 2030 am schnellsten wachsen?

Asien-Pazifik ist auf Kurs für eine CAGR von 19,45 %, angetrieben durch heimische Erneuerbare-Ziele, exportorientierte Fertigung und beschleunigende Elektrofahrzeug-Infrastruktur.

Seite zuletzt aktualisiert am: