Milchpulver-Marktgröße und -anteil

Milchpulver-Marktanalyse von Mordor Intelligence

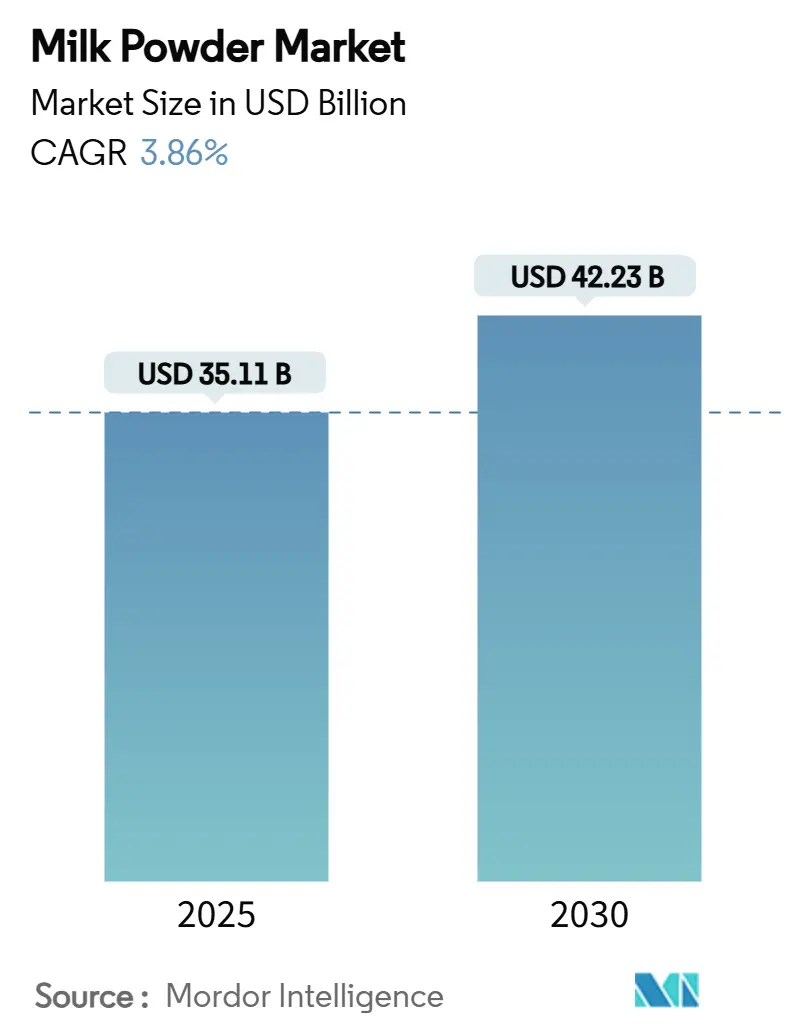

Die Milchpulver-Marktgröße wird voraussichtlich von geschätzten USD 35,11 Milliarden im Jahr 2025 auf USD 42,23 Milliarden bis 2030 wachsen, mit einer Expansion bei einer CAGR von 3,86% während des Prognosezeitraums (2025-2030). Milchpulver, eine dehydrierte Form von flüssiger Milch, wird umfassend in verschiedenen Industrien eingesetzt, einschließlich Säuglingsnahrung, Süßwaren, Backwaren, Getränken und Nahrungsergänzungsmitteln. Seine lange Haltbarkeit, einfache Lagerung und Transportvorteile machen es zu einer bevorzugten Wahl bei Herstellern und Verbrauchern gleichermaßen. Das Marktwachstum wird hauptsächlich durch die steigende Nachfrage nach bequemen und langlebigen Milchprodukten angetrieben, insbesondere in Regionen mit begrenztem Zugang zu frischer Milch. Das wachsende Gesundheitsbewusstsein unter den Verbrauchern hat die Nachfrage nach Milchpulver weiter angeheizt, insbesondere nach angereicherten und biologischen Varianten, die spezifische Ernährungsbedürfnisse erfüllen. Die wachsende Akzeptanz von Milchpulver in Schwellenländern, wo es als kosteneffektive Alternative zu flüssiger Milch dient, ist ein weiterer bedeutender Faktor, der zur Marktexpansion beiträgt. Zusätzlich integriert die Lebensmittel- und Getränkeindustrie zunehmend Milchpulver in ihre Produkte, um den Nährwert zu steigern und die Produktstabilität zu verbessern

Wichtige Berichtserkenntnisse

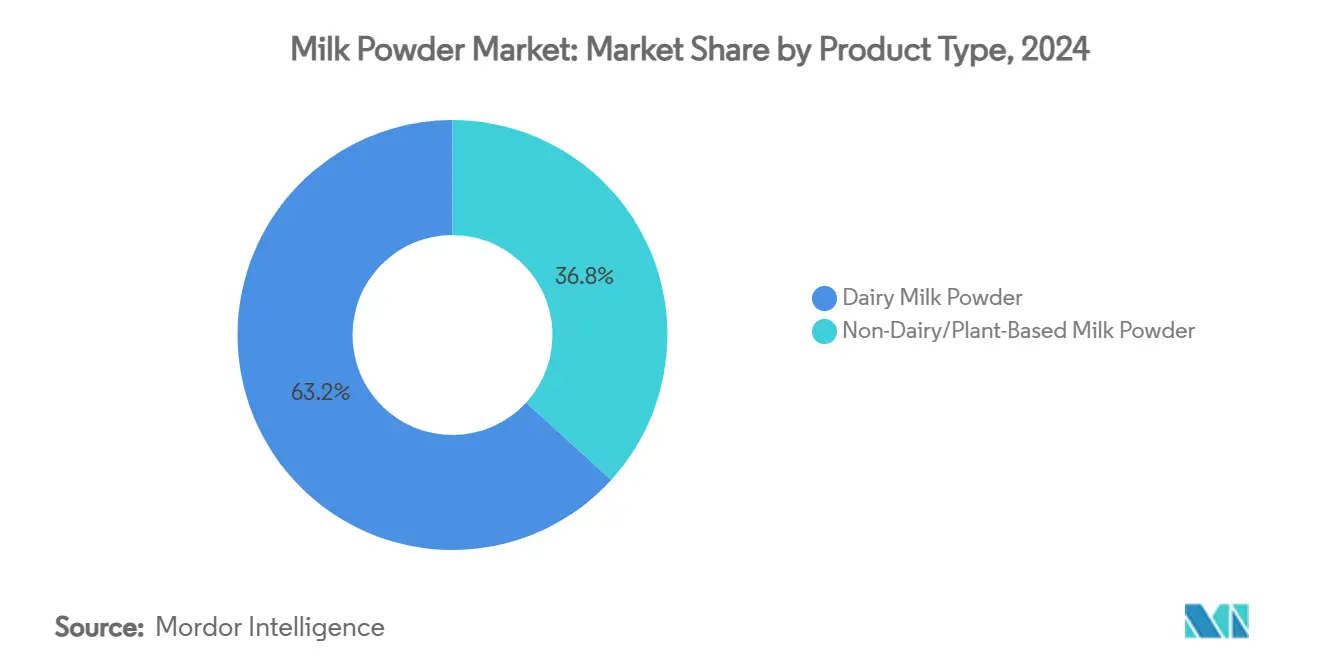

- Nach Produkttyp hielt Milchpulver aus Molkereiprodukten 63,22% des Milchpulver-Marktanteils im Jahr 2024; nicht-molkereihaltige Alternativen verzeichnen die schnellste CAGR mit 4,04% bis 2030.

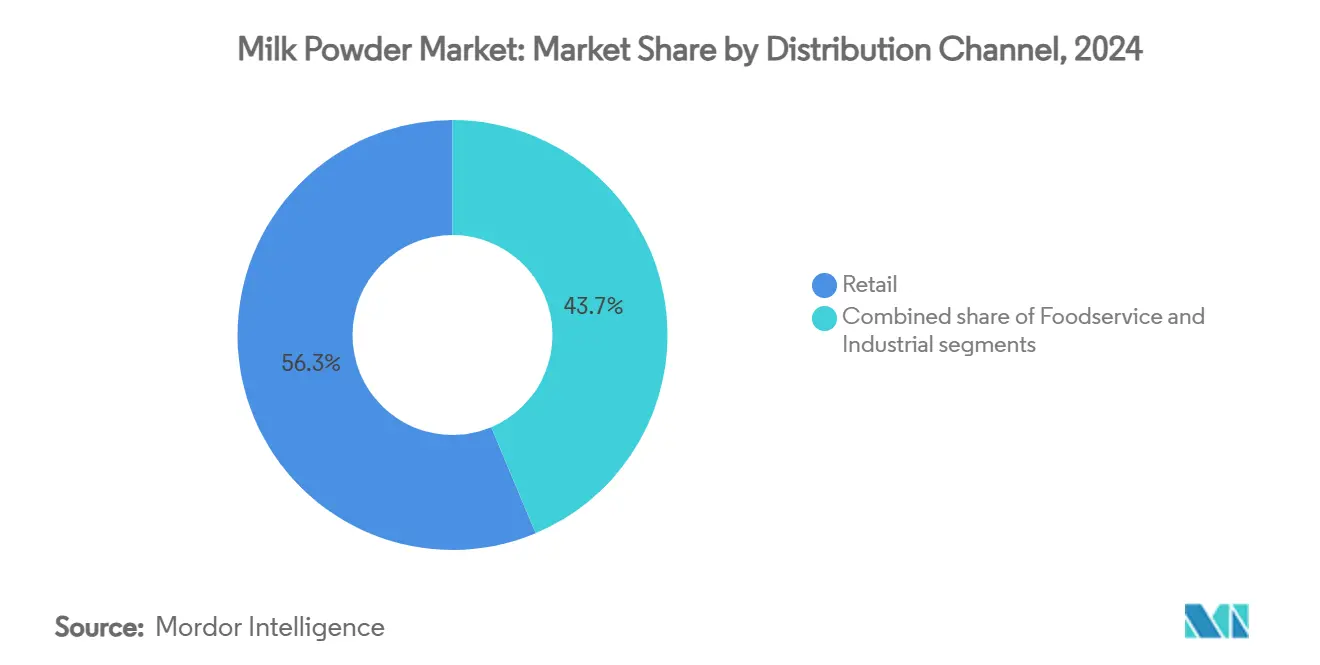

- Nach Vertriebskanal beherrschte der Einzelhandel 56,33% der Milchpulver-Marktgröße im Jahr 2024, während Foodservice voraussichtlich bei 5,11% CAGR bis 2030 expandiert.

- Nach Verpackung führten flexible Beutel mit 38,00% Umsatzanteil im Jahr 2024; Einzelportionsbeutel werden voraussichtlich bei 4,79% CAGR wachsen.

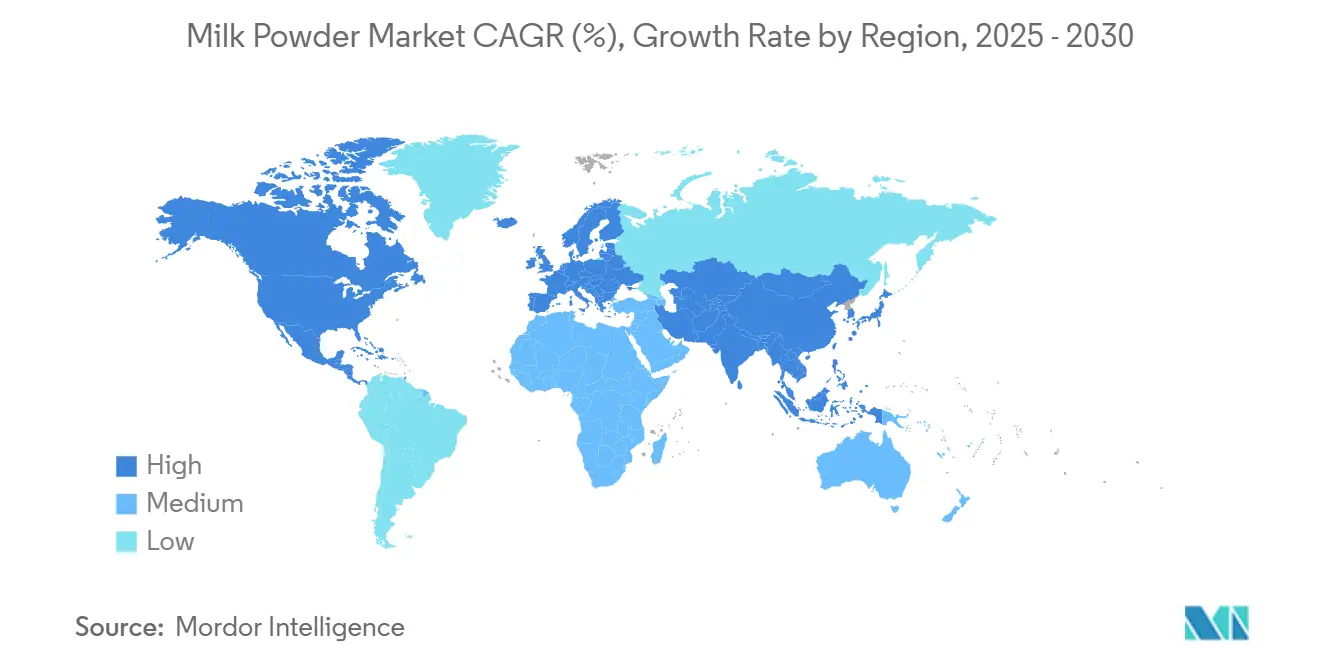

- Nach Geographie trug Asien-Pazifik 42,00% zum Umsatz 2024 bei, während Naher Osten und Afrika voraussichtlich bei 5,10% CAGR bis 2030 voranschreiten.

Globale Milchpulver-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| TREIBER | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Steigende Nachfrage nach Säuglingsnahrung | +0.6% | Nordamerika und Europa, Ausweitung auf Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Bevölkerungswachstum und Urbanisierung | +0.5% | Asien-Pazifik-Kern, Übertragung auf Naher Osten und Afrika | Langfristig (≥ 4 Jahre) |

| Fortschritte in der Molkereiverarbeitungstechnologie steigern Milchpulver-Qualität und -Effizienz | +0.4% | Global, angeführt von Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Verwendung in verarbeiteten Lebensmitteln wie Fertiggerichten, Desserts und Getränken | +0.3% | Nordamerika und Europa, aufkommend in Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Forschungs- und Entwicklungsinvestitionen in rekombinierte UHT-Milchgetränke treiben industrielle Nachfrage an | +0.4% | Global, konzentriert in entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Proteinreicher Lebensstil-Trend steigert Magermilchpulver in der Sporternährungs-Kategorie | +0.5% | Nordamerika und Europa, globale Ausweitung | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage nach Säuglingsnahrung

Die globale Nachfrage nach Säuglingsnahrung intensiviert sich, während sich regulatorische Rahmenwerke entwickeln, um die Marktresilienz und Nährstoffadäquanz zu unterstützen. Im Jahr 2025 enthüllte die FDA ihre Langzeit-Nationale Strategie zur Stärkung der Resilienz des US-amerikanischen Säuglingsnahrungsmarktes. Die Strategie führt neue Maßnahmen zur Verhinderung von Kontamination ein und bietet Anreize für Hersteller, die Diversifizierung angesichts jüngster Lieferketten-Störungen zu fördern. Diese Maßnahmen sind darauf ausgelegt, eine robustere und zuverlässigere Lieferkette zu gewährleisten, das Risiko von Engpässen zu minimieren und das Verbrauchervertrauen zu stärken. Gleichzeitig machen technologische Fortschritte bei Premium-Formulierungen Schlagzeilen. Ein Beispiel ist Nestlés Debüt von NAN Sinergity, das sechs humane Milch-Oligosaccharide aufweist. Dieser Schritt unterstreicht, wie eine Super-Premium-Positionierung nicht nur höhere Margen erzielt, sondern auch spezifische Nährstoffbedürfnisse erfüllt und die wachsende Nachfrage nach spezialisierter Säuglingsernährung bedient. Die Mischung aus regulatorischer Unterstützung und innovativen Fortschritten treibt ein Nachfragewachstum an, das nicht nur an traditionelle demografische Einflüsse gebunden ist, sondern auch durch sich entwickelnde Verbraucherpräferenzen und gesundheitsbewusste Entscheidungen angetrieben wird.

Bevölkerungswachstum und Urbanisierung

Während die Urbanisierung in Schwellenmärkten zunimmt, treibt sie ein strukturelles Nachfragewachstum an, mit erhöhtem Zugang zu verpackten Milchprodukten und einem Anstieg des verfügbaren Einkommens, der Entscheidungen in Richtung Premium-Ernährung lenkt. Laut einem UN-Habitat-Bericht beherbergt Asien 54% der weltweiten Stadtbevölkerung, was über 2,2 Milliarden Personen entspricht. Projektionen deuten darauf hin, dass Asiens Stadtbevölkerung bis 2050 um zusätzliche 1,2 Milliarden wachsen wird, was einem Anstieg von 50% entspricht[1]Quelle: UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org. Diese schnelle Urbanisierung im asiatisch-pazifischen Raum schafft nicht nur dichte Verbraucherzentren, sondern stärkt auch die Infrastruktur und ebnet den Weg für Kühlketten-Vertriebsnetzwerke, die für das Eindringen in den Milchpulver-Markt entscheidend sind. Städtische Verbraucher, insbesondere in Regionen, wo frische Milch aufgrund infrastruktureller Beschränkungen Verfügbarkeitsproblemen gegenübersteht, zeigen eine ausgeprägte Bereitschaft, mehr für Komfort und Nährvorteile zu zahlen. Diese demografische Entwicklung schafft robuste Wachstumsfundamente, die flüchtige Wirtschaftszyklen überschreiten und vorhersagbare Nachfragemuster fördern. Solche Muster wiederum stärken langfristige Kapazitätsplanung und Investitionsstrategien.

Fortschritte in der Molkereiverarbeitungstechnologie steigern Milchpulver-Qualität und -Effizienz

Verarbeitungsinnovationen verbessern die Produktqualität und reduzieren Betriebskosten durch Optimierung der Nährstoffretention und Verlängerung der Haltbarkeit durch präzise Herstellungstechniken. SPX FLOW verwendet fortschrittliche Milchfraktionierungstechnologie und wendet Mikrofiltration, Ultrafiltration und Nanofiltration an. Dieser Ansatz bewahrt Nährstoffkomponenten, erleichtert verschiedene Milchtrennungen, minimiert Abfall und steigert den Produktwert. Diese Fortschritte ermöglichen es Herstellern, Milch effizient in verschiedene Komponenten wie Proteine, Fette und Mineralien zu trennen und dabei eine breite Palette hochwertiger Produkte zu schaffen. Diese technologischen Fortschritte ermöglichen es Herstellern, spezialisierte Formulierungen zu entwickeln, die auf spezifische Nährstoffbedürfnisse zugeschnitten sind, während sie Kostenwettbewerbsfähigkeit mit traditionellen Methoden beibehalten. Zusätzlich erweitern Hersteller Produktionsmöglichkeiten durch die Integration von Präzisionsfermentationsfähigkeiten und schaffen einzigartige Proteinprofile, die sich entwickelnden Verbraucheranforderungen entsprechen und ihre Angebote in einem überfüllten Marktplatz differenzieren.

Verwendung in verarbeiteten Lebensmitteln wie Fertiggerichten, Desserts und Getränken

Lebensmittelhersteller integrieren zunehmend Milchpulver in verschiedene Produktkategorien, um Nährprofile zu steigern und die Haltbarkeit zu verlängern. Dieser Trend wird durch die Vielseitigkeit von Milchpulver angetrieben, das in Produkten von Backwaren und Süßwaren bis hin zu Getränken und Säuglingsernährung verwendet werden kann. Dank fortschrittlicher Verarbeitungstechnologien können Hersteller nun Löslichkeitsbeschränkungen überwinden und Milchpulver in Anwendungen einbauen, die einst als ungeeignet galten, wie proteinreiche Getränke und verzehrfertige Mahlzeiten. Gleichzeitig treibt ein steigender Trend zu Clean-Label-Produkten die Präferenz für vertraute Milchinhaltsstoffe gegenüber synthetischen Ersatzstoffen an, da Verbraucher zunehmend Transparenz und natürliche Komponenten in ihrer Nahrung suchen. Diese weit verbreitete industrielle Adoption schützt Produzenten nicht nur vor den unvorhersagbaren Schwankungen des Verbrauchermarktes, sondern ebnet auch den Weg für lukrative Möglichkeiten in spezialisierten Formulierungen, einschließlich funktioneller Lebensmittel und Premium-Produktlinien.

Beschränkungs-Auswirkungsanalyse

| BESCHRÄNKUNG | (~) % AUSWIRKUNG AUF CAGR-PROGNOSE | GEOGRAFISCHE RELEVANZ | AUSWIRKUNGSZEITRAHMEN |

|---|---|---|---|

| Laktoseintoleranz und Allergien | -0.4% | Global, mit höherem Einfluss in Asien-Pazifik | Langfristig (≥ 4 Jahre) |

| Volatile globale Milch-Rohstoffpreise durch klimabedingte Angebotsschocks | -0.6% | Global, besonders Auswirkungen auf exportabhängige Regionen | Kurzfristig (≤ 2 Jahre) |

| Strenge EU-Antibiotikarückstandsgrenzwerte beschränken Importe bestimmter Milchpulver | -0.3% | Europa und Exportmärkte nach Europa | Mittelfristig (2-4 Jahre) |

| Lager- und Transportherausforderungen behindern Milchpulver-Vertrieb | -0.2% | Global, konzentriert in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Laktoseintoleranz und Allergien

Milchpulver steht vor erheblichen Herausforderungen aufgrund von Laktoseintoleranz und Milchallergien, die als wichtige Beschränkungen in diesem Markt wirken. Laut den National Institutes of Health (NIH) sind etwa 68% der globalen Bevölkerung von Laktoseintoleranz betroffen[2]Quelle: National Institute of Health, "Definition & Facts for Lactose Intolerance", www.niddk.nih.gov. Dieser Zustand begrenzt den Konsum milchbasierter Produkte, einschließlich Milchpulver, da Personen mit Laktoseintoleranz Schwierigkeiten beim Verdauen von Laktose haben, einem Zucker, der in Milch und Milchprodukten vorkommt. Darüber hinaus reduzieren Milchallergien, besonders prävalent bei Kindern, die potenzielle Verbraucherbasis für Milchpulver weiter. Der Frontiers-Bericht 2024 identifiziert Kuhmilchallergie (CMA) als eine der häufigsten Lebensmittelallergien bei Kindern, mit einer Prävalenz von 1,8% bei Kindern im Alter von 1 bis 5 Jahren in den Vereinigten Staaten[3]Quelle: Frontiers, "The future of cow's milk allergy - milk ladders in IgE-mediated food allergy", www.frontiersin.org. Diese Gesundheitsbedenken haben zu einer wachsenden Verbraucherpräferenz für nicht-milchaltige Alternativen geführt, wie pflanzliche Milchpulver, die als gesünder und geeigneter für Personen mit Laktoseintoleranz oder Milchallergien wahrgenommen werden. Zusätzlich betonen Regulierungsbehörden weltweit zunehmend die Notwendigkeit klarer und präziser Kennzeichnung von Allergenen in Lebensmittelprodukten. Dieser regulatorische Fokus verstärkt die betrieblichen Herausforderungen für Hersteller, da sie die Einhaltung strenger Kennzeichnungsanforderungen gewährleisten müssen, während sie Produktqualität und Marktwettbewerbsfähigkeit beibehalten.

Volatile globale Milch-Rohstoffpreise durch klimabedingte Angebotsschocks

Volatile globale Milch-Rohstoffpreise, insbesondere im Milchpulver-Markt, werden erheblich durch klimabedingte Angebotsschocks beeinflusst. Unvorhersagbare Wettermuster wie Dürren, Überschwemmungen und extreme Temperaturen haben die Milchproduktion in wichtigen milchproduzierenden Regionen gestört. Diese Störungen führen zu inkonsistenten Angebotsniveaus und schaffen Preisinstabilität im Markt. Zusätzlich hat der Klimawandel Futterverfügbarkeit und -qualität beeinträchtigt und die Milchproduktion weiter belastet. Solche angebotsseitigen Herausforderungen haben es Produzenten schwer gemacht, gleichmäßige Produktion aufrechtzuerhalten, wodurch Preisschwankungen intensiviert werden. Diese Volatilität stellt eine wichtige Beschränkung für den Milchpulver-Markt dar und beeinflusst sowohl Produzenten als auch Verbraucher durch erhöhte Unsicherheit und erschwerte langfristige Planung und Investitionsentscheidungen. Darüber hinaus ist die globale Milchindustrie stark auf spezifische Regionen für die Milchproduktion angewiesen, wie Neuseeland, die Europäische Union und die Vereinigten Staaten. Wenn diese Regionen klimabedingten Störungen gegenüberstehen, werden die Auswirkungen in der gesamten globalen Lieferkette gespürt. Zum Beispiel haben Dürrebedingungen in Neuseeland, einem führenden Exporteur von Milchpulver, historisch zu reduzierten Exportvolumen geführt und Preise in internationalen Märkten in die Höhe getrieben.

Segmentanalyse

Nach Produkttyp: Milchpulver aus Molkereiprodukten dominiert, pflanzliche Alternativen gewinnen an Zugkraft

Im Jahr 2024 dominierte Milchpulver aus Molkereiprodukten den Milchpulver-Markt und machte einen bedeutenden Anteil von 63,22% aus. Diese Dominanz kann auf seine weit verbreitete Verwendung in verschiedenen Anwendungen zurückgeführt werden, einschließlich Säuglingsnahrung, Backwaren, Süßwaren und Getränken. Die lange Haltbarkeit, einfache Transportierbarkeit und Nährvorteile von Milchpulver aus Molkereiprodukten machen es zu einer bevorzugten Wahl bei Verbrauchern und Herstellern gleichermaßen. Zusätzlich profitiert das Segment von der wachsenden Nachfrage nach proteinangereicherten Diäten und dem steigenden Konsum von verzehrfertigen und verarbeiteten Lebensmitteln. Schwellenmärkte, insbesondere im asiatisch-pazifischen Raum, erleben einen Anstieg der Nachfrage nach Milchpulver aus Molkereiprodukten aufgrund steigender verfügbarer Einkommen und sich ändernder Ernährungsmuster. Darüber hinaus werden Fortschritte in Verarbeitungstechnologien und die Verfügbarkeit von angereichertem Milchpulver aus Molkereiprodukten erwartet, das Wachstum des Segments während des Prognosezeitraums aufrechtzuerhalten.

Andererseits erleben nicht-molkereihaltige Alternativen wie pflanzliche Milchpulver schnelles Wachstum mit einer prognostizierten CAGR von 4,04% bis 2030. Dieses Wachstum wird durch steigende Verbraucherpräferenzen für vegane und laktosefreie Produkte sowie zunehmendes Bewusstsein für Umweltnachhaltigkeit angetrieben. Pflanzliche Milchpulver, aus Quellen wie Soja, Mandeln und Hafer gewonnen, gewinnen an Zugkraft aufgrund ihrer Gesundheitsvorteile und Eignung für Personen mit Ernährungsbeschränkungen. Die Expansion des Segments wird weiter durch Innovation in Produktangeboten unterstützt, wie aromatisierte und angereicherte Varianten, die verschiedene Verbraucherpräferenzen erfüllen. Zusätzlich treibt die wachsende Akzeptanz pflanzlicher Diäten, unterstützt durch Marketingkampagnen und Empfehlungen von Gesundheits- und Wellness-Influencern, die Nachfrage an. Die zunehmende Verfügbarkeit pflanzlicher Milchpulver in Mainstream-Einzelhandelskanälen und ihre Integration in verschiedene Lebensmittel- und Getränkeanwendungen werden voraussichtlich weiteres Wachstum in diesem Segment antreiben.

Nach Verpackungsformat: Einzelportions-Innovation treibt Wachstum an

Im Jahr 2024 dominierten flexible Beutel das Verpackungssegment des Milchpulver-Marktes und machten einen bedeutenden Umsatzanteil von 38,00% aus. Diese Beutel werden aufgrund ihrer leichten Beschaffenheit, ihres Komforts und ihrer Fähigkeit, die Frische des Produkts über einen längeren Zeitraum zu bewahren, weit bevorzugt. Zusätzlich sind flexible Beutel kosteneffektiv und umweltfreundlich, da sie im Vergleich zu starren Verpackungsoptionen weniger Material verwenden. Ihre Vielseitigkeit bei der Aufnahme verschiedener Größen und Mengen macht sie zu einer beliebten Wahl bei Herstellern und Verbrauchern gleichermaßen und treibt ihren erheblichen Marktanteil an. Darüber hinaus hat die wachsende Akzeptanz flexibler Beutel in E-Commerce-Kanälen, wo Haltbarkeit und einfacher Transport entscheidend sind, ihre Nachfrage weiter gestärkt.

Einzelportionsbeutel hingegen werden voraussichtlich bei einer CAGR von 4,79% während des Prognosezeitraums wachsen. Diese Beutel erfüllen die steigende Nachfrage nach portionkontrolliertem und mobilem Konsum, insbesondere bei städtischen Verbrauchern und Berufstätigen. Der Komfort von Einzelportionsbeuteln, gepaart mit ihrer Erschwinglichkeit, hat sie zu einer bevorzugten Option für individuelle Portionen gemacht. Zusätzlich gewinnen Einzelportionsbeutel in Schwellenmärkten an Zugkraft, wo Erschwinglichkeit und Zugänglichkeit entscheidende Faktoren sind, die Verbraucherentscheidungen beeinflussen. Ihre kompakte Größe und einfache Entsorgung entsprechen der wachsenden Verbraucherpräferenz für nachhaltige und praktische Verpackungslösungen. Darüber hinaus hat der steigende Trend gesundheitsbewusster Verbraucher, die präzise Portionsgrößen suchen, die Nachfrage nach Einzelportionsbeuteln weiter angeheizt und sie als wachsendes Segment im Milchpulver-Markt positioniert.

Nach Vertrieb: Einzelhandel führt, Foodservice steigt

Im Jahr 2024 machte das Einzelhandelssegment einen bedeutenden Anteil von 56,33% des Milchpulver-Marktes aus. Diese Dominanz kann auf die steigende Nachfrage nach Milchpulver in Haushalten zurückgeführt werden, angetrieben durch seine längere Haltbarkeit und den Komfort im Vergleich zu flüssiger Milch. Einzelhändler haben auch ihre Produktangebote erweitert, einschließlich biologischer und angereicherter Milchpulver-Varianten, um sich entwickelnden Verbraucherpräferenzen gerecht zu werden. Die wachsende Durchdringung von E-Commerce-Plattformen hat das Einzelhandelssegment weiter gestärkt und Milchpulver für eine breitere Verbraucherbasis zugänglicher gemacht. Zusätzlich hat der steigende Trend des Kaufs verpackter und markierter Lebensmittelprodukte zum Wachstum des Segments beigetragen, da Verbraucher zunehmend Qualität und Sicherheit in ihren Lebensmittelentscheidungen priorisieren.

Währenddessen wird der Foodservice-Sektor voraussichtlich bei einer CAGR von 5,11% bis 2030 wachsen. Dieses Wachstum wird durch die steigende Verwendung von Milchpulver bei der Zubereitung verschiedener Lebensmittel- und Getränkeprodukte wie Backwaren, Desserts und Getränken innerhalb der Foodservice-Industrie angetrieben. Der Sektor profitiert von der Kosteneffektivität und einfachen Lagerung im Zusammenhang mit Milchpulver, was es zu einer bevorzugten Wahl für Restaurants, Cafés und Catering-Services macht. Darüber hinaus haben die steigende Anzahl von Quick-Service-Restaurants (QSRs) und die wachsende Beliebtheit verzehrfertiger und trinkfertiger Produkte die Nachfrage nach Milchpulver in diesem Segment verstärkt. Der Foodservice-Sektor nutzt auch Innovationen in Produktformulierungen wie laktosefreie und pflanzliche Milchpulver-Alternativen, um den verschiedenen Ernährungspräferenzen der Verbraucher gerecht zu werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Im Jahr 2024 sichert sich die Region Asien-Pazifik einen dominierenden Marktanteil von 42,00% im Milchpulver-Markt, angetrieben durch mehrere Schlüsselfaktoren. Die demografische Expansion der Region, gepaart mit steigenden verfügbaren Einkommen, hat die Kaufkraft der Verbraucher erheblich gesteigert und ermöglicht größeren Zugang zu verpackten Milchprodukten, einschließlich Milchpulver. Urbanisierungstrends verstärken diese Nachfrage weiter, da städtische Verbraucher zunehmend bequeme und lagerstabile Milchoptionen bevorzugen. Zusätzlich durchläuft Chinas regulatorische Landschaft bedeutende Veränderungen mit der Einführung neuer nationaler Lebensmittelsicherheitsstandards und Beschränkungen für die Verwendung von Milchpulver in lagerstabiler Milch. Während diese Vorschriften kurzfristige Störungen schaffen, erhöhen sie auch Qualitätsstandards, was Produzenten zugute kommt, die diese strengen Anforderungen erfüllen und sie für langfristiges Wachstum im Markt positioniert.

Die Region Naher Osten und Afrika erlebt das schnellste Wachstum im Milchpulver-Markt mit einer prognostizierten CAGR von 5,10% bis 2030. Dieses schnelle Wachstum wird durch anhaltende wirtschaftliche Entwicklung und erhebliche Verbesserungen der Infrastruktur untermauert, die für die effiziente Verteilung und den Konsum von Milchprodukten entscheidend sind. Während verfügbare Einkommen steigen und die Urbanisierung voranschreitet, wird die Nachfrage nach Milchpulver und anderen Milchprodukten voraussichtlich stetig wachsen. Darüber hinaus werden Regierungsinitiativen zur Verbesserung der Lebensmittelsicherheit und Förderung der lokalen Milchproduktion wahrscheinlich die Expansion des Marktes in dieser Region unterstützen und Möglichkeiten für sowohl inländische als auch internationale Akteure schaffen.

Nordamerika und Europa zeigen stabile Wachstumsmuster, die die Reife ihrer jeweiligen Milchpulver-Märkte widerspiegeln. Diese Regionen profitieren von gut etablierten Lieferketten, hohem Verbraucherbewusstsein und konstanter Nachfrage nach Milchprodukten. Wachstumsmöglichkeiten bleiben jedoch im Vergleich zu Schwellenmärkten begrenzt. Im Gegensatz dazu präsentiert Südamerika eine vielversprechende Landschaft für den Milchpulver-Markt, angetrieben durch wirtschaftliche Entwicklung und die Expansion der Mittelschichtbevölkerung. Da Verbraucher in dieser Region zunehmend Produkte zur Nährstoffsteigerung suchen, wird die Nachfrage nach Milchpulver voraussichtlich steigen. Zusätzlich unterstützt der wachsende Fokus der Region auf die Verbesserung der Milchproduktionsfähigkeiten und die Expansion der Exportmöglichkeiten das Marktwachstum weiter.

Wettbewerbslandschaft

Der Milchpulver-Markt zeigt ein niedriges Konzentrationsniveau. Prominente Marktakteure im Markt umfassen Arla Foods Amba, Fonterra Co-operative Group, Nestle S.A., Danone S.A., Groupe Lactalis. Diese fragmentierte Wettbewerbslandschaft zeigt die Präsenz zahlreicher Akteure an und schafft Möglichkeiten für strategische Konsolidierungen. Solche Konsolidierungen ermöglichen es Unternehmen, operative Skalenvorteile zu erzielen, Prozesse zu rationalisieren und ihre Marktpräsenz zu stärken. Die fragmentierte Natur des Marktes fördert auch Innovation und Wettbewerb, da Unternehmen kontinuierlich bestrebt sind, sich zu differenzieren und einen größeren Marktanteil zu erobern. Diese Dynamiken machen die Wettbewerbslandschaft sowohl herausfordernd als auch chancenreich für Marktteilnehmer.

Marktführer in der Milchpulver-Industrie nutzen vertikale Integrationsfähigkeiten, um ihre Lieferketten zu stärken und Betriebskosten zu reduzieren. Durch die Kontrolle mehrerer Stufen der Wertschöpfungskette gewährleisten diese Unternehmen Effizienz und erhalten konsistente Produktqualität. Geografische Diversifizierung ist eine weitere kritische Strategie, die von führenden Akteuren eingesetzt wird, um ihre Wettbewerbspositionierung aufrechtzuerhalten. Die Expansion ihrer Präsenz über mehrere Regionen ermöglicht es ihnen, Risiken im Zusammenhang mit marktspezifischen Herausforderungen wie regulatorischen Änderungen oder wirtschaftlichen Schwankungen zu mindern, während sie Wachstumsmöglichkeiten in Schwellenmärkten nutzen. Diese Strategien ermöglichen es führenden Unternehmen kollektiv, sich an sich entwickelnde Marktdynamiken anzupassen und ihre Dominanz aufrechtzuerhalten.

Im Gegensatz dazu konzentrieren sich kleinere Akteure auf spezialisierte Segmente oder regionale Märkte, um ihren Fuß zu fassen. Ihr tiefes Verständnis lokaler Verbraucherpräferenzen und Marktbedingungen ermöglicht es ihnen, maßgeschneiderte Produkte und Dienstleistungen anzubieten und dabei einen Wettbewerbsvorteil zu schaffen. Durch die Ausrichtung auf Nischenmärkte und die Nutzung ihrer lokalen Expertise differenzieren sich diese Unternehmen von größeren Konkurrenten und bauen starke Kundenloyalität auf. Dieser duale Ansatz, bei dem Marktführer sich auf Größe und Diversifizierung konzentrieren, während kleinere Akteure Spezialisierung und regionale Stärken betonen, trägt zur dynamischen und wettbewerbsorientierten Natur des Milchpulver-Marktes bei.

Milchpulver-Industrieführer

-

Arla Foods amba

-

Nestlé S.A.

-

Danone S.A.

-

Groupe Lactalis

-

Fonterra Co-operative Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Juni 2025: Darigold, Inc. hat den Betrieb in seiner neu errichteten Molkereiverarbeitungsanlage in Pasco, Washington, aufgenommen. Die Anlage zielt darauf ab, täglich bis zu 8 Millionen Pfund Milch zu verarbeiten, die von über 100 regionalen Betrieben stammt, und Butter und Milchpulver für Märkte in 30 Ländern, sowohl inländisch als auch international, zu produzieren.

- Mai 2025: Asahi Group Japan führte Like Milk ein, eine auf Hefeextraktpulver basierende Milchalternative, die frei von 28 wichtigen Allergenen ist, und markiert das erste Unternehmen in Molkereialternativen als Teil der Diversifizierungsstrategie zur Steigerung alkoholfreier Getränke.

- Mai 2025: Nova Dairy hat ein neues Magermilchpulver enthüllt, das gesundheitsbewusste Verbraucher anspricht, die die Vorteile von Milch ohne zusätzliches Fett suchen. Aus frischer Milch gewonnen und unter rigorosen Hygienestandards verarbeitet, verwendet das Magermilchpulver modernste Trocknungstechniken. Dies bewahrt nicht nur die natürlichen Nährstoffe der Milch, sondern garantiert auch ein Endprodukt, das leicht, leicht löslich und frei von Verunreinigungen ist.

- April 2025: In einem bahnbrechenden Schritt hat ASAS Dairies, eines von Tansanias führenden Molkereiunternehmen, das erste lokal produzierte Milchpulver der Nation eingeführt. In verschiedenen Größen angeboten, kommt diese Markteinführung als Antwort auf Tansanias steigende Milchnachfrage, die größtenteils durch seine junge Bevölkerung angetrieben wird.

Umfang des globalen Milchpulver-Marktberichts

Milchpulver ist ein getrocknetes Milchprodukt, das durch Verdampfung von Milch hergestellt wird. Ein Grund für die Trocknung von Milch ist ihre Konservierung. Milchpulver hat eine viel längere Haltbarkeit als flüssige Milch und muss aufgrund seines niedrigen Feuchtigkeitsgehalts nicht gekühlt werden.

Der untersuchte Markt ist nach Typ, Anwendung, Vertriebskanal, Verpackung und Geographie segmentiert. Der untersuchte Markt ist nach Typ in Molkerei- und Nicht-Molkerei-Milchpulver segmentiert. Innerhalb von Molkerei-Milchpulver ist der Markt in Vollmilchpulver, Magermilchpulver und andere segmentiert. Innerhalb von Nicht-Molkerei-Milchpulver ist der Markt in Sojamilchpulver, Mandelmilchpulver, Kokosmilchpulver und Hafer- und andere getreidebasierte Pulver segmentiert. Basierend auf der Anwendung ist der Markt in Säuglings- und Folgemilchnahrung, Bäckerei und Süßwaren, milchbasierte Getränke und Rekombination, Nahrungs- und Sportergänzungsmittel und andere segmentiert. Basierend auf der Verpackung ist der Markt in flexible Beutel, Dosen und Büchsen, Großsäcke und Einzelportionsbeutel segmentiert. Der Vertriebskanal segmentiert den Milchmarkt in Off-Trade und On-Trade. Innerhalb von Off-Trade ist der Markt in Hypermärkte/Supermärkte, Convenience-Stores und traditionelle Lebensmittelgeschäfte, Online-Einzelhandelsgeschäfte und Direct-to-Consumer-Plattformen sowie Apotheken und spezialisierte Ernährungsgeschäfte segmentiert. Nach Geographie ist der Markt in Nordamerika, Europa, Asien-Pazifik, Südamerika, Naher Osten und Afrika segmentiert. Die Marktbemessung wurde in Wertbegriffen in USD für alle oben genannten Segmente durchgeführt.

| Milchpulver aus Molkereiprodukten | Vollmilchpulver (WMP) |

| Magermilchpulver (SMP) | |

| Andere (Fettgefülltes Milchpulver, A2 und spezielle Nährpulver, etc.) | |

| Nicht-Molkerei-/Pflanzliches Milchpulver | Sojamilchpulver |

| Mandelmilchpulver | |

| Kokosmilchpulver | |

| Hafer- und andere getreidebasierte Pulver |

| Einzelhandel | Supermärkte/Hypermärkte |

| Convenience- und Lebensmittelgeschäfte | |

| Online-Einzelhandel | |

| Andere Vertriebskanäle | |

| Foodservice | |

| Industrie | Säuglings- und Folgenahrun |

| Bäckerei und Süßwaren | |

| Milchbasierte Getränke und Rekombination | |

| Nahrungs- und Sportergänzungsmittel | |

| Andere (Fertiggerichte, Kosmetika, etc.) |

| Flexible Beutel |

| Dosen und Büchsen |

| Großsäcke |

| Einzelportionsbeutel |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Schweden | |

| Polen | |

| Belgien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Thailand | |

| Singapur | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Kolumbien | |

| Peru | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Ägypten | |

| Nigeria | |

| Marokko | |

| Türkei | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Milchpulver aus Molkereiprodukten | Vollmilchpulver (WMP) |

| Magermilchpulver (SMP) | ||

| Andere (Fettgefülltes Milchpulver, A2 und spezielle Nährpulver, etc.) | ||

| Nicht-Molkerei-/Pflanzliches Milchpulver | Sojamilchpulver | |

| Mandelmilchpulver | ||

| Kokosmilchpulver | ||

| Hafer- und andere getreidebasierte Pulver | ||

| Nach Vertriebskanal | Einzelhandel | Supermärkte/Hypermärkte |

| Convenience- und Lebensmittelgeschäfte | ||

| Online-Einzelhandel | ||

| Andere Vertriebskanäle | ||

| Foodservice | ||

| Industrie | Säuglings- und Folgenahrun | |

| Bäckerei und Süßwaren | ||

| Milchbasierte Getränke und Rekombination | ||

| Nahrungs- und Sportergänzungsmittel | ||

| Andere (Fertiggerichte, Kosmetika, etc.) | ||

| Nach Verpackungsformat | Flexible Beutel | |

| Dosen und Büchsen | ||

| Großsäcke | ||

| Einzelportionsbeutel | ||

| Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Schweden | ||

| Polen | ||

| Belgien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Thailand | ||

| Singapur | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Kolumbien | ||

| Peru | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Ägypten | ||

| Nigeria | ||

| Marokko | ||

| Türkei | ||

| Rest von Naher Osten und Afrika | ||

Wichtige Fragen, die im Bericht beantwortet werden

Was ist der aktuelle Wert des Milchpulver-Marktes?

Der Milchpulver-Markt wird auf USD 35,11 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 42,23 Milliarden erreichen.

Welche Region hält den größten Milchpulver-Marktanteil?

Asien-Pazifik führt mit 42,00% des Umsatzes 2024, unterstützt durch expandierende Mittelschicht-Nachfrage und sich entwickelnde Qualitätsvorschriften.

Welches Segment wächst am schnellsten innerhalb des Marktes?

Foodservice-Vertrieb weist das höchste Wachstum auf, projiziert bei 5,11% CAGR bis 2030, da Cafés, Bäckereien und Restaurants hochlösliche Pulver übernehmen.

Wie entwickeln sich Verpackungstrends?

Einzelportionsbeutel sind das am schnellsten wachsende Format mit 4,79% CAGR, angetrieben durch Tragbarkeit und Portionskontroll-Präferenzen.

Seite zuletzt aktualisiert am: