Flug Navigation System Marktgröße und Marktanteil

Flug Navigation System Marktanalyse von Mordor Intelligenz

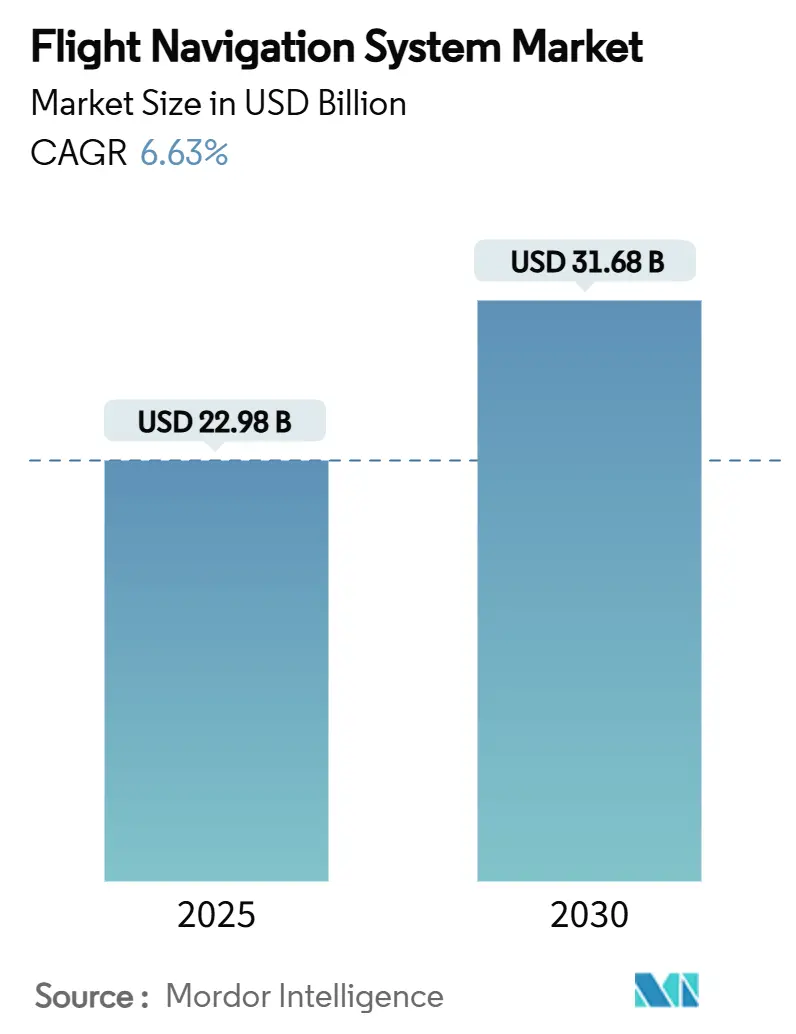

Der Flug Navigation System Markt wird auf 22,98 Milliarden USD im Jahr 2025 bewertet und voraussichtlich eine Marktgröße von 31,68 Milliarden USD bis 2030 erreichen, mit einer Expansion von 6,63% CAGR. Die aktuelle Wachstumsdynamik spiegelt steigende Flugzeuglieferungen, obligatorische NextGen- und SESAR-Upgrades sowie die schnelle Einführung von KI-gestützten Sensorfusion-Technologien In Cockpits wider. Die Nachfrage profitiert auch von der Erweiterung urbaner Luftmobilitätskorridore, wo zentimetergenaue Positionierung und datenverbindungen mit geringer Latenz kritisch sind. Gleichzeitig senken mehrschichtige Redundanzarchitekturen, die satellitengestützte Augmentierung, Trägheitssensoren und terrestrische Hilfsmittel kombinieren, den Kraftstoffverbrauch und erhöhen die Luftraumkapazität. Diese Vorteile helfen dabei, die steigenden Cybersicherheits- und Spektrum-Interferenz-Risiken auszugleichen, die mit höherer Systemkomplexität einhergehen.

Wichtige Berichtsergebnisse

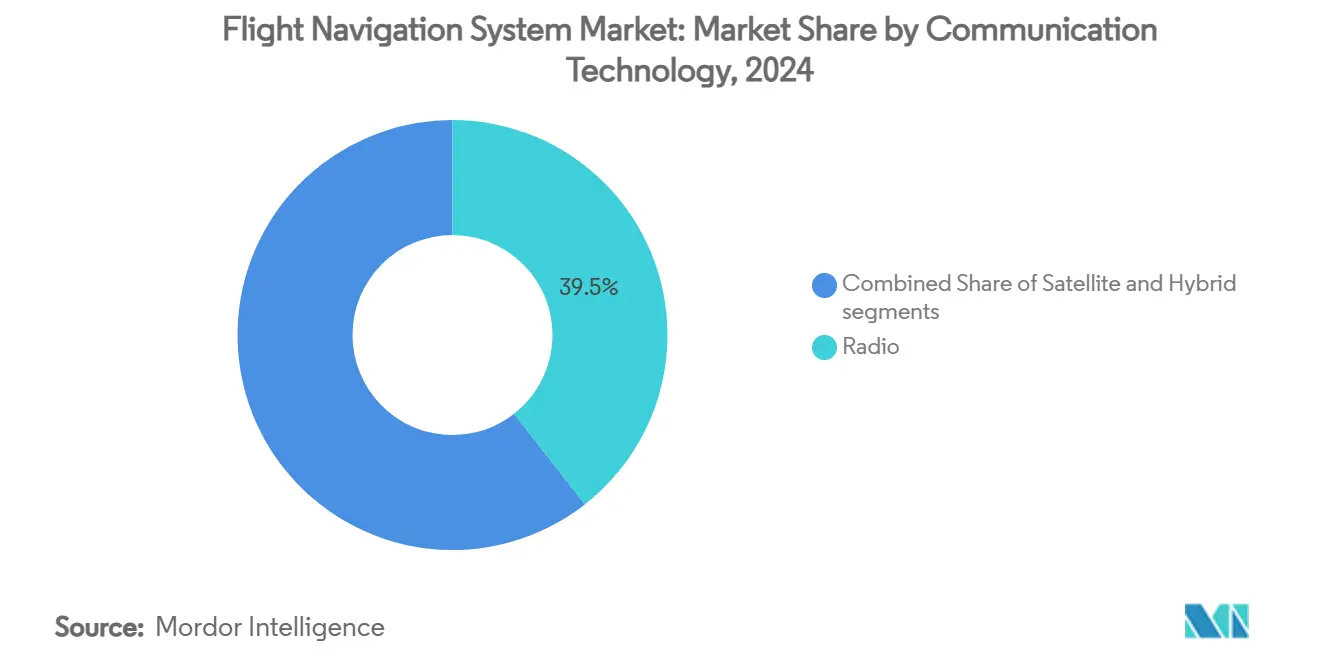

- Bei der Kommunikationstechnologie führte die Funkkommunikation mit 39,45% Umsatzanteil im Jahr 2024, während hybride GNSS-SBAS-Lösungen mit 8,95% CAGR bis 2030 wachsen sollen.

- Bei der Plattform entfielen 41,25% des Flug Navigation System Marktanteils im Jahr 2024 auf die Zivil- und Kommerzielle Luftfahrt, während die Militärluftfahrt mit einer CAGR von 9,23% bis 2030 voranschreitet.

- Bei den Fluginstrumenten hielten Autopilot-Systeme einen Anteil von 29,21% des Flug Navigation System Marktes im Jahr 2024, und Gyroskop-Instrumente expandieren am schnellsten mit einer CAGR von 10,12%.

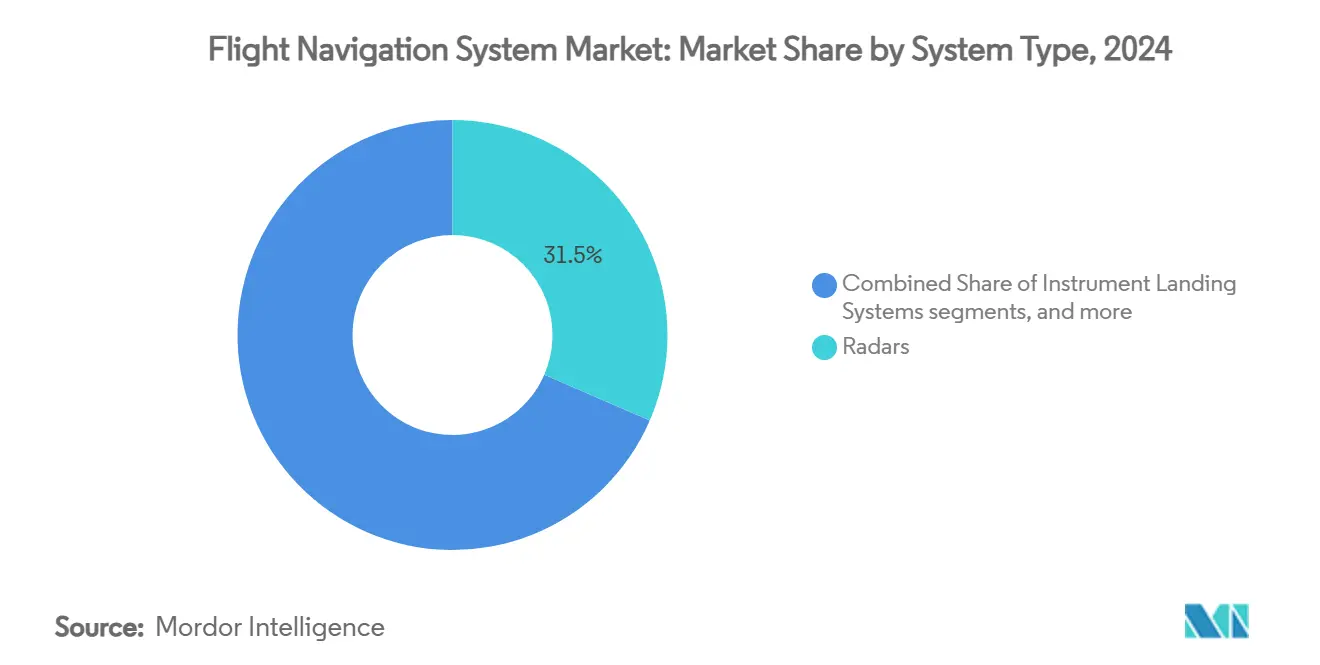

- Bei den Systemtypen trugen Radarsysteme mit 31,51% Anteil im Jahr 2024 bei, während Kollisionsvermeidungssysteme die höchste CAGR von 6,53% bis 2030 verzeichneten.

- Bei den Komponenten dominierte Hardware mit einem Anteil von 39,41% im Jahr 2024, aber Software-Lösungen verzeichnen eine CAGR von 7,27%, da Wolke-einheimisch Architekturen an Bedeutung gewinnen.

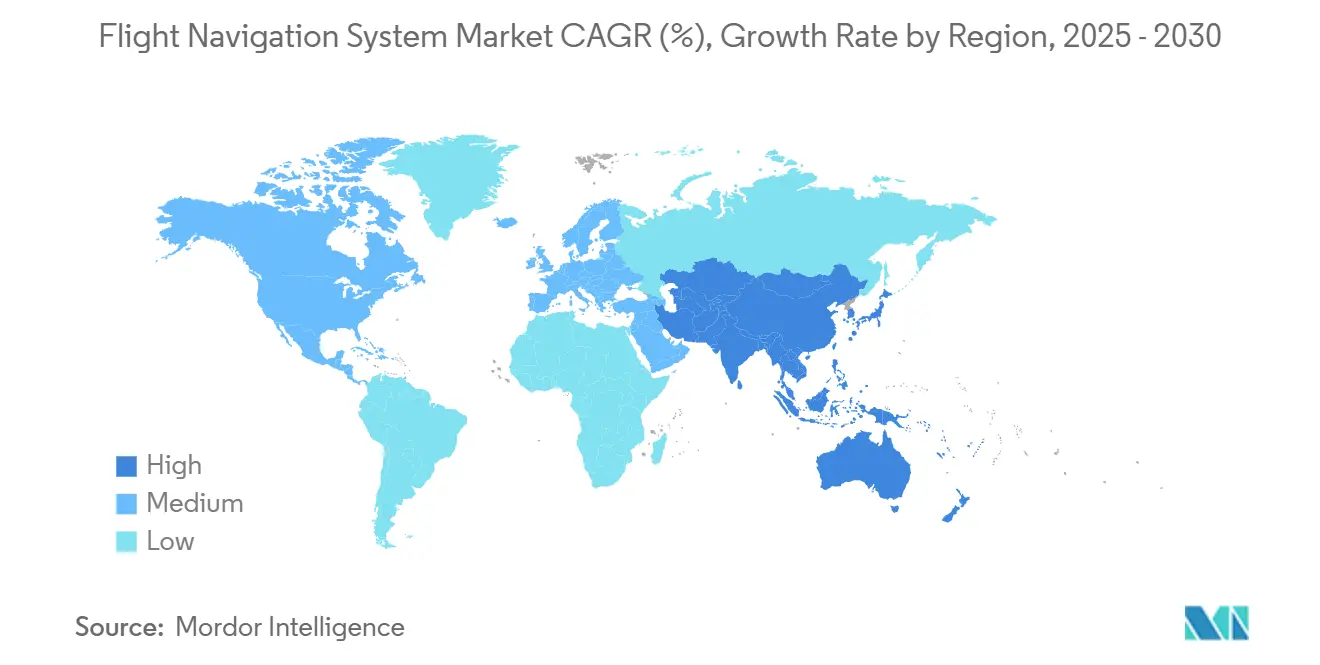

- Bei der Geografie behielt Nordamerika einen Anteil von 35,65% im Jahr 2024, doch Asien-Pazifik wird voraussichtlich mit einer CAGR von 8,12% wachsen, was die Flottenerweiterung In China und Indien widerspiegelt.

Globale Flug Navigation System Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | ( ~ ) % Impact auf CAGR Prognose | Geografische Relevanz | Impact Zeitrahmen |

|---|---|---|---|

| Satellitengestützte Augmentierung (SBAS) und NextGen/SESAR Mandate | +1.2% | Nordamerika und Europa, Ausdehnung auf APAC | Mittelfristig (2-4 Jahre) |

| Steigende globale kommerzielle Flugzeugflotte | +1.8% | Global, mit APAC als Wachstumsführer | Langfristig (≥ 4 Jahre) |

| Wechsel zu leistungsbasierten Navigationsstandards (PBN) | +1.5% | Global, ICAO Mitgliedstaaten | Mittelfristig (2-4 Jahre) |

| Wachsende Nachfrage nach UAV und Langstrecken-UAS Navigationszuverlässigkeit | +0.9% | Nordamerika und Europa, aufkommend In APAC | Kurzfristig (≤ 2 Jahre) |

| Integration urbaner Luftmobilitätskorridore | +0.8% | Große Metropolregionen global | Langfristig (≥ 4 Jahre) |

| KI-gesteuerte Sensorfusion-Redundanz für ausfallsichere Cockpits | +0.6% | Fortgeschrittene Luftfahrtmärkte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Satellitengestützte Augmentierungssysteme treiben Infrastrukturtransformation voran

EGNOS gewann eine Verlängerung von 51 Millionen EUR (60,01 Millionen USD) bis 2028, die europäischen Flughäfen ermöglicht, Präzisionsanflüge zu unterstützen, ohne neue Bodenbeacons zu installieren.[1]Thales Alenia Raum, "EUSPA Schilder Vertrag Zu Extend EGNOS Dienstleistung Leben," thalesaleniaspace.com Ähnliche Programme In Korea und Subsahara-Afrika spiegeln diesen Erfolg wider und drängen Fluggesellschaften dazu, ältere Empfänger zugunsten SBAS-bereiter Hardware auszumustern. Obligatorische Kompatibilitätsklauseln innerhalb von NextGen und SESAR beschleunigen die Ausrüstungsersatzzyklen und fördern globale Interoperabilität, was die Pilotenausbildungszeiten und Flugplanungsoverheads reduziert. Fluggesellschaften begrüßen niedrigere Bodenstations-Wartungskosten, da Satellitensignale die erforderliche Genauigkeit für Required Navigation Leistung Operationen liefern. Diese kombinierten Faktoren verstärken die Upgrade-Nachfrage In jedem Flottensegment.

Kommerzielle Flottenerweiterung befeuert Flight Navigation System Nachfrage

Die Auftragsbücher von Airbus und Boeing erreichten 2024 wieder das Vor-Pandemie-Niveau, was OEMs wie Thales dazu veranlasste, 6,4 Milliarden EUR (7,54 Milliarden USD) an Avionik-Aufträgen für Flugmanagement- und Navigationssuiten zu melden.[2]Thales Gruppe, "Thales Full-Year 2024 Results," thalesgroup.com Fluggesellschaften priorisieren kontinuierliche Sinkflug- und dynamische Routingsoftware, die Kraftstoffverbrauch und Kohlenstoffstrafen reduziert. Gleichzeitig laden mehr-elektrische Flugzeugarchitekturen zu integrierten Computerplattformen ein, die Navigation, Kommunikation und Flugkontrollaufgaben konsolidieren, um Gewicht zu sparen. Software-definierte Navigation ermöglicht über-Die-Luft-Feature-Updates und schützt den Anlagenwert über lange Servicezeiten.

Leistungsbasierte Navigationsstandards gestalten Betriebsanforderungen um

ICAOs neueste Anhang 11 Revisionen fordern Mitgliedstaaten auf, Satellitenintegrität zu überwachen und Luft-Boden-Datenverbindungen vor Cyber-Kompromittierung zu schützen. Fluggesellschaften, die Leistung-basierend Navigation einführen, fliegen kürzere Strecken und optimierte vertikale Pfade und steigern die Kapazität an überlasteten Drehkreuzen. Gestufte Required Navigation Leistung Ebene belohnen Träger, die In die präzisesten Empfänger investieren und dennoch rückwärtskompatibel mit älteren Flotten bleiben. Echtzeit-Wetterüberlagerungen In Flugmanagementcomputern helfen Dispatchern, Trajektorien anzupassen und Turbulenzen zu umgehen, ohne von Luftraumbeschränkungen abzuweichen.

UAV-Navigationszuverlässigkeit treibt Technologieinnovation voran

ICAOs Framework für ferngesteuerte Luftfahrzeuge erfordert präzise Navigationsleistung für Flüge außerhalb der Sichtweite und schafft Nachfrage nach widerstandsfähigen Trägheitssensoren, die mit KI-Diagnostik verschmolzen sind icao.int. Quantenverstärkte Gyroskope In der Entwicklung versprechen vierstündige Genauigkeit ohne GPS, wie In Boeing-Versuchen im März 2025 bewiesen. Die gleiche Technologie erscheint attraktiv für militärische Langstrecken-UAS, die In Störszenarien funktionieren müssen, was Lieferanten dazu veranlasst, Systeme gegen elektronische Angriffe zu härten.

Beschränkungen-Impact-Analyse

| Beschränkung | ( ~ ) % Impact auf CAGR Prognose | Geografische Relevanz | Impact Zeitrahmen |

|---|---|---|---|

| Hohe Upgrade- und Zertifizierungskosten | -0.8% | Global, kleinere Betreiber am stärksten betroffen | Kurzfristig (≤ 2 Jahre) |

| Cyber-Jamming und Spoofing-Verwundbarkeiten | -1.1% | Global, erhöht In Konfliktregionen | Kurzfristig (≤ 2 Jahre) |

| 5 g-Spektrum-Reallokation überfüllt Navigationsbänder | -0.7% | Nordamerika und Europa, global expandierend | Mittelfristig (2-4 Jahre) |

| Seltene Erdmagnet-Knappheit für Mitglieder-Gyroskope | -0.5% | Globale Lieferketten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Cybersicherheitsbedrohungen decken Navigationsverwundbarkeiten auf

Bestätigte GPS-Spoofing-Vorfälle stiegen 2024 stark an, störten kommerzielle Flüge über Konfliktzonen und zwangen Betreiber dazu, Mehrquellen-Positionierungs-Backups zu installieren. Solche Redundanz erhöht Kosten und Zertifizierungsarbeitslasten. Hersteller integrieren jetzt Quantengrad-Trägheitssensoren, um die Genauigkeit während Ausfällen aufrechtzuerhalten, während Fluggesellschaften In Echtzeit-Überwachung investieren, um anomale Satellitendaten zu kennzeichnen. Regierungen reagieren mit Spektrum-Überwachungsnetzwerken, aber die vollständige Bereitstellung liegt noch Jahre entfernt.

5G-Spektrum-Interferenz fordert Radar-Höhenmesser-Operationen heraus

Die FAA bewertet weiterhin C-Band-5 g-Interferenz mit Radar-Höhenmessern und verhängt temporäre Anflugbeschränkungen an mehreren Flughäfen bei schlechter Sicht.[3]Federal Luftfahrt Administration, "FAA 5 g C-Band Guidance," faa.gov Fluggesellschaften müssen Filter-Nachrüstungen oder neue Höhenmesser budgetieren, besonders bei breit-Körper-Flotten, die In mehreren Regionen mit unterschiedlichen Spektrumregeln operieren. Diese ungeplante Ausgabe belastet kleinere Träger und verlangsamt die Einführung anderer fortgeschrittener Avionik.

Segmentanalyse

Nach Kommunikationstechnologie: Hybride Architekturen gewinnen an Schwung

Funkverbindungen behielten 39,45% des Umsatzes 2024 aufgrund eingefahrener VHF-Infrastruktur und weltweiter regulatorischer Mandate. Doch hybride GNSS-SBAS-Lösungen werden alle anderen Technologien mit einer CAGR von 8,95% überholen und illustrieren den Branchenschwung zu Präzisionsanflügen und ozeanischer Abdeckung ohne Bodenhilfen. Die Flug Navigation System Marktgröße für hybride Lösungen wird voraussichtlich schneller wachsen als jede andere Kommunikationskategorie, unterstützt von Satellitenbetreibern, die dedizierte ADS-B-Konstellationen starten, die Echtzeit-Verkehrsdaten an Besatzungen liefern.

Satellitenkommunikation gewinnt Relevanz auf polaren und transozeanischen Strecken, während Software-definierte Radios dynamische Frequenzauswahl ermöglichen, um Interferenzen zu mildern. Die Kombination aus weltraumgestützten Empfängern und Bodennetzwerken stattet Fluggesellschaften mit widerstandsfähigen Verbindungen aus, die zukünftige vierdimensionale Trajektorien-Management-Übungen untermauern. Thales' 100-Satelliten-ADS-B-Programm verkörpert diese Migration zu integrierter Überwachung und Kommunikation und reduziert Hardwarezahlen und Zertifizierungskosten durch gemeinsame Avionikmodule.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Plattform: Militärische Modernisierung beschleunigt Aufträge

Zivile und kommerzielle Flotten kontrollierten 41,25% des Flug Navigation System Marktanteils im Jahr 2024, verstärkt durch den Ersatz alternder Schmalrumpfflugzeuge und die Erholung der Passagiernachfrage. Militärs treiben die höchste Ausgabengeschwindigkeit mit einer CAGR von 9,23% voran, da Nationen souveräne Navigationskapazitäten verfolgen, die gegen ausländische GNSS-Signale immun sind. Diese Programme bündeln häufig elektronische Kriegsführungsfilter, redundante Trägheitssensoren und KI-unterstützte Missionsplanung im selben Cockpit-Server, um Verkabelung und Gewicht zu reduzieren.

Das Global Kampf Luft Programmes Konzept für Kampfflugzeuge der sechsten Generation demonstriert, dass Sensorfusion und Adaptiv Navigation zukünftige Luftüberlegenheitsplattformen untermauern werden.[4]Army Erkennung, "Global Kampf Luft Programme Advances Sixth-Generation Fighter," armyrecognition.com Gleichzeitig beginnen eVTOL-Lufttaxis, die unter urbaner Luftmobilität kategorisiert sind, zertifizierte Antennen und Mehrfrequenz-Empfänger für niedrige Höhenkorridore zu spezifizieren. Diese Nachfrage nach Diversität erhält den Rückstand für plattform-agnostische Avioniksuiten aufrecht, die über Kampfflugzeuge, Frachtflugzeuge und fliegende Taxis mit minimaler Requalifikation umgepackt werden können.

Nach Fluginstrument: Gyroskope führen Next-Wave-Innovation an

Autopilot-Computer hielten den größten Instrumentenanteil bei 29,21% im Jahr 2024 und spiegeln ihre unverzichtbare Rolle beim Management von Langstrecken-Arbeitslasten wider. Gyroskop-Instrumente verzeichnen den schärfsten Anstieg bei 10,12% CAGR bis 2030, da Mitglieder-Verfeinerung und Quantensensing zentimetergenaue Drift-Charakteristika freischalten. Die resultierende Leistung ermöglicht ausfallsichere Cockpits, Navigationspräzision während längerer GNSS-Ausfälle aufrechtzuerhalten, eine Funktion, die für Militär- und transpolare Flüge entscheidend ist.

Optische Gyroskope von Anello Photonik erreichten 0,1% Fehler über 100 Kilometer In Feldversuchen und unterstreichen das Verbesserungstempo. Fortschritte In Sensorfusions-Algorithmen reduzieren die Positionsunsicherheit weiter, indem sie Gyroskop-, Beschleunigungsmesser-, Luftdaten- und Himmelssignale In einem gemeinsamen Kalman-Filter mischen und die Widerstandsfähigkeit gegen Spoofing-Angriffe stärken. Diese Entwicklungen befeuern den Flug Navigation System Markt, indem sie kostengünstigere Trägheitsreferenzeinheiten ermöglichen, die für kleine UAVs und eVTOLs geeignet sind.

Nach Systemtyp: Überwachung und Sicherheit konvergieren

Radarsysteme behielten einen Anteil von 31,51% im Jahr 2024, da zivile und Verteidigungsbetreiber auf sie für Wetter- und Geländebewusstsein angewiesen sind. Doch Kollisionsvermeidungssuiten wuchsen mit einer CAGR von 6,53%, da ICAO erweiterte Überwachungsmandate implementierte, die von weltraumgestützten ADS-B-Broadcasts unterstützt werden. Die Flug Navigation System Marktgröße für Kollisionsvermeidungs-Hardware und -Software wird voraussichtlich stetig expandieren, da autonome Flugzeuge maschinenschnelle Konfliktlösung benötigen.

Gleichzeitig bleibt Trägheitsnavigation eine Kernfähigkeit für Betreiber, die In GPS-verwehrten Gebieten fliegen. Gleichzeitig überleben Instrumentenlandesysteme (ILS) dank regulatorischer Beharrlichkeit auf doppelpfadiger Redundanz während Anflügen bei schlechter Sicht. Lieferanten bündeln daher Wetterradar, Verkehrskollisionsvermeidung und Präzisionslandungsmodule In integrierte Racks, die Lebenszyklus-Overhead reduzieren.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Komponente: Software transformiert Wertschöpfung

Hardware machte 39,41% des Umsatzes im Jahr 2024 aus, verankert durch Cockpit-Anzeigeeinheiten, Antennen und Trägheitssensoren. Software repräsentiert die sich schneller bewegende Grenze und steigt mit 7,27% CAGR auf der Grundlage von Wolke-nativer Flugplanung, prädiktiven Wartungs-Dashboards und KI-Copiloten. Die Flug Navigation System Industrie betrachtet über-Die-Luft-Updates zunehmend als Schlüssel zur Lebenszyklus-Ökonomie; Garmins SmartCharts und FlightPath3Ds "Luci" veranschaulichen Benutzeroberflächen-Innovationen, die Abonnement-Umsätze treiben.

Rand-Wolke-Synchronisation ermöglicht Besatzungen, Echtzeit-Wetterschichten und optimierte Routenführung während des Fluges zu erhalten, während Bodentechniker Gesundheitsmetriken überwachen, die von jeder austauschbaren Einheit gestreamt werden. Diese Architektur reduziert ungeplante Wartung und unterstützt schnellere Zertifizierung kleinerer Funktionsfreigaben und stärkt die Lieferanten-Aftermarket-Bindungen.

Geografieanalyse

Nordamerika behielt seine Führung mit einem Anteil von 35,65% im Jahr 2024, untermauert durch stetige NextGen-Finanzierung, starke Geschäft-Jet-Produktion und die proaktive Regelgebung der FAA für angetriebene Luftfahrzeuge. Streckennavigations-Routenerweiterungen wie Q-143 und T-467 zeigen, dass En-Route-Effizienz-Upgrades bestehen bleiben, auch während sich die Passagierzahlen erholen. Die breite Einführung von über-Die-Luft-Software-Updates In der Region positioniert sie als Bewährungsfeld für Wolke-basierte Navigationsanalysen, die direkt In Dispatch-Center-Algorithmen einfließen.

Asien-Pazifik ist die am schnellsten wachsende Arena mit 8,12% CAGR bis 2030. China und Indien dominieren Auftragsbücher für Schmalrumpfjets, während Regionalregierungen Kapital für satellitengestützte Augmentierung und unbemannte Verkehrsmanagement-Frameworks zuweisen. Thales' neue mro-Einrichtung In Delhi-NCR und ihr UTM-Roadmap-Abkommen mit thailändischen Behörden illustrieren eine Lieferantenwende zu lokalen Maschinenbau-Hubs, die die Zeit bis zur Zertifizierung für einheimische Träger reduzieren können. Diese Schritte beschleunigen die Einführung hybrider GNSS-SBAS-Empfänger In neuen einzel-Aisle-Flotten.

Europa verzeichnet solide Gewinne, da SESAR-gesteuerte PBN-Verfahren proliferieren und die Europäische Agentur für Flugsicherheit umfassende VTOL-Regelungen finalisiert, die Navigationsleistungsbaselines für urbane Luftmobilität setzen. Die EGNOS-Servicezeiterweiterung bis 2028 sichert Operationen bei schlechter Sicht für mehr als 400 Flughäfen und erhält die Nachfrage nach SBAS-fähigen Flugmanagement-Computern und Präzisionsanflug-Anzeigen aufrecht.[5]europäisch Union Luftfahrt Sicherheit Agency, "Special Zustand für VTOL-Category Flugzeug," easa.europa.eu Nachhaltigkeitsprioritäten drängen Fluggesellschaften dazu, Trajektorienvorhersage-Werkzeuge einzuführen, die kontinuierliche Sinkflug-Ankünfte ermöglichen und die Rolle prädiktiver Analysen In Cockpit-Servern verstärken.

Wettbewerbslandschaft

Der Flug Navigation System Markt ist moderat konsolidiert. Luft- und Raumfahrt-Majors nutzen tiefes Zertifizierungs-Know-how und lange Kundenbeziehungen, um installierte Basen zu schützen, während sie selektiv nicht-kerngeschäfte veräußern. Boeings 10,55 Milliarden USD Verkauf von Jeppesen und ForeFlight an Thoma Bravo hat den Flugzeughersteller auf Hardware refokussiert und eine reine digital-Luftfahrt-Plattform für schnelles Abonnement-Wachstum geschaffen. Konkurrierende Bieter wie Honeywell, GE und RTX Corporation hoben die strategische Bedeutung von Flugplanungsdatenbanken In Cockpits der nächsten Generation hervor.

Neue Marktteilnehmer differenzieren sich durch Quantensensing, optische Gyroskope und KI-Copiloten. VIAVI Lösungen' 50 Millionen USD Kauf von Trägheit Labs erweitert ihr Trägheitssensor-Lineup für sowohl bemannte als auch unbemannte Plattformen und spiegelt den Trend zu vertikal integrierten Bewegungserkennungsportfolios wider. Unterdessen wetteifern Thales Gruppe, Garmin und Honeywell darum, Mehrfrequenz-Antennen und offene Architektur-Flug-Decks an eVTOL-Entwickler zu liefern und antizipieren urbane Mobilitätszertifizierung innerhalb des Jahrzehnts.

Wettbewerbsintensität manifestiert sich auch In kollaborativen weltraumgestützten Überwachungsunternehmen. Thales, Spire Global und ESSP bauen einen 100-Satelliten-ADS-B-Dienstleistung auf, der globale Verkehrsabdeckung bis 2027 verspricht. Der Zugang zu solchen Datenfeeds verbessert Kollisionsvermeidungsalgorithmen und schafft Prämie-Airline-Analytik-Dienstleistungen. Lieferanten, die Hardware, Datenabonnements und prädiktive Wartungs-Dashboards koppeln, stehen davor, größeren Lebenszeitwert über Flotten zu erfassen, die jetzt durchschnittlich 20-plus Jahre Servicezeiten haben.

Flug Navigation System Branchenführer

-

Honeywell International Inc.

-

RTX Corporation

-

Thales Gruppe

-

Garmin Ltd.

-

Northrop Grumman Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Garmin stellte das G5000 PRIME integrierte Flug Deck vor, das die Situationswahrnehmung mit synthetischer Vision und prädiktiver Rollführung verbessert.

- Mai 2025: Garmin führte SmartCharts ein und liefert interaktive Kartierung mit Echtzeit-Datenüberlagerungen zur Reduzierung der Pilotenarbeitsbelastung.

- August 2024: Thales wurde der alleinige Lieferant von Navigations- und Kommunikationsantennen für Liliums eVTOL-Jet-Programm.

- Juni 2024: Thales, Spire Global und ESSP begannen mit dem Aufbau eines Satellitenüberwachungsdienstes, der 100 Satelliten zur Sammlung globaler ADS-B-Nachrichten verwenden würde.

Globaler Flug Navigation System Marktbericht Umfang

Flug Navigation Systeme lokalisieren die präzise Position eines Flugzeugs und helfen Piloten dabei, festgelegte Routen einzuhalten. Unsere Marktstudie befasst sich mit den verschiedenen Flug Navigation Systemen, die In der Militär-, Kommerziellen und Allgemeinen Luftfahrt eingesetzt werden. Sie umfasst alle Avionik-Komponenten und -Systeme, die für Navigation und Kommunikation entscheidend sind und sicherstellen, dass Flugzeuge ihre Positionen effektiv an Bodenstationen und andere Luftfahrzeuge übermitteln können.

Der Flug Navigation System Markt ist nach Kommunikationstyp, Anwendung, Fluginstrument, Systemen und Geografie segmentiert. Nach Kommunikationstyp ist der Markt In Funk und Satellit segmentiert. Nach Anwendung ist der Markt In Zivil- & Kommerzielle Luftfahrt und Militärluftfahrt segmentiert. Nach Fluginstrument ist der Markt In Autopilot, Höhenmesser, Gyroskop, Sensoren und Magnetkompass segmentiert. Nach Systemen ist der Markt In Radarsysteme, Instrumentenlandesysteme, Trägheitsnavigationssysteme, Kollisionsvermeidungssysteme, VOR/DME und globale Navigationssatellitensysteme (GNSS) segmentiert. Der Bericht deckt auch die Marktgrößen und Prognosen für den Flug Navigation System Markt In wichtigen Ländern verschiedener Regionen ab. Für jedes Segment wird die Marktgröße In bilden von Werten (USD) bereitgestellt.

| Funk |

| Satellit |

| Hybrid (GNSS+SBAS) |

| Zivil- und Kommerzielle Luftfahrt |

| Business- und Allgemeine Luftfahrt |

| Militärluftfahrt |

| UAV/eVTOL |

| Autopilot |

| Höhenmesser |

| Gyroskop |

| Attitude Heading Reference System (AHRS) |

| Sensoren (IMU, Luftdaten, etc.) |

| Magnetkompass |

| Radarsysteme |

| Instrumentenlandesysteme (ILS) |

| Trägheitsnavigationssysteme (INS) |

| Kollisionsvermeidungssysteme (CAS) |

| GNSS/VOR-DME |

| Andere Systeme |

| Hardware |

| Software |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien |

| VAE | ||

| Türkei | ||

| Restlicher Naher Osten | ||

| Afrika | Südafrika | |

| Restliches Afrika | ||

| Nach Kommunikationstechnologie | Funk | ||

| Satellit | |||

| Hybrid (GNSS+SBAS) | |||

| Nach Plattform | Zivil- und Kommerzielle Luftfahrt | ||

| Business- und Allgemeine Luftfahrt | |||

| Militärluftfahrt | |||

| UAV/eVTOL | |||

| Nach Fluginstrument | Autopilot | ||

| Höhenmesser | |||

| Gyroskop | |||

| Attitude Heading Reference System (AHRS) | |||

| Sensoren (IMU, Luftdaten, etc.) | |||

| Magnetkompass | |||

| Nach Systemtyp | Radarsysteme | ||

| Instrumentenlandesysteme (ILS) | |||

| Trägheitsnavigationssysteme (INS) | |||

| Kollisionsvermeidungssysteme (CAS) | |||

| GNSS/VOR-DME | |||

| Andere Systeme | |||

| Nach Komponente | Hardware | ||

| Software | |||

| Nach Geografie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Mexiko | |||

| Europa | Vereinigtes Königreich | ||

| Deutschland | |||

| Frankreich | |||

| Restliches Europa | |||

| Asien-Pazifik | China | ||

| Japan | |||

| Indien | |||

| Südkorea | |||

| Restlicher Asien-Pazifik-Raum | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Restliches Südamerika | |||

| Naher Osten und Afrika | Naher Osten | Saudi-Arabien | |

| VAE | |||

| Türkei | |||

| Restlicher Naher Osten | |||

| Afrika | Südafrika | ||

| Restliches Afrika | |||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Flug Navigation System Marktes?

Der Markt wird auf 22,98 Milliarden USD im Jahr 2025 bewertet.

Wie schnell wird der Flug Navigation System Markt voraussichtlich wachsen?

Er wird voraussichtlich mit einer CAGR von 6,63% expandieren und bis 2030 31,68 Milliarden USD erreichen.

Welche Kommunikationstechnologie hält den größten Anteil?

Funkkommunikation führt mit einem Anteil von 39,45%, obwohl hybride GNSS-SBAS-Lösungen schneller wachsen.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Flottenerweiterung In China und Indien sowie Große Investitionen In die Luftverkehrsmodernisierung treiben die CAGR der Region von 8,12% voran.

Wie werden 5 g-Netzwerke die Flugnavigation beeinflussen?

C-Band-5 g-Bereitstellungen können mit Radar-Höhenmessern interferieren und Fluggesellschaften dazu drängen, Ausrüstung zu modernisieren und Regulatoren dazu, Betriebsbeschränkungen zu erlassen.

Welcher Technologietrend ist am disruptivsten für zukünftige Navigationssysteme?

Quantenverstärkte Gyroskope und KI-gesteuerte Sensorfusion versprechen GPS-unabhängige Genauigkeit und ausfallsichere Cockpit-Architekturen.

Seite zuletzt aktualisiert am: