Marktanalyse für Mischfutter in Europa

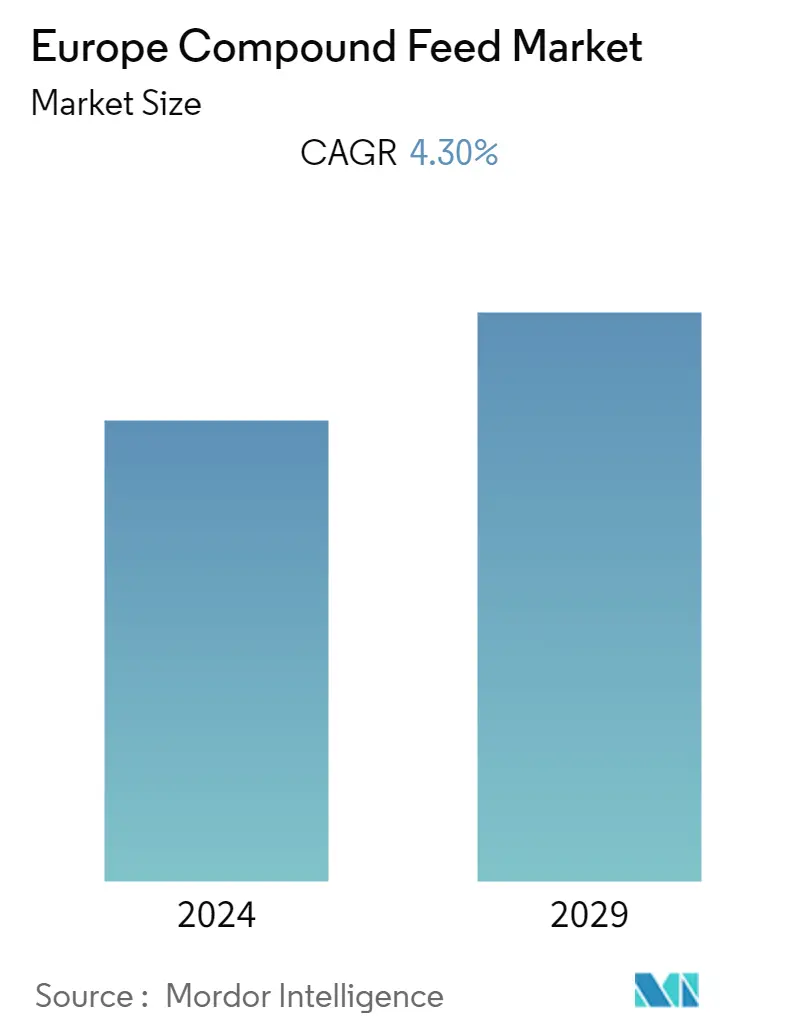

Der europäische Mischfuttermarkt wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 4,3 % verzeichnen.

- Der Markt verzeichnet positive Trends, wie beispielsweise eine steigende Nachfrage nach proteinreichen Diäten, insbesondere in der russischen und deutschen Wirtschaft, wo das Pro-Kopf-Einkommen rasch steigt. Dennoch wird angesichts des weltweit steigenden Fleischkonsums schätzungsweise eine enorme Nachfrage nach qualitativ besserem Fleisch in der Mischfutterindustrie verzeichnet.

- Laut dem Bericht der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) sind Demografie, Urbanisierung, Einkommen, Preise, Tradition, religiöse Überzeugungen, kulturelle Normen sowie Umwelt-, Ethik-/Tierschutz- und Gesundheitsbedenken Schlüsselfaktoren, die nicht nur Auswirkungen haben das Niveau, aber auch die Art des Fleischkonsums in der Region. Dies ist der Hauptgrund dafür, dass der Fleischkonsum in Europa voraussichtlich um 0,4 % steigen wird.

- Der Europäische Futtermittelherstellerverband (FEFAC) gab an, dass die Nutztiere in der EU27 im Jahr 2021 schätzungsweise 701 Millionen Tonnen Futtermittel konsumierten, wovon Mischfutterhersteller etwa 22 % produzierten. Die Mischfutterproduktion im Jahr 2021 belief sich auf Schweine mit 50.767.000 Tonnen, gefolgt von Geflügel mit 48.924.000 Tonnen, Rindern mit 42.480.000 Tonnen und der Kategorie Sonstige mit 7.033.000 Tonnen.

- Laut der Alltech Feed Survey belief sich die Futtermittelproduktion in Europa im Jahr 2021 auf 261,9 Millionen Tonnen und belegte weltweit den dritten Platz für die Tierernährung von Nutztieren, Geflügel, Schweinen und vielen anderen. Die Futtermittelpreise wirkten sich stark auf die Produzenten aus. Weitere Herausforderungen für diese Preise waren staatliche Vorschriften für nachhaltigere Praktiken, wie etwa die Reduzierung des Stickstoffverbrauchs und die Abschaffung von Antibiotika.

Trends auf dem europäischen Mischfuttermarkt

Wachsende Nachfrage nach Fleisch- und Aquakulturprodukten

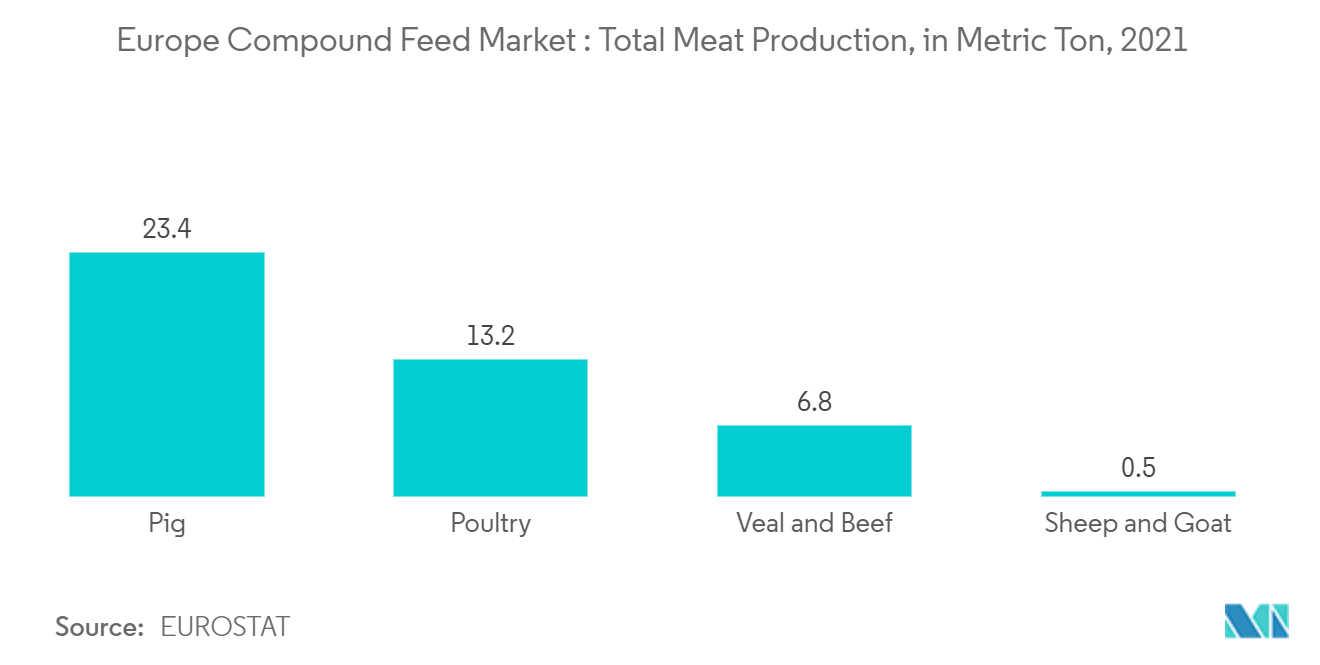

- Der Fleischkonsum nimmt in der gesamten Region stetig zu. Bevölkerungswachstum, Urbanisierung, Demografie, Einkommen, Preise sowie Umwelt- und Gesundheitsbedenken sind Schlüsselfaktoren, die das Ausmaß und die Art des Fleischkonsums beeinflussen. Dadurch steigt der Bedarf des Marktes an Mischfuttermitteln in Europa. Laut dem Bericht des US-Landwirtschaftsministeriums (USDA) belief sich der Gesamtfleischverbrauch im Jahr 2021 auf 11.850 Tonnen und lag damit über dem Vorjahreswert von 11.732 Tonnen.

- Polen ist immer noch der größte Hühnerproduzent der Europäischen Union (EU) und macht fast 20 Prozent der gesamten EU-Hühnerproduktion aus. Polnische Erzeuger reduzierten ihre Bestände im ersten Halbjahr 2021, was in Kombination mit sich weniger reproduzierenden Beständen, die durch Entvölkerungsmaßnahmen im Zusammenhang mit der hochpathogenen Vogelgrippe (HPAI) dezimiert wurden, bis Mitte 2021 zu höheren (+ 30 Prozent) Erzeugerpreisen für Masthähnchen führte. 2021.

- Der wirtschaftliche Abschwung hatte nur sehr begrenzte Auswirkungen auf den europäischen Fleischmarkt und behielt seine positiven Aussichten bei. Das stärkste Wachstum beim Fleischkonsum wird aufgrund veränderter Ernährungsgewohnheiten, Bevölkerung und Wirtschaftswachstum in Deutschland, Frankreich, Spanien und dem Vereinigten Königreich erwartet. Fisch enthält wenig Fett, Cholesterin und Kohlenhydrate. Obwohl Fisch nicht sehr proteinreich ist, liefert er auch wichtige Vitamine und Aminosäuren. Die Nachfrage nach Meeresfrüchten steigt rasant, da sich immer mehr Menschen der gesundheitlichen Vorteile des Fischkonsums bewusst werden. Die steigende Lebenserwartung und die begrenzte Verfügbarkeit von Land- und Wasserressourcen für die Tierfutterproduktion sowie die zunehmende Nutzung dieser Ressourcen für die Lebensmittel- und Ethanolproduktion erhöhen die Nachfrage nach Tierfutter in der europäischen Fleischindustrie.

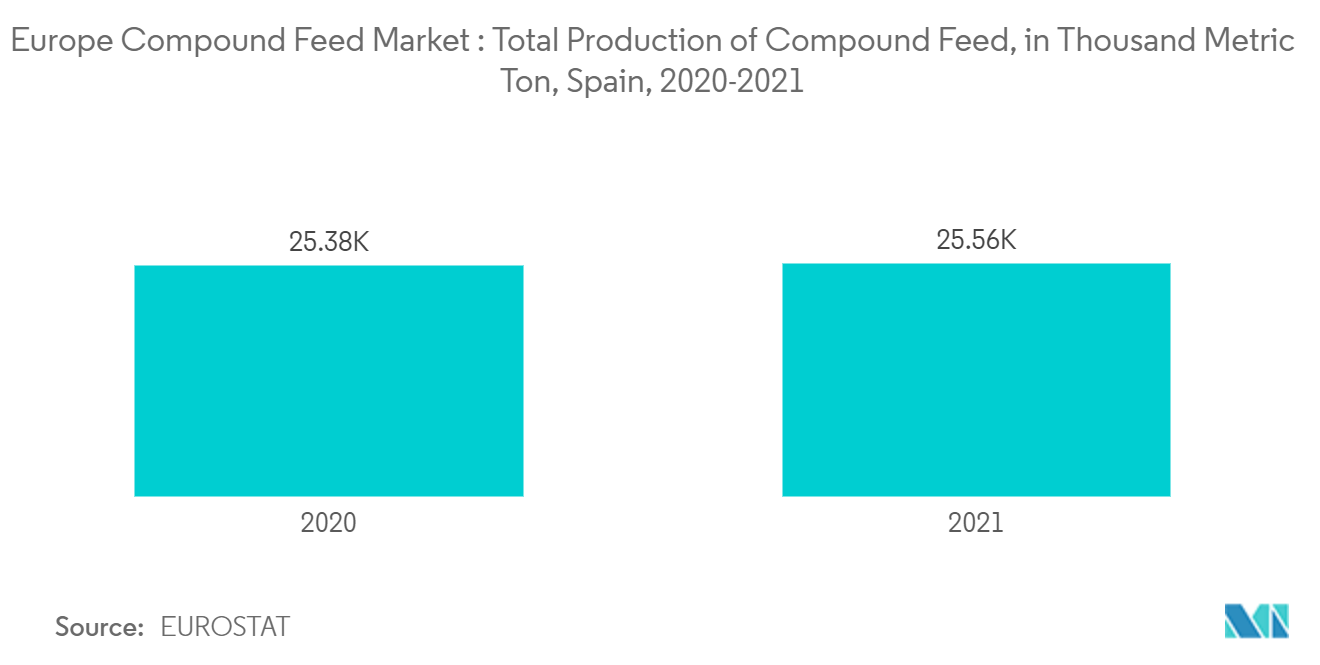

Spanien dominiert den Markt

- Die EU verfügt über einen beträchtlichen Viehbestand 142 Millionen Schweine, 76 Millionen Rinder, 60 Millionen Schafe und 11 Millionen Ziegen im Dezember 2021. Schmerzen machten 24 % der Schweine in der EU, 9 % der Rinder in der EU und 25 % der Rinder in der EU aus Schafe in der EU und 23 % der Ziegen in der EU. Auf Frankreich entfielen 9 % der EU-Schweine, 23 % der EU-Rinder, 12 % der EU-Schafe und 12 % der EU-Ziegen. Auf Deutschland entfielen 17 % der EU-Schweine und 15 % der EU-Rinder, 3 % der EU-Schafe und 1 % der EU-Ziegen.

- Die Futtermittelindustrie in Spanien, die über 800 Futtermittelunternehmen umfasst, beschäftigt 11.700 Mitarbeiter. Das expandierende Mischfuttergeschäft des Landes hat globale Giganten dazu veranlasst, ihre Präsenz auf dem spanischen Markt zu stärken. Darüber hinaus wurde der Markt durch technische Fortschritte im Tierfuttergeschäft vorangetrieben. Viele Futtermittelfabriken in Spanien sind klein oder mittelgroß und betreiben über das ganze Land verteilt vielfältige Viehzuchtaktivitäten. Zwei Drittel der Mitglieder produzieren Futtermittel und Rinder für den Export.

- Die Qualität des spanischen Futters ist hervorragend. Darüber hinaus ist Spanien ein bedeutender Exporteur, insbesondere in asiatische Länder wie China, Korea und die Philippinen.

- Nach Angaben der Confederación Española de Fabricantes de Alimentos Compuestos para Animales (CESFAC) stammen zwei Drittel der 3,5 Millionen Tonnen nach Spanien importierter Sojabohnen aus Brasilien, wobei 87 % zur Herstellung von Viehfutter verwendet werden.

- Soja ist bei der Herstellung von Futtermitteln von Vorteil, da es eine reichhaltige Proteinquelle ist. Aufgrund der zunehmenden Importabhängigkeit suchen die meisten Unternehmen jedoch nach alternativen pflanzlichen Proteinen, beispielsweise Hülsenfrüchten. Die Geschäftsbeziehung zwischen spanischen Landwirten und Futtermittelherstellern ist ein weiterer Aspekt, der zum Erfolg der Branche beiträgt.

- In der Futtermittelherstellung, der Verarbeitung tierischer Proteine und der Vermarktung besteht eine enge strategische Partnerallianz zwischen großen Schweine- und Hühnerproduzenten. Dieser Ansatz erzeugt qualitativ hochwertiges, kostengünstiges spanisches tierisches Protein, was dazu beigetragen hat, die Wettbewerbsfähigkeit der Schweine- und Hühnerexporte aufrechtzuerhalten.

Überblick über die europäische Mischfutterindustrie

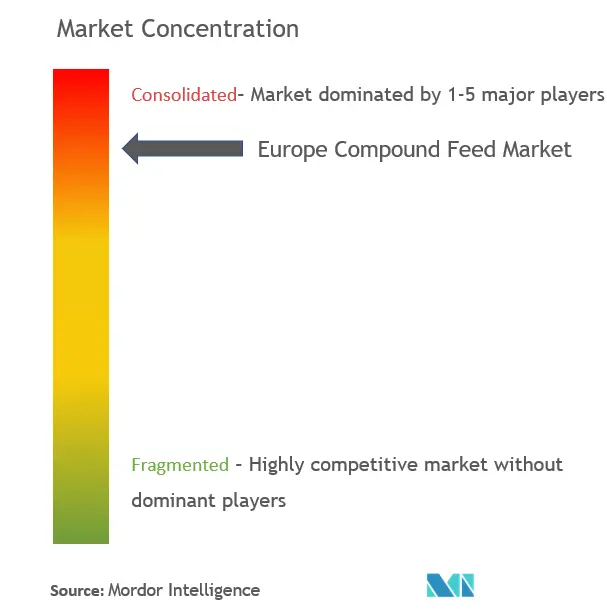

Der europäische Mischfuttermarkt ist konzentriert, wobei einige große Player einen großen Marktanteil erobern. Führende Unternehmen konzentrieren sich auf die Übernahme von Futtermittelfabriken und kleinen Produktionsbetrieben, um ihr Geschäft auf lokalen und ausländischen Märkten auszubauen. Einige Akteure haben ihre europäische Präsenz durch die Übernahme oder Fusion von Herstellern auf ausländischen Märkten erweitert. Die führenden Unternehmen wie Cargill, Incorporated, Alltech, Biomin, Kemin Industries, Inc und ADM Animal Nutrition konzentrierten sich auf die regionale Ausweitung des Geschäfts und die Errichtung eines neuen Werks, um die Produktionskapazität und eine Produktlinie zu erweitern. Darüber hinaus erhöhen die Unternehmen die Produktionskapazitäten ihrer bestehenden Werke.

Europas Marktführer für Mischfuttermittel

Cargill, Incorporated

Alltech

ADM Animal Nutrition

Kemin Industries, Inc

Biomin

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Mischfuttermarkt

- April 2022 Cargill investiert 50 Millionen US-Dollar in den Aufbau von Forschung und Entwicklung in China, in der Nähe von Elk River, Minnesota, und in eine Einrichtung in den Niederlanden, Europa, zur Erforschung und Entwicklung von Tierernährung und Futtermitteln.

- November 2021 ADM übernimmt Sojaprotein, einen führenden europäischen Anbieter gentechnikfreier Sojazutaten, um die Kapazitäten für pflanzliche Proteine in der Tierernährung zu stärken.

- Februar 2021 The Pavo, eine Marke der ForFarmer-Gruppe, übernimmt den Pferdefutteranbieter Mühldorfer Pferdefutter, dessen Produkte hauptsächlich in Deutschland erhältlich sind. Durch diese Übernahme stieg der Umsatz von Pavo in Deutschland um über 40 %, was eine weitere Marktexpansion in den Pferdefuttersektor ermöglichte.

Segmentierung der europäischen Mischfutterindustrie

Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an Nutztiere verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen, unabhängig davon, ob sie Zusatzstoffe enthalten oder nicht. Während Sojabohnen, Mais, Gerste, Weizen und Sorghum die am häufigsten verwendeten Rohstoffe sind, sind Vitamine, Mineralien und Aminosäuren die am häufigsten zu Mischfuttermitteln verarbeiteten Zusatzstoffe.

Der europäische Mischfuttermarkt ist nach Tierart in Wiederkäuer, Geflügel, Schweine, Aquakultur und andere Tierarten, nach Zutaten in Getreide, Kuchen und Mahlzeiten, Nebenprodukte und Nahrungsergänzungsmittel sowie nach geografischer Lage in Spanien, das Vereinigte Königreich, Frankreich und Deutschland unterteilt , Russland, Italien und das übrige Europa.

Der Bericht bietet Marktgröße und Prognosen in Bezug auf Wert (Mio. USD) und Volumen (Tausend Tonnen) für alle oben genannten Segmente.

| Wiederkäuer |

| Geflügel |

| Schwein |

| Aquakultur |

| Andere Tierarten |

| Getreide | |

| Kuchen und Mahlzeiten | |

| Nebenprodukte | |

| Ergänzungen | Vitamine |

| Aminosäure | |

| Enzyme | |

| Präbiotika und Probiotika | |

| Säuerungsmittel | |

| Andere Ergänzungen |

| Spanien |

| Großbritannien |

| Frankreich |

| Deutschland |

| Russland |

| Italien |

| Rest von Europa |

| Tierart | Wiederkäuer | |

| Geflügel | ||

| Schwein | ||

| Aquakultur | ||

| Andere Tierarten | ||

| Zutat | Getreide | |

| Kuchen und Mahlzeiten | ||

| Nebenprodukte | ||

| Ergänzungen | Vitamine | |

| Aminosäure | ||

| Enzyme | ||

| Präbiotika und Probiotika | ||

| Säuerungsmittel | ||

| Andere Ergänzungen | ||

| Erdkunde | Spanien | |

| Großbritannien | ||

| Frankreich | ||

| Deutschland | ||

| Russland | ||

| Italien | ||

| Rest von Europa | ||

Häufig gestellte Fragen zur Marktforschung für Mischfuttermittel in Europa

Wie groß ist der europäische Mischfuttermarkt derzeit?

Der europäische Mischfuttermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,30 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Mischfuttermarkt?

Cargill, Incorporated, Alltech, ADM Animal Nutrition, Kemin Industries, Inc, Biomin sind die wichtigsten Unternehmen, die auf dem europäischen Mischfuttermarkt tätig sind.

Welche Jahre deckt dieser europäische Mischfuttermarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Mischfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Mischfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Mischfutter in Europa

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Mischfuttermitteln in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Mischfuttermitteln in Europa umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.