Marktanalyse für Mischfuttermittel in Afrika

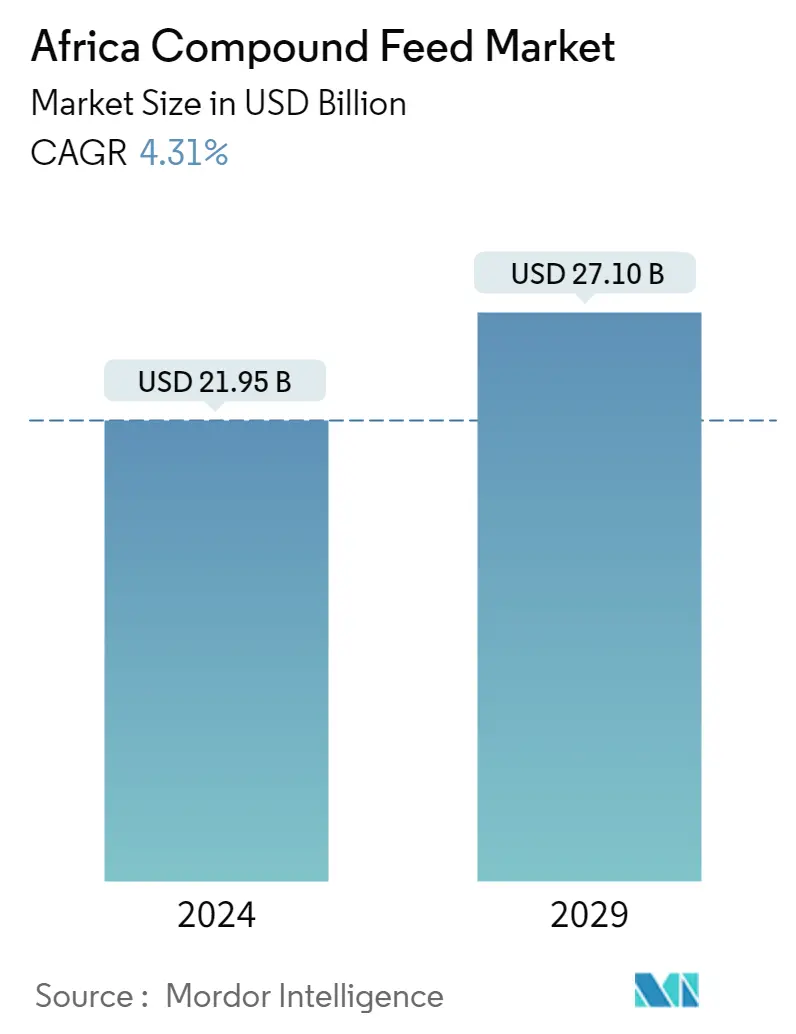

Das Volumen des afrikanischen Mischfuttermarktes wird auf 21,95 Milliarden USD im Jahr 2024 geschätzt und soll bis 2029 27,10 Milliarden USD erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,31 % im Prognosezeitraum (2024–2029) entspricht.

- Auf dem afrikanischen Tierfuttermarkt sind Rohstoffe für Tierfutter in ausreichender Menge verfügbar, insbesondere Mais, der Hauptbestandteil vieler Tierfutterhersteller des Landes.

- In den letzten Jahrzehnten ist das Pro-Kopf-Einkommen in Afrika deutlich gestiegen, was zu Urbanisierung und einem verbesserten Lebensstandard geführt hat. Das schnelle Wachstum des verfügbaren Einkommens und die Globalisierung haben zu einem erhöhten Fleischkonsum geführt, was wiederum der Futtermittelindustrie in Südafrika Auftrieb gegeben hat.

- Südafrika dominiert den Markt aufgrund der steigenden Nachfrage nach Fleisch und tierischen Produkten, die der Hauptantriebsfaktor für das Wachstum des afrikanischen Mischfuttermarktes ist. Der Einsatz von Mischfutter ist insbesondere in intensiven Viehzuchtsystemen von Bedeutung. Dies hat zu einem schnellen Wachstum dieser Systeme in Afrika geführt, hauptsächlich aufgrund des Mangels an Land und des Überangebots an Arbeitskräften. Dies ist ein positives Zeichen für den Futtermarkt.

Markttrends für Mischfutter in Afrika

Notwendigkeit einer Steigerung der Viehproduktivität

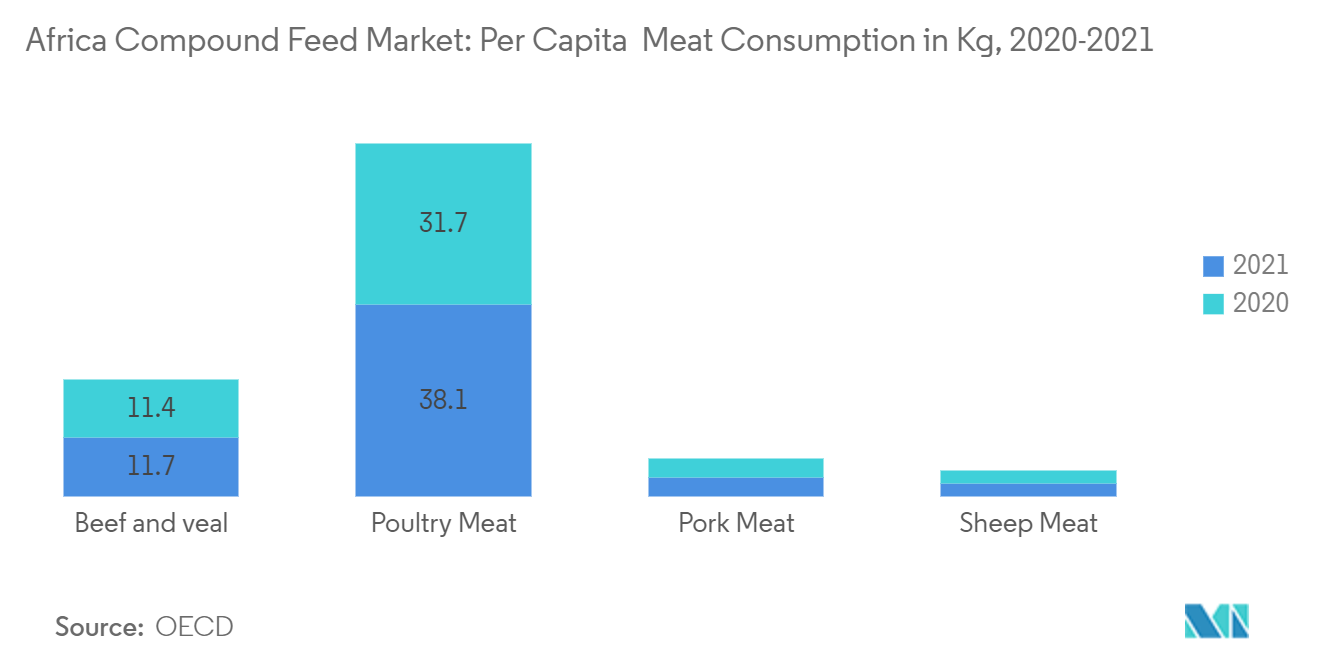

- Aufgrund des rasanten Wachstums der Urbanisierung, der Globalisierung, zunehmender Gesundheitsbedenken und des verfügbaren Einkommens steigt der Fleischkonsum in der Region. Die zunehmende Vorliebe für hochwertige und proteinreiche Ernährungsgewohnheiten führt dazu, dass Verbraucher vermehrt Fleisch, insbesondere Geflügel, verzehren. Daher ist der Verzehr von Geflügelfleisch im Laufe der Jahre gestiegen. Nach Angaben der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD) lag der Pro-Kopf-Verbrauch von Geflügelfleisch im Jahr 2021 beispielsweise bei 31,8 kg, was einem Anstieg von 0,10 kg gegenüber dem Vorjahr entspricht. Der Verbrauch ist auch auf den niedrigeren Preis von Geflügel im Vergleich zu anderen Fleischsorten zurückzuführen.

- Darüber hinaus ist Vieh ein wichtiges Gut in Afrika, da es zur Verbesserung des Ernährungszustands seiner Besitzer und zum Wirtschaftswachstum beiträgt. Es wurde beobachtet, dass die Viehproduktivität im Land gesteigert wurde, um die Nachfrage nach Fleisch und Milchprodukten zu decken. Um den Inlandsverbrauch zu decken und die Importabhängigkeit zu verringern, müssen die Tierhalter daher den Tieren hochwertiges Futter verfüttern, was den Markt für Mischfutter ankurbelt.

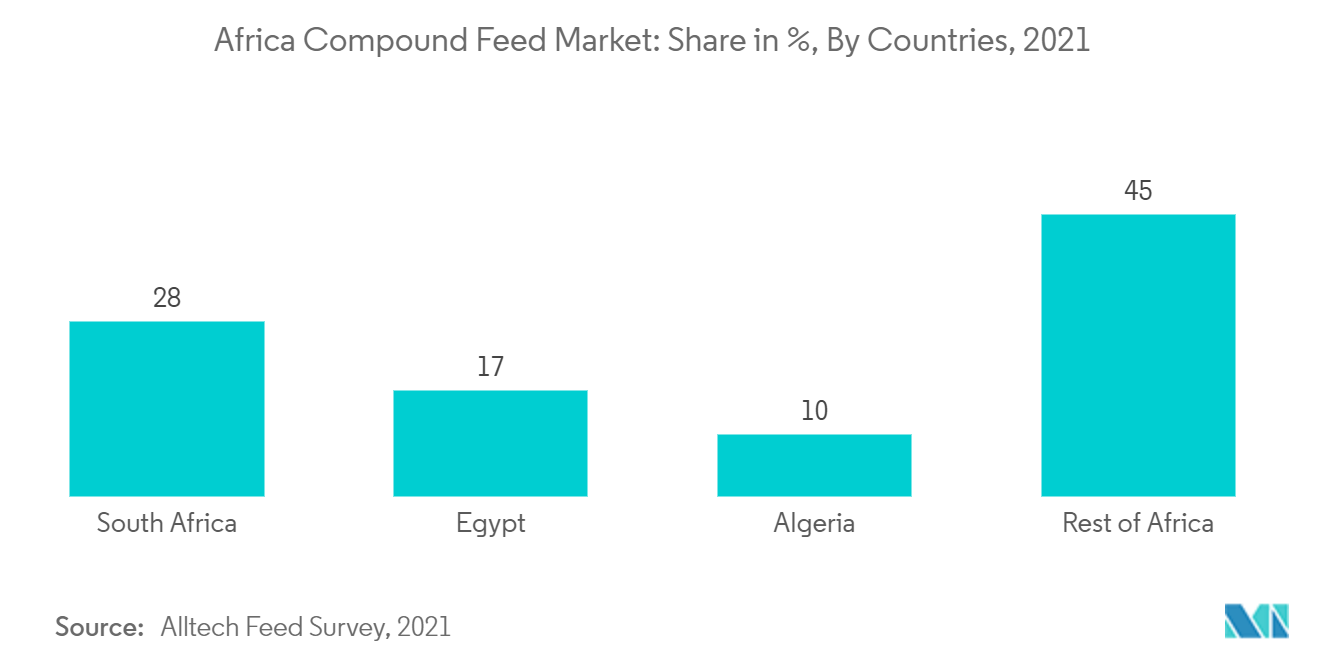

Südafrika dominiert den Markt

- Der südafrikanische Mischfuttermarkt verzeichnet ein stetiges Wachstum, mit steigender Produktion und Nachfrage nach Tierprodukten, einem Anstieg der Bevölkerung, des Verbrauchs und der Urbanisierung. Nach Angaben der Animal Feed Manufacturers Association (AFMA) wird die südafrikanische Mischfutterindustrie hauptsächlich in fünf Hauptkategorien eingeteilt Schweine, Broiler, Rinder und Schafe, Milchprodukte und Legehennen. In den letzten Jahren wurde die lokale Sojabohnen- und Ölproduktion hochgefahren, was zu kostengünstigen Rohstoffen wie Ölkuchen und Mehlen führte, die an die Tierfutterindustrie geliefert wurden.

- Laut einer Altech-Umfrage gab es im Jahr 2022 einen Rückgang der Futtermitteltonnage in Afrika um 3,86 %, was hauptsächlich auf die in Ägypten, Marokko, Kenia und Nigeria gemeldeten Reduzierungen zurückzuführen ist. Südafrika hingegen verzeichnete einen Anstieg von mehr als 2 %. Die Futtermittelproduktion der Tierfutterhersteller in Südafrika ist aufgrund der gestiegenen Lebensmittelausgaben, insbesondere der Mittelschicht, der starken Nachfrage nach Qualitätsfleisch und der Erholung des Tourismussektors von Jahr zu Jahr gestiegen. Darüber hinaus verfügt das Land laut der Alltech-Futterumfrage über 74 Futtermühlen mit einer Gesamtproduktion von Mischfutter von 12,05 Millionen Tonnen im Jahr 2021, davon 3,5 Millionen Tonnen für Broiler und 2,3 Millionen Tonnen für Milchkühe. 2,0 Millionen Tonnen Rindfleisch.

Überblick über die afrikanische Mischfutterindustrie

Der afrikanische Mischfuttermarkt ist stark konzentriert, wobei einige große Unternehmen den Markt dominieren, wie Cargill Inc, Nutreco NV, Alltech Inc., New Hope Group SA und Novus International. Führende Unternehmen konzentrieren sich auf die Übernahme von Futtermittelfabriken und kleinen Herstellern, um ihr Geschäft auf lokalen und ausländischen Märkten auszubauen. Einige Akteure haben ihre geografische Präsenz durch die Übernahme oder Fusion von Herstellern in ausländischen Märkten erweitert. Die Ausweitung des Geschäfts auf verschiedene Regionen und die Errichtung eines neuen Werks zur Steigerung der Produktionskapazität und einer Produktlinie haben den Unternehmen geholfen, mehr Marktanteile zu halten. Darüber hinaus erhöhen die Unternehmen die Produktionskapazitäten ihrer bestehenden Werke.

Marktführer für Mischfuttermittel in Afrika

Cargill Inc.

New Hope Group SA

Nutreco NV

Alltech

Novus International

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum afrikanischen Mischfuttermarkt

- Juni 2022 Nutreco erhält einen Zuschuss in Höhe von 4,8 Millionen US-Dollar von der Bill Melinda Gates Foundation. Ziel des Zuschusses ist es, die Umsetzung einer lokalen, nachhaltigen Vollfutterproduktion in Subsahara-Afrika zu beschleunigen und so Nutrecos Ziel Feeding the Future voranzutreiben.

- Februar 2022 Nutreco erhält die behördliche Genehmigung für seine Partnerschaft mit Unga Group Plc zur Gründung von zwei Joint Ventures. Diese Partnerschaft wird dazu beitragen, die wachsende Nachfrage nach hochwertigem Protein in der ostafrikanischen Region zu decken.

Segmentierung der afrikanischen Mischfutterindustrie

Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an Nutztiere verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen und keine Zusatzstoffe enthalten.

Das Afrika-Mischfutter ist eine Mischung aus Rohstoffen und Zusatzstoffen, die an das Vieh verfüttert werden und entweder aus pflanzlichen, tierischen, organischen oder anorganischen Stoffen oder aus industrieller Verarbeitung stammen und keine Zusatzstoffe enthalten. Der afrikanische Mischfuttermarkt ist nach Tierart (Wiederkäuer, Geflügel, Schweine, Aquakultur und andere), Zutaten (Getreide, Kuchen und Mahlzeiten, Nebenprodukte und Nahrungsergänzungsmittel) und Geografie segmentiert. Das Nahrungsergänzungsmittelsegment ist weiter unterteilt in Vitamine, Aminosäuren, Enzyme, Säuerungsmittel, Probiotika, Präbiotika und andere Nahrungsergänzungsmittel. Der Bericht bietet Markteinschätzungen und Prognosen zum Wert (in Tausend USD) für die oben genannten Segmente.

Der Bericht bietet Markteinschätzungen und Prognosen zum Wert (in Tausend USD) für die oben genannten Segmente.

| Wiederkäuer |

| Geflügel |

| Schwein |

| Aquakultur |

| Andere Tierarten |

| Getreide | |

| Kuchen und Mahlzeiten | |

| Nebenprodukte | |

| Ergänzungen | Vitamine |

| Aminosäure | |

| Enzyme | |

| Präbiotika und Probiotika | |

| Säuerungsmittel | |

| Andere Ergänzungen |

| Südafrika |

| Ägypten |

| Rest von Afrika |

| Tiertyp | Wiederkäuer | |

| Geflügel | ||

| Schwein | ||

| Aquakultur | ||

| Andere Tierarten | ||

| Zutat | Getreide | |

| Kuchen und Mahlzeiten | ||

| Nebenprodukte | ||

| Ergänzungen | Vitamine | |

| Aminosäure | ||

| Enzyme | ||

| Präbiotika und Probiotika | ||

| Säuerungsmittel | ||

| Andere Ergänzungen | ||

| Erdkunde | Südafrika | |

| Ägypten | ||

| Rest von Afrika | ||

Häufig gestellte Fragen zur Marktforschung für Mischfuttermittel in Afrika

Wie groß ist der afrikanische Mischfuttermarkt?

Es wird erwartet, dass der afrikanische Mischfuttermarkt im Jahr 2024 ein Volumen von 21,95 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 4,31 % bis 2029 auf 27,10 Milliarden US-Dollar wachsen wird.

Wie groß ist der afrikanische Mischfuttermarkt derzeit?

Im Jahr 2024 wird die Größe des afrikanischen Mischfuttermarkts voraussichtlich 21,95 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem afrikanischen Mischfuttermarkt?

Cargill Inc., New Hope Group SA, Nutreco NV, Alltech, Novus International sind die wichtigsten Unternehmen, die auf dem afrikanischen Mischfuttermarkt tätig sind.

Welche Jahre deckt dieser afrikanische Mischfuttermarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des afrikanischen Mischfuttermarktes auf 21,04 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des afrikanischen Mischfuttermarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des afrikanischen Mischfuttermarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der afrikanischen Mischfutterindustrie

Statistiken zum Marktanteil, zur Größe und zur Umsatzwachstumsrate von Mischfutter in Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Mischfutter in Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.