Marktgröße und Marktanteil für Klinische EHR-Systeme

Marktanalyse für Klinische EHR-Systeme von Mordor Intelligence

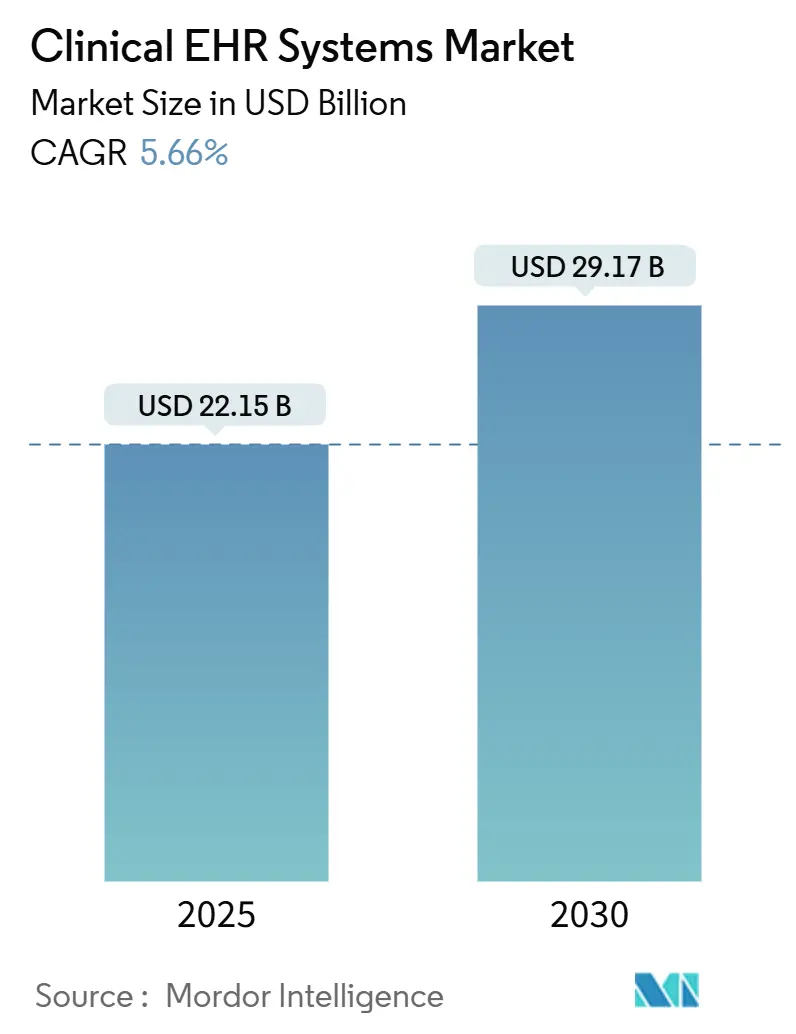

Der Markt für klinische EHR-Systeme verzeichnete 2025 22,15 Milliarden USD und soll bis 2030 29,17 Milliarden USD erreichen, mit einer CAGR von 5,66%. Beschleunigte Digitalisierung im Gesundheitswesen, strenge regulatorische Anreize und der Wandel hin zu wertbasierten Erstattungsmodellen sind die primären Kräfte, die die Akzeptanz erweitern. Krankenhäuser und ambulante Netzwerke ersetzen isolierte Plattformen durch einheitliche Patientenakten zur Verbesserung der Behandlungskoordination, während in moderne Lösungen eingebettete KI-Tools die klinische Dokumentationszeit verkürzen und Burnout reduzieren. Cloud-Bereitstellung bildet nun das Fundament der meisten neuen Projekte, da sie Investitionskosten senkt und sofortige Skalierbarkeit bietet. Interoperabilitätsvorgaben wie TEFCA sorgen dafür, dass Anbieter ihre Produkte an nationale Austauschstandards anpassen, was Gesundheitssysteme dazu veranlasst, Beschaffungsprioritäten hin zu Plattformen mit bewährten Datenaustausch-Referenzen zu überdenken.

Wichtige Erkenntnisse des Berichts

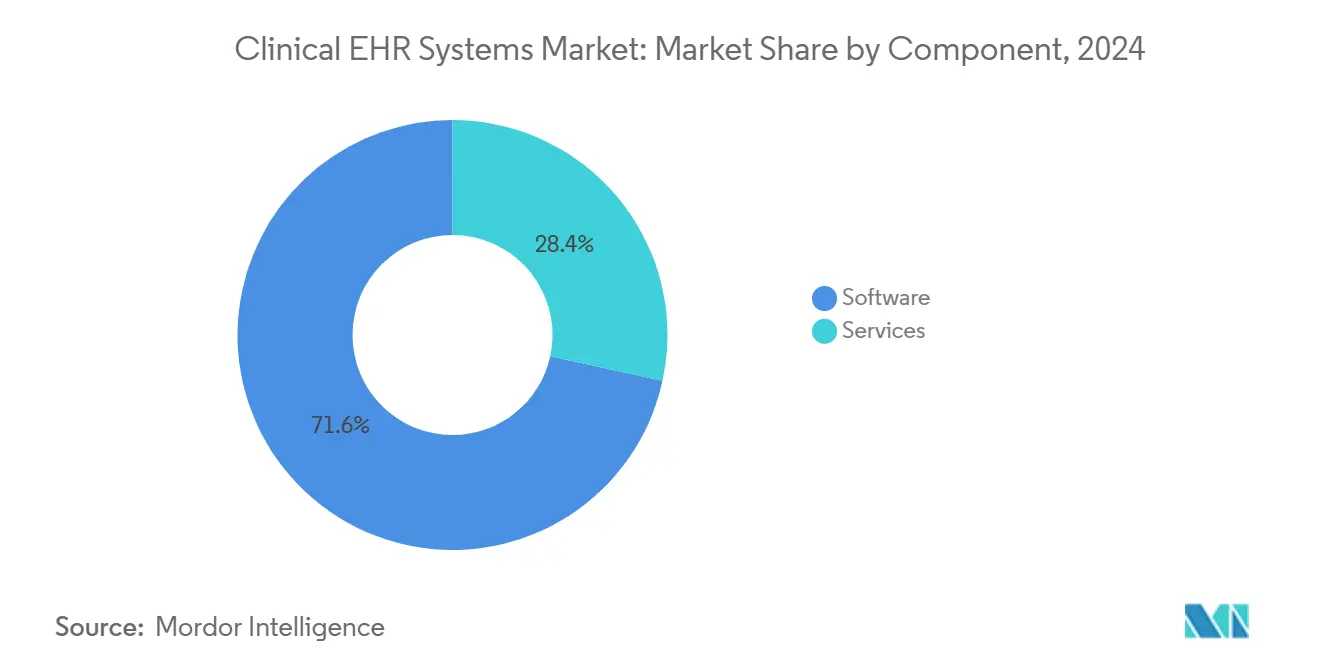

- Nach Komponenten führte Software mit 71,59% der Marktgröße für klinische EHR-Systeme in 2024, während Services die schnellste CAGR von 6,29% bis 2030 verzeichnen soll.

- Nach Bereitstellungsmodus eroberten Cloud-basierte Lösungen 70,62% des Marktanteils für klinische EHR-Systeme in 2024 und sollen mit einer CAGR von 6,13% bis 2030 expandieren.

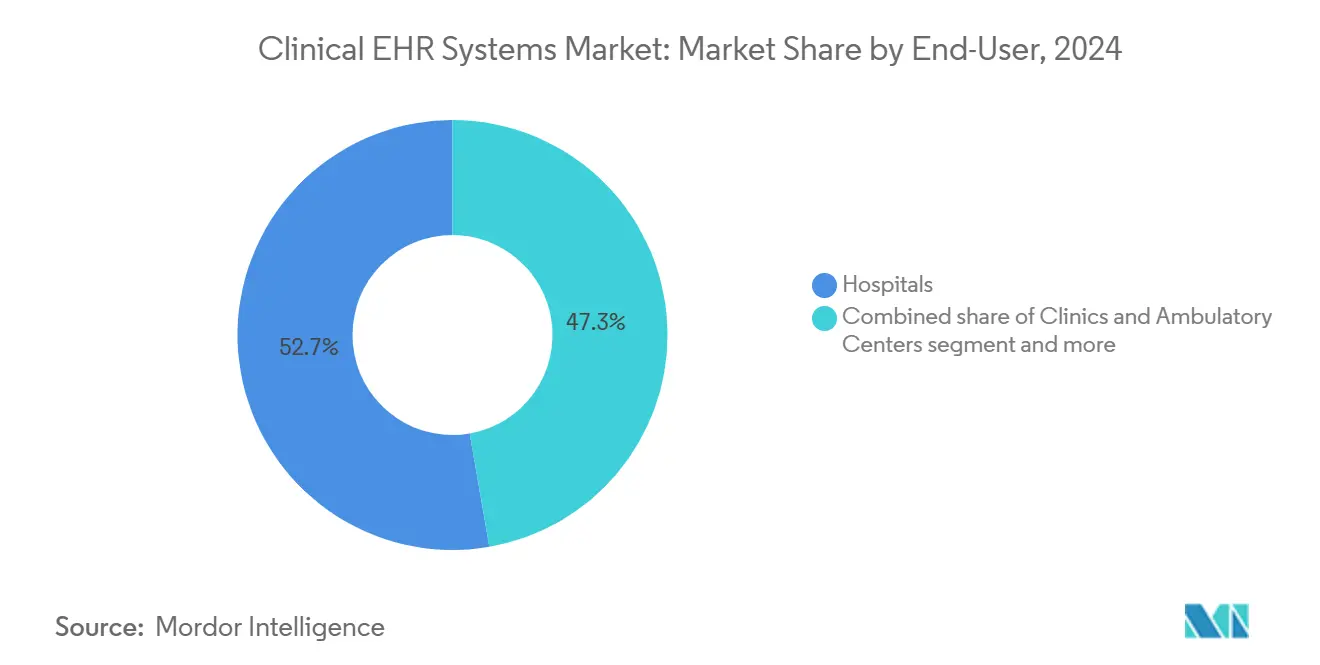

- Nach Endbenutzer machten Krankenhäuser 52,74% des Marktanteils für klinische EHR-Systeme in 2024 aus, während Kliniken und Ambulante Zentren mit einer CAGR von 6,07% bis 2030 wachsen sollen.

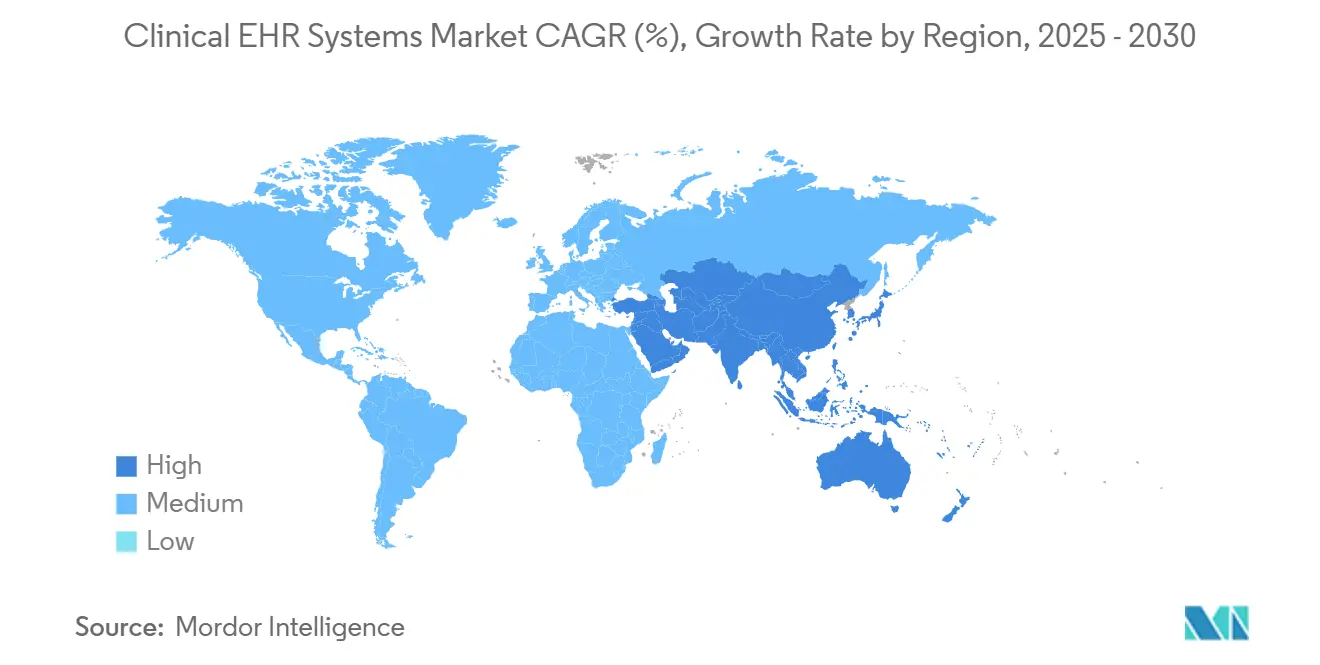

- Nach Geografie kommandierte Nordamerika 39,38% Anteil der Marktgröße für klinische EHR-Systeme in 2024; Asien-Pazifik ist auf dem Weg, die am schnellsten wachsende Region mit einer CAGR von 6,54% bis 2030 zu werden.

Globale Trends und Einblicke des Marktes für Klinische EHR-Systeme

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Staatliche Anreize für landesweite EHR-Einführung | +1.2% | Global, am stärksten in Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Nachfrage nach integrierter Behandlungskoordination über Einrichtungen hinweg | +1.0% | Global, akut in fragmentierten Systemen | Langfristig (≥ 4 Jahre) |

| Wachsendes Volumen bei Telemedizin & Remote-Monitoring | +0.8% | Global, schnell in APAC und ländlichen Märkten | Kurzfristig (≤ 2 Jahre) |

| Wandel zu wertbasierten Erstattungsmodellen | +0.6% | Nordamerika und Europa, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Aufstieg von KI-unterstützter Sprachdokumentation | +0.4% | Nordamerika und Europa führend, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Cybersicherheits-Versicherungsrabatte | +0.3% | Nordamerika und EU, entstehend in APAC | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Anreize treiben landesweite EHR-Einführung voran

Finanzielle Belohnungen[1]Centers for Medicare & Medicaid Services, "Calendar Year 2024 Program Requirements," cms.gov , die in aktualisierten Medicare Promoting Interoperability-Regeln und Medicaid-Programmen eingebettet sind, sorgen für kontinuierlichen Kapitalfluss zu zertifizierten Patientenakten. Krankenhäuser können bis zu 63.750 USD pro Anbieter erhalten, indem sie sinnvolle Nutzung demonstrieren, und Strafen zielen nun auf Organisationen ab, die Informationsaustausch blockieren. Der 21st Century Cures Act verknüpft Erstattungen zusätzlich mit Interoperabilität[2]Office of the Federal Register, "21st Century Cures Act-Establishment of Disincentives for Health Care Providers," federalregister.gov und schafft dauerhafte Nachfrage nach Plattformen, die Datenaustausch-Benchmarks erfüllen.

Integrierte Behandlungskoordination treibt Systemkonvergenz voran

Fragmentierte Patientenakten hindern Kliniker daran, auf longitudinale Patientengeschichten zuzugreifen. TEFCA, wirksam ab Januar 2025, verpflichtet Anbieter zur Unterstützung nationaler Austauschspezifikationen[3]Office of the Federal Register, "Health Data, Technology, and Interoperability; Trusted Exchange Framework and Common Agreement," federalregister.gov und lenkt die Beschaffung hin zu unternehmensweiten Lösungen, die Datensilos eliminieren.

Telemedizin-Integration beschleunigt Remote-Care-Fähigkeiten

Gesundheitssysteme integrieren Virtuelle-Pflege-Module in Kernpatientenakten, sodass zu Hause erfasste Vitalwerte direkt in die Akte einfließen und Arbeitsablauf-Kontinuität sowie umfassende Dokumentation bewahren. Gesundheitsorganisationen berichten, dass integrierte Telemedizin-EHR-Plattformen die Anbieterproduktivität verbessern, indem sie vertraute Arbeitsabläufe beibehalten und gleichzeitig die Servicebereitstellung über traditionelle Einrichtungsgrenzen hinaus erweitern.

KI-unterstützte Sprachdokumentation reduziert klinische Belastung

Die Integration von Künstlicher Intelligenz (KI) in EHR-Systeme adressiert die anhaltende Herausforderung der klinischen Dokumentationsbelastung, die zu Arzt-Burnout beiträgt. Ambient Scribes konvertieren Gespräche in strukturierte Notizen[4]Craig Lee, "Evaluating the Impact of Artificial Intelligence (AI) on Clinical Documentation Efficiency and Accuracy Across Clinical Settings: A Scoping Review," Cureus, pmc.ncbi.nlm.nih.gov , reduzieren die Tippzeit um bis zu 90% und ermöglichen es Ärzten, sich auf Patienteninteraktion zu konzentrieren.

Hemmfaktoren-Einflussanalyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Datenschutz- und Interoperabilitätsbedenken | -0.7% | Global, verstärkt in Europa und Nordamerika | Langfristig (≥ 4 Jahre) |

| Mangel an ausgebildeten Gesundheits-IT-Fachkräften | -0.5% | Global, akut in Schwellenmärkten und ländlichen Gebieten | Mittelfristig (2-4 Jahre) |

| Steigende Kosten von Cloud-Egress-Gebühren | -0.4% | Global, am höchsten in großen Gesundheitssystemen | Mittelfristig (2-4 Jahre) |

| Vendor-Lock-in verlangsamt modulare Migration | -0.3% | Global, betrifft mittelgroße Anbieter | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Datenschutz- und Interoperabilitätsbedenken schränken Akzeptanz ein

Neue HIPAA-Sicherheitsrevisionen schlagen obligatorische Verschlüsselung und Multi-Faktor-Authentifizierung vor, was die Compliance-Komplexität eskaliert. Die kumulative Exposition von 136 Millionen kompromittierten Datensätzen in 2023 verstärkt vorsichtige Budgetierung für neue Implementierungen.

Gesundheits-IT-Fachkräftemangel begrenzt Implementierungskapazität

ONC-Trainingsinitiativen haben den Pool zertifizierter Spezialisten vergrößert, dennoch bleiben unbesetzte Stellen in den Bereichen Datenschutz, Analytik und Integration. Kleinere Krankenhäuser verzögern Go-Lives, bis sie Talente sichern, die in der Lage sind, Systemleistung aufrechtzuerhalten.

Segmentanalyse

Nach Komponenten: Software-Führungsrolle treibt Innovation

Software hielt 71,59% des Marktanteils für klinische EHR-Systeme in 2024, was die Anbieterpräferenz für Funktionalität über Hardware widerspiegelt. Services, obwohl kleiner, wachsen mit 6,29% CAGR dank steigender Nachfrage nach Implementierung, Optimierung und Datenmigrations-Engagements. Der Markt für klinische EHR-Systeme profitiert von KI-getriebener Dokumentation, Analytik und prädiktiven Modulen, die auf Kernsoftware aufsetzen. Anbieter integrieren nun natürlichsprachliche Schnittstellen, sodass Ärzte sprechen, das System transkribiert und diskrete Felder in Echtzeit aktualisiert werden.

Services-Expansion zeigt die Anerkennung, dass Change Management oft die Kapitalrendite bestimmt. Managed-Service-Verträge decken Interoperabilitäts-Upgrades, Cybersicherheitshärtung und regulatorische Berichtszyklen ab. Hardware macht nun einen bescheidenen Anteil aus, da Cloud-Modelle die Server-Beschaffung auslagern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Bereitstellungsmodus: Cloud-Migration beschleunigt sich

Cloud-Bereitstellungen kommandierten 70,62% der Marktgröße für klinische EHR-Systeme in 2024 und sollen am schnellsten mit 6,68% jährlich wachsen. Anbieter nennen elastische Skalierung, schnelle Feature-Releases und eingebettete Disaster-Recovery-Schutzmaßnahmen. Einige Institutionen behalten On-Premise-Umgebungen für sensitive Imaging-Archive bei, dennoch setzen die meisten neuen Projekte standardmäßig auf Multi-Tenant-Architektur.

Hybrid-Ansätze dienen Multi-Facility-Netzwerken, die Legacy-Radiologie- oder Laboranwendungen integrieren müssen vor vollständiger Migration. Pay-as-you-go-Preisgestaltung leitet Kapitalbudgets zu Betriebskosten um und passt zu Finanzstrategien, die auf vorhersagbare Cash-Flows fokussiert sind. Regulierungsbehörden akzeptieren nun zertifiziertes Cloud-Hosting, wenn Verschlüsselung, Audit-Trails und regionale Datenresidenz-Regeln belegt sind, was Übergangshürden weiter senkt.

Nach Endbenutzer: Ambulante Versorgung gewinnt Momentum

Krankenhäuser repräsentierten 52,74% des Marktanteils für klinische EHR-Systeme in 2024, da stationäre Arbeitsabläufe komplex und stark reguliert bleiben. Jedoch sind Kliniken und Ambulante Zentren die am schnellsten wachsende Benutzergruppe mit 6,07% CAGR, was Zahler-Anreize widerspiegelt, die Prävention und chronische Krankheitsmanagement außerhalb der Akutversorgung belohnen.

Ambulante Gruppen suchen leichtgewichtige, aber interoperable Patientenakten, die Terminplanung, Telemedizin und E-Prescribing in einer Schnittstelle integrieren. Anbieter-Roadmaps priorisieren nun ambulante Vorlagen und Verbraucherportale, um Standorte zu sichern, bevor Multi-Praxis-Netzwerke auf Unternehmensplattformen standardisieren. Langzeitpflege und Spezialpraxen beschleunigen ebenfalls die Akzeptanz, ermutigt durch Erstattungsmodelle, die Informationsblockierung bestrafen und koordinierte Übergänge belohnen.

Geografieanalyse

Nordamerika behielt die Führung mit 39,38% Anteil der Marktgröße für klinische EHR-Systeme in 2024, untermauert durch reife Gesundheits-IT-Politik, breite Breitbandabdeckung und gut kapitalisierte Krankenhausketten. CMS-Anreizstrukturen finanzieren weiterhin Upgrades, während private Versicherer zunehmend elektronische Patientenakten für Netzwerkteilnahme verlangen.

Europa erlebt stetige, aber langsamere Migration, da DSGVO-Compliance zusätzliche Validierungsschritte einführt. Nationale Gesundheitsdienste in Großbritannien, Deutschland und Frankreich investieren in Cloud-Migrationsprogramme, die einheitliche Behandlungsakten über regionale Trusts versprechen. Beschaffungszyklen synchronisieren sich oft mit mehrjährigen Finanzierungsfenstern und schaffen periodische Spitzen bei Vertragsauszeichnungen.

Asien-Pazifik verzeichnet die schnellste CAGR von 6,54% bis 2030. Großangelegte öffentliche Projekte in Indien, China und südostasiatischen Nationen kombinieren Infrastruktur-Zuschüsse mit verpflichtenden Berichts-Frameworks. Regierungen bieten Steuergutschriften für Cloud-Nutzung und sponsern Workforce-Trainingsprogramme zur Beschleunigung der Akzeptanz. Der Nahe Osten und Afrika folgen ähnlichen Trajektorien; GCC-Mitglieder verbinden öffentliche Krankenhäuser über zentralisierte Austauschsysteme, während afrikanische Nationen Spenderfinanzierung für Open-Source-Rollouts nutzen.

Wettbewerbslandschaft

Der Markt für klinische EHR-Systeme bleibt konzentriert. Epic Systems expandierte bis 2024 auf einen bedeutenden Anteil der US-Krankenhäuser, ein Beweis für enge Kundenpartnerschaften und breite Anwendungssuiten. Oracle Health verlor trotz KI-zentrischen Verbesserungen Standorte aufgrund von Implementierungskomplexität. Regionale Marktführer in Europa und APAC verteidigen ihren Anteil durch Lokalisierung und vorgefertigte Sprachpakete.

Große Plattformen differenzieren sich durch Full-Stack-Interoperabilität, die Labor-, Imaging- und Revenue-Cycle-Funktionen enthält. Kleinere Herausforderer fokussieren sich auf Nischensegmente wie Verhaltensgesundheit oder Pädiatrie, wo maßgeschneiderte Vorlagen Workflow-Vorteile bieten. KI-Beschleuniger-Ambient Scribes, Sepsis-Vorhersage und automatisierte Kodierung-wirken als Grundvoraussetzung. Anbieter, die diese Features nicht integrieren können, riskieren Ausschluss von Shortlists, die durch Kliniker-Zufriedenheitsumfragen und Cyber-Versicherer-Checklisten geprägt sind.

Strategische Manöver umfassen Joint Ventures mit Hyperscale-Cloud-Anbietern für eingebettete Analytik und Marktplätze, die Drittanbieter-Entwicklern erlauben, Kernfunktionalität zu erweitern. Fusionen suchen Skaleneffekte in F&E und Support, während Private-Equity-Investitionen Wachstumsgelder für Mid-Tier-Player liefern, die in neue Geografien eintreten wollen.

Branchenführer für Klinische EHR-Systeme

-

Epic Systems Corporation

-

Medical Information Technology, Inc. (Meditech)

-

Oracle Corporation

-

TruBridge, Inc.

-

Veradigm Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Madison Dearborn Partners erwarb einen bedeutenden Anteil an NextGen Healthcare und positionierte den Anbieter für erweiterte Cloud- und KI-Investitionen.

- März 2025: InterSystems stellte IntelliCare vor, eine KI-gestützte Patientenakte mit natürlichsprachlichen Befehlen und automatisierten Abrechnungscode-Vorschlägen.

- März 2025: Commure trat der MEDITECH Alliance bei, um Ambient KI-Dokumentation in Expanse einzubetten und die Notenerstellungszeit für Kliniker zu verkürzen.

- Oktober 2024: Oracle veröffentlichte eine Cloud-First-EHR, die traditionelle Menüs durch Sprachbefehle und prädiktive Eingabeaufforderungen ersetzt.

Globaler Berichtsumfang für den Markt für Klinische EHR-Systeme

Eine Electronic Health Record (EHR) ist die systematisierte Sammlung von Patienten- und Bevölkerungsgesundheitsinformationen, die elektronisch in digitalem Format gespeichert werden. Diese Aufzeichnungen können über verschiedene Gesundheitsversorgungseinrichtungen hinweg geteilt werden. EHRs können eine Reihe von Daten umfassen, einschließlich Demografie, Krankengeschichte, Medikation und Allergien, Impfstatus, Labortestergebnisse, Röntgenbilder, Vitalzeichen, persönliche Statistiken wie Alter und Gewicht sowie Abrechnungsinformationen. Der Markt ist segmentiert nach Typ (Hardware und Software), Endbenutzer (Krankenhaus, Kliniken, Andere) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in den wichtigsten Regionen weltweit ab. Der Bericht bietet den Wert (in Millionen USD) für die oben genannten Segmente.

| Hardware |

| Software |

| Services |

| Cloud-basierte Lösungen |

| On-Premise-Lösungen |

| Hybrid-Lösungen |

| Krankenhäuser |

| Kliniken & Ambulante Zentren |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restlicher Asien-Pazifik-Raum | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Komponenten | Hardware | |

| Software | ||

| Services | ||

| Nach Bereitstellungsmodus | Cloud-basierte Lösungen | |

| On-Premise-Lösungen | ||

| Hybrid-Lösungen | ||

| Nach Endbenutzer | Krankenhäuser | |

| Kliniken & Ambulante Zentren | ||

| Andere Endbenutzer | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restlicher Asien-Pazifik-Raum | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Im Bericht beantwortete Schlüsselfragen

Welche Faktoren veranlassen Anbieter dazu, Legacy-EHR-Plattformen zu ersetzen?

Krankenhäuser und ambulante Netzwerke priorisieren einheitliche Patientenakten, die Echtzeit-Datenaustausch, Telemedizin-Integration und rationalisierte regulatorische Berichterstattung unterstützen, wodurch ältere isolierte Systeme operativ unhaltbar werden.

Wie verändert Künstliche Intelligenz Kliniker-Arbeitsabläufe innerhalb von EHR-Systemen?

Ambient Voice-Tools automatisieren nun Notiznahme und Kodierung, reduzieren drastisch die Dokumentationszeit und ermöglichen Klinikern, mehr Aufmerksamkeit der direkten Patientenversorgung zu widmen.

Warum werden Cloud-Bereitstellungen zunehmend gegenüber On-Premise-Installationen bevorzugt?

Cloud-gehostete EHRs liefern automatische Updates, elastische Skalierung und geringere Wartungsbelastung, während sie moderne Disaster-Recovery- und Sicherheitserwartungen erfüllen.

Welche Rolle spielen staatliche Regulierungen bei EHR-Kaufentscheidungen?

Compliance-Regeln, die Erstattungen an Interoperabilität und Datenaustausch-Anreize knüpfen, drängen Anbieter zu Anbietern mit bewährten Austauschfähigkeiten und zertifizierten Sicherheits-Frameworks.

Wie beeinflussen Cybersicherheitsanforderungen die Anbieterauswahl?

Versicherer bieten nun Prämienrabatte für Plattformen, die fortschrittliche Sicherheitsstandards erfüllen, sodass Gesundheitssysteme die Datenschutzverletzungshistorie und Verschlüsselungsprotokolle eines Anbieters genauso stark gewichten wie klinische Features.

Welche Benutzergruppe entwickelt sich zu einer wichtigen Wachstumschance für EHR-Anbieter?

Ambulante Kliniken und ambulante Zentren adoptieren agile, Cloud-bereite Systeme zur Erfüllung wertbasierter Versorgungsziele, was sie zu einem Hauptziel für spezialisierte Produktlinien macht.

Seite zuletzt aktualisiert am: