Marktanalyse für kanadische Pensionsfonds

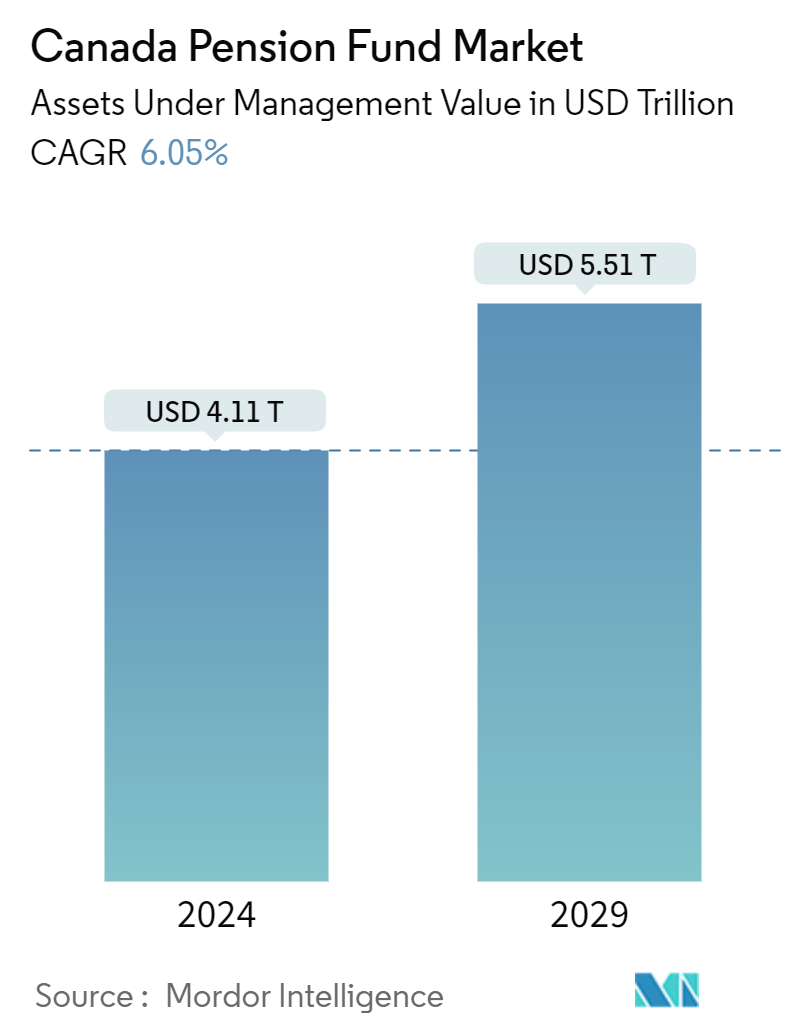

Es wird erwartet, dass die Marktgröße des kanadischen Pensionsfonds in Bezug auf den verwalteten Vermögenswert von 4,11 Billionen USD im Jahr 2024 auf 5,51 Billionen USD im Jahr 2029 wachsen wird, bei einer CAGR von 6,05 % im Prognosezeitraum (2024-2029).

Die kanadische Regierung reguliert Pensionsfonds, um ihre Stabilität, Zahlungsfähigkeit und Einhaltung der Rentengesetzgebung zu gewährleisten. Vorschriften regeln Aspekte wie Finanzierungsanforderungen, Investitionsgrenzen und Governance-Standards. Veränderungen der Zinssätze, der Inflation und der Marktentwicklung wirken sich auf das Wachstum und die Nachhaltigkeit von Pensionsfonds aus. Wirtschaftliche Schwankungen können sich auf die Anlagerenditen und die Finanzierungshöhe auswirken und die Managementstrategien von Pensionsfonds beeinflussen. Die Alterung der Bevölkerung, die Lebenserwartung und die Dynamik der Belegschaft wirken sich auf die Verbindlichkeiten der Pensionsfonds und den Finanzierungsbedarf aus.

Der demografische Wandel beeinflusst auch die Anlagestrategien, um die langfristige Nachhaltigkeit und Angemessenheit der Altersversorgung zu gewährleisten. Kanadische Pensionsfonds verteilen Vermögenswerte auf verschiedene Anlageklassen, darunter Aktien, festverzinsliche Wertpapiere, Immobilien, Infrastruktur und Private Equity. Entscheidungen über die Vermögensallokation werden von der Risikotoleranz, den Renditeerwartungen und den Marktchancen beeinflusst. Effektive Governance-Strukturen, Risikomanagementpraktiken und treuhänderische Verantwortlichkeiten sind für Pensionsfonds unerlässlich, um Investitionen umsichtig zu verwalten und Pensionsverpflichtungen zu erfüllen. Governance-Standards, Anlagerichtlinien und Strategien zur Risikominderung sind wichtige Überlegungen. Reformen des Rentensystems, wie z. B. Änderungen des Rentenalters, der Rentenanspruchskriterien und der Beitragsregeln, können sich auf die Dynamik der Pensionsfonds und die Ergebnisse der Mitglieder auswirken.

Politische Änderungen können sich auch auf die Regulierung und Aufsicht von Pensionsfonds auswirken. Kanadische Pensionsfonds berücksichtigen zunehmend Umwelt-, Sozial- und Governance-Faktoren in ihren Anlageentscheidungsprozessen. Die ESG-Integration zielt darauf ab, finanzielle Ziele mit nachhaltigen und verantwortungsvollen Anlagepraktiken in Einklang zu bringen. Insgesamt wird der kanadische Pensionsfondsmarkt durch eine Kombination aus regulatorischen, wirtschaftlichen, demografischen, Investitions-, Governance- und technologischen Faktoren geprägt. Die Anpassung an die sich ändernden Marktbedingungen und regulatorischen Anforderungen ist für Pensionsfonds von entscheidender Bedeutung, um ihren Verpflichtungen gegenüber den Planmitgliedern und Begünstigten nachzukommen.

Markttrends für kanadische Pensionsfonds

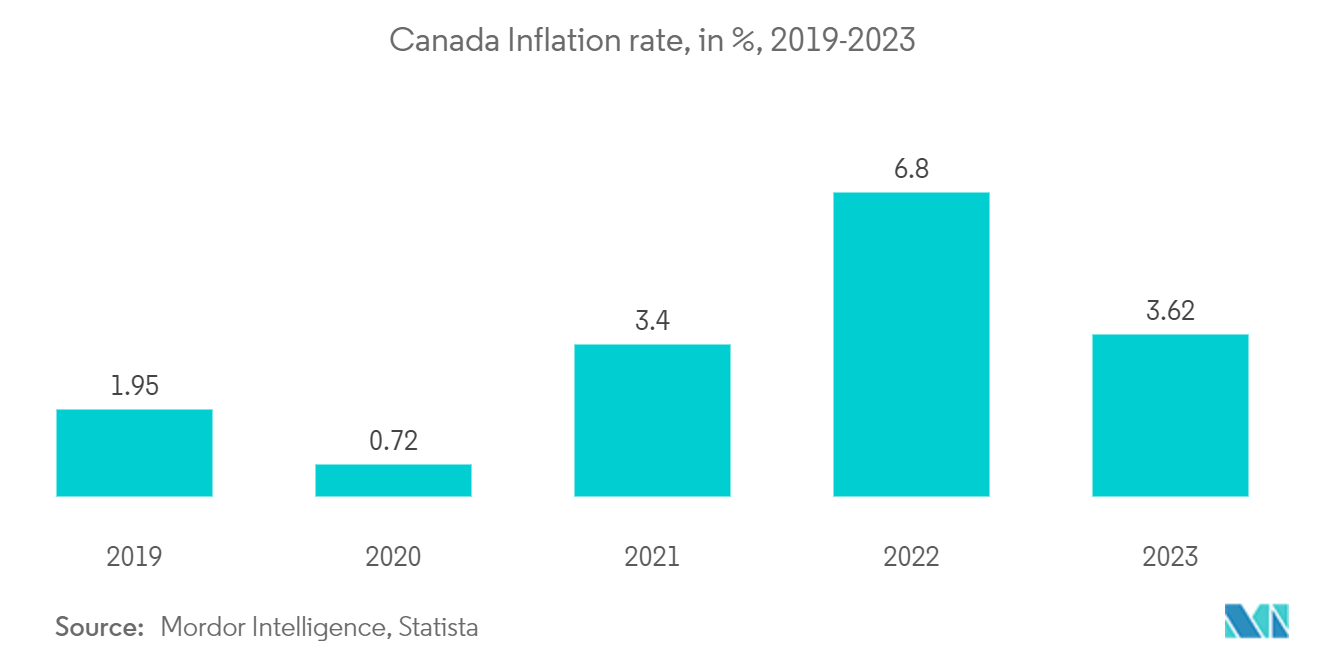

Anstieg der Inflation wirkt sich auf den kanadischen Pensionsfondsmarkt aus

Wenn die Menschen das Rentenalter erreichen und kein Einkommen mehr haben, sinkt der Wert ihrer üblichen Ersparnisse, da der reale Wert der Rohstoffe steigt. Die Inflationsrate in Kanada verzeichnet einen kontinuierlichen Anstieg und erreicht derzeit ein Niveau von 6,8 %, wobei die Volatilität des globalen Marktes und die Unterbrechungen der Lieferkette ihre Auswirkungen zeigen.

Mit steigender Inflationsrate werden Menschen ohne Zugang zu einer regelmäßigen Einkommensquelle anfälliger, was zu einem Rückgang der Kaufkraft führt. Um vor diesen Szenarien bewahrt zu werden, investieren die Menschen in den Pensionsfondsmarkt, um auch nach der Pensionierung eine kontinuierliche Einkommensquelle für den Kauf von Rohstoffen zu haben.

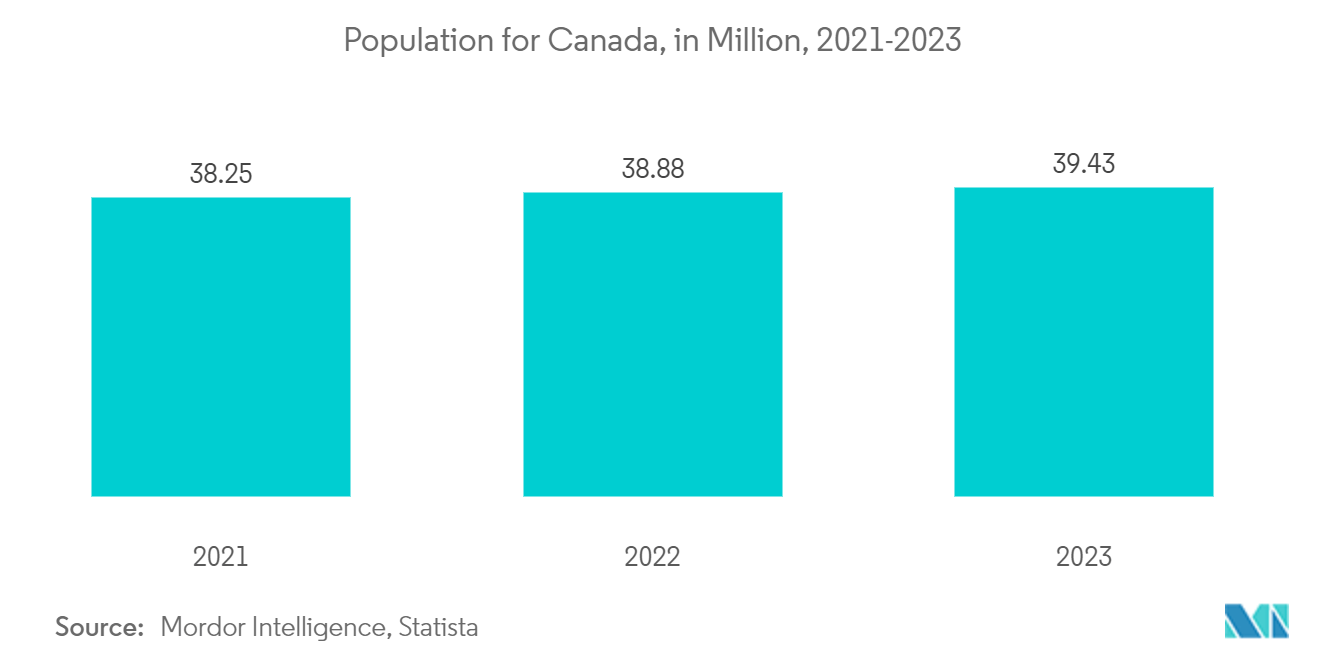

Demografiewandel, der sich auf den kanadischen Pensionsfondsmarkt auswirkt

Der Anteil der über 65-Jährigen ist kontinuierlich gestiegen und liegt derzeit bei 18,83 %. Abgesehen davon liegt die maximale Einwohnerzahl Kanadas bei 45 bis 64 Jahren, was einer Bevölkerung von fast 10,1 Millionen Menschen entspricht, was bedeutet, dass die Zahl der über 65-Jährigen in Zukunft kontinuierlich zunehmen wird.

Ein Großteil der Pensionskassen ist für Personen gedacht, die aus dem Erwerbsleben ausgeschieden sind und eine Geldquelle für ihre Altersvorsorge benötigen. Dieser demografische Trend auf dem Markt bietet Kanada die Möglichkeit, seinen Pensionsfondsmarkt auszubauen.

Überblick über die kanadische Pensionsfondsbranche

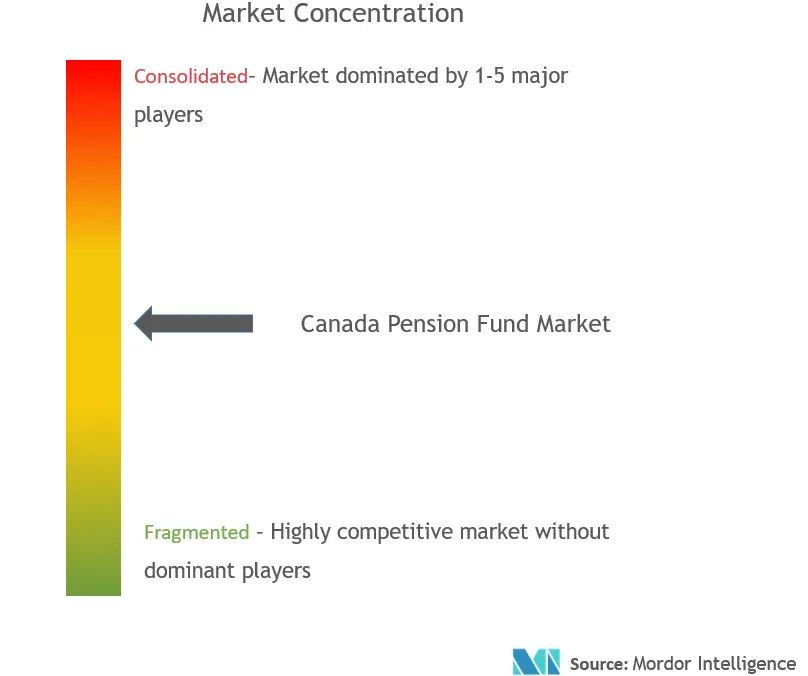

Das Durchschnittsalter der kanadischen Bevölkerung liegt bei 41 Jahren, was auf einen kontinuierlichen Anstieg des Bevölkerungswachstums hindeutet, das in Zukunft erwartet wird. Dies schafft Möglichkeiten für den Pensionskassenmarkt, seinen Marktanteil auszubauen. Zu den wichtigsten Unternehmen und Organisationen, die in Kanada tätig sind, gehören das Canada Pension Plan Investment Board, die Caisse de Depot et Placement du Quebec, der Ontario Teachers' Pension Plan, die British Columbia Investment Management Corporation, der Healthcare of Ontario Pension Plan usw.

Marktführer für kanadische Pensionsfonds

CPP Investment

CDPQ Global Investment

BCI Management Corporation

AIMCo

Healthcare of Ontario Pension Plan (HOOPP)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für kanadische Pensionsfonds

- Im Juni 2023 gab Qualtrics, der Pionier und führende Anbieter von Experience Management (XM)-Software, die Übernahme durch Silver Lake, ein weltweit führender Anbieter von Technologieinvestitionen, in Zusammenarbeit mit dem Canada Pension Plan Investment Board (CPP Investments) bekannt.

- Im Mai 2023 gab Franklin Resources, Inc., bekannt als Franklin Templeton, eine globale Investment-Management-Firma, eine strategische Partnerschaft mit der Power Corporation of Canada und Great-West Lifeco, Inc. bekannt.

Segmentierung der kanadischen Pensionsfondsbranche

Mit der Pensionskasse wird Kapital aufgebaut, das den Mitarbeitenden am Ende ihrer Karriere als Rente ausbezahlt wird. Der Pensionskassenmarkt aggregiert die grosse Geldsumme, die am Kapitalmarkt in Form von Anleihen und Aktien angelegt werden soll, um Gewinne zu erwirtschaften.

Der kanadische Pensionsfondsmarkt ist nach Plantyp unterteilt und in verteilte Beiträge, verteilte Leistungen, Reservefonds und Hybride unterteilt. Der Bericht bietet Marktgröße und -wert (USD) während der prognostizierten Jahre für die oben genannten Segmente.

| Verteilter Beitrag |

| Verteilter Nutzen |

| Rückgestellter Fonds |

| Hybrid |

| Nach Plantyp | Verteilter Beitrag |

| Verteilter Nutzen | |

| Rückgestellter Fonds | |

| Hybrid |

Häufig gestellte Fragen zur Marktforschung des kanadischen Pensionsfonds

Wie groß ist der kanadische Pensionsfondsmarkt?

Es wird erwartet, dass die Größe des kanadischen Pensionsfondsmarktes im Jahr 2024 4,11 Billionen USD erreichen und mit einer CAGR von 6,05 % wachsen wird, um bis 2029 5,51 Billionen USD zu erreichen.

Wie groß ist der aktuelle kanadische Pensionsfondsmarkt?

Im Jahr 2024 wird die Größe des kanadischen Pensionsfondsmarktes voraussichtlich 4,11 Billionen USD erreichen.

Wer sind die Hauptakteure auf dem kanadischen Pensionsfondsmarkt?

CPP Investment, CDPQ Global Investment, BCI Management Corporation, AIMCo, Healthcare of Ontario Pension Plan (HOOPP) sind die wichtigsten Unternehmen, die auf dem kanadischen Pensionsfondsmarkt tätig sind.

Welche Jahre deckt dieser kanadische Pensionsfondsmarkt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des kanadischen Pensionsfondsmarktes auf 3,86 Billionen USD geschätzt. Der Bericht deckt die historische Marktgröße des kanadischen Pensionsfondsmarktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kanadischen Pensionsfondsmarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die kanadische Pensionsfondsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des Canada Pension Fund im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Canada Pension Fund enthält einen Marktprognoseausblick für 2024 bis 2029) und einen historischen Überblick. Erhalten Ein Beispiel dieser Branchenanalyse als kostenloser Bericht als PDF-Download.