Analyse des Investmentbanking-Marktes

Investmentbanken fungieren als Vermittler zwischen einem Wertpapieremittenten und dem Anlegerpublikum und vertreiben ein Angebot über ihre Händlernetzwerke oder Direktverkäufe an Kunden. Kapitalbeschaffung, Eigenhandel und Deal Underwriting gehören zu den Kernaktivitäten, die typischerweise von Investmentbanken ausgeführt werden.

Die US-amerikanische Investmentbanking-Branche umfasst etwa 3.000 Unternehmen mit einem gemeinsamen Jahresumsatz von etwa 140 Milliarden US-Dollar. Die 50 größten Unternehmen erwirtschaften mehr als 90 Prozent des Branchenumsatzes.

Die Investmentbanking-Branche hat sich von den Folgen der Finanzkrise 2008 noch nicht vollständig erholt. In der Zeit nach der Krise kam es in der Branche zu einer Reihe von Einschränkungen in Form strengerer und einschneidenderer Vorschriften wie Säule 3, Erfüllung von BCBS 239 zusätzlich zu den Anforderungen von IFRS 9 und vielen anderen zwingenden regulatorischen Anforderungen, die sich auf das Geschäftsverhalten ausgewirkt haben als Ganzes.

Die weltweiten Fintech-Märkte entwickeln sich immer schneller und verändern die gesamte Wertschöpfungskette des Investmentbankings. Blockchain verändert rasant das Gesicht der grenzüberschreitenden Kreditvergabe.

Markttrends im Investmentbanking

2019 – Das Jahr der Mega-Deals, allerdings mit geringerem MA-Volumen

Im Jahr 2019 war das MA-Volumen aufgrund weltweiter wirtschaftlicher und politischer Unsicherheiten schwierig. Unter allen Regionen verzeichnete das Gesamtvolumen der Deals im Jahr 2019 einen Rückgang um 0,5 % im Vergleich zum Vorjahr. Amerika (USA, Kanada, Lateinamerika) ist die einzige Region, die im Vergleich zum Jahr 2018 einen Volumenanstieg von 9,9 % auf 2,16 verzeichnete Billionen USD mit 11.511 Deals.

Auch in diesem Jahr gab es erneut Mega-Deals (Dealgröße über 10 Milliarden US-Dollar), wobei insgesamt 1,27 Billionen US-Dollar-Deals 31 % des Gesamtvolumens von 2019 ausmachten und den höchsten Anteil an Mega-Deals aller Zeiten in einem Jahr verzeichneten. 70 % der Mega-Deals im Jahr 2019 wurden in der ersten Jahreshälfte 2019 angekündigt, während die zweite Jahreshälfte mit nur 380,7 Milliarden US-Dollar an Dynamik verlor.

Einblicke in Börsengänge im Jahr 2019 weltweit

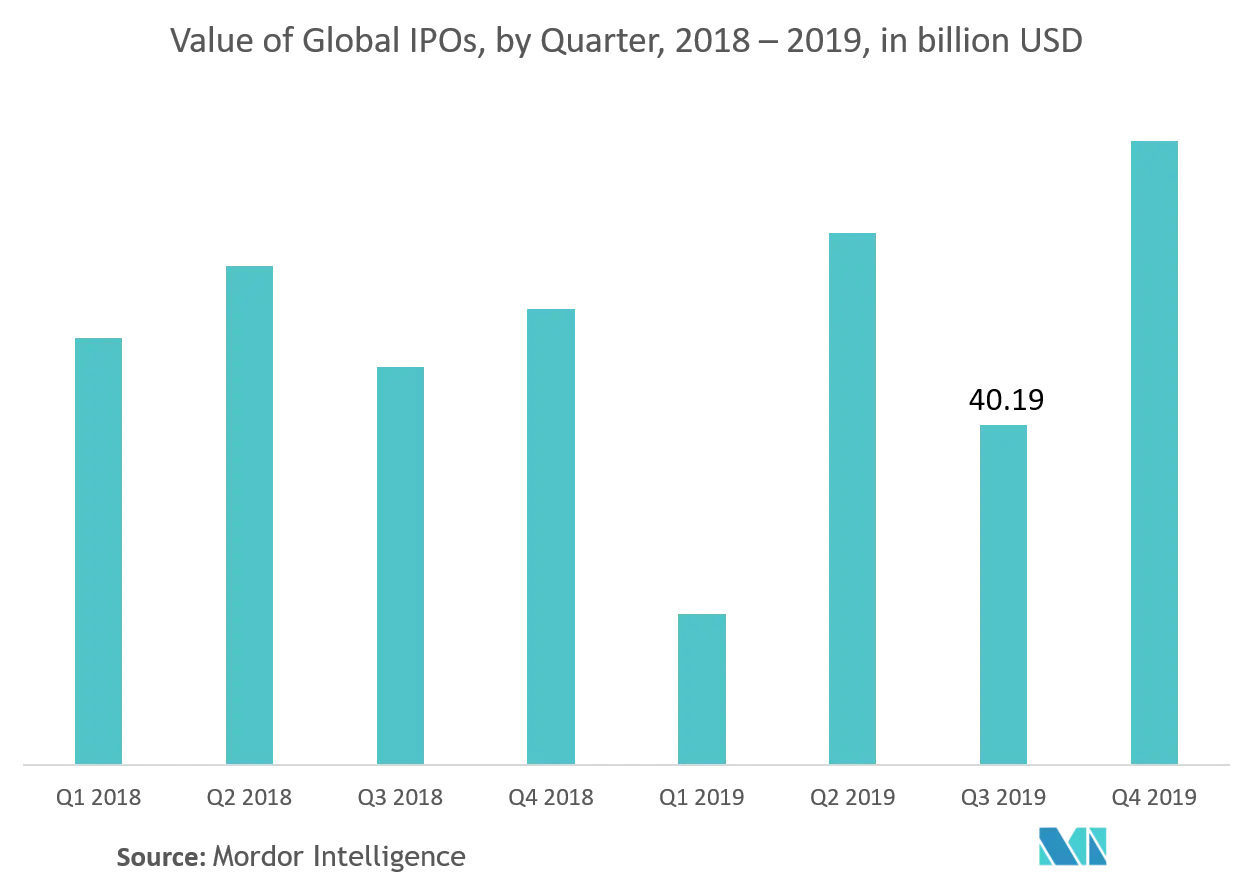

2019 ist das Jahr, in dem der Börsengang von Saudi Aramco schließlich im vierten Quartal stattfand, was das IPO-Volumen am Jahresende steigerte. Der Börsengang von Saudi Aramco brachte insgesamt 26,5 Milliarden US-Dollar ein und war damit der größte Börsengang aller Zeiten. Er übertraf Alibabas Rekord von 25 Milliarden US-Dollar bei der Notierung im September 2014.

In der EMEA-Region haben Privatisierungstrends dazu beigetragen, die IPO-Erlöse für das Jahr 2019 zu steigern. Im asiatisch-pazifischen Raum hat das Zweitnotierungsvolumen 2019 den Jackpot geknackt, als acht chinesische Unternehmen, die ursprünglich in Hongkong notiert waren, 11,7 Milliarden US-Dollar eingesammelt haben. Im Jahr 2019 wurden weltweit durch 381 Börsengänge insgesamt 68,8 Milliarden US-Dollar eingesammelt.

Überblick über die Investmentbanking-Branche

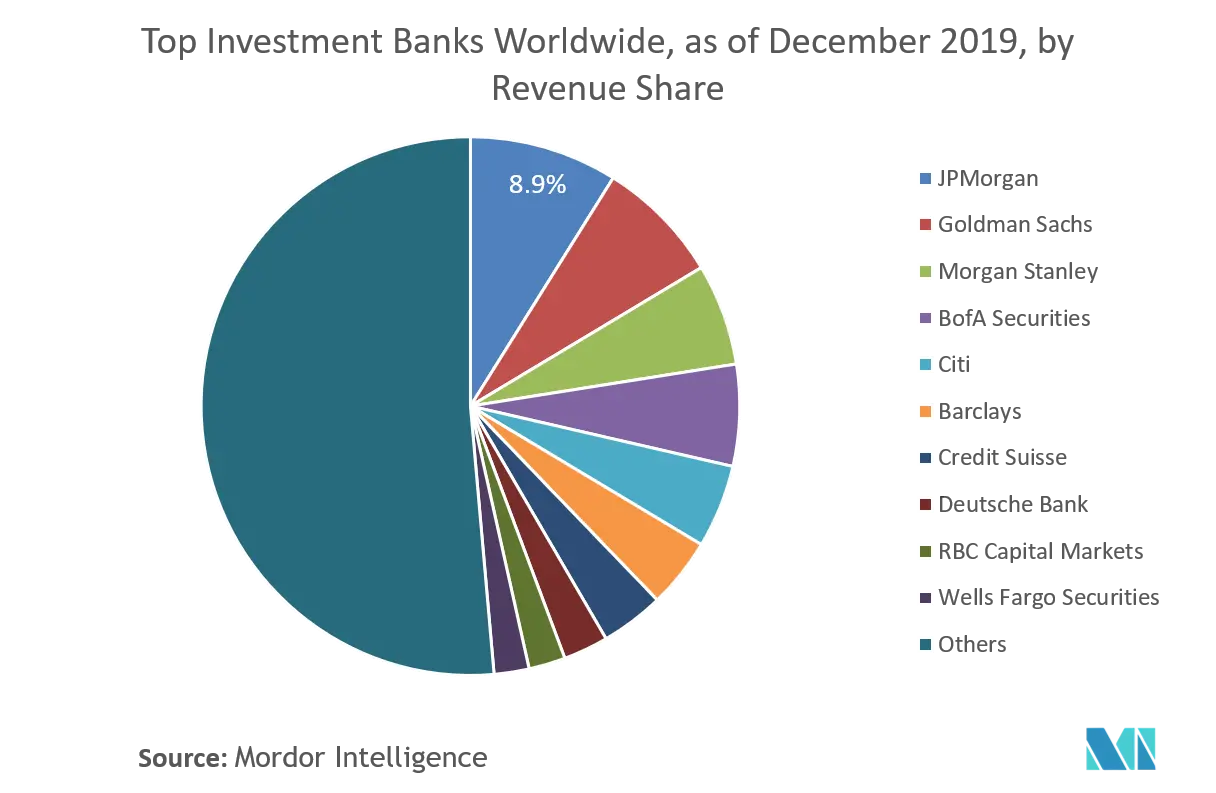

Der Bericht enthält nicht nur einen Überblick über die größten Investmentbanker nach Umsatz, sondern auch über die großen Boutique-Banken, kategorisiert nach Größe, Region und Branchenschwerpunkt, die im untersuchten Markt tätig sind. In Bezug auf den Umsatz scheint die Branche ein fragmentierter Markt zu sein und der größte Akteur war im Dezember 2019 JP Morgan mit einem Marktanteil von 8,9 %. Bezogen auf das verwaltete Vermögen (AUM) handelt es sich jedoch eher um ein Oligopol mit einer klaren Abgrenzung der Top-3-Player von denen der anderen. Derzeit werden hier einige der wichtigsten Player vorgestellt, die den untersuchten Markt hinsichtlich ihres Marktanteils dominieren.

Marktführer im Investment Banking

J.P. Morgan Chase & Co.

Goldman Sachs Group Inc

Morgan Stanley

BofA Securities Inc.

Citi Group Inc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Investmentbanking-Branche

Ein Verständnis des aktuellen Status der globalen Investmentbanking-Branche, um tief in die Regulierungslandschaft einzutauchen, zusammen mit detaillierter Marktsegmentierung, Produkttypen, aktuellen Markttrends, Veränderungen in der Marktdynamik und Wachstumschancen. Eingehende Analyse der Marktgröße und Prognose für die verschiedenen Segmente.

| Fusionen & Übernahmen |

| Schuldenkapitalmärkte |

| Eigenkapitalmärkte |

| Konsortialkredite und andere |

| Amerika | Vereinigte Staaten |

| Kanada | |

| Lateinamerika | |

| EMEA | Europa |

| Russland | |

| Großbritannien | |

| Naher Osten und Afrika | |

| Asien | Japan |

| China | |

| Andere | |

| Australasien | Australien |

| Neuseeland und andere |

| Nach Produkttypen | Fusionen & Übernahmen | |

| Schuldenkapitalmärkte | ||

| Eigenkapitalmärkte | ||

| Konsortialkredite und andere | ||

| Nach Geographie | Amerika | Vereinigte Staaten |

| Kanada | ||

| Lateinamerika | ||

| EMEA | Europa | |

| Russland | ||

| Großbritannien | ||

| Naher Osten und Afrika | ||

| Asien | Japan | |

| China | ||

| Andere | ||

| Australasien | Australien | |

| Neuseeland und andere | ||

Häufig gestellte Fragen zur Marktforschung im Investment Banking

Wie groß ist der Investmentbanking-Markt derzeit?

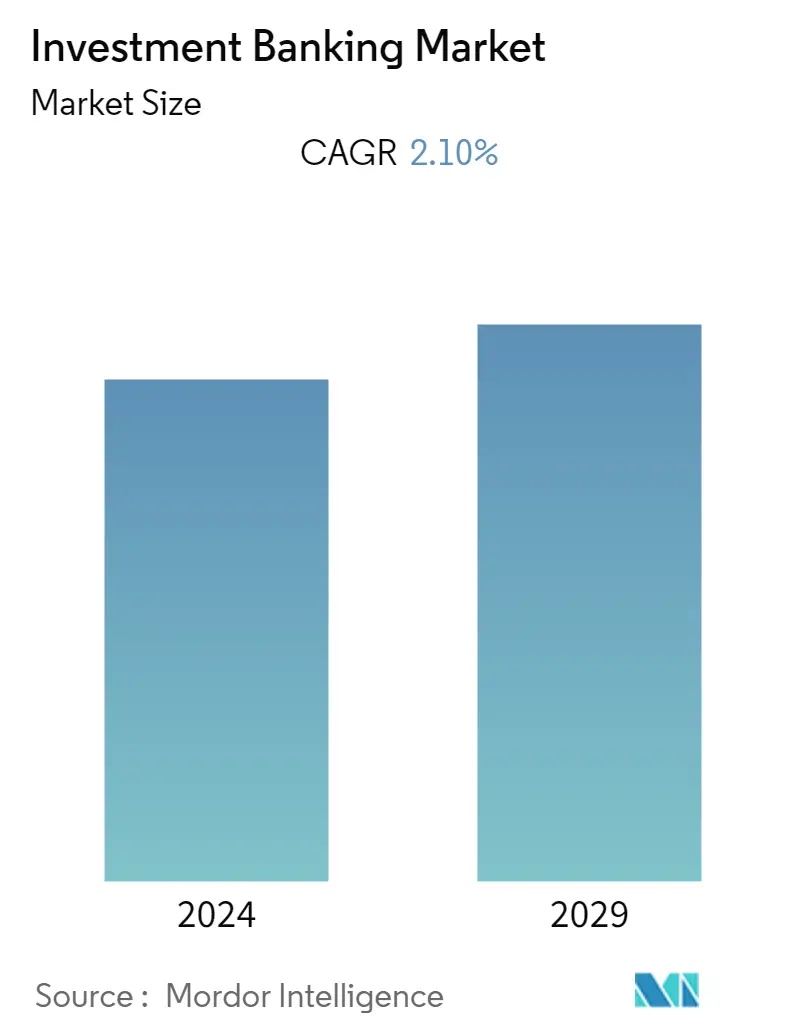

Der Investmentbanking-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 2,10 % verzeichnen.

Wer sind die Hauptakteure im Investmentbanking-Markt?

J.P. Morgan Chase & Co., Goldman Sachs Group Inc, Morgan Stanley, BofA Securities Inc., Citi Group Inc sind die wichtigsten Unternehmen, die im Investment Banking-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Investmentbanking-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Investmentbanking-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Investmentbanking-Markt.

Welche Jahre deckt dieser Investmentbanking-Markt ab?

Der Bericht deckt die historische Marktgröße des Investmentbanking-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Investmentbanking-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Investmentbanking-Branche

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate des Investment Banking im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des Investment Banking umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.