Analyse des kanadischen Asset-Management-Marktes

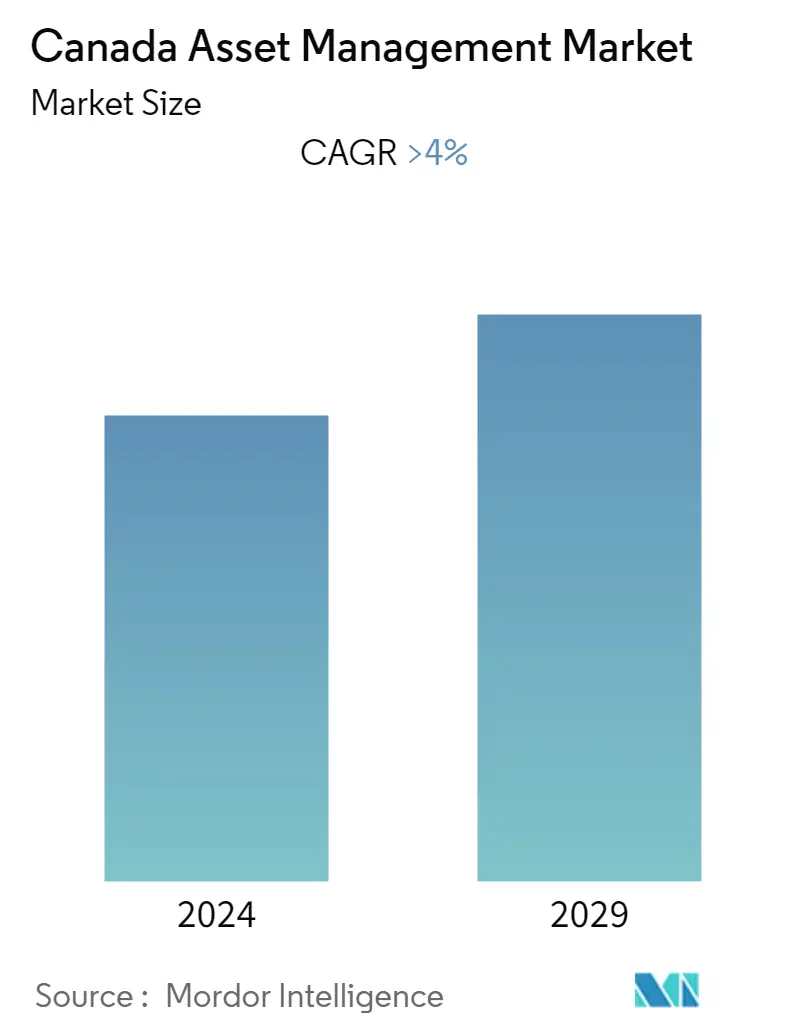

Der kanadische Vermögensverwaltungsmarkt hat im laufenden Jahr einen Umsatz von über 4,57 Billionen US-Dollar erwirtschaftet und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Bestimmte aktive Kategorien haben ein starkes Vermögenswachstum generiert, etwa Large-Cap-Aktienfonds, staatsorientierte Rentenfonds, Geldmarktfonds und Spezialprodukte. Kanadische Investmentmanager haben in Alternativen investiert, lange bevor die Partnerländer aufgrund niedriger Zinssätze und volatiler öffentlicher Märkte auf den Zug aufsprangen. Auch der Fintech-Markt in Kanada wächst rasant und unterstützt das Gesamtwachstum der Vermögensverwaltungsbranche.

Obwohl die Branche ihre typische Widerstandsfähigkeit unter Beweis gestellt hat, spüren die einheimischen Führungskräfte weiterhin den Druck des zunehmenden Wettbewerbs, der Verbraucherveränderungen und der weitreichenden Auswirkungen der globalen Pandemie. Große Vermögensverwalter erwägen eine Expansion in alternative und kostengünstige Beta-Produkte, sodass viele Akteure den Weg eingeschlagen haben, auf der Alpha-Seite mit einem Hedgefonds oder Private-Equity-Managern zusammenzuarbeiten und sich auf der Beta-Seite nach ETF-ähnlichen Plattformen umzusehen Website.

Auch das Verhältnis der Branche zur Technologie hat sich verbessert, auch wenn bekannte Unsicherheiten bestehen bleiben. Während Unternehmen immer selbstbewusster und geschickter mit der Einführung von Blockchain, Bots, Datenanalysen und künstlicher Intelligenz (KI) umgehen, bestehen weiterhin Vorbehalte hinsichtlich der Frage, wie diese Ressourcen ihre Investitionen amortisieren und wie Unternehmen ihre potenziellen Risiken mindern können. Darüber hinaus verspüren Unternehmen den Druck, eine Entscheidung zu treffen oder ins Hintertreffen zu geraten, wenn man bedenkt, dass es immer einen neuen Konkurrenten gibt, der bereit ist, über diese Vorbehalte hinauszuschauen.

Zu Beginn der COVID-19-Krise kam es zu Störungen an den Rentenmärkten. Als ganze Industriezweige vorübergehend schlossen, gingen Unternehmen und Haushalte ihre Ersparnisse auf oder benötigten Kredite, um Einkommensverluste zu überstehen. Als die Volatilität zunahm, verkauften Portfoliomanager Wertpapiere, um ihre gehebelten Engagements zu verwalten oder tatsächlichen und erwarteten Nachschussforderungen und Rücknahmeanträgen nachzukommen. Auf den Finanzmärkten kommt ein erheblicher Teil der Geldnachfrage von Vermögensverwaltern. Nach COVID-19 erreichte der kanadische ETF-Bereich ein weiteres Allzeithoch, da wirtschaftliche Chancen und Risiken sowie Produktinnovationen die anhaltende Nachfrage unter den Anlegern ankurbelten.

Markttrends im kanadischen Asset Management

Verantwortungsbewusste Investmentfonds treiben den Markt voran

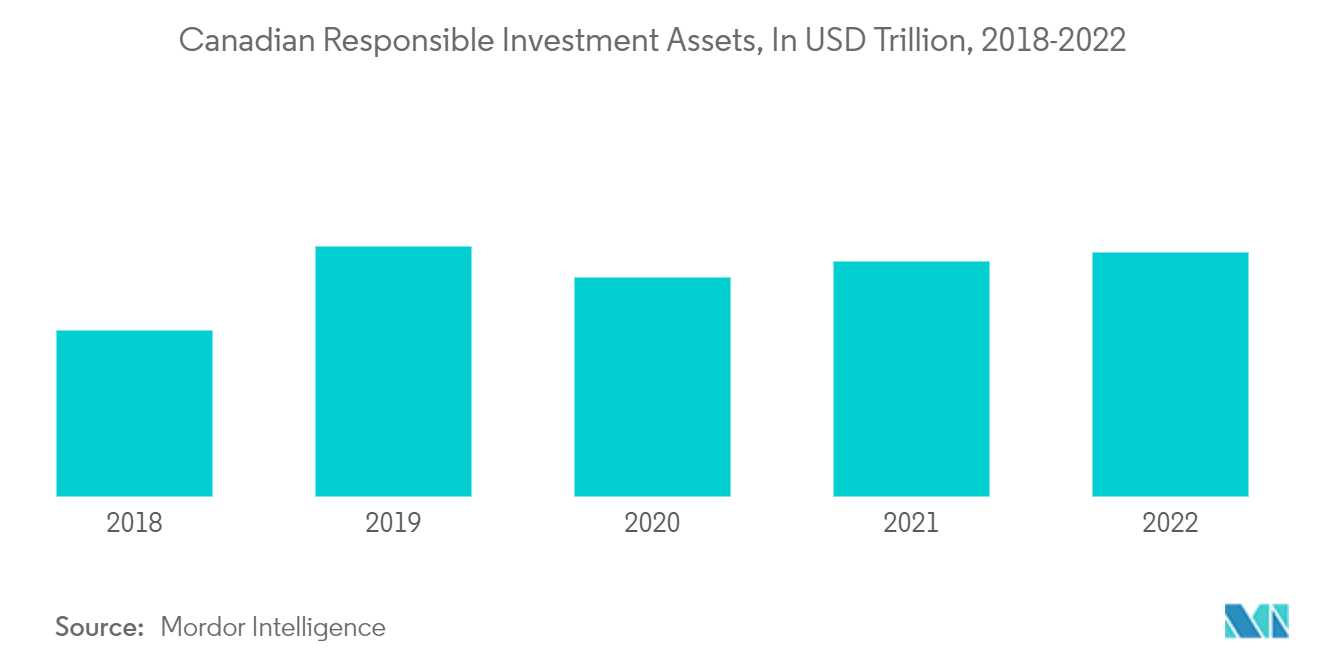

Der steigenden Nachfrage nach RI unter kanadischen Privatanlegern wird durch eine größere Verfügbarkeit und Vielfalt von RI-Produkten für den Einzelhandel Rechnung getragen, da länger bestehende RI-Unternehmen ihr Produktangebot erweitern und neuere Marktteilnehmer RI-Produkte auf den Markt bringen. Die Vermögenswerte in ausgewiesenen RI-Publikumsfonds sind gestiegen, was einem Wachstum von 36 % in den letzten zwei Jahren entspricht. Unterdessen haben sich die Vermögenswerte in börsengehandelten Fonds (ETFs), die im Rahmen von RI-Strategien verwaltet werden, in Kanada in den letzten zwei Jahren mehr als verdoppelt. Responsible Investment (RI) hat sich bei kanadischen Anlegern als vorherrschender Anlageansatz etabliert. Die Vermögenswerte in Kanada, die mit mindestens einer RI-Strategie verwaltet werden, nahmen im Laufe der Jahre zu. Verantwortungsbewusstes Investieren macht einen Großteil der professionell verwalteten Vermögenswerte Kanadas aus und macht mehr als 60 % des gesamten kanadischen AUM aus.

Exchange Traded Funds und Investmentfonds treiben den Vermögensverwaltungsmarkt in Kanada voran

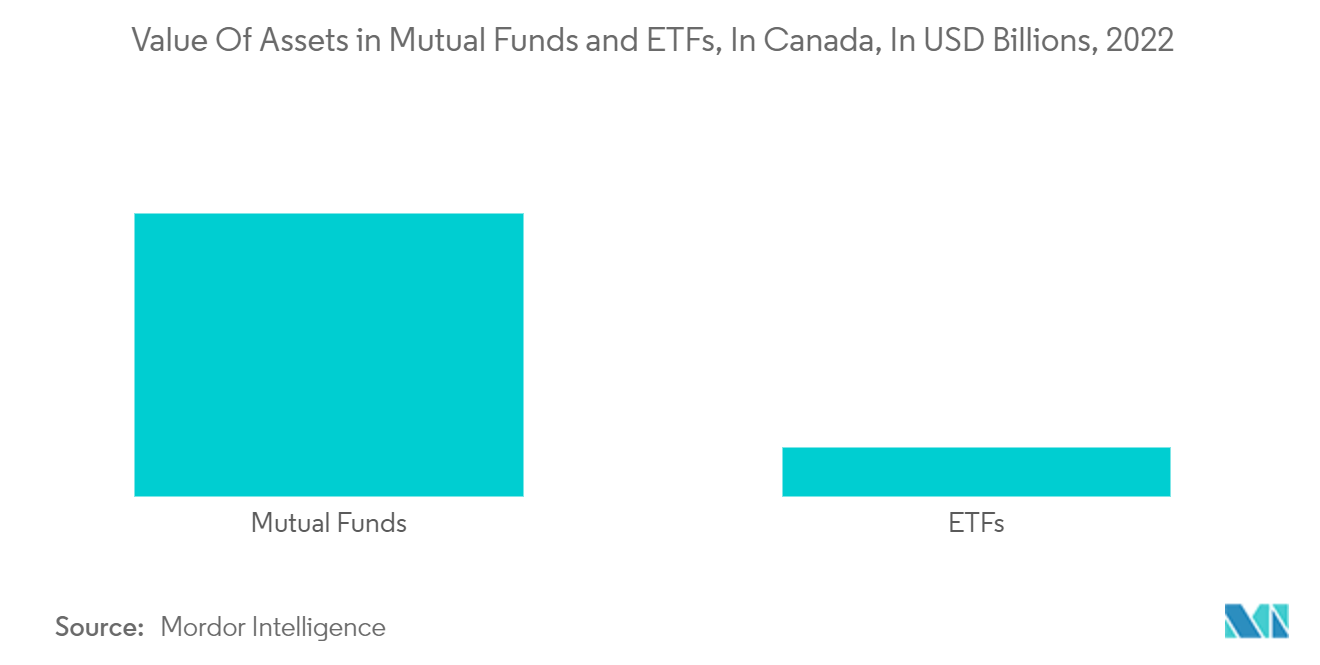

Kanadische Investmentfonds und ETFs investieren in eine breite Palette von Anlageklassen in Kanada. Abhängig von ihrem Mandat können diese Fonds in Aktien, festverzinsliche Wertpapiere, Rohstoffe und Alternativen investieren. Allerdings sind Aktien und Anleihen die häufigsten Anlageklassen. Diese Fonds decken eine breite Palette von Aktien aus allen Marktsektoren sowie Marktkapitalisierungen und Aktienklassen ab. Sie können indiziert oder aktiv verwaltet werden. Neben kürzeren festverzinslichen Wertpapieren investieren einige ETFs in Treasury Inflation-Protected Securities (TIPS), deren Wert bei steigender Inflation steigen kann, oder in vorrangige kreditbasierte ETFs, die Anleger vor steigenden Zinssätzen schützen.

Überblick über die kanadische Vermögensverwaltungsbranche

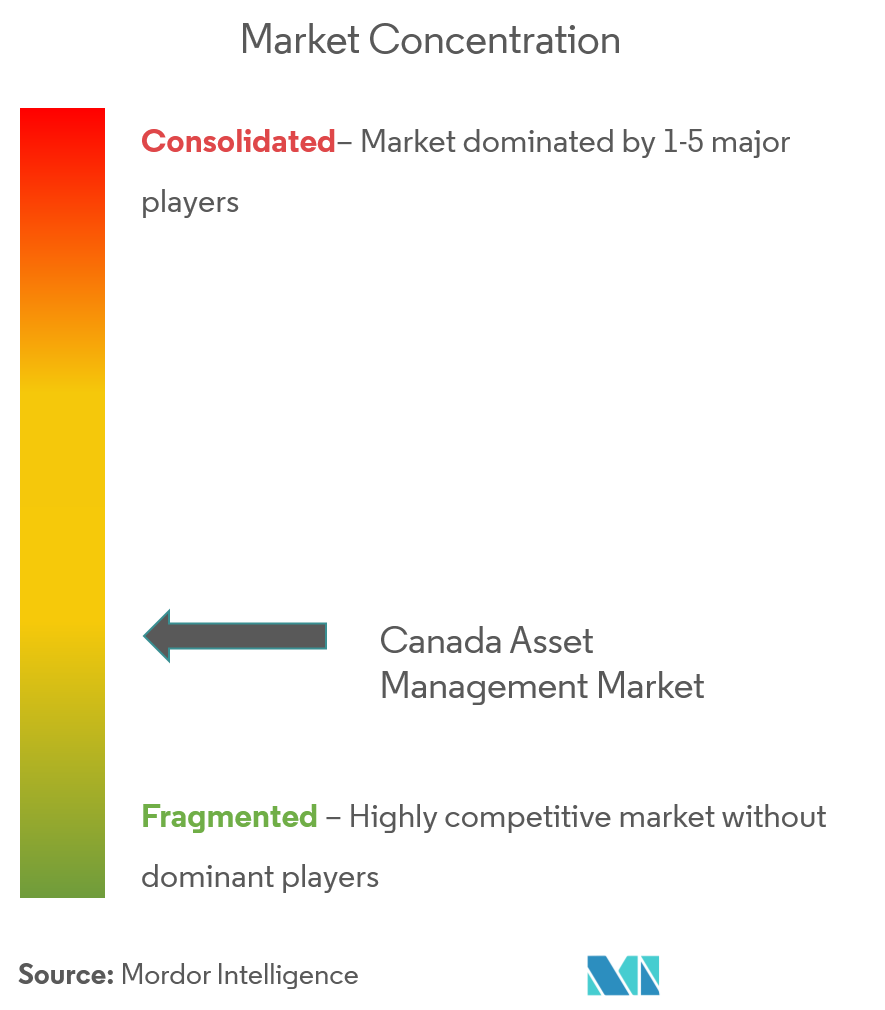

Der kanadische Vermögensverwaltungsmarkt ist hart umkämpft und es gibt große internationale und zahlreiche inländische Akteure. Der untersuchte Markt bietet im Prognosezeitraum Wachstumschancen, die den Marktwettbewerb voraussichtlich weiter ankurbeln werden. Zu den Hauptakteuren auf dem Markt zählen unter anderem RBC Group, TD Asset Management Inc., BlackRock Asset Management Canada Ltd, CIBC Asset Management Inc. und Fidelity Canada Institutional.

Kanadas Marktführer im Asset Management

RBC Group

TD Asset Management Inc.

BlackRock Asset Management Canada Ltd

CIBC Asset Management Inc.

Fidelity Canada Institutional

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten zum kanadischen Vermögensverwaltungsmarkt

- Juni 2023 Ninepoint Partners LP, eine der kanadischen Investmentverwaltungsfirmen, hat die Ausweitung ihrer Partnerschaft mit der in Chicago ansässigen privaten Kredit-Asset-Management-Firma Monroe Capital LLC bekannt gegeben, einem führenden Anbieter von Privatkrediten für den Mittelstand mit einem Vermögen von rund 16 Milliarden US-Dollar Management.

- April 2023 CapIntel, ein Finanztechnologieunternehmen, hat eine neue strategische Partnerschaft mit SEI geschlossen, einem globalen Anbieter von Technologie- und Anlagelösungen, die die Finanzdienstleistungsbranche verbinden. SEI wird wahrscheinlich die intuitive Vertriebsplattform von CapIntel nutzen, um Vertriebs- und Marketingprozesse weiter zu optimieren und die Kommunikation rund um die Anlagelösungen von SEI zu verbessern.

Segmentierung der kanadischen Vermögensverwaltungsbranche

Die Vermögensverwaltung ist aufgrund der zunehmenden Digitalisierung einer der am stärksten nachgefragten Märkte. Eine vollständige Hintergrundanalyse des kanadischen Vermögensverwaltungsmarktes umfasst eine Einschätzung der Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, aufkommende Markttrends, Marktdynamik und wichtige Unternehmensprofile im Bericht.

Der kanadische Vermögensverwaltungsmarkt ist nach Anlageklassen (Aktien, festverzinsliche Anlagen, alternative Anlagen, Hybridanlagen, Cash Management), Finanzierungsquellen (Pensionsfonds und Versicherungsgesellschaften), Privatanlegern (Privatkunden + vermögende Kunden), Unternehmensanlegern und anderen segmentiert Quellen (Regierung, Treuhandfonds und andere) und Art der Vermögensverwaltungsfirmen (große Finanzinstitute/Großbanken, Investmentfonds und ETFs, Private Equity und Risikokapital, Rentenfonds, Hedgefonds und andere Arten).

Der Bericht bietet Marktgrößen und Wertprognosen (USD) für alle oben genannten Segmente.

| Eigenkapital |

| Festverzinsliche Wertpapiere |

| Alternative Investitionen |

| Hybrid |

| Cash-Management |

| Pensionskassen und Versicherungsgesellschaften |

| Einzelanleger (Privatkunden und vermögende Kunden) |

| Unternehmensinvestoren |

| Andere Finanzierungsquellen (Regierung, Treuhandfonds und andere Quellen) |

| Große Finanzinstitute/Bulge-Brackets-Banken |

| Investmentfonds und ETFs |

| Private Equity und Risikokapital |

| Rentenfonds |

| Hedgefonds |

| Andere Arten von Vermögensverwaltungsunternehmen |

| Nach Anlageklasse | Eigenkapital |

| Festverzinsliche Wertpapiere | |

| Alternative Investitionen | |

| Hybrid | |

| Cash-Management | |

| Nach Finanzierungsquelle | Pensionskassen und Versicherungsgesellschaften |

| Einzelanleger (Privatkunden und vermögende Kunden) | |

| Unternehmensinvestoren | |

| Andere Finanzierungsquellen (Regierung, Treuhandfonds und andere Quellen) | |

| Nach Art der Vermögensverwaltungsunternehmen | Große Finanzinstitute/Bulge-Brackets-Banken |

| Investmentfonds und ETFs | |

| Private Equity und Risikokapital | |

| Rentenfonds | |

| Hedgefonds | |

| Andere Arten von Vermögensverwaltungsunternehmen |

Häufig gestellte Fragen zur kanadischen Vermögensverwaltungsmarktforschung

Wie groß ist der kanadische Vermögensverwaltungsmarkt derzeit?

Der kanadische Vermögensverwaltungsmarkt wird im Prognosezeitraum (2024–2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem kanadischen Asset-Management-Markt?

RBC Group, TD Asset Management Inc., BlackRock Asset Management Canada Ltd, CIBC Asset Management Inc., Fidelity Canada Institutional sind die wichtigsten Unternehmen, die auf dem kanadischen Vermögensverwaltungsmarkt tätig sind.

Welche Jahre deckt dieser kanadische Vermögensverwaltungsmarkt ab?

Der Bericht deckt die historische Marktgröße des kanadischen Asset-Management-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des kanadischen Asset-Management-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der kanadischen Vermögensverwaltungsbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Asset Management in Kanada im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Canada Asset Management umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.