Brotmischungen Marktgröße und -anteil

Brotmischungen Marktanalyse von Mordor Intelligence

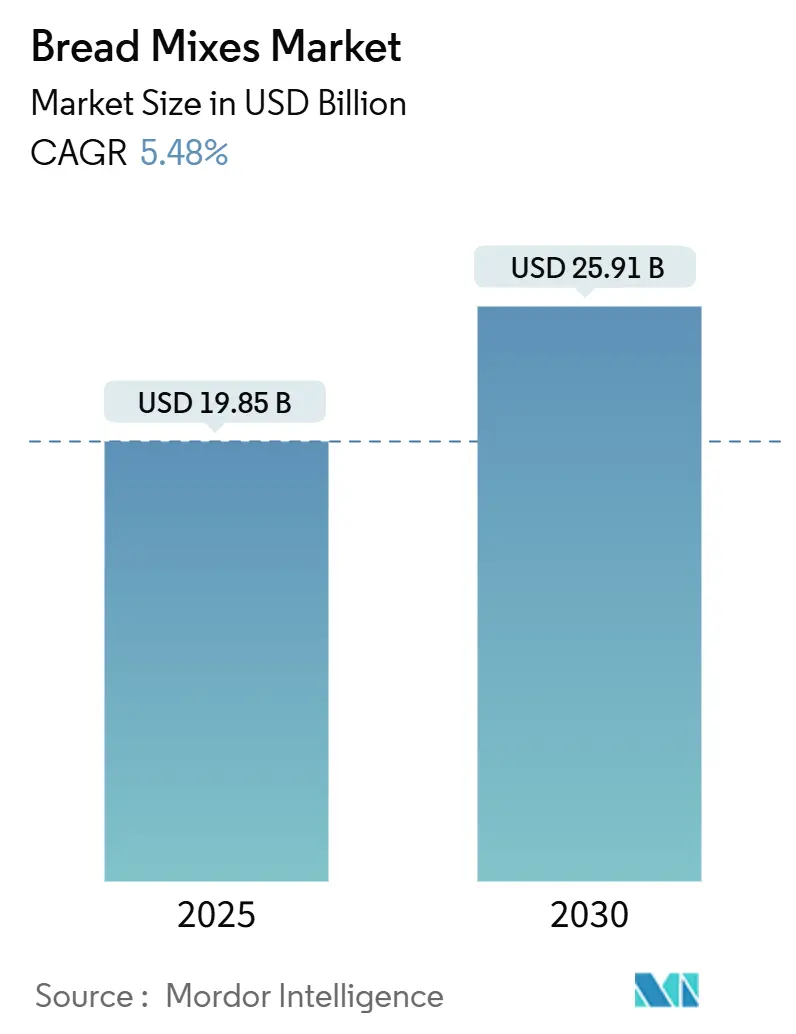

Der Brotmischungen Markt, bewertet mit 19,85 Milliarden USD im Jahr 2025, wird voraussichtlich auf 25,91 Milliarden USD bis 2030 wachsen und eine stetige CAGR von 5,48% verzeichnen. Dieses Wachstum wird größtenteils durch die verstärkte Betonung der Verbraucher auf Gesundheit, Clean-Label-Zutaten und praktische Mahlzeitenlösungen vorangetrieben. Als Reaktion darauf bringen Produktentwickler glutenfreie, biologische und proteinreichere Varianten auf den Markt. Diese imitieren nicht nur handwerkliche Texturen, sondern reduzieren auch die Zubereitungszeiten. Mit klareren Vorschriften zur glutenfreien Kennzeichnung und biologischen Zertifizierungen gibt es einen Anstieg der Investitionen in spezialisierte Produktionslinien. Gleichzeitig hat der Einfluss sozialer Medien den Heimback-Trend verstärkt und die Verbraucherbasis des Marktes erweitert. Die Digitalisierung in Lieferketten, gekoppelt mit modernsten Mischtechnologien, hat die Konsistenz verbessert. Dieser Fortschritt hilft Herstellern dabei, ihre Margen zu halten, selbst inmitten von Schwankungen der Rohstoffpreise. Die Wettbewerbslandschaft des Marktes ist lebhaft, mit regionalen Spezialisten, Direct-to-Consumer-Newcomern und etablierten Lebensmittelriesen, die alle um ein Stück vom Brotmischungen-Kuchen kämpfen.

Wichtige Berichterkenntnisse

- Nach Art führten konventionelle Produkte mit 70,42% des Brotmischungen Marktanteils im Jahr 2024, während biologische Varianten voraussichtlich mit einer CAGR von 7,16% bis 2030 expandieren werden.

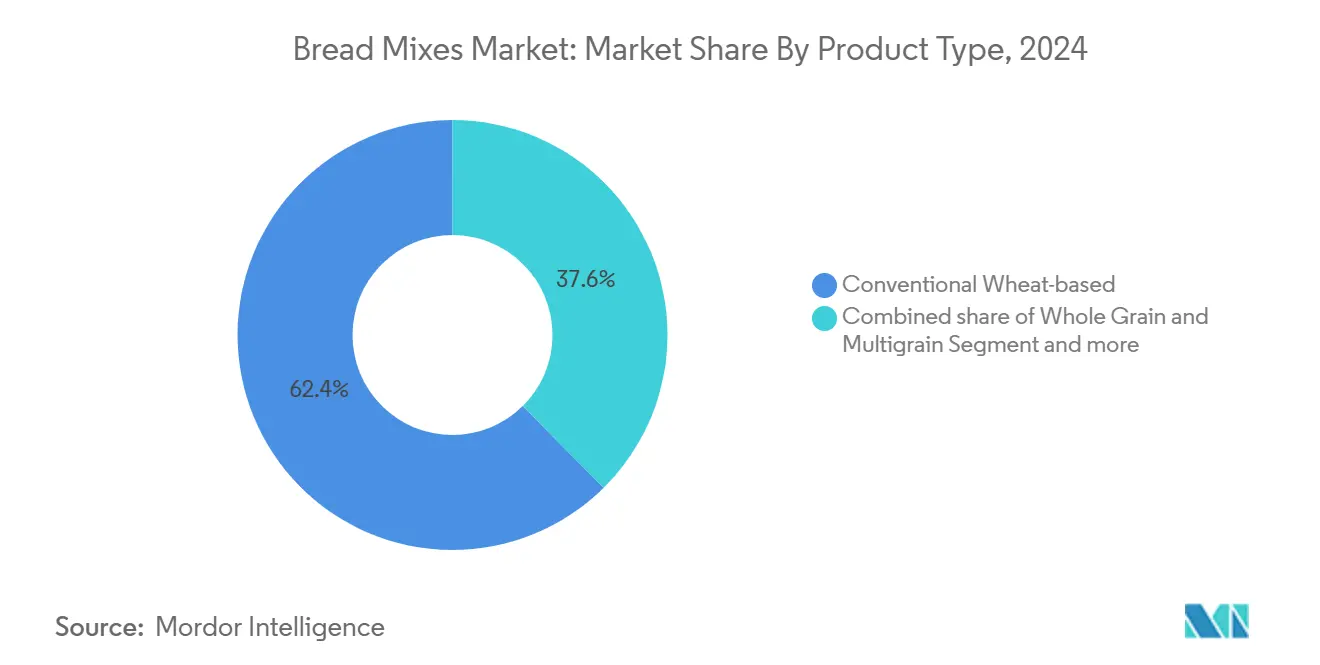

- Nach Produkttyp eroberten konventionelle weizenbasierte Mischungen 62,42% Anteil der Brotmischungen Marktgröße im Jahr 2024; glutenfreie Alternativen werden voraussichtlich mit einer CAGR von 7,56% bis 2030 steigen.

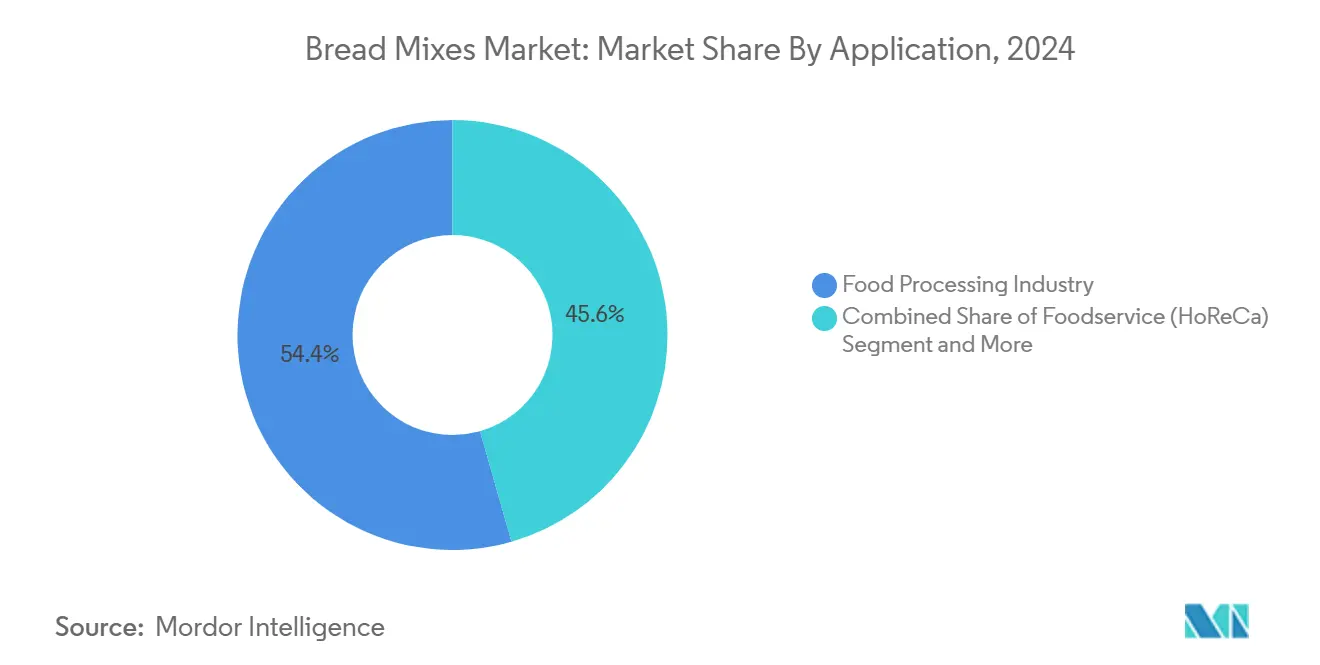

- Nach Anwendung hielt die Lebensmittelverarbeitungsindustrie 54,42% Umsatzanteil im Jahr 2024, während das Einzelhandels-/Haushaltssegment voraussichtlich mit einer CAGR von 6,51% bis 2030 wachsen wird.

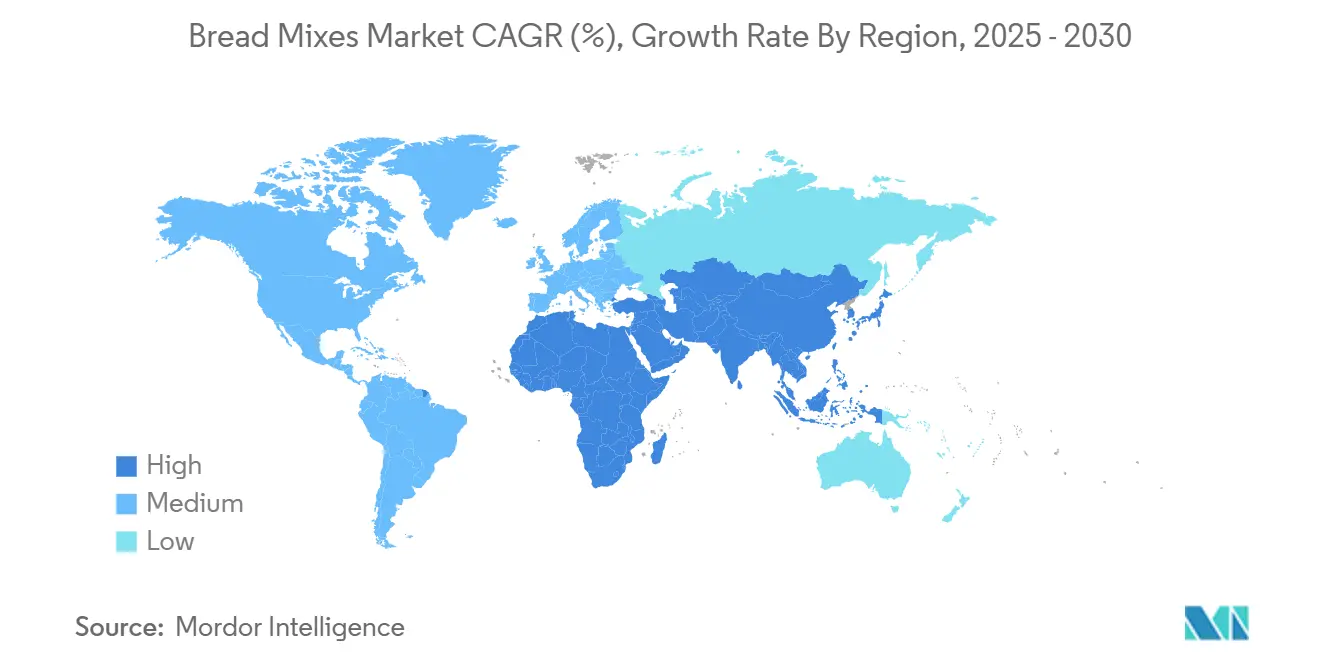

- Nach Geographie entfiel auf Europa 31,64% des Gesamtumsatzes im Jahr 2024; Asien-Pazifik repräsentiert die schnellste regionale CAGR mit 6,36% bis 2030.

Globale Brotmischungen Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Wachsende Beliebtheit des Heimbackens | +1.2% | Global, mit Spitzenintensität in Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Zunehmende Nachfrage nach praktischen Backlösungen | +0.9% | Global, am stärksten in städtischen Zentren aller Regionen | Kurzfristig (≤ 2 Jahre) |

| Steigende Nachfrage nach glutenfreien und Clean-Label Brotmischungen | +1.1% | Nordamerika & Europa Kern, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Wachstum der Foodservice- und handwerklichen Bäckereisektoren | +0.8% | Global, mit APAC zeigt beschleunigte Akzeptanz | Mittelfristig (2-4 Jahre) |

| Technologische Fortschritte in Brotmischungsformulierungen | +0.6% | Entwickelte Märkte zunächst, Skalierung zu Schwellenländern | Langfristig (≥ 4 Jahre) |

| Wachsende Akzeptanz pflanzlicher und veganer Brotmischungen | +0.7% | Nordamerika & Europa, ausgewählte APAC-Märkte | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Beliebtheit des Heimbackens

Die Wiederbelebung des Heimbackens hat die Kaufgewohnheiten der Verbraucher umgestaltet und Brotmischungen von bloßen Annehmlichkeiten zu wesentlichen Vorratskammer-Grundausstattungen erhoben. Diese Verschiebung, die während der Pandemie begann, resoniert nun mit sich entwickelnden Lebensstilentscheidungen, die erfahrungsbezogenes Kochen und Familienbindung priorisieren. Daten des National Agricultural Statistics Service unterstreichen diesen Trend und zeigen einen bemerkenswerten Anstieg des Weizenmehlverbrauchs in Einzelhandelsgeschäften, ein Zeugnis für den Heimback-Boom in amerikanischen Haushalten. Das U.S. Department of Agriculture berichtet, dass der Pro-Kopf-Weizenmehlverbrauch in den USA 2023 über 130,5 Pfund erreichte, ein Anstieg von 129,4 Pfund im Jahr 2020, was einen wachsenden Appetit signalisiert[1]US Department of Agriculture, "Per capita consumption of wheat flour in the United States from 2000 to 2024", www.usda.gov. Heutige Verbraucher, die über bloße Bequemlichkeit hinausgehen, suchen nach Produkten, die nicht nur ihre Backfähigkeiten verfeinern, sondern auch erstklassige Ergebnisse garantieren. Soziale Medien haben eine entscheidende Rolle in dieser Back-Renaissance gespielt und lebendige Gemeinschaften kultiviert, die Heimback-Meilensteine feiern. Diese Plattformen haben die Nachfrage nach visuell ansprechenden, Instagram-tauglichen Brottypen verstärkt, eine Nachfrage, die traditionelle Brotmischungen mit ihren innovativen Formulierungen geschickt erfüllen.

Zunehmende Nachfrage nach praktischen Backlösungen

Zeitlich belastete Verbraucher suchen zunehmend nach Produkten, die handwerkliche Qualitätsergebnisse liefern, ohne umfangreiches Fachwissen oder langwierige Vorbereitung zu erfordern. Dieser Trend hat Hersteller dazu veranlasst, sich auf Innovationen in Verpackungsformaten, vereinfachte Mischanweisungen und Zutaten-Vorbehandlungsmethoden zu konzentrieren. Doppelverdiener-Haushalte und städtische Berufstätige finden diese Lösungen besonders ansprechend, da sie das Erlebnis hausgemachten Brotes genießen möchten, aber oft die Zeit oder traditionellen Backfähigkeiten fehlen. Laut Statistics South Korea waren 2023 etwa 48,2% der Haushalte in Südkorea Doppelverdiener-Familien, was einen leichten Anstieg von 46,1% im Jahr 2022 widerspiegelt[2]Statistics Korea, "Share of dual-income households in South Korea from 2011 to 2023", www.kostat.go.kr. Um diesen sich entwickelnden Verbraucherbedürfnissen gerecht zu werden, setzen Hersteller fortschrittliche Verarbeitungstechnologien ein. Beispielsweise verbessern Hochdruck-Hydratationssysteme den Hydratationsprozess durch Vergrößerung der Oberfläche trockener Zutaten und ermöglichen schnelleres und gleichmäßigeres Mischen. Durch die Integration solcher Innovationen überbrückt die Branche erfolgreich die Kluft zwischen Bequemlichkeit und Qualität, adressiert die sich wandelnden Präferenzen moderner Verbraucher und bekräftigt ihr Engagement, durch technologische Fortschritte Wert zu liefern.

Steigende Nachfrage nach glutenfreien und Clean-Label Brotmischungen

Regulatorische Klarheit bei der glutenfreien Kennzeichnung hat erheblich zur Markterweiterung beigetragen und gleichzeitig das Verbrauchervertrauen in Produktangaben gestärkt. Die FDA-Durchsetzung einer 20-Teile-pro-Million-Gluten-Schwelle hat Herstellern gut definierte Compliance-Standards bereitgestellt. Diese regulatorische Gewissheit hat Investitionen in spezialisierte Produktionsanlagen und die Beschaffung hochwertiger, glutenfreier Zutaten gefördert. Zusätzlich erstreckt sich die wachsende Verbraucherpräferenz für Clean-Label-Produkte über glutenfreie Angebote hinaus und betont die Bedeutung der Zutatentransparenz. Der aktuelle regulatorische Rahmen kommt Unternehmen zugute, die komplexe Zutatenkennzeichnungsanforderungen navigieren und gleichzeitig strenge Sicherheitsstandards und Verbrauchererwartungen an Natürlichkeit erfüllen können. 2024 führte die FDA aktualisierte Leitlinien ein, die Kennzeichnungsanforderungen für spezielle Diätprodukte weiter klärten. Diese Aktualisierungen haben Compliance-Prozesse vereinfacht und klarere Wege für Produktinnovation, Entwicklung und Markteintritt geschaffen, wodurch Wachstumschancen für Unternehmen in diesem Segment gefördert werden.

Wachstum der Foodservice- und handwerklichen Bäckereisektoren

Die Erholungsphase der Foodservice-Industrie treibt anhaltende Nachfrage nach Brotmischungen voran, die eine entscheidende Rolle bei der Gewährleistung konsistenter Qualität an mehreren Zubereitungsstandorten spielen und gleichzeitig Arbeitsanforderungen reduzieren. 2024 beliefen sich die U.S. Backwarenexporte auf beeindruckende 4,35 Milliarden USD, wobei Kanada, Mexiko und Japan als Schlüsselmärkte hervorgingen. Dies unterstreicht die robuste internationale Nachfrage nach amerikanischen Backprodukten und -zutaten[3]U.S. Department of Agriculture, "U.S. Baked Goods Exports in 2024 ", www.fas.usda.gov. Handwerkliche Bäckereien nutzen zunehmend Premium-Brotmischungen als grundlegende Formulierungen. Diese Mischungen ermöglichen Betreibern die Einarbeitung charakteristischer Zutaten und befähigen kleinere Akteure, ihre Angebote zu differenzieren und auf Einzigartigkeit statt allein auf traditionellem Backfachwissen zu konkurrieren. Diese Verschiebung spiegelt einen breiteren Trend im Foodservice-Sektor wider, wo operative Effizienz priorisiert wird, ohne Produktdifferenzierung zu opfern. Brotmischungen dienen in diesem Kontext als vielseitige Plattformen für kulinarische Innovation und ermächtigen Bäcker, Kreativität mit Effizienz in Einklang zu bringen.

Hemmfaktor-Wirkungsanalyse

| Hemmfaktoren | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Konkurrenz durch alternative Kohlenhydratlebensmittel | -0.8% | Global, besonders in gesundheitsbewussten entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Preiskonkurrenz und niedrige Gewinnmargen | -0.6% | Global, verstärkt in preissensiblen Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Konkurrenz durch örtliche Bäckereien und verzehrfertige Brotprodukte | -0.5% | Regionale Variationen, am stärksten in Europa und etablierten Märkten | Mittelfristig (2-4 Jahre) |

| Schwankende Rohstoffkosten | -0.7% | Global, mit regionalen Variationen basierend auf landwirtschaftlichen Bedingungen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Konkurrenz durch alternative Kohlenhydratlebensmittel

Die wachsende Beliebtheit kohlenhydratarmer und ketogener Diäten hat traditionelle Brotkonsummuster erheblich beeinflusst. Verbraucher entscheiden sich zunehmend für Alternativen wie Blumenkohlbasierte Produkte, Mandelmehl und andere kohlenhydratarme Optionen. Dieser Trend spiegelt eine breitere Verschiebung hin zu gesundheitsbewusstem Essen wider, wo traditionelle weizenbasierte Produkte als weniger wünschenswert wahrgenommen werden, selbst wenn sie Bequemlichkeit bieten. USDA-Daten zur Nahrungsaufnahme heben eine anhaltende Kluft zwischen tatsächlichem Verbrauch und föderalen Ernährungsempfehlungen hervor, insbesondere bei der Vollkornaufnahme. Dies deutet darauf hin, dass selbst als gesundheitsorientiert beworbene Brotmischungen aufgrund dieser grundlegenden Änderungen der Ernährungsgewohnheiten vor Herausforderungen stehen. Darüber hinaus geht die Verschiebung über direkte Substitution hinaus; sie spiegelt sich entwickelnde Mahlzeitenzusammensetzungspräferenzen wider. Verbraucher bevorzugen zunehmend proteinreiche oder gemüselastige Mahlzeiten, was zu einem spürbaren Rückgang des gesamten Brotkonsums führt.

Schwankende Rohstoffkosten

Schwankungen der Rohstoffkosten setzen weiterhin Gewinnmargen unter Druck und verstärken den Preiswettbewerb in allen Marktsegmenten. Daten des U.S. Bureau of Labor Statistics zeigen, dass Weizenpreise für Dezember 2024 auf 5,49 USD pro Scheffel fielen, ein Rückgang von 19,15% im Jahresvergleich. Trotz dieses Rückgangs der Rohstoffpreise bleiben Verbraucherpreise aufgrund steigender Kosten in Verarbeitung, Verpackung und Distribution isoliert. Beispielsweise stieg der Erzeugerpreisindex für Weizenmehl von 246,432 im April 2024 auf 258,178 im Mai 2024, was anhaltende Inflation bei Verarbeitungskosten unterstreicht. Auf der Angebotsseite erreichte die U.S. Weizenproduktion für das Vermarktungsjahr 2024/25 1,971 Milliarden Scheffel und markierte einen 9%igen Anstieg gegenüber dem Vorjahr und das höchste Produktionsniveau seit der Saison 2016/17. Dieses Produktionswachstum wird voraussichtlich die Verfügbarkeit von Rohstoffen verbessern, potenziell angebotsseitige Belastungen lindern und Marktstabilität unterstützen.

Segmentanalyse

Nach Produkttyp: Spezialformulierungen fordern weizenbasierte Führung heraus

2024 beherrschen konventionelle weizenbasierte Formulierungen einen dominierenden Marktanteil von 62,42% und profitieren von etablierten Geschmackspräferenzen, Kosteneffizienz und zuverlässiger Backleistung in verschiedenen Anwendungen. Die Vormachtstellung dieses Segments ist ein Zeugnis jahrzehntelanger Produktentwicklung und einer tief verwurzelten Verbrauchervertrautheit mit weizenbasiertem Brot. Laut USDA-Weizenausblickdaten steht die U.S. Weizenproduktion vor einem 8-Jahres-Hoch, was die Verfügbarkeit und Kostenwettbewerbsfähigkeit von Rohstoffen für diese konventionellen Formulierungen stärkt. Darüber hinaus erhöhen laufende technologische Fortschritte in Weizenverarbeitung und -mahlung nicht nur die Produktqualität, sondern gewährleisten auch Kosteneffizienz, wodurch konventionelle Weizenprodukte gegen Spezialitätenalternativen bestehen können.

Währenddessen befinden sich glutenfreie Alternativen in raschem Aufstieg und verzeichnen eine projizierte Wachstumsrate von 7,56% CAGR bis 2030. Dieser Anstieg wird durch klarere regulatorische Richtlinien zur glutenfreien Kennzeichnung und wachsendes öffentliches Bewusstsein für Zöliakie und Glutenunverträglichkeiten unterstützt. Der schnelle Aufstieg des glutenfreien Segments unterstreicht seinen doppelten Reiz: ein medizinischer Imperativ für Personen mit Zöliakie und eine Lebensstilwahl für viele andere. Die FDA-Durchsetzung einer 20-Teile-pro-Million-Gluten-Schwelle bietet Herstellern eine klare Compliance-Benchmark und stärkt gleichzeitig das Verbrauchervertrauen in Produktangaben. Darüber hinaus ermöglichen Innovationen in der Verarbeitung - wie fortschrittliche Zutatenbehandlungen und spezialisierte Mischtechniken - glutenfreien Produkten, Geschmack und Textur ihrer traditionellen Weizen-Pendants genau nachzuahmen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Art: Biologisches Wachstum beschleunigt sich trotz konventioneller Dominanz

2024 beherrschen konventionelle Brotmischungen einen dominierenden Marktanteil von 70,42% und unterstreichen verwurzelte Verbraucherpräferenzen und eine ausgeprägte Preissensibilität in verschiedenen wirtschaftlichen Schichten. Diese anhaltende Vormachtstellung des konventionellen Segments unterstreicht eine grundlegende Marktwahrheit: für viele ist Preissensibilität der primäre Treiber von Kaufentscheidungen. Projektionen aus der landwirtschaftlichen Baseline des USDA deuten auf eine stabile Weizenversorgung hin, was die konventionelle Produktherstellung stärkt. Darüber hinaus zeichnet die erhöhte Preiswettbewerbsfähigkeit der U.S. Weizenexporte ein vielversprechendes Bild für inländische Produzenten. Das konventionelle Segment genießt die Vorteile gut etablierter Lieferketten, bewährter Herstellungsprozesse und eines breiten Einzelhandelsdistributionsnetzwerks, das Zugänglichkeit für alle wirtschaftlichen Demografien und Regionen gewährleistet.

Biologische Brotvarianten befinden sich auf einer robusten Wachstumsspur und expandieren mit einer CAGR von 7,16% bis 2030. Dieser Anstieg wird durch Verbraucher angeheizt, die zunehmend bereit sind, eine Prämie für zertifizierte biologische Zutaten und Produktionsmethoden zu zahlen. Der Aufstieg des biologischen Segments wird weiter durch klarere regulatorische Standards für biologische Zertifizierung und ein sich erweiterndes Einzelhandelsdistributionsnetzwerk gestärkt, wodurch diese Produkte für den Durchschnittsverbraucher zugänglicher werden. Darüber hinaus, da Clean-Label-Präferenzen zunehmend mit biologischen Anforderungen übereinstimmen, stehen Hersteller, die beide Eigenschaften nahtlos integrieren können, erheblich zu gewinnen. Zusätzlich verleiht die FDA-Richtlinie zur Kennzeichnung pflanzlicher Alternativen dem biologischen Sektor indirekte Unterstützung, klärt regulatorische Rahmen und verbessert Verbraucherbildung für Premium-Positionierung.

Nach Anwendung: Einzelhandelssegment gewinnt Schwung gegen industrielle Führung

2024 erobert die Lebensmittelverarbeitungsindustrie einen beherrschenden Marktanteil von 54,42% und unterstreicht ihre Skalenvorteile und stetige Nachfrage vom kommerziellen Backen. Diese führende Position ist größtenteils auf die Abhängigkeit der Industrie von zuverlässigen, standardisierten Zutaten zurückzuführen, die für gleichmäßige Ergebnisse in großmaßstäblicher Produktion wesentlich sind. Die Bedeutung der Industrie hervorhebend, stellt das Bureau of Labor Statistics fest, dass die Lebensmittelherstellung über 1,7 Millionen Arbeiter beschäftigt und erheblich zur Wirtschaft beiträgt. Darüber hinaus nutzt der Lebensmittelverarbeitungssektor Skalenvorteile beim Einkauf, pflegt etablierte Lieferantenbeziehungen und verfügt über technisches Fachwissen, das maßgeschneiderte Brotmischungsformulierungen ermöglicht, die spezifische Produktions- und Produktstandards erfüllen.

Einzelhandels- und Haushaltsverwendung ist im Aufschwung und wird voraussichtlich mit einer CAGR von 6,51% bis 2030 wachsen. Dieser Anstieg wird durch anhaltendes Interesse am Heimbacken und verbesserte Produktformulierungen angeheizt, die professionelle Qualitätsergebnisse zu Hause erzielen. Solches Wachstum signalisiert eine tiefere Verschiebung im Verbraucherverhalten, die über pandemiebedingten Backtrends zu einer breiteren Umarmung erfahrungsbezogenen Kochens und familienzentrierter Aktivitäten hinausgeht. Daten aus der American Time Use Survey des Bureau of Labor Statistics heben die Bedeutung des Heimkochens in verschiedenen amerikanischen Demografien hervor. Darüber hinaus ermächtigen Fortschritte in Verpackungstechnologien und klarere Anweisungen Einzelhandelsprodukte, konsistente Ergebnisse zu erzielen, unabhängig von der Expertise des Benutzers, wodurch handwerkliches Backen für alle zugänglich wird.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

2024 beherrscht Europa einen Marktanteil von 31,64% und unterstreicht seine reichen Backtraditionen und eine anspruchsvolle Verbraucherbasis, die Qualität und Authentizität über den bloßen Preis priorisiert. Bis 2030 wird Europas Wachstum durch regulatorische Rahmen gestärkt, die Premium-Positionierung fördern, insbesondere bei biologischer Zertifizierung und Clean-Label-Mandaten, die mit der Verbrauchernachfrage nach Zutatentransparenz resonieren. Europäische Verbraucher sind bereit, eine Prämie für spezialisierte Formulierungen zu zahlen und ebnen den Weg für Innovationen in glutenfreien, biologischen und handwerklichen Produkten. Darüber hinaus bieten Europas gut etablierte Einzelhandelsinfrastruktur und Distributionskanäle einen Wettbewerbsvorteil sowohl für inländische als auch internationale Hersteller, die wohlhabende Verbraucher ansprechen.

Asien-Pazifik ist auf dem Weg, die am schnellsten wachsende Region zu werden, mit einer CAGR von 6,36% bis 2030, angetrieben durch wirtschaftliche und kulturelle Verschiebungen hin zu Convenience-Foods und westlichen Ernährungsgewohnheiten. Mit rascher Urbanisierung gibt es eine aufkommende Nachfrage nach Produkten, die das Heimbacken vereinfachen, besonders unter jüngeren Verbrauchern, die erfahrungsbezogenes Kochen und soziale Medien-Momente schätzen. Steigende verfügbare Einkommen in Märkten wie China, Indien und Südostasien treiben die Annahme von Premium-Produkten voran, weiter unterstützt durch eine sich erweiternde Einzelhandelsinfrastruktur. Angesichts der derzeit niedrigen Penetrationsraten der Region gibt es ein enormes Wachstumspotential, da sich Verbraucherbewusstsein und Distributionsnetzwerke entwickeln.

Nordamerika steht als reifer Markt, charakterisiert durch etablierte Konsummuster und eine Wettbewerbslandschaft, die Innovation und Markendifferenzierung priorisiert. Der Foodservice-Sektor bleibt robust, hervorgehoben durch General Mills' 8%iges Wachstum bei Foodservice-Nettoumsätzen im Q2 des Geschäftsjahres 2025, was eine stetige Nachfrage nach zuverlässigen Backlösungen unterstreicht. Da Verbraucher zunehmend zu Clean-Label- und biologischen Produkten tendieren, stärken regulatorische Klarheit bei Kennzeichnung und breitere Einzelhandelsdistributionskanäle diesen Trend. Darüber hinaus kommt Nordamerikas Kompetenz in Lebensmittelverarbeitungsinnovation nicht nur inländischen Herstellern zugute, sondern öffnet auch Türen für Exporte, besonders mit USDA-Daten, die verbesserte Weizenpreiswettbewerbsfähigkeit zeigen.

Wettbewerbslandschaft

Der globale Brotmischungen Markt ist stark fragmentiert, mit zahlreichen regionalen und internationalen Akteuren, die in Faktoren wie Produktvielfalt, Preisstrategien und Distributionsnetzwerken konkurrieren. Prominente Akteure im Markt umfassen General Mills, Inc., Archer Daniels Midland Company, Cargill, Incorporated, Puratos Group und Associated British Foods Plc. Kleinere Marken konzentrieren sich auf Nischensegmente, wie glutenfreie und proteinreiche Mischungen, während größere Unternehmen ihre Skalenvorteile nutzen, um konventionelle Mischungen über umfangreiche Einzelhandels- und Foodservice-Kanäle zu liefern. Diese Wettbewerbsumgebung fördert kontinuierliche Innovation, insbesondere in Clean-Label- und angereicherten Formulierungen, um sich entwickelnde Verbrauchernachfragen zu erfüllen.

Vertikale Integration hat sich als wichtiger strategischer Ansatz herausgestellt, wobei Unternehmen wie General Mills und ADM ihre Positionen entlang der landwirtschaftlichen Lieferkette nutzen, um Rohstoffkostenvolatilität zu mildern und konsistente Produktqualität zu erhalten. Patentaktivität im Markt unterstreicht erhebliche Investitionen in Verarbeitungsinnovationen, einschließlich proteinreicher Formulierungen und fortgeschrittener Backtechniken, die mit sich ändernden Verbraucherpräferenzen für gesündere und nahrhaftere Optionen übereinstimmen.

Technologieadoption bleibt ein kritischer Differenziator im Brotmischungen Markt. Unternehmen investieren in fortgeschrittene Mischsysteme, Zutaten-Vorbehandlungstechnologien und innovative Verpackungslösungen, um Produktleistung zu verbessern und Haltbarkeit zu verlängern. Beispielsweise verkörpert das Rapidojet-Hochdruck-Hydratationssystem, wie technologische Fortschritte die Zutatenintegration verbessern und gleichzeitig Zubereitungsprozesse für Endbenutzer vereinfachen können. Zusätzlich gestalten aufkommende Disruptoren den Markt um, indem sie sich auf Direct-to-Consumer-Kanäle und abonnementbasierte Modelle konzentrieren. Diese Ansätze umgehen traditionelle Einzelhandelsdistribution und ermöglichen Marken, Loyalität durch personalisierte Produktangebote und Bildungsinhalte aufzubauen, die Verbrauchererfahrungen und Erfolgsraten beim Backen verbessern.

Brotmischungen Industrieführer

-

General Mills, Inc

-

Archer Daniels Midland Company

-

Cargill, Incorporated

-

Puratos Group

-

Associated British Foods Plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Arabian Mills lancierte eine Premium-Marke für sowohl kommerzielle als auch Verbraucheranwendung, 'Master Mills', als Teil einer strategischen Wachstumsinitiative. Laut der Marke wird die neue Produktreihe zunächst Spezial-Mehle, Brotmischungen und Backlösungen umfassen, die darauf ausgelegt sind, der steigenden Nachfrage nach Bequemlichkeit, Qualität und Konsistenz in den Bäckerei- und Foodservice-Sektoren gerecht zu werden.

- März 2025: Birch Benders hat seine ersten biologischen Brot- und Muffin-Mischungen eingeführt, mit Bio-Blaubeer- und Bio-Schokoladenstückchen-Geschmacksrichtungen. Diese Mischungen kombinieren echte, biologische Zutaten mit der Bequemlichkeit schneller Zubereitung - einfach Eier, Milch und Öl hinzufügen, um Bäckerei-Qualitätsergebnisse zu erzielen. Laut der Marke sind diese Mischungen die ersten weit verfügbaren biologischen Optionen ihrer Art und richten sich an beschäftigte Verbraucher, die vollwertige, gesündere Backwaren ohne Geschmacks- oder Qualitätsopfer wollen.

- Juni 2024: Auf der Bakery China 2024 lancierten Angel Yeast und BakeMark über 40 Produkte unter der BakeMark By Angel-Marke, mit großem Fokus auf Bäckerei-Mischungen und Glasuren, die Brotmischungen für Bagels und Sauerteig, Kuchenmischungen, Keks- und Donut-Mischungen sowie eine Vielfalt dekorativer Glasuren umfassen. Laut dem Unternehmen sind diese Bäckerei-Mischungen und Glasuren darauf ausgelegt, der wachsenden Nachfrage nach Clean-Label, nahrhaften und praktischen Backlösungen gerecht zu werden, gesünderes Essen zu unterstützen und sowohl professionelle als auch Heimbäcker zu bedienen.

- März 2024: King Arthur Baking Company hat herzhafte Brotmischungs-Kits eingeführt, eine neue Linie von Premium-Mischungen mit Pull-Apart Knoblauchbrot, weichen & zähen Brezel-Häppchen, knuspriger & luftiger Focaccia und perfekt zarter Fladenbrot. Laut dem Unternehmen enthält jedes Kit alle notwendigen Trockenzutaten, Hefe, Zusätze und Beläge und bedient die wachsende Nachfrage nach einfachen, zugänglichen hausgemachten Brotoptionen und überbrückt eine Lücke im Markt für praktisches herzhaftes Backen.

Globaler Brotmischungen Marktbericht Umfang

Brote werden weltweit weithin konsumiert. Es besteht aus Wasser, Mehl, Hefe, Natron und Salz. Es ist die Grundnotwendigkeit für Lebewesen, um ein gesundes Leben zu führen. Reis, Weizen, Hafer und Mais sind verschiedene Arten von Brotmischungen. Der globale Brotmischungen Markt ist nach Typ segmentiert, der als Biologisch und Konventionell klassifiziert wird. Nach Anwendung, die als industrielle Zwecke, Foodservice und andere klassifiziert wird. Darüber hinaus bietet die Studie eine Analyse des Brotmischungen Marktes in den aufstrebenden und etablierten Märkten weltweit, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten & Afrika. Der Bericht bietet Marktgröße und Prognosen für Brotmischungen in Werten (USD Millionen) für alle oben genannten Segmente.

| Konventionelle Weizenbasierte |

| Vollkorn und Mehrkorn |

| Glutenfrei |

| Funktional und Proteinreich |

| Biologisch |

| Konventionell |

| Lebensmittelverarbeitungsindustrie |

| Foodservice (HoReCa) |

| Einzelhandel/Haushaltsverbrauch |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Restliches Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Restliches Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Restlicher Naher Osten und Afrika |

| Nach Produkttyp | Konventionelle Weizenbasierte | |

| Vollkorn und Mehrkorn | ||

| Glutenfrei | ||

| Funktional und Proteinreich | ||

| Nach Art | Biologisch | |

| Konventionell | ||

| Nach Anwendung | Lebensmittelverarbeitungsindustrie | |

| Foodservice (HoReCa) | ||

| Einzelhandel/Haushaltsverbrauch | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Restliches Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Restliches Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Restlicher Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie hoch ist der aktuelle Wert des Brotmischungen Marktes?

Der Brotmischungen Markt wird mit 19,85 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 25,91 Milliarden USD erreichen.

Welcher Produkttyp generiert die größten Umsätze?

Konventionelle weizenbasierte Mischungen machen 62,42% der Umsätze aus und behalten die Führung aufgrund von Vertrautheit und Kosteneffizienz.

Welches Segment wächst am schnellsten?

Glutenfreie Brotmischungen verzeichnen die höchste prognostizierte CAGR mit 7,56% bis 2030, unterstützt durch regulatorische Klarheit und gesundheitsorientierte Nachfrage.

Welche Region zeigt die stärkste Wachstumsdynamik?

Asien-Pazifik verzeichnet die schnellste regionale CAGR mit 6,36%, da Urbanisierung und westlicher kulinarischer Einfluss die Verbraucherbasis erweitern.

Seite zuletzt aktualisiert am: