Marktanalyse für Bioprozesstechnologie

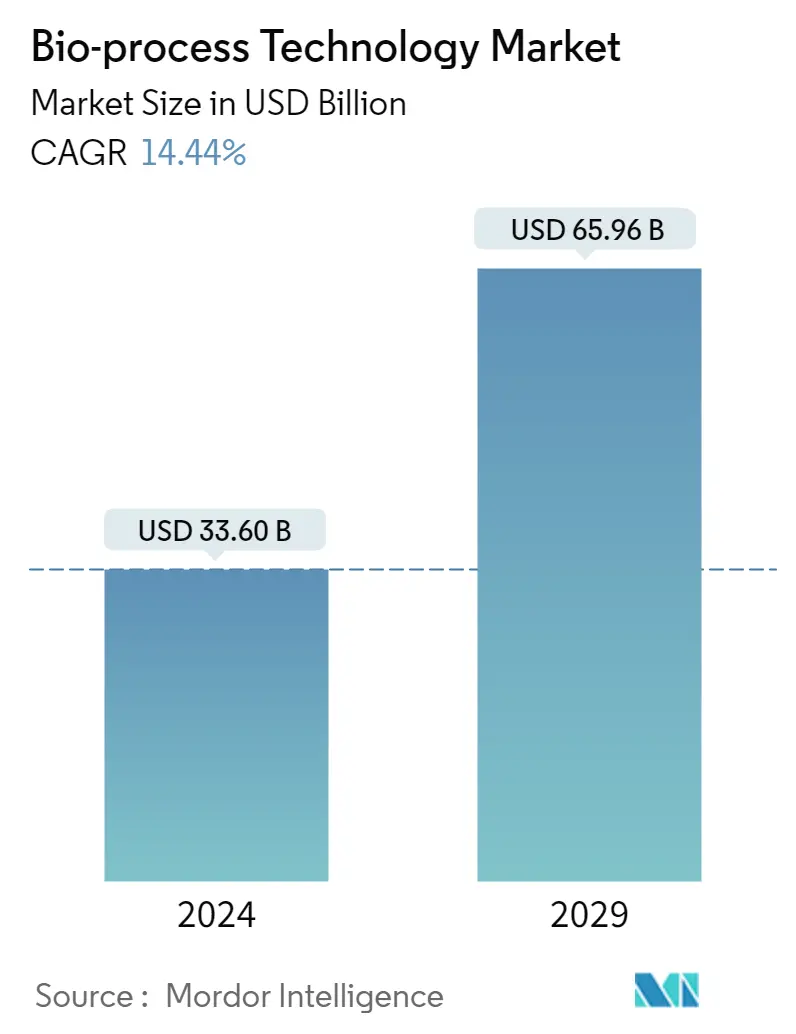

Die Marktgröße für Bioprozesstechnologie wird im Jahr 2024 auf 33,60 Milliarden US-Dollar geschätzt und soll bis 2029 65,96 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,44 % im Prognosezeitraum (2024–2029) entspricht.

- Die COVID-19-Pandemie hat verschiedene Märkte erheblich beeinträchtigt. Der Markt für Bioprozesstechnik war in der Anfangsphase mit enormen Störungen konfrontiert, die sein Wachstum beeinträchtigten. Beispielsweise hieß es im August 2022 in einem in der American Pharmaceutical Review veröffentlichten Artikel, dass die biopharmazeutische Fertigungsindustrie einer enormen Belastung ihrer Lieferketten ausgesetzt sei. Einige der größeren Herausforderungen sind bei der Herstellung von Verbrauchsgütern aufgetreten. Insbesondere Membranfilter, die zur Sterilisation und für verschiedene andere Zwecke in der Herstellung von Bioprozessen verwendet werden, waren äußerst knapp. Darüber hinaus waren Einwegsysteme, Trennsäulen, Schläuche, Rohstoffe und Komponenten nicht ohne weiteres verfügbar. Es wird jedoch erwartet, dass dieser Markt aufgrund des starken Drangs, Impfstoffe und andere biologische Produkte zu entwickeln, an Fahrt gewinnt. Laut einem von der Wirtschaftsuniversität Posen veröffentlichten Artikel gingen Biopharmaunternehmen beispielsweise neue Partnerschaften ein, um Impfstoffe gegen COVID-19 zu entwickeln und bereitzustellen. Die Pandemie hat auch die Entwicklung mehrerer innovativer Projekte im Zusammenhang mit der Entwicklung von COVID-19-Impfstoffen und Medikamenten ermöglicht. Die Bioprozesstechnologie wird in hohem Maße für die Produktion von Impfstoffen und anderen biopharmazeutischen Produkten eingesetzt.

- Die Faktoren, die das Wachstum des untersuchten Marktes vorantreiben, sind die Expansion der biopharmazeutischen Industrie und steigende Investitionen in Forschung und Entwicklung von Biotechnologie- und Pharmaunternehmen. Der biopharmazeutische Sektor hat aufgrund der Transformation der Pharmaunternehmen hin zur Biotechnologie seine Wurzeln in der Medizin- und Pharmaindustrie vertieft und Wachstumschancen geschaffen. In einem im Juli 2022 im Biotechnology Report veröffentlichten Artikel heißt es beispielsweise, dass wachsende technologische Entwicklungen in biopharmazeutischen und pharmazeutischen Sektoren wie 3D-Bioprinting, Biosensoren und Genbearbeitung sowie die Einbindung modernster künstlicher Intelligenz sowie virtueller und erweiterter Realität dazu führen, dass Es wird erwartet, dass sie Wachstumschancen eröffnen, indem sie die Produktion durch Bioverarbeitung steigern und beschleunigen. Somit treibt die steigende Nachfrage nach Bioprozesstechnik das Wachstum des Marktes voran.

- In ähnlicher Weise gaben Oculis SA und European Biotech Acquisition Corp. im Oktober 2022 bekannt, dass sie eine endgültige Vereinbarung über einen Unternehmenszusammenschluss geschlossen hatten. Diese Vereinbarung soll die Entwicklung der differenzierten Ophthalmologie-Pipeline von Oculis beschleunigen. Dieses Produkt deckt Bereiche mit erheblichem medizinischem Bedarf ab, darunter diabetisches Makulaödem (DME), trockene Augen (DED) und neuroretinale Indikationen wie Glaukom, von denen wachsende Patientenpopulationen betroffen sind. Solche Vereinbarungen und Partnerschaften zwischen verschiedenen biopharmazeutischen Unternehmen zur Entwicklung innovativer Produkte treiben das Wachstum des Marktes voran.

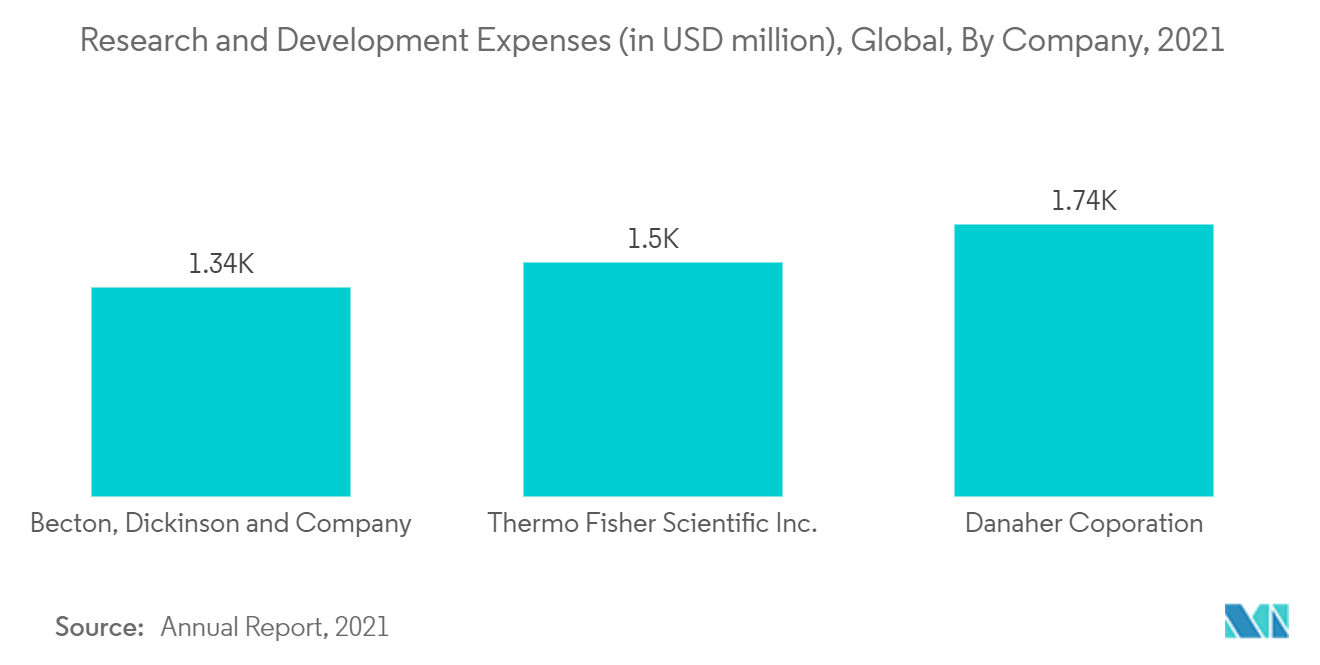

- Auch die zunehmende Forschung und Entwicklung trägt zum Wachstum des untersuchten Marktes bei. Laut dem von der International Federation of Pharmaceutical Manufacturers Associations veröffentlichten Bericht sind die jährlichen Ausgaben der biopharmazeutischen Industrie beispielsweise 8,1-mal höher als die der Luft- und Raumfahrt- und Verteidigungsindustrie, 7,2-mal höher als die der chemischen Industrie und 1,2-mal höher als die der Chemieindustrie Mal mehr als die der Software- und Computerdienstleistungsbranche. Von allen Industriesektoren hat die biopharmazeutische Industrie selbst in Zeiten wirtschaftlicher Turbulenzen und Finanzkrisen stets am meisten in Forschung und Entwicklung investiert. Ebenso wurde im Jahresbericht 2021 von Thermo Fisher Scientific berichtet, dass das Unternehmen im Jahr 2021 Forschungs- und Entwicklungskosten in Höhe von 1.406,00 Mio. USD verzeichnete. Die FE-Ausgaben stiegen im Jahr 2021 um 19,05 %. Die wachsenden Forschungs- und Entwicklungskosten biopharmazeutischer Unternehmen tragen zur Entwicklung von bei innovative Biopharma-Produkte und treibt so das Wachstum dieses Marktes voran.

- Aufgrund der Expansion der biopharmazeutischen Industrie und zunehmender Investitionen in Forschung und Entwicklung durch Biotechnologie- und Pharmaunternehmen wird daher erwartet, dass der Markt für Bioprozesstechnologie im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Allerdings können die hohen Instrumentenkosten und strengen Vorschriften das Wachstum im untersuchten Zeitraum verlangsamen.

Markttrends für Bioprozesstechnologie

Das Segment rekombinante Proteine wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen.

- Die industrielle Synthese rekombinanter Proteine, die für therapeutische und präventive Zwecke wichtig sind, hängt von der Entwicklung wirksamer Bioverarbeitungstechniken ab.

- Aktuelle Entwicklungen in den verschiedenen Bereichen der Bioverarbeitung werden genutzt, um effiziente Methoden zur Herstellung rekombinanter Proteine bereitzustellen. Dazu gehören der Einsatz von Hochdurchsatzgeräten zur effektiven Bioprozessoptimierung und von Einwegsystemen, kontinuierlicher Upstream-Verarbeitung, kontinuierlicher Chromatographie, integrierter kontinuierlicher Bioverarbeitung, Quality by Design und Prozessanalysetechnologien zur Erzielung eines Qualitätsprodukts mit höherer Ausbeute.

- Aufgrund der wachsenden Nachfrage nach rekombinanten Proteinen für therapeutische Anwendungen wird erwartet, dass das Segment der rekombinanten Proteine im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Darüber hinaus bieten die rekombinanten therapeutischen Proteine wesentliche Therapien für verschiedene Krankheiten wie Diabetes, Krebs, Infektionskrankheiten, Hämophilie und Anämie.

- Darüber hinaus sind rekombinante Proteine wertvolle Werkzeuge zum Verständnis von Protein-Protein-Wechselwirkungen, und es wird erwartet, dass die zunehmende Forschung und Entwicklung sowie der technologische Fortschritt auch das Wachstum dieses Segments vorantreiben werden.

- Beispielsweise meldete Larimar Therapeutics Inc. im Oktober 2022 die Erteilung eines US-Patents zum Schutz von CTI-1601. CTI-1601 ist ein rekombinantes Fusionsprotein, das menschliches Frataxin in die Mitochondrien von Patienten mit Friedreich-Ataxie transportieren soll, die nicht genug von diesem essentiellen Protein produzieren können.

- In ähnlicher Weise verkündeten Sanofi und GSK im Februar 2021 den Beginn einer neuen randomisierten, doppelblinden, multizentrischen Phase-2-Studie zur Dosisfindung ihres adjuvantierten rekombinanten proteinbasierten COVID-19-Impfstoffs mit 720 Freiwilligen. Daher treiben Innovationen bei Gesundheitslösungen und die Entwicklung neuer rekombinanter proteinbasierter Medikamente das Wachstum des Segments voran.

- Auch die zunehmende Verbreitung chronischer Krankheiten wie Diabetes steigert die Nachfrage nach rekombinanten Proteinen. Beispielsweise berichtete IDF, dass im Jahr 2021 537 Millionen Menschen (im Alter von 20 bis 79 Jahren) an Diabetes erkrankt waren. Es wird erwartet, dass diese Zahl bis 2030 weltweit um 643 Millionen Diabetiker und bis 2045 um 783 Millionen ansteigen wird für rekombinante Proteine im Therapeutiksegment dürfte in den kommenden Jahren ein lukratives Wachstum verzeichnen und damit zur Entwicklung dieses Segments beitragen.

- Aufgrund der wachsenden Nachfrage nach rekombinanten Proteinen für therapeutische Anwendungen und der Einführung neuer Produkte wird daher erwartet, dass das Segment im Prognosezeitraum ein deutliches Wachstum verzeichnen wird.

Nordamerika wird im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen.

- In Nordamerika wird im Prognosezeitraum aufgrund der staatlichen Unterstützung für die Förderung von Bioprozesstechnologien, der steigenden medizinischen Ausgaben und der Entwicklung der Gesundheitsinfrastruktur ein deutliches Wachstum erwartet. Darüber hinaus kam es in der Region zu bedeutenden Kooperationsaktivitäten mit Gesundheitsgiganten, die umfassend in Forschung und Entwicklung im Bereich der Entwicklung von Bioprozesstechnologien investieren.

- Beispielsweise sammelte Stam Biotech im März 2022 17 Millionen US-Dollar für seinen 3D-Drucker-Bioreaktor der nächsten Generation. In ähnlicher Weise brachte Thermo Fisher Scientific Inc. im Oktober 2022 eine groß angelegte Lösung zur Ernte von Zellkulturen auf den Markt. Das DynaSpin-Einwegzentrifugensystem ist eine Zentrifuge, die speziell als optimale Einweglösung für die Ernte von Zellkulturen in großem Maßstab entwickelt wurde, um den Prozess zu verbessern und zu rationalisieren, indem die Anzahl der zur Vervollständigung des Erntevorgangs erforderlichen Tiefenfiltrationskartuschen reduziert wird.

- Darüber hinaus unterzeichnete GOOD Meat im Mai 2022 einen exklusiven mehrjährigen Vertrag mit ABEC Inc. zur Entwicklung, Herstellung, Installation und Inbetriebnahme der größten bekannten Bioreaktoren für die Zellkultur von Vögeln und Säugetieren. Die Technologien konzentrieren sich darauf, Kunden in der biopharmazeutischen und pharmazeutischen Industrie dabei zu helfen, die menschliche Verfassung zu verbessern und lebensverändernde Medikamente schneller und effizienter auf den Markt zu bringen. Die Zusammenarbeit zwischen den Unternehmen hat ihre komplementären Stärken genutzt, um spezifische Arbeitsabläufe zu entwickeln, die die Lücke zwischen Analyse- und Prozesslösungen schließen.

- Diese großen biopharmazeutischen Unternehmen expandieren und stärken das biopharmazeutische Segment in Nordamerika. Im Oktober 2021 arbeiteten beispielsweise 3M Health Care und Thermo Fisher Scientific zusammen, um der wachsenden Nachfrage nach proteinbasierten Therapeutika gerecht zu werden. Hersteller benötigen fortschrittliche Technologien und Lösungen, die zuverlässige und konsistente Fertigungsprozesse unterstützen. Die Zusammenarbeit zwischen 3M und Thermo Fisher ermöglichte es den Herstellern außerdem, Kulturen mit hohem Titer und hoher Zelldichte zu erfassen, um die Ernte und Klärung zu verbessern und die Produktionskapazität, Qualität und Effizienz zu optimieren.

- Somit treiben die Technologien, Erweiterungen und Investitionen dieser globalen biopharmazeutischen Unternehmen den Markt für Bioprozesstechnologie in Nordamerika voran.

Überblick über die Bioprozesstechnik-Branche

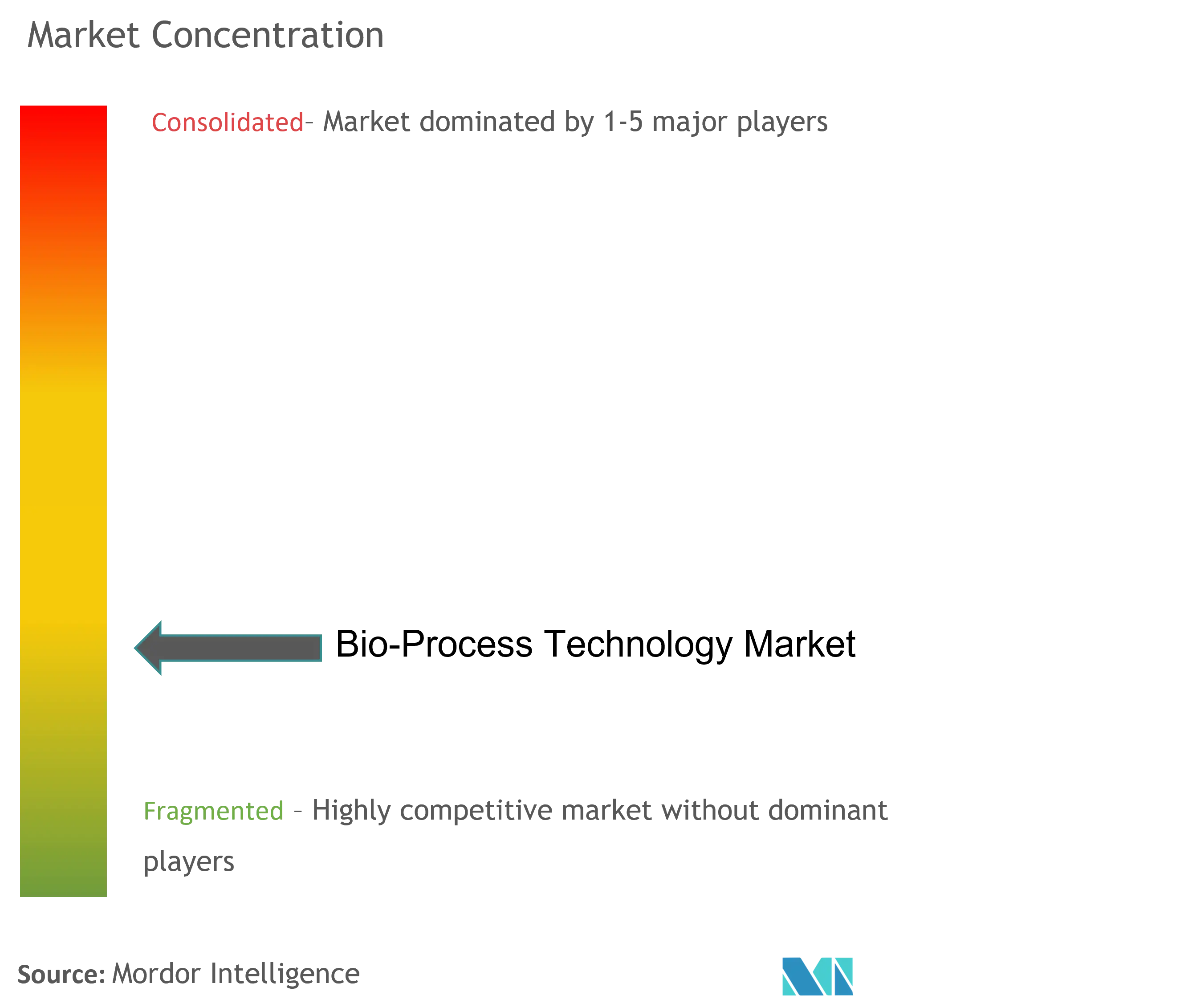

Der Markt für Bioprozesstechnik ist fragmentiert und wettbewerbsintensiv, da viele Unternehmen global und regional tätig sind. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind. Einige davon sind unten aufgeführt.

- F. Hoffmann-La Roche Ltd

- Sartorius-Gruppe

- Thermo Fisher Scientific Inc.

- Agilent Technologies Inc.

- Elitechgroup SpA (Gonotec Gmbh)

- Advanced Instruments LLC

- Danaher Corporation

- Merck KGaA

- Becton, Dickinson und Company

- Bio-Rad Laboratories Inc.

- Lonza Group AG

- Sartorius-Gruppe.

Marktführer in der Bioprozesstechnik

Thermo Fisher Scientific, Inc.

Agilent Technologies, Inc.

Danaher Corporation

Bio-Rad Laboratories, Inc.

Sartorius Group

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Bioprozesstechnik

- Februar 2023 Forscher des Indian Institute of Technology (IIT) Guwahati haben eine spezielle Protein Toolbox entwickelt, mit der Hautzellen in Herzzellen umgewandelt und so ein beschädigtes Herz repariert werden können. Es ist als Recombinant Protein Toolbox bekannt und besteht aus sechs speziellen Proteinen, mit denen geschädigtes Herzgewebe regeneriert werden kann.

- August 2022 Beckman Coulter Life Sciences gibt eine Partnerschaft mit Flownamics bekannt, um eine automatisierte Online-Lösung für die Überwachung und Steuerung von Bioprozesskulturen zu entwickeln. Diese automatisierte Integration macht fehleranfällige manuelle Schritte überflüssig und ermöglicht gleichzeitig Load-and-Go-Probenläufe für bis zu acht Bioreaktoren, GMP-Konformität mit elektronischer Datenverwaltung und kontinuierliche Kontrolle der Dichte lebensfähiger Zellen, einschließlich Remote-Workflows.

Branchensegmentierung der Bioprozesstechnik

Gemäß dem Umfang des Berichts ist ein Bioprozess ein spezifischer Prozess, bei dem vollständige lebende Zellen oder deren Bestandteile verwendet werden, um gewünschte Produkte zu erhalten.

Der Markt für Bioprozesstechnik ist segmentiert nach Produkt (Instrumente (Bioprozessanalysatoren, Osmometer, Bioreaktoren, Inkubatoren und andere Instrumente), Verbrauchsmaterialien und Zubehör (Kulturmedien, Reagenzien und andere Verbrauchsmaterialien und Zubehör), Anwendung (rekombinante Proteine, monoklonale Proteine). Antikörper, Antibiotika und andere Anwendungen), Endbenutzer (biopharmazeutische Unternehmen, Auftragsfertigungsorganisationen, akademische Forschungsinstitute und andere Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten, Afrika und Süden). Amerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Instrumente | Bioprozessanalysatoren |

| Osmometer | |

| Bioreaktoren | |

| Inkubatoren | |

| Andere Instrumente | |

| Verbrauchsmaterialien und Zubehör | Kulturmedien |

| Reagenzien | |

| Andere Verbrauchsmaterialien und Zubehör |

| Rekombinante Proteine |

| Monoklonale Antikörper |

| Antibiotika |

| Andere Anwendungen |

| Biopharmazeutische Unternehmen |

| Auftragsfertigungsorganisationen |

| Akademisches Forschungsinstitut |

| Andere Endbenutzer |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Produkt | Instrumente | Bioprozessanalysatoren |

| Osmometer | ||

| Bioreaktoren | ||

| Inkubatoren | ||

| Andere Instrumente | ||

| Verbrauchsmaterialien und Zubehör | Kulturmedien | |

| Reagenzien | ||

| Andere Verbrauchsmaterialien und Zubehör | ||

| Auf Antrag | Rekombinante Proteine | |

| Monoklonale Antikörper | ||

| Antibiotika | ||

| Andere Anwendungen | ||

| Vom Endbenutzer | Biopharmazeutische Unternehmen | |

| Auftragsfertigungsorganisationen | ||

| Akademisches Forschungsinstitut | ||

| Andere Endbenutzer | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Marktforschung im Bereich Bioprozesstechnologie

Wie groß ist der Markt für Bioprozesstechnik?

Es wird erwartet, dass der Markt für Bioprozesstechnologie im Jahr 2024 ein Volumen von 33,60 Milliarden US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 14,44 % auf 65,96 Milliarden US-Dollar wachsen wird.

Wie groß ist der Bioprozesstechnologie-Markt derzeit?

Im Jahr 2024 wird die Größe des Marktes für Bioprozesstechnologie voraussichtlich 33,60 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Bioprozesstechnologie-Markt?

Thermo Fisher Scientific, Inc., Agilent Technologies, Inc., Danaher Corporation, Bio-Rad Laboratories, Inc., Sartorius Group sind die wichtigsten Unternehmen, die auf dem Markt für Bioprozesstechnologie tätig sind.

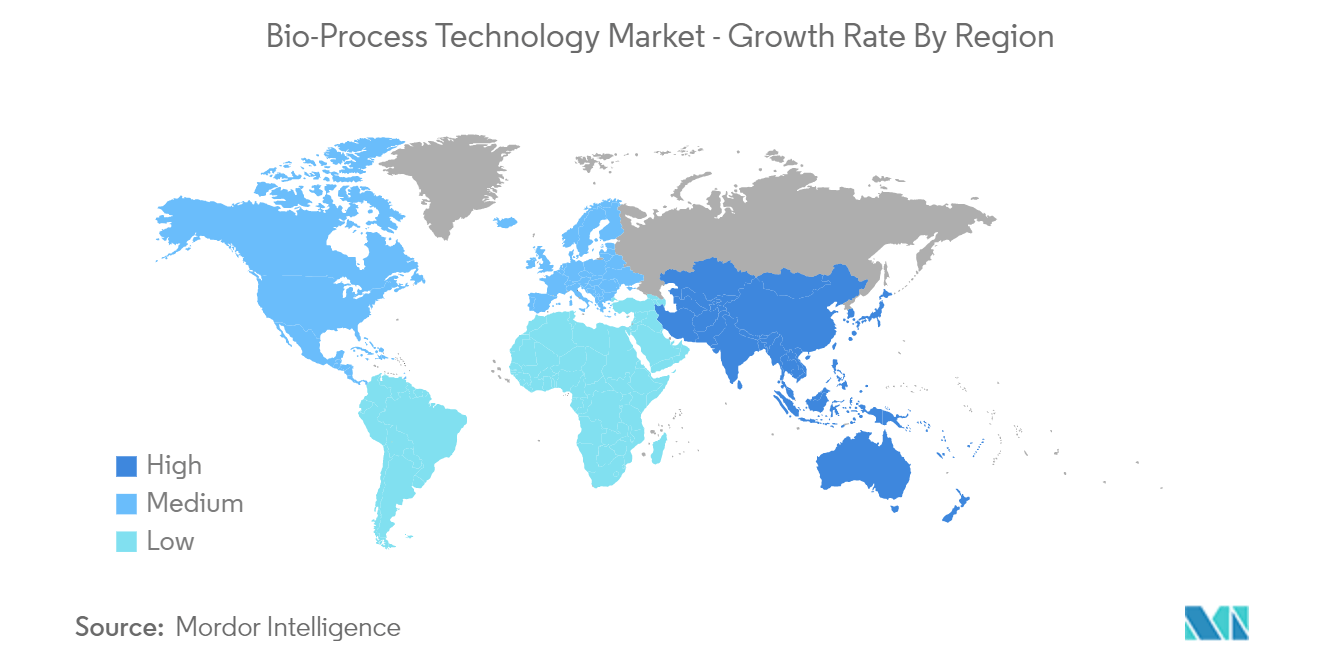

Welches ist die am schnellsten wachsende Region im Bioprozesstechnologie-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Bioprozesstechnologie-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Bioprozesstechnologie.

Welche Jahre deckt dieser Bioprozesstechnologie-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für Bioprozesstechnologie auf 29,36 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Bioprozesstechnologie-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Bioprozesstechnologie-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht Bioprozesstechnik

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Bioprozesstechnologie im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Bioprozesstechnologie umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.