Marktanalyse für Cheminformatik

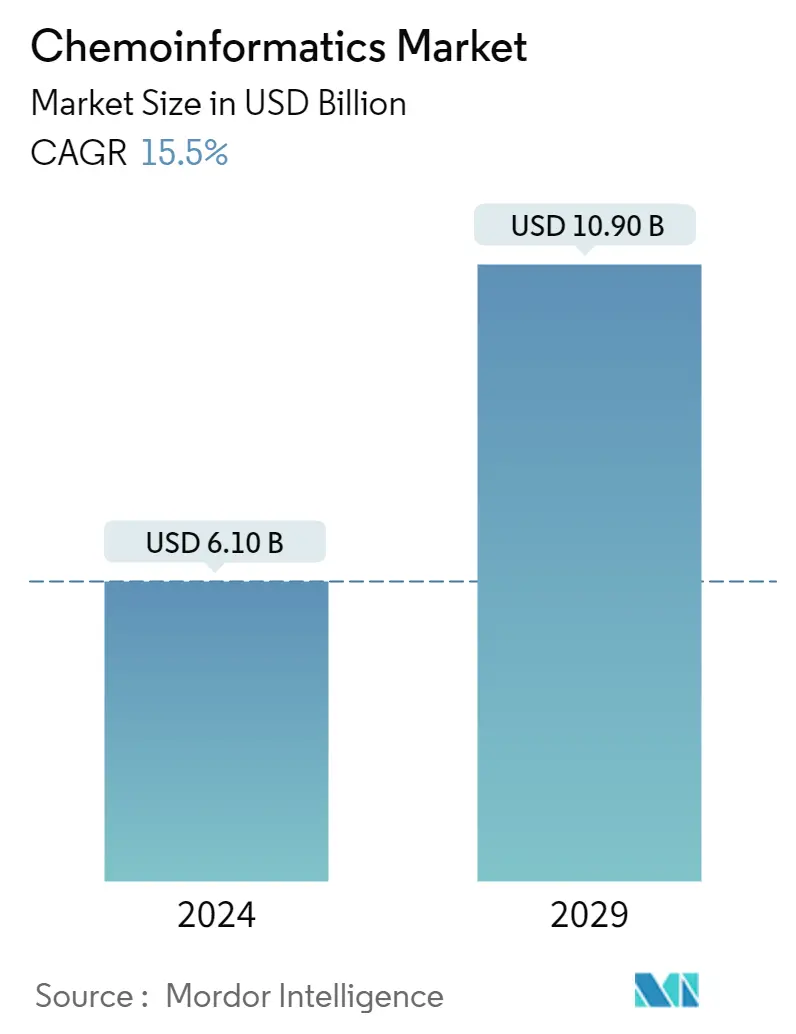

Die Größe des Chemoinformatik-Marktes wird im Jahr 2024 auf 6,10 Milliarden US-Dollar geschätzt und soll bis 2029 10,90 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 15,5 % im Prognosezeitraum (2024–2029) entspricht.

Die Pandemie wirkte sich positiv auf den Chemieinformatikmarkt aus. Der Ausbruch der COVID-19-Pandemie hat die Pharmaindustrie zum Handeln veranlasst und einen Wettlauf um die Entwicklung sowohl therapeutischer als auch präventiver Medikamente ausgelöst. Cheminformatische Ansätze sind eine Reihe von Werkzeugen in der Computer-Toolbox, die für die therapeutische Entdeckung eingesetzt werden können. Daher spielte die Cheminformatik während der Pandemie eine wichtige Rolle bei der Arzneimittelentwicklung. Laut dem im März 2021 im Journal of Cheminformatics veröffentlichten Bericht war die Computerchemie- und Cheminformatik-Community beispielsweise aktiv an der COVID-19-Forschung und dem raschen Beginn der Computerforschung zu COVID-19 beteiligt. Daher deuteten solche Fälle auf ein beträchtliches Wachstum des Marktes während der Pandemie hin. Da noch Forschungsstudien zu COVID-19 durchgeführt werden, wird es in den kommenden Jahren wahrscheinlich eine anhaltende Nachfrage nach Chemieinformatik geben.

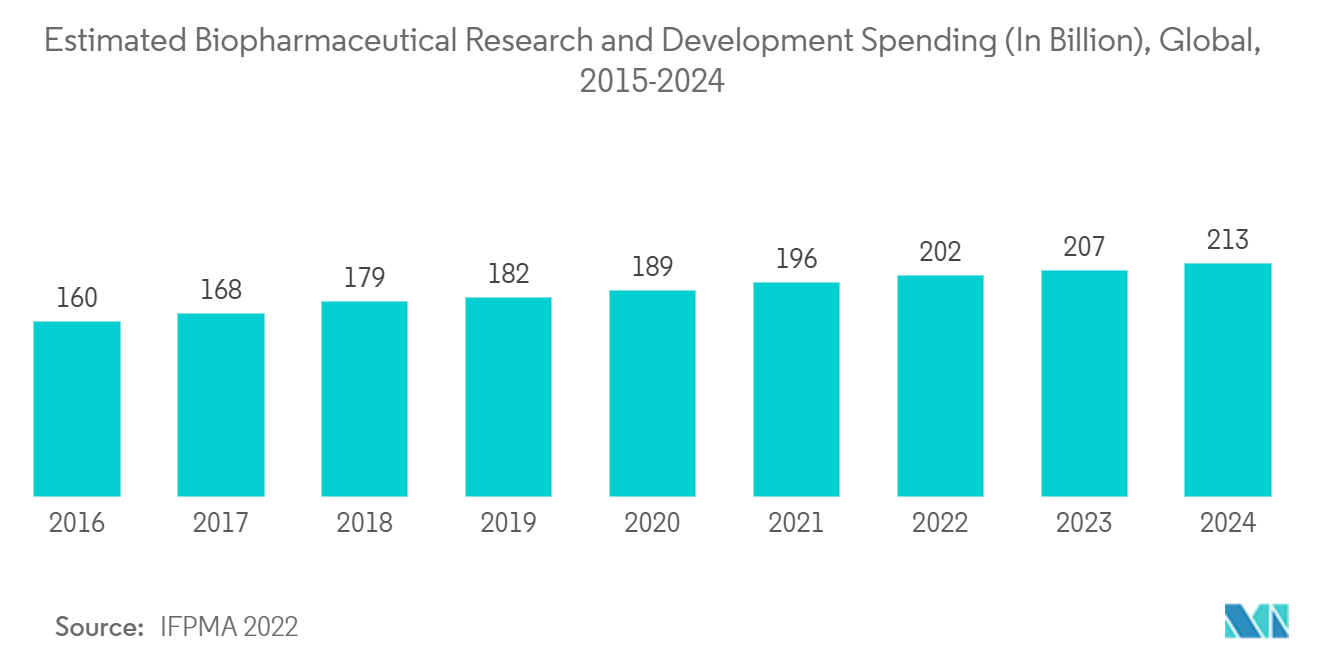

Die Innovationen und Fortschritte im Arzneimittelentwicklungsprozess sowie die gestiegene Nachfrage nach personalisierter Medizin sind die Haupttreiber des Marktes. Innovationen und Fortschritte im Arzneimittelentwicklungsprozess sind wichtige Markttreiber. Laut der im Juni 2021 veröffentlichten Zeitschrift Frontiers in Chemistry wurde die Cheminformatik beispielsweise zu einem integralen Bestandteil der Arzneimittelentwicklung. Es beschleunigte die Suche nach neuen Chemikalien mit gewünschten physikalisch-chemischen, pharmakologischen, toxikologischen und pharmakokinetischen Eigenschaften. Es wird erwartet, dass diese das Marktwachstum im Prognosezeitraum ankurbeln werden.

Darüber hinaus erhöhen die neuen Kooperationen zwischen den Marktteilnehmern die breite Anwendung in der Cheminformatik. Beispielsweise ging Elsevier im März 2021 eine neue Zusammenarbeit mit LexisNexis Legal Professional ein. Es sollte die bestehende Patentabdeckung in Reaxys, seiner Informationslösung für Forschung und Entwicklung in der Chemie, stärken. Die Inhaltserweiterung in Reaxys festigt seine Position als umfassende Cheminformatik-Lösung weiter, indem sichergestellt wird, dass Unternehmen und Forscher keine wichtigen Erkenntnisse zur Wettbewerbsintelligenz verpassen. Es wird erwartet, dass diese im Prognosezeitraum erhebliche Auswirkungen auf den Markt haben werden.

Es wird jedoch erwartet, dass ein Mangel an Fachkräften das Marktwachstum im Prognosezeitraum behindern wird.

Markttrends für Chemieinformatik

Es wird erwartet, dass das Segment für virtuelles Screening im Prognosezeitraum ein Marktwachstum verzeichnen wird

Virtuelles Screening mithilfe cheminformatischer Ansätze wurde zu einem wichtigen Instrument zur Identifizierung von Leitfäden in der Arzneimittelforschung. Durch virtuelles Screening können unerwünschte Verbindungen anhand von Kriterien wie Löslichkeit und ADMET-Eigenschaften aus Bibliotheken herausgefiltert werden. Es kann auch zum Screening großer In-silico-Bibliotheken verwendet werden, um Verbindungen mit gewünschten Eigenschaften zu identifizieren und vorläufige Informationen für experimentelles Hochdurchsatz-Screening zu sammeln. Virtuelle Screening-Methoden umfassen Docking-Berechnungen, wenn die Zielstruktur bekannt ist, und strukturelle Ähnlichkeitssuchen, wenn der Ligand bekannt, die Zielstruktur jedoch unbekannt ist. Modellierung der quantitativen Struktur-Aktivitäts-Beziehung (QSAR), wenn keine der beiden Strukturen bekannt ist.

Die Vorteile des virtuellen Screenings sind für das Segmentwachstum verantwortlich. Laut dem im April 2021 von Frontiers in Chemistry veröffentlichten Bericht haben beispielsweise virtuelle Screening-Strategien die Entdeckung neuer bioaktiver Moleküle revolutioniert. Dies geschah durch die Auswertung großer Verbindungsbibliotheken in silico, wobei die Analyse ihres chemischen Raums, ihrer Pharmakodynamik und ihrer pharmakokinetischen Eigenschaften bevorzugt wurde. Es reduzierte den finanziellen Aufwand, die Infrastruktur und die Zeit für die Entdeckung neuer chemischer Einheiten.

Darüber hinaus wird erwartet, dass die neuen Fortschritte im virtuellen Screening das Wachstum des Marktsegments ankurbeln werden. In dem im Juni 2021 von IDTechEx veröffentlichten Bericht heißt es beispielsweise, dass KI im strukturbasierten virtuellen Screening große Aufmerksamkeit von Investoren erhält, da strukturbasiertes virtuelles Screening die führende Form der KI in der Arzneimittelforschung ist. Aufgrund neuer Fortschritte in diesem Segment wird daher erwartet, dass der Markt im Untersuchungszeitraum wächst.

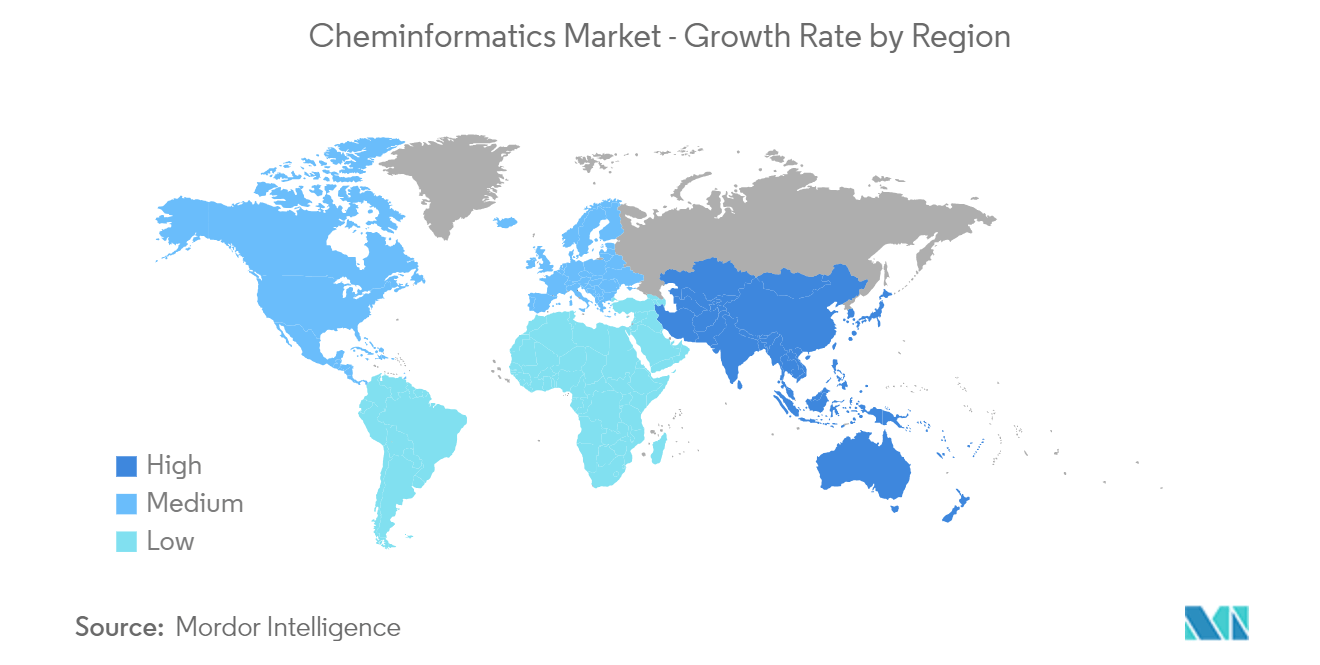

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen erheblichen Marktanteil einnehmen wird

Es wird erwartet, dass Nordamerika im Prognosezeitraum aufgrund der erhöhten Finanzierung in Biotechnologiesektoren einen erheblichen Marktanteil einnehmen wird. Es soll die Entdeckung von Arzneimitteln, neue Zulassungen und Markteinführungen verschiedener Plattformen sowie die Präsenz vieler wichtiger Akteure in der Region beschleunigen. Im Juli 2022 brachte Dotmatics beispielsweise seine Lösung zur Entdeckung kleiner Moleküle in den USA auf den Markt. Es handelt sich um eine integrierte wissenschaftliche FE-Plattform mit vorkonfigurierten Arbeitsabläufen und erweiterten Datenverwaltungsfunktionen. Die Small Molecule Drug Discovery Solution fördert eine bessere Zusammenarbeit und Produktivität zwischen Forschungsteams, reduziert betriebliche Ineffizienzen und beschleunigt den Prozess der Umwandlung von Erkenntnissen in Entscheidungen aus Daten. Es wird erwartet, dass diese den Markt im Studienzeitraum ankurbeln.

Darüber hinaus tragen die neuen Kooperationen und Akquisitionen zwischen den Marktteilnehmern der Region dazu bei, verschiedene Herausforderungen in der Chemieinformatik zu bewältigen. Beispielsweise erwarb die Chemical Computing Group (CCG) mit Hauptsitz in Montreal, Kanada, im Dezember 2022 Discngine SAS. Durch die Kombination der technisch-wissenschaftlichen Fähigkeiten von Discngine mit der Marktführerschaft von CCG bei molekularer Modellierungssoftware kann CCG die Entwicklung von Life-Science-Lösungen zur Bewältigung wichtiger Kundenherausforderungen beschleunigen, was voraussichtlich das Wachstum des Marktes steigern wird.

Überblick über die Chemieinformatik-Branche

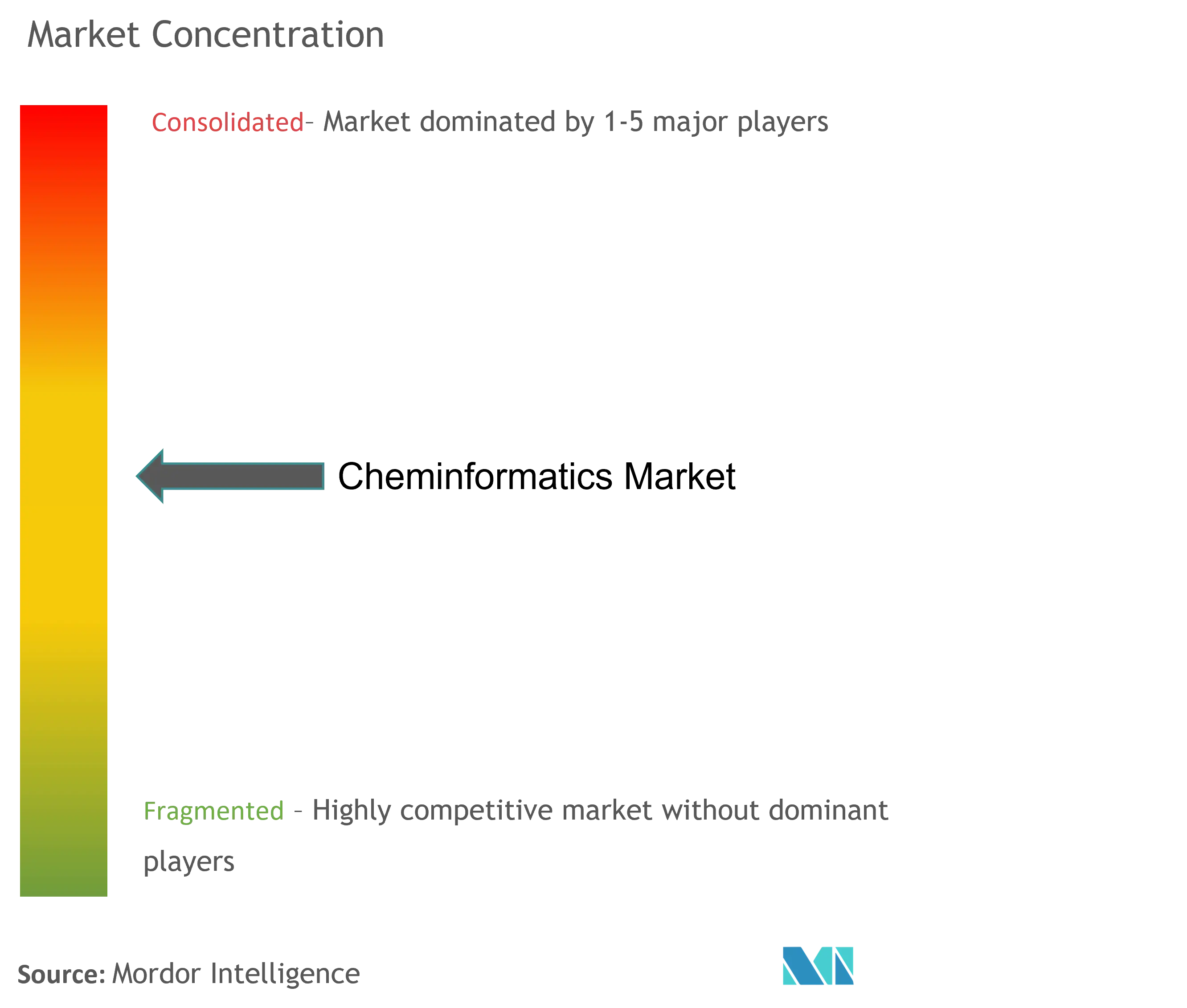

Der Chemoinformatik-Markt gewann deutlich an Dynamik in Forschungseinrichtungen, Pharmaunternehmen, der Biotechnologieindustrie, Forschungslabors und akademischen Einrichtungen. Der Markt ist mäßig wettbewerbsintensiv und verfügt über wenige Marktteilnehmer. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind, darunter unter anderem Dassault Systemes, Scilligence, BioSolveIT GmbH, Chemical Computing Group ULC und Jubilant Biosys Ltd.

Marktführer in der Chemieinformatik

Scilligence

BioSolveIT GmbH

Collaborative Drug Discovery Inc.

Chemaxon Ltd

Dassault Systemes

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Chemieinformatik

- Im Oktober 2023 gab Cadence Molecular Sciences (OpenEye) bekannt, dass Pfizer Inc. eine Vereinbarung zur Erweiterung und Erweiterung des Zugangs zu Cadence-Produkten und Programmier-Toolkits für fortschrittliches molekulares Design unterzeichnet hat. Die physik- und KI-basierte Modellierungs- und Cheminformatik-Rechensoftware von Cadence Molecular Sciences ist ein Wegbereiter für Innovationen in der Arzneimittelforschung im Frühstadium.

- Im Juni 2023 gab Vox Biomedical bekannt, dass es vom National Institute of General Medical Sciences (NIGMS) ein Programm zur Entwicklung einer auf künstlicher Intelligenz basierenden Bibliothek zur chemischen Identifizierung zur Identifizierung flüchtiger organischer Verbindungen (VOCs) mithilfe einer Gaschromatographie erhalten hat und Differentialmobilitätsspektrometrie (GC-DMS)-Technik.

Segmentierung der Chemieinformatik-Industrie

Gemäß dem Umfang des Berichts umfasst die Chemoinformatik Computeranwendungen zur Entwicklung chemischer Daten. Mit Hilfe der Chemoinformatik können die Untersuchung chemischer Strukturen sowie die Speicherung und Analyse der chemischen Daten einfach durchgeführt werden.

Der Cheminformatik-Markt ist nach Anwendung und Geografie segmentiert. Nach Anwendung ist der Markt in chemische Analyse, Arzneimittelentdeckung und -validierung, virtuelles Screening und andere Anwendungen unterteilt. Der Bericht deckt auch die Marktgrößen und Prognosen für den Chemieinformatikmarkt in wichtigen Ländern in verschiedenen Regionen ab. Für jedes Segment wird die Marktgröße in Wert (USD) angegeben.

| Chemische Analyse | Chemische Datenbanken |

| Chemometrie | |

| Molekulare Modellierung | |

| Andere chemische Analyse | |

| Arzneimittelentdeckung und -validierung | |

| Virtuelles Screening | |

| Andere Anwendungen |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Auf Antrag | Chemische Analyse | Chemische Datenbanken |

| Chemometrie | ||

| Molekulare Modellierung | ||

| Andere chemische Analyse | ||

| Arzneimittelentdeckung und -validierung | ||

| Virtuelles Screening | ||

| Andere Anwendungen | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Häufig gestellte Fragen zur Cheminformatik-Marktforschung

Wie groß ist der Chemoinformatik-Markt?

Die Größe des Chemoinformatik-Marktes wird im Jahr 2024 voraussichtlich 6,10 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 15,5 % auf 10,90 Milliarden US-Dollar im Jahr 2029 wachsen.

Wie groß ist der Chemoinformatik-Markt derzeit?

Im Jahr 2024 wird die Größe des Chemoinformatik-Marktes voraussichtlich 6,10 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Chemoinformatik-Markt?

Scilligence, BioSolveIT GmbH, Collaborative Drug Discovery Inc., Chemaxon Ltd, Dassault Systemes sind die wichtigsten Unternehmen, die auf dem Chemoinformatik-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Chemoinformatik-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Chemoinformatik-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Chemoinformatik-Markt.

Welche Jahre deckt dieser Chemoinformatik-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Chemoinformatik-Marktes auf 5,28 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Chemoinformatik-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Chemoinformatik-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur Chemoinformatik

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Chemoinformatik im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Chemoinformatik-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.