Marktgröße und Marktanteil für autonome Fahrzeuge

Marktanalyse für autonome Fahrzeuge von Mordor Intelligence

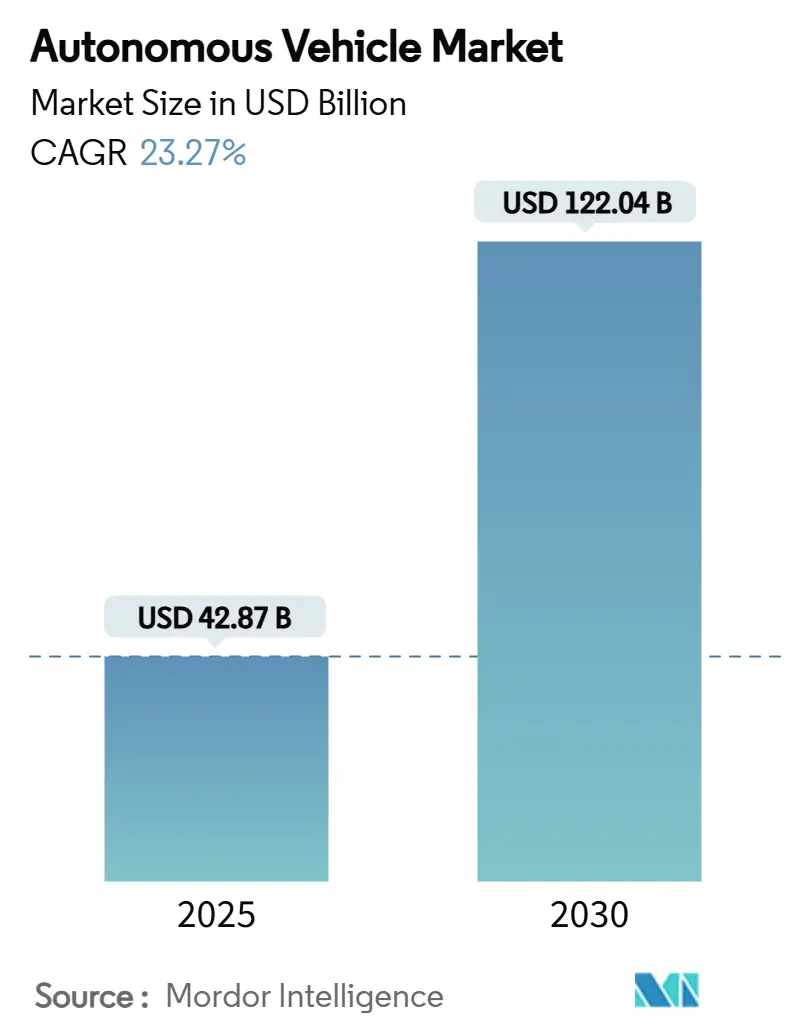

Die Marktgröße für autonome Fahrzeuge wird auf 42,87 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 122,04 Milliarden USD erreichen, mit einer CAGR von 23,27 % während der Prognoseperiode (2025-2030).

Der Markt für fahrerlose Autos entwickelt sich schnell, angetrieben von Fortschritten in der KI, intelligenteren Sensoren und leistungsstarken Simulationstools, die dabei helfen, sicherere und effizientere Transportoptionen zum Leben zu erwecken, insbesondere bei Ride-Sharing und Logistik. Immer mehr Menschen gewöhnen sich an selbstfahrende Autos, und Technologiegiganten wie Waymo und Tesla testen bereits Robotaxi-Dienste in Städten wie Phoenix, Austin und sogar dem Vereinigten Königreich. Gleichzeitig bewegen sich chinesische Akteure wie BYD und Pony.ai schnell und führen kostengünstige autonome Flotten mit starker staatlicher Unterstützung und Zugang zu massiven Datenpools ein. Große Chancen entstehen bei kommerziellen Robotaxis, selbstfahrenden Lkw und Softwareplattformen für autonomes Fahren, die die AV-Entwicklung unterstützen. Mit neuen Gesetzen am Horizont in Großbritannien und der EU sowie steigenden Investitionen in Konnektivität der nächsten Generation wie V2X und 6G ist der Weg für eine viel intelligentere und skalierbarere Mobilitätszukunft geebnet.

Wichtigste Erkenntnisse

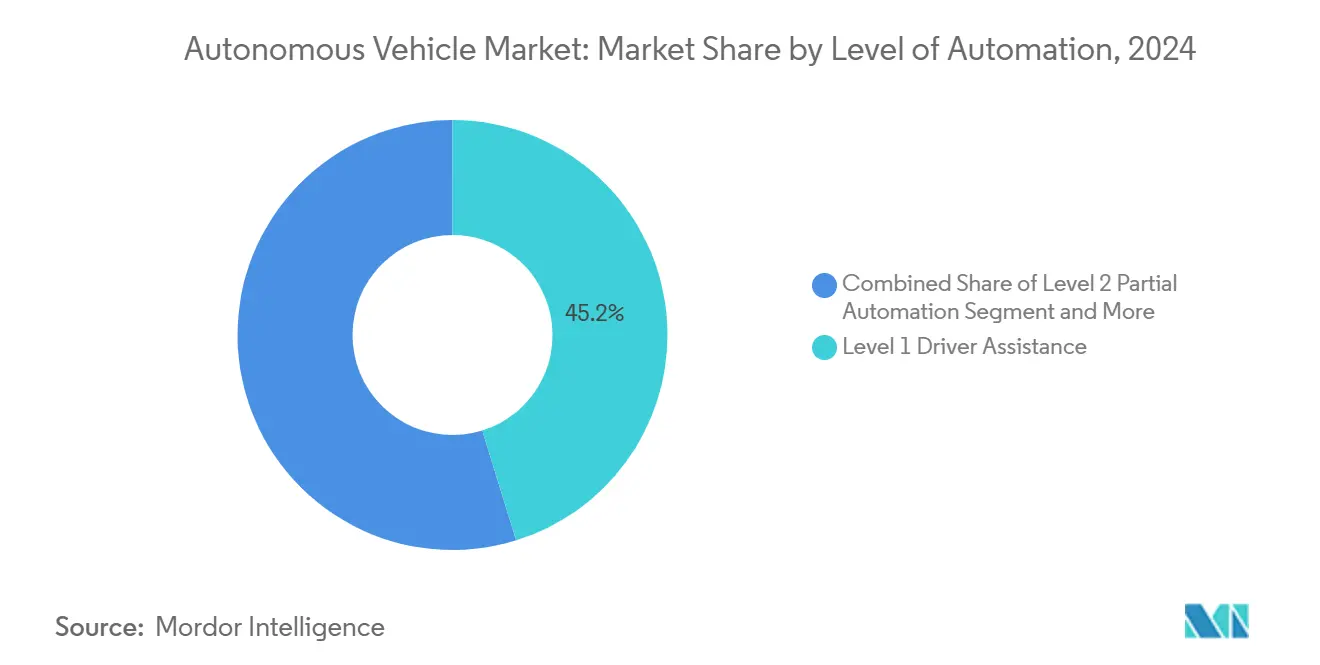

- Nach Automatisierungsgrad dominierte Stufe 1 Fahrerassistenz den Markt mit einem Anteil von 45,21 % im Jahr 2024, während Stufe 5 Vollautomatisierung zwischen 2025 und 2030 mit einer CAGR von 27,23 % expandieren soll.

- Nach Fahrzeugtyp hielten Personenkraftwagen 78,92 % des Marktanteils für autonome Fahrzeuge im Jahr 2024, während Nutzfahrzeuge bis 2030 mit einer CAGR von 25,72 % wachsen sollen.

- Nach Antriebsart führten Fahrzeuge mit Verbrennungsmotor (ICE) mit einem Anteil von 62,35 % im Jahr 2024, während batterieelektrische Fahrzeuge (BEV) bis 2030 mit einer CAGR von 35,21 % wachsen sollen.

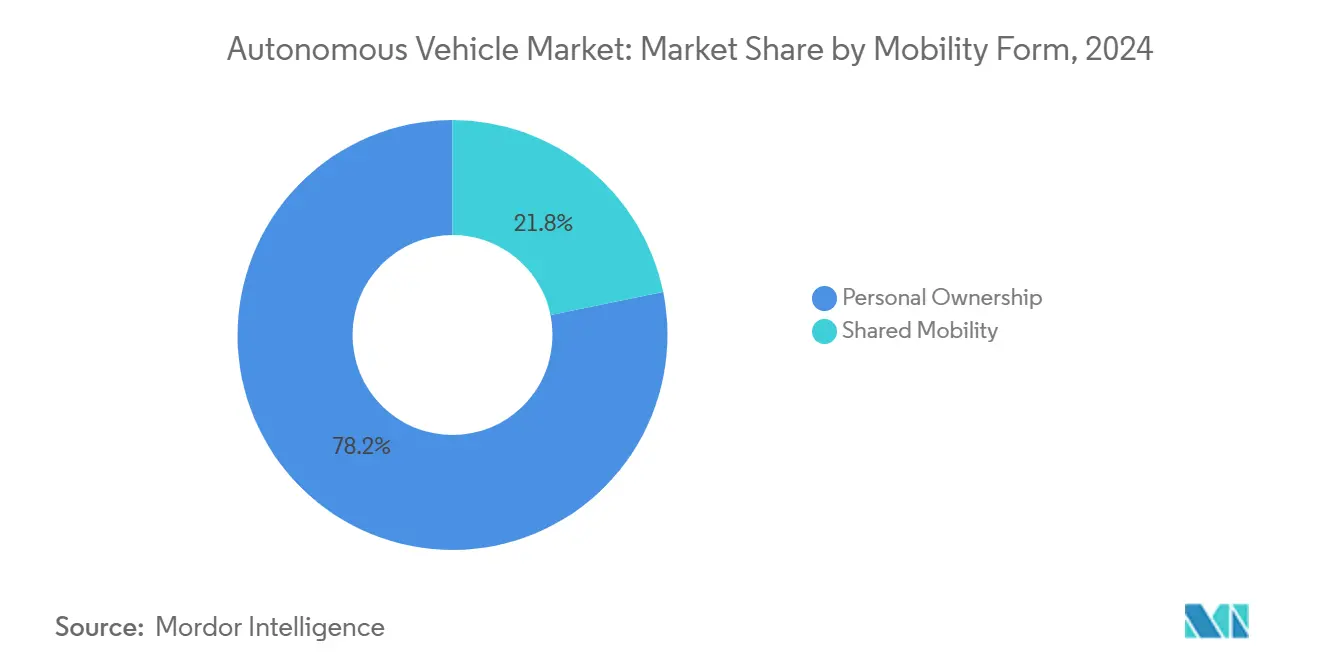

- Nach Mobilitätsform machte Privateigentum 78,21 % der Marktgröße für autonome Fahrzeuge im Jahr 2024 aus, während geteilte Mobilitätsdienste über den Zeitraum 2025-2030 mit einer CAGR von 30,32 % wachsen sollen.

- Nach Komponenten trugen Hardware-Komponenten 57,36 % zur Marktgröße für fahrerlose Autos im Jahr 2024 bei, während Software-Komponenten bis 2030 ein schnelleres Wachstum mit einer CAGR von 26,82 % erleben sollen.

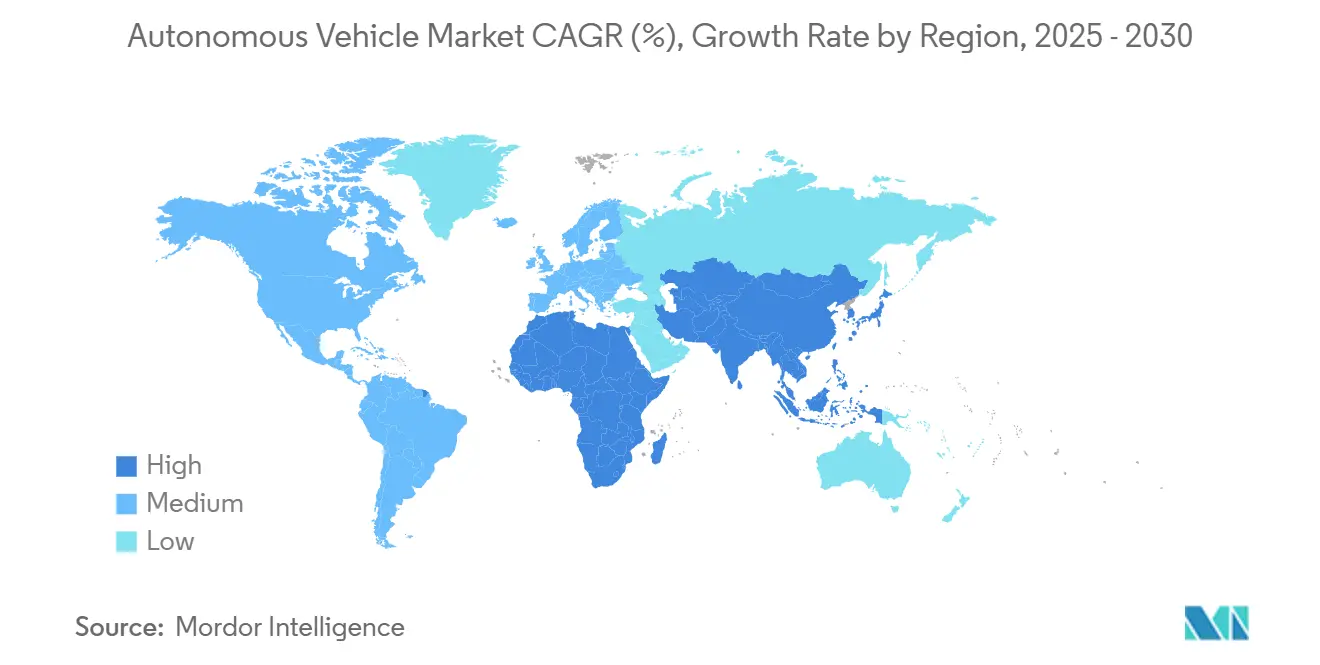

- Nach Geografie führte Asien-Pazifik den globalen Markt für autonome Fahrzeuge mit einem Anteil von 46,52 % im Jahr 2024 an, während die Region Naher Osten und Afrika bis 2030 mit einer CAGR von 28,11 % die am schnellsten wachsende sein soll.

Globale Markttrends und Erkenntnisse für autonome Fahrzeuge

Analyse der Treiberfaktoren

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| ADAS-Sicherheitsmandate in EU und China | +5.2% | EU, China, Global | Mittelfristig (2-4 Jahre) |

| Robotaxi-Pilotprojekte expandieren in asiatischen Megastädten | +4.8% | Asien, Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Günstigeres LiDAR und KI befeuern Massenmarkt-L3 | +4.5% | Global | Mittelfristig (2-4 Jahre) |

| Energieeffiziente SoCs für Edge-KI in Fahrzeugen | +3.2% | Global | Mittelfristig (2-4 Jahre) |

| 5G-V2X-Frachtkorridore in Nordamerika | +2.8% | Nordamerika | Mittelfristig (2-4 Jahre) |

| Flottenziele fördern autonome Logistik in Europa | +2.5% | Europa, Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Staatliche Mandate für ADAS-zentrierte Sicherheitsvorschriften in EU und China

Strenge ADAS-Sicherheitsregeln in beiden Regionen drängen die Industrie für autonome Fahrzeuge dazu, Software-Validierungszyklen zu beschleunigen, was wiederum frühere Lieferantenerlöse antreibt. Das grenzüberschreitende Testbett-Programm der Europäischen Kommission und Chinas Multi-City-Robotaxi-Genehmigungen geben Anbietern effektiv klare Fahrpläne für Genehmigungstore und ermutigen zu höheren F&E-Ausgaben in diesem Jahr. Eine beobachtbare Konsequenz ist, dass führende Entwickler ihre Codebasen partitionieren, um regionsspezifische Anforderungen zu erfüllen, wodurch überlappende, aber nicht identische Feature-Sets entstehen. Diese Segregation erhöht subtil das gesamte Software-Volumen, was später Wartungskosten und Talentbedarf beeinflusst.

Schnelle Expansion von Robotaxi-Pilotprojekten in asiatischen Megastädten

Laut dem Industriebericht für autonome Fahrzeuge von Mordor Intelligence laufen Robotaxi-Fahrten in Städten wie Wuhan und Shanghai jetzt zu Tarifen unter herkömmlichen Ride-Hailing-Diensten, was darauf hinweist, dass autonome geteilte Mobilität menschengesteuerte Optionen bereits vor der vollständigen Fahrerentfernung in jedem Bezirk unterbieten kann. Die Kostenlücke wird hauptsächlich durch depot-ähnliches Flottenmanagement und geringere Leerlaufzeiten außerhalb der Stoßzeiten erreicht, ein Ansatz, den traditionelle Taxis schwer replizieren können. Eine bemerkenswerte Schlussfolgerung ist, dass Pendler mit geringerem Einkommen, die in frühen AV-Narrativen oft übersehen wurden, aufgrund dieser günstigeren Tarife zu Zielkunden werden und möglicherweise die öffentliche Akzeptanz schneller als erwartet erweitern.

Fallende LiDAR- und KI-Rechenkosten erschließen Massenmarkt-Level-3-Einführungen

Die durchschnittlichen LiDAR-Einheitenpreise für die Automobilindustrie sind seit 2020 um mehr als 60 % gefallen, während neue System-on-Chips in Automobilqualität höhere TOPS pro Watt liefern und es Automobilherstellern ermöglichen, Level-3-Features profitabel in Premium- und ausgewählte Mittelklasse-Ausstattungen zu verpacken. Automobilhersteller bündeln jetzt LiDAR mit Radar-Kamera-Fusion als optionale "Level 3plus"-Suite und signalisieren einen allmählichen Wandel weg von Ein-Sensor-Architekturen. Da sich das inkrementelle Stücklistendelta verkleinert, sind Finanzteams innerhalb von OEMs eher bereit, breitere Ausstattungen für neue Geografien zu genehmigen, was den Marktanteil der autonomen Fahrzeuge bei Level-3-Fahrzeugen weiter steigert.

Energieeffiziente Automotive-SoCs ermöglichen In-Vehicle-Edge-KI

Automotive-Chips der nächsten Generation mit 5 nm und 3 nm verarbeiten jetzt 200-800 TOPS bei thermischen Hüllen unter 30 W und ermöglichen Echtzeit-Wahrnehmung ohne Beeinträchtigung der EV-Reichweite. Lieferanten, die dedizierte neuronale Netzwerk-Beschleuniger integrieren, bieten deterministische Latenz, was bei der Zertifizierung von Sicherheitsfunktionen hilft und dadurch Validierungszeiten verkürzt. Die stille Implikation ist, dass geringerer Energieverbrauch Batteriekapazität für Kabinenfunktionen freigibt, was bedeutet, dass Verbraucher möglicherweise längere Reichweite oder reichhaltigere Infotainment-Systeme anstelle von Kompromissen sehen.

Analyse der Hemmnisse

| Hemmnis | (~) Prozentpunkt-Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Fragmentierte AV-Regeln in US-Bundesstaaten | -3.6% | Vereinigte Staaten | Kurzfristig (≤ 2 Jahre) |

| Robotaxi-Vorfälle schüren öffentliches Misstrauen in China | -3.2% | Global, am höchsten in China | Kurzfristig (≤ 2 Jahre) |

| KI-Chip-Engpässe treffen Automobilsektor | -2.4% | Global | Kurzfristig (≤ 2 Jahre) |

| HD-Kartenkosten fordern Schwellenmärkte heraus | -2.1% | Südostasien, Afrika | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Flickwerk aus AV-Regelungen auf US-Bundesstaatenebene verzögert kommerziellen Maßstab

Mit 29 Bundesstaaten, die einzigartige autonome Regeln gesetzlich regeln, müssen Multi-State-Service-Anbieter verschiedene Berichts-, Fahrüberwachungs- und Versicherungsstrukturen aufrechterhalten, was die Gemeinkosten aufbläht und dadurch den Marktanteil für autonome Fahrzeuge begrenzt, den sie schnell erobern können[1]Autonomous Vehicles | Self-Driving Vehicles Enacted Legislation,

National Conference of State Legislatures (NCSL), ncsl.org. Belege zeigen, dass einige Entwickler jetzt Launch-Korridore strikt innerhalb permissiver Cluster wählen, was unbeabsichtigt bestimmte nachfragereiche Frachtrouten ausschließt. Eine entstehende Erkenntnis ist, dass das Fehlen eines einheitlichen Rahmens indirekt Investitionen in Richtung Simulation anstatt Straßentests lenkt und möglicherweise Entwicklungszeiten streckt.

Öffentliches Misstrauen verstärkt durch hochkarätige Robotaxi-Vorfälle in China

Hohe Medienpräsenz isolierter Sicherheitsmissstände hat Umfrageantworten angeheizt, die Unbehagen beim Fahren in der Nähe autonomer Fahrzeuge unterstreichen, dennoch bleibt die Kaufbereitschaft beträchtlich. Diese Spaltung zeigt, dass wahrgenommenes Risiko durch wahrgenommene persönliche Sicherheit im Inneren des Fahrzeugs überwogen werden kann. Hersteller investieren daher in transparente Vorfallsberichts-Dashboards zum Vertrauensaufbau, ein Schritt, der möglicherweise zu einer De-facto-Voraussetzung für Stadtgenehmigungen wird.

Segmentanalyse

Nach Automatisierungsgrad: L4-Einführung beschleunigt trotz L1-Dominanz

Level-1-Fahrerassistenz-Features hielten 45,21 % des Marktanteils für autonome Fahrzeuge im Jahr 2024, aber Level-5-Vollautomatisierung soll bis 2030 mit einer CAGR von 27,23 % wachsen, was bedeutet, dass höhere Automatisierung die Lücke schnell schließen wird. Gesetzliche Klarheit für bedingte und hochautomatisierte Funktionen ermutigt Lieferanten, redundante Lenk- und Bremssysteme zu zertifizieren, was sofortige Hardware-Einnahmen steigert. Ein subtiler Effekt ist, dass Versicherer versicherungsmathematische Tabellen überarbeiten, um die Haftung für bestimmte Modi auf Hersteller zu verlagern, was auf zukünftige Prämienreduktionen für Endnutzer hindeutet.

Wachsendes Interesse an Level 3 von Luxuskäufern senkt die Entwicklungsamortisation pro Einheit und finanziert indirekt Level-4-Forschung für autonome Fahrzeuge. Modelle wie der BMW 7er mit Personal Pilot Level 3 veranschaulichen, dass frühe Anwender Premiumpreise zahlen, eine Marge, die dabei hilft, laufende Kartierungskosten auszugleichen. Zusätzlich speisen aus Level-3-Fahrzeugen geerntete Pilotmodus-Daten maschinelle Lernmodelle, die in Level-4-Lkw verwendet werden, und verkürzen Datensammlungszyklen über Segmente hinweg.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Fahrzeugtyp: Nutzfahrzeugsegment überholt Personenkraftwagen

Nutzfahrzeuge machten nur 21,08 % des Marktvolumens für autonome Fahrzeuge im Jahr 2024 aus, sollen aber bis 2030 mit einer CAGR von 25,72 % wachsen und dabei Personenkraftwagen bei der Marktgrößenexpansion übertreffen, da die Autonomie-Adoption in Logistik- und Frachtsegmenten beschleunigt. Arbeitskräftemangel und vorgeschriebene Fahrzeitbegrenzungen machen Autonomie für Flottenbetreiber wirtschaftlich überzeugend, besonders in Langstreckenkorridoren. Ein unerwartetes Nebenprodukt ist, dass Depots in robotische Wartungstools investieren, um der Lkw-Autonomie zu entsprechen und dadurch ganze Hofoperationen zu modernisieren.

Personenkraftwagen kommandieren immer noch 78,92 % des Marktanteils für autonome Fahrzeuge im Jahr 2024. Dennoch betrachten viele OEMs jetzt Autonomie als wiederkehrende Software-Abonnement-Möglichkeit anstatt als einmaliges Hardware-Upgrade und verschieben das Geschäftsmodell in Richtung langfristiger Einnahmeströme. Over-the-Air-Updates verlängern Feature-Lebenszyklen, was die durchschnittliche Besitzdauer verlängern könnte, da Käufer neue Fähigkeiten mid-cycle erwarten. Da mehr Haushalte Teilautonomie abonnieren, könnten Aftermarket-Lieferanten einen Rückgang der Nachfrage nach traditioneller Navigationshardware sehen, was eine Umgestaltung der Zubehörmärkte nahelegt.

Nach Antriebsart: BEV führen autonome Innovationskurve an

Batterieelektrische Fahrzeuge (BEV) machen 37,65 % der Industriegröße für autonome Fahrzeuge im Jahr 2024 aus und sollen bis 2030 mit einer CAGR von 35,21 % expandieren und dabei das Wachstum von Verbrennungsmotoren übertreffen. Da softwaredefinierte Fahrzeugplattformen für autonomes Fahren natürlich auf elektrischen Architekturen sitzen, nutzen OEMs gemeinsame Hochspannungsbusse zur Stromversorgung von Sensor-Suites ohne zusätzliche Generatoren. Eine Schlussfolgerung hier ist, dass Batteriewechsel-Strategien für autonome Taxis an Zugkraft gewinnen könnten, da Ausfallzeiten sich direkt in verlorene Fahreinnahmen übersetzen.

Verbrennungsmotoren (ICE) halten immer noch einen Anteil von 62,35 % im Jahr 2024, aber effizienzfokussierte Hybridkonfigurationen werden zunehmend für Nachrüstungsautonomie in Schwellenmärkten gewählt, wo die Ladeinfrastruktur nachhinkt. Dieser pragmatische Ansatz ermöglicht es Flottenbesitzern, früher von Teilautonomie zu profitieren und deutet auf eine verlängerte Koexistenzphase anstatt einer abrupten EV-Übernahme hin.

Nach Mobilitätsform: Geteilte Plattformen beschleunigen AV-Kommerzialisierung

Geteilte Mobilität eroberte 21,79 % des Marktvolumens für autonome Fahrzeuge im Jahr 2024 und steht vor einer CAGR von 30,32 %, angetrieben von Robotaxi-Wirtschaftlichkeit, die höhere Sitzplatzauslastung im Vergleich zu privat besessenen Fahrzeugen ermöglicht. Plattformbetreiber optimieren zunehmend Routing, um Spitzennachfrage mit Flottenverfügbarkeit zu matchen und Fahrzeug-Kilometer-Kosten zu senken. Interessant ist, dass Daten zeigen, dass niedrigere Abendtarife Nicht-Pendlerfahrten ermutigen und die gesamte urbane Mobilität erweitern anstatt bestehenden Transport zu kannibalisieren.

Privateigentum hält immer noch einen dominanten Marktanteil von 78,21 % für autonome Fahrzeuge, aber steigende urbane Staugebühren könnten mehr Stadtbewohner zu flexiblen abonnementbasierten Robotaxi-Diensten drängen. Automobilhersteller, die sich auf diese Verschiebung vorbereiten, testen flexible Eigentumsmodelle wie Teilabonnements, die es Haushalten ermöglichen, zwischen privatem und geteiltem autonomen Zugang zu wechseln und Komfort mit niedrigeren Gesamtmobilitätskosten zu verbinden.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Komponenten: Software-Wachstum übertrifft Hardware trotz niedrigerem Anteil

Hardware-Komponenten dominierten den Markt für autonome Fahrzeuge im Jahr 2024 mit einem Anteil von 57,36 %, aber das Software-Segment für autonomes Fahren soll mit einer CAGR von 26,82 % bis 2030 schneller wachsen, da OEMs zunehmend den Fokus auf Over-the-Air (OTA) Feature-Updates und Fahrlogik-Module verlagern. Der Aufstieg von KI-basierten Wahrnehmungs- und Entscheidungs-Stacks verwandelt die Software-Schicht in einen wichtigen Umsatztreiber. Außerdem beschleunigen Partnerschaften zwischen Automobilherstellern und Cloud-Plattformen die Einführung von Echtzeit-Flottenmanagement und Sicherheitsupdates und verwischen die Grenzen zwischen Mobilität und digitalen Diensten.

Auch wenn Sensorpreise fallen, treibt Innovation in Wahrnehmungsalgorithmen wiederkehrende Software-Lizenz-Ströme und verändert die Umsatzerkennung von vorgelagerten Hardware-Verkäufen zu mehrjährigen Verträgen. Diese Verschiebung ermutigt Automobilzulieferer, DevOps-Praktiken zu übernehmen, die im Technologiesektor üblich sind, und signalisiert weitere kulturelle Konvergenz zwischen den beiden Industrien.

Geografische Analyse

Asien-Pazifik führte den Markt für autonome Fahrzeuge im Jahr 2024 mit einem Anteil von 46,52 % an, hauptsächlich angetrieben von Chinas expansiven Multi-City-Robotaxi-Einführungen und weitverbreiteter 5G-Infrastruktur. Koordinierte Regierungsunterstützung über Ministerien hinweg ermöglicht gestraffte Test-, Versicherungs- und Cybersicherheitsgenehmigungen und reduziert Projektzeiten erheblich. Ein aufkommender Trend ist, dass Zweitstädte traditionelle öffentliche Verkehrsupgrades überspringen und direkt autonome Shuttles übernehmen, was Marktdiffusion jenseits großer urbaner Zentren signalisiert. Währenddessen nutzen Länder wie Japan und Singapur konsortium-geführte Modelle, die akademische und autonome Industrieexpertise kombinieren und effiziente F&E-Skalierung trotz kleinerer Budgets ermöglichen.

Der Nahe Osten und Afrika ist die am schnellsten wachsende Region und soll zwischen 2025 und 2030 mit einer CAGR von 28,11 % wachsen. Nationale Strategien, besonders in den VAE, stellen autonome Fahrzeuge in das Herz von Smart-City-Zielen, wobei Dubai darauf abzielt, dass 25 % aller Fahrten bis 2030 autonom sind. Zweckgebaute Infrastruktur mit AV-Spuren gibt der Region einen Vorteil gegenüber nachgerüsteten Systemen in Legacy-Stadtlayouts. Ein überraschender Vorteil ist, dass die klaren Wetterbedingungen der Wüste der Region hochauflösende Sensordaten liefern und die Validierung von Sichtsystemen beschleunigen.

Nordamerika bleibt entscheidend wegen seiner tiefen Kapitalmärkte und Technologie-Cluster, trotz eines kleineren Marktanteils für autonome Fahrzeuge als Asien. Bundessubventionen für 5G-V2X-Korridore und eine lebendige Startup-Pipeline erhalten Innovationsmomentum, auch wenn fragmentierte Bundesstaatenregeln die landesweite Skalierung verlangsamen. Die Präsenz großer Ride-Hailing-Plattformen bietet sofortige kommerzielle Distribution, sobald regulatorische Klarheit entsteht. Eine grundlegende Verschiebung ist, dass lkw-fokussierte Bundesstaaten um gemeinsame Richtlinien koaleszieren und auf einen Bottom-up-Pfad zu de facto nationalen Standards hinweisen.

Wettbewerbslandschaft

Die Wettbewerbslandschaft wird von einer Handvoll Skalierungsakteure angeführt - am prominentesten Waymo, Tesla und Baidu -, die jeweils ausgeprägte vertikale Integrationsansätze verfolgen. Waymos Multi-City-Robotaxi-Service überschritt 2024 vier Millionen bezahlte Fahrten und validierte verbraucherreife Operationen im Flottenmaßstab. Teslas fahrzeugseitige, kamera-erste Strategie differenziert weiterhin durch Vertrauen auf groß angelegte Schattendaten anstatt teurer LiDAR-Arrays. Eine wichtige Schlussfolgerung ist, dass die zwei divergierenden Sensorphilosophien wahrscheinlich koexistieren werden und unterschiedliche Kostentoleranzen und Redundanzerwartungen bedienen.

Strategische Partnerschaften beschleunigen Technologiediffusion, da traditionelle Automobilhersteller sich mit Chip-Anbietern oder Kartierungsspezialisten zusammentun, um schnell Fähigkeitslücken zu schließen. Zum Beispiel enthüllen Allianzen zwischen europäischen Lkw-Herstellern und US-amerikanischen Autonomie-Software-Firmen, dass geografische Expertise weniger relevant wird als komplementäre Assets. Das Ergebnis ist eine grenzüberschreitende Mischung aus Hardware-Herstellungsstärke und Silicon Valley-algorithmischer Führung, was kartellrechtliche Prüfung aufwerfen könnte, wenn sich die Marktkonzentration intensiviert.

White-Space-Möglichkeiten bestehen in Nischensegmenten wie autonome Rangierlokomotiven, Flughafen-Shuttles und Bergbaufahrzeuge, wo umgebungen mit begrenztem Zugang die Einführung vereinfachen. Kleinere Spezialisten schaffen daher verteidigbare Positionen, indem sie sich auf domänenspezifische Software konzentrieren, die auf wiederholbare Routen abgestimmt ist. Da diese Nischen früheren positiven Cashflow produzieren, könnten sie zukünftige Mehrzweck-Autonomie-Plattformen bebrüten, die nach außen skalieren können.

Führende Unternehmen der autonomen Fahrzeugindustrie

Volkswagen AG

Waymo LLC

Tesla Inc.

Baidu Apollo

GM Cruise LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neueste Industrieentwicklungen

- Mai 2025: Waymo erhielt die Genehmigung der California Public Utilities Commission, ihren autonomen Ride-Hailing-Service über die weitere San Francisco Bay Area auszudehnen. Die Entscheidung folgt der Einreichung des Sicherheitsplans des Unternehmens im März und signalisiert regulatorisches Vertrauen in bestehende operative Schutzmaßnahmen.

- Mai 2025: Uber und WeRide kündigten Pläne an, gemeinsame autonome Operationen innerhalb von zwei Jahren auf 15 Städte auszudehnen. Die Expansion unterstreicht die steigende strategische Ausrichtung zwischen Ride-Hailing- und dedizierten AV-Software-Anbietern.

- Januar 2025: Das Amazon-eigene Zoox startete ein Early Rider Program in Las Vegas, um den Weg für kommerziellen Robotaxi-Service später im Jahr zu ebnen. Die Initiative wird Fahrzeuge ohne manuelle Bedienelemente in mehreren US-Städten einsetzen.

Globaler Berichtsumfang für den Markt für autonome Fahrzeuge

Autonome Fahrzeuge, auch bekannt als selbstfahrende Autos, transformieren den modernen Transport. Diese Fahrzeuge nutzen fortschrittliche Technologien wie künstliche Intelligenz, Sensoren und maschinelles Lernen, um ohne menschliche Intervention zu funktionieren. Sie sind fähig, Straßen zu navigieren, Entscheidungen zu treffen und komplexe Fahraufgaben autonom auszuführen. Ihre Hauptvorteile umfassen erhöhte Sicherheit, verbesserte Effizienz und gesteigerte Nachhaltigkeit im Transport. Mit dem Potenzial, den Transportsektor zu revolutionieren, zielen selbstfahrende Autos darauf ab, Verkehrsstaus zu entlasten und das Auftreten von Straßenunfällen zu reduzieren. In der Zukunft wird erwartet, dass autonome Fahrzeuge Mobilität neu definieren, urbane Umgebungen umgestalten und diverse Transportbedürfnisse erfüllen.

Der Markt für autonome/fahrerlose Autos umfasst Segmentierung basierend auf Typ und Geografie. Nach Typ ist der Markt in teilautonome Fahrzeuge und vollautonome Fahrzeuge segmentiert. Nach Geografie ist der Markt in Nordamerika, Europa, Asien-Pazifik und den Rest der Welt segmentiert. Für jedes Segment wurden Marktgröße und Prognose basierend auf Werten (USD) erstellt.

| Level 1 Fahrerassistenz |

| Level 2 Teilautomatisierung |

| Level 3 Bedingte Automatisierung |

| Level 4 Hochautomatisierung |

| Level 5 Vollautomatisierung |

| Personenkraftwagen |

| Nutzfahrzeuge |

| Verbrennungsmotor (ICE) |

| Batterieelektrische Fahrzeuge (BEV) |

| Hybrid-Elektrofahrzeuge (HEV) |

| Privateigentum |

| Geteilte Mobilität (Robo-Taxi, Shuttle) |

| Hardware | Sensoren (LiDAR, RADAR, Kameras, Ultraschall, IMU) |

| Rechenplattformen (SoCs, GPUs) | |

| Aktuatoren und Steuerungssysteme | |

| Software | Wahrnehmungs- und Planungssuites |

| Kartierungs- und Lokalisierungs-Engines | |

| Fahrüberwachung und HMI | |

| Services | Integration und Validierung |

| Fernbedienung und Tele-Operation |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Italien | |

| Spanien | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Südkorea | |

| Indien | |

| Übriges Asien-Pazifik | |

| Naher Osten und Afrika | Südafrika |

| Ägypten | |

| Vereinigte Arabische Emirate | |

| Saudi-Arabien | |

| Türkei | |

| Übriger Naher Osten und Afrika |

| Nach Automatisierungsgrad | Level 1 Fahrerassistenz | |

| Level 2 Teilautomatisierung | ||

| Level 3 Bedingte Automatisierung | ||

| Level 4 Hochautomatisierung | ||

| Level 5 Vollautomatisierung | ||

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | ||

| Nach Antriebsart | Verbrennungsmotor (ICE) | |

| Batterieelektrische Fahrzeuge (BEV) | ||

| Hybrid-Elektrofahrzeuge (HEV) | ||

| Nach Mobilitätsform | Privateigentum | |

| Geteilte Mobilität (Robo-Taxi, Shuttle) | ||

| Nach Komponente | Hardware | Sensoren (LiDAR, RADAR, Kameras, Ultraschall, IMU) |

| Rechenplattformen (SoCs, GPUs) | ||

| Aktuatoren und Steuerungssysteme | ||

| Software | Wahrnehmungs- und Planungssuites | |

| Kartierungs- und Lokalisierungs-Engines | ||

| Fahrüberwachung und HMI | ||

| Services | Integration und Validierung | |

| Fernbedienung und Tele-Operation | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Südkorea | ||

| Indien | ||

| Übriges Asien-Pazifik | ||

| Naher Osten und Afrika | Südafrika | |

| Ägypten | ||

| Vereinigte Arabische Emirate | ||

| Saudi-Arabien | ||

| Türkei | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Marktgröße für autonome Fahrzeuge?

Die Marktgröße für autonome Fahrzeuge wird auf 32,89 Milliarden USD im Jahr 2024 geschätzt.

Wie schnell wird der Markt für autonome Fahrzeuge voraussichtlich wachsen?

Zwischen 2025 und 2030 soll der Markt für autonome Fahrzeuge mit einer CAGR von 23,27 % wachsen.

Welcher Grad der Fahrzeugautomatisierung wächst am schnellsten?

Level 4 und 5 expandieren mit der schnellsten Rate, prognostiziert mit 27 % CAGR bis 2030, angetrieben von der Nachfrage kommerzieller Flotten.

Warum sind Nutzfahrzeuge wichtig für die Autonomie-Adoption?

Kommerzielle Flotten stehen vor akutem Fahrermangel und profitieren finanziell von kontinuierlicher Fahrzeugnutzung, was sie zu frühen Anwendern autonomer Technologie macht.

Seite zuletzt aktualisiert am: