Automobilsensoren Marktgröße und Anteil

Automobilsensoren-Marktanalyse von Mordor Intelligenz

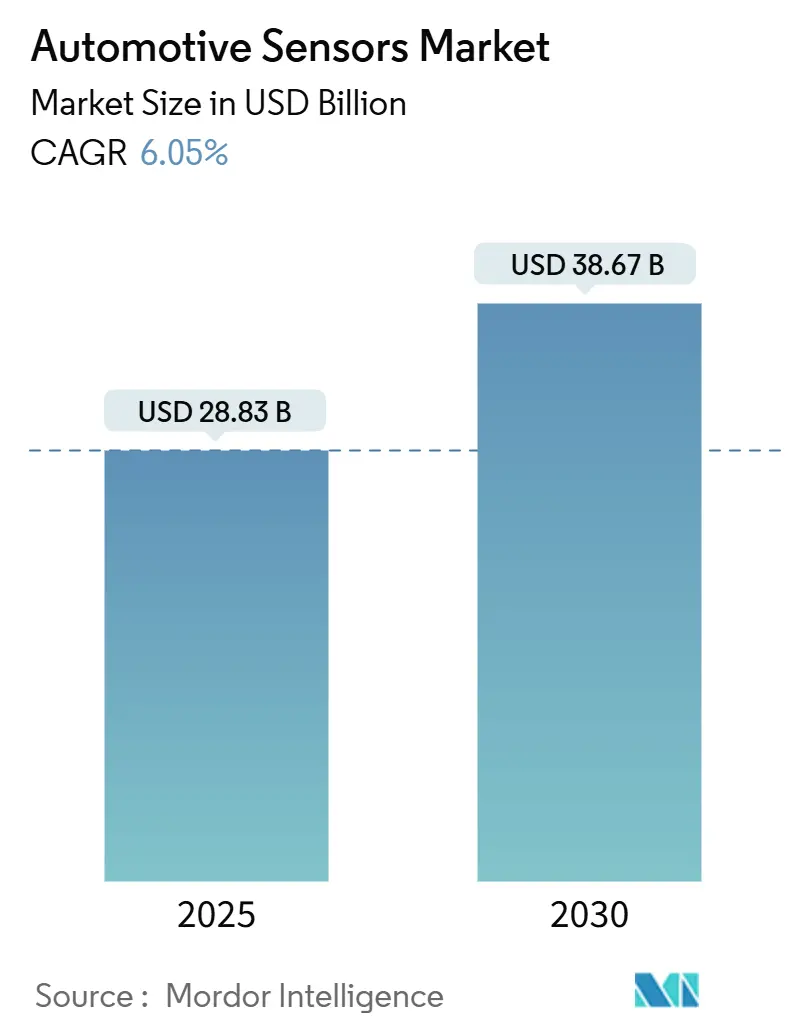

Der Automobilsensoren-Markt erreichte USD 28,83 Milliarden im Jahr 2025 und wird voraussichtlich auf USD 38,67 Milliarden bis 2030 mit einer CAGR von 6,05% steigen. Das Marktwachstum ist verankert In beschleunigten Implementierungen fortschrittlicher Fahrerassistenzsysteme (ADAS), Elektrifizierungsmandaten, die neue Messpunkte hinzufügen, und der Fähigkeit der Halbleiterindustrie, kostengünstige mikroelektromechanische Systeme (Mitglieder) In Großem Maßstab zu liefern. Das Momentum spiegelt auch den Wandel von mechanischen zu elektronischen Sensoren wider, insbesondere In Antriebssystemen, wo hochwertige Wahrnehmungstechnologien herkömmliche Komponenten ersetzen. Regulatorischer Druck zur Emissionsreduzierung und Unfallvermeidungsleistung hält die Nachfrage stabil, während fallende Durchschnittsverkaufspreise (ASPs) für Mitglieder die Adoptionsbarrieren über alle Fahrzeugsegmente hinweg senken. Der Automobilsensoren-Markt entwickelt sich daher von grundlegenden Messfunktionen hin zu intelligenten, vernetzten Rand-Geräten, die Daten lokal verarbeiten können.

Wichtige Berichtsergebnisse

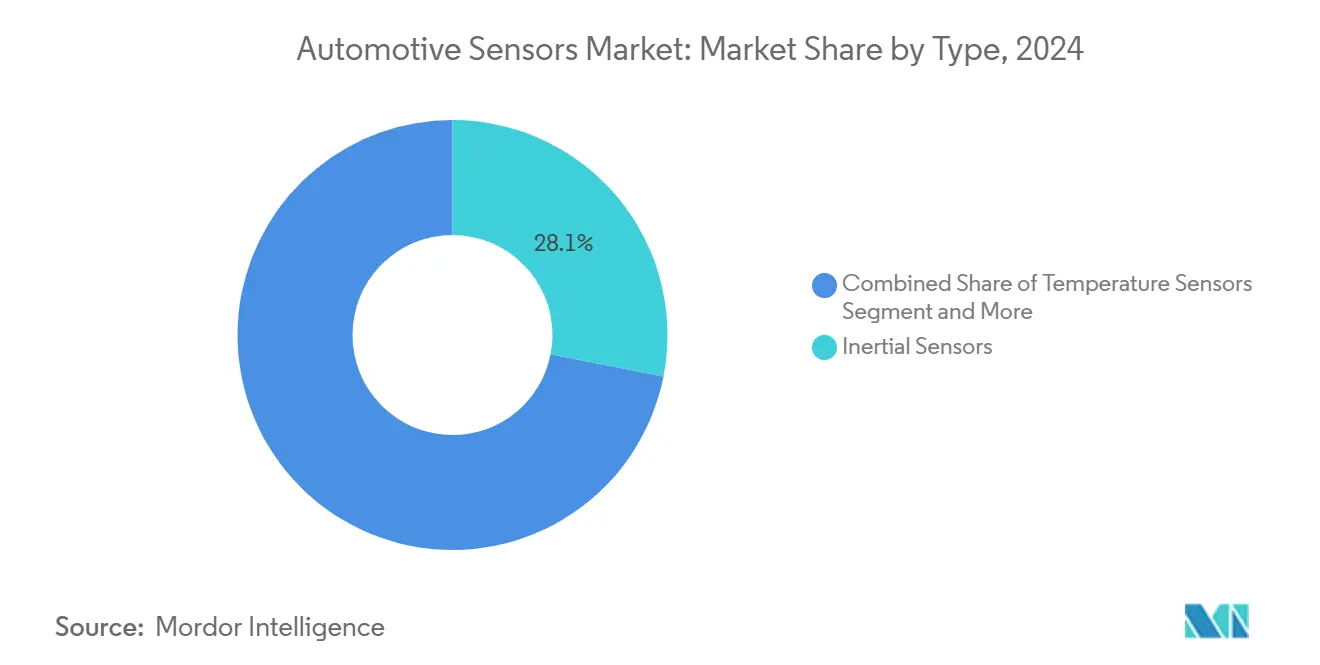

- Nach Typ führten Inertialsensoren den Automobilsensoren-Markt mit 28,13% Anteil im Jahr 2024 und wachsen mit einer CAGR von 6,47% bis 2030.

- Nach Anwendung hielt das Antriebsstrang-Segment 40,55% der Automobilsensoren-Marktgröße im Jahr 2024, während Telematik die schnellste CAGR von 8,86% bis 2030 verzeichnete.

- Nach Fahrzeugtyp beherrschten Personenkraftwagen 71,18% Umsatzanteil im Jahr 2024; Nutzfahrzeuge expandieren mit einer CAGR von 7,15% bis 2030.

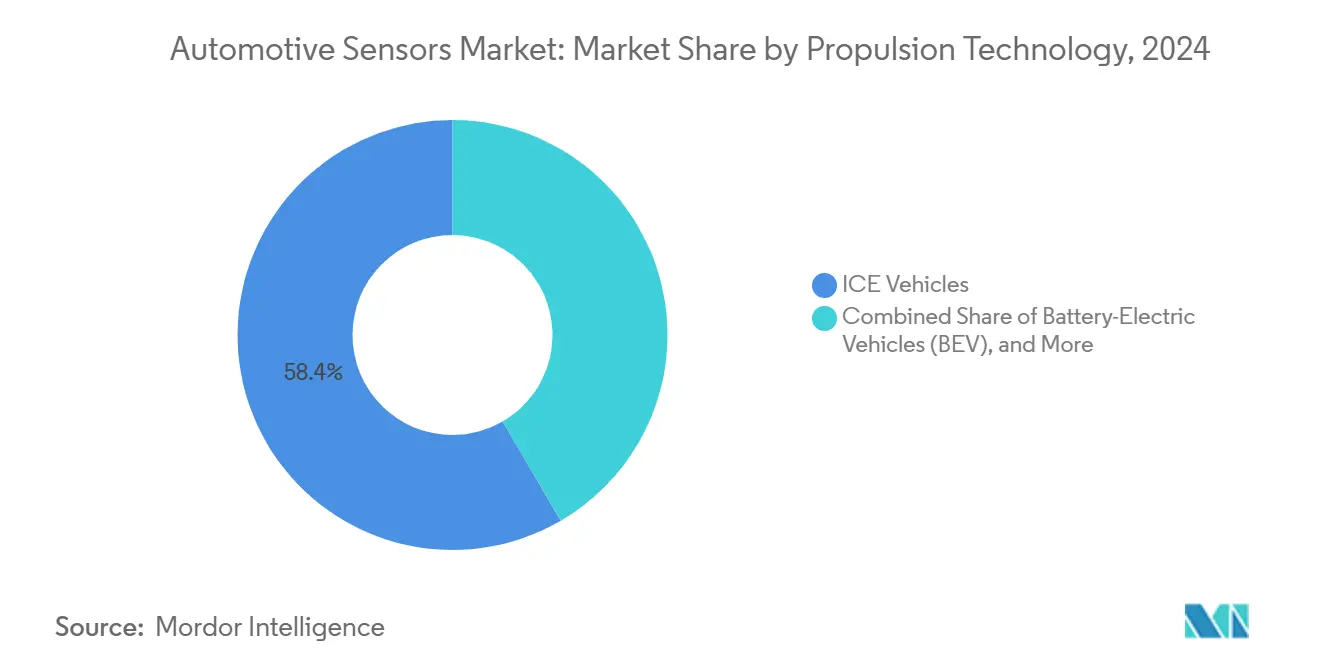

- Nach Antriebstechnologie hielten Verbrennungsfahrzeuge 58,40% der Automobilsensoren-Marktgröße im Jahr 2024; Brennstoffzellenelektrofahrzeuge werden voraussichtlich mit einer CAGR von 24,50% bis 2030 wachsen.

- Nach Vertriebskanal dominierten OEM-montierte Sensoren mit 88,20% Anteil im Jahr 2024; das Aftermarket-Segment entwickelt sich mit einer CAGR von 12,40% bis 2030.

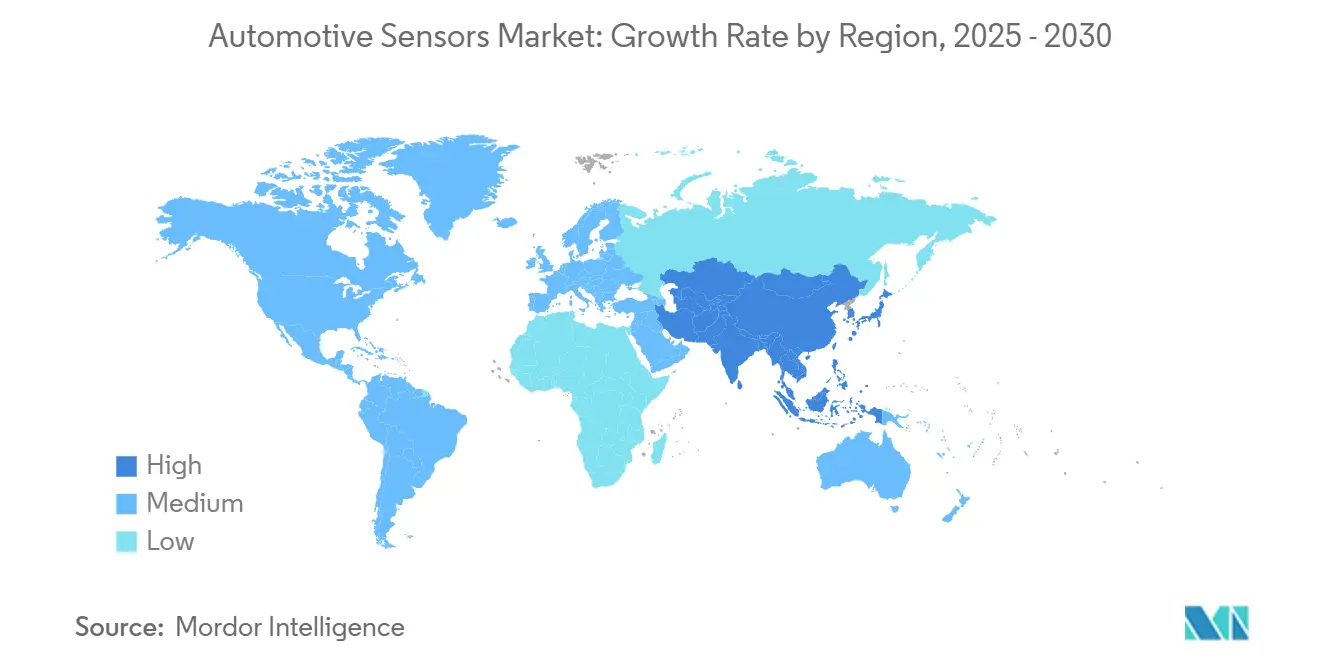

- Nach Geografie eroberte Asien-Pazifik 42,30% Umsatzanteil im Jahr 2024 und entwickelt sich mit einer CAGR von 9,10% bis 2030.

Globale Automobilsensoren-Markttrends und Einblicke

Treiber-Impaktanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| ADAS- und autonome Fahrsensor-Verbreitung | +1.8% | Global, angeführt von Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Emissions- und Sicherheitsmandaten treiben Druck-/Gassensoren | +1.2% | Global, stärkste In EU und China | Kurzfristig (≤ 2 Jahre) |

| ev-Thermalbatterie-Sensor-Boom | +1.5% | APAC-Kern, Expansion nach Nordamerika | Mittelfristig (2-4 Jahre) |

| Fallende Mitglieder-ASP ermöglichen Massenadoption | +0.9% | Global, kostensensible Märkte zuerst | Langfristig (≥ 4 Jahre) |

| ota-bereite selbstdiagnostische schlau-Sensoren | +0.6% | Prämie-Märkte, schrittweise Mainstream | Langfristig (≥ 4 Jahre) |

| Nutzungsbasierte Versicherungstelematik-Nachfrage | +0.4% | Primär Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

ADAS- und autonome Fahrsensor-Verbreitung

Automatische Notbremsung, Spurhalteassistent und FußGängererkennung In kommenden Sicherheitsbewertungen treiben höhere Sensoranzahlen pro Fahrzeug[1]National Autobahn Verkehr Sicherheit Administration, "neu Auto Bewertung Program Final Decision Notice - ADAS Roadmap," nhtsa.gov. Halbleiter-Roadmaps erwarten, dass ADAS bis 2027 fast ein Drittel der Automobilchip-Nachfrage erfasst, da Ebene 2+ Funktionen Standard werden. Chinesische Marken intensivieren den Preiswettbewerb durch Bündelung vollständiger ADAS-Suiten zu minimalen Kosten und zwingen globale Anbieter, Systempreise zu senken, ohne die Leistung zu beeinträchtigen. Radar-, Lidar- und Kamera-Fusion erreichen fast 99,97% Erkennungsgenauigkeit, erzeugen jedoch Terabyte-Große Datenlasten, die zunehmend am Sensor-Rand verarbeitet werden, um die Latenz zu reduzieren. Rand-KI-Fähigkeit wird daher zum nächsten Differenzierungshebel im Automobilsensoren-Markt.

Emissions- und Sicherheitsmandaten treiben Druck-/Gassensoren

Die uns-Umweltschutzbehörde-Regeln 2027-2032 erfordern eine 50%ige Reduzierung der Treibhausgasemissionen und erzwingen Echtzeiterfassung der Abgasnachbehandlungseffizienz[2]Umwelt Schutz Agency, "mehrere-Pollutant Emissions Standards für Modell Years 2027-2032," epa.gov. Parallele Wasserstofffahrzeug-Regulierungen (FMVSS 307/308) fügen Druck- und Leckerkennungsanforderungen für neue Kraftstoffsysteme hinzu. Euro 7 erweitert Partikel- und NOx-Grenzwerte und spornt die Nachfrage nach Präzisionsgassensoren an, während das Progressive Safe System des Vereinigten Königreichs Totwinkel-Erfassung an schweren Lkw einführt, um schutzbedürftige Verkehrsteilnehmer zu schützen. Die überlappenden Mandate verengen Designfenster und sichern mehrjährige Nachfrage nach hochpräzisen Druck- und Gassensoren.

EV-Thermalbatterie-Sensor-Boom

UNECE Global technisch Regulation 20 verpflichtet eingebettete Sensoren In jedem Batteriepack zur Erkennung thermischer Durchbruchereignisse. Anbieter wie Infineon vermarkten nun dedizierte Druckgeräte, die nach ISO 26262 für autonome Sicherheitsabschaltungen zertifiziert sind. Forschung hebt Faser-Bragg-Grating und Infrarot-Optische Sensoren für nicht-intrusive Zellüberwachung hervor und erweitert die Technologie-Palette. Da der Halbleiterwert pro Elektrofahrzeug bereits sechsmal höher ist als bei Verbrennungsautos, ist Batteriesicherheits-Sensorik zu einer obligatorischen, margenreichen Kategorie geworden.

Fallende MEMS-ASP ermöglichen Massenadoption

Die globale Mitglieder-Produktion erreichte 34 Milliarden Einheiten im Jahr 2024, da 300-mm-Foundries expandieren und Sensor-ASPs senken, wodurch sogar Einstiegsfahrzeuge mehrere Sensorknoten hinzufügen können. Bosch enthüllte kürzlich den weltweit kleinsten Automobilbeschleunigungsmesser und demonstriert Miniaturisierung, die Materialkosten senkt, aber die Leistungsdichte erhöht. Standardisierte Substrat unter halb MS12 verkürzen Entwicklungszyklen und fördern mehrere-Source-Versorgung, was langfristige Kostensenkungen In der Automobilsensoren-Industrie untermauert.

Beschränkungen-Impaktanalyse

| Beschränkung | (~)% Einfluss auf CAGR | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Sensorkosten-Druck auf Massenmarktfahrzeuge | -1.1% | Global, akut In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Halbleiter-Waffel-Liefervolatilität | -0.8% | Global, konzentriert In Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| ADAS-Haftung verzögert neue Sensor-Spezifikationen | -0.5% | Primär Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Datenschutz begrenzt Sensordaten-Monetarisierung | -0.3% | Europa und ausgewählte Rechtsprechungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sensorkosten-Druck auf Massenmarktfahrzeuge

Zwischen 2023 und 2029 werden Fahrzeuge einen schnellen Anstieg ihres durchschnittlichen Halbleitergehalts sehen, wodurch OEM-Margen In preissensiblen Segmenten komprimiert werden. Kostengünstige chinesische ev-Marken bieten bereits vollständige ADAS-Suiten ohne Aufpreis an und eskalieren den Preisdruck auf etablierte Anbieter. Tier-One-Sensorhersteller müssen daher Funktionen integrieren, Pakete verkleinern und System-An-Chip-Designs übernehmen, um Wert zu liefern, ohne die Rentabilität zu untergraben.

Halbleiter-Wafer-Liefervolatilität

Lieferzeiten für Automobil-Grad-Chips haben sich über ein Jahr ausgedehnt und zwingen Fahrzeughersteller, hohe Inventarpuffer zu führen bis.gov. Obwohl der uns Chips Act USD 39 Milliarden für neue Fabs bereitstellt, verzögern Materialknappheit und Ausrüstungsengpässe Kapazitätszugänge. Da 66% der Automobilprodukte noch auf chinesische Foundries angewiesen sind, bleibt geopolitisches Risiko eine lebendige Sorge und führt zu Dual-Sourcing und langfristigen Lieferverträgen.

Segmentanalyse

Nach Typ: Inertialsensoren führen Multi-Sensor-Integration

Inertialsensoren generierten 28,13% der 2024er Einnahmen, da Beschleunigungsmesser und Gyroskope elektronische Stabilitätskontrolle, Navigation und ADAS-Stacks verankern. Höher auflösende Inertialmesseinheiten (IMUs) sind nun In zonalen Architekturen eingebettet, und Anbieter integrieren Selbstdiagnose, die AEC-Q100 Grad 1 erfüllt, um Verkabelung zu reduzieren und das Gesamtsystemgewicht zu senken. Magnetsensoren gewinnen Traktion In der ev-Traktionsmotor-Steuerung, während Gassensoren bei Emissions- und Kabinenluft-Mandaten zurückkehren. Druck- und Temperatursensoren expandieren über Verbrennungsmotoren hinaus In die Batterie-Thermisch-Durchbruch-Erkennung.

Systemebenen-Integration beschleunigt sich: Kombi-Pakete verschmelzen Beschleunigungsmesser-, Gyroskop- und Magnetometer-Funktionen, reduzieren OEM-SKU-Anzahlen und vereinfachen Qualifikationszyklen. Fallende Mitglieder-ASPs halten Inertialgeräte wirtschaftlich machbar für Massenmarktautos, und Rand-KI-Blöcke beginnen An-die zu erscheinen, um Bewegungsdaten lokal vor-zu-filtern. Das Nettoergebnis ist eine nachhaltige CAGR von 6,47% bis 2030 für diese Grundpfeiler-Kategorie, da jede zusätzliche Autonomie-Schicht feinere Bewegungswahrnehmung erfordert.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Antriebsstrang-Dominanz sieht sich Telematik-Disruption gegenüber

Antriebsstrang-Sensorik lieferte 40,55% der 2024er Einnahmen durch unverzichtbare Rollen In Kraftstoffdosierung, Zündung, Turbolader-Boost und Nachbehandlungssteuerung. Doch batterieelektrische Architekturen lassen mehrere Legacy-Messungen weg und Dämpfen langfristiges Wachstum. Im Gegensatz dazu verzeichnen Telematik-Sensoren die schnellste CAGR von 8,86%, da nutzungsbasierte Versicherung und Flottenoptimierung GPS-, Beschleunigungsmesser- und OBD-Datenströme übernehmen, um Unfallhäufigkeit um bis zu 43% zu senken.

Karosserieelektronik behält mittlere einstellige Expansion bei, da Komfortfunktionen proliferieren, und Fahrzeugsicherheit entwickelt sich von Alarmen zu integrierter Einbruchserkennungs-Radar. Software-definierte Fahrzeuge verschieben Wert von mechanischer Betätigung zu Daten, und OEMs monetarisieren zunehmend Sensor-Payloads über prädiktive Wartungsabonnements. Diese Neuausrichtung Dämpft die Verringerung der reinen Antriebsstrang-Nachfrage und diversifiziert Einnahmen hin zu vernetzten Diensten.

Nach Fahrzeugtyp: Nutzfahrzeuge beschleunigen Sensor-Adoption

Personenkraftwagen beherrschten 71,18% der 2024er Einnahmen, doch Nutzfahrzeuge verzeichnen die schnellere CAGR von 7,15%, da Flottenbetreiber Sicherheitskonformität und operative Effizienz bankrollen. Europas Progressive Safe System und ähnliche urbane Sicherheitsregeln erlegen schweren Lkw Totwinkel-Erkennung und Fahrer-Sichtbarkeitshilfen auf und heben direkt den Automobilsensoren-Marktanteil für Radar-, Ultraschall- und Kameramodule.

Flottenkäufer kalkulieren schnelle Amortisation durch weniger Kollisionen, Kraftstoffeinsparungen und Versicherungskredite und veranlassen Nachrüstungskampagnen bei bestehenden Vermögenswerten. ZF und Bendix vermarkten nun ADAS-Pakete, die für Vibration und Pflicht-Zyklus-Extreme gehärtet sind, während über-Die-Luft-Kalibrierungstools Ausfallzeiten minimieren. Diese Investitionsbereitschaft macht Nutzfahrzeuge zu Erprobungsfeldern für Nächste-Generation-Sensoren, die später In Personenwagenmodelle kaskadieren.

Nach Antriebstechnologie: FCEVs treiben Sensor-Innovation

Verbrennungsfahrzeuge hielten noch 58,40% der 2024er Einnahmen, aber Brennstoffzellenelektrofahrzeuge (FCEVs) sind der Durchbruch und verzeichnen eine CAGR von 24,50%, da Wasserstoffinfrastruktur skaliert. Neue FMVSS 307/308 Regulierungen verpflichten Druck-, Leck- und Temperatursensoren an komprimierten Wasserstofftanks und schaffen eine Prämie-Nische mit strengen Zuverlässigkeitsanforderungen.

Batterieelektrische Modelle benötigen dichte Thermisch-Durchbruch-Überwachung, während Stecker-In-Hybride sowohl Verbrennungs- als auch ev-Anforderungen kombinieren, Sensoranzahlen erhöhen, aber Integration verkomplizieren. Anbieter mit wasserstoffkompetenten Portfolios befehligen erhöhte Bruttomargen dank begrenzter Konkurrenz und Zertifizierungsbarrieren. Kollektiv Dämpft Antriebsdiversifizierung zyklisches Risiko und erweitert den gesamten adressierbaren Automobilsensoren-Markt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Aftermarket gewinnt Nachrüstungs-Momentum

OEM-montierte Systeme dominierten 88,20% der 2024er Lieferungen, aber der Aftermarket skaliert mit einer CAGR von 12,40%, da Besitzer ADAS oder Telematik an bereits In Betrieb befindlichen Fahrzeugen nachrüsten. SEMA kalkuliert den uns-ADAS-Aftermarket nahe USD 1 Milliarde und wachsend um 9-10% jährlich bei kostengünstigen Alternativen zum Fahrzeugtausch.

Kalibrierungskomplexität gebiert einen parallelen Servicemarkt: Werkstätten investieren In Ausrichtungsgestelle und Software-Abonnements, um Sensorgenauigkeit nach Windschutzscheiben- oder Stoßstangenaustausch sicherzustellen. Flottenmanager schätzen den Pay-als-you-go-Upgrade-Pfad, der Kapitalausgaben für neue Lkw vermeidet, aber dennoch Versicherer- und Regulierungsanforderungen erfüllt. Anhaltende Sensorminiaturisierung und standardisierte Schnittstellen senken Installationsreibung und validieren den Aftermarket als dauerhaften Wachstumskorridor innerhalb des Automobilsensoren-Markts.

Geografieanalyse

Asien-Pazifik führte mit 42,30% Umsatzanteil im Jahr 2024 und wird voraussichtlich die schnellste CAGR von 9,10% bis 2030 verzeichnen. China fertigt bereits etwa 62% der globalen EVs und 77% der Batterien und bietet einen riesigen heimischen Markt für Sensoren und garantiert Skalenvorteile. Vertikal integrierte Champions wie BYD bauen bis zu 70% des Halbleiterinhalts im eigenen Haus auf, einschließlich Kamera- und elektromagnetischen Geräten, und straffen lokale Lieferkreisläufe. Japan nutzt jahrzehntelange Sensor-Know-how, während es neue Waffel-Kapazitäten über Regierungsanreize anzieht, und Taiwans Foundries bleiben zentral für führende Mitglieder-Produktion. Regierungssubventionen und aggressive Elektrifizierungsziele verstärken die Expansion der Region.

Nordamerika behält einen Prämie-ADAS-Fokus bei, unterstützt durch robuste Sicherheitsregulierungen und Finanzierung zur Lokalisierung der Chip-Fertigung. Die Chips Act Kapitalzuschüsse plus Steueranreize reduzieren die Abhängigkeit von Übersee-Foundries und unterstützen eine widerstandsfähige Versorgungsbasis. NHTSAs hinzugefügte ADAS-Metriken unter dem neu Auto Bewertung Program garantieren Basisinstallation kritischer Sensoren ab Modelljahr 2026 und untermauern stetige Nachfrage über Fahrzeugklassen hinweg.

Europa betont Emissionskonformität und urbane Sicherheitsmandaten, die Sensordichte sowohl In Personenkraftwagen als auch schweren Lkw erhöhen. Euro 7 Regeln und Progressive Safe System Anforderungen lösen neue Chancen für Gasdetektoren und Totwinkel-Lösungen aus. Gleichzeitig zwingt Kostenwettbewerb von importierten chinesischen EVs europäische Anbieter, Kostensenkungs-Initiativen zu beschleunigen, ohne Präzision zu opfern, und schafft eine herausfordernde, aber innovationsreiche Umgebung für den Automobilsensoren-Markt.

Wettbewerbslandschaft

Die wichtigsten Marktakteure, einschließlich Robert Bosch, DENSO und Continental, erfassen wachsenden Wert durch Einbettung von Signalverarbeitung und Konnektivitäts-Features direkt In Sensor-Pakete. Traditionelle Tier-One-Anbieter reagieren mit vertikaler Integration, proprietären Software-Stacks und gemeinsamen Designcentern mit OEMs. Aufkommende chinesische Akteure bündeln komplette Sensor-Software-Suiten zu aggressiven Preisen und intensivieren Kostenwettbewerb.

Strategische Züge spiegeln Konsolidierungs- und Partnerschaftstrends wider. Infineons USD 2,5 Milliarden Kauf von Marvells Automobil Ethernet Geschäftsbereich im April 2025 integriert Mikrocontroller mit Hochbandbreiten-Netzwerk für Software-definierte Fahrzeuge. Indie Semiconductors Zusammenarbeit mit GlobalFoundries liefert 77 GHz und 120 GHz Radar SoCs, optimiert für energieeffiziente ADAS.

Unterdessen bündelt ein branchenübergreifendes autonom Fahrzeug Berechnung Consortium Ressourcen von Autoherstellern und Chip-Anbietern zur Standardisierung von In-Fahrzeug-Compute-Architekturen. Weiß-Raum-Aussichten umfassen Wasserstoff-Leck-Erkennung, Batterie-Thermisch-Durchbruch-Sensorik und eingebettete Rand-KI, die Sensoren zu lokalen Analytik-Knoten macht-Bereiche, wo Nischenanbieter Prämie-Anteil sichern können.

Automobilsensoren-Industrieführer

-

Continental AG

-

NXP Semiconductors NV

-

Robert Bosch GmbH

-

Infineon Technologien AG

-

DENSO Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- April 2025: Infineon Technologien erwarb Marvells Automobil Ethernet Einheit für USD 2,5 Milliarden zur Integration von Netzwerk mit Mikrocontroller-Portfolios.

- März 2025: Indie Halbleiter und GlobalFoundries partnerten zur Entwicklung von 77 GHz / 120 GHz Radar SoCs für Vorwärtskollisions- und Notbremssysteme

- November 2024: Murata stellte den SCH1633-D01 sechs-DoF Mitglieder Sensor vor, eine Einzelpaket-Lösung für ADAS mit AEC-Q100 Grad 1 Bewertung

- April 2024: NOVOSENSE startete den NSHT30-Q1 CMOS-Mitglieder Temperatur-Feuchtigkeits-Sensor für Heizung, Lüftung und Klimaanlage- und Batterieanwendungen

Globaler Automobilsensoren-Marktberichtsumfang

Automobilsensoren werden verwendet, um Informationen über die Fahrzeugumgebung zu sammeln, wie Geschwindigkeit, Standort und Umgebung, und diese Informationen dann an das bordeigene Computersystem des Fahrzeugs zu senden, um Entscheidungen zu treffen.

Der Automobilsensoren-Markt ist segmentiert nach Typ (Temperatursensoren, Drucksensoren, Geschwindigkeitssensoren, Ebene-/Positionssensoren, Magnetsensoren, Gassensoren und Inertialsensoren), Anwendung (Antriebsstrang, Karosserieelektronik, Fahrzeugsicherheitssysteme und Telematik), Fahrzeugtyp (Personenkraftwagen und Nutzfahrzeuge) und nach Geografie (Nordamerika, Europa, Asien-Pazifik und Rest der Welt). Der Bericht deckt die Marktgröße In Werten (USD Milliarden) für alle oben genannten Segmente ab.

| Temperatursensoren |

| Drucksensoren |

| Geschwindigkeitssensoren |

| Level-/Positionssensoren |

| Magnetsensoren |

| Gassensoren |

| Inertialsensoren |

| Antriebsstrang |

| Karosserieelektronik |

| Fahrzeugsicherheitssysteme |

| Telematik |

| Personenkraftwagen |

| Nutzfahrzeuge |

| Verbrennungsfahrzeuge |

| Batterieelektrofahrzeuge (BEV) |

| Plug-in-Hybridfahrzeuge (PHEV) |

| Brennstoffzellenelektrofahrzeuge (FCEV) |

| OEM-montierte Sensoren |

| Aftermarket |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest von Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Russland | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | Türkei |

| GCC | |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Temperatursensoren | |

| Drucksensoren | ||

| Geschwindigkeitssensoren | ||

| Level-/Positionssensoren | ||

| Magnetsensoren | ||

| Gassensoren | ||

| Inertialsensoren | ||

| Nach Anwendung | Antriebsstrang | |

| Karosserieelektronik | ||

| Fahrzeugsicherheitssysteme | ||

| Telematik | ||

| Nach Fahrzeugtyp | Personenkraftwagen | |

| Nutzfahrzeuge | ||

| Nach Antriebstechnologie | Verbrennungsfahrzeuge | |

| Batterieelektrofahrzeuge (BEV) | ||

| Plug-in-Hybridfahrzeuge (PHEV) | ||

| Brennstoffzellenelektrofahrzeuge (FCEV) | ||

| Nach Vertriebskanal | OEM-montierte Sensoren | |

| Aftermarket | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest von Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Russland | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | Türkei | |

| GCC | ||

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Größe des Automobilsensoren-Markts?

Der Markt generierte USD 28,83 Milliarden im Jahr 2025 und wird voraussichtlich USD 38,67 Milliarden bis 2030 mit einer CAGR von 6,05% erreichen.

Welcher Sensortyp hält heute den größten Anteil?

Inertialsensoren führen mit 28,13% der 2024er Einnahmen, da Stabilitätskontrolle, Navigation und ADAS-Funktionen alle auf hochauflösende Bewegungsdaten angewiesen sind.

Warum wächst Asien-Pazifik am schnellsten?

Chinas Dominanz In der Elektrofahrzeug- und Batteriefertigung, gepaart mit japanischer Sensorexpertise, treibt eine CAGR von 9,10% für die Region bis 2030.

Wie beeinflussen Emissionsregulierungen die Sensornachfrage?

Strengere EPA-, Euro 7- und Wasserstoffsicherheitsregeln zwingen zur Echtzeit-Gas- und Drucküberwachung und steigern die Nachfrage nach hochpräziser Sensorik über Antriebsstrang- und ev-Systeme hinweg.

Was treibt die Aftermarket-Chance?

Flottenbetreiber und Verbraucher rüsten ältere Fahrzeuge mit ADAS- und Telematik-Paketen nach und treiben den Aftermarket-Kanal zu einer CAGR von 12,40% bis 2030.

Welche Antriebstechnologie bietet das schnellste Sensorwachstum?

Brennstoffzellenelektrofahrzeuge werden voraussichtlich mit einer CAGR von 24,50% expandieren und benötigen spezialisierte Wasserstoffspeicher- und Brennstoffzellen-Überwachungssensoren, die In anderen Antriebssträngen nicht benötigt werden.

Seite zuletzt aktualisiert am: