Acrylnitril Marktgröße und Marktanteil

Acrylnitril Marktanalyse von Mordor Intelligence

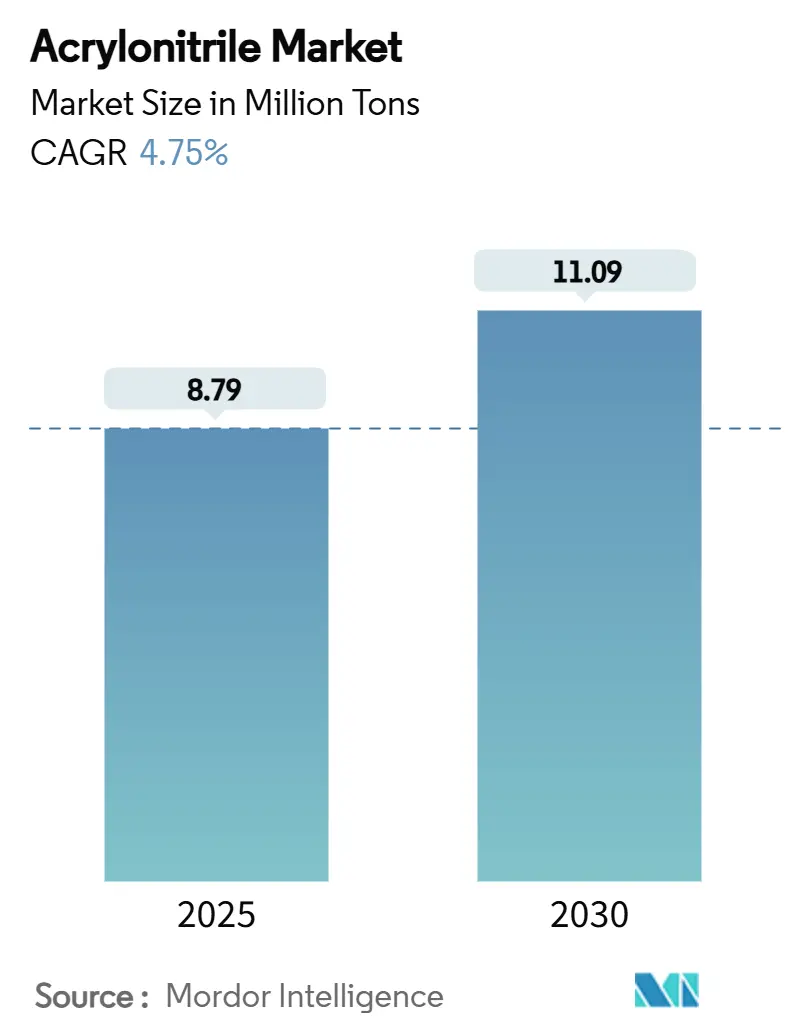

Die Acrylnitril Marktgröße wird auf 8,79 Millionen Tonnen im Jahr 2025 geschätzt und soll 11,09 Millionen Tonnen bis 2030 erreichen, mit einer CAGR von 4,75% während des Prognosezeitraums (2025-2030).

Die Expansion bei nachgelagerten Anwendungen, insbesondere ABS/SAN-Harze, Acrylfasern und Polyacrylamid, bleibt der wichtigste Mengentreiber. Gleichzeitig hat die Entscheidung der U.S. Environmental Protection Agency von 2024, Acrylnitril als Substanz mit hoher Priorität zu listen, die Hersteller dazu veranlasst, fortschrittliche Emissionskontrollen einzuführen und biobasierte Verfahren zu erproben. Die Nachfrage im Acrylnitril Markt wird zusätzlich durch die steigende Elektrofahrzeugproduktion, das Wachstum in der Wasseraufbereitungsinfrastruktur und anhaltende Infrastrukturausgaben in ganz Asien unterstützt. Dennoch stehen Lieferketten vor erhöhter Volatilität, nachdem Dampfcracker-Ausfälle in Südostasien die Fragilität der Propylen-Rohstoffversorgung offengelegt haben.

Wichtige Berichtsergebnisse

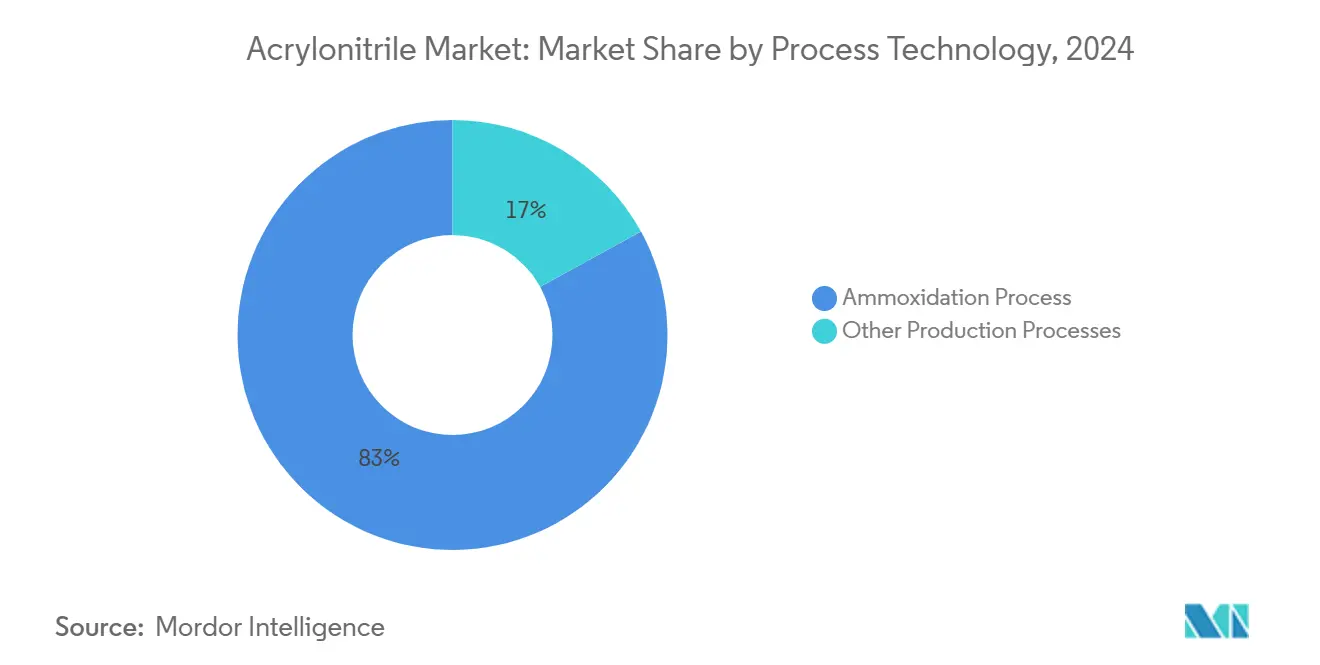

- Nach Prozesstechnologie hielt die Ammoxidation 83% des Acrylnitril Marktanteils im Jahr 2024; sie soll auch die schnellste CAGR von 5,1% bis 2030 aufweisen.

- Nach Anwendung führte ABS/SAN mit 37% Umsatzanteil der Acrylnitril Marktgröße im Jahr 2024 und soll mit einer CAGR von 5,9% bis 2030 expandieren.

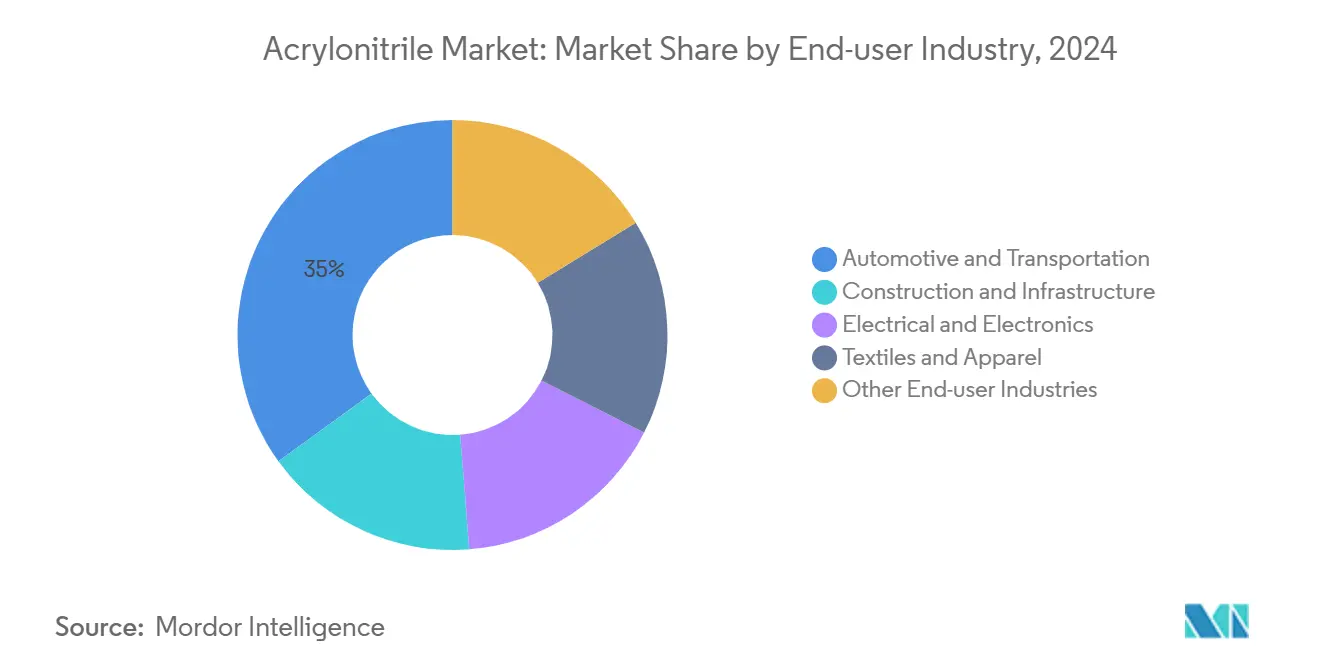

- Nach Endverbraucherbranche entfielen auf Automobil und Transport 35% Anteil der Acrylnitril Marktgröße im Jahr 2024; Elektro und Elektronik entwickelt sich mit einer CAGR von 5,91% zwischen 2025 und 2030.

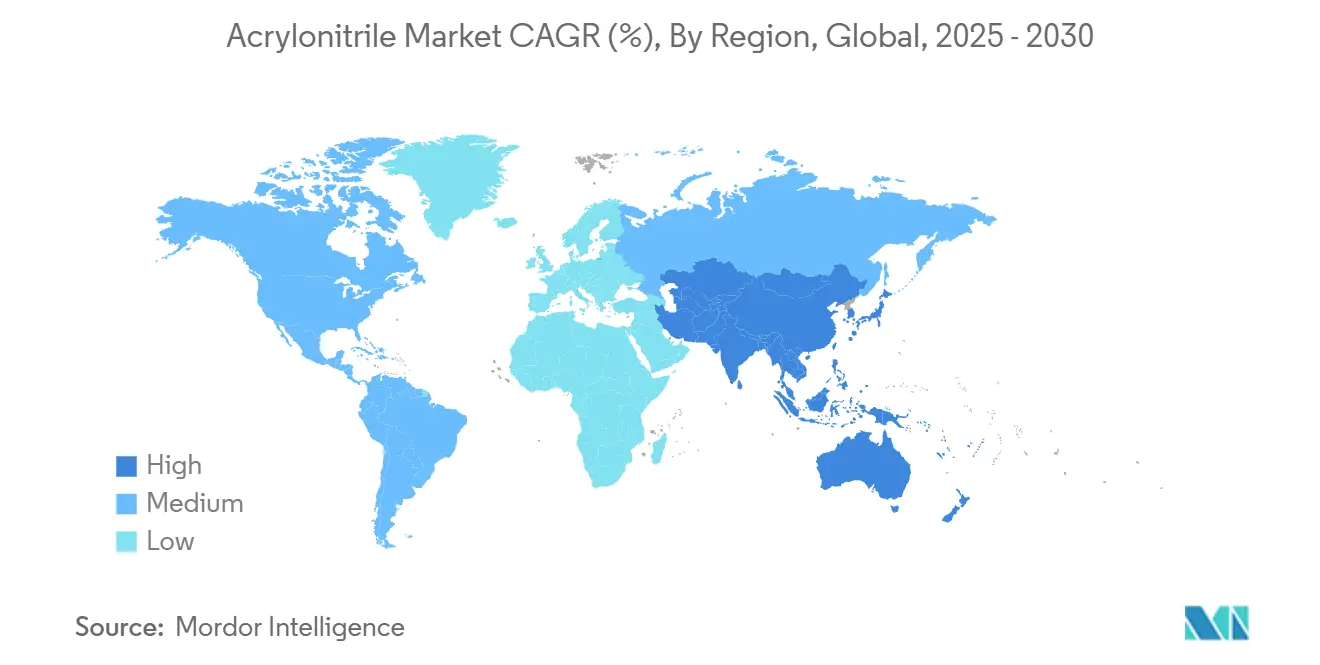

- Nach Geographie kommandierte Asien-Pazifik 70% des Acrylnitril Marktanteils im Jahr 2024 und soll mit 5,59% CAGR bis 2030 wachsen.

Globale Acrylnitril Markttrends und Erkenntnisse

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende ABS-Nachfrage in Automobil und Bau | +1.70% | Asien-Pazifik, Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Wachstum des Textilsektors | +1.20% | Asien-Pazifik, Südamerika | Mittelfristig (2-4 Jahre) |

| Höherer Acrylamid-Einsatz in der Wasseraufbereitung | +1.00% | Global mit Fokus auf Naher Osten & Afrika | Langfristig (≥ 4 Jahre) |

| EU-Anreize für erneuerbare ACN-Pilotprojekte | +0.70% | Europa, Übertragung nach Nordamerika | Langfristig (≥ 4 Jahre) |

| Expansion der Elektronikbranche | +0.50% | Asien-Pazifik, Nordamerika | Kurzfristig |

| Quelle: Mordor Intelligence | |||

Steigende ABS-Nachfrage in Automobil und Bau

Die ABS-Nachfrage steigt weiter, da Automobilhersteller leichtere Fahrzeugkomponenten anstreben, die die Schlagfestigkeit bewahren, wodurch acrylnitrilreiche Harze ideal für Batteriegehäuse und Innenraumverkleidungen werden. Trinseos Einführung des MAGNUM ECO+ ABS mit recyceltem Inhalt im Jahr 2024, das eine 18%ige Reduzierung des CO2-Fußabdrucks zeigt, veranschaulicht, wie Nachhaltigkeit nun ein Premium-Segment kommandiert trinseo.com. Post-pandemische Infrastrukturprogramme in Asien sind ebenso wichtig; ABS-Rohrarmaturen und Dekorpaneele gewinnen in großangelegten Bauprojekten an Bedeutung und sichern nachhaltigen Acrylnitril-Verbrauch über den mittleren Zeitraum.

Wachstum des Textilsektors

Die Mittelschichtexpansion in Asien-Pazifik befeuert die Nachfrage nach haltbaren, farbechten Acrylfasern in Funktionsbekleidung und Outdoor-Stoffen als treibende Faktoren des ACN-Marktes. Acrylnitril-basierte Fasern widerstehen UV-Abbau und Chemikalien, was sie für Sportbekleidung und Heimtextilmärkte positioniert, die doppelt so schnell wie konventionelle Baumwolle wachsen. Prozessinnovationen, die den Wasserverbrauch um 40% reduzieren, stärken die Wettbewerbsfähigkeit und begegnen gleichzeitig Umweltprüfungen.

Höherer Acrylamid-Einsatz in der Wasseraufbereitung

Chronische Wasserknappheit hat kommunale und industrielle Betreiber zu Polyacrylamid-Flockungsmitteln gelenkt, die die Klärungseffizienz erhöhen. Der Entsalzungsboom im Nahen Osten und Afrikas städtische Wasserversorgungsinvestitionen untermauern langfristige Nachfrage nach Acrylamid und bieten einen widerstandsfähigen Absatzkanal, der relativ immun gegen wirtschaftliche Schwankungen ist.

EU-Anreize für erneuerbare ACN-Pilotprojekte

Horizon Europe und nationale Systeme wie die SDE++-Subvention der Niederlande beschleunigen biobasierte Acrylnitril-Demonstrationen. Das ISPA-Plasmachemie-Projekt und LANXESS' Kommerzialisierung von bio-zirkulären Acrylnitril-Ionenaustauschharzen veranschaulichen, wie Politik nun 15-20% Preisaufschläge in kohlenstoffarmen Nischen unterzeichnet.

Hemmnis-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Toxizität und verschärfende Vorschriften | -1.4% | Nordamerika, Europa | Mittelfristig (2-4 Jahre) |

| Propylen-Rohstoffvolatilität | -1.2% | Global mit Asien-Pazifik-Fokus | Kurzfristig (≤ 2 Jahre) |

| Alternative Materialkonkurrenz | -0.7% | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Toxizität und verschärfende Vorschriften

Die EPA High-Priority-Listung von 2024 leitet eine mehrjährige Risikobewertung ein, die bestimmte Anwendungen begrenzen und zulässige Expositionsstufen verschärfen könnte. Das Vereinigte Königreich begrenzt bereits die Arbeitsplatzexposition auf 2 ppm, während die EPA jährliche Compliance-Kosten von 169 Millionen USD schätzt. Kleinere Produzenten stehen unter Margendruck, da sie Scrubber nachrüsten und Überwachung verstärken müssen, um strengere berufliche und umweltbezogene Grenzwerte zu erfüllen.

Propylen-Rohstoffvolatilität verbunden mit Cracker-Ausfällen

SCG Chemicals' Brand in Thailand erzwang 2024 eine Versorgungsunterbrechung, die Propylen-Spot-Preise antrieb und sofort Acrylnitril-Margen presste. Logistische Komplikationen im Roten Meer und Panamakanal verlängern zusätzlich Vorlaufzeiten und zwingen chinesische Anlagen, Betriebsraten zu reduzieren, was zeigt, wie vorgelagerte Störungen durch den Acrylnitril Markt nachhallen.

Segmentanalyse

Nach Prozesstechnologie: Ammoxidation bleibt Kostenführer

Die Acrylnitril Marktgröße verbunden mit Ammoxidation erreichte 6,97 Millionen Tonnen im Jahr 2024, entsprechend 83% Anteil. Robustes Katalysator-Know-how und Anlagen-Debottlenecking halten Barmittelkosten niedrig und unterstützen einen gesunden CAGR-Ausblick von 5,1% bis 2030. NRELs Biomasse-zu-Acrylnitril-Verfahren erreichte 98% Laborausbeute, umgeht Blausäure-Nebenprodukte und verringert Kohlenstoffintensität National Renewable Energy Laboratory, "Renewable Routes to Acrylonitrile," nrel.gov. Plasmachemie-Konzepte unter ISPA zeigen Potenzial für null-fossile Inputs. Während die kommerzielle Aufnahme bescheiden bleibt, deuten Pilotdaten auf tragfähige Wirtschaftlichkeit hin, sobald erneuerbare-Propylen-Aufschläge erodieren, was einen umgestalteten Technologiemix jenseits 2030 vorwegnimmt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Anwendung: ABS/SAN treibt inkrementelle Tonnen

ABS/SAN entfielen auf 37% des Acrylnitril Marktanteils. Die Nachfrage basiert auf Elektrofahrzeug-Interieur, Hausgeräten und Möbeln und liefert eine CAGR von 5,55% bis 2030. Acrylfasern bleiben eine beträchtliche Nische für Outdoor-Bekleidung und Markisen, wo UV-Beständigkeit Premium-Preise kommandiert. Nitril-Butadien-Kautschuk-Anwendungen in ölresistenten Dichtungen bleiben stabil, während Acrylamid für Wasseraufbereitung absolutes Volumen in schnellem Tempo gewinnt. Verbundstoff-Forschung-wie rGO-verstärktes ABS mit 0,0305 S cm⁻¹ Leitfähigkeit-eröffnet neue Möglichkeiten in Elektronikgehäusen und Wärmemanagement-Teilen.

Nach Endverbraucherbranche: Elektronik fordert Automobil-Vormachtstellung heraus

Automobil und Transport verbrauchten 2,94 Millionen Tonnen im Jahr 2024 und behielten ihre Rolle als größter Käufer mit 35% Anteil. Batteriegehäuse-Mandate bevorzugen leichtes, schlagfestes ABS, und recycelte Formate helfen Automobilherstellern, Lebenszyklus-Emissionsziele zu erreichen.

Elektro und Elektronik ist zwar niedriger in absoluter Tonnage, aber der schnellste Aufsteiger. Die Acrylnitril Marktgröße verbunden mit Elektronik wird von 1,52 Millionen Tonnen im Jahr 2024 auf erwartete 2,13 Millionen Tonnen bis 2030 wachsen und eine CAGR von 5,91% verfolgen. Halbleiter-Backend-Materialien, 5G-Basisstationen und Verbrauchergeräte-Gehäuse ziehen alle zusätzliche Volumina. Bau, Textilien und Wasseraufbereitung runden die Nachfrage ab und bieten Diversifizierung gegen zyklische Abschwünge in einem Sektor.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografieanalyse

Asien-Pazifik dominierte mit einem 70% Acrylnitril Marktanteil und einer CAGR-Projektion von 5,59%. Chinas integrierte Propylen-zu-ABS-Wertschöpfungsketten verankern Investitionen, während Elektronikfertigungs-Skaleneffekte stetigen Harzabsatz antreiben. Regierungsanreize für neue Kohlenstofffaser-Kapazitäten, wie Rongsheng Petrochemicals Partnerschaft mit Saudi Aramco, sichern langfristige captive Nachfrage rongsheng.com.

Nordamerika hält reife, aber widerstandsfähige Nachfrage, gestützt durch hochreines Acrylnitril von Ascends aufgerüsteter Texas-Anlage, die Kohlenstofffaser- und Spezialchemikalien-Anwendungen bedient ascendmaterials.com. Strengere EPA-Aufsicht könnte Nettowachstum begrenzen, ermutigt aber Technologie-Upgrades, die Kosteneintrittsbarrieren erhöhen.

Europa zeichnet einen Übergangspfad. Biobasierte Pilotlinien nutzen Horizon Europe-Zuschüsse und nationale Kohlenstoffpreis-Signale. Frühe Akteure gewinnen Premium-Zugang zu Automobilhersteller-Lieferketten, die Scope-3-Reduktionen anzielen. Lateinamerika und Naher Osten und Afrika tragen inkrementelle Volumina durch Textil- und Wasseraufbereitungsinvestitionen bei und diversifizieren globale Handelsströme.

Wettbewerbslandschaft

Der Acrylnitril Markt ist mäßig fragmentiert. Mit wettbewerbsfähigen Propylenkosten und großmaßstäblichen Anlagen treiben chinesische Akteure die Preisfindung Richtung Asien. Westliche Unternehmen fokussieren sich auf Spezialanwendungen und Nachhaltigkeit. INEOS lancierte 2023 zertifizierte bio-attributierte Acrylnitril-Sorten und sicherte sich frühe kohlenstoffbewusste Verträge, während Reliance Industries eine 20.000 tpa Kohlenstofffaser-Anlage in Hazira baut, um interne Nachfrage zu decken und erneuerbare Energie-Flügelproduktion zu unterstützen. Die Acrylnitril-Branche ist zwar mäßig fragmentiert, aber innovationsgetrieben. Produzenten, die Größe mit kohlenstoffarmen Lösungen kombinieren, sind gut positioniert, um regulatorische und Marktdrücke zu bewältigen.

Acrylnitril Branchenführer

INEOS

Ascend Performance Materials

PetroChina

Formosa Plastics Corporation

China Petrochemical Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Ascend Performance Materials begann kommerzielle Produktion von hochreinem Acrylnitril in ihrer Chocolate Bayou-Anlage nach Installation neuer Reinigungstechnologie.

- Juni 2024: Trillium Renewable Chemicals wählte INEOS Nitriles' Green Lake-Standort in Texas für "Project Falcon," die erste Demonstrationsanlage zur Umwandlung von pflanzenbasiertem Glycerol in Acrylnitril.

Globaler Acrylnitril Marktbericht Umfang

Acrylnitril ist ein farbloses, flüchtiges, brennbares flüssiges Nitril, das hauptsächlich in der organischen Synthese und für Polymerisation verwendet wird. Acrylnitril bietet ausgezeichnete Haltbarkeit, Festigkeit und hitzebeständige Eigenschaften. Acrylnitril ist der Schlüsselinhaltsstoff in Acrylfasern zur Herstellung von Kleidung, in Kunststoffen für Computer, Automobile und Lebensmittelhüllen und in Sportausrüstung.

Der Acrylnitril Markt ist nach Anwendung und Geografie segmentiert. Nach Anwendung ist der Markt nach Prozesstechnologie (Ammoxidationsverfahren und andere Produktionsverfahren), nach Anwendung (Acrylfaser, Acrylnitril-Butadien-Styrol (ABS)/Styrol-Acrylnitril-Harz (SAN), Acrylamid, Nitril-Butadien-Kautschuk (NBR) und andere Anwendungen (Kohlenstofffaser usw.)) segmentiert. Der Bericht bietet auch Marktgrößen und Prognosen für 14 Länder in wichtigen Regionen. Für jedes Segment wurden Marktdimensionierung und Prognosen auf Basis von Volumen (Kilotonnen) erstellt.

| Ammoxidationsverfahren |

| Andere Produktionsverfahren |

| Acrylfaser |

| Acrylnitril-Butadien-Styrol (ABS)/Styrol-Acrylnitril-Harz (SAN) |

| Acrylamid |

| Nitril-Butadien-Kautschuk |

| Andere Anwendungen |

| Automobil und Transport |

| Bau und Infrastruktur |

| Elektro und Elektronik |

| Textilien und Bekleidung |

| Andere Endverbraucherbranchen (Wasser- und Abwasseraufbereitung, Verpackung und Konsumgüter usw.) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Russland | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Prozesstechnologie | Ammoxidationsverfahren | |

| Andere Produktionsverfahren | ||

| Nach Anwendung | Acrylfaser | |

| Acrylnitril-Butadien-Styrol (ABS)/Styrol-Acrylnitril-Harz (SAN) | ||

| Acrylamid | ||

| Nitril-Butadien-Kautschuk | ||

| Andere Anwendungen | ||

| Nach Endverbraucherbranche | Automobil und Transport | |

| Bau und Infrastruktur | ||

| Elektro und Elektronik | ||

| Textilien und Bekleidung | ||

| Andere Endverbraucherbranchen (Wasser- und Abwasseraufbereitung, Verpackung und Konsumgüter usw.) | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Russland | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist die aktuelle Acrylnitril Marktgröße und Wachstumsrate?

Die Acrylnitril Marktgröße beträgt 8,79 Millionen Tonnen im Jahr 2024 und soll auf 11,06 Millionen Tonnen bis 2030 mit einer CAGR von 4,75% wachsen.

Welche Region dominiert die globale Nachfrage?

Asien-Pazifik hält 70% der globalen Nachfrage aufgrund umfangreicher ABS- und Elektronikfertigungsbasen.

Warum ist ABS wichtig für die Acrylnitril-Nachfrage?

ABS/SAN verbraucht 37% der globalen Acrylnitril-Volumina, da das Harz Schlagfestigkeit und thermische Stabilität bietet, die in Automobil- und Elektronikteilen geschätzt werden.

Wie wirken sich Vorschriften auf Produzenten aus?

Die High-Priority-Listung der U.S. EPA und ähnliche europäische Regeln erfordern kostspielige Emissionskontrollen und bevorzugen Produzenten mit fortschrittlichen Umwelttechnologien.

Welche Rolle spielen biobasierte Verfahren in der zukünftigen Versorgung?

EU-Anreize und Unternehmenspilotprojekte beschleunigen biobasiertes Acrylnitril, das 15-20% Preisaufschläge in kohlenstoffarmen Märkten kommandieren kann.

Seite zuletzt aktualisiert am: