Marktgröße und Marktanteil für Ethylacetat

Ethylacetat-Marktanalyse von Mordor Intelligence

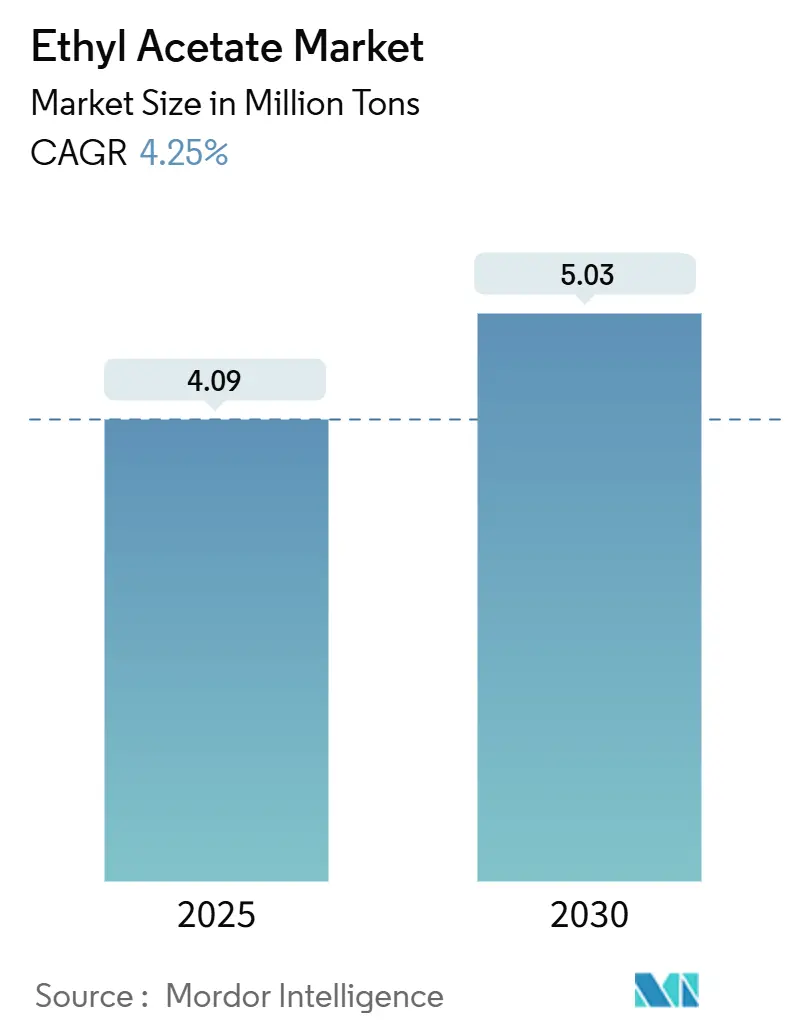

Der Ethylacetat-Markt steht bei 4,09 Millionen Tonnen im Jahr 2025 und wird voraussichtlich bis 2030 5,03 Millionen Tonnen erreichen, was einer CAGR von 4,25% zwischen 2025 und 2030 entspricht. Das Wachstum ist im Lösungsmittelsegment für Farben und Beschichtungen, der Nachfrage nach pharmazeutischen Qualitäten und der europäischen Verlagerung zu VOC-armen Formulierungen verankert. Kapazitätserweiterungen in China halten die globalen Preise niedrig und veranlassen westliche Hersteller, sich auf Spezial- und biobasierte Qualitäten zu konzentrieren. Nordamerika profitiert von der pharmazeutischen Expansion und entstehenden erneuerbaren Routen, steht jedoch schwankenden Rohstoffpreisen gegenüber. Der Wettbewerbserfolg hängt zunehmend von vertikaler Integration, Premium-Qualitäts-Positionierung und agiler Compliance mit fragmentierten Regulierungssystemen ab.

Wichtige Erkenntnisse aus dem Bericht

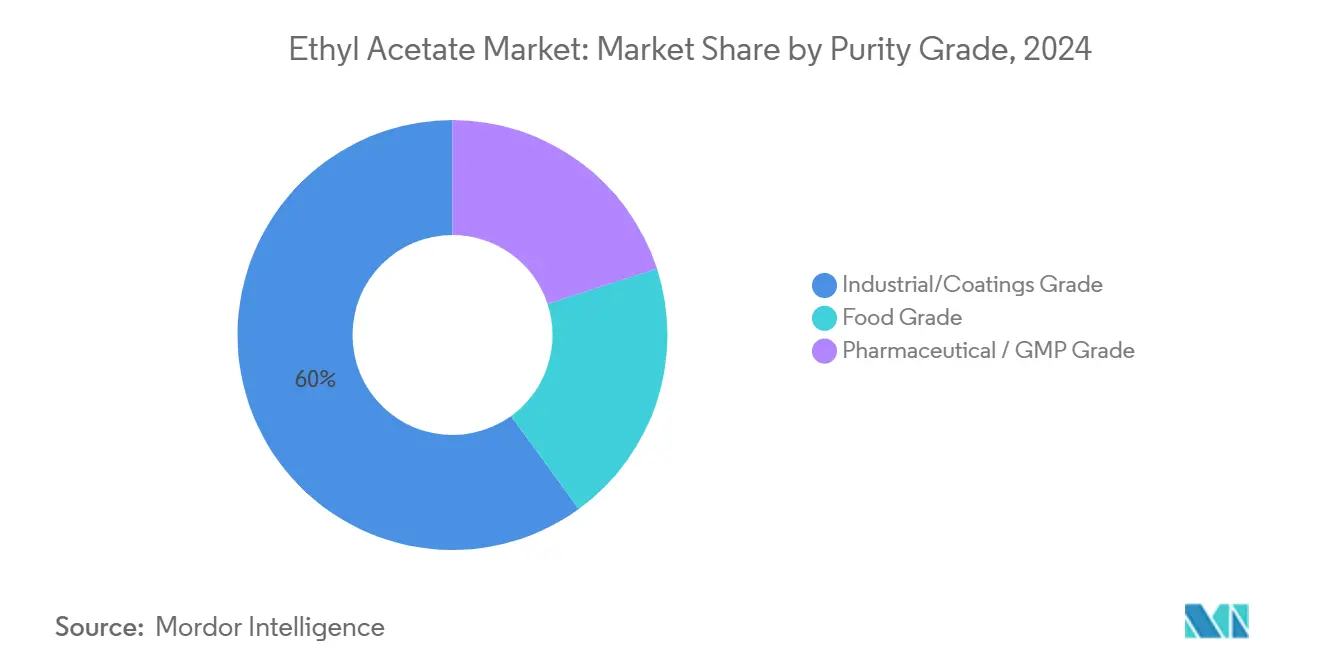

- Nach Reinheitsgrad machte der Industrie-/Beschichtungsgrad 60% des Ethylacetat-Marktanteils im Jahr 2024 aus; der Pharmazie-/GMP-Grad wächst mit einer CAGR von 5,3% bis 2030.

- Nach Quelle hielten erdölbasierte Produkte 90% Anteil am Ethylacetat-Markt im Jahr 2024, während der biobasierte Weg voraussichtlich mit einer CAGR von 6,30% bis 2030 wachsen wird.

- Nach Anwendung führten Farben und Beschichtungen mit 53% Ethylacetat-Marktanteil im Jahr 2024, während Klebstoffe und Dichtmittel voraussichtlich mit einer CAGR von 5,25% bis 2030 expandieren werden.

- Nach Endverbraucherindustrie eroberte die Automobilbranche 52% Anteil der Ethylacetat-Marktgröße im Jahr 2024; Lebensmittel und Getränke sind auf Kurs für eine CAGR von 5,10% zwischen 2025 und 2030.

- Nach Geografie dominierte Asien-Pazifik mit 73% Ethylacetat-Marktanteil im Jahr 2024, aber Nordamerika wird voraussichtlich die schnellste CAGR von 5,40% bis 2030 verzeichnen.

Globale Trends und Einblicke des Ethylacetat-Marktes

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Nachfrage in Lösungsmittelanwendungen | +1,2 | Global, mit Schwerpunkt auf Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Wachstum des pharmazeutischen Sektors | +0,8 | Nordamerika und EU | Mittelfristig (2-4 Jahre) |

| EU-Verlagerung zu VOC-armen Lösungsmitteln stärkt Offsetdruck-Verbrauch | +0,6 | EU | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach Körperpflegeprodukten | +0,3 | Global | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Nachfrage in Lösungsmittelanwendungen

Farben und Beschichtungen, Bauerholung und Automobil-Nachbesserungen halten die Lösungsmittelnutzung im Zentrum der Ethylacetat-Marktexpansion. Das Segment beherrscht zuverlässige Nachfrage, weil das Lösungsmittel schnelles Abdampfen mit hoher Lösungskraft ausbalanciert und hochglänzende Oberflächen liefert. Formulierer reformulieren, um VOC-arme Ziele zu erreichen, ohne Leistung zu verlieren, und die relativ geringe Toxizität von Ethylacetat ermutigt weitere Substitution von Ketonen. Integrierte Hersteller haben in vorgelagerte Essigsäure investiert, um Margenstabilität zu sichern und sich vor Rohstoffunsicherheiten zu schützen. Asien-Pazifik-Bauprojekte und Automobilexport-Wachstum verstärken Volumina, während Europa konforme Formulierungen schätzt, die sich an verschärfte Emissionsobergrenzen anpassen[1]Celanese Corporation, "Ethyl Acetate," celanese.com

Wachstum des pharmazeutischen Sektors

Die Nachfrage nach pharmazeutischen/GMP-Grad-Material steigt schneller als der Gesamtverbrauch, da komplexe Wirkstoffe konsistente Lösungsmittelqualität erfordern. Kontinuierliche Herstellungslinien spezifizieren enge Verunreinigungsprofile und erhöhen Barrieren für nicht-spezialisierte Lieferanten. Hersteller rüsten Reinigungstechnologien auf, einschließlich fraktionierter Destillation und adsorptiver Politur, um pharmakopeische Monographien zu erfüllen. Höhere Margen isolieren diese Nische von Rohstoffpreisschwankungen, die auf Industriequalitäten lasten. Nordamerikanische Investitionen in API-Kapazitäten und Europas Fokus auf Rückverlagerung kritischer Medikamentenversorgung stärken regionalen Verbrauch.

EU-Verlagerung zu VOC-armen Lösungsmitteln

Europäische Regulierungsbehörden haben VOC-Grenzwerte durch die Industrieemissionsrichtlinie und BAT-Schlussfolgerungen verschärft und Drucker dazu veranlasst, Aromaten durch Ethylacetat zu ersetzen. Offsetdruckmaschinen benötigen ein Lösungsmittel, das vorhersagbar verdunstet und dennoch Farbübertragung unterstützt, und Ethylacetat bietet ein ausgewogenes Profil. Compliance trägt eine Prämie und ermöglicht europäischen Formulierern, höhere Inputkosten zu akzeptieren. Die Verpackungs- und Verpackungsabfall-Verordnung, finalisiert im März 2024, verleiht Schwung, weil recycelbare Verpackungstinten oft auf Ethylacetat für schnelle Trocknung angewiesen sind. Infolgedessen wächst die europäische Nachfrage, auch während regionale Produktionskosten steigen[2]USDA Foreign Agricultural Service, "European Union Finalizes New Rules for Packaging and Packaging Waste Reduction," apps.fas.usda.gov .

Steigende Nachfrage nach Körperpflegeprodukten

Nagellack, Duftträger und Clean-Beauty-Launches haben den Lösungsmittelverbrauch in der Körperpflege erhöht. Das schnelle Trocknen von Ethylacetat unterstützt schnell aushärtende Lacke, die von Salons bevorzugt werden, während sein fruchtiger Geruch mit Parfumbasen harmoniert. Markeninhaber bevorzugen Lebensmittelqualitäts-Varianten, die label-freundliche Rückverfolgbarkeit bieten und Verbraucherzustimmung gewinnen. Die Marketingzyklen des Sektors sind kurz, sodass Formulierer ein Lösungsmittel mit globalen Registrierungen wählen, um Reformulierungsrisiken zu minimieren. Die Nachfrage erstreckt sich über einkommensstarke Märkte hinaus, da Mittelschichtverbraucher in Asien und Lateinamerika Premium-Kosmetik übernehmen.

Analyse der Hemmnisse-Auswirkungen

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Umstellung auf wasserbasierte Klebstoffe in Europa | -0.70% | Europa | Mittelfristig (2-4 Jahre) |

| Volatile Essigsäure-Rohstoffpreise in Nordamerika | -0.50% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Globales Überangebot durch jüngste chinesische Kapazitätserweiterungen belastet Preise | -1.00% | Global, mit höchster Auswirkung in Asien | Kurzfristig (≤ 2 Jahre) |

| Strenge Umweltvorschriften | -0.30% | EU und Nordamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Umstellung auf wasserbasierte Klebstoffe in Europa

Europäische Verpackungs- und Holzverarbeitungslinien wechseln zu Acryldispersionen, um interne Nachhaltigkeitsziele zu erfüllen. Da wasserbasierte Chemikalien Marktanteile gewinnen, reduzieren Industriekäufer Bestellungen für lösungsmittelbasierte Klebstoffe, die typischerweise Ethylacetat enthalten. Leistungslücken verengen sich, bleiben aber für Hochgeschwindigkeitslaminierungen bestehen, sodass die Verdrängung in Sub-Segmenten ungleichmäßig ist. Lösungsmittelnachfrage konzentriert sich nun auf Spezialnischen, wo Schälstärke und Wärmebeständigkeit am wichtigsten sind. Lieferanten kontern Volumenverluste durch Einführung biobasierter Ethylacetat-Qualitäten, die Unternehmensziele für Treibhausgase ergänzen.

Volatile Essigsäure-Rohstoffpreise

Essigsäure macht bis zu 65% der variablen Kosten aus. Force-Majeure-Ereignisse, Erdgasschwankungen und sich verändernde globale Handelsrouten haben Preise seit 2024 durchgeschüttelt. Nicht-integrierte Hersteller erfahren Margenkompression oder drosseln Läufe in Niedrigpreiszyklen, was Spot-Angebot verknappt. Vertikal integrierte Unternehmen wie Celanese sichern Stabilität durch eigene Säurekapazität, belegt durch die 1,3-Millionen-Tonnen-Erweiterung in Clear Lake. Anhaltende Volatilität ermutigt geografische Diversifizierung von Lieferverträgen, erhöht aber Working-Capital-Bedürfnisse und stellt kleinere Marktteilnehmer vor Herausforderungen.

Segmentanalyse

Nach Reinheitsgrad: Pharmazeutische Produktion übertrifft Rohstoffverbrauch

Der Industrie-/Beschichtungsgrad behielt einen 60% Ethylacetat-Marktanteil während 2024, unterstützt durch breiten Einsatz in Farben, Tinten und allgemeinen Lösungsmitteln. Wettbewerbsfähige Preise chinesischer Exporteure halten dieses Segment kommoditisiert und setzen westliche Betreiber unter Druck, Effizienz zu steigern und nachgelagerte Spezialmischungen zu erkunden. Pharmazie-/GMP-Grad, obwohl kleiner im Volumen, verzeichnete eine 5,3% CAGR und wird voraussichtlich vor dem gesamten Ethylacetat-Marktwachstum bleiben. Verschärfte regulatorische Kontrolle von Restlösungsmitteln in der Arzneimittelherstellung treibt Investitionen in fortgeschrittene Reinigungssäulen und Online-Qualitätsüberwachung voran. Hersteller mit validierten GMP-Systemen genießen Premiumpreise und klebrigere Kundenverträge. Kontinuierliche Herstellung in großen nordamerikanischen API-Anlagen verstärkt weiter die Nachfrage nach hochreinen Chargen, die nach Just-in-Time-Zeitplänen ankommen. Die Widerstandsfähigkeit dieser Nische weist auf eine allmähliche Verlagerung in der Ethylacetat-Industriekapazitätsplanung hin zu weniger, margenstärkeren Molekülen, die Teilnehmer vor Rohstoffpreiszyklen schützen.

Regulierungsbehörden in der EU und den Vereinigten Staaten erfordern vollständige Rückverfolgbarkeit der Lösungsmittelherkunft und zwingen Lieferanten, landwirtschaftliches Ethanol oder Essigsäure-Rohmaterialien zu zertifizieren. Infolgedessen vertiefen Pharmazie-Grad-Hersteller Bindungen zu Rohstofflieferanten, um konsistente isotopische Fingerabdrücke zu garantieren. Diese Ausrichtung verbessert Versorgungssicherheit und signalisiert Einhaltung von Umwelt-, Sozial- und Governance-Erwartungen. Kapitalanforderungen für Reinraum-Verpackung und dedizierte Lagertanks begrenzen neue Marktteilnehmer und erhöhen effektiv Barrieren, die Incumbent-Margen verteidigen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Quelle: Biobasierter Weg gewinnt an Schwung

Erdölbasierte Varianten dominierten 2024 mit 90% Volumen, profitierend von integrierten Essigsäure-Routen und günstigen Skalenökonomien. Dennoch expandiert der biobasierte Weg mit einer 6,30% CAGR und übertrifft bequem den Ethylacetat-Markt. Lieferanten nutzen Ethanolfermentation aus Zuckerrohr, Mais oder Restbiomasse, um Kohlenstoffintensität zu reduzieren. Godavari Biorefineries steigert seine Destillerie auf 1.000 KLPD und ermöglicht größere Produktion erneuerbarer Esterqualitäten, die für kohlenstoffarme Kennzeichnung qualifizieren. Frühe Übernehmer in flexiblen Verpackungen sind bereit, eine grüne Prämie zu zahlen, wenn Kohlenstoffoffenlegungen die Markenwahrnehmung beeinflussen.

Investitionen setzen sich in enzymatischer Veresterung und Festsäurekatalyse fort, die Energiefußabdrücke gegenüber konventioneller Fischer-Veresterung senken. Europäische Hersteller profitieren auch von der Erneuerbare-Energien-Richtlinie, die biobasierten Gehalt in Chemikalien bewertet. Obwohl Rohstofflogistik absolute Maßstäbe einschränkt, sichern Politikanreize und Unternehmensklimaziele Abnahmeverträge. Mittelfristig wird erwartet, dass biobasierte Volumina erdölbasierte Anteile allmählich erodieren, besonders in Märkten mit Kohlenstoffbesteuerung oder vorgeschriebenen erneuerbaren Quoten.

Nach Anwendung: Klebstoffe verzeichnen schnellstes Wachstum

Farben und Beschichtungen absorbierten 53% der globalen Nachfrage im Jahr 2024 und untermauerten die Ethylacetat-Marktgrößenführerschaft auf Anwendungsebene. Architektonische Neulackierungs-Aktivität in Asien und Renovierung von Fahrzeugflotten weltweit erhalten Baseline-Verbrauch auch wenn Neubau ein Plateau erreicht. Unterdessen sind Klebstoffe und Dichtmittel, obwohl ein kleinerer Anteil, auf Kurs für eine 5,25% CAGR bis 2030, was sie zum am schnellsten wachsenden Nutzer macht. Laminierte flexible Verpackungslinien erfordern präzise Trocknungsprofile, um Bindungsstärke zu erhalten, und Ethylacetat glänzt aufgrund seines moderaten Siedepunkts und geringen Restgeruchs.

Substitutionsdruck von wasserbasierten Systemen ist in Europa erheblich, dennoch behalten Klebstoffnutzer in Hochgeschwindigkeits-Tiefdruck- oder Extrusionsbeschichtungslinien Lösungsmittelqualitäten, wo offene Zeit und Schälwiderstand kritisch sind. Hersteller kontern VOC-Bedenken durch Optimierung von Erfassungssystemen und Anbieten biobasierter Ethanolrouten, die die Nachhaltigkeitserzählung verbessern. Spezial-Heißschmelzklebstoffe integrieren auch Ethylacetat in Primer-Mischungen, die Oberflächenbenetzung auf energiearmen Folien fördern und Nischenwiderstandsfähigkeit auch dann sicherstellen, wenn sich Masseverbrauch entwickelt.

Nach Endverbraucherindustrie: Lebensmittel & Getränke zeigen höchste CAGR

Die Automobilherstellung behielt ihre Position als größter Endverbraucher und machte 52% des Ethylacetat-Marktanteils im Jahr 2024 aus, dank umfangreicher Verwendung in Karosseriebeschichtungen und Innenraum-Klebstoffen. Der Sektor profitiert von allmählicher globaler Produktionserholung und steigendem Klebstoffgehalt in Leichtbau-Plattformen. Umgekehrt sind Lebensmittel- und Getränkeanwendungen für eine 5,10% CAGR eingeplant und übertreffen das gesamte Ethylacetat-Marktwachstum. Der GRAS-Status des Lösungsmittels unter FDA-Vorschriften unterstützt Geschmacksextraktion bei Kaffee-Entkoffeinierung und Fruchtwesenz-Erfassung[3]Food and Drug Administration, "21 CFR 173.228 - Ethyl Acetate," ecfr.gov .

Wachsendes Verbraucherinteresse an natürlichen Aromen und recycelbaren Verpackungen treibt anhaltende Lösungsmittelnachfrage in dieser Vertikalen voran. Die neuen EU-Recycling-Schwellenwerte verstärken die Rolle von Ethylacetat in Tinten für Mono-Material-Flexstrukturen, die Hochgeschwindigkeits-Abfülllinien standhalten müssen. Pharmazeutische Endverbraucher, obwohl kleiner im Volumen, liefern überlegenen Wert pro Tonne und incentivieren Lieferanten, Kapazität selektiv zuzuteilen. Kunstleder bleibt ein bemerkenswerter Käufer in Asien und nutzt das Lösungsmittel für Polyurethandispersionen, die echtes Ledergefühl zu geringeren Kosten simulieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografische Analyse

Asien-Pazifik beherrschte 73% des globalen Volumens im Jahr 2024 und verankert Preisbildung. Chinas kürzlich in Betrieb genommene Anlagen operieren unter optimaler Auslastung und erzeugen Exportdruck, der gelieferte Kosten weltweit beeinflusst. Regionale Nachfrage umspannt Automobilbeschichtungen, Kunstleder und Verpackungstinten und sichert große interne Abnahme auch während Exporte steigen. Indien entpuppt sich als Nachfrage-Lichtblick, gestützt durch nationale pharmazeutische Expansion und Regierungsanreize für Biotreibstoff-abgeleitete Chemikalien. Unternehmen wie Godavari Biorefineries nutzen reichlich Zuckerrohr-Rohstoff, um erneuerbares Ethylacetat zu unterstützen und Versorgung weg von rein fossilen Routen zu diversifizieren.

Nordamerika wird voraussichtlich die schnellste 5,40% CAGR bis 2030 verzeichnen. Die Region genießt Schiefergas-begünstigte Rohstoffpreise, teilweise Rückwärtsintegration und Nähe zu einem robusten pharmazeutischen Sektor, der GMP-Grad-Lösungsmittel erfordert. Dennoch bleibt Essigsäure-Volatilität ein wiederkehrendes Risiko. Celanese's Clear Lake-Erweiterung hilft, Versorgungsschocks abzufedern, dennoch sichern nicht-integrierte Hersteller weiterhin mit Multi-Lieferanten-Verträgen ab. Steigende Umweltkontrolle fördert Pilot-Maßstab-biobasierte Projekte, die Politikanreize unter föderalen kohlenstoffarmen Initiativen erfassen könnten.

Europa präsentiert eine duale Realität strenger Regulierung und Premium-Anwendungen. Nachfrage ist stabil im Offsetdruck, flexiblen Verpackungen und hochreinen pharmazeutischen Verwendungen, aber Umstellung auf wasserbasierte Klebstoffe begrenzt Lösungsmittelvolumina im Bau. Die Industrieemissionsrichtlinie beschleunigt VOC-arme Lösungsmittelsubstitution und begünstigt Ethylacetat gegenüber aromatischen Alternativen. Hersteller betonen Spezialqualitäten, um steigende Energie- und Kohlenstoffkosten auszugleichen und sicherzustellen, dass die Region trotz lokaler Kapazität ein Importeur bleibt. Exporteure aus Asien müssen Anti-Dumping-Zölle navigieren, die die Europäische Kommission regelmäßig überprüft, um heimische Margen zu schützen.

Wettbewerbslandschaft

Globale Versorgung ist konzentriert, wobei die fünf größten Lieferanten etwa 57% der Gesamtkapazität kontrollieren. Chinesische Unternehmen fokussieren auf Größe und Kostenführerschaft und nutzen integrierte Kohle-zu-Chemie-Routen, die kostengünstige Essigsäure liefern. Westliche Unternehmen differenzieren durch vertikale Integration und Premium-Qualitäten. Celanese erweiterte Essigsäurekapazität um 1,3 Millionen Tonnen in Texas, um nachgelagerte Marge zu sichern und Sensitivität gegenüber Rohstoffschwankungen zu reduzieren. INEOS setzt flexible Rohstoffbeschaffung ein und erhält europäische Kapazität, um Nischen-Pharmakunden zu bedienen, die kurze Lieferketten verlangen.

Unternehmensstrategien konzentrieren sich zunehmend auf Nachhaltigkeit. Celanese initiierte ein Kohlenstoffabscheidungs- und -nutzungsprojekt, das CO₂ zurück in Essigsäuresynthese kanalisiert und dadurch Produktkohlenstoff-Fußabdrücke senkt. Godavari Biorefineries vermarktet Cradle-to-Gate-Lebenszyklusanalysen für seine erneuerbaren Qualitäten und wirbt multinationale Markeninhaber an, die Scope-3-Emissionsziele tragen. Sipchems EVA-Anlagenerweiterung veranschaulicht angrenzende Diversifizierung, da Acetyl-Zwischenprodukte in wertschöpfende Polymere eingehen. Kleinere asiatische Hersteller konkurrieren preislich, beginnen aber, biobasierte Volumina anzubieten, um Zugang zu margenstärkeren Exportmärkten zu erhalten.

Führende Unternehmen der Ethylacetat-Industrie

-

Celanese Corporation

-

Daicel Corporation

-

Eastman Chemical Company

-

INEOS

-

Jiangsu SOPO (Group) Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- November 2024: Viridis Chemical, einer der führenden Entwickler biobasierter, kohlenstoffarmer Chemietechnologie und Empfänger des U.S. Environmental Protection Agency's 2024 Green Chemistry Challenge Award, hat die Verlegung seiner erneuerbaren Chemieanlage von Columbus, Nebraska, nach Peoria, Illinois, USA, angekündigt.

- März 2024: GODAVARI BIOREFINERIES LTD. erhielt Umweltgenehmigung zur Erweiterung seiner Destilleriekapazität von 600 KLPD auf 1.000 KLPD und stärkt die Versorgung mit biobasiertem Ethylacetat-Rohstoff. Diese Erweiterung wird voraussichtlich den Ethylacetat-Markt positiv beeinflussen, indem sie die Verfügbarkeit von Rohstoffen verbessert.

Umfang des globalen Ethylacetat-Marktberichts

Ethylacetat ist eine farblose, duftende, flüchtige, brennbare flüssige Esterverbindung C4H8O2, die besonders als Lösungsmittel verwendet wird. Es ist eine organische Verbindung, eine farblose Flüssigkeit mit charakteristischem süßem Geruch, und wird als Lösungsmittel und in Klebstoffen und Nagellackentfernern verwendet. Der Ethylacetat-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Nach Anwendung ist der Markt in Klebstoffe und Dichtmittel, Farben und Beschichtungen, Pigmente, Prozesslösungsmittel, Zwischenprodukte und andere Anwendungen (Geschmacksverstärker, Tinten) segmentiert. Nach Endverbraucherindustrie ist der Markt in Automobil, Kunstleder, Lebensmittel und Getränke, Pharmazeutika und andere Endverbraucherindustrien (Verpackung) segmentiert. Der Bericht deckt auch die Größe und Prognosen für den Markt in 15 Ländern in wichtigen Regionen ab. Für jedes Segment wurden Marktdimensionierung und Prognosen auf Basis des Volumens (Kilotonnen) durchgeführt.

| Industrie-/Beschichtungsgrad |

| Lebensmittelgrad |

| Pharmazie-/GMP-Grad |

| Erdölbasiert |

| Biobasiert |

| Farben und Beschichtungen |

| Flexible-Verpackungstinten |

| Klebstoffe und Dichtmittel |

| Pigmente und Farbstoffe |

| Prozesslösungsmittel |

| Sonstige (Geschmacks- und Duftverstärker, Tinten) |

| Automobil |

| Kunstleder |

| Lebensmittel und Getränke |

| Pharmazeutika |

| Sonstige (Verpackung) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN | |

| Übriger Asien-Pazifik-Raum | |

| Nordamerika | USA |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Nordische Länder (Schweden, Norwegen, Finnland, Dänemark) | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Südafrika | |

| Nigeria | |

| Übriger Osten und Afrika |

| Segmentierung nach Reinheitsgrad | Industrie-/Beschichtungsgrad | |

| Lebensmittelgrad | ||

| Pharmazie-/GMP-Grad | ||

| Segmentierung nach Quelle | Erdölbasiert | |

| Biobasiert | ||

| Segmentierung nach Anwendung | Farben und Beschichtungen | |

| Flexible-Verpackungstinten | ||

| Klebstoffe und Dichtmittel | ||

| Pigmente und Farbstoffe | ||

| Prozesslösungsmittel | ||

| Sonstige (Geschmacks- und Duftverstärker, Tinten) | ||

| Segmentierung nach Endverbraucherindustrie | Automobil | |

| Kunstleder | ||

| Lebensmittel und Getränke | ||

| Pharmazeutika | ||

| Sonstige (Verpackung) | ||

| Segmentierung nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Übriger Asien-Pazifik-Raum | ||

| Nordamerika | USA | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Nordische Länder (Schweden, Norwegen, Finnland, Dänemark) | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Südafrika | ||

| Nigeria | ||

| Übriger Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Ethylacetat-Markt?

Der Ethylacetat-Markt steht bei 4,09 Millionen Tonnen im Jahr 2025 und wird voraussichtlich bis 2030 5,03 Millionen Tonnen erreichen.

Welche Region führt den globalen Verbrauch von Ethylacetat an?

Asien-Pazifik dominiert mit 73% Anteil im Jahr 2024, angetrieben von Chinas großer Fertigungsbasis.

Warum wächst pharmazeutisches Ethylacetat schneller als Industriequalitäten?

Strenge Verunreinigungsgrenzwerte und wachsende API-Kapazität in Nordamerika und Europa treiben eine 5,30% CAGR für Pharmazie-/GMP-Grad voran, was das Gesamtmarktwachstum übertrifft.

Wie beeinflussen Umweltvorschriften die Ethylacetat-Nachfrage in Europa?

Verschärfte VOC-Grenzwerte unter der Industrieemissionsrichtlinie drängen Drucker und Beschichtungsformulierer dazu, Ethylacetat als konformes Lösungsmittel zu übernehmen.

Wie sind die Aussichten für biobasiertes Ethylacetat?

Biobasierte Volumina werden voraussichtlich mit einer 6,30% CAGR expandieren, da erneuerbare Rohstoffe Nutzern helfen, Kohlenstoffreduktionsziele zu erreichen und Premiumpreise zu rechtfertigen.

Wie volatil sind Rohstoffkosten für Ethylacetat-Hersteller?

Essigsäurepreise bleiben volatil aufgrund von Erdgasschwankungen und Versorgungsunterbrechungen, was Margen für nicht-integrierte Hersteller schmälert, während vertikal integrierte Unternehmen belohnt werden.

Seite zuletzt aktualisiert am: