Acrylsäure-Marktgröße und -anteil

Acrylsäure-Marktanalyse von Mordor Intelligence

Die Acrylsäure-Marktgröße wird auf 8,18 Millionen Tonnen im Jahr 2025 geschätzt und soll 10,52 Millionen Tonnen bis 2030 erreichen, mit einer CAGR von 5,15% während des Prognosezeitraums (2025-2030). Die anhaltende Nachfrage von superabsorbierenden Polymeren, wasserbasierenden Architekturbeschichtungen und Spezialkleb stoffen verankert diesen Wachstumspfad. Die laufende Substitution lösungsmittelbasierter Chemikalien, demografische Verschiebungen hin zu Premium-Hygieneprodukten und Infrastrukturprogramme, die VOC-arme Beschichtungen vorschreiben, verstärken alle die Volumenexpansion in reifen und aufstrebenden Volkswirtschaften. Die Rohstoffdiversifizierung in Bio-Routen und Propan-basierte Technologien mindert die Propylen-Volatilität, während vertikale Integrationsstrategien die Margen schützen. Die Wettbewerbspositionierung hängt zunehmend von der Transparenz des CO₂-Fußabdrucks, zertifizierten Bio-Inhalten und der Fähigkeit ab, hochreine Grade für Elektronik- und Medizinprodukte zu liefern.

Wichtige Berichtserkenntnisse

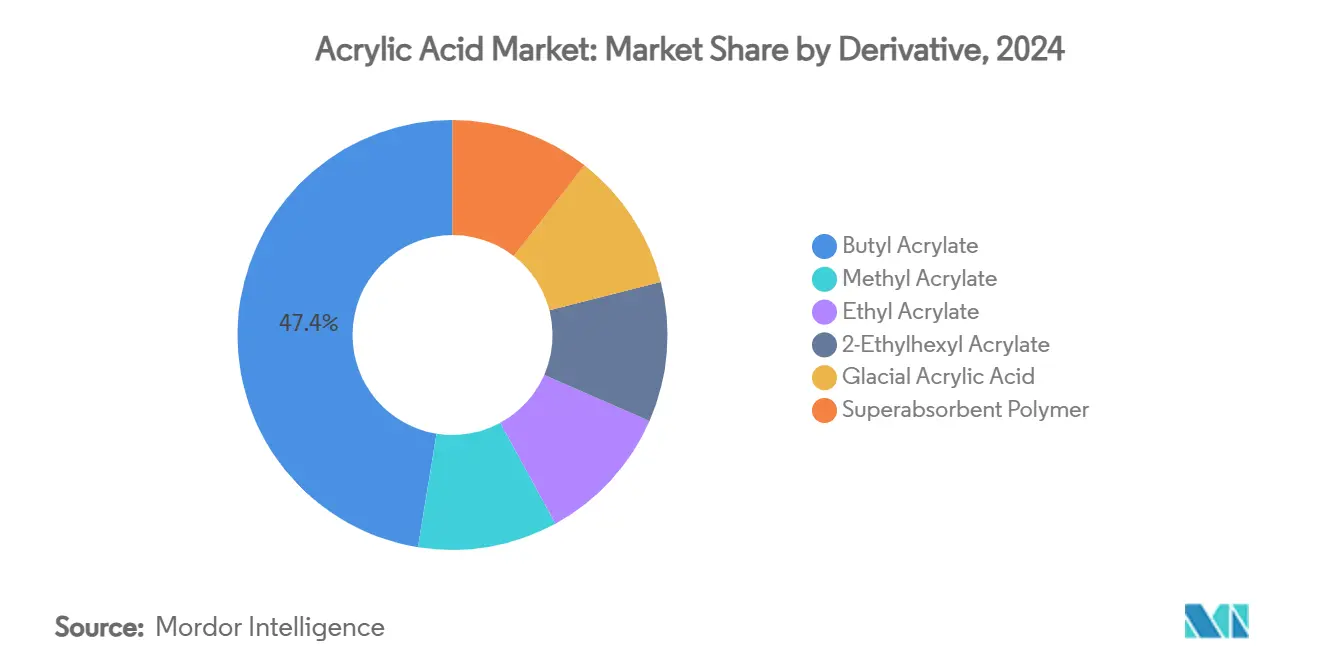

- Nach Derivat führte Butylacrylat mit 47,41% des Acrylsäure-Marktanteils im Jahr 2024, während superabsorbierende Polymere voraussichtlich mit einer CAGR von 5,73% bis 2030 expandieren.

- Nach Anwendung machten Farben und Beschichtungen 35,92% der Acrylsäure-Marktgröße im Jahr 2024 aus, und Kleb- und Dichtstoffe werden voraussichtlich das schnellste Wachstum mit 7,36% CAGR bis 2030 verzeichnen.

- Nach Reinheitsgrad hielt die technische Qualität 89,17% Volumen im Jahr 2024, während die Eisessigqualität mit einer CAGR von 7,52% bis 2030 voranschreitet.

- Nach Endnutzerindustrie trug Körperpflege und Hygiene 40,26% der Nachfrage im Jahr 2024 bei und wird voraussichtlich mit einer CAGR von 5,65% bis 2030 wachsen.

- Nach Geografie trug Asien-Pazifik 52,53% des globalen Volumens im Jahr 2024 bei und expandiert mit 5,49% CAGR bis 2030.

Globale Acrylsäure-Markttrends und Erkenntnisse

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Aufwärtstrend der Nachfrage nach superabsorbierenden Polymeren | +1.2% | Global, konzentriert in Asien-Pazifik und Nordamerika | Mittelfristig (2-4 Jahre) |

| Expansion wasserbasierter Architekturbeschichtungen | +0.9% | Nordamerika und EU, Ausweitung auf APAC | Langfristig (≥ 4 Jahre) |

| Steigende Hygienevorschriften in den aufstrebenden asiatischen Ländern | +0.8% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| Kommerzialisierung von Bio-Acrylsäure-Routen | +0.6% | Global, angeführt von Nordamerika und EU | Langfristig (≥ 4 Jahre) |

| Anstieg bei druckempfindlichen Klebstoffen für Elektronikqualität | +0.5% | Global, konzentriert in APAC-Elektronikzentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Aufwärtstrend der Nachfrage nach superabsorbierenden Polymeren

Die globale demografische Alterung und steigende verfügbare Einkommen erhöhen die Penetration von Hygieneprodukten und intensivieren den Verbrauch von Polyacrylat-basierten Superabsorbern. Die landwirtschaftliche Adoption erweitert den Acrylsäure-Markt, da Landwirte die Polymere nutzen, um die Bodenwasserretention in trockenen Regionen zu verbessern. Forschung zu biologisch abbaubaren Vernetzern verringert Bedenken am Lebensende, während die Absorptionskapazität erhalten bleibt. Das Volumenwachstum bleibt am ausgeprägtesten in Asien-Pazifik, wo sich Säuglings- und Erwachsenen-Inkontinenzprodukte schnell skalieren. Führende Harzhersteller führen mikrowellenbasiertes Recycling für Methylmethacrylat ein und schließen damit den Kreislauf für Gussacryl-Abfälle. Hersteller verfeinern auch katalytische Prozesse, um die Energieintensität zu senken und die langfristige Kostenwettbewerbsfähigkeit zu unterstützen.

Expansion wasserbasierter Architekturbeschichtungen

Staatliche VOC-Vorschriften stimulieren eine dauerhafte Verschiebung von lösungsmittelbasierten zu wasserbasierten Systemen und festigen Acryldispersionen als Bindemittel der Wahl. BASFs neue niederländische Produktionslinie erhöht die regionale Kapazität ohne CO₂-Zunahme und signalisiert ein Engagement für nachhaltiges Scale-up. In den Golfkooperationsrat-Staaten beherrscht Acrylharz bereits mehr als 40% der Beschichtungsformulierungen, gestützt durch großangelegte Infrastrukturbauten, die schnell trocknende, korrosionsbeständige Oberflächen erfordern. Der Acrylsäure-Markt profitiert, da wasserbasierte Chemikalien höhere Bindemittelfeststoffe benötigen, um die Legacy-Leistung zu erreichen, wodurch der Monomer-Pull-Through materiell gesteigert wird. Verpackungskonvertierungen von Kunststoff zu Papiersubstraten verstärken die Dispersionsnachfrage weiter.

Steigende Hygienevorschriften in den aufstrebenden asiatischen Ländern

Gesundheitskampagnen, Halal-Zertifizierungsanforderungen und unterstützende E-Commerce-Kanäle konvergieren, um den Verbrauch von Premium-Windeln und Damenhygieneprodukten zu beschleunigen. Die indonesische Produktion von biomassederivierter Acrylsäure zeigt eine lokale Antwort auf glaubensbasierte Zertifizierung sowie Rohstoffdiversifizierung. Regierungen verbinden Sanitäranlagen-Upgrades mit messbaren Reduzierungen wasserbedingter Krankheiten und verstärken damit die langfristige Nachfrage nach absorbierenden Hygieneprodukten. Die schnelle Urbanisierung erhöht die Pro-Kopf-Ausgaben für Körperpflegebasisprodukte und erhält zweistellige Wachstumsbereiche trotz makroökonomischer Zyklen aufrecht. Der Acrylsäure-Markt gewinnt zusätzlichen Rückenwind durch wertschöpfende Erwachsenen-Inkontinenzsegmente, die leistungsstarke, ultradünne Kerne bevorzugen.

Kommerzialisierung von Bio-Acrylsäure-Routen

LG Chems 100 Tonnen/Jahr vollständig pflanzenbasierte Linie validiert die kommerzielle Machbarkeit mikrobieller Fermentationswege. LG Chems 100 Tonnen/Jahr vollständig pflanzenbasierte Linie validiert die kommerzielle Machbarkeit mikrobieller Fermentationswege. Identische Leistung ermöglicht direkten Drop-in-Einsatz und veranlasst Markeninhaber, Bio-Qualitäten für Kosmetik- und Haushaltspflegeprodukte zu spezifizieren. Die Transparenz von Lebenszyklusanalysen wächst in Beschaffungsausschreibungen und verschafft First-Movern Preisvorteile. Technologielizenzgeber prognostizieren dreistelliges Kapazitätswachstum über das Jahrzehnt und positionieren Bio-Routen als strukturelle Versorgungssäule anstatt als Nischenangebot. Der Acrylsäure-Markt entkoppelt damit einen Teil seines Rohstoffrisikos von erdölderiviertem Propylen.

Beschränkungs-Wirkungsanalyse

| Beschränkungen | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Gesundheits- und Toxizitätsbedenken bezüglich AA-Dämpfen | -0.7% | Global, strenger in Nordamerika und der EU | Kurzfristig (≤ 2 Jahre) |

| Propylenpreis-Volatilität | -0.5% | Global, akut in Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Versorgungsrisiko durch alternde Propylenoxid-Anlagen | -0.3% | Global, konzentriert in nordamerikanischen und EU-Legacy-Anlagen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Gesundheits- und Toxizitätsbedenken bezüglich AA-Dämpfen

Regulierungsbehörden verschärfen Expositionsgrenzwerte und zwingen Produzenten, in geschlossene Beladungssysteme, erweiterte Scrubber und persönliche Schutzausrüstung zu investieren. Die Europäische Kommission zitiert Atemwegsreizungsrisiken, während NIOSH einen 2 ppm TWA[1]National Institute for Occupational Safety and Health, "Acrylic Acid," cdc.gov empfiehlt. Australiens National Pollutant Inventory erfasst Standortemissionen zur Orientierung von Lizenzlimits. WHO- und EPA-Leitlinien prägen multinationale Politik und fügen Compliance-Ebenen hinzu, die Fixkosten erhöhen[2]U.S. Environmental Protection Agency, "Provisional Toxicity Values for Acrylic Acid," epa.gov. Nachgelagerte Umwandler, insbesondere Klebstoffanlagen, müssen die Belüftung neu gestalten, um gesenkte Raumluftzielbereiche zu erreichen. Kurzfristige Kapazitätsauslastung kann sinken, während Nachrüstungen voranschreiten, was das Acrylsäure-Marktwachstum in stark regulierten Regionen dämpft.

Propylenpreis-Volatilität

Unterbrechungen bei alternden Propylenoxid-Anlagen und Raffinerierationalisierungen pressen Monomer-Margen und veranlassen Firmen, Propandehydrierung und Bio-Routen-Investitionen zu beschleunigen. Cracker-Integration oder Abnahmeverträge hedgen Exposition, aber Spot-Märkte bleiben anfällig für zweistellige Schwankungen, die Quartalsergebnisse verzerren. Produzenten in Asien-Pazifik stehen vor verstärktem Risiko angesichts der breiteren Import-Abhängigkeit der Region für chemisches Propylen. Rohstoffturbulenz ermutigt Kunden, langfristige Lieferverträge mit integrierten Anbietern zu suchen und Volumen bei großen Akteuren zu konsolidieren. Der Acrylsäure-Markt erlebt daher episodische Destocking-Zyklen, wann immer Propylen in die Höhe schnellt, insbesondere bei preisempfindlichen Beschichtungsderivaten.

Segmentanalyse

Nach Derivat: Vielseitiges Butylacrylat verteidigt Volumenvorherrschaft, während SAP beschleunigt

Butylacrylat trug 47,41% der Lieferungen von 2024 bei, gestützt auf breite Beschichtungs-, Kleb- und Dichtstoffnutzung. Seine Balance aus Flexibilität, Wetterbeständigkeit und Kosteneffizienz sichert Formulierungstreue in der Bau- und Verpackungsindustrie. Jedoch stacheln demografische Trends, die Hygienestandards anheben, die Nachfrage nach superabsorbierenden Polymeren (SAP) an und verleihen SAP-Derivaten die höchste CAGR von 5,73% bis 2030. SAP-Produzenten nutzen die Fähigkeit der Acrylsäure zur Bildung hochvernetzter Netzwerke, die Flüssigkeiten absorbieren, die das mehrere Hundertfache ihres eigenen Gewichts überschreiten. Spezialitätsströme wie Methylacrylat erfreuen sich stetiger Nischenaufträge für Schnellhärtungs-Transmissionsbeschichtungssysteme, während Ethylacrylat Textil- und Lederveredelung unterstützt, die tiefe Faserpenetration erfordern. 2-Ethylhexylacrylat bleibt der Tackifier der Wahl für druckempfindliche Klebeetiketten. Eisessig-Acrylsäure unterstützt Elektronik- und pharmazeutische Intermediate, wo 99%+ Reinheit minimale Spurenmetalle gewährleistet.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Leistungskleb stoffe ziehen Legacy-Beschichtungen vor

Farben und Beschichtungen behielten 35,92% Volumen im Jahr 2024 dank laufender Infrastrukturausgaben, jedoch zeigen Kleb- und Dichtstoffe eine CAGR von 7,36%, die traditionelle Beschichtungszuwächse übertrifft. Hochklare, UV-beständige Acryl-Druckempfindliche Klebstoffe dominieren die elektronische Display-Laminierung und Außenautomobil-Verkleidung und beschleunigen die Monomer-Aufnahme. Sanitärprodukte nutzen Fortschritte in der Vernetzungsdichte, um die Kerndicke zu reduzieren, während Absorptionsmetriken beibehalten werden, wodurch Logistikkosten gesenkt werden. Surfactant-Anwendungen nutzen Acrylsäures amphiphile Eigenschaftssätze, um die Detergenz bei konzentrierten Wäscheformaten zu verbessern. Textilbehandlungen integrieren Acrylderivate für dauerhafte Wasserabweisung und Antiverschmutzungsfinish, die mehrere Waschzyklen überstehen. Folglich richtet sich der Acrylsäure-Markt auf hochwertige Verbindungslösungen aus, die Miniaturisierung in der Elektronik und Netto-Null-Körpergewichtsziele in der Automobilindustrie erfüllen.

Nach Reinheitsgrad: Technische Qualität behält Volumenvorteil, während Eisessigqualitäten steigen

Technische Qualität (~94% Reinheit) bediente 89,17% der Nachfrage von 2024, hauptsächlich fütternd hohe Tonnage Farben, Klebstoffe und SAP-Anlagen, wo Kostenüberlegungen dominieren. Dennoch schreitet Eisessigqualität (größer oder gleich 99% Reinheit) mit einer CAGR von 7,52% bis 2030 voran, da Elektronik, Halbleiterverkapselung und pharmazeutische Wirkstoffe extrem niedrigen Ionen- und Metallgehalt erfordern. Halbleiterfabriken spezifizieren ultrahochreine Monomere für Photoresist- und Underfill-Formulierungen und erheben Margen erheblich über Bulk-Qualitäten. Nachgelagerte Kunden validieren Lieferketten durch Auditierung von Destillations- und Ionenaustausch-Polierlinien und verschärfen Eintrittsbarrieren für neue Produzenten.

Nach Endnutzerindustrie: Körperpflege behält ein seltenes Gleichgewicht von Umfang und Dynamik

Körperpflege und Hygiene dominierten 40,26% der globalen Abnahme im Jahr 2024 und werden immer noch das Feld mit 5,65% CAGR bis 2030 anführen. Markeninhaber drängen dünnere, diskretere Windelkerne und öko-gerahmte Damenhygieneartikel, die beide auf superabsorbierender Polymerinnovation beruhen. Bau und Konstruktion verwenden Acryldispersionen in Fassadenbeschichtungen, die rissüberbrückende Flexibilität mit niedrigem VOC-Compliance verbinden.

Automobil- und Transport spezifiziert zunehmend Acryl-Strukturkleb stoffe und Wärmemanagement-Compounds für Elektrofahrzeug-Batteriepacks. Elektrik- und Elektroniksektoren fordern hochreine Grade für optisch klare Klebstoff-Laminierung und Vergussverbindungen, die empfindliche Schaltkreise schützen. Verpackung profitiert von wasserbasierten Acrylbarrieren, die faserbasierte Substrate ermöglichen, Einwegkunststoffe zu ersetzen, während Landwirtschaft SAP-Granulate einsetzt, um Bewässerungsfrequenz zu reduzieren und Samenkeimung zu steigern.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik machte 52,53% des globalen Volumens im Jahr 2024 aus und wird voraussichtlich mit einer CAGR von 5,49% bis 2030 expandieren. Regionale Produzenten kapitalisieren effiziente Cracker-zu-Ester-Integration, jedoch steigt der nachgelagerte Verbrauch noch schneller, da Urbanisierung, Hygienevorschriften und Infrastrukturbau sich intensivieren. China führt seinen Chemieindustrie-Roadmap in Richtung höherwertige Ketten und ermutigt Firmen wie Wanhua, sich unter staatlichen Selbstversorgungsmaßnahmen in Acrylester zu erweitern.

Nordamerika behält einen widerstandsfähigen Versorgungsausblick, verankert durch integrierte Gulf Coast-Komplexe. US-Produzenten profitieren von Schiefergas-begünstigtem Propylen, stehen jedoch vor Umweltoffenlegungsverpflichtungen, die Investitionen in Bio-Routen und CO₂-Rechnungslegung anspornen. Elektrik- und Elektronik-Nachfrage nach ultrahochreiner Eisessigqualität unterstützt incrementale Entflaschenhalsbildung.

Europa vorantreibt Nachhaltigkeitsführerschaft durch obligatorische Scope-3-Berichterstattung und Kreislaufwirtschaftsrichtlinien. Der Nahe Osten und Afrika verzeichnen die kleinste Basis, erleben aber einen ausgeprägten Aufschwung in der Kapazitätsplanung, da Petrochemieproduzenten Wert durch Derivatintegration erfassen. Kuwait Petroleums Beteiligung bei Wanhua unterstreicht Golf-Entitys Strategie, Zugang zu asiatischen Nachfragekorridoren zu erhalten. Kollektiv erheben geografische Dynamiken den Acrylsäure-Markt als Eckpfeiler-Rohstoff über differenzierte wirtschaftliche Stufen.

Wettbewerbslandschaft

Die globale Acrylsäure-Produktion bleibt hochkonzentriert. LG Chem disrupted durch 100% bio-basierte Monomer-Kommerzialisierung und richtet sich nach erneuerbaren Inhalts-Zusagen von Konsumgüterunternehmen aus. Chinesische Neueinsteiger wie Wanhua verwenden begünstigte Propylenversorgung und staatlich gestützte Finanzierung, um Weltmaßstab-Reaktoren zu konstruieren, wodurch die Rivalität intensiviert wird. Strategie konzentriert sich auf Rohstoff-Optionalität, zertifizierten Bio-Inhalt und anwendungsspezifische Innovation. Prozesslizenzgeber bieten gebündelte Katalysator- und Verdampfungskristallisationspakete, die die Energieintensität um zweistellige Beträge schrumpfen. Digitale Zwillinge optimieren Reaktor-Betriebszeit, während prädiktive Wartung ungeplante Stillstände reduziert, die zuvor die Acrylsäure-Marktversorgung destabilisierten.

Führende Unternehmen der Acrylsäure-Industrie

-

Arkema

-

LG Chem

-

BASF

-

Dow

-

NIPPON SHOKUBAI CO., LTD.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Kuwait Petroleum-Tochterunternehmen erwarb einen 25%-Anteil an Wanhua Chemical Group und signalisiert tiefere nahöstliche Integration in Chinas nachgelagerte Wertschöpfungskette.

- Februar 2025: LG Chem begann kommerzielle Produktion von 100% pflanzenbasierter Acrylsäure im Maßstab von 100 Tonnen pro Jahr nach Erlangung der USDA-Bio-Preferred-Zertifizierung.

Umfang des globalen Acrylsäure-Marktberichts

Acrylsäure ist eine farblose, ungesättigte Carbonsäure mit der Molekularformel C3H4O2, produziert durch zweistufige katalytische Oxidation von Propylen. Sie kann zu Homopolymeren polymerisiert und mit Estern und anderen Vinylmonomeren copolymerisiert werden. Daher wird Acrylsäure hauptsächlich zur Herstellung von Polymeren für verschiedene Kunststoffprodukte verwendet. Sie kann auch zur Herstellung von Klebstoffen, Dichtstoffen und Tensiden verwendet werden.

Der Acrylsäure-Markt ist nach Derivat, Anwendung und Geografie segmentiert. Nach Derivat ist der Markt in Methylacrylat, Butylacrylat, Ethylacrylat, 2-Ethylhexylacrylat, Eisessig-Acrylsäure und superabsorbierendes Polymer segmentiert. Nach Anwendung ist der Markt in Farben und Beschichtungen, Kleb- und Dichtstoffe, Tenside, Sanitärprodukte, Textilien und andere Anwendungen (Konsumgüter usw.) segmentiert. Der Bericht umfasst auch die Marktgrößen und Prognosen in 15 Ländern über große Regionen. Die Marktgrößen und Prognosen werden in Bezug auf Volumen (Tonnen) für alle oben genannten Segmente bereitgestellt.

| Methylacrylat |

| Butylacrylat |

| Ethylacrylat |

| 2-Ethylhexylacrylat |

| Eisessig-Acrylsäure |

| Superabsorbierendes Polymer |

| Farben und Beschichtungen |

| Kleb- und Dichtstoffe |

| Sanitärprodukte |

| Tenside |

| Textilien |

| Andere Anwendungen |

| Technische Qualität (~94 %) |

| Eisessigqualität (größer oder gleich 99%) |

| Ultrahochreine (Elektronik) |

| Körperpflege und Hygiene |

| Bau und Konstruktion |

| Automobil und Transport |

| Elektrik und Elektronik |

| Verpackung |

| Landwirtschaft und Gartenbau |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Malaysia | |

| Thailand | |

| Vietnam | |

| Restliches Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordische Länder | |

| Türkei | |

| Russland | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Ägypten | |

| Nigeria | |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Derivat | Methylacrylat | |

| Butylacrylat | ||

| Ethylacrylat | ||

| 2-Ethylhexylacrylat | ||

| Eisessig-Acrylsäure | ||

| Superabsorbierendes Polymer | ||

| Nach Anwendung | Farben und Beschichtungen | |

| Kleb- und Dichtstoffe | ||

| Sanitärprodukte | ||

| Tenside | ||

| Textilien | ||

| Andere Anwendungen | ||

| Nach Reinheitsgrad | Technische Qualität (~94 %) | |

| Eisessigqualität (größer oder gleich 99%) | ||

| Ultrahochreine (Elektronik) | ||

| Nach Endnutzerindustrie | Körperpflege und Hygiene | |

| Bau und Konstruktion | ||

| Automobil und Transport | ||

| Elektrik und Elektronik | ||

| Verpackung | ||

| Landwirtschaft und Gartenbau | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Malaysia | ||

| Thailand | ||

| Vietnam | ||

| Restliches Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Türkei | ||

| Russland | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Ägypten | ||

| Nigeria | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist die aktuelle Größe des Acrylsäure-Marktes?

Die Acrylsäure-Marktgröße beträgt 8,18 Millionen t im Jahr 2025 und wird voraussichtlich 10,52 Millionen t bis 2030 erreichen.

Welches Derivat hält den größten Anteil?

Butylacrylat führt und repräsentiert 47,41% des globalen Volumens im Jahr 2024.

Welche Region dominiert den Verbrauch?

Asien-Pazifik macht 52,53% der weltweiten Nachfrage aus, aufgrund starker Hygiene- und Infrastrukturaktivität.

Warum gewinnen biobasierte Qualitäten an Zugkraft?

Zertifizierte Bio-Inhalte senken Produkt-CO₂-Fußabdrücke und erfüllen Nachhaltigkeitsziele von Markeninhabern, fördern schnelle Adoption in Europa und Nordamerika.

Was treibt das schnelle Wachstum von Klebstoffen?

Elektronik-Miniaturisierung und Automobil-Leichtbau favorisieren Acrylkleb stoffe, die Klarheit, UV-Stabilität und mechanische Festigkeit kombinieren, wodurch eine CAGR von 7,36% bis 2030 entsteht.

Seite zuletzt aktualisiert am: