Phân tích thị trường cơ sở hạ tầng Indonesia

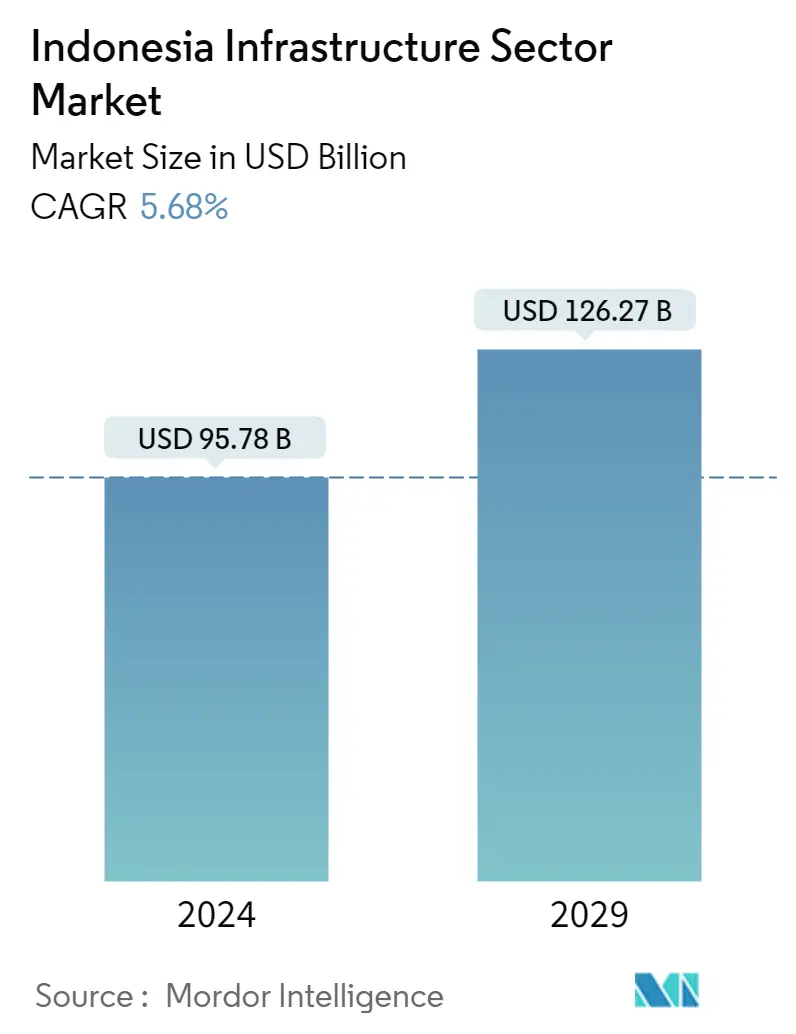

Quy mô thị trường ngành cơ sở hạ tầng Indonesia ước tính đạt 95,78 tỷ USD vào năm 2024 và dự kiến sẽ đạt 126,27 tỷ USD vào năm 2029, tăng trưởng với tốc độ CAGR là 5,68% trong giai đoạn dự báo (2024-2029).

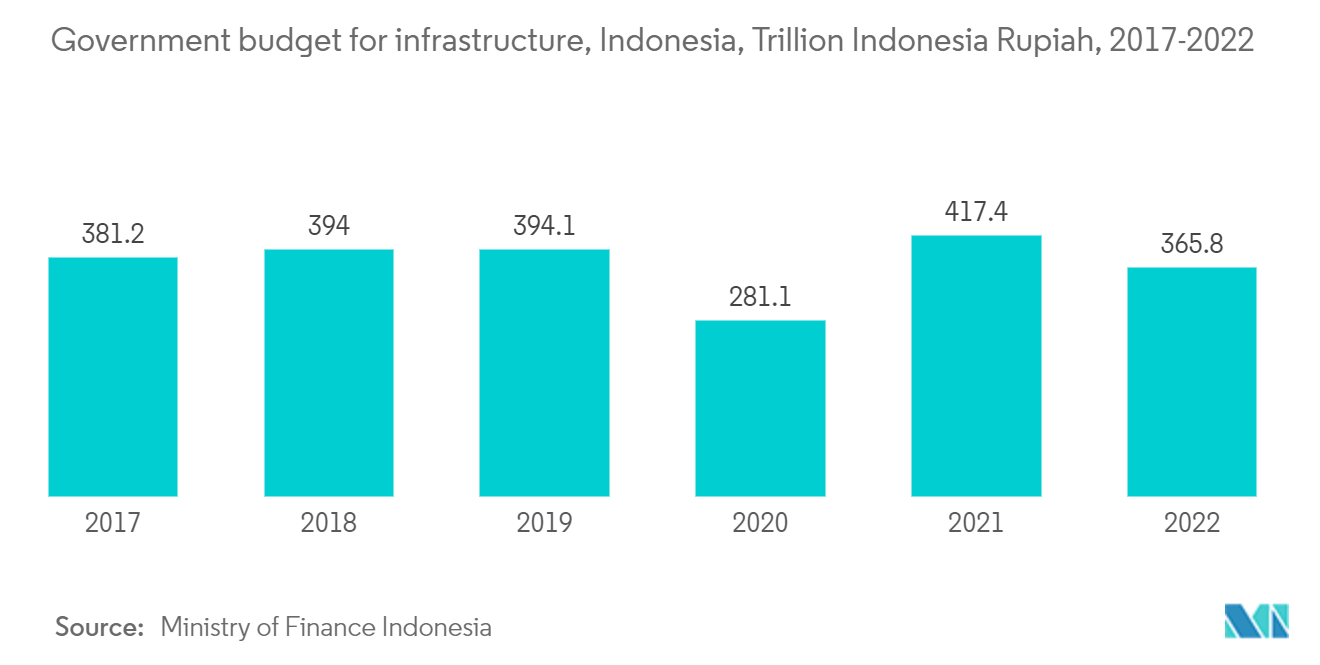

- Chính phủ Indonesia đã tăng đầu tư cơ sở hạ tầng thêm 429,7 tỷ USD trong giai đoạn 2020-2024, tăng 20% so với 359,2 tỷ USD trong giai đoạn 2015-2019. Sau sự suy giảm do cuộc khủng hoảng COVID-19 gây ra, tổng sản lượng ở Indonesia đã tăng đáng kể vào năm 2021. Chính phủ Indonesia đã khởi xướng chương trình nâng cấp cơ sở hạ tầng cơ bản, bao gồm đường sá, sân bay và cảng biển, điều này có thể sẽ kích thích nhu cầu về vật liệu xây dựng. Phát triển cơ sở hạ tầng đã được cấp 414 nghìn tỷ IDR (28,5 tỷ USD) trong ngân sách nhà nước năm 2021 của đất nước, tăng 47% so với ngân sách năm 2020.

- Theo người phát ngôn của Volvo Construction Equipment, một số dự án quan trọng đang được thực hiện đang thúc đẩy nhu cầu về cốt liệu và thiết bị khai thác đá trong nước.

- Tài trợ cơ sở hạ tầng thông qua Chương trình Hợp tác Tư nhân và Chính phủ của đất nước đã đạt được 83 dự án với tổng vốn đầu tư 40 tỷ USD. Khoảng 30 dự án với tổng trị giá 50 tỷ USD đã được tạo ra cho chương trình tài trợ chi tiêu ngân sách phi chính phủ.

- Năm 2021, Bộ PUPR tiếp tục các sáng kiến ưu tiên và chiến lược nhằm cải thiện các thành tựu ưu tiên quốc gia, bao gồm cơ sở hạ tầng, tăng trưởng cân bằng trong khu vực và tính bền vững của lương thực, năng lượng và khí hậu sống trong lĩnh vực cơ sở hạ tầng. Những ưu tiên quốc gia này được thực hiện thông qua quản lý tài nguyên nước bằng cách cải thiện số lượng, chất lượng và khả năng tiếp cận nguồn nước, được bao phủ bởi các công trình xây dựng đập đang diễn ra (49 đập).

- Dân số đông và nhu cầu nội địa mạnh mẽ ở Indonesia được dự đoán sẽ mang lại tăng trưởng kinh tế thuận lợi trong lĩnh vực cơ sở hạ tầng của Indonesia. Với 250 triệu dân, hơn một nửa trong số đó sống ở các thành phố, Indonesia có thị trường nội địa khá lớn. Ngoài ra, tầng lớp trung lưu giàu có và ngày càng mở rộng sẽ thúc đẩy tăng trưởng GDP, với khoảng 60% GDP đến từ tiêu dùng cá nhân.

Xu hướng thị trường cơ sở hạ tầng Indonesia

Gia tăng giá trị công trình dân dụng

- Ngành xây dựng là ngành đóng góp lớn thứ tư vào GDP của Indonesia. Trong số tất cả các nước châu Á, Indonesia có mức đầu tư xây dựng cao nhất. Mục tiêu của chính phủ là xây dựng cơ sở hạ tầng của quần đảo để cải thiện kết nối đã giúp hoạt động kinh doanh phát triển mạnh. Đảo Java, hòn đảo đông dân nhất Indonesia và là vị trí của thủ đô Jakarta, là trung tâm phát triển cơ sở hạ tầng của đất nước trong nhiều thập kỷ qua.

- Bất chấp việc mở rộng các hòn đảo lân cận, tổng giá trị các dự án phát triển đã hoàn thành của nước này vẫn lớn hơn Bali hơn 40 lần và lớn hơn Papua 30 lần. Chính phủ Indonesia đã và đang xây dựng đường thu phí trên toàn quốc để giảm bớt sự chênh lệch về trình độ phát triển. Đường thu phí xuyên Sumatra, dự án cơ sở hạ tầng lớn nhất của Indonesia, nối nửa phía bắc và phía nam của Sumatra, hòn đảo lớn thứ hai trong quần đảo và hòn đảo lớn thứ sáu trên thế giới.

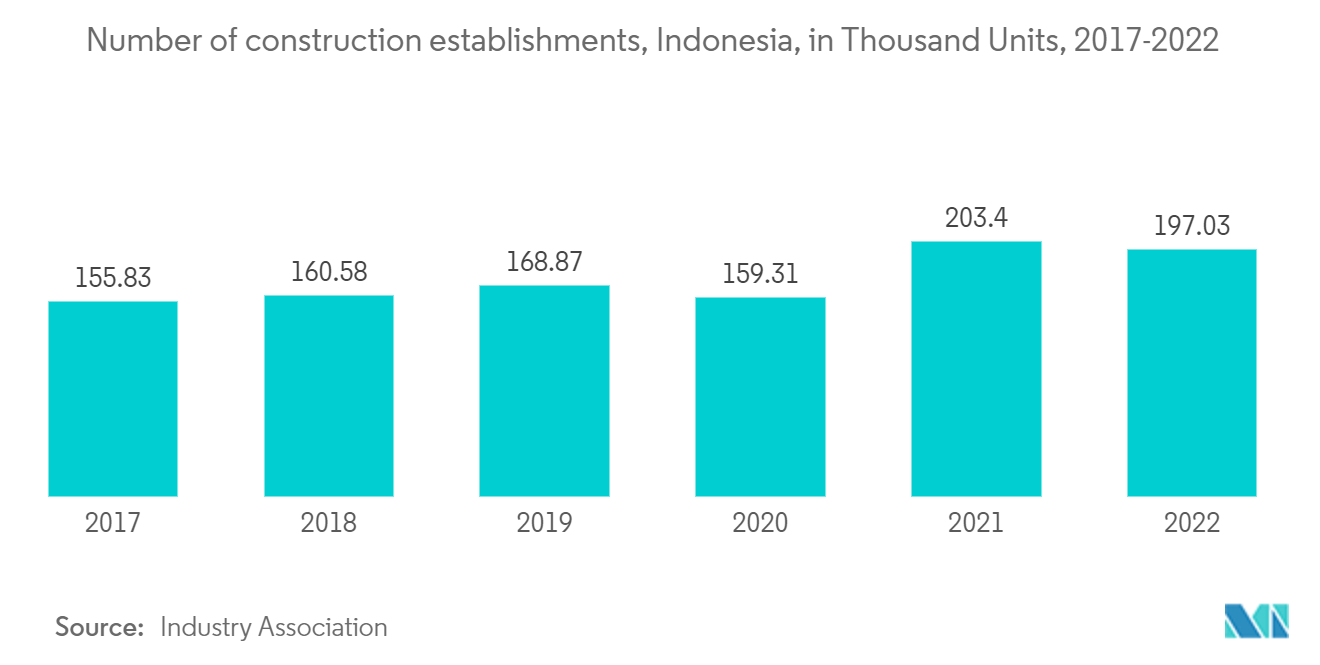

- Hơn 80% doanh nghiệp xây dựng của Indonesia là doanh nghiệp nhỏ phụ thuộc chủ yếu vào lao động địa phương. Phần lớn nhân công xây dựng của Indonesia tập trung ở Tây Java. Tìm một công việc xây dựng lâu dài ở Indonesia vẫn còn là điều hiếm gặp vì hầu hết công nhân là lao động theo hợp đồng ban ngày, thiếu bằng cấp và trình độ học vấn chính quy. Chính phủ Indonesia đã hỗ trợ những công nhân này có được chứng chỉ chính thức cần thiết để thăng tiến nghề nghiệp trong những năm gần đây.

Kế hoạch phát triển cơ sở hạ tầng của Chính phủ

- Sự đa dạng về mặt địa lý ngày càng tăng có thể là một xu hướng mới nổi trong việc phát triển cơ sở hạ tầng ở Indonesia. Mặc dù hoạt động xây dựng trong những năm gần đây tập trung ở Jakarta và các tỉnh lân cận như Banten và Tây Java, chính quyền Jokowi đặt mục tiêu phân cấp hoạt động kinh doanh ra khỏi Java. Nhiều dự án đã được đề xuất trong vòng đàm phán mới nhất với Bắc Kinh tại Jakarta, bao gồm 4 nhà máy thủy điện ở Bắc Kalimantan và các nhà máy nhiệt điện than, khu công nghiệp, bến cảng và các cơ sở khác ở Trung Kalimantan, Bắc Sumatra, Bắc Sulawesi và trên Đảo nghỉ dưỡng Bali.

- Chính phủ Indonesia đã giao cho doanh nghiệp nhà nước Pelindo II xây dựng và điều hành việc mở rộng bến cảng Tanjung Priok hiện tại ở Bắc Jakarta, cảng thương mại chính của Indonesia, để cải thiện chất lượng và số lượng cơ sở hạ tầng. Cảng mới này sẽ hoạt động như một cảng có tầm cỡ cao nhất, sẽ được đặt tên là Cảng Priok Mới hoặc Cảng Kalibaru. Dự án bắt đầu vào năm 2012 và dự kiến sẽ hoàn thành vào cuối năm nay. Chính phủ Indonesia đã phân bổ khoảng 365,8 nghìn tỷ IDR (26,5 tỷ USD) cho cơ sở hạ tầng vào năm 2022, giảm hơn 50 nghìn tỷ IDR (0,32 tỷ USD). Tổng chi phí xây dựng dân dụng đã hoàn thành ở Indonesia là 752,7 nghìn tỷ IDR (90,89 tỷ USD) vào năm 2020.

Tổng quan ngành cơ sở hạ tầng Indonesia

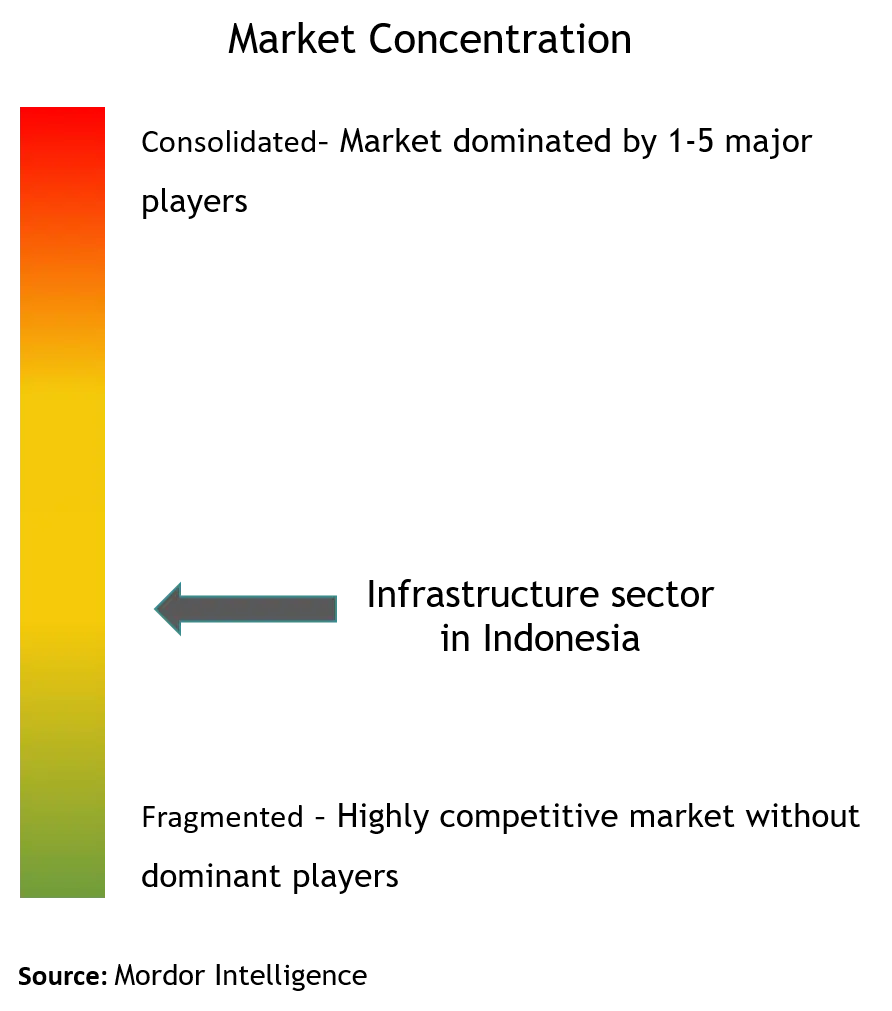

Thị trường ngành cơ sở hạ tầng Indonesia bị phân mảnh với nhiều công ty trong khu vực và địa phương và dự kiến sẽ tăng trưởng trong giai đoạn dự báo do các dự án cơ sở hạ tầng của đất nước tăng trưởng nhanh chóng. Một số công ty lớn trên thị trường là PT. Acset Indonusa TBK, PT. Adhi Karya (Persero) TBK, PT. Brantas Abipraya (Persero), PT. Hutama Karya (Persero), PT. Indonesia Pondasi Raya TBK, và nhiều hơn nữa. Chính phủ Indonesia đã tăng tốc phát triển cơ sở hạ tầng công cộng trong 8 lần gần đây nhất. Một số lĩnh vực như vận tải và năng lượng được ưu tiên khuyến khích tăng trưởng đầu tư sinh lời. Chính phủ hợp tác với thực tế kinh doanh (sử dụng PPP) trong các hệ thống chiến lược này, thu hút đầu tư công và tư nhân nước ngoài.

Dẫn đầu thị trường cơ sở hạ tầng Indonesia

PT. Acset Indonusa TBK

PT. Adhi Karya (Persero) TBK

PT. Brantas Abipraya (Persero)

PT. Hutama Karya (Persero)

PT. Indonesia Pondasi Raya TBK

- * Tuyên bố miễn trừ trách nhiệm: Các Công Ty Thành Công và Quan Trọng được sắp xếp không theo yêu cầu cụ thể nào

Tin tức thị trường cơ sở hạ tầng Indonesia

- Tháng 12 năm 2022: Ngân hàng Hợp tác Quốc tế Nhật Bản (JBIC) ký biên bản ghi nhớ (MOU) với PT Pupuk Indonesia (Persero). Mục tiêu của MOU bao gồm thúc đẩy hợp tác trong các lĩnh vực sử dụng hydro và amoniac làm nguồn nhiên liệu. JBIC đặt mục tiêu đẩy nhanh việc cơ cấu các dự án phát triển chuỗi cung ứng hydro và amoniac làm nguồn nhiên liệu. Việc ký kết MOU cũng sẽ thúc đẩy nhiều sáng kiến, bao gồm Khái niệm Cộng đồng Châu Á không phát thải (AZEC), chẳng hạn như thông qua việc đảm bảo các cơ sở sản xuất và chuỗi cung ứng hydro và amoniac.

- Tháng 4 năm 2023: Reservoir Link Energy Bhd đã ký thỏa thuận với PT Unilever Oleo Chemical Indonesia (PTUOI) để có quyền tiến hành xây dựng, vận hành và vận hành một nhà máy xử lý nước thải mới tại cơ sở của PTUOI ở Sei Mangkei, Bắc Sumatra, Indonesia. Thời hạn của thỏa thuận sẽ là mười năm, bắt đầu từ ngày hoạt động thương mại.

Phân khúc ngành cơ sở hạ tầng của Indonesia

Cơ sở hạ tầng là xương sống của thương mại trong nước và quốc tế cũng như sản xuất công nghiệp và nông nghiệp. Đó là khuôn khổ tổ chức và vật chất cơ bản cần thiết để vận hành một công ty thành công. Cơ sở hạ tầng cơ bản trong một tổ chức hoặc một quốc gia bao gồm thông tin liên lạc và giao thông, nước thải, nước, hệ thống y tế và giáo dục, nước uống an toàn và hệ thống tiền tệ. Phân tích cơ bản đầy đủ về Thị trường cơ sở hạ tầng sạc xe điện của Vương quốc Anh, bao gồm đánh giá nền kinh tế và sự đóng góp của các ngành trong nền kinh tế, tổng quan về thị trường, ước tính quy mô thị trường cho các phân khúc chính, xu hướng mới nổi trong các phân khúc thị trường, động lực thị trường và địa lý xu hướng và tác động của COVID-19 được đề cập trong báo cáo.

Lĩnh vực cơ sở hạ tầng ở Indonesia được phân chia theo phân khúc cơ sở hạ tầng (cơ sở hạ tầng xã hội [trường học, bệnh viện, quốc phòng và cơ sở hạ tầng xã hội khác], cơ sở hạ tầng giao thông [đường sắt, đường bộ, sân bay và đường thủy], cơ sở hạ tầng khai thác [sản xuất điện, truyền tải điện và phân phối, nước, khí đốt, viễn thông] và cơ sở hạ tầng sản xuất [sản xuất kim loại và quặng, lọc dầu, sản xuất hóa chất, khu, cụm công nghiệp và cơ sở hạ tầng sản xuất khác]). Quy mô thị trường và giá trị dự báo (USD) cho tất cả các phân khúc trên.

| Cơ sở hạ tầng xã hội | Trường học |

| Bệnh viện | |

| Phòng thủ | |

| Cơ sở hạ tầng xã hội khác | |

| Hạ tầng giao thông | Đường sắt |

| Đường bộ | |

| Sân bay | |

| Đường thủy | |

| Cơ sở hạ tầng khai thác | Sản xuất điện |

| Truyền tải và phân phối điện | |

| Nước | |

| Khí ga | |

| Viễn thông | |

| Cơ sở hạ tầng sản xuất | Sản xuất kim loại và quặng |

| Lọc dầu | |

| Sản xuất hóa chất | |

| Khu, Cụm công nghiệp | |

| Cơ sở hạ tầng sản xuất khác |

| Theo phân khúc cơ sở hạ tầng | Cơ sở hạ tầng xã hội | Trường học |

| Bệnh viện | ||

| Phòng thủ | ||

| Cơ sở hạ tầng xã hội khác | ||

| Hạ tầng giao thông | Đường sắt | |

| Đường bộ | ||

| Sân bay | ||

| Đường thủy | ||

| Cơ sở hạ tầng khai thác | Sản xuất điện | |

| Truyền tải và phân phối điện | ||

| Nước | ||

| Khí ga | ||

| Viễn thông | ||

| Cơ sở hạ tầng sản xuất | Sản xuất kim loại và quặng | |

| Lọc dầu | ||

| Sản xuất hóa chất | ||

| Khu, Cụm công nghiệp | ||

| Cơ sở hạ tầng sản xuất khác | ||

Câu hỏi thường gặp về nghiên cứu thị trường cơ sở hạ tầng ở Indonesia

Thị trường ngành cơ sở hạ tầng Indonesia lớn như thế nào?

Quy mô thị trường ngành cơ sở hạ tầng của Indonesia dự kiến sẽ đạt 95,78 tỷ USD vào năm 2024 và tăng trưởng với tốc độ CAGR là 5,68% để đạt 126,27 tỷ USD vào năm 2029.

Quy mô thị trường ngành cơ sở hạ tầng Indonesia hiện tại là bao nhiêu?

Vào năm 2024, quy mô Thị trường ngành Cơ sở hạ tầng Indonesia dự kiến sẽ đạt 95,78 tỷ USD.

Ai là người chơi chính trong Thị trường ngành cơ sở hạ tầng Indonesia?

PT. Acset Indonusa TBK, PT. Adhi Karya (Persero) TBK, PT. Brantas Abipraya (Persero), PT. Hutama Karya (Persero), PT. Indonesia Pondasi Raya TBK là những công ty lớn hoạt động tại Thị trường ngành Cơ sở hạ tầng Indonesia.

Thị trường ngành cơ sở hạ tầng Indonesia này diễn ra trong những năm nào và quy mô thị trường vào năm 2023 là bao nhiêu?

Vào năm 2023, quy mô Thị trường ngành Cơ sở hạ tầng của Indonesia ước tính là 90,63 tỷ USD. Báo cáo đề cập đến quy mô lịch sử thị trường ngành cơ sở hạ tầng Indonesia trong các năm 2020, 2021, 2022 và 2023. Báo cáo cũng dự báo quy mô thị trường ngành cơ sở hạ tầng Indonesia trong các năm 2024, 2025, 2026, 2027, 2028 và 2029.

Trang được cập nhật lần cuối vào:

Báo cáo ngành cơ sở hạ tầng Indonesia

Số liệu thống kê về thị phần, quy mô và tốc độ tăng trưởng doanh thu của Ngành Cơ sở hạ tầng Indonesia năm 2024 do Mordor Intelligence™ Industry Report tạo ra. Phân tích ngành cơ sở hạ tầng của Indonesia bao gồm triển vọng dự báo thị trường từ năm 2024 đến năm 2029 và tổng quan về lịch sử. Nhận mẫu phân tích ngành này dưới dạng bản tải xuống báo cáo PDF miễn phí.