Размер и доля рынка темпе

Анализ рынка темпе от Mordor Intelligence

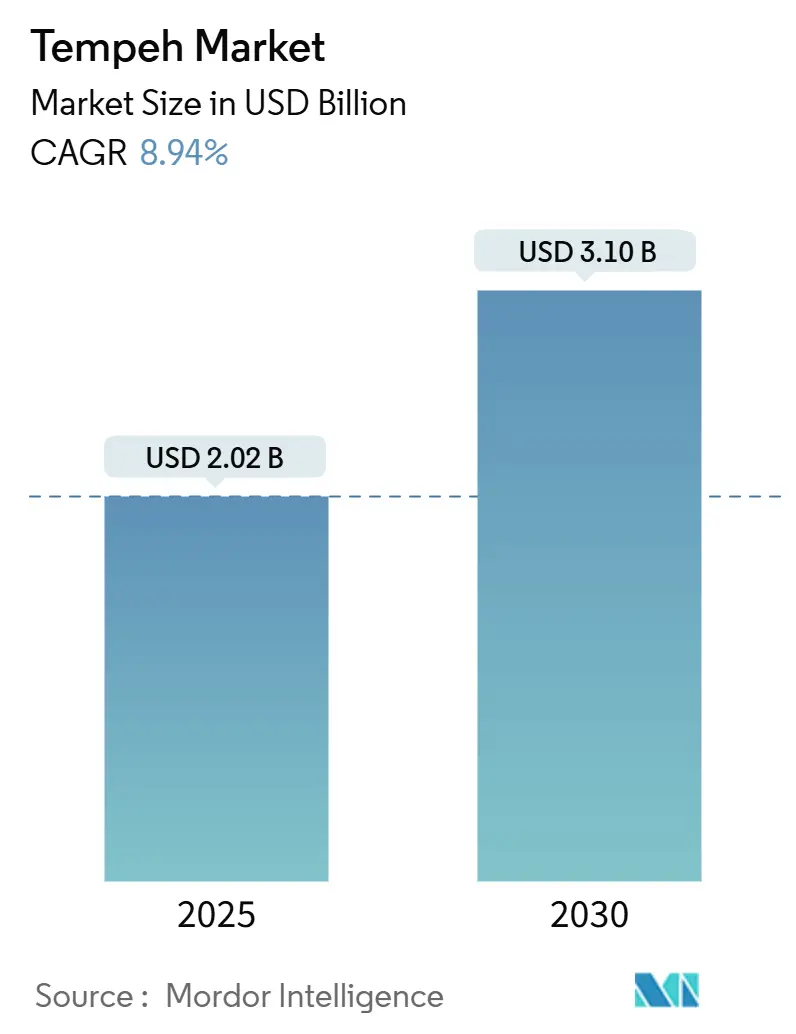

Размер глобального рынка темпе достиг 2,02 млрд долларов США в 2025 году и, по прогнозам, будет расти с среднегодовым темпом роста 8,94%, достигнув 3,10 млрд долларов США к 2030 году. Движимый соображениями здоровья, экологии и образа жизни, глобальный спрос на темпе растет. Рост растительных диет в сочетании с повышенным вниманием к здоровью подчеркивает переход потребителей к продуктам, которые укрепляют здоровье кишечника, развитие мышц и общее благополучие. Этот переход также направлен на снижение проблем со здоровьем, связанных с мясом, таких как ожирение и высокий холестерин. Кроме того, глобальный спрос на темпе стремительно растет, подпитываемый государственными инициативами, поддерживающими альтернативные белки (АБ). В 2023 году глобальные многосторонние организации взяли на себя значительные обязательства и выразили сильную поддержку альтернативным белкам, подчеркнув их потенциал как решений для климата и продовольственной безопасности. Эта поддержка не только подчеркивает экологические преимущества альтернативных белков, но также стимулирует инновации, масштабирует производство и повышает принятие потребителями. В результате глобальный спрос на темпе демонстрирует заметный всплеск [1]Источник: The Good Food Institute, "Governments Around the World Remain Invested in Alternative Proteins," gfi.org.

Ключевые выводы отчета

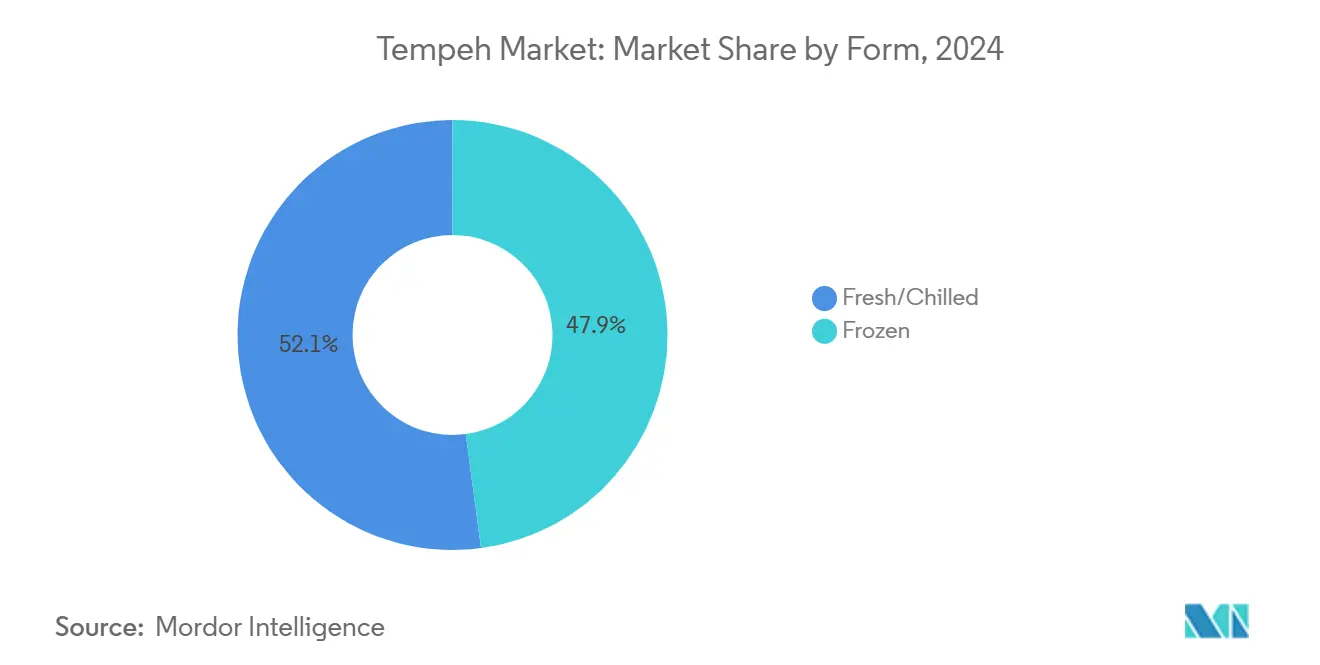

- По форме свежие/охлажденные продукты лидировали с 52,12% доли рынка темпе в 2024 году, в то время как замороженные варианты должны продемонстрировать самый быстрый среднегодовой темп роста 5,77% до 2030 года.

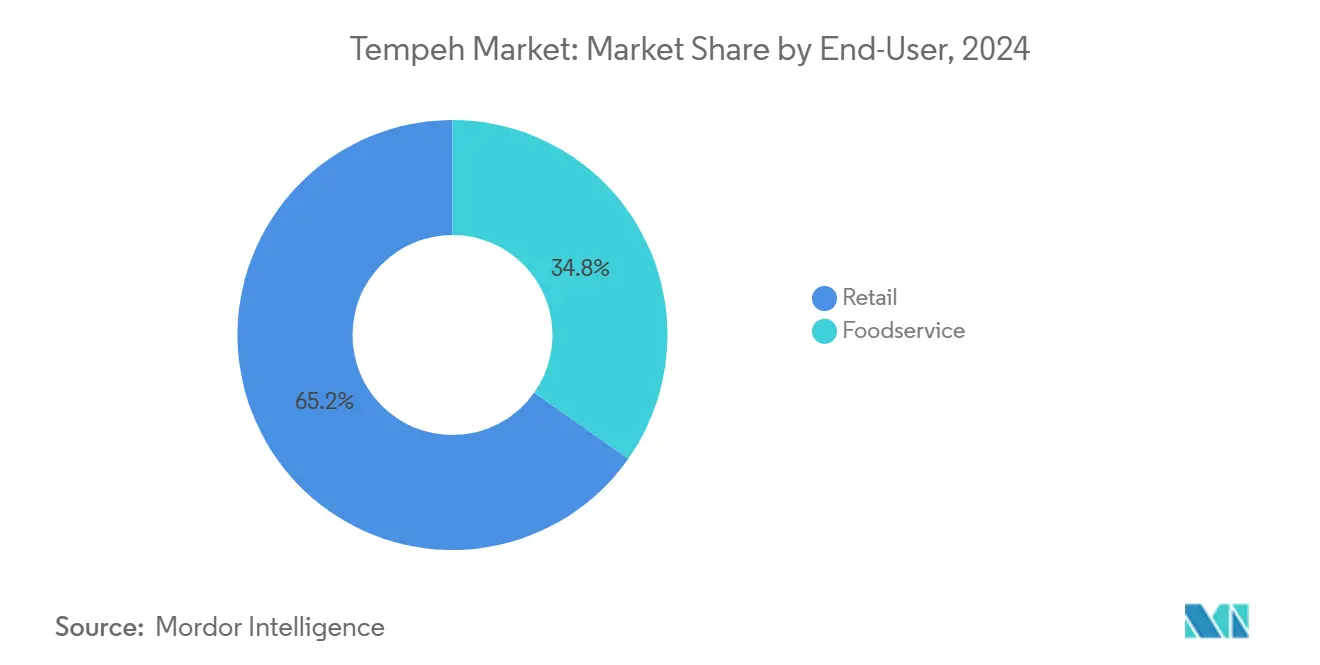

- По конечному использованию розничные форматы составили 65,23% размера рынка темпе в 2024 году, в то время как общественное питание, согласно прогнозам, покажет среднегодовой темп роста 6,23% с 2025 по 2030 год.

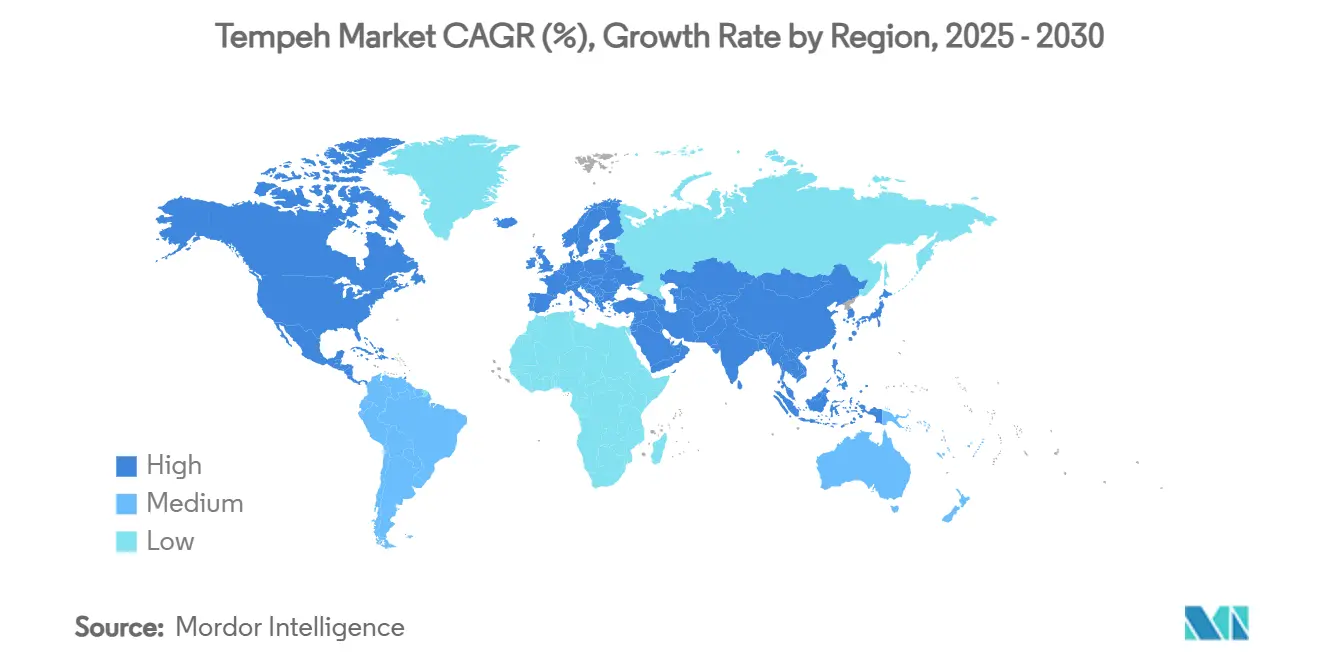

- По географическому признаку Северная Америка доминировала с 40,02% долей доходов в 2024 году, и ожидается, что Азиатско-Тихоокеанский регион превзойдет все регионы с среднегодовым темпом роста 13,02% до 2030 года.

Тенденции и аналитика глобального рынка темпе

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущее принятие растительных диет стимулирует спрос на темпе как богатую белком альтернативу | +2.1% | Глобальное, с концентрированным влиянием в Северной Америке и Европе | Среднесрочная перспектива (2-4 года) |

| Повышение заботы о здоровье среди потребителей способствует темпе благодаря его питательным свойствам | +1.8% | Глобальное, особенно сильное на развитых рынках | Долгосрочная перспектива (≥ 4 лет) |

| Инновации в продуктах из темпе, таких как ароматизированные и готовые к употреблению варианты, привлекают новых потребителей | +1.5% | Северная Америка и Европа, расширение в городские центры Азиатско-Тихоокеанского региона | Краткосрочная перспектива (≤ 2 лет) |

| Увеличение доступности темпе в супермаркетах и онлайн-платформах повышает доступность | +1.3% | Глобальное, с быстрым расширением электронной коммерции в Азиатско-Тихоокеанском регионе | Среднесрочная перспектива (2-4 года) |

| Государственные инициативы, поддерживающие индустрии растительных продуктов, способствуют производству темпе | +1.0% | Северная Америка, Европа, отдельные рынки Азиатско-Тихоокеанского региона | Долгосрочная перспектива (≥ 4 лет) |

| Кулинарная универсальность темпе поощряет его использование в различных кухнях и рецептах | +0.9% | Глобальное, с культурной адаптацией на нетрадиционных рынках | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущее принятие растительных диет стимулирует спрос на темпе как богатую белком альтернативу

Глобальный рост потребления темпе обусловлен крупным сдвигом в сторону растительного питания, при этом флекситарианские диеты, где потребители иногда выбирают растительные блюда, приводят к принятию за пределами традиционных вегетарианских групп. Этот сдвиг подкрепляется растущими доказательствами связи растительных белков с более низкими рисками хронических заболеваний и лучшими экологическими результатами. Институциональная поддержка еще больше укрепляет эту тенденцию. Консультативный комитет по диетическим рекомендациям USDA подчеркнул важность бобовых культур, таких как фасоль, горох и чечевица, одновременно выступая за уменьшение потребления красного мяса [2]Источник: "2025 Dietary Guidelines Advisory Committee," The Vegetarian Resource Group, vrg.org. Такие рекомендации укрепляют позицию темпе как выдающейся альтернативы белку в государственных инициативах по питанию. Кроме того, инновации в пищевых технологиях усовершенствовали вкус, текстуру и удобство темпе, расширив его привлекательность. По мере того как забота о здоровье, экологическое управление и изменяющиеся диетические предпочтения сходятся, темпе закрепляет свой статус основного продукта в глобальной белковой арене.

Повышение заботы о здоровье среди потребителей способствует темпе благодаря его питательным свойствам

Заботящиеся о здоровье потребители все больше привлекаются к темпе из-за его процесса ферментации, который повышает питательные свойства. Эта ферментация не только улучшает биодоступность питательных веществ, но и уменьшает антипитательные вещества, содержащиеся в сырой сое, делая темпе более усваиваемым и богатым питательными веществами источником белка. В отличие от многих ультрапереработанных растительных альтернатив, темпе выделяется своей целостностью как цельного продукта, идеально согласуясь с растущим спросом на продукты с чистой этикеткой. Эта тенденция еще больше укрепляется, поскольку регулирующие органы, включая FDA, пересматривают определения здоровых продуктов, чтобы подчеркнуть плотность питательных веществ и минимальную обработку. Бренды, такие как Lightlife и Tofurky, два лидера на рынке темпе, умело воспользовались этим движением, продвигая свои продукты как минимально обработанные и богатые натуральными пробиотиками. Эта стратегия нашла отклик у потребителей, ищущих полезные, дружественные к кишечнику источники белка. Следовательно, присутствие темпе растет, украшая полки как магазинов здорового питания, так и обычных продуктовых сетей, подчеркивая его принятие как премиального растительного белка на процветающем глобальном рынке.

Инновации в продуктах из темпе привлекают новых потребителей

Инновации продуктов эффективно решают одну из основных преград для принятия темпе и незнакомство потребителей с методами приготовления, представляя удобные, удобные для пользователя форматы, которые повышают доступность. Tempeh Protein Crumbles от Lightlife, предлагающие темпе в оригинальном вкусе и со вкусом копченого чипотле, обслуживают потребителей, ищущих простые, экономящие время решения для приготовления пищи. Аналогично, Smoky Block от Tiba Tempeh, готовый к употреблению продукт, предлагающий 19 граммов белка на 100 граммов и пропитанный копченым маринадом, устраняет этапы приготовления, сохраняя при этом органические и безглютеновые сертификации. Эти инновации отражают более широкий отраслевой сдвиг в сторону приоритета удобства и вкуса, которые все больше признаются как ключевые движущие силы поведения повторных покупок, часто превосходящие сообщения о питательности. Кроме того, компании расширяют линейки продуктов, включая предварительно приправленные, замороженные и закусочные варианты темпе, еще больше снижая барьер входа для новых потребителей. Этот фокус на простоте использования и разнообразии вкусов не только расширяет привлекательность темпе среди различных демографических групп, но и поддерживает его интеграцию в основные диеты, ускоряя рост рынка глобально.

Увеличение доступности темпе в супермаркетах и онлайн-платформах повышает доступность

Логистика холодовой цепи расширяется, значительно улучшая розничную доступность темпе. Продуктовые магазины во второстепенных городах и городах среднего уровня теперь складывают свежий темпе наряду с тофу и сейтаном, делая его основным продуктом в линейке растительных белков. Замороженные SKU темпе проникают на удаленные или менее плотные рынки, области, где более медленный оборот запасов когда-то делал свежие варианты непрактичными. Это более широкое распространение переводит темпе из нишевых городских магазинов здорового питания в основные розничные точки. Всплеск в онлайн-покупках продуктов, особенно в органическом секторе, открыл двери для мелкомасштабных производителей темпе. Принимая модель прямых продаж потребителю, эти производители могут расширить свой охват распространения, предлагая потребителям более широкий выбор и стимулируя рост рынка темпе. Кроме того, достижения в инфраструктуре холодовой цепи сдерживают порчу и продлевают срок хранения. Это повышает уверенность розничных торговцев, побуждая их внедрять темпе на новых рынках. Улучшенная логистика также прокладывает путь для партнерств между производителями темпе и крупными розничными сетями, усиливая видимость продуктов и поощряя потребительские пробы в различных регионах.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогнозируемый среднегодовой темп роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Ограниченная осведомленность потребителей на нетрадиционных рынках препятствует принятию темпе | -1.4% | Европа, негородские районы Северной Америки, развивающиеся рынки Азиатско-Тихоокеанского региона | Среднесрочная перспектива (2-4 года) |

| Короткий срок хранения темпе создает проблемы для распространения и хранения | -1.1% | Глобальное, особенно влияющее на дальние перевозки | Краткосрочная перспектива (≤ 2 лет) |

| Конкуренция с другими источниками растительного белка, такими как тофу и сейтан, влияет на долю рынка | -0.8% | Глобальное, с интенсивной конкуренцией на развитых рынках | Долгосрочная перспектива (≥ 4 лет) |

| Более высокая стоимость по сравнению с другими растительными белками может отпугнуть чувствительных к цене потребителей | -0.7% | Чувствительные к цене рынки глобально, особенно развивающиеся экономики | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Ограниченная осведомленность потребителей на нетрадиционных рынках препятствует принятию темпе

Незнакомство потребителей с методами приготовления и потребления темпе представляет значительный барьер для его рыночного принятия, особенно за пределами Юго-Восточной Азии. Исследования показывают, что молодые демографические группы и те, кто активно сокращает потребление мяса, которые традиционно более открыты к растительным альтернативам, демонстрируют более высокое принятие темпе. Эта тенденция подчеркивает важность для производителей и розничных торговцев развертывания образовательных инициатив и стратегического позиционирования своих продуктов. Это особенно важно для основных потребителей, которые могут еще не видеть темпе как жизнеспособную альтернативу белку. Кулинарные демонстрации, разработка рецептов и четкая маркировка могут упростить использование темпе и продемонстрировать его универсальность в различных кухнях. Кроме того, сотрудничество с влиятельными лицами и шеф-поварами может помочь нормализовать потребление темпе, ускоряя его принятие в ежедневных диетах.

Короткий срок хранения темпе создает проблемы для распространения и хранения

Срок хранения темпе в холодильнике всего 7-10 дней создает значительные проблемы для распространения и цепи поставок, особенно когда сопоставляется с более длительным сроком хранения тофу. Эти требования к холодовой цепи не только повышают логистические затраты, но и ограничивают расширение рынка, проблема, которая особенно выражена для мелкомасштабных производителей. Хотя технологические достижения, такие как инновационная упаковка Plant Power, успешно продлили срок хранения замороженного темпе до впечатляющих 210 дней, существует настоятельная потребность в обучении потребителей и маркетинге для изменения восприятий относительно качества замороженных продуктов. Кроме того, соблюдение регулятивных стандартов pH добавляет еще один уровень операционной сложности. Для решения этих проблем существует четкая необходимость в инвестициях в передовую инфраструктуру холодного хранения и более эффективное управление цепью поставок.

Сегментный анализ

По форме: доминирование свежего продукта стимулирует инновации

В 2024 году свежий/охлажденный темпе составил 52,12% рынка, что обусловлено предпочтением потребителей к охлажденным ферментированным продуктам. Хотя замороженный сегмент представляет меньшую долю, прогнозируется его рост с среднегодовым темпом роста 5,77%, поддерживаемый продленным сроком хранения и расширением инфраструктуры холодовой цепи на развивающихся рынках. Поскольку потребители все больше рассматривают замороженные продукты как удобные и питательные, спрос на замороженный темпе стремительно растет, особенно в районах с ограниченным доступом к свежему темпе. Более того, достижения в технологиях упаковки и замораживания не только повышают качество продукции, но и сохраняют вкус, позиционируя замороженный темпе как предпочтительный выбор как для розничных торговцев, так и для потребителей.

Свежие форматы сохраняют сильные позиции в местном распространении и в стиле фермерских рынков, где брендинг подчеркивает минимальную обработку и короткие, прозрачные цепи поставок. Наоборот, замороженные варианты лучше подходят для электронной коммерции и крупномасштабной розничной торговли, где стабильность хранения и эффективность инвентаря критичны. Оба сегмента все больше принимают моделирование прогнозной микробиологии, используя данные датчиков в реальном времени для контроля переменных ферментации и обеспечения целостности вкуса в промышленных масштабах, превышающих 10 метрических тонн.

По конечному использованию: лидерство розничной торговли сталкивается с всплеском общественного питания

В 2024 году розничные точки захватили 65,23% доли рынка темпе, что обусловлено стратегическими перестройками планограмм в супермаркетах, которые переместили растительные белки из изолированных органических секций в зоны высокой видимости основного охлаждения. Этот сдвиг значительно повысил экспозицию продуктов и вовлеченность покупателей. Ожидается, что розничный сегмент будет поддерживать стабильный рост, поскольку линейки продуктов расширяются, включая ароматизированные колбасы, котлеты для гамбургеров и ломтики в стиле деликатесов, удовлетворяя развивающимся потребительским предпочтениям. Более того, розничные торговцы сотрудничают с производителями темпе для усиления внутримагазинной дегустации и промоакций, что приводит к повышенным потребительским пробам и повторным покупкам.

Движимый всплеском потребительских предпочтений в пользу растительных и устойчивых вариантов белка, сегмент общественного питания прогнозируется к росту с среднегодовым темпом роста 6,23% до 2030 года. Поскольку посетители все больше приоритизируют более здоровые, этичные и экологически дружественные блюда, поставщики услуг общественного питания вплетают темпе в свои меню. Это включает диапазон предложений, от веганских и вегетарианских блюд до боулов, сэндвичей и богатых белком салатов. В заметном движении Greenleaf Foods, материнская компания Lightlife, представила свои "Tempeh Protein Crumbles" в 2024 году. Направленные непосредственно на операторов общественного питания, эти крошки служат универсальным ингредиентом, легко вписывающимся в рецепты от тако до соусов для пасты. Эта инновация не только упрощает приготовление для поваров, но и расширяет привлекательность темпе в кулинарном мире.

Географический анализ

Северная Америка доминировала на глобальном рынке темпе в 2024 году, составляя 40,02% от общих доходов. Сильное принятие потребителями растительных белков в сочетании с развитой инфраструктурой холодовой цепи продолжает укреплять доминирование свежего темпе, одновременно позволяя замороженным SKU проникать в сельские и менее плотные регионы. Государственная поддержка еще больше укрепляет рыночный импульс, такая как выделение USDA 387 000 долларов США Университету Массачусетса в Амхерсте для исследований темпе на основе нута, подчеркивая стратегические инвестиции в диверсификацию сырья.

Ожидается, что Азиатско-Тихоокеанский регион зарегистрирует самый быстрый рост с прогнозируемым среднегодовым темпом роста 13,02%. Индонезия с ее богатыми культурными связями с соевыми продуктами наращивает инвестиции в децентрализованные ферментационные установки, стремясь поднять средства к существованию в сельской местности. В то же время и Китай, и Индия демонстрируют значительный, неиспользованный спрос. Заботящиеся о здоровье городские жители в этих странах обращаются к электронной коммерции, покупая наборы темпе, которые поставляются с локализованными карточками рецептов, облегчая им пробовать и принимать продукт. Кроме того, тесные отношения региона с цепями поставок экспорта соевых бобов США укрепляют масштабируемость производства. Благодаря своему глубоко укоренившемуся потреблению традиционных соевых продуктов, таких как темпе, Индонезия стала ведущим импортером соевых бобов пищевого назначения в регионе. Только в 2023 году Индонезия импортировала 2,7 миллиона метрических тонн (ММТ) соевых бобов для пищевых целей, более 85% из которых поставлялись из США [3]Источник: Anu Ramasamy, "Tempe: A Nutritious Indonesian Tradition Upheld by U.S. Soy," U.S. Soybean Export Council, ussec.org.

Европейский рынок темпе переживает стабильный рост, поддерживаемый регулятивными рамками и потребительским спросом на устойчивые продукты. Немецкие розничные торговцы увеличили размещение продуктов темпе, опираясь на устоявшуюся потребительскую базу, которая предпочитает органические и ферментированные продукты. Включение Министерством сельского хозяйства Франции белков на основе бобовых в свою стратегию циркулярной экономики создало благоприятную регулятивную среду. В Великобритании производитель темпе из Бристоля получил финансирование от инициативы по инвестициям в альтернативные белки стоимостью 1,1 млн фунтов стерлингов, что указывает на увеличение активности венчурного капитала. Сочетание государственной поддержки, расширения розничной торговли и инноваций продуктов позиционирует европейский рынок темпе для двузначного роста в течение прогнозного периода.

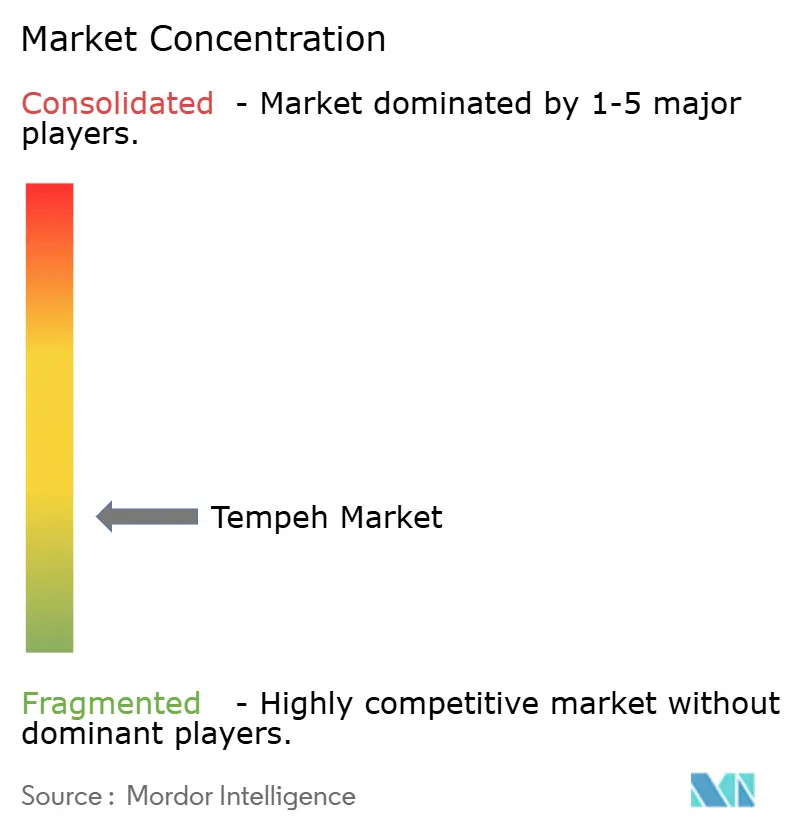

Конкурентная среда

Структура глобального рынка темпе фрагментирована. Эта фрагментация создает возможности для новых участников рынка установить отличительные позиции через региональное снабжение ингредиентами и разработку продуктов. Бренд Lightlife от Maple Leaf Foods демонстрирует это через свой вертикально интегрированный завод в Индианаполисе, который управляет закупками соевых бобов, ферментацией и операциями упаковки, что приводит к эффективности производства и постоянному качеству продукции.

Ключевые игроки на глобальном рынке темпе, такие как Nutrisoy Pty Ltd., House Foods Group Inc. и Tempeh Meades Ltd., активно формируют ландшафт индустрии. Другие заметные имена включают Noble Bean Inc., Maple Leaf Foods Inc., Tootie's Tempeh, Mun Alimentos, Wiwas Tempeh LLC и Rhapsody Natural Foods. Эти компании используют разнообразные стратегии для усиления своего рыночного присутствия. Значительный акцент на инновациях продуктов очевиден, многие компании внедряют ароматизированные, приправленные и готовые к приготовлению предложения темпе. Этот ход направлен на расширение их потребительской привлекательности и согласование с изменяющимися вкусовыми предпочтениями.

Маркетинговые стратегии все больше сосредоточены на происхождении ингредиентов и устойчивом производстве. Бренды подчеркивают практики, такие как закупки сои одного происхождения и использование регенеративного сельского хозяйства, одновременно расширяясь в альтернативные белковые основы, такие как нут и люпин, для обслуживания потребителей, чувствительных к аллергенам. Растущий потребительский спрос привлек внимание крупных производителей продуктов питания, которые хорошо позиционированы для масштабирования предложений темпе через свои установленные логистические системы холодовой цепи и портфели растительных продуктов.

Лидеры индустрии темпе

-

Tempeh Meades Ltd

-

Maple Leaf Foods Inc.

-

Nutrisoy Pty Ltd

-

Noble Bean Inc

-

House Foods Group Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние развития индустрии

- Май 2025: The Tofoo Co представила блок темпе, изготовленный всего из четырех ингредиентов, привлекая заботящихся о здоровье потребителей, ищущих варианты белка с чистой этикеткой и минимальной обработкой.

- Апрель 2025: Better Nature расширила свое европейское присутствие, запустив органический темпе в сотнях магазинов REWE в Германии. Каждая упаковка весом 200 граммов обеспечивает впечатляющие 44 грамма растительного белка, позиционируя продукт как питательную и чистую альтернативу мясу.

- Март 2024: Lightlife расширила свой портфель темпе с запуском Tempeh Protein Crumbles, доступных во вкусах Original и Smoked Chipotle.

- Сентябрь 2023: CFSS B.V. и Marel India Pvt. Ltd. сформировали стратегическое партнерство, направленное на масштабирование производства темпе в Индии.

Объем отчета о глобальном рынке темпе

Темпе - это альтернатива мясу с высоким содержанием белка и мясоподобной текстурой. Он изготавливается путем ферментации соевых бобов с живой культурой. Глобальный рынок темпе был сегментирован по типу, каналу распространения и географии. По типу рынок сегментирован на органический и обычный. На основе каналов распространения рынок сегментирован на гипермаркеты и супермаркеты, магазины шаговой доступности, онлайн-магазины розничной торговли и другие каналы распространения. Отчет охватывает географический анализ основных и развивающихся экономик мира, покрывая Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента определение размера рынка и прогнозы были выполнены на основе стоимости (в млн долларов США).

| Свежий/охлажденный |

| Замороженный |

| Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | |

| Онлайн-магазины розничной торговли | |

| Другие каналы распространения | |

| Общественное питание |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По форме | Свежий/охлажденный | |

| Замороженный | ||

| По конечному использованию | Розничная торговля | Супермаркеты/гипермаркеты |

| Магазины шаговой доступности | ||

| Онлайн-магазины розничной торговли | ||

| Другие каналы распространения | ||

| Общественное питание | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, на которые отвечает отчет

Насколько велик рынок темпе сегодня?

Рынок темпе достиг 2,02 млрд долларов США в 2025 году и прогнозируется к росту до 3,10 млрд долларов США к 2030 году с среднегодовым темпом роста 8,94%.

Какой регион будет расти быстрее всего между 2025 и 2030 годами?

Прогнозируется, что Азиатско-Тихоокеанский регион зарегистрирует среднегодовой темп роста 13,02%, самый сильный региональный рост, возглавляемый Индонезией, Китаем, Индией и Юго-Восточной Азией.

Какая форма продукта набирает обороты?

Замороженный темпе является самым быстрорастущим сегментом по форме, ожидается, что он покажет среднегодовой темп роста 5,77% благодаря продленному сроку хранения и совместимости с электронной коммерцией.

Как государственная политика поддерживает принятие темпе?

USDA теперь засчитывает 1 унцию темпе как альтернативу мясу в федеральных программах питания, и Соединенные Штаты выделили 125 млн долларов США на исследования и разработки прецизионной ферментации.

Последнее обновление страницы: