Размер и доля рынка Суп

Анализ рынка Суп от Mordor интеллект

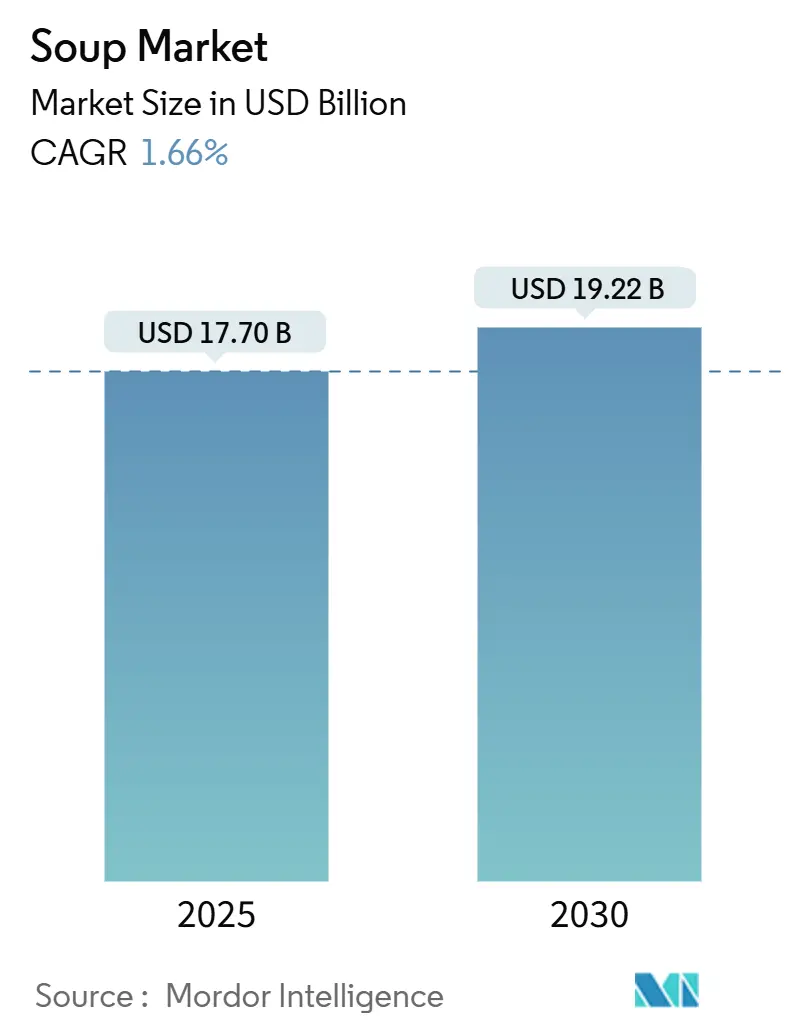

Ожидается, что глобальный рынок Суп достигнет 17,70 млрд долларов США в 2025 году и вырастет до 19,22 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 1,66%. Этот рост подчеркивает переход от объемно-ориентированного расширения к оптимизации стоимости по мере созревания рынка. Нормативные изменения, такие как инициативы FDA по снижению натрия и предлагаемая маркировка передней части упаковки, меняют конкурентные стратегии, заставляя устоявшихся игроков переформулировать продукты и расширять свои портфели посредством поглощений. Растущий спрос на варианты, ориентированные на здоровье, способствует популярности растительных рецептов, в то время как увеличивающееся проникновение онлайн-ритейла трансформирует традиционные модели распространения. Кроме того, проблемы устойчивости влияют на упаковочные инновации, и компании инвестируют в перерабатываемые алюминиевые банки и легкие пакеты. Эти достижения обеспечивают дифференциацию, выходящую за рамки вкуса и удобства, соответствуя развивающимся потребительским предпочтениям и нормативным ожиданиям.

Ключевые выводы отчета

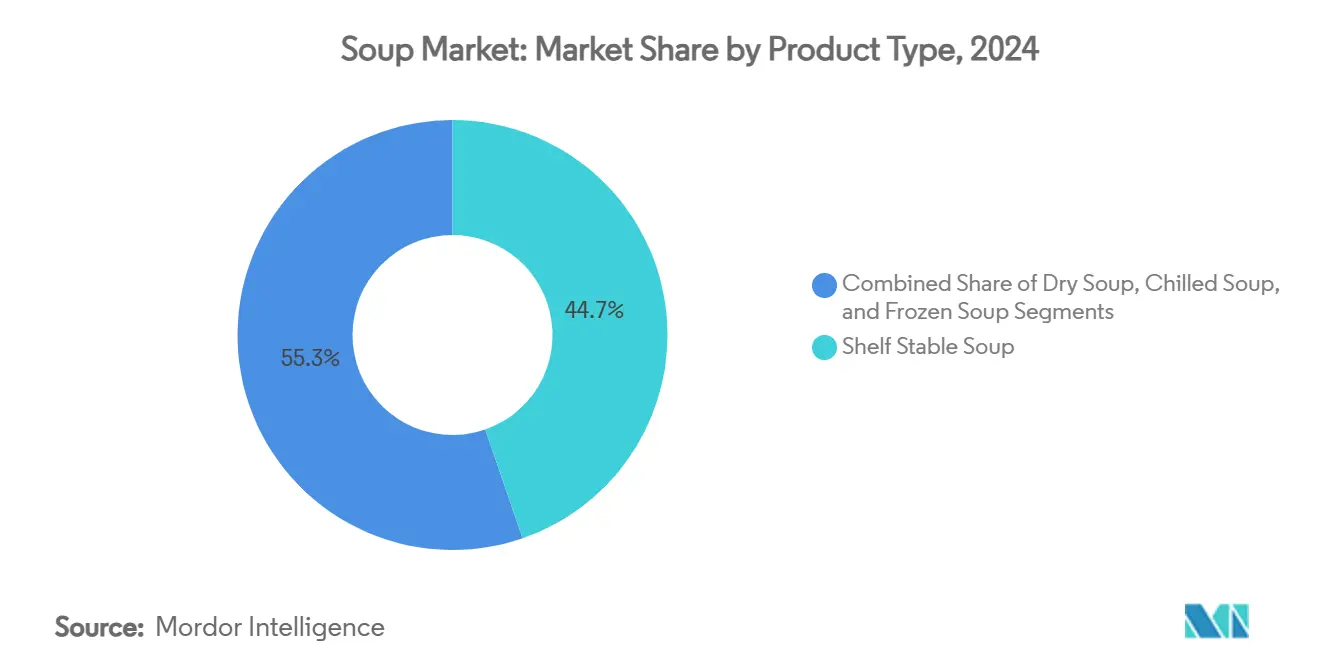

- По типу продукта Суп длительного хранения лидировал с 52,71% долей выручки в 2024 году, в то время как охлажденный Суп прогнозируется к росту с самым быстрым среднегодовым темпом 1,86% до 2030 года.

- По категории вегетарианский Суп захватил 53,55% доли рынка Суп в 2024 году и также показывает самый быстрый среднегодовой темп роста 2,04% до 2030 года.

- По формату упаковки пакеты доминировали с долей 48,55% рынка Суп в 2024 году, тогда как консервированные форматы готовы к самому быстрому расширению со среднегодовым темпом роста 2,57% до 2030 года.

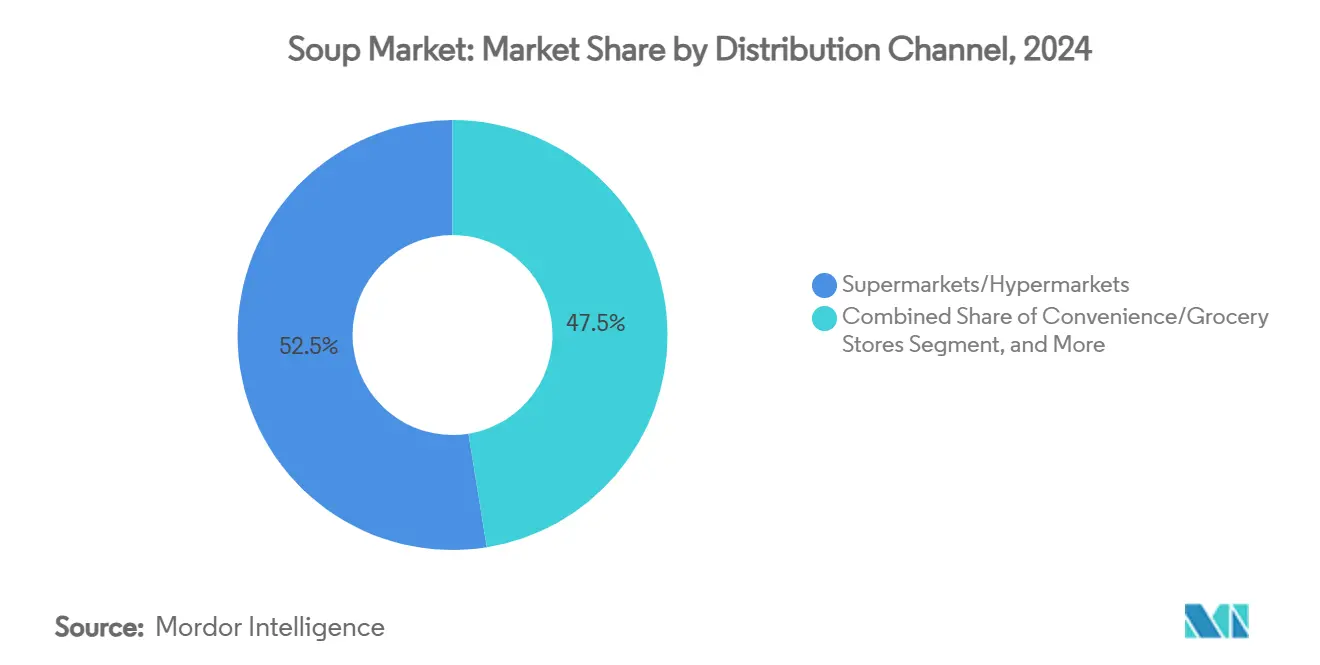

- По каналу распространения супермаркеты/гипермаркеты составили 52,54% продаж 2024 года; ожидается, что онлайн-ритейл вырастет со среднегодовым темпом роста 2,86% к 2030 году.

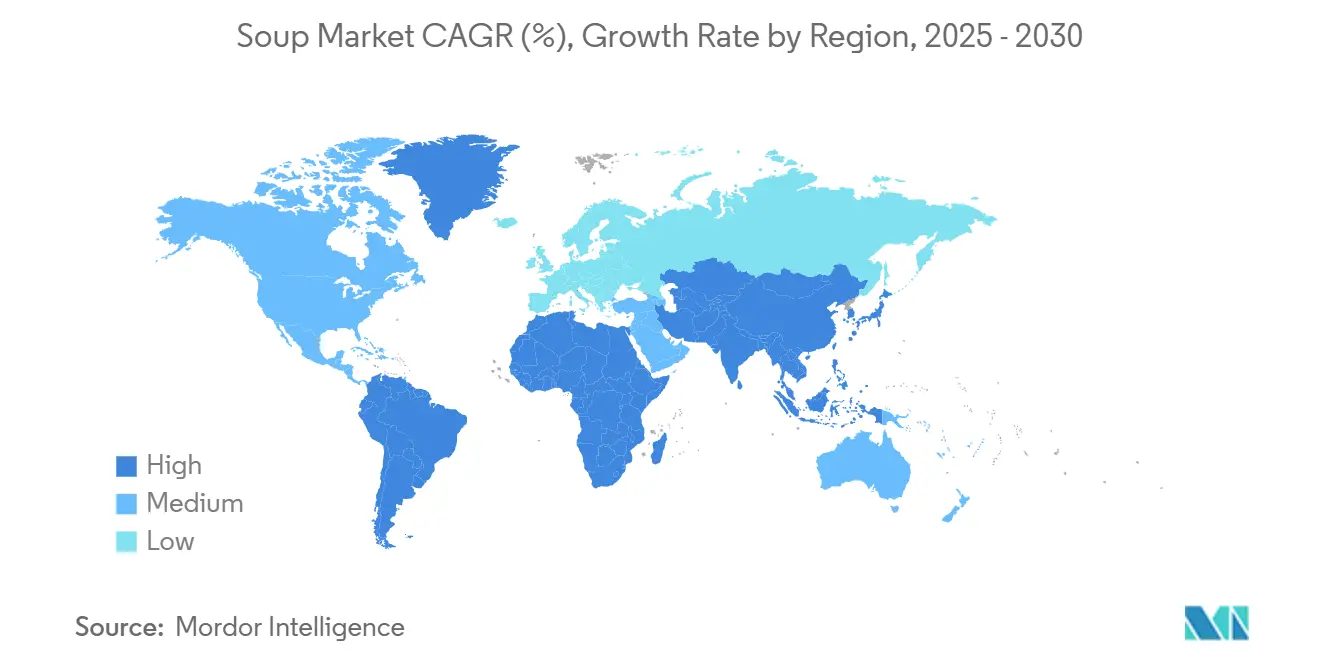

- По географии Европа контролировала 36,45% глобальных доходов в 2024 году, в то время как прогнозируется, что Азиатско-Тихоокеанский регион станет самым быстрорастущим регионом со среднегодовым темпом роста 3,26%.

Тенденции и аналитика глобального рынка Суп

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Растущая популярность веганского и растительного Суп | +0.4% | Глобально, с наибольшим принятием в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Инновации и разнообразие продуктов | +0.3% | Глобально, во главе с развитыми рынками | Долгосрочно (≥ 4 лет) |

| Устойчивая и экологически чистая упаковка | +0.2% | Преимущественно Европа и Северная Америка, расширяясь на Азиатско-Тихоокеанский регион | Долгосрочно (≥ 4 лет) |

| Сезонные колебания спроса | +0.2% | Глобально, с выраженными эффектами в умеренных регионах | Краткосрочно (≤ 2 лет) |

| Влияние социальных медиа и инфлюенсеров | +0.1% | Глобально, сильнее всего в городских рынках с высоким цифровым проникновением | Среднесрочно (2-4 года) |

| Спрос на быстрые и простые решения питания | +0.3% | Глобально, ускоренно в городских центрах | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущая популярность веганского и растительного Soup

Растущее принятие растительного Суп отражает значительный сдвиг в диетических предпочтениях, выходящий за рамки традиционной вегетарианской демографии. Эти Суп все чаще признаются за их пользу для здоровья, как подчеркивают инициативы FDA по маркировке питания, которые подчеркивают их обычно более низкое содержание натрия по сравнению с альтернативами на основе мяса[1]Источник: Международный совет по информации о продуктах питания (IFIC), "Маркировка питания на передней части упаковки (FOP): информация о продуктах питания спереди и в центре для поощрения здорового выбора", www.foodinsight.org. Эта тенденция особенно сильна среди молодых потребителей, которые приоритизируют как личное здоровье, так и экологическую устойчивость. Их двойной фокус позволил компаниям реализовать премиальные стратегии ценообразования, эффективно компенсируя более высокие производственные затраты, связанные с растительными ингредиентами. Нормативная поддержка дополнительно укрепляет этот рынок. Руководящие принципы FDA по снижению натрия более мягкие для растительных продуктов, которые естественным образом содержат более низкие уровни натрия. Это нормативное преимущество дополняет более широкое движение к корпоративной устойчивости. По мере того как потребители становятся более знакомы с растительными вариантами, их покупательское поведение развивается. Исследования показывают, что повышенная знакомость способствует более сложным мотивациям в выборе продуктов питания, при этом удобство и здоровье выступают как основные движущие силы. Это растущее принятие растительных продуктов подчеркивает более широкую трансформацию потребительских предпочтений, прокладывая путь для устойчивого роста в этом рыночном сегменте.

Инновации и разнообразие продуктов

Инновации в области Суп все больше смещают фокус с разнообразия вкусов на функциональное питание, поскольку компании используют передовые технологии для решения проблем здоровья, сохраняя при этом вкусовые профили, которые поощряют повторные покупки. Требования FDA к маркировке передней части упаковки, которые требуют прозрачности относительно натрия, насыщенных жиров и добавленных сахаров, побуждают производителей переформулировать свои продукты, а не полагаться на стратегии ремаркетинга[2]Источник: Управление по контролю за продуктами и лекарствами США, "Маркировка продуктов питания: информация о питании на передней части упаковки", www.regulations.gov. Автоматизация завода Суп в Кавасаки компанией Ajinomoto иллюстрирует, как эффективность производства может поддержать более широкое экспериментирование с продуктами. Интегрируя передовые ИКТ и автоматизационные технологии, компания удвоила производительность труда, одновременно удовлетворяя разнообразные потребности в составах, что позволяет ей отвечать развивающимся потребительским требованиям. Растущий акцент на прозрачности питания усиливает необходимость в инновациях. Исследования показывают, что ни одна схема маркировки передней части упаковки не является универсально эффективной в определении здорового выбора. Однако включение ключевых деталей, таких как калории и пищевая клетчатка, может улучшить способность потребителей принимать информированные решения. По мере того как потребление, ориентированное на здоровье, переходит от нишевого предпочтения к основной тенденции, компании, которые успешно включают функциональные ингредиенты, сохраняя при этом стоимостную конкурентоспособность, позиционируют себя для долгосрочного успеха на рынке.

Устойчивая и экологически чистая упаковка

В 2024 году Crown Holdings достигла рекордного скорректированного свободного денежного потока в размере 814 млн долларов США, частично обусловленного растущим спросом на устойчивые упаковочные решения. Эта веха подчеркивает финансовую жизнеспособность экологически чистых инвестиций на упаковочном рынке. Показатели переработки алюминиевых банок Crown превосходят показатели других форматов упаковки, подкрепляя ее приверженность устойчивости и ее цель достижения нулевых выбросов углерода к 2040 году. Возрастающий фокус на устойчивости также меняет динамику цепочки поставок, поскольку компании приоритизируют партнерства с поставщиками, обладающими проверенными устойчивыми полномочиями. Этот подход не только поддерживает корпоративные экологические обязательства, но и соответствует развивающимся потребительским ожиданиям экологически ответственных продуктов. Программа Twentyby30 компании Crown иллюстрирует приверженность отрасли устойчивым практикам, устанавливая 20 измеримых целей, направленных на улучшение экологического управления в упаковке. Стремление к устойчивой упаковке трансформирует структуру затрат и влияет на потребительские восприятия. Компании, которые рано инвестируют в перерабатываемую упаковку, получают конкурентное преимущество, поскольку потребители демонстрируют готовность платить премии за экологически чистые продукты, эффективно компенсируя более высокие материальные затраты, связанные с такими инновациями. Эта тенденция подчеркивает двойные преимущества устойчивости - достижение экологических целей при одновременном стимулировании финансовых показателей.

Сезонные колебания спроса

Компании стратегически используют предсказуемые циклы спроса, сформированные сезонными потребительскими паттернами, через эффективное управление запасами и целенаправленные промо-стратегии. В умеренных регионах потребление Суп обычно достигает пика в зимние месяцы, отражая четкую сезонную тенденцию. Согласно данным о ценах на продукты питания USDA, сезонные колебания цен на сельскохозяйственные товары значительно влияют на затраты на производство Суп. Эти колебания затрат требуют периодических корректировок в стратегиях ценообразования производителей для поддержания прибыльности. Кроме того, изменение климата внесло большую непредсказуемость в эти паттерны. Нестабильные погодные условия нарушают сельскохозяйственное производство, приводя к волатильности в стоимости ингредиентов и сдвигам во времени потребительского спроса. Компании на этом рынке корректируют использование своих мощностей в соответствии с ожидаемыми колебаниями спроса, обеспечивая операционную эффективность. Ведущие фирмы демонстрируют конкурентное преимущество, развивая гибкие возможности цепочки поставок, которые могут адаптироваться к сезонным вариациям. Эта адаптивность позволяет им оптимизировать стоимостную эффективность и поддерживать стабильную производительность в периоды пиков и спадов.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Потребительское предпочтение свежих и домашних альтернатив | -0.5% | Глобально, сильнее всего на развитых рынках | Среднесрочно (2-4 года) |

| Негативные восприятия относительно полезности для здоровья | -0.3% | Преимущественно Северная Америка и Европа | Краткосрочно (≤ 2 лет) |

| Вызовы эффективности производства | -0.2% | Глобально, особенно затрагивающие мелких производителей | Долгосрочно (≥ 4 лет) |

| Нарушения цепочки поставок | -0.3% | Глобально, с региональными различиями в серьезности | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Потребительское предпочтение свежих и домашних альтернатив

В периоды экономической неопределенности потребители все больше предпочитают свежие продукты, воспринимая домашние блюда как более здоровые и экономичные по сравнению с обработанными вариантами. Сдвиг в потребительских предпочтениях вызывает у производителей Суп необходимость переопределить свои ценностные предложения за пределами удобства. Чтобы остаться конкурентоспособными, производители должны внедрять инновации, повышая питательную плотность и обеспечивая прозрачность ингредиентов для соответствия потребительским ожиданиям. Исследования потребительского поведения подчеркивают, что знакомство с традиционными методами приготовления пищи часто приводит к более нюансированным мотивациям для приготовления пищи, таким как ностальгия и воспринимаемые преимущества для здоровья, которые обработанные Суп с трудом воспроизводят. Для решения этих вызовов компании должны инвестировать в маркетинговые стратегии, которые подчеркивают питательную эквивалентность их продуктов свежим альтернативам. В то же время они должны поддерживать стоимостные преимущества для привлечения бюджетно-ориентированных потребителей, особенно во время экономических спадов. Балансируя эти факторы, производители могут лучше позиционировать себя на рынке, все более склонном к свежим продуктам питания.

Негативные восприятия относительно полезности для здоровья

Нормативная прозрачность усиливает вызовы восприятия здоровья, поскольку она подвергает тщательному изучению содержание натрия и консервантов в пищевых продуктах, вызывая потребительские беспокойства о долгосрочном благополучии. Добровольные цели FDA по снижению натрия, направленные на конкретные категории Суп с определенными базовыми уровнями и целями снижения, подчеркивают эти проблемы здоровья, одновременно создавая значительные давления соответствия для производителей. Кроме того, нормативная неопределенность вокруг целей снижения натрия, особенно текущих стандартов концентрации натрия "как упаковано" FDA для сухих Суп смесей, представляет вызов для производителей. Отсутствие стандартизированных эталонов натрия "как приготовлено" по форматам (сухой, консервированный, бульонный) может привести к несправедливым сравнениям и ограничить инновации, в то время как продолжающиеся дискуссии о реклассификации бульонов как не-целевых категорий добавляют дальнейшую двусмысленность[3]Источник: Ассоциация пищевой промышленности, "комментарии-fmi-по-проекту-руководства-фазы-ii-снижения-натрия", www.fmi.org. Более того, требования к маркировке передней части упаковки, которые требуют выдающегося отображения питательных веществ, которые потребителям рекомендуется ограничить, могут негативно повлиять на импульсивные покупки - ключевой движущий фактор продаж Суп исторически. Организации общественного здравоохранения дополнительно подчеркивают, что значительная часть потребления натрия происходит от коммерчески обработанных продуктов, включая Суп, тем самым увеличивая спрос на более агрессивные цели снижения натрия для эффективного решения этих проблем здоровья.

Сегментный анализ

По типу продукта: лидерство долгосрочного хранения через распределительные преимущества

В 2024 году Суп длительного хранения захватывает значительную долю рынка 44,71%, движимый сильной потребительской знакомостью, которая обеспечивает прочное конкурентное преимущество для действующих игроков. Продленный срок хранения Суп длительного хранения минимизирует инвентарные риски для ритейлеров и поддерживает глобальное распространение без необходимости в инфраструктуре холодовой цепи, что делает его экономически эффективным вариантом. Приобретение Campbell Суп компании Sovos Brands в марте 2024 года за 2,7 млрд долларов США подчеркивает стратегический фокус на премиальных продуктах длительного хранения, которые обеспечивают более высокие прибыльные марджи через превосходное позиционирование бренда и качественную дифференциацию. Кроме того, руководящие принципы FDA по снижению натрия, которые нацелены на категории Суп длительного хранения, представляют вызовы переформулирования. Однако компании с передовыми техническими возможностями и эффектом масштаба лучше позиционированы для преодоления этих препятствий, поддерживая вкусовые профили при соблюдении нормативных требований. Более того, формат длительного хранения выигрывает от потребительского поведения, такого как готовность к чрезвычайным ситуациям и запасание кладовой, что обеспечивает постоянный спрос даже в периоды экономической неопределенности.

Охлажденный Суп выступает как самый быстрорастущий сегмент с прогнозируемым среднегодовым темпом роста 1,86% до 2030 года. Этот рост подпитывается его свежей и премиальной привлекательностью, которая резонирует с заботящимися о здоровье потребителями, готовыми платить премию за качество. Расширение сегмента дополнительно поддерживается достижениями в инфраструктуре холодовой цепи, что позволяет компаниям с надежными распределительными возможностями капитализировать на сдвиге от традиционных форматов длительного хранения. Охлажденные Суп обычно требуют меньше консервантов, соответствуя тенденциям чистой маркировки и решая проблемы здоровья, которые часто препятствуют росту обработанных продуктов. Этот формат также позволяет более короткие списки ингредиентов и более натуральные составы, привлекая потребителей, ищущих более здоровые альтернативы традиционным обработанным Суп.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: доминирование вегетарианского отражает заботу о здоровье

В 2024 году вегетарианский Суп захватил командную долю рынка 53,55%, подчеркивая сдвиг в потребительском сознании здоровья. Эта тенденция теперь охватывает не только традиционных вегетарианцев, но также флекситарианцев и ориентированных на здоровье всеядных, все в поисках растительного питания. Такое доминирование предлагает стратегические рычаги компаниям, углубляющимся в растительные составы. Эти вегетарианские варианты не только резонируют с экологически сознательными потребителями, но также более гладко навигируют в нормативных водах, особенно касательно содержания натрия. Исследования FDA подчеркивают, что растительные продукты, такие как вегетарианские Суп, естественно хвастаются более низкими уровнями натрия, чем их мясные аналоги. Эта неотъемлемая черта становится благом, поскольку руководящие принципы снижения натрия ужесточаются.

Вегетарианский Суп находится на траектории роста, хвастаясь самой быстрой скоростью расширения со среднегодовым темпом роста 2,04% до 2030 года. Этот всплеск движим растущими трендами здоровья и повышенным экологическим сознанием. Импульс роста сегмента отражает более широкий общественный сдвиг к растительным диетам. Исследования подчеркивают, что по мере того как потребители становятся более знакомыми с растительными блюдами, их покупательские и приготовительские выборы развиваются. Производители вегетарианских Суп, позиционированные как лидеры категорий, находятся в благоприятном месте для нормативного соответствия. Это особенно верно, поскольку руководящие принципы FDA по снижению натрия более мягкие к их естественно более низко-натриевым растительным предложениям, чем к мясным альтернативам. Более того, по мере того как потребители становятся все более осведомленными о сниженном углеродном следе, связанном с производством растительных продуктов питания, давление на вегетарианские Суп усиливается. Это слияние рыночного лидерства и быстрого роста представляет составное преимущество для компаний, отстаивающих вегетарианские Суп как здоровый и экологически дружелюбный выбор.

По каналу распространения: традиционная розничная торговля сохраняет масштабные преимущества

В 2024 году супермаркеты и гипермаркеты контролируют долю рынка 52,54%, капитализируя на своих устоявшихся отношениях и промо-мастерстве для стимулирования продаж Суп, часто через импульсивные покупки и кросс-мерчандайзинг. Эти ритейлеры наслаждаются масштабными преимуществами в управлении запасами и промо-усилиях, привлекая значительный потребительский трафик и укрепляя свое конкурентное преимущество. Обслуживая ценочувствительных покупателей, крупноформатные ритейлеры предлагают широкий ассортимент продуктов и сравнительные покупки, подчеркивая привлекательность оптимизации ценности. Укрепление канала подчеркивает потребительское предпочтение покупок одной остановки и критичность личного осмотра пищевых продуктов.

Онлайн-ритейл является самым быстрорастущим каналом, хвастаясь среднегодовым темпом роста 2,86% до 2030 года. Этот всплеск подпитывается сдвигами в потребительском поведении во время пандемии и растущим предпочтением домашней доставки над традиционными покупками. Этот цифровой импульс отражает более широкие тенденции в продуктовой электронной коммерции, изменяя покупательское поведение и усиливая конкуренцию. Для производителей Суп онлайн-канал способствует прямому потребительскому взаимодействию и данным аналитикам, прокладывая путь для целевого маркетинга и продуктовых инноваций. Кроме того, онлайн-сфера поддерживает подписочные модели и массовые покупки, повышая пожизненную ценность клиента и обеспечивая стабильный доход.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По формату упаковки: пакеты лидируют через инновации удобства

В 2024 году пакеты контролируют долю рынка 48,55%, привлекая городских потребителей и меньшие домохозяйства своим удобством, контролем порций и эффективным хранением. Эти преимущества делают пакеты легче для транспортировки, пространственно эффективными для хранения и легкими в приготовлении, идеально соответствуя современным удобство-ориентированным потребителям. Более того, упаковка пакетов вводит функции, такие как повторно закрывающиеся замки и готовые к микроволновой печи дизайны, улучшая пользовательский опыт и выделяя продукты в конкурентной розничной среде. Этот формат особенно резонирует с односемейными домохозяйствами и урбанитами, сталкивающимися с ограничениями хранения, демографией, которая растет на развитых рынках.

Тем временем, консервированные форматы находятся на траектории роста, хвастаясь среднегодовым темпом роста 2,57% до 2030 года. Этот всплеск в значительной степени приписывается их устойчивости и перерабатываемости, которые становятся ключевыми в решениях эко-осведомленных потребителей. Алюминиевые банки не только наслаждаются превосходными показателями переработки по сравнению с другими форматами, но также соответствуют корпоративным целям нулевых углеродных выбросов, предлагая конкурентное преимущество экологически ответственным компаниям. Этот сдвиг в упаковочной динамике подчеркивает заметную потребительскую тенденцию: готовность жертвовать некоторым удобством ради устойчивости, особенно в развитых регионах, где эко-осведомленность оправдывает премиальное ценообразование.

Географический анализ

В 2024 году Европа удерживает командную долю рынка Суп 36,45%, подчеркивая ее глубоко укорененные традиции потребления Суп и надежную розничную структуру. Тем не менее, по мере того как регион борется с зрелостью рынка, компании поворачиваются к премиальным предложениям и здоровье-центрическим инновациям. Строгая нормативная среда Европы, отстаивающая прозрачность и устойчивость, обеспечивает строгие стандарты маркировки и экологически дружелюбные. Такие регуляции благоприятствуют фирмам, которые подчеркивают чистые ингредиенты и перерабатываемую упаковку. Хотя правила FDA по маркировке передней части упаковки преимущественно сосредоточены на Соединенных Штатах, они резонируют в Европе, устанавливая эталоны для питательной ясности и формируя стратегии разработки продуктов по всему континенту. Германия, Великобритания и Франция возглавляют потребление Суп в регионе, укрепленные сильной брендовой верностью и готовностью инвестировать в качество. И наоборот, восточноевропейские рынки, энергичные растущими доходами и аппетитом к удобным продуктам, открывают новые перспективы роста.

Азиатско-Тихоокеанский регион готов чартить среднегодовой темп роста 3,26% до 2030 года, стимулированный урбанизацией и ростом доходов домохозяйств, направляя предпочтение к удобным продуктам. Тем не менее, рынки региона представляют собой гобелен разнообразных потребительских привычек и конкурентной динамики. Одновременно розничный рынок продуктов питания Таиланда находится на значительном подъеме, отражая экономические шаги нации и растущие потребительские расходы. Учитывая обширное географическое разнообразие, есть срочная потребность в адаптированных стратегиях. Они должны смешивать сильные стороны глобального брендинга с местными культурными нюансами и ценовыми чувствительностями, прокладывая путь как для премиального, так и для объемно-центрического роста.

Измеренный рост Северной Америки отражает зрелость рынка Европы, тем не менее два региона чартят отличные пути в конкурентной динамике и нормативных препятствиях, влияя на стратегии для производителей Суп. Надежная инфраструктура холодовой цепи Северной Америки питает рост охлажденных Суп. Тем не менее, нормативные изменения, такие как руководящие принципы FDA по снижению натрия и правила маркировки передней части упаковки, приходят с затратами на соответствие. Эти затраты часто благоприятствуют более крупным игрокам, искусным в переформулировании. Сильное положение Campbell Суп на внутренней арене, подчеркнутое продажами ее сегмента Суп, подчеркивает преимущество масштаба в навигации нормативных водах и завоевании потребительского доверия. Добровольные эталоны снижения натрия FDA, особенно для Суп, призывают к общеотраслевым корректировкам. Этот сценарий предлагает преимущество фирмам с передовой технической экспертизой и возможностями исследований и разработок. С усилением конкурентной среды региона непрерывные инновации и маркетинговые инвестиции становятся первостепенными. Такие усилия необходимы не только для опережения традиционных конкурентов, но также для решения роста альтернатив, ориентированных на здоровье. По мере эскалации затрат на соответствие они все больше благоприятствуют более крупным субъектам, увеличивая их масштабные преимущества.

Конкурентная среда

Рынок Суп умеренно фрагментирован, характеризующийся присутствием нескольких международных и региональных игроков. Ведущие компании, такие как Campbell Суп Company, Unilever PLC, общий Mills Inc., Nestlé с.а. и то Kraft Heinz Company, удерживают значительные доли рынка.

Конкуренция на рынке вращается вокруг факторов, таких как цена, качество, ингредиенты и промо-стратегии. Для укрепления своих рыночных позиций эти ключевые игроки активно преследуют стратегические инициативы, включая продуктовые инновации и расширение портфеля.

Кроме того, увеличенные инвестиции в исследования и разработки делаются для внедрения новых вкусов и составов, которые соответствуют развивающимся потребительским предпочтениям, тем самым улучшая их рыночное присутствие и поддерживая конкурентоспособность.

Лидеры отрасли Суп

-

общий Mills Inc.

-

то Kraft Heinz Company

-

то Campbell Суп Company

-

Nestlé с.а

-

Unilever Plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Креативная мастерская AIN'T запустила DOZZ, первый Суп в банке на рынке, произведенный FoodVision и доступный в девяти разновидностях без консервантов, таких как томатный, брокколи и гаспачо, среди прочих, нацеленных на занятых потребителей, ищущих здоровые блюда на ходу.

- Март 2025: Golden Acre продукты питания запустила два новых консервированных морских Суп Elsinore, таких как средиземноморский морепродуктовый и рыбный чаудер, в Waitrose и Ocado, стремясь обеспечить ежедневную роскошь и соперничать с опытом обедания вне дома для потребителей с недостатком времени, ищущих удобство без жертвования вкусом или качеством.

- Март 2025: Hikari Miso запустила новый "Shichimi Miso Суп" в сотрудничестве с Yawataya Isogoro, включающий как 4-порционную упаковку, так и удобный формат чашки, доступный по всей Японии. Согласно бренду, этот пряный мисо Суп сочетает гладкое белое мисо Шиншу с премиальной приправой шичими Yawataya Isogoro, известной своей ароматной смесью и теплом, вызванным имбирем, и включает простые ингредиенты, такие как жареный тофу, водоросли вакаме и зеленый лук для сбалансированного вкуса.

- Январь 2025: естественный Grocers представила шесть новых органических разновидностей Суп, включая органический Суп из мускатной тыквы, органический кремовый томатный Суп, органический Суп из квашеной капусты, органический Суп из сладкой кукурузы, органический Суп из трех чечевиц и органический веганский Суп из фасоли чили. Согласно бренду, все разновидности сертифицированы как органические, без ГМО и сделаны с растительными ингредиентами, без глютена и молочных продуктов. Они упакованы в пакеты без БФА объемом 14 унций.

Область отчета по глобальному рынку Суп

В общем, Суп - это жидкая пища, обычно подаваемая теплой или горячей, сделанная из молотого мяса, овощей и жидкостей, таких как вода, бульон или молоко. Суп относится к коммерчески доступным Суп, включая быстрые Суп, доступные на розничном рынке. Рынок Суп сегментирован на категорию, тип продукта, тип упаковки, канал распространения и географию. На основе разновидности рынок сегментирован на вегетарианские и невегетарианские Суп. Рынок сегментирован по типу продукта: консервированный/консервированный, охлажденный, дегидратированный, замороженный, быстрый и УВТ. По упаковке рынок сегментирован на консервированную, пакетированную и другую упаковку. Рынок сегментирован на каналы распространения: супермаркеты/гипермаркеты, магазины шаговой доступности, онлайн и другие каналы распространения. По географии рынок сегментирован на Северную Америку, Европу, Южную Америку, Азиатско-Тихоокеанский регион и Ближний Восток и Африку. Отчет также предлагает размер рынка и прогнозы для продуктов Суп по четырем основным регионам. Для каждого сегмента размеры рынка и прогнозы были предоставлены на основе стоимости в млн долларов США.

| Сухой Soup |

| Soup длительного хранения |

| Охлажденный Soup |

| Замороженный Soup |

| Вегетарианский Soup |

| Невегетарианский Soup |

| Консервированный |

| Пакеты |

| Другой формат упаковки |

| Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности/Продуктовые магазины |

| Онлайн-магазины розничной торговли |

| Другие каналы распространения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Сухой Soup | |

| Soup длительного хранения | ||

| Охлажденный Soup | ||

| Замороженный Soup | ||

| По категории | Вегетарианский Soup | |

| Невегетарианский Soup | ||

| По формату упаковки | Консервированный | |

| Пакеты | ||

| Другой формат упаковки | ||

| По каналу распространения | Супермаркеты/Гипермаркеты | |

| Магазины шаговой доступности/Продуктовые магазины | ||

| Онлайн-магазины розничной торговли | ||

| Другие каналы распространения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Почему рынок Суп растет медленно, а не сокращается?

Среднегодовой темп роста рынка Суп 1,66% отражает его зрелость; рост теперь исходит от премиального ценообразования, переформулирования, ориентированного на здоровье, и устойчивой упаковки, а не от чистого объемного расширения.

Какой сегмент Суп расширяется быстрее всего?

Вегетарианский Суп показывает самый высокий среднегодовой темп роста 2,04% к 2030 году, поскольку потребители тяготеют к растительным вариантам с низким содержанием натрия, которые соответствуют ценностям благополучия и окружающей среды.

Какие форматы упаковки лучше всего отвечают целям устойчивости?

Перерабатываемые алюминиевые банки получают благосклонность, поскольку они достигают более 70% показателей восстановления на многих рынках, помогая брендам достигать целей по углероду и сокращению отходов.

Какие регионы предлагают наибольший потенциал роста?

Азиатско-Тихоокеанский регион лидирует с прогнозируемым среднегодовым темпом роста 3,26% (2025-2030) благодаря урбанизации, растущим доходам и принятию удобных продуктов питания, тогда как Европа и Северная Америка остаются ценностно-ориентированными, но объемно-стабильными.

Последнее обновление страницы: