Размер и доля рынка паст пищевых

Анализ рынка паст пищевых от Mordor Intelligence

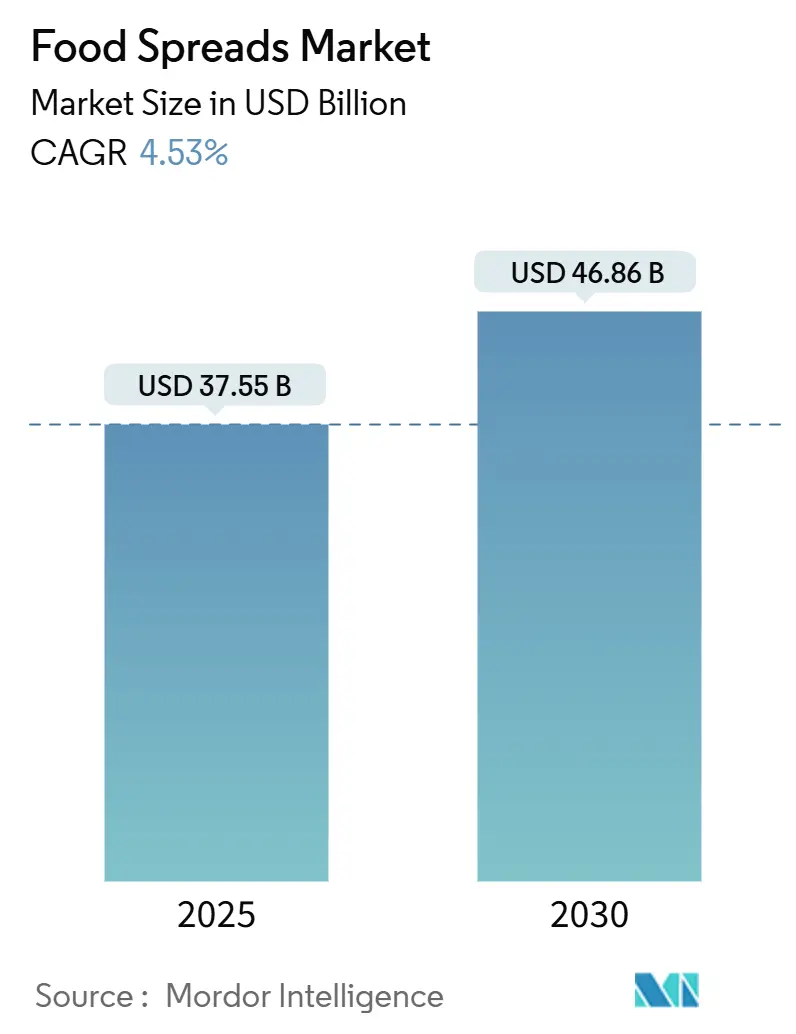

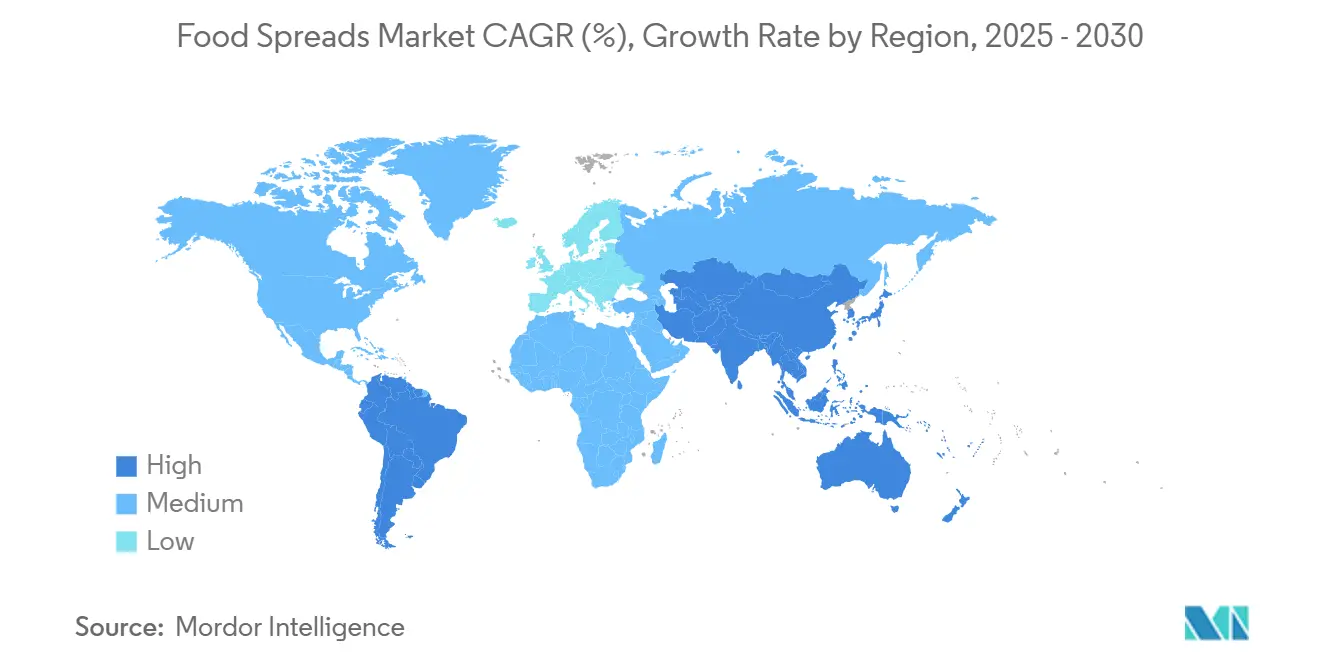

Рынок паст пищевых достиг 37,55 млрд долларов США в 2025 году и, как ожидается, достигнет 46,86 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 4,53%. Рост рынка обусловлен увеличением располагаемых доходов, привычками здорового питания и эволюцией паст от традиционных приправ к универсальным ингредиентам для блюд. Европа сохраняет свое доминирование на рынке благодаря устоявшимся моделям потребления завтраков, премиальным предложениям частных торговых марок и обширным сетям распространения через супермаркеты. Азиатско-Тихоокеанский регион выступает как основной рынок роста, поддерживаемый урбанизацией, увеличенным потреблением белка и принятием западных привычек завтрака. Мёд остается крупнейшим и наиболее быстрорастущим сегментом продуктов, выигрывая от своих натуральных свойств и пользы для здоровья. Канал электронной коммерции расширяется в два раза быстрее традиционных розничных магазинов, заставляя компании усиливать свои омниканальные возможности распространения. Рынок также выигрывает от инноваций в упаковке, особенно перерабатываемых пакетов, которые предлагают улучшенную портативность и экологическую устойчивость, что привлекает молодых потребителей.

Ключевые выводы отчета

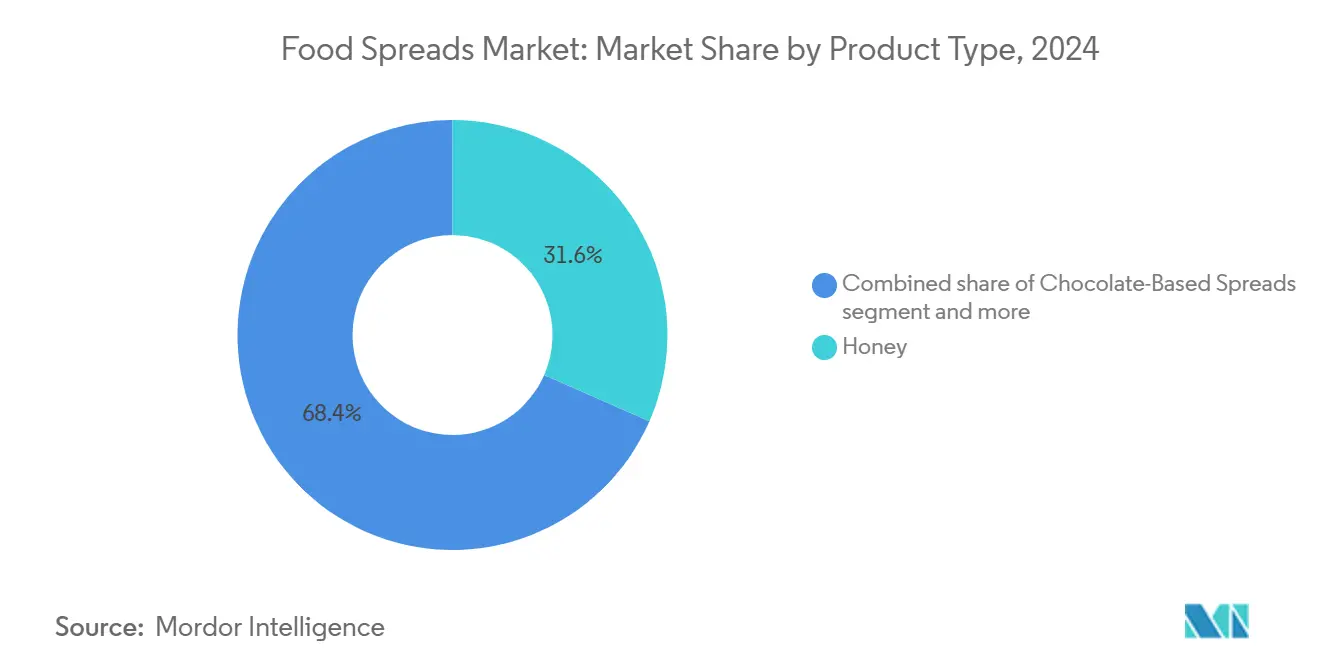

- По типу продукта мёд доминировал на рынке паст пищевых с долей 31,56% в 2024 году и, как ожидается, будет расти со среднегодовым темпом роста 7,23% до 2030 года.

- По природе традиционный сегмент составил 71,02% рынка паст пищевых в 2024 году, в то время как органический сегмент прогнозируется к росту со среднегодовым темпом роста 9,84% в период 2025-2030.

- По типу упаковки банки представляли 47,37% рынка паст пищевых в 2024 году, при этом саше и пакеты ожидается будут расти со среднегодовым темпом роста 6,94% до 2030 года.

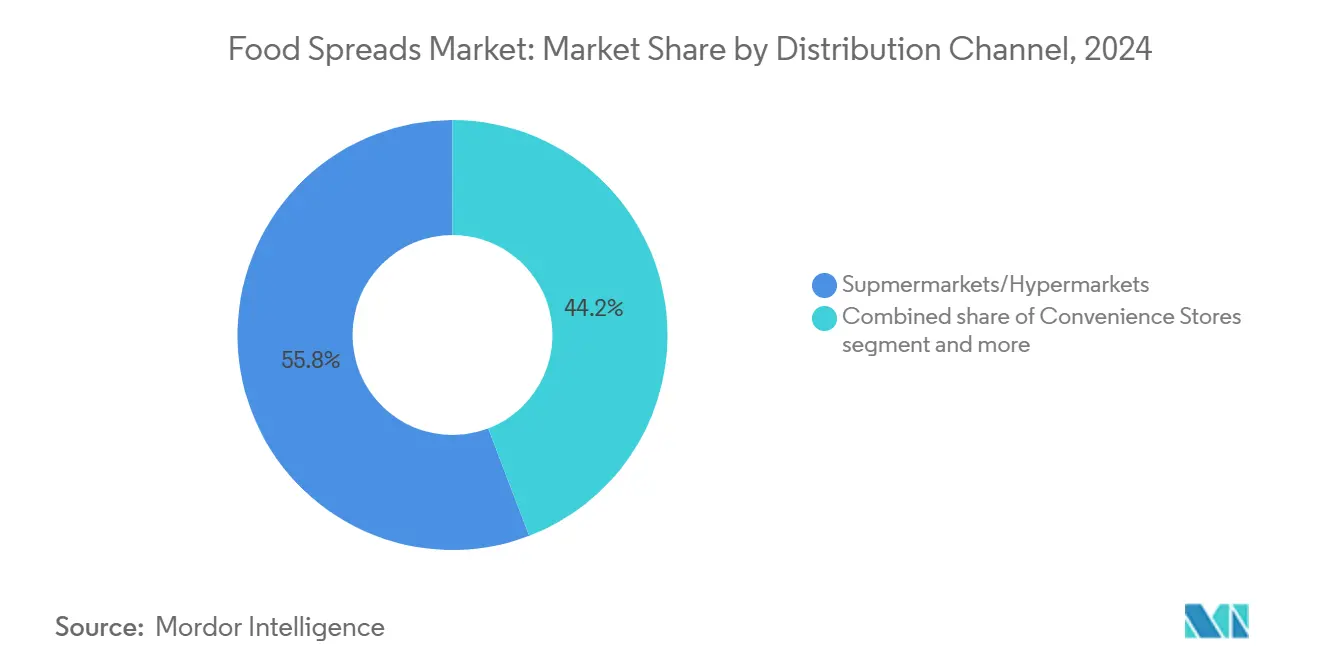

- По каналам распространения супермаркеты/гипермаркеты генерировали 55,81% доходов в 2024 году, в то время как онлайн-ритейл ожидается будет расти со среднегодовым темпом роста 11,72% до 2030 года.

- По географии Европа держала наибольшую долю рынка на уровне 34,01% в 2024 году, в то время как Азиатско-Тихоокеанский регион прогнозируется к росту со среднегодовым темпом роста 9,01% до 2030 года.

Тенденции и анализ глобального рынка паст пищевых

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогнозы CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Занятый образ жизни увеличивает предпочтение удобных и универсальных вариантов питания | +1.2% | Глобально, с более высоким влиянием в Северной Америке и Европе | Краткосрочно (≤ 2 лет) |

| Растущий спрос на экзотические и региональные фруктовые вкусы стимулирует инновации продуктов | +0.8% | Северная Америка, Европа и Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| Растущая популярность растительных диет подпитывает спрос на веганские пасты | +0.7% | Европа, Северная Америка и городские центры в Азиатско-Тихоокеанском регионе | Среднесрочно (2-4 года) |

| Агрессивный маркетинг и брендинг влияют на рост рынка | +0.5% | Глобально | Краткосрочно (≤ 2 лет) |

| Растущая популярность перекусов между приемами пищи усиливает использование паст в различных форматах | +0.6% | Северная Америка, Европа и городская Азия | Краткосрочно (≤ 2 лет) |

| Инновации во вкусах привлекают потребителей, ищущих разнообразный вкусовой опыт | +0.4% | Глобально, с более высоким влиянием в Северной Америке и Европе | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Занятый образ жизни увеличивает предпочтение удобных и универсальных вариантов питания

Домохозяйства тратят в среднем 165 долларов США еженедельно на продукты, согласно данным Ассоциации пищевой промышленности за 2024 год [1]Источник: Ассоциация пищевой промышленности, "Еженедельные расходы потребителей на продукты в США", www.fmi.org. Современный образ жизни расширил использование паст за пределы завтрака до ланч-боксов, офисных перекусов и быстрых блюд благодаря их удобству. Пасты теперь являются ключевыми в приготовлении блюд, особенно в семьях с двойным доходом, где временные ограничения стимулируют спрос на удобство. Производители внедряют инновационную упаковку, при этом форматы на одну порцию растут в два раза быстрее семейных вариантов. Новые разновидности паст удовлетворяют различные поводы для приема пищи и диетические потребности. Компании позиционируют пасты как универсальные компоненты блюд, что отражается в растущем потреблении продуктов для завтрака в течение всего дня. Этот сдвиг стимулировал инвестиции в разработку продуктов и маркетинг для подчеркивания многоцелевой роли паст в современных блюдах.

Растущий спрос на экзотические и региональные фруктовые вкусы стимулирует инновации продуктов

Потребительские вкусы смещаются в сторону паст с уникальными вкусами и региональными ингредиентами, превращая блюда в отличительные впечатления. Прогноз вкусов на 2025 год выделяет коричневый сахар как 'Вкус года'

, отражая тенденцию к сложным вкусовым профилям, сочетающим сладость с дополняющими нотами [2]Источник: T. Hasegawa Co. Ltd., "Тенденции вкусов 2025", www.thasegawa.com. Лимитированные и сезонные разновидности с местными и экзотическими фруктами создают возможности премиального ценообразования. Эти специальные вкусы также несут в себе ореол здоровья, поскольку потребители ассоциируют экзотические фрукты с питательными и функциональными преимуществами. Ключ заключается в балансе новизны с знакомством, предлагая интригующие, но доступные продукты. Разновидности острого мёда служат примером этого, сочетая знакомую сладость с неожиданной остротой.

Растущая популярность растительных диет подпитывает спрос на веганские пасты

Растительное движение стимулирует инновации в пастах, при этом производители убирают ингредиенты животного происхождения, сохраняя вкус и текстуру. Данные USDA показывают, что потребление растительной пищи в Германии достигло 1,58 миллиарда в 2023 году[3]Источник: Министерство сельского хозяйства США, "Германия: Растительная пища становится мейнстримом в Германии", www.fas.usda.gov. Помимо удаления ингредиентов, бренды подчеркивают устойчивость, этичное производство и пользу для здоровья. Позиционируемые как премиальные продукты, растительные пасты имеют более высокие цены, при этом потребители ценят экологичные и ориентированные на здоровье варианты. Рынок расширяется с пастами на основе орехов, такими как кешью, миндаль, и разновидности на основе семян, набирающие популярность как богатые белком альтернативы молочным продуктам. В мае 2024 года Ferrero запустила растительную Nutella, изготовленную из нута и рисового сиропа.

Агрессивный маркетинг и брендинг влияют на рост рынка

На конкурентном рынке паст пищевых позиционирование бренда и маркетинговые стратегии выделяются как ключевые дифференциаторы. Компании используют цифровые платформы, создавая более глубокие связи с потребителями, выходящие за рамки простых характеристик продукта. Эти бренды приоритизируют значимое взаимодействие, подчеркивая свои уникальные ценностные предложения. Они резонируют с потребителями, поддерживая устойчивость, обеспечивая прозрачность цепочки поставок и делясь убедительными историями происхождения продуктов. Zespri, новозеландский бренд, известный своими продуктами из киви, запустил кампанию, освещающую 'пушистые фрукты' под привлекательным слоганом 'Почувствуй себя живым'. Эта кампания, охватывающая телевидение, цифровые сферы и наружную рекламу (OOH), была разработана как заметная и привлекательная. Её юмор и яркость особенно резонировали с молодой аудиторией, укрепляя рыночное положение Zespri. Между тем, платформы социальной коммерции революционизировали взаимодействие брендов с потребителями, делая его более прямым, аутентичным и соответствующим изменяющимся ожиданиям.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Беспокойства о здоровье из-за высокого содержания сахара и жиров в определенных пастах ограничивают рост | -0.7% | Северная Америка и Европа | Среднесрочно (2-4 года) |

| Интенсивная конкуренция со стороны частных торговых марок и региональных игроков влияет на прибыльность | -0.5% | Глобально, с более высоким влиянием в Европе | Среднесрочно (2-4 года) |

| Волатильность цен на фрукты влияет на рост рынка паст пищевых | -0.4% | Глобально, с более высоким влиянием в регионах, производящих пасты на фруктовой основе | Краткосрочно (≤ 2 лет) |

| Скептицизм потребителей относительно использования консервантов или пальмового масла ограничивает некоторые сегменты продуктов | -0.3% | Европа и Северная Америка | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Беспокойства о здоровье из-за высокого содержания сахара и жиров в определенных пастах ограничивают рост

Растущая осведомленность потребителей о питательном содержании оказывает давление на традиционные пасты с высоким содержанием сахара и жиров. Производители сталкиваются с вызовом переформулирования продуктов при сохранении вкусовых профилей, которые стимулируют повторные покупки. Анализ 2024 года Института глобального здоровья Джорджа 53 315 упакованных продуктов показал, что только 34% соответствовали рейтингу Health Star Rating для 'более здоровых' продуктов, подчеркивая питательные вызовы в категориях, таких как пасты. Рынок разделяется между снисходительными пастами, продаваемыми как лакомства, и более здоровыми вариантами для ежедневного использования, при этом последние растут в 1,5 раза быстрее. Регулятивное давление, включая маркировку питательной ценности на лицевой стороне упаковки, еще более усложняет ситуацию, делая содержание сахара и жиров более видимым для потребителей. Производители должны вводить новшества в формулировки, используя альтернативные подсластители, полезные жиры и функциональные ингредиенты для улучшения питательных профилей и перепозиционирования паст как положительных участников диеты.

Интенсивная конкуренция со стороны частных торговых марок и региональных игроков влияет на прибыльность

Ритейлеры изменяют рынок паст пищевых, используя потребительские инсайты и преимущества цепочки поставок для создания привлекательных альтернатив частных торговых марок национальным брендам, часто по сниженным ценам. Этот сдвиг еще более усложняется региональными игроками, которые, поставляя продукцию локально и производя поблизости, могут позиционировать свои продукты аутентично и конкурентоспособно. В ответ национальные бренды удваивают усилия в инновациях, качестве и наследии бренда для оправдания своих премиальных цен. Однако этот подход борется в сегментах, чувствительных к изменениям цен. Для этих устоявшихся брендов путь вперед может включать оптимизацию своих портфолио для выделения высокомаржинальных, уникальных продуктов и рассмотрение партнерств с ритейлерами для совместного производства. Это поможет им поддерживать уровни производства при навигации в изменяющемся рыночном ландшафте.

Сегментный анализ

По типу продукта: Мёд лидирует благодаря функциональной универсальности

В 2024 году мёд держит долю 31,56% рынка паст пищевых, движимый своей универсальностью и здоровым имиджем. Сегмент готов расти на 7,23% с 2025 по 2030 год, самый быстрый среди паст, поскольку потребители отходят от рафинированных сахаров. Премиальные меды, такие как Манука и Канука, имеют более высокие цены из-за своих полезных свойств и редкости. Рост рынка подпитывается новыми запусками, такими как органический мёд Apis India, представленный в январе 2024 года, произведенный с сертифицированных органических земель в Кашмире и оцененный в 240 рупий за стеклянную бутылку 450г.

Пасты на основе орехов и семян растут из-за диет, ориентированных на белок, и растительных тенденций, при этом инновации в текстуре и вкусе повышают привлекательность. Молочные и сырные пасты остаются стабильными, предлагая удобство, несмотря на конкуренцию со стороны растительных вариантов. Пасты на основе рыбы, мяса и веганские пасты формируют нишевые сегменты, удовлетворяя специфические диетические потребности. Премиализация растет во всех категориях, при этом происхождение, качество ингредиентов и методы производства стимулируют более высокое ценообразование и рост стоимости.

Примечание: Доли сегментов всех отдельных сегментов будут доступны при покупке отчета

По природе: Органический рост превосходит традиционный

Традиционный сегмент держит доминирующую долю рынка 71,02% в 2024 году, поддерживаемый более широкой доступностью, устоявшейся лояльностью к брендам и более низкими ценовыми точками. Органический сегмент растет с прогнозируемым CAGR 9,84% с 2025-2030, движимый потребительским спросом на чистые этикетки и устойчивые методы производства. Рынок органической еды и напитков Великобритании демонстрирует эту тенденцию, достигая 3,7 миллиарда фунтов стерлингов в 2025 году, с увеличением продаж на 7,3%, отмечая его тринадцатый последовательный год роста [4]Источник: Ассоциация почв, "Отчет по органическому рынку 2025", www.soilassociation.org.

Ценовая разница между органическими и традиционными пастами продолжает сокращаться, поскольку органические цепочки поставок достигают большей эффективности. Органические пасты демонстрируют более высокие показатели онлайн-покупок, с вдвое большими цифровыми продажами по сравнению с традиционными вариантами. Крупные ритейлеры расширяют свои органические предложения через увеличенные полочные места и органические линейки частных торговых марок, улучшая доступность продуктов. Успешные органические бренды фокусируют свой маркетинг на объяснении специфических преимуществ органической сертификации, а не полагаются только на сертификацию для стимулирования принятия потребителями.

По типу упаковки: Саше бросают вызов доминированию банок

Банки сохраняют свою доминирующую позицию с долей рынка 47,37% в 2024 году, поскольку потребители ценят их удобство черпания, функции повторного закрытия и видимость продукта на розничных полках. Саше и пакеты испытывают быстрый рост с прогнозируемым CAGR 6,94% с 2025-2030, благодаря их портативности, преимуществам контроля порций и более низкому воздействию на окружающую среду по сравнению с жесткой упаковкой. Внедрение глобальных регулирований в 2025 году для сокращения отходов и продвижения экологической устойчивости трансформирует упаковочный ландшафт для паст пищевых.

Контейнеры балансируют удобство и защиту продукта, в то время как форматы, такие как стаканчики, банки и тетра-упаковки, удовлетворяют нишевые и региональные потребности с меньшей, но стабильной долей. Упаковочные инновации фокусируются на перерабатываемых материалах, легких конструкциях и лучших барьерных свойствах для продления срока годности без консервантов. В октябре 2024 года Crofter's Organic, крупнейший производитель органических фруктовых паст в Северной Америке, запустил перерабатываемые пакеты-дозаторы. Упаковка теперь интегрирует QR-коды для происхождения продуктов, использования и устойчивости, усиливая взаимодействие с потребителями.

По каналу распространения: Онлайн-ритейл нарушает традиционные модели

Супермаркеты/гипермаркеты держат доминирующую долю рынка 55,81% в 2024 году, поддерживаемые их обширным розничным присутствием, широким выбором продуктов и эффективным внутримагазинным мерчандайзингом, который поощряет импульсные покупки. Канал онлайн-ритейла испытывает наивысший темп роста с ожидаемым CAGR 11,72% в период 2025-2030, движимый потребительским спросом на удобство, легкие сравнения продуктов и доступ к специализированным продуктам, недоступным в традиционных магазинах.

Магазины шаговой доступности остаются важными точками распространения, особенно в городских районах с высоким пешеходным трафиком, удовлетворяя непосредственные потребности потребителей. Специализированные продовольственные магазины, каналы прямых продаж потребителям и другие сегменты представляют меньшие, но жизненно важные каналы распространения, которые часто вводят инновационные продукты до более широкого розничного распространения. Каналы распространения все более взаимосвязаны, поскольку ритейлеры внедряют омниканальные стратегии, интегрирующие физические и цифровые покупательские опыты. Эта интеграция создает дополнительные возможности взаимодействия с потребителями, требуя усиленного маркетинга и управления цепочкой поставок для обеспечения последовательных брендовых опытов во всех каналах.

Примечание: Доли сегментов всех отдельных сегментов будут доступны при покупке отчета

Географический анализ

Европа держит наибольшую региональную долю рынка на уровне 34,01% в 2024 году, поддерживаемую устоявшимися моделями потребления и развитой розничной инфраструктурой, которая обеспечивает открытие продуктов и премиализацию. Для привлечения внимания потребителей на европейском рынке вводятся новые продукты сладких паст премиального качества с экологичной упаковкой. Тенденция домашней выпечки также способствовала росту рынка паст пищевых, поскольку пасты используются в различных операциях выпечки в течение дня. Однако сладкие пасты сталкиваются с вызовом в плане здоровья и благополучия, поскольку они часто содержат много сахара, кроме мёда, который остается популярным из-за своих антибактериальных свойств. Европейские регулятивные требования к маркировке питательной ценности и устойчивой упаковке продолжают влиять на решения по формулированию продуктов и упаковке.

Азиатско-Тихоокеанский регион лидирует в росте рынка с прогнозируемым CAGR 9,01% с 2025-2030, под влиянием урбанизации, увеличенных располагаемых доходов и принятия западной диеты на основных рынках. Китай и Индия движут этим ростом, поскольку их расширяющиеся средние классы включают пасты в утренние рутины. Японский рынок предлагает возможности через свою отличительную систему распространения и высокую зависимость от импорта продовольствия. Расширение электронной коммерции позволяет брендам достигать потребителей в меньших городах без обширных физических розничных сетей.

Северная Америка поддерживает зрелый рынок, сосредоточенный на инновациях, при этом США делают акцент на премиальных и специальных пастах, которые соответствуют требованиям удобства и здоровья. Рынок характеризуется отчетливым разделением между ценностно-ориентированными продуктами частных торговых марок и премиальными брендированными предложениями со специализированными ингредиентами или функциональными свойствами. Южная Америка, Средний Восток и Африка показывают потенциал роста через увеличивающуюся урбанизацию и западное диетическое влияние. Бразилия доминирует в южноамериканском производстве мёда и паст на фруктовой основе, в то время как Объединенные Арабские Эмираты и Саудовская Аравия лидируют в ближневосточном росте, поддерживаемые сообществами экспатов и туристическим спросом на международную еду.

Конкурентный ландшафт

Рынок паст пищевых демонстрирует умеренную концентрацию, при этом многонациональные компании конкурируют с региональными производителями и новыми участниками рынка. Unilever PLC, The Hershey Company, Ferrero International S.A., Hormel Foods LLC и The J.M. Smucker Company являются одними из основных игроков на глобальном рынке. Конкурентная среда продолжает развиваться, поскольку потребительские предпочтения сдвигаются в сторону более здоровых и разнообразных вариантов продуктов. Крупные глобальные компании фокусируются на оптимизации портфолио и экономии от масштаба, в то время как специализированные производители подчеркивают гибкость и аутентичный брендовый месседжинг для привлечения потребителей, ищущих альтернативные продукты.

Рынок представляет значительные возможности роста в инновационных продуктах, которые сочетают элементы паст, соусов, топпингов и функциональных продуктов. Новые участники расширяются через каналы прямых продаж потребителям, капитализируя на изменяющемся поведении потребителей при покупках и цифровых платформах. Устоявшиеся компании все более используют аналитику данных и ИИ для усиления стратегий разработки продуктов и маркетинга, позволяя им быстро реагировать на рыночные тенденции и потребительские запросы.

Продукты частных торговых марок продолжают завоевывать долю рынка в сегменте паст пищевых, поскольку ритейлеры используют потребительские данные и эффективные цепочки поставок для предложения конкурентоспособных по ценам альтернатив брендированным продуктам. Эти предложения частных торговых марок часто соответствуют или превосходят качество национальных брендов при поддержании более низких ценовых точек, привлекая ценностно-ориентированных потребителей. Расширение частных торговых марок усилило конкуренцию, заставляя брендированных производителей дифференцироваться через инновации, качество и маркетинговые инициативы.

Лидеры отрасли паст пищевых

-

The J. M. Smucker Company

-

Unilever PLC

-

Ferrero International S.A.

-

The Hershey Company

-

Hormel Foods LLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в отрасли

- Май 2025: Ferrero North America представила Nutella Peanut, новый продукт, который сочетает свою какао-ореховую пасту с обжаренным арахисом. Эта инновационная смесь объединяет богатый какао-ореховый вкус традиционной пасты Nutella с отличительным вкусом обжаренного арахиса, предлагая потребителям новый вкусовой опыт.

- Май 2025: Sweet Freedom представила пасту со вкусом шоколада и фундука без орехов для удовлетворения растущего потребительского спроса на продукты без аллергенов. Паста предлагает безопасную альтернативу для потребителей с аллергией на орехи, сохраняя аутентичный вкус традиционных ореховых паст. Продукт подслащен натурально яблоком и рожковым деревом, исключая необходимость в искусственных подсластителях и соответствуя растущему предпочтению продуктов с чистыми этикетками.

- Май 2025: Pip & Nut представила новую пасту шоколад-фундук в свой продуктовый портфолио в Великобритании. Паста содержит 63% орехов и предлагает более высокое содержание белка и более низкий уровень сахара по сравнению с обычными шоколадными пастами. Этот продукт соответствует фокусу компании на натуральных, более здоровых и устойчивых альтернативах на рынке паст и снеков.

- Январь 2025: Country Delight запустила фермерский мёд, который прошел тестирование методом ядерного магнитного резонанса (ЯМР) в сертифицированной лаборатории в Германии. Тестирование ЯМР подтверждает аутентичность и чистоту мёдного продукта для индийских потребителей.

Глобальный охват отчета по рынку паст пищевых

Рынок паст пищевых сегментирован по типу продукта, каналу распространения и географии. По типу продукта рынок сегментирован на мёд, пасты на основе шоколада, пасты на основе орехов и семян, пасты на фруктовой основе и другие типы продуктов. По каналу распространения рынок сегментирован на супермаркеты/гипермаркеты, магазины шаговой доступности, онлайн-розничные магазины и другие каналы распространения. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Средний Восток и Африку. Для каждого сегмента размер рынка и прогнозы сделаны на основе стоимости (в млн долларов США).

| Мёд |

| Пасты на основе шоколада |

| Пасты на фруктовой основе |

| Пасты на основе орехов и семян |

| Молочные и сырные пасты |

| Другие типы продуктов |

| Традиционные |

| Органические |

| Банки |

| Контейнеры |

| Саше/Пакеты |

| Другие |

| Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности |

| Онлайн-розничные магазины |

| Другие каналы распространения |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Средний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Средний Восток и Африка |

| По типу продукта | Мёд | |

| Пасты на основе шоколада | ||

| Пасты на фруктовой основе | ||

| Пасты на основе орехов и семян | ||

| Молочные и сырные пасты | ||

| Другие типы продуктов | ||

| По природе | Традиционные | |

| Органические | ||

| По типу упаковки | Банки | |

| Контейнеры | ||

| Саше/Пакеты | ||

| Другие | ||

| По каналу распространения | Супермаркеты/Гипермаркеты | |

| Магазины шаговой доступности | ||

| Онлайн-розничные магазины | ||

| Другие каналы распространения | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Средний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Средний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка паст пищевых?

Размер рынка паст пищевых оценивается в 37,55 млрд долларов США в 2025 году и прогнозируется к росту со среднегодовым темпом роста 4,53% до 46,86 млрд долларов США к 2030 году.

Насколько быстро растет органический сегмент внутри паст пищевых?

Органические пасты развиваются со среднегодовым темпом роста 9,84%, опережая традиционные продукты благодаря более сильному спросу на чистые этикетки.

Почему саше и пакеты набирают популярность для паст?

Они предлагают портативность, контроль порций и более легкий экологический след, стимулируя среднегодовой темп роста 6,94%, который бросает вызов традиционному доминированию банок.

Какие конкурентные факторы определяют успех в индустрии паст пищевых?

Инновации в рецептах с пониженным содержанием сахара, убедительные истории происхождения и омниканальное присутствие являются ключевыми, в то время как конкуренция частных торговых марок усиливает ценовое давление.

Последнее обновление страницы: