Размер и доля рынка жилой недвижимости Германии

Анализ рынка жилой недвижимости Германии от Mordor Intelligence

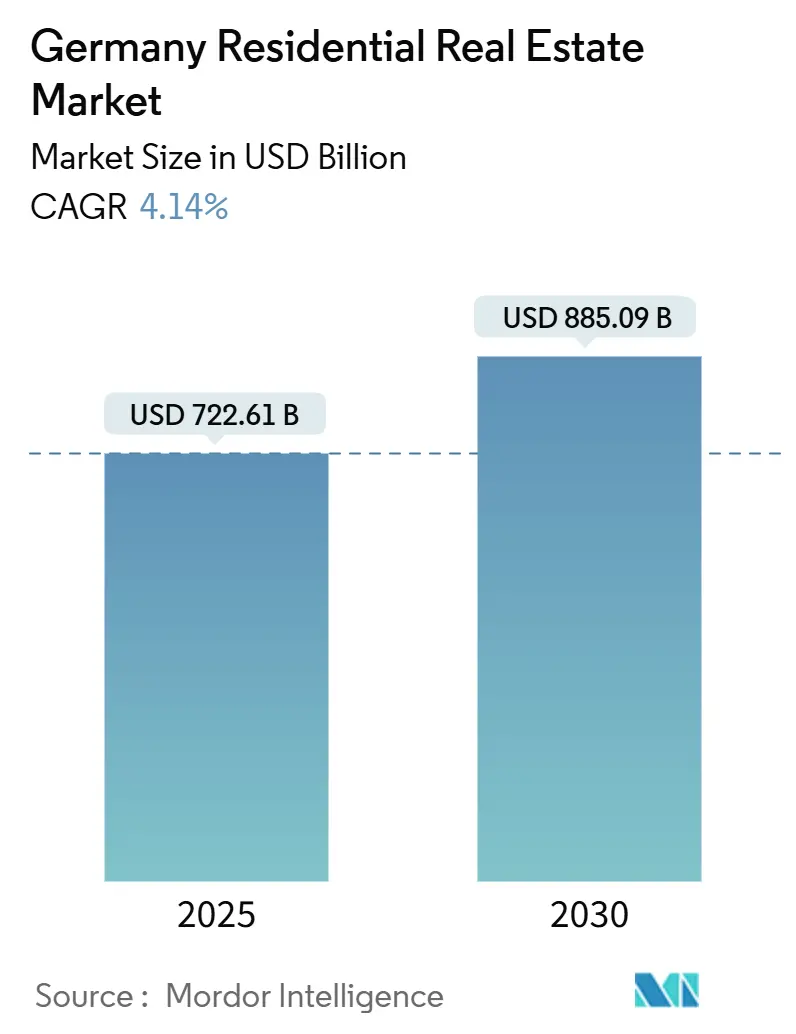

Рынок жилой недвижимости Германии достиг 722,61 млрд долларов США в 2025 году и, по прогнозам, расширится до 885,09 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 4,14% и подтверждает устойчивое восстановление сектора после спада 2023-2024 годов. Растущая городская миграция, постоянная нехватка жилья и поддерживающие стимулы для зеленого строительства продолжают перевешивать сохраняющееся давление расходов на строительство, позиционируя рынок жилой недвижимости Германии для устойчивого, поддерживаемого политикой роста. Притоки институционального капитала в схемы строительства для сдачи в аренду, учреждения для пожилых людей и энергоэффективные разработки укрепляют общую устойчивость, в то время как демографическое разнообразие - особенно международная миграция - поддерживает широкую базу спроса. Маржа застройщиков остается под давлением инфляции расходов, однако расширенные каналы низкопроцентного финансирования KfW смягчают балансы и ускоряют ESG-совместимые проекты.

Ключевые выводы отчета

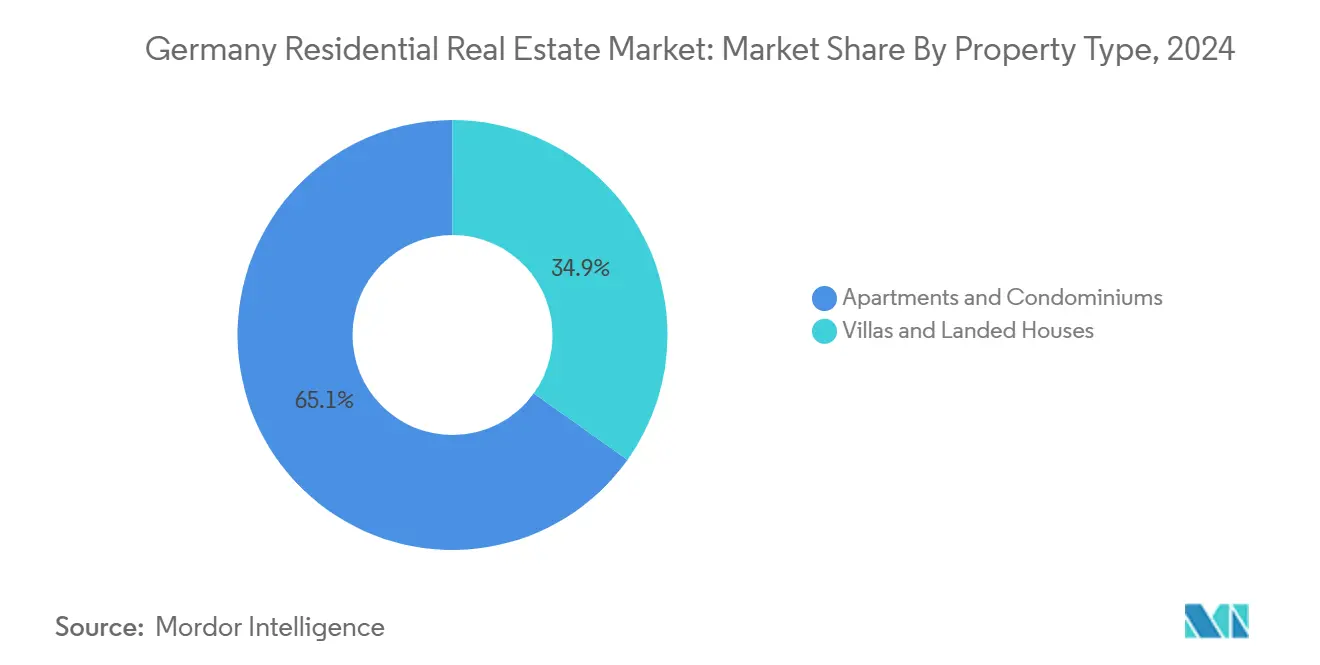

- По типу недвижимости квартиры и кондоминиумы лидировали с 65,12% доли рынка жилой недвижимости Германии в 2024 году; виллы и дома с землей, по прогнозам, будут расти со среднегодовым темпом роста 4,31% до 2030 года.

- По ценовому сегменту средний сегмент занимал 47,12% размера рынка жилой недвижимости Германии в 2024 году, в то время как доступное жилье развивается со среднегодовым темпом роста 4,34% до 2030 года.

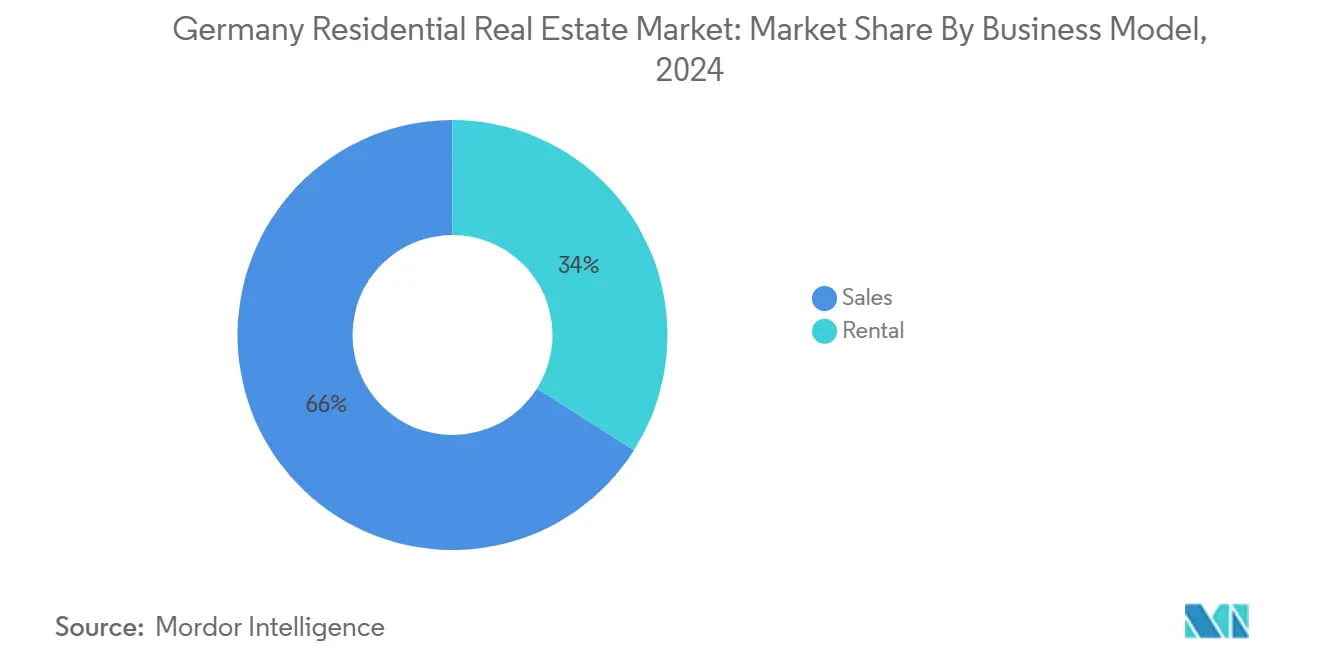

- По бизнес-модели продажи составляли 66% рынка жилой недвижимости Германии в 2024 году, тогда как арендная деятельность должна расширяться со среднегодовым темпом роста 4,51% до 2030 года.

- По способу продажи сделки на вторичном рынке составляли 71% рынка жилой недвижимости Германии в 2024 году, в то время как транзакции на первичном рынке, по прогнозам, будут расти со среднегодовым темпом роста 4,55% к 2030 году.

- По географии Берлин составлял 14,8% рынка жилой недвижимости Германии в 2024 году; Лейпциг показывает самый быстрый прогноз среднегодового темпа роста 4,6% до 2030 года.

Тенденции и аналитика рынка жилой недвижимости Германии

Анализ влияния драйверов

| Драйвер | ( ~ ) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая урбанизация и домохозяйства из одного человека | +0.8% | Берлин, Мюнхен, Гамбург | Средний срок (2-4 года) |

| ESG регулирование и субсидии KfW | +0.6% | Бавария, Баден-Вюртемберг | Долгий срок (≥ 4 лет) |

| Приток высококвалифицированных мигрантов | +0.5% | Берлин, Мюнхен, Франкфурт | Короткий срок (≤ 2 лет) |

| Демографическое старение | +0.4% | Сельские восточные регионы | Долгий срок (≥ 4 лет) |

| Институциональные инвестиции в строительство для сдачи в аренду открывают предложение среднего сегмента | +0.3% | Крупные мегаполисы, расширяясь до вторичных городов | Средний срок (2-4 года) |

| Внедрение сборного строительства сокращает циклы строительства | +0.2% | Национальный, с пилотными проектами в Северном Рейне-Вестфалии | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая урбанизация и домохозяйства из одного человека стимулируют спрос на квартиры

Население немецких городов продолжает расти, поскольку домохозяйства из одного человека достигают новых максимумов, подталкивая устойчивый спрос на компактные центрально расположенные единицы. Население Берлина выросло до 3,897 миллиона в 2024 году, с 25 509 новыми регистрациями иностранцев, добавляющими немедленное напряжение к уже ограниченным запасам квартир. Аналогичные модели в Мюнхене и Гамбурге направляют застройщиков к высокоплотной застройке и модульному строительству, которое сокращает циклы строительства. Южные технологические центры демонстрируют самый крутой среднесрочный рост, тогда как некоторые восточные сельские районы испытывают потерю населения, которая перенаправляет фокус строительства. Микро-квартиры и схемы совместного проживания во Франкфурте и Берлине подчеркивают возникающие предпочтения доступности над пространством, укрепляя импульс рынка жилой недвижимости Германии.

ESG регулирование и субсидии KfW ускоряют энергоэффективное новое строительство

Цель Германии по климатической нейтральности к 2045 году ужесточает строительные нормы и делает соответствие ESG предпосылкой для финансирования. KfW теперь предлагает до 150 000 евро на единицу в низкопроцентных кредитах для сертифицированных климатически дружественных проектов, резко снижая капитальные расходы для соответствующих застройщиков[1]KfW Bankengruppe, 'KfW Förderreport Q1 2025,' kfw.de. Гранты на отопительные системы, покрывающие до 70% расходов на установку, дополнительно улучшают экономику проектов и направляют многих строителей к спецификациям, готовым к нулевому балансу. Крупные арендодатели, такие как Vonovia, выделили 2 млрд евро на зеленую модернизацию, делая ставку на то, что устойчивые активы обеспечат превосходную заполняемость и регулятивное одобрение. Со временем ожидается, что зеленые стандарты эволюционируют от премиальной функции к базовому требованию на рынке жилой недвижимости Германии.

Демографическое старение повышает спрос на жилье для пожилых

Количество граждан в возрасте 65+ должно вырасти до 28% населения Германии к 2040 году, стимулируя спрос на жилье без барьеров и интегрированные учреждения по уходу, особенно в сельских восточных регионах[2]Bertelsmann Stiftung, 'Demografiereport Deutschland 2040,' bertelsmann-stiftung.de. Институциональные инвесторы рассматривают жилье для пожилых как контрциклическое: недавнее приобретение Vonovia нескольких объектов по уходу подчеркивает стратегическую уверенность в этой нише. Деятельность по модернизации также интенсифицируется, поскольку владельцы адаптируют существующие единицы к предпочтениям старения на месте. Сервис-ориентированный дизайн - близость к медицинской инфраструктуре, доступные планировки и общественные пространства - как ожидается, будет отличать выигрышные проекты. Этот демографический попутный ветер дает рынку жилой недвижимости Германии еще одну долгосрочную защитную опору.

Приток высококвалифицированных мигрантов повышает потребности в арендном жилье в технологических центрах

Иностранное население Берлина выросло до 971 878 в 2024 году, что равняется 24,9% жителей, поддерживаемое квалифицированными специалистами из Индии, Китая и других стран. Франкфурт и Мюнхен регистрируют аналогичные притоки, связанные с расширением финтеха и полупроводников. Эти группы обычно предпочитают высококачественную аренду рядом с кластерами занятости, поддерживая премиальную заполняемость и рост арендной платы. Застройщики, адаптирующие единицы с гибкими условиями аренды, меблированными вариантами и сильным цифровым подключением, извлекают выгоду из этой тенденции. Географическая концентрация талантов поддерживает восходящее давление на аренду в основных районах и закрепляет аренду как самый быстрорастущий сегмент рынка жилой недвижимости Германии.

Анализ влияния ограничений

| Ограничение | ( ~ ) % Влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Инфляция строительных расходов сжимает маржу застройщиков | -1.2% | Национальный, с острым воздействием в высокозатратных мегаполисах | |

| Нехватка квалифицированной рабочей силы вызывает задержки проектов | -0.6% | Национальный, особенно острый в Баварии, Баден-Вюртемберге | |

| Рост ставок ЕЦБ ужесточает доступность ипотеки | -0.5% | Национальный, с большим влиянием на первых покупателей | Короткий срок (≤ 2 лет) |

| Ограничения арендной платы в городах | -0.4% | Берлин, Мюнхен, Франкфурт, Гамбург | |

| Источник: Mordor Intelligence | |||

Инфляция строительных расходов сжимает маржу застройщиков

Цены на строительство выросли на 3,2% в годовом исчислении в феврале 2025 года, продолжая десятилетний рост, который увеличил расходы на 64% с 2010 года[3]Statistisches Bundesamt, 'Baupreise für Wohngebäude Februar 2025,' destatis.de. Более высокие счета за сталь, бетон и заработную плату угрожают жизнеспособности проектов, особенно в мегаполисах с дефицитом земли, где участки уже требуют высоких премий. Почти половина подрядчиков ожидают снижения доходов в 2025 году, что побуждает к большему внедрению сборного строительства, более длинных контрактов с поставщиками и упрощения дизайна. Рынок жилой недвижимости Германии, следовательно, сталкивается с немедленным сжатием прибыльности до стабилизации кривых затрат или до того, как инновации обеспечат материальную экономию.

Ограничения арендной платы в городах ограничивают рост доходов арендодателей

Федеральное продление Mietpreisbremse до 2029 года ограничивает новые договоры аренды на 10% выше сравнительных местных уровней арендной платы, ограничивая потенциал роста доходов арендодателей в городах с высоким спросом. Потолки доходов рискуют отговорить от свежего арендного предложения именно там, где дефицит наиболее острый. Владельцы переходят к ESG обновлениям и исключениям для новостроек, чтобы сохранить доходность, однако хроническая регулятивная неопределенность остается тормозом инвестиционного импульса на основных городских рынках.

Анализ сегментов

По типу недвижимости: Квартиры стимулируют городскую плотность

Квартиры и кондоминиумы занимали 65,12% доли рынка жилой недвижимости Германии в 2024 году, подчеркивая, как демографические изменения и городская кластеризация рабочих мест поддерживают спрос на компактные единицы. Средняя арендная плата в Берлине выросла на 10,6% в 2024 году, подтверждая ценовую силу хорошо расположенных квартир при ограниченном новом предложении. Виллы и дома с землей, хотя и меньший сегмент, по прогнозам, покажут среднегодовой темп роста 4,31%, поскольку гибридная работа позволяет домохозяйствам обменять время в пути на более крупные пригородные участки. Модульное строительство и внеплощадочное сборное производство сокращают сроки поставки для многоквартирных проектов, обеспечивая более быстрый оборот капитала на рынке жилой недвижимости Германии.

Растущий институциональный аппетит к строительству квартир для сдачи в аренду поддерживает текущее формирование капитала, а высокие показатели поглощения оправдывают премиальные удобства, такие как коворкинг-пространства и фитнес-центры. Рост односемейного пригородного жилья наиболее заметен вокруг Гамбурга и Кельна, где про-семейные политики и улучшенные железнодорожные связи поощряют внешнюю миграцию. Однако даже эти краевые разработки остаются привязанными к городским ядрам через транзит, делая их неотъемлемой частью более широкого рынка жилой недвижимости Германии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ценовому сегменту: Доступное жилье ускоряется

Активы среднего сегмента сохранили 47,12% размера рынка жилой недвижимости Германии в 2024 году, однако доступный сегмент является самым быстро движущимся со среднегодовым темпом роста 4,34%, поддерживаемый субсидиями для 100 000 новых социальных единиц каждый год и благоприятными правилами амортизации. Застройщики, способные сбалансировать контроль расходов с ESG целями, могут захватить значительное государственное финансирование и налоговые компенсации. Хотя элитные дома торгуются на бренде и дефиците, ужесточенная доступность ипотеки после повышения ставок ЕЦБ сместила объем к субсидированным продуктам.

В восточных мегаполисах, таких как Лейпциг, естественная доступность и быстрый рост заработной платы сочетаются для привлечения ищущих ценность мигрантов, дополнительно повышая доступный конвейер. И наоборот, ограниченные участки в основных городах оставляют люксовый сегмент более зависимым от международных покупателей и богатых наличными местных жителей. Сбалансированные портфели, которые смешивают стабильность среднего сегмента с субсидированными доступными разработками, кажутся лучше всего позиционированными в индустрии жилой недвижимости Германии.

По бизнес-модели: Рост аренды опережает продажи

Продажи все еще представляли 66% оборота 2024 года, однако аренда планирует среднегодовой темп роста 4,51% до 2030 года, поскольку более молодые домохозяйства ценят гибкость над собственностью. Институциональные платформы теперь обеспечивают массовые арендные схемы, рассматривая предсказуемый денежный поток как хедж против ценовой волатильности. Vonovia инвестировала 409,6 млн евро в обновления в течение Q1 2025 года, чтобы поднять заполняемость и продлить срок службы активов.

В Берлине и Мюнхене постоянная входящая миграция ужесточает вакансию ниже 2%, поддерживая премии за аренду и стимулируя больше предложения в арендном формате. Меньшие города остаются ориентированными на продажи, но постепенный культурный сдвиг к аренде виден по всей стране, укрепляя аренду как структурную опору роста рынка жилой недвижимости Германии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По способу продажи: Первичный рынок набирает импульс

Вторичные транзакции составляли 71% активности 2024 года, отражая огромный существующий запас Германии. Первичные продажи, однако, развиваются со среднегодовым темпом роста 4,55%, поскольку домохозяйства ищут энергоэффективные новостройки, квалифицирующиеся для стимулов KfW. Покупатели воспринимают будущее регулятивное ужесточение и выбирают соответствующие объекты заранее, избегая расходов на модернизацию.

Реформы жилищного турбо, объявленные в феврале 2025 года, обещают более быстрые одобрения, что может дополнительно поднять объем новостроек. Коридоры роста вокруг внешнего кольца Берлина и периферии Мюнхена стали горячими точками для генеральных планированных сообществ, предлагающих функции умного дома, зарядку электромобилей и системы тепловых насосов. Этот сдвиг расширяет общий размер рынка жилой недвижимости Германии, относящийся к совершенно новым запасам.

Географический анализ

Берлин занимал 14,8% рынка жилой недвижимости Германии в 2024 году и остается самым ликвидным жилищным центром страны. Средняя арендная плата достигла 13,89 евро за кв. м после годового роста на 10,6%, и ограниченная земля для застройки продолжает поддерживать восходящее давление несмотря на политику ограничения арендной платы. Государственные пилотные проекты социального жилья, использующие модульные единицы, направлены на облегчение дефицита без разбавления ESG целей, обеспечивая соответствие нового запаса климатической политике.

Лейпциг предлагает самое быстрое расширение с прогнозируемым среднегодовым темпом роста 4,6% до 2030 года. Его привлекательность заключается в конкурентоспособном ценообразовании, хороших железнодорожных связях и укрепляющейся логистической базе, которая привлекает как арендаторов, так и работодателей. Нетто-миграция из Гамбурга и Мюнхена подчеркивает его потенциал наверстывания. Сам Мюнхен остается самым дорогим городом Германии, с ценами на квартиры превышающими 7 273 евро за кв. м, закрепленными надежным кластером наук о жизни и полупроводников, который смягчает макроэкономические шоки.

Франкфурт выигрывает от пост-Brexit финансовых перемещений и устойчивого спроса на премиальную центральную аренду, поскольку 6% продаж домов 2024 года вовлекали иностранных покупателей. Портовая экономика Гамбурга обеспечивает стабильный, если более медленный, жилищный рост. Кельн и Дюссельдорф выделяются как сбалансированные рынки, сочетающие относительную доступность с сильными основами занятости. Продолжающиеся инфраструктурные обновления через область Рейн-Рур дополнительно укрепляют полицентрическую структуру Германии, позволяя инвесторам и застройщикам диверсифицировать, оставаясь в рамках рынка жилой недвижимости Германии.

Конкурентный ландшафт

Сектор демонстрирует умеренную концентрацию, возглавляемую Vonovia SE с примерно 543 000 единиц стоимостью 83,7 млрд евро в трех странах. После записи убытков в 6,8 млрд евро в 2023 году, Vonovia улучшила скорректированную EBITDA Q1 2025 года на 15,1%, подчеркивая операционную эффективность и поворот к высокодоходным ремонтам[4]Vonovia SE, 'Quarterly Statement Q1 2025,' vonovia.de. ESG соответствие находится в центре конкурентной стратегии; ведущие арендодатели соревнуются в модернизации запасов для достижения целей климатической нейтральности 2045 года, снижая энергоемкость и привлекая субсидированное финансирование.

Консолидация продолжается через селективные приобретения - более раннее поглощение Vonovia Deutsche Wohnen остается шаблоном - в то время как богатые капиталом иностранные фонды преследуют покупки платформ, такие как предстоящая сделка Partners Group с Empira. Принятие технологий расходится: более крупные игроки используют BIM, IoT сенсоры и планирование обслуживания на основе ИИ, открывая преимущества в расходах и сервисе для арендаторов. Меньшие региональные владельцы сохраняют преимущество через гиперлокальное знание рынка, но сталкиваются с более высокими расходами на соответствие и капитал.

Вертикали жилья для пожилых, доступного жилья и строительства для сдачи в аренду привлекают специализированных участников, поддерживаемых пенсионным и страховым капиталом, ищущим надежный долгосрочный доход. Эта специализация повышает общие требования к возможностям в рамках рынка жилой недвижимости Германии и ставит премиум на экспертизу исполнения и масштабируемость.

Лидеры индустрии жилой недвижимости Германии

Vonovia SE

Deutsche Wohnen SE

LEG Immobilien SE

Consus Real Estate

SAGA Unternehmensgruppe Hamburg

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Vonovia SE сообщила о росте скорректированной EBITDA Q1 2025 на 15,1% до 698,5 млн евро и назначила Луку Муцича входящим генеральным директором.

- Апрель 2025: Wohnatlas 2025 от Postbank прогнозировал 0,4% годовой рост цен на существующие кондоминиумы по всей стране до 2035 года, с Лейпцигом на 1,9%.

- Март 2025: Vonovia закрыла 2024 год со скорректированной EBITDA 2,6 млрд евро и обозначила 3000 новых единиц на 2025 год.

- Февраль 2025: Федеральный пакет 'турбо жилищного строительства' обещал более быстрые разрешения и более высокие расходы на социальное жилье.

Охват отчета о рынке жилой недвижимости Германии

Жилая недвижимость относится к земле и любым зданиям для жилых целей. Наиболее распространенный тип жилой недвижимости - односемейные жилища. Полный фоновый анализ рынка жилой недвижимости Германии, включающий оценку экономики и вклада секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов и возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции, и воздействие COVID-19, освещается в отчете.

Рынок жилой недвижимости Германии сегментирован по типу (виллы, дома с землей, кондоминиумы и квартиры) и ключевым городам (Берлин, Гамбург, Кельн, Мюнхен и остальная часть Германии). Отчет предлагает размер рынка и прогнозы для всех вышеперечисленных сегментов в стоимостном выражении (доллары США).

| Квартиры и кондоминиумы |

| Виллы и дома с землей |

| Доступное |

| Средний сегмент |

| Элитное |

| Продажи |

| Аренда |

| Первичные (новостройки) |

| Вторичные (перепродажа существующих домов) |

| Берлин |

| Гамбург |

| Мюнхен |

| Кельн |

| Франкфурт |

| Дюссельдорф |

| Лейпциг |

| Остальная часть Германии |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и дома с землей | |

| По ценовому сегменту | Доступное |

| Средний сегмент | |

| Элитное | |

| По бизнес-модели | Продажи |

| Аренда | |

| По способу продажи | Первичные (новостройки) |

| Вторичные (перепродажа существующих домов) | |

| По ключевым городам | Берлин |

| Гамбург | |

| Мюнхен | |

| Кельн | |

| Франкфурт | |

| Дюссельдорф | |

| Лейпциг | |

| Остальная часть Германии |

Ключевые вопросы, на которые отвечает отчет

Какова текущая стоимость рынка жилой недвижимости Германии?

Она составляет 722,61 млрд долларов США в 2025 году и, по прогнозам, достигнет 885,09 млрд долларов США к 2030 году.

Какой город занимает наибольшую долю рынка жилой недвижимости Германии?

Берлин лидирует с 14,8% национальной жилищной стоимости в 2024 году.

Почему аренда растет быстрее, чем продажи в Германии?

Предпочтения мобильности, институциональные инвестиции в строительство для сдачи в аренду и более жесткая доступность ипотеки ускоряют спрос на аренду со среднегодовым темпом роста 4,51%.

Как субсидии KfW влияют на новое строительство?

Низкопроцентные кредиты до 150 000 евро на единицу и гранты на отопительные системы, покрывающие до 70% расходов, делают энергоэффективные новостройки финансово привлекательными.

Последнее обновление страницы: