Анализ рынка гидроаккумулирующих насосов

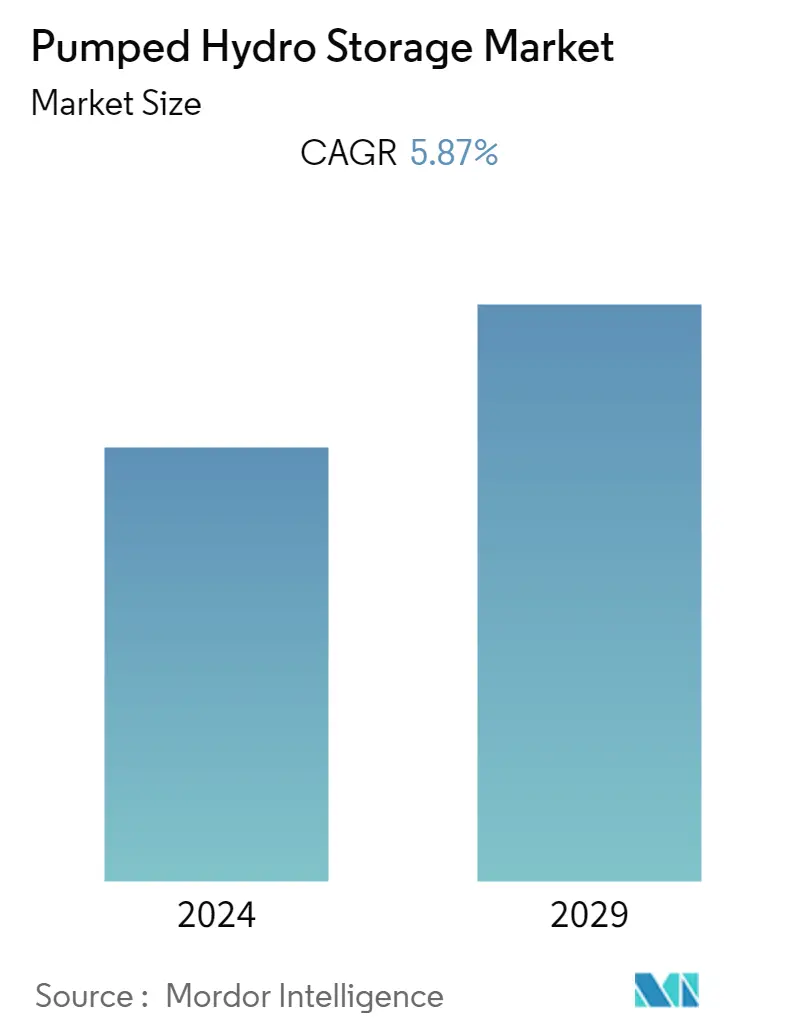

Общая мощность рынка гидроаккумулирующих установок в 2021 году составила 165 ГВт, а среднегодовой темп роста, вероятно, составит 5,87% в течение прогнозируемого периода.

Из-за перебоев в цепочках поставок COVID-19 нанес ущерб рынку гидроаккумулирующих электростанций. Однако в 2022 году рынок восстановился.

- Ожидается, что в течение прогнозируемого периода рынок PHS будет определяться интеграцией переменных возобновляемых источников энергии и необходимостью поддержания стабильности сети. Более того, усиление правительственных целей по поэтапному отказу от ископаемого топлива, вероятно, будет способствовать росту рынка в течение прогнозируемого периода.

- Однако в течение прогнозируемого периода на исследуемый рынок, вероятно, повлияют экологические и социальные последствия проектов PHS и растущая конкуренция со стороны других технологий хранения энергии.

- В настоящее время разрабатываются несколько новых технологий PSH. Ожидается, что это ускорит разработку и использование технологии PSH для хранения энергии, одновременно снизив затраты и негативное воздействие на окружающую среду в будущем, создавая несколько возможностей. Кроме того, по данным Международной ассоциации гидроэнергетики, к 2030 году, вероятно, будет введено в эксплуатацию около 240 ГВт проектов PSH.

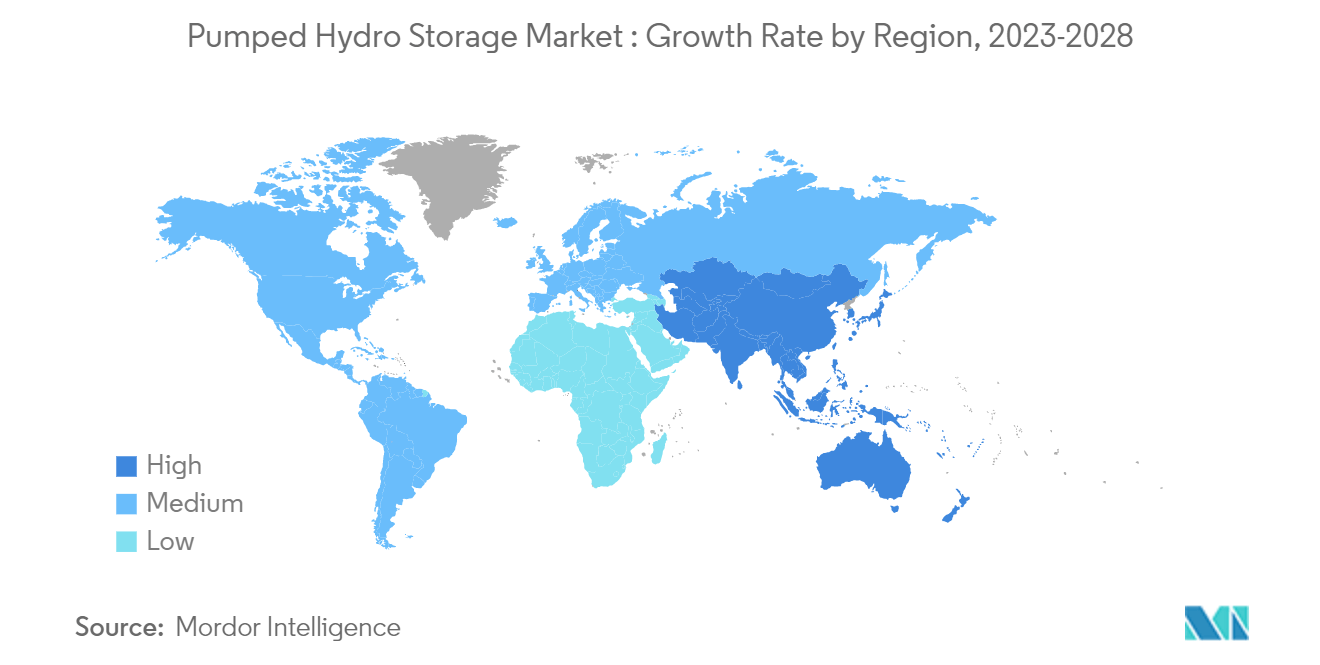

- Азиатско-Тихоокеанский регион оказался крупнейшим рынком гидроаккумулирующих мощностей, поскольку в 2020 году он достиг самого высокого годового прироста мощности, продолжая траекторию роста, в первую очередь обусловленную Китаем.

Тенденции рынка гидроаккумулирующих насосов

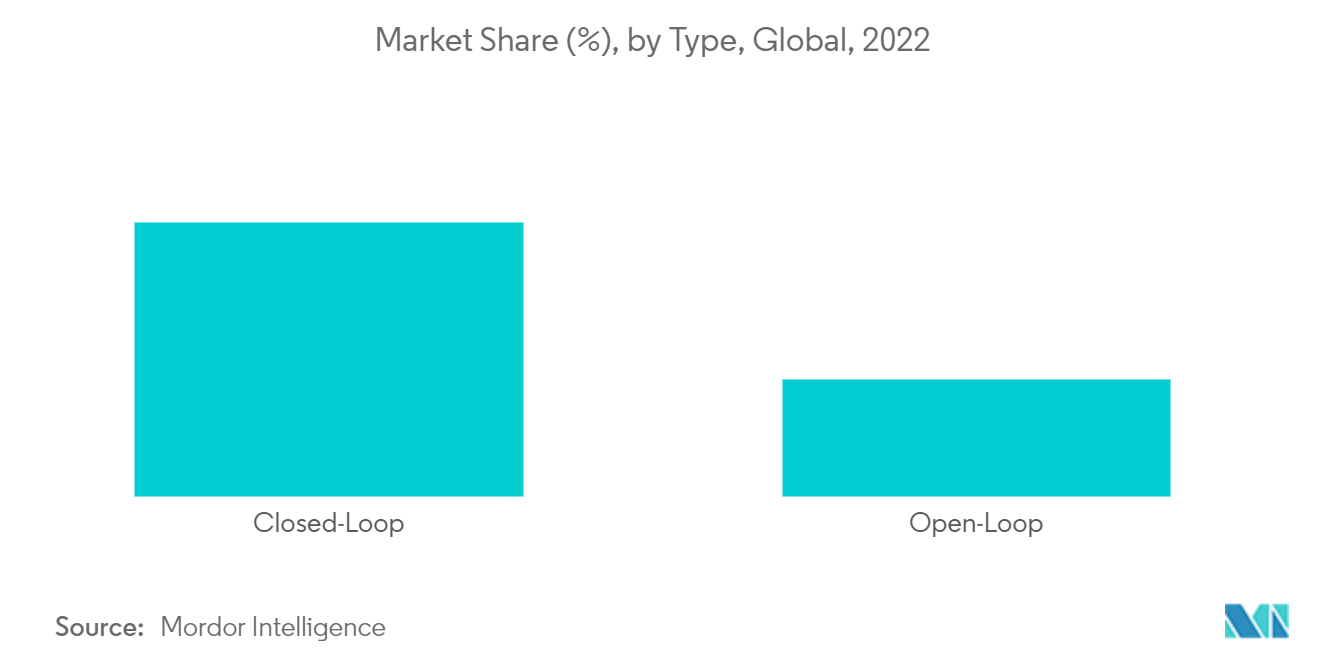

Ожидается, что сегмент замкнутого цикла будет доминировать на рынке

- В замкнутых системах создаются насосные гидроаккумулирующие станции, в которых искусственно сооружаются один или оба водоема и ни в один из водоемов не осуществляется естественный приток воды. Единственный способ сохранить значительное количество энергии — разместить большой водоем относительно второго водоема, но как можно выше над ним. В некоторых местах это происходит естественным образом. В других случаях один или оба водоема созданы человеком. Умеренно низкая плотность энергии насосных систем хранения влечет за собой либо значительные различия в высоте, либо большие потоки между резервуарами.

- Гидроаккумулирующая система с замкнутым контуром обеспечивает высокую гибкость, надежность и выходную мощность. Поскольку гидроаккумулирующие системы с замкнутым контуром не связаны с существующими речными системами, их воздействие на окружающую среду меньше по сравнению с гидроаккумулирующими системами с открытым контуром. Более того, они могут быть расположены там, где требуется поддержка сети, и поэтому их не обязательно размещать рядом с существующей рекой.

- В ближайшие годы системы с замкнутым контуром, вероятно, станут свидетелями значительного роста из-за большей уверенности в получении лицензии или разрешения на эксплуатацию, поскольку они не мешают существующим речным системам или каким-либо водным потокам. По данным Тихоокеанской северо-западной национальной лаборатории (PNNL) Министерства энергетики США (DOE), количество заявок на получение лицензий и предварительных разрешений на гидроаккумулирующие системы замкнутого цикла значительно возросло в последние годы.

- Растущая реализация проектов гидроаккумулирования замкнутого цикла в таких странах, как США, может создать благоприятный бизнес-сценарий для разработчиков, стремящихся расширить свое присутствие на рынке.

- Например, Sumatera Pump Storage — это гидроэнергетический проект мощностью 500 МВт. Это планируется в Западной Суматре, Индонезия. В настоящее время проект находится на стадии анонса. Он будет разрабатываться в один этап. Строительство проекта, вероятно, начнется в 2024 году, а его коммерческая эксплуатация ожидается в 2027 году. Ожидается, что стоимость проекта составит около 1,107 миллиарда долларов США.

- Ожидается, что благодаря всем этим факторам сегмент замкнутого цикла будет лидировать на рынке в течение следующих нескольких лет.

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке

- По данным Международной ассоциации гидроэнергетики, по состоянию на 2021 год в Азиатско-Тихоокеанском регионе было около 685 ГВт установленной гидроаккумулирующей мощности, при этом на долю Китая и Японии приходилось большая часть в регионе. В 2021 году установленная мощность гидроэлектростанций составила около 23,85 ГВт.

- Поскольку Азиатско-Тихоокеанский регион продолжает отходить от ископаемого топлива, строятся возобновляемые источники энергии, гидроэнергетика и гидроаккумулирующие мощности, особенно в Китае, Японии, регионе АСЕАН, Южной Корее и Индии.

- Кроме того, Китай объявил о своем плане стать углеродно-нейтральным к 2060 году и достичь пикового потребления угля к 2025 году. Помимо среднесрочных и долгосрочных планов Китая по развитию гидроаккумулирующих гидроэлектростанций, опубликованных в сентябре 2021 года, он поставил амбициозные цели по достижению общего количества установленных мощность не менее 62 МВт к 2025 году и 120 ГВт к 2030 году. Это привело к увеличению инвестиций в сектор возобновляемых источников энергии, и в 2021 году было установлено около 21 ГВт новых гидроэлектростанций, включая 1,2 ГВт гидроаккумулирующих электростанций последних четырех энергоблоков. Проект Цзиси.

- Кроме того, гидроаккумулирующая электростанция Цзиси мощностью 1,8 ГВт является крупнейшим проектом гидроаккумулирования, стоимость которого оценивается в 1,61 миллиарда долларов США. Его разработала Государственная сетевая компания Синьюань, дочерняя компания Государственной сетевой корпорации Китая (SGCC).

- Кроме того, в Юго-Восточной Азии произошло значительное развитие рынков гидроэнергетики и гидроаккумулирования. Однако многие проекты были отложены из-за постоянных ограничений из-за пандемии COVID-19. Однако Всемирный банк провел саммит, чтобы побудить страны Южной Азии инвестировать в устойчивую гидроэнергетику.

- Например, в сентябре 2021 года Индонезия объявила о строительстве первой гидроаккумулирующей электростанции. Ожидается, что проект Upper Cisokan PSH, поддерживаемый Всемирным банком, будет иметь мощность 1040 МВт и будет расположен между Джакартой и Бандунгом. Это обеспечит необходимую гибкость системы электроснабжения региона.

- Аналогичным образом, Южнокорейская ассоциация гидроэнергетики объявила о строительстве трех новых проектов общей мощностью 1,8 ГВт в Почхоне, Хончхоне и Ёндоне, которые планируется завершить к 2034 году.

- По вышеуказанным причинам ожидается, что Азиатско-Тихоокеанский регион будет лидировать на рынке гидроаккумулирования в течение следующих нескольких лет.

Обзор отрасли гидроаккумулирования

Рынок гидроаккумулирующих электростанций умеренно фрагментирован. В число ключевых игроков на рынке входят (не в определенном порядке) General Electric Company, Siemens AG, Enel SpA, Duke Energy Corporation, Voith GmbH Co. KGaA и другие.

Лидеры рынка гидроаккумулирующих насосов

Siemens AG

Enel SpA

Duke Energy Co.

Voith GmbH & Co. KGaA

General Electric Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гидроаккумулирующих систем

- Январь 2023 г. Greenko Group объявила об инвестициях в размере 1,2 млрд долларов США в создание проекта гидроаккумулирования в районе Нимуч штата Мадхья-Прадеш, Индия. Проект будет иметь ежедневную мощность хранения 11 ГВтч. Кроме того, проект гидроаккумулирования будет подключен к межгосударственной сети электропередачи и, как ожидается, будет введен в эксплуатацию в декабре 2024 года.

- Июнь 2022 г. Государственный совет по содействию инвестициям (SIPB) Андхра-Прадеша, Индия, одобрил четыре проекта Adani Green Energy по гидроаккумулированию общей мощностью 3700 МВт. Проект требует инвестиций в размере 2 миллиардов долларов США. Компания, вероятно, построит электростанцию мощностью 1200 МВт в Курукутти и электростанцию мощностью 1000 МВт в Карриваласе. Кроме того, проект мощностью 1000 МВт будет построен в Гандикоте и электростанции мощностью 500 МВт в Читравати.

Сегментация отрасли гидроаккумулирования

Гидроаккумулирующие гидроэлектростанции (ПАГ) – это вид гидроаккумулирующих электростанций. Это конфигурация двух резервуаров для воды, расположенных на разных высотах, которые могут генерировать электроэнергию, когда вода движется из одного в другой (сброс), проходя через турбину. Системе также требуется электроэнергия для перекачки воды обратно в верхний резервуар (подпитка). Рынок гидроаккумулирующих систем сегментирован по типу и географическому положению. По типу рынок подразделяется на открытый и закрытый. В отчете также рассматриваются размер рынка и прогнозы рынка гидроаккумулирующих электростанций в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе установленной мощности (гигаватт).

| Открытый цикл |

| Замкнутый контур |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| Тип | Открытый цикл |

| Замкнутый контур | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка гидроаккумулирующих насосов

Каков текущий размер рынка гидроаккумулирующих систем?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке гидроаккумулирующих систем среднегодовой темп роста составит 5,87%.

Кто являются ключевыми игроками на рынке Насосные гидроаккумулирующие устройства?

Siemens AG, Enel SpA, Duke Energy Co., Voith GmbH & Co. KGaA, General Electric Company – основные компании, работающие на рынке гидроаккумулирующих систем.

Какой регион на рынке гидроаккумулирования является наиболее быстрорастущим?

По оценкам, на Ближнем Востоке и в Африке темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Насосные гидроаккумуляторы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка гидроаккумулирующих электростанций.

Какие годы охватывает рынок ГЭС?

В отчете рассматривается исторический размер рынка гидроаккумулирующих насосов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка гидроаккумулирующих насосов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли гидронасосных электростанций

Статистические данные о доле рынка гидронасосных электростанций в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ гидроаккумулирующих электростанций включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.