Анализ рынка нефтехранилищ

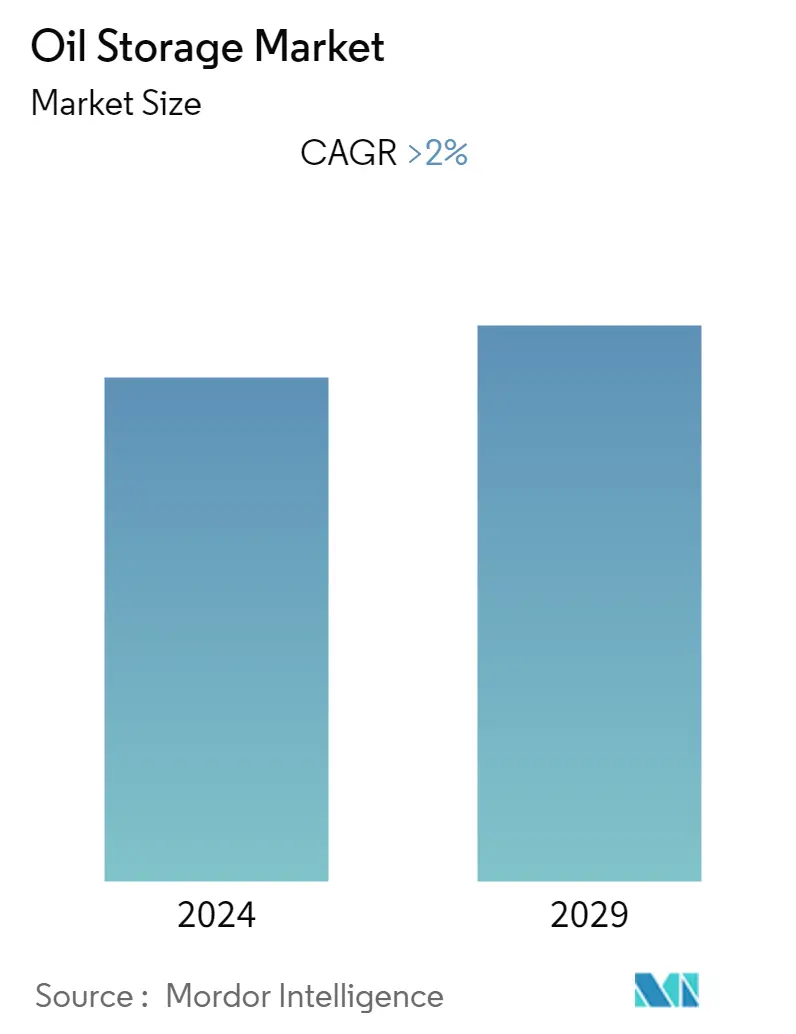

Ожидается, что рынок хранения нефти будет расти в среднем на 2% в течение прогнозируемого периода 2020–2025 годов. Под хранилищем нефти понимаются резервуары или терминалы (группа резервуаров), используемые для хранения добытой нефти над или под землей. Кроме того, нефтехранилище является частью среднего сектора нефтяной промышленности. Ожидается, что растущий спрос на большие емкости для хранения, рост добычи нефти и снижение цен на сырую нефть будут основными факторами, которые будут стимулировать рынок в течение прогнозируемого периода. Кроме того, растущие правительственные инициативы по выбросам парниковых газов и хранению нефти для защиты национальной экономики во время энергетических кризисов являются одними из факторов, которые, как ожидается, будут способствовать росту рынка. Однако высокие инвестиции и затраты на техническое обслуживание являются ключевым фактором, сдерживающим рост мирового рынка хранения нефти.

- Снижение цен на сырую нефть увеличивает спрос на хранение нефти в огромных количествах. Увеличение дискреционного дохода на потребительские расходы может дополнительно стимулировать экономику, тем самым стимулируя спрос на рынок хранения нефти в течение прогнозируемого периода.

- Ожидается, что технологическое развитие, инвестиции в развитие хранилищ и новые трубопроводы для увеличения вместимости резервуаров создадут огромные возможности для крупных игроков, работающих на рынке.

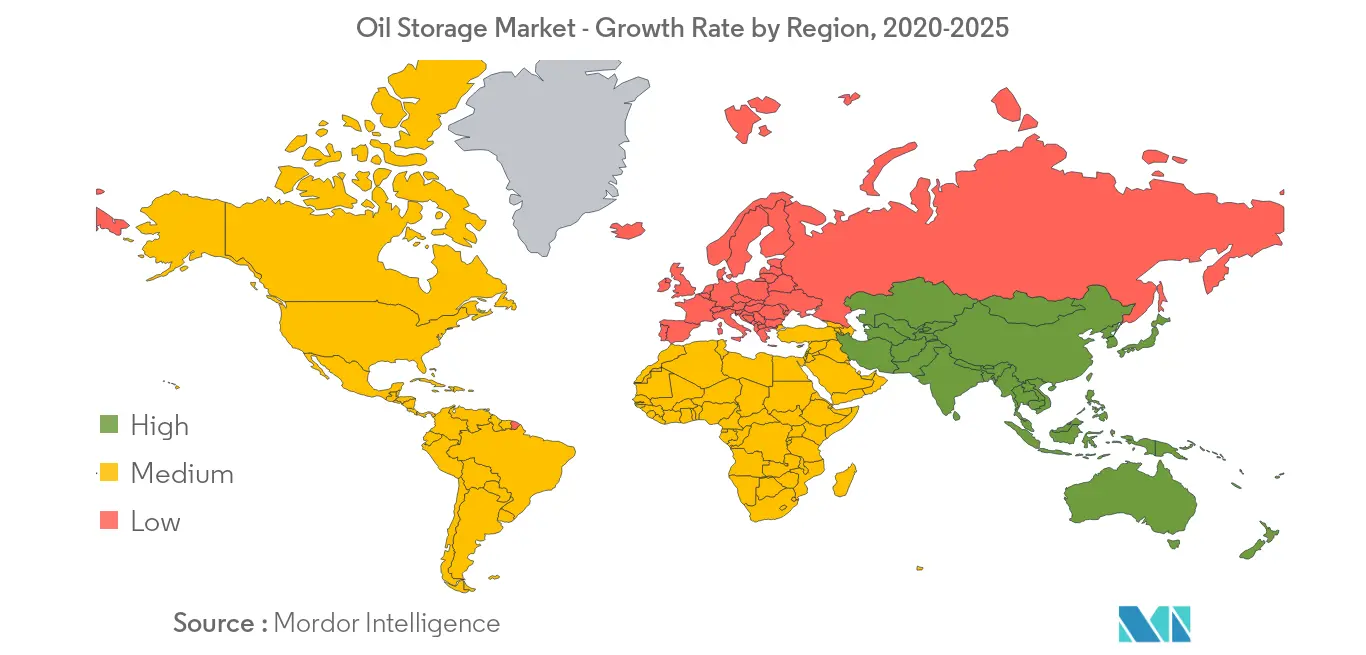

- Ожидается, что Северная Америка станет крупнейшим рынком в течение прогнозируемого периода благодаря увеличению мощностей и количеству хранилищ сырой нефти, в основном в Соединенных Штатах.

Тенденции рынка хранения нефти

Низкие цены на сырую нефть стимулируют рыночный спрос

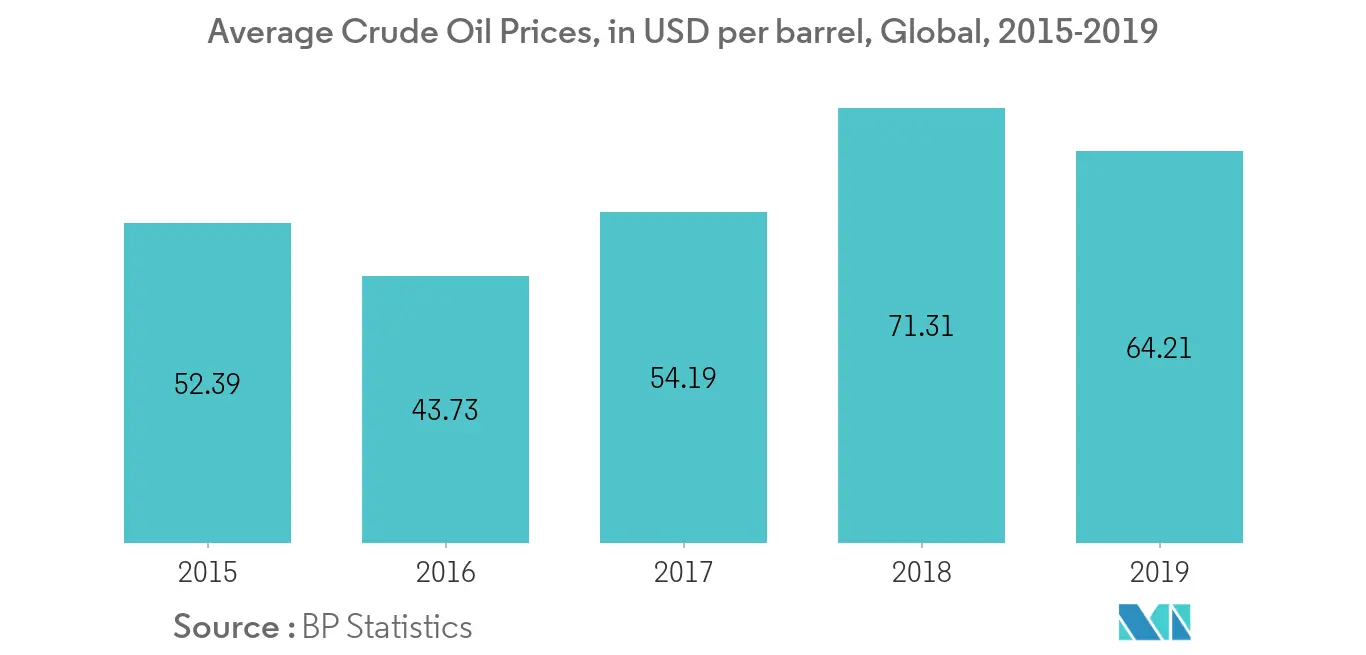

- Ожидается, что снижение цен на сырую нефть будет стимулировать рынок, поскольку, поскольку цена на нефть снижается, ожидается, что спрос на хранилища нефти увеличится, т.е. потребители хранят нефть в больших объемах только тогда, когда цены низкие.

- Мировая цена на сырую нефть в 2019 году составила 64,21 доллара США за баррель. По сравнению с 2018 годом наблюдалось снижение на 11% (71,31 доллара за баррель).

- Производственные затраты влияют на цены наряду с емкостью складских помещений; хотя направление процентных ставок менее эффективно, оно также может влиять на цены сырьевых товаров.

- По состоянию на сентябрь 2019 года около 50% мощностей хранилищ используется в Кушинге, штат Оклахома. Однако ожидается, что замедление добычи и улучшение сети трубопроводов снизят вероятность того, что хранилища нефти исчерпают свои пределы, что еще больше поможет инвесторам избавиться от опасений по поводу слишком большого объема нефти. предложение и рост цен на нефть.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что низкие цены на сырую нефть будут стимулировать рыночный спрос в течение прогнозируемого периода.

Северная Америка будет доминировать на рынке

- В 2019 году потребление нефти в Северной Америке (включая легкие дистилляты, средние дистилляты, мазут и другие) составило 23536 тысяч баррелей в сутки (кб/сут), т.е. снижение на 0,7% по сравнению с 2018 годом (23692 кб/д)..

- Аналогичным образом, потребление нефти в США можно оценить как 19 400 тыс. баррелей в сутки по состоянию на 2019 год. По сравнению с 2018 годом наблюдалось снижение на 0,1% (19 428 тыс. баррелей в сутки). Ожидается, что Соединенные Штаты будут доминировать на рынке в регионе Северной Америки благодаря увеличению мощностей и капитальным затратам на новые проекты строительства нефтехранилищ, за которыми последует Канада.

- Рост добычи нефти в Канаде привел к полной загрузке мощностей хранилищ и трубопроводов. В стране запланированы новые нефтехранилища для удовлетворения спроса отечественных производителей нефти.

- Крупнейшие нефтехранилища Северной Америки — Фрипорт V (США), Вест-Хакберри (США) и Биг-Хилл (США). Кроме того, крупнейшими месторождениями хранения сырой нефти в США были Кушинг, Оклахома (82 миллиона баррелей), Морской нефтяной порт Луизианы (67 миллионов баррелей), Хьюстон, Техас (36 миллионов баррелей) и т.д. месторождения росли, ожидается, что спрос на рынок хранения нефти в Северной Америке в течение прогнозируемого периода увеличится.

- Хранилища сырой нефти в США быстро сокращаются, хотя и с низкого стартового уровня, и пространство для резервуаров, вероятно, станет проблемой, если мировой рынок нефти останется сильно перенасыщенным. Поскольку глобальные блокировки уже резко сокращают спрос на нефть, нехватка хранилищ будет еще больше влиять на и без того низкие цены, оставляя производителям мало финансовых или физических альтернатив, кроме как перекрыть краны.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что Северная Америка будет доминировать на рынке хранения нефти в течение прогнозируемого периода.

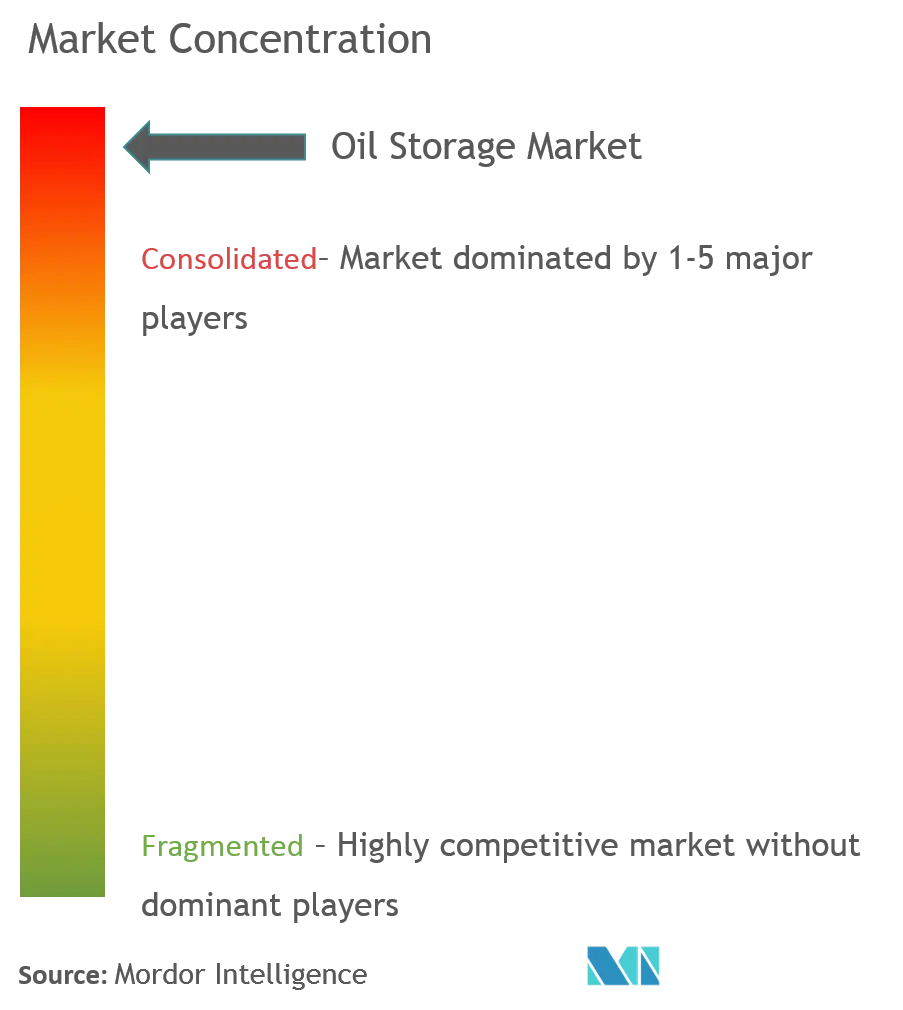

Обзор отрасли хранения нефти

Рынок нефтехранилищ консолидирован. В число крупных игроков входят Koninklijke Vopak NV, Vitol Tank Terminals International BV (VTTI), Oiltanking GmbH, Buckeye Partners, LP и Shawcor Ltd.

Лидеры рынка нефтехранилищ

Koninklijke Vopak NV

Vitol Tank Terminals International BV (VTTI)

Oiltanking GmbH

McDermott International Inc.

China National Petroleum Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли хранения нефти

Отчет о рынке хранения нефти включает в себя:.

| Северная Америка |

| Азиатско-Тихоокеанский регион |

| Европа |

| Южная Америка |

| Ближний Восток и Африка |

| География | Северная Америка |

| Азиатско-Тихоокеанский регион | |

| Европа | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка нефтехранилищ

Каков текущий размер рынка хранения нефти?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке хранения нефти будет зарегистрирован среднегодовой темп роста более 2%.

Кто являются ключевыми игроками на рынке Хранение нефти?

Koninklijke Vopak NV, Vitol Tank Terminals International BV (VTTI), Oiltanking GmbH, McDermott International Inc., China National Petroleum Corporation — основные компании, работающие на рынке хранения нефти.

Какой регион на рынке хранения нефти является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке хранения нефти?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка хранения нефти.

Какие годы охватывает рынок хранения нефти?

В отчете рассматривается исторический размер рынка хранения нефти за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка хранения нефти на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли хранения нефти

Статистические данные о доле, размере и темпах роста доходов на рынке нефтехранилищ в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтехранилищ включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.