Анализ рынка гидрогенераторов

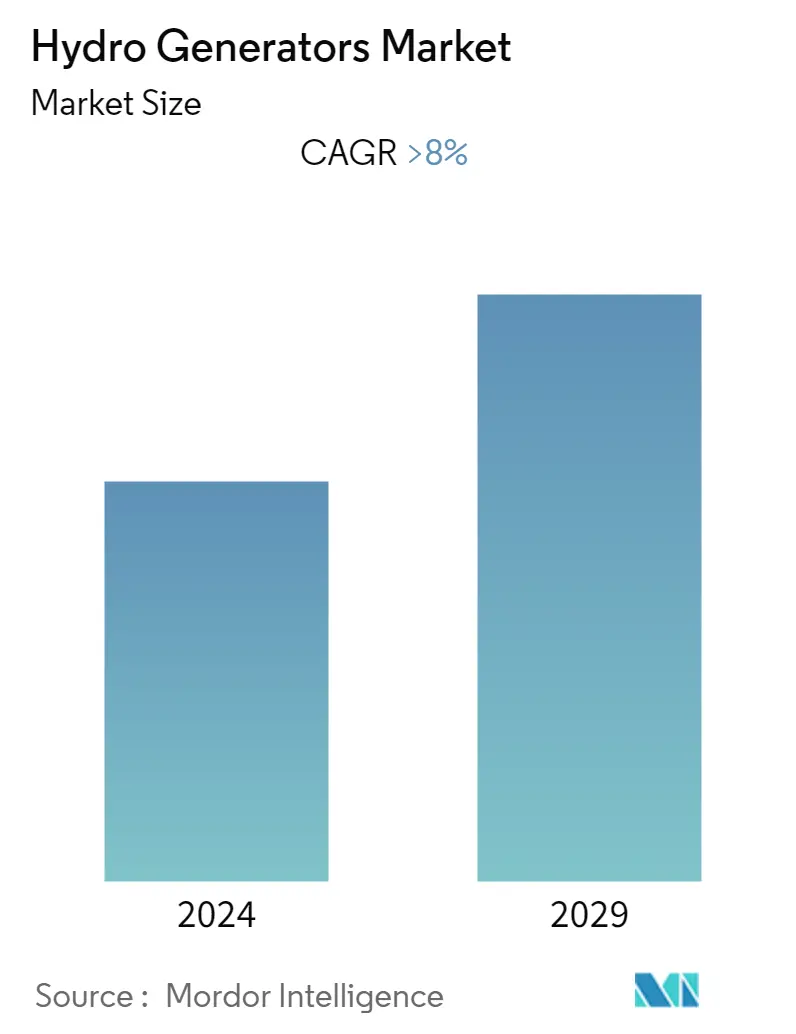

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка гидрогенераторов составит более 8%.

Рынок испытал негативное влияние Covid-19. В настоящее время рынок достиг допандемического уровня.

- Основными факторами, которые движут рынком, являются растущее внимание к возобновляемым источникам энергии для сокращения выбросов CO2 и растущее внимание к альтернативным видам топлива для достижения неразрушимой формы энергии.

- Однако ожидается, что такие факторы, как высокие требования к капитальным затратам, особенно на ключевых рынках, ограниченность экономических площадок и дополнительные расходы, возникающие для устранения социальных и экологических последствий, будут препятствовать росту рынка в течение прогнозируемого периода.

- Ожидается, что инициативы по сокращению выбросов углекислого газа в странах вскоре создадут новые возможности. Например, Индонезия разработала стратегию развития гидроэнергетики, направленную на ускорение промышленного роста и сокращение выбросов углекислого газа на 29% к 2030 году.

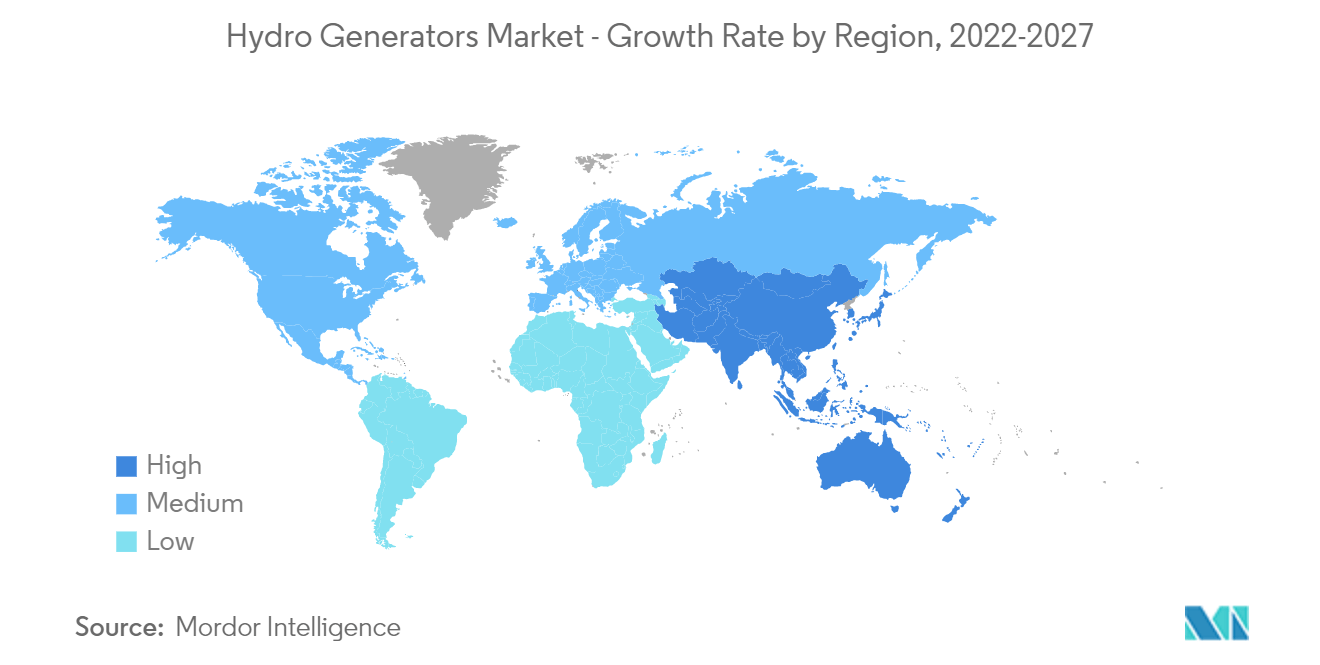

- Ожидается, что Азиатско-Тихоокеанский регион продолжит доминировать на рынке гидрогенераторов с самой высокой установленной мощностью гидроэлектростанций. Китай и Индия являются ведущими странами региона, которые доминируют на рынке, располагая большей частью общей установленной мировой гидроэнергетической мощности.

Тенденции рынка гидрогенераторов

Крупные гидрогенераторы как важный сегмент

- К крупным гидрогенераторам относятся генераторы мощностью более 30 мегаватт, которые в основном используют турбины Фрэнсиса и Каплана для улавливания максимальной энергии из текущей воды для выработки электроэнергии.

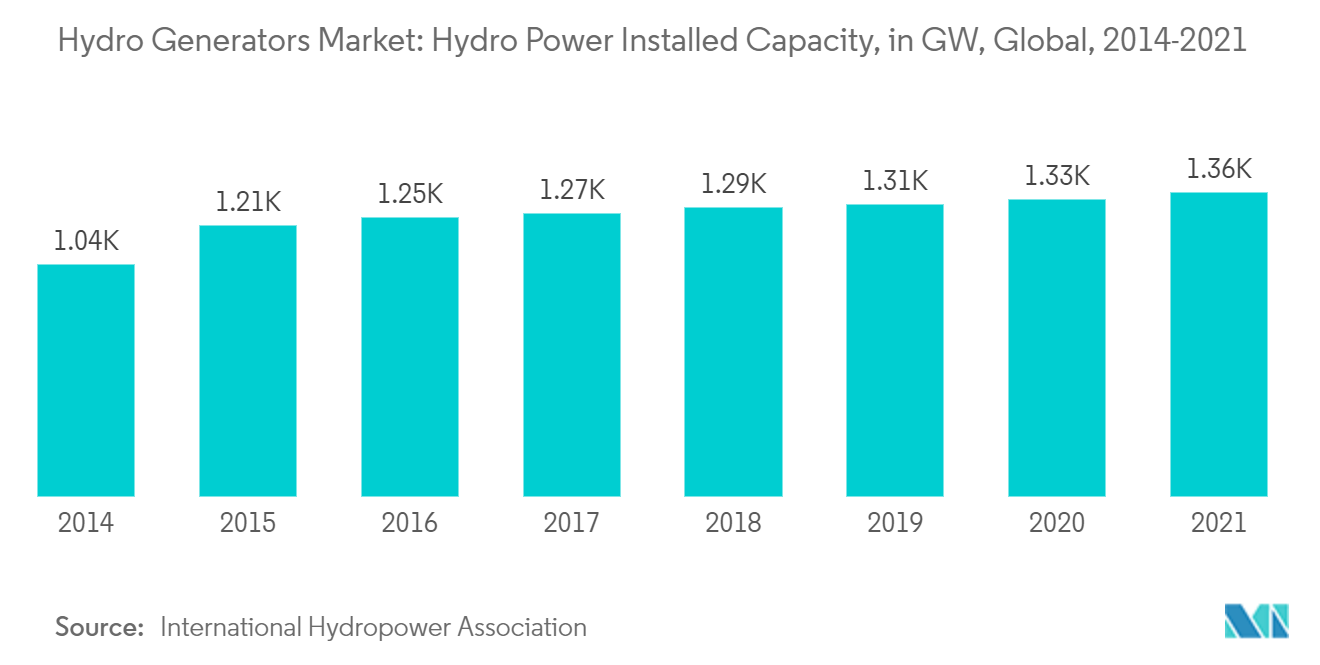

- В 2021 году было добавлено в общей сложности 25 ГВт гидроэнергетических мощностей, что увеличило мировую гидроэнергетическую мощность почти до 1360 ГВт. По оценкам, общая мощность гидроэлектростанций приходится на крупные гидроэлектростанции, которые используют ряд крупных гидрогенераторов и резервных генераторов для резервного копирования в случае любой чрезвычайной ситуации.

- Гидроаккумулирующие гидроэлектростанции по-прежнему вносят наибольший вклад в накопление энергии в США, на их долю в 2021 году придется почти 93% всех коммерческих аккумулирующих мощностей в стране. Гидроэнергетика генерирует 31,5% возобновляемой электроэнергии в стране, которая, как ожидается, увеличится в прогнозируемый период.

- Более того, в мае 2022 года Министерство энергетики США объявило сегодня о выделении 8 миллионов долларов США на финансирование инициатив, которые повысят стабильность электросети и гибкость гидроэнергетического парка страны. Таким образом, ожидается, что с увеличением мощности и поддерживающей государственной политикой гидроэнергетика будет расти, что, в свою очередь, будет способствовать развитию большого рынка гидрогенераторов в прогнозируемый период.

- Ожидается, что в связи с растущим спросом на электроэнергию во всем мире в ближайшие годы будет введено в эксплуатацию значительное количество крупных гидроэнергетических проектов. Гидроэнергетический проект Удундэ в Китае и гидроэнергетический проект Дасу в Пакистане представляют собой несколько строящихся крупных электростанций, мощность которых оценивается примерно в 10,2 ГВт и 4,3 ГВт соответственно. Ожидается, что оба проекта будут сданы в эксплуатацию в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион доминирует на рынке

- Азиатско-Тихоокеанский регион доминирует на рынке гидроэнергетики с установленной мощностью около 594 ГВт по состоянию на 2021 год. В 2021 году этот регион удерживал позицию самого быстрорастущего региона с общим добавлением мощности около 24 ГВт.

- Китай является доминирующей страной в регионе и во всем мире. Ее доля рынка составляет 65% по установленной мощности в регионе. В течение последнего года годовой рост мощностей в стране замедлился из-за ослабления экономики и снижения спроса на электроэнергию из-за избыточных мощностей и сокращения возобновляемых источников энергии.

- Более того, плотина Три ущелья мощностью 22,5 гигаватта в Китае является крупнейшим гидроэнергетическим объектом в мире. Ежегодно она генерирует от 80 до 100 тераватт-часов, чего достаточно для обеспечения электроэнергией от 70 до 80 миллионов домохозяйств.

- Помимо Китая, Индия и Япония являются ведущими странами региона, совокупная доля которых на рынке составляет около 18% от общей установленной мощности в регионе. Гидроэлектростанция Мангдечху - один из крупнейших строящихся гидропроектов в Бутане, который строится Индией и Бутаном. Ожидается, что к 2022 году установленная мощность проекта составит около 720 МВт.

- По словам официальных лиц, в мае 2022 года Индия и Непал построят гидроэлектростанцию мощностью 695 МВт, поскольку гималайская страна пытается использовать свой огромный потенциал для производства возобновляемой энергии, чтобы уменьшить дефицит электроэнергии. Индийская компания Satluj Jal Vidyut Nigam (SJVN) Ltd. и Управление электроэнергетики Непала (NEA), которому принадлежат 51% и 49% проекта, будут совместно строить проект Арун IV на реке Арун в восточном Непале.

- Ожидается, что добавление новых проектов и увеличение мощности гидроэлектростанций помогут рынку гидрогенераторов расти в течение прогнозируемого периода.

Обзор отрасли гидрогенераторов

Рынок гидрогенераторов консолидирован. В число ключевых игроков рынка (не в определенном порядке) входят General Electric Company, Voith GmbH Co. KGaA, Hitachi Mitsubishi Hydro Corporation, Toshiba America Energy Systems Corporation, Andritz AG, Nidec Industrial Solutions, ОАО Силовые машины, WEG. SA, Global Hydro Energy GmbH и Siemens AG.

Лидеры рынка гидрогенераторов

General Electric Company

Voith GmbH & Co. KGaA

Hitachi Mitsubishi Hydro Corporation

Toshiba America Energy Systems Corporation

Andritz AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка гидрогенераторов

- В январе 2022 года для модернизации четырех генераторных агрегатов на гидроэлектростанции Лонг-Лейк в США компании GE Renewable Energy и Avista Utilities, энергетическая компания США, обслуживающая четыре северо-западных штата, заключили сервисное соглашение. После завершения проекта реконструкции установленная мощность станции превысит 100 МВт. Это количество энергии может обеспечить всю электроэнергию, необходимую для 80 000 домов.

- В марте 2022 года японская многонациональная компания по производству изображений и электроники представила систему пико-гидрогенерации, которую можно использовать в оросительных каналах и промышленных дренажных системах. Все гидроэнергетические системы мощностью менее 5 кВт называются пикогидросистемами.

Сегментация отрасли гидрогенераторов

Гидрогенераторы являются наиболее важным компонентом гидроэнергетических проектов, которые подключаются к турбине для преобразования механической энергии в электрическую.

Рынок сегментирован по размеру и географии. По размеру рынок подразделяется на большой, малый и микро. В отчете также рассматриваются размер рынка и прогнозы рынка гидрогенераторов в основных регионах. Для каждого сегмента были определены размеры рынка и прогнозы выручки (млрд долларов США).

| Большой |

| Маленький |

| Микро |

| Северная Америка |

| Азиатско-Тихоокеанский регион |

| Европа |

| Южная Америка |

| Ближний Восток и Африка |

| Размер | Большой |

| Маленький | |

| Микро | |

| География | Северная Америка |

| Азиатско-Тихоокеанский регион | |

| Европа | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка гидрогенераторов

Каков текущий размер рынка гидрогенераторов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке гидрогенераторов среднегодовой темп роста составит более 8%.

Кто являются ключевыми игроками на рынке Гидрогенераторы?

General Electric Company, Voith GmbH & Co. KGaA, Hitachi Mitsubishi Hydro Corporation, Toshiba America Energy Systems Corporation, Andritz AG — основные компании, работающие на рынке гидрогенераторов.

Какой регион на рынке Гидрогенераторы является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Гидрогенераторы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка гидрогенераторов.

Какие годы охватывает рынок Гидрогенераторы?

В отчете рассматривается исторический размер рынка Гидрогенераторы за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Гидрогенераторы на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли гидрогенераторов

Статистические данные о доле, размере и темпах роста доходов на рынке гидрогенераторов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ гидрогенераторов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.