Размер и доля рынка человеческого рекомбинантного инсулина

Анализ рынка человеческого рекомбинантного инсулина от Mordor Intelligence

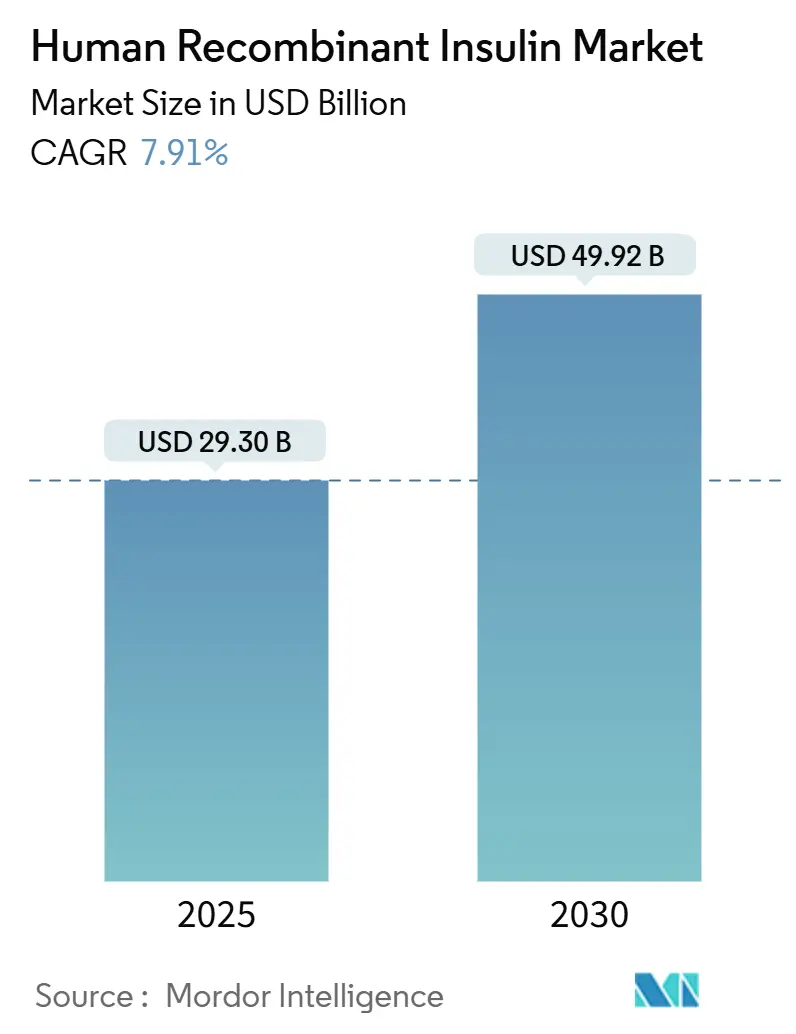

Размер рынка человеческого рекомбинантного инсулина составил 29,30 млрд долл. США в 2025 году, и прогнозируется его рост до 49,92 млрд долл. США к 2030 году со среднегодовым темпом роста 7,91%. Спрос продолжает расти даже при том, что агонисты рецепторов ГПП-1 и биосимиляры меняют варианты терапии, поскольку инсулин остается основой гликемического контроля для сотен миллионов людей. Рост спроса в значительной степени связан с ускоряющимся бременем диабета: Всемирная организация здравоохранения сообщает о более чем 800 млн случаев заболевания по всему миру, что в четыре раза превышает базовый показатель 1990 года. Поэтому расширение производственных мощностей превзошло исследования открытий как основной стратегический рычаг; Novo Nordisk и Eli Lilly вместе выделили более 13 млрд долл. США на заводы в США, которые должны начать работу до 2030 года. Между тем, расширение программ возмещения расходов, появление новых биосимиляров и инновации в устройствах, такие как подключенные ручки и автоматизированные помпы, поддерживают динамику конкурентной среды.

Ключевые выводы отчета

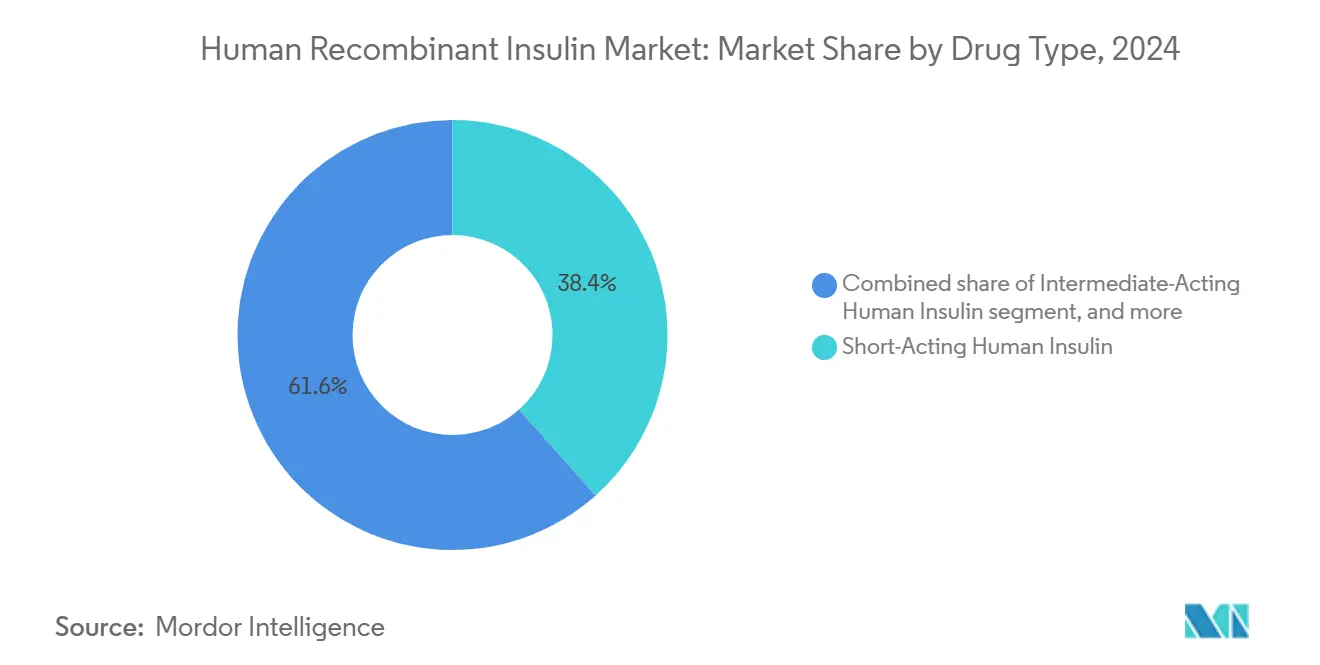

- По категории продукции короткодействующий человеческий инсулин лидировал с долей выручки 38,45% в 2024 году, в то время как готовая смесь человеческого инсулина, по прогнозам, покажет среднегодовой темп роста 9,45% к 2030 году.

- По брендам Хумулин занимал 31,45% доли рынка человеческого рекомбинантного инсулина в 2024 году; ожидается, что Инсуман будет расширяться со среднегодовым темпом роста 9,66% до 2030 года.

- По устройствам доставки инсулиновые ручки составили 43,21% размера рынка человеческого рекомбинантного инсулина в 2024 году, в то время как инсулиновые помпы и пластырные помпы должны расти со среднегодовым темпом роста 9,23% в период 2025-2030 годов.

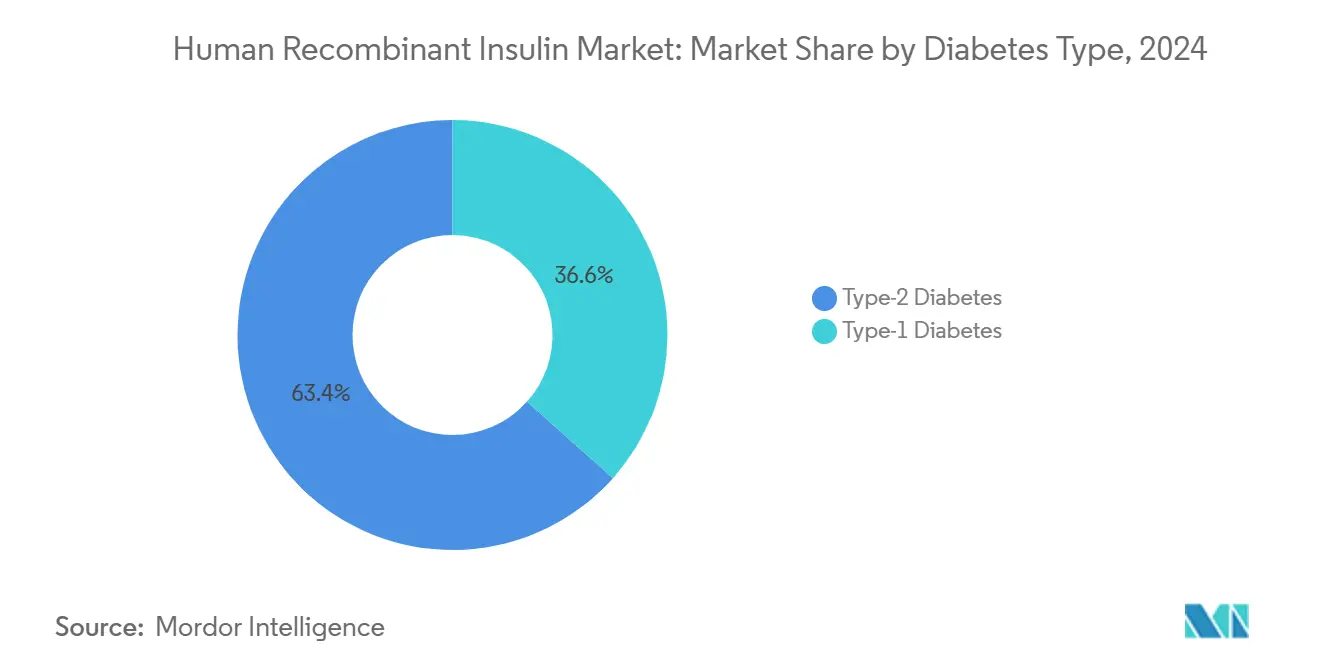

- По типу диабета сахарный диабет 2 типа доминировал с долей 63,45% в 2024 году, но терапии сахарного диабета 1 типа развиваются со среднегодовым темпом роста 10,55%.

- По конечным пользователям больницы и клиники контролировали 51,45% выручки в 2024 году, однако прогнозируется рост домашнего ухода и самостоятельного применения со среднегодовым темпом роста 10,98%.

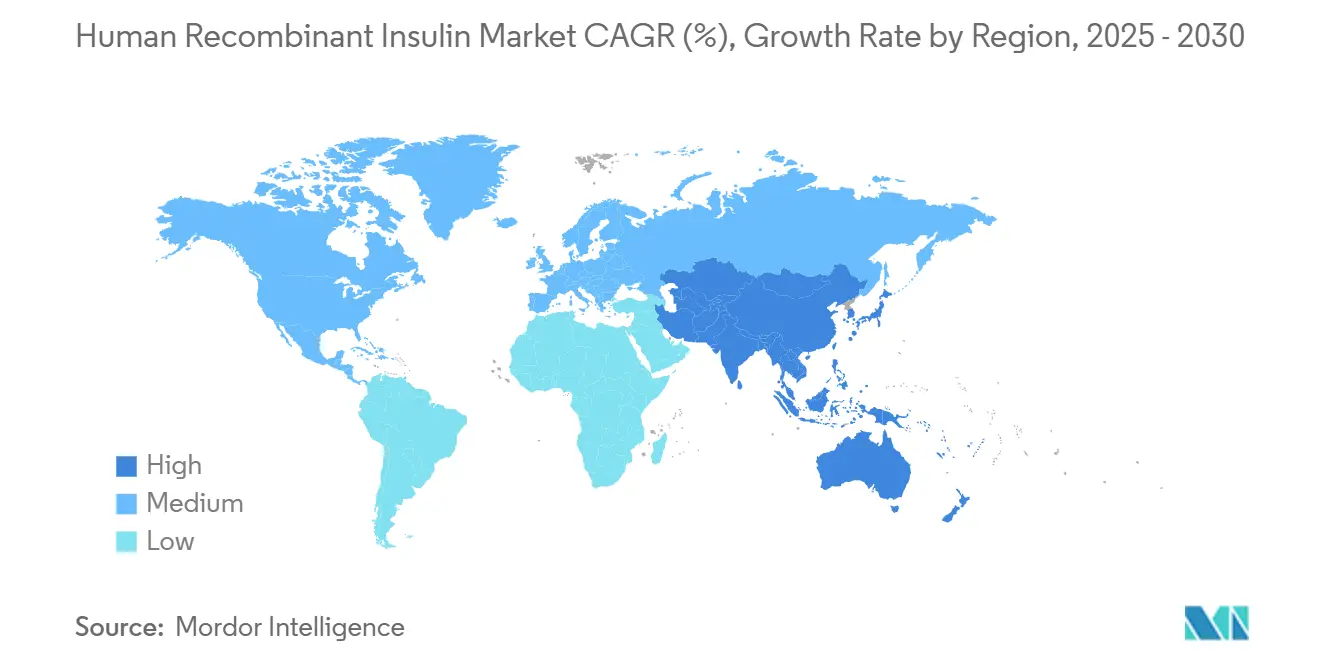

- По географии Северная Америка лидировала с долей 42,45% в 2024 году; Азиатско-Тихоокеанский регион является наиболее быстрорастущим регионом со среднегодовым темпом роста 8,76% к 2030 году.

Глобальные тенденции и аналитика рынка человеческого рекомбинантного инсулина

Анализ влияния драйверов

| Драйвер | % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Рост глобальной распространенности диабета | +2.1% | Глобально - наивысший в Азиатско-Тихоокеанском регионе и на Ближнем Востоке | Долгосрочно (≥ 4 лет) |

| Расширение национальных программ возмещения расходов | +1.8% | Северная Америка и ЕС; расширение на развивающиеся рынки | Среднесрочно (2-4 года) |

| Растущее внедрение биосимиляров инсулина | +1.4% | Европа лидирует, за ней следует Азиатско-Тихоокеанский регион | Среднесрочно (2-4 года) |

| Локализация биопроизводственных объектов | +1.2% | Азиатско-Тихоокеанский регион в центре; распространение на БВА и Южную Америку | Долгосрочно (≥ 4 лет) |

| Технологические достижения в эффективности дрожжевой ферментации | +0.9% | Глобальные производственные центры | Долгосрочно (≥ 4 лет) |

| Стратегические объединенные закупки в развивающихся экономиках | +0.7% | Африка, Южная Америка, отдельные рынки Азиатско-Тихоокеанского региона | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост глобальной распространенности диабета

Заболеваемость диабетом резко возросла до более чем 800 млн пациентов, что в основном перегружает мощности системы здравоохранения и закрепляет долгосрочный спрос на инсулин. Распространенность сахарного диабета 2 типа растет быстрее всего в урбанизирующихся азиатских и ближневосточных экономиках, где сходятся малоподвижный образ жизни и изменения в питании. По мере улучшения приверженности лечению объемы единиц растут, поскольку инсулинотерапия обычно начинается раньше в континууме заболевания. Предсказуемый характер пожизненного использования инсулина поддерживает многомиллиардные инвестиции в заводы, которые сейчас реализуются. Это наращивание производства, в свою очередь, укрепляет безопасность поставок и позволяет лидерам удовлетворить растущую базу пациентов.

Расширение национальных программ возмещения расходов

Инициативы по доступности напрямую переводятся в более высокие объемы рецептов. В Соединенных Штатах месячный лимит программы Medicare Part D в размере 35 долл. США вступает в силу в 2026 году, устраняя цену как барьер для миллионов пожилых людей. Европейские плательщики ужесточают пороги экономической эффективности, но все же расширяют доступ, предоставляя биосимилярам привилегированные позиции в формулярах. Индийская схема стимулирования, связанная с производством, запланированная на 2026 год, сочетает промышленную политику с целями доступа пациентов, вознаграждая местное производство лекарств от диабета. Эти действия коллективно увеличивают количество пролеченных пациентов и изменяют динамику выбора бренда внутри формуляров.

Растущее внедрение биосимиляров инсулина

Регулирующие органы теперь предлагают упрощенные пути одобрения, которые снижают входные затраты для производителей биосимиляров. FDA США одобрило биосимиляр быстрого действия Мерилог в феврале 2025 года[1]U.S. Food & Drug Administration, "FDA Approves First Rapid-Acting Insulin Biosimilar," fda.gov, расширяя варианты помимо копий гларгина длительного действия. Европа остается эталонным случаем: прейскурантные цены оригинального гларгина упали на 21,6% после запуска биосимиляра, иллюстрируя дефляционное влияние. Однако укоренившиеся структуры скидок все еще склоняют некоторые американские закупки к премиум-брендам, замедляя проникновение. Оригинальные фирмы противодействуют двойными ценовыми стратегиями и небрендовыми биологическими препаратами для сохранения объема даже при падении заголовочных цен.

Локализация биопроизводственных объектов

Шоки поставок от COVID-19 и геополитическая напряженность вызвали поворот к региональному производству. Инсулиновый комплекс Sanofi стоимостью 1,05 млрд долл. США в Пекине закрепляет их стратегию в Китае. Аналогичные проекты разбросаны по Юго-Восточной Азии и Латинской Америке, отражая политические стимулы для обеспечения внутренних поставок. Помимо устойчивости, локализация сокращает транспортные расходы и может сократить регулятивный обзор, когда власти предпочитают местные досье. Подход также помогает многонациональным производителям обеспечить тендерные заявки, которые благоприятствуют созданию стоимости внутри страны.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Строгий глобальный контроль цен | -1.9% | Глобально - наиболее суровый в Европе и развивающихся рынках | Краткосрочно (≤ 2 лет) |

| Уязвимости цепочки поставок в холодильном хранении | -1.1% | Глобально; острые в тропических и развивающихся регионах | Среднесрочно (2-4 года) |

| Высокие барьеры входа из-за сложности производства биологических препаратов | -0.9% | Глобально - особенно затрагивает новых участников в Азиатско-Тихоокеанском регионе и БВА | Долгосрочно (≥ 4 лет) |

| Постоянные узкие места в производстве плазмидной ДНК | -0.6% | Глобальные производственные центры | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгий глобальный контроль цен

Мандаты доступности сжимают маржу и могут перенаправлять бюджеты НИОКР. Закон о снижении инфляции ограничил цены на инсулин Medicare в США и катализировал добровольное снижение прейскурантной цены на 70% для Тресибы и Фиаспа, вступающее в силу в январе 2026 года[2]Drugs.com, "Novo Nordisk Slashes U.S. List Prices for Several Insulins," drugs.com. Европа теперь оценивает все терапии диабета против бенчмарков экономической эффективности, подвергая премиум-аналоги контролю бюджетодержателей. Китайская схема закупок на основе объема заставляет глубокие скидки для победителей тендеров. Коллективно эти политики заставляют производителей искать экономию в производственной эффективности и портфельном миксе, а не в увеличении цен.

Уязвимости цепочки поставок в холодильном хранении

Инсулин должен перемещаться и оставаться в пределах 2-8 °C. Любое отклонение может ухудшить активность, вызывая отзывы и кризисы общественного здравоохранения. Перебои во время нехватки ручек в Южной Африке в 2024 году иллюстрируют человеческие потери, когда терпят неудачу логистика с контролируемой температурой. Регулирующие агентства теперь требуют мониторинг температуры в реальном времени и полные аудиторские следы, повышая затраты на соблюдение требований. Поэтому инвестиции в изолированную упаковку, регистраторы данных и региональные распределительные центры растут, особенно на тропических рынках, где температуры последней мили регулярно превышают 30 °C.

Сегментный анализ

По типу препарата: готовые смеси расширяют удобство

Готовая смесь человеческого инсулина является прорывной историей роста, отслеживая среднегодовой темп роста 9,45% на 2025-2030 годы благодаря обещанию меньшего количества ежедневных инъекций. Короткодействующие составы все еще занимают наибольшую долю в 38,45% в 2024 году, закрепляя рынок человеческого рекомбинантного инсулина через их критическую роль в контроле глюкозы во время еды. Препараты средней продолжительности действия, хотя и клинически ценные, сталкиваются с риском замещения новыми ко-формулировками, которые сочетают базальное и болюсное действие в одной ручке.

Рынок человеческого рекомбинантного инсулина отвечает на желание пациентов простых режимов, подталкивая фирмы к уточнению двухфазных соотношений, которые лучше имитируют физиологические профили. Распределение мощностей также формирует рост: выбор Novo Nordisk прекратить производство Левемира освобождает резервуары для аналогов более высокой стоимости, намекая, что устаревшие сегменты могут сжиматься быстрее, чем диктовал бы один спрос. Еженедельные базальные кандидаты остаются в подвешенном состоянии после неудачи подачи в США, однако одобрение Китаем инсулина икодека демонстрирует региональные расхождения в толерантности к соотношению пользы и риска.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По брендам: масштаб Хумулина противостоит гибким соперникам

Хумулин контролировал 31,45% выручки в 2024 году, отражая многодесятилетнее укоренение в формулярах. Тем не менее, Инсуман от Sanofi находится на более быстрой траектории со среднегодовым темпом роста 9,66%, поддерживаемый целевым ценообразованием на развивающихся рынках и расширяющимися линиями биосимиляров. Новолин использует широкое розничное распространение, но отстает по инновационным крючкам, которые резонируют с плательщиками.

Давление биосимиляров ускоряется по мере истечения патентов. Оригинаторы принимают "зонтичные" стратегии: Eli Lilly выпустила небрендовый лиспро по половине прейскурантной цены, чтобы смягчить эрозию доли, защищая потоки скидок на брендовый SKU. Европа предоставляет ранний взгляд на динамику конечной игры, где сосуществуют множественные биосимиляры гларгина и прейскурантные цены оригинатора упали, но чистые цены после скидок остаются непрозрачными. Рынок человеческого рекомбинантного инсулина таким образом иллюстрирует, как оптика прейскурантных цен расходится с фактической экономикой транзакций.

По устройствам доставки: умные системы переосмысливают приверженность

Инсулиновые ручки занимали 43,21% доли в 2024 году благодаря удобству, точности дозы и низкой стоимости за единицу. Однако инсулиновые помпы и пластырные помпы демонстрируют самую крутую кривую в 9,23% среднегодового темпа роста, поскольку системы замкнутого контура, управляемые алгоритмом, постепенно приближаются к массовому использованию. Флаконы и шприцы сохраняют актуальность в условиях ограниченных ресурсов и среди больниц, использующих централизованные инфузионные помпы для интенсивной терапии.

Цифровая интеграция стимулирует рост. FDA одобрило первую автоматизированную систему дозирования для пациентов с диабетом 2 типа в августе 2024 года, расширив адресуемые помповые рынки. Пластырные платформы нацелены на сокращение первоначальных затрат на устройство, позволяя незаметное ношение. Параллельно умные ручки регистрируют данные дозы и передают в мобильные приложения, помогая петлям обратной связи клинициста. Производители рассматривают оборудование как липкую экосистему, которая может связывать проприетарные картриджи, усиливая лояльность бренда внутри рынка человеческого рекомбинантного инсулина.

По типу диабета: сегмент диабета 1 типа катализирует премиум-инновации

Сахарный диабет 2 типа доминирует по объему с долей 63,45%, но сахарный диабет 1 типа будет расширяться быстрее со среднегодовым темпом роста 10,55%, поскольку каждый пациент использует более высокие ежедневные дозы и первым принимает продвинутые устройства доставки. Технологические скачки, такие как подключенные помпы и гибридные замкнутые контуры, изначально появляются в когортах диабета 1 типа, прежде чем каскадироваться к более широким группам, закрепляя премиум-ASP.

Лечебные подходы постепенно продвигаются вперед. Терапия островковыми клетками Vertex обеспечила независимость от инсулина у ранних участников, предвещая структурные сдвиги спроса, если упадут препятствия масштабируемости. До тех пор интенсивные инсулиновые режимы остаются незаменимыми. Следовательно, рынок человеческого рекомбинантного инсулина видит, что уход за диабетом 1 типа стимулирует партнерства НИОКР, которые объединяют биологические препараты с носимыми устройствами, позиционируя производителей для возмещения на основе стоимости, которое вознаграждает метрики времени в диапазоне.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: домашний уход набирает тяговое усилие

Больницы и клиники поглотили 51,45% продаж 2024 года, однако домашний уход и самостоятельное применение регистрируют ожидаемый среднегодовой темп роста 10,98%, поскольку здравоохранение сдвигается к децентрализованным моделям. Плательщики выталкивают рутинное управление из более дорогостоящих острых условий, а технологии дистанционного мониторинга дают клиницистам уверенность для наблюдения за терапией на расстоянии.

Производители устройств используют возможности: Tandem Diabetes Care, например, превысила 2 млрд долл. США выручки в 2024 году от продаж помп в сочетании с облачной аналитикой. Домашнее использование также стимулирует спрос на ручки на основе картриджей, которые минимизируют ошибки пользователя. Для индустрии человеческого рекомбинантного инсулина миграция подчеркивает стратегическую необходимость объединения лекарств, устройств и сервисов данных в связное ценностное предложение.

Географический анализ

Северная Америка лидировала с 42,45% выручки 2024 года, подпитываемая всеобъемлющим страховым покрытием и быстрым внедрением систем доставки следующего поколения. Лимит Medicare в 35 долл. США, вступающий в силу в 2026 году, дополнительно обеспечит непрерывность спроса на рынке человеческого рекомбинантного инсулина[3]Holland & Knight, "Medicare Insulin Cost-Sharing Cap to Take Effect in 2026," hklaw.com. Производители цементируют местные поставки: площадка Novo Nordisk в Северной Каролине и комплекс Eli Lilly в Индиане коллективно добавляют более 7 млн квадратных футов мощностей формулирования и финишной обработки.

Азиатско-Тихоокеанский регион готов обеспечить самый быстрый среднегодовой темп роста 8,76% до 2030 года. Китай имеет крупнейшую в мире диабетическую популяцию и недавно ускорил временные рамки регулятивного обзора для приоритетных лекарств. Внутренние производственные стимулы поощряют как многонациональные, так и отечественные фирмы строить заводы, ужесточая ценовую конкуренцию. Программа стимулирования Индии аналогично будет способствовать местному выпуску и могла бы позиционировать страну как региональный экспортный центр, углубляя охват рынка человеческого рекомбинантного инсулина.

Европа демонстрирует зрелую, но развивающуюся среду. Органы оценки технологий здравоохранения тщательно изучают относительную экономическую эффективность, давая биосимилярам попутный ветер и сдерживая ценовую инфляцию. Обновления руководящих принципов EMA в 2024 году интегрировали экономические соображения в выбор терапии, подталкивая назначающих к более дешевым вариантам без компромисса клинической эффективности. Контракты цена-объем остаются обычными, со стратегиями скидок оригинаторов, держащими некоторые преимущества биосимиляров под контролем.

Ближний Восток и Африка и Южная Америка вместе составляют скромную, но растущую долю. Недавние пилотные проекты объединенных закупок в Африке снизили затраты на флакон на двузначные проценты, хотя и напрягли маржи поставщиков. Инфраструктурные инвестиции в рефрижераторные склады имеют решающее значение, поскольку сбои холодовой цепи в настоящее время вызывают периодические нехватки запасов, которые ограничивают потенциал роста. Успех в этих регионах будет зависеть от адаптивных моделей распределения и локализованных услуг добавленной стоимости, которые обеспечивают стабильные поставки.

Конкурентная среда

Три действующих игрока-Novo Nordisk, Eli Lilly и Sanofi-контролируют около 90% глобального объема, подчеркивая выраженную концентрацию на рынке человеческого рекомбинантного инсулина. Масштаб обеспечивает производственные преимущества кривой обучения и глобальную регулятивную мощь. Novo Nordisk лидирует с 33,7% долей в области лечения диабета и 45,4% в человеческом инсулине, помогает глубокая скандинавская производственная экспертиза и широкий портфель аналогов.

Стратегический акцент сместился к активам из кирпича и раствора: коллективные капитальные затраты превысили 15 млрд долл. США в 2024-2025 годах, поскольку фирмы соревнуются в закреплении слотов ферментации и финишной обработки. Покупка Lilly объекта инъекционных препаратов в Висконсине отражает вертикальную интеграцию, направленную на снижение риска внешних поставок. Двойные площадки Sanofi в Пекине и Франкфурте модернизируют линии, одновременно встраивая функции устойчивости, такие как системы замкнутого водооборота.

Конкурентное давление также исходит от разработчиков биосимиляров в Индии и Китае, чьи базы затрат подрывают западных коллег. Компании, такие как Gan & Lee, расширяются через соглашения о совместном производстве, которые предлагают тендерным властям локально произведенную альтернативу. Одновременно специалисты по устройствам-Insulet, Tandem, Embecta-заключают партнерства с фирмами датчиков глюкозы для создания полнофункциональных экосистем, которые могут влиять на выбор лекарств. Оригинаторы таким образом сталкиваются с двухфронтовой борьбой: ориентированными на цену биосимилярами и технологически-управляемыми дополнениями, которые сдвигают стоимость к интегрированным решениям.

Регулятивная наука развивается, чтобы приспособиться к этой сложности. Выпуск FDA в 2024 году анализов на основе клеток in vitro стандартизирует тестирование активности, сокращая время и затраты на исследования на животных для следующих биологических препаратов. Гармонизированные глобальные стандарты могут ускорить одобрения биосимиляров и расширить терапевтическую взаимозаменяемость, интенсифицируя ценовую конкуренцию на рынке человеческого рекомбинантного инсулина.

Лидеры индустрии человеческого рекомбинантного инсулина

-

Novo Nordisk A/S

-

Eli Lilly and Company

-

Sanofi S.A.

-

Zhuhai United Laboratories Co., Ltd.

-

Biocon Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: MannKind Corporation представила данные по ингаляционному инсулину Afrezza на ATTD 2025, объявив о подаче дополнительного педиатрического NDA позже в 2025 году.

- Январь 2025: Tandem Diabetes Care подписала соглашение с Abbott о связывании систем автоматизированной доставки инсулина с будущими датчиками глюкозы-кетонов, нацеленными на сдерживание диабетического кетоацидоза.

- Январь 2025: Eli Lilly заключила партнерство с Camurus в сделке стоимостью до 870 млн долл. США для разработки длительного действия ГПП-1 и терапий на основе инкретина с использованием технологии гелей на липидной основе для пролонгированного высвобождения.

- Декабрь 2024: Sanofi выделила 1,05 млрд долл. США на строительство инсулинового объекта в Пекине, своего четвертого китайского завода.

- Ноябрь 2024: Novo Nordisk начала постепенное прекращение производства человеческого инсулина в ручках, перераспределяя ресурсы на форматы флаконов и мощности ГПП-1.

Область применения глобального отчета по рынку человеческого рекомбинантного инсулина

Согласно области применения отчета, рекомбинантный человеческий инсулин заменил животный инсулин и полусинтетический человеческий инсулин на основе животных, которые доступны в достаточных количествах и по доступным ценам, чтобы обеспечить глобальный доступ к инсулинотерапии. Рынок человеческого рекомбинантного инсулина сегментирован по препарату (короткодействующий человеческий инсулин, инсулин средней продолжительности действия и готовая смесь человеческого инсулина), брендам (Инсуман, Хумулин, Новолин и другие бренды) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Латинская Америка). Отчет по рынку также охватывает оценочные размеры рынка и тенденции для различных стран в основных регионах и глобально. Отчет предлагает стоимость (в долл. США) и объем (в единицах мл) для вышеперечисленных сегментов. Отчет предоставит посегментную разбивку (стоимость и объем) для всех стран, охваченных в оглавлении.

| Короткодействующий человеческий инсулин |

| Инсулин средней продолжительности действия |

| Готовая смесь человеческого инсулина |

| Хумулин |

| Инсуман |

| Новолин |

| Другие бренды |

| Флаконы и шприцы |

| Инсулиновые ручки (многоразовые и одноразовые) |

| Инсулиновые помпы и пластырные помпы |

| Сахарный диабет 1 типа |

| Сахарный диабет 2 типа |

| Больницы и клиники |

| Домашний уход / самостоятельное применение |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССАГПЗ |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу препарата | Короткодействующий человеческий инсулин | |

| Инсулин средней продолжительности действия | ||

| Готовая смесь человеческого инсулина | ||

| По брендам | Хумулин | |

| Инсуман | ||

| Новолин | ||

| Другие бренды | ||

| По устройствам доставки | Флаконы и шприцы | |

| Инсулиновые ручки (многоразовые и одноразовые) | ||

| Инсулиновые помпы и пластырные помпы | ||

| По типу диабета | Сахарный диабет 1 типа | |

| Сахарный диабет 2 типа | ||

| По конечным пользователям | Больницы и клиники | |

| Домашний уход / самостоятельное применение | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССАГПЗ | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка человеческого рекомбинантного инсулина?

Рынок оценивается в 29,30 млрд долл. США в 2025 году и прогнозируется рост до 49,92 млрд долл. США к 2030 году со среднегодовым темпом роста 7,91%.

Какая категория продуктов лидирует на рынке человеческого рекомбинантного инсулина?

Короткодействующий человеческий инсулин занял лидирующую позицию, составляя 38,45% выручки 2024 года.

Как биосимиляры влияют на ценообразование инсулина?

Выход биосимиляров привел к снижению цен оригинаторов-например, европейские цены на гларгин упали на 21,6% после запуска биосимиляров-тем самым оказывая давление на маржу, расширяя при этом доступ пациентов.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом для рекомбинантного инсулина?

Быстро растущая распространенность диабета, модернизация регулирования и увеличенный доступ к здравоохранению продвигают региональный рост со среднегодовым темпом роста 8,76%.

Какие устройства доставки расширяются быстрее всего?

Инсулиновые помпы и пластырные помпы продвигаются со среднегодовым темпом роста 9,23% благодаря функциям автоматизированного дозирования и улучшенному удобству пользователя.

Какую роль играют политики возмещения в росте рынка?

Политики, такие как месячный лимит Medicare в США в 35 долл. США и европейские предпочтения формуляров, устраняют барьеры доступности, напрямую увеличивая объемы инсулина и формируя брендовую конкуренцию.

Последнее обновление страницы: