Анализ рынка коммерческой недвижимости Индонезии

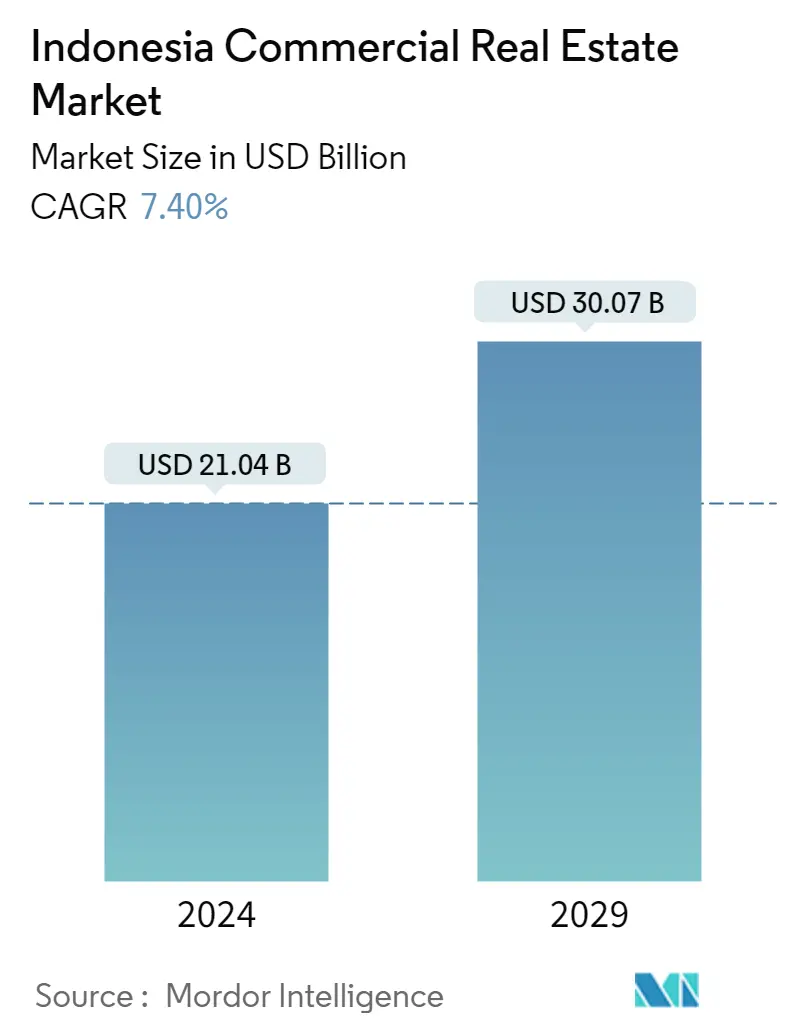

Объем рынка коммерческой недвижимости Индонезии оценивается в 21,04 миллиарда долларов США в 2024 году и, как ожидается, достигнет 30,07 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 7,40% в течение прогнозируемого периода (2024-2029 годы).

- Движущей силой рынка является быстрый рост населения страны и высокая урбанизация. Долгосрочные перспективы коммерческой недвижимости выглядят позитивными для Индонезии, чему способствуют устойчивый экономический рост и растущая урбанизация. Пандемия COVID-19 оказала значительное влияние на сектор коммерческой недвижимости (CRE) в Индонезии. Объемы сделок с коммерческой недвижимостью и цены упали в 2020 году, поскольку меры по сдерживанию пандемии нанесли ущерб экономической активности и снизили спрос на коммерческую недвижимость.

- Некоторые рынки, особенно в Азии, быстро оправились от первоначального шока, но долгосрочные ограничения социального дистанцирования снизили спрос на арендаторов в экономике страны, способствуя растущему неравенству в ценах CRE в Индонезии и сегментах CRE (таких как розничная торговля, офисные здания, промышленные и многоквартирные здания).

- Средние цены на землю в Индонезии растут по всей стране. Цены по-прежнему самые высокие в столице Индонезии Джакарте, которая является экономическим центром Индонезии.

- Существует еще много возможностей для дальнейшего развития, чтобы удовлетворить спрос на коммерческую недвижимость. Чтобы удовлетворить растущий спрос на недвижимость, правительство Индонезии приняло ряд мер по расширению сектора, таких как снижение ключевых процентных ставок, предоставление налоговых льгот индонезийским инвестиционным фондам недвижимости и увеличение соотношения кредита к стоимости.

- В сентябре 2021 года правительство Индонезии утвердило бюджет в размере 2,7 квадриллиона индонезийских рупий (190,1 миллиарда долларов США) на 2022 год, из которых 1,9 квадриллиона индонезийских рупий (133,8 миллиарда долларов США) пойдут центральному правительству, а 770 триллионов индонезийских рупий (54,2 миллиарда долларов США) - региональной администрации. Одновременно правительство объявило о намерении в бюджете выделить 384,8 триллиона индонезийских рупий (27,1 миллиарда долларов США) на инфраструктуру.

Тенденции рынка коммерческой недвижимости Индонезии

Спрос на офисы в стране остается высоким

В четвертом квартале 2021 года было зарегистрировано несколько крупных арендных сделок, например, в MSIG Tower площадью около 15 000 кв. м от онлайн-образовательного учреждения, в Medialand Tower от логистической компании площадью 5 500 кв. м и в Capital Place площадью 4 000 кв. м от Nokia.

В целом, на протяжении всего года наблюдалось улучшение тенденций в количестве запросов и сделок по сравнению с 2021 годом, при этом спрос исходил в основном от арендаторов, желающих переезда и консолидации офисов на 2022 год и последующий период.

После шести кварталов подряд тенденции к сокращению рынка офисный рынок центрального делового района Джакарты зафиксировал свой первый положительный квартальный чистый объем продаж в размере 17 900 кв. м в четвертом квартале 2021 года, что указывает на очень позитивный признак восстановления рынка в ближайшем будущем.

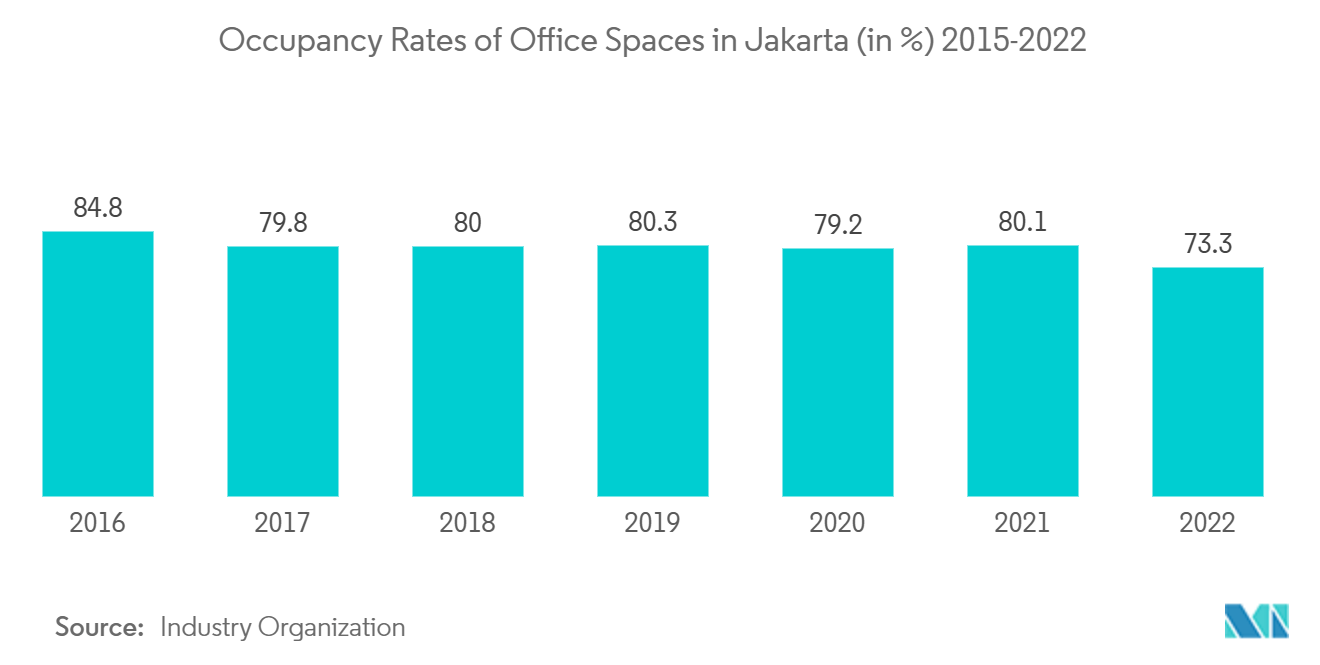

Средняя заполняемость офисного рынка Центрального делового района снизилась на 0,2–70,4% к концу декабря 2021 года, в основном из-за большого дополнительного предложения. Базовая арендная ставка в рупиях снизилась еще на 3,0% квартал к кварталу в четвертом квартале 2021 года в связи со слабым спросом и снижением средней заполняемости рынка.

К концу декабря 2021 года средняя базовая арендная плата в рупиях составляла 175 100 индонезийских рупий за кв.м в месяц (снижение на 9,1% по сравнению с аналогичным периодом прошлого года), а в долларовом эквиваленте она составляла 12,3 доллара США за кв.м в месяц (снижение на 9,6%). % г/г). Между тем, плата за обслуживание осталась относительно неизменной в четвертом квартале 2021 года.

В Джакарте, скорее всего, будет наблюдаться рост торговых площадей

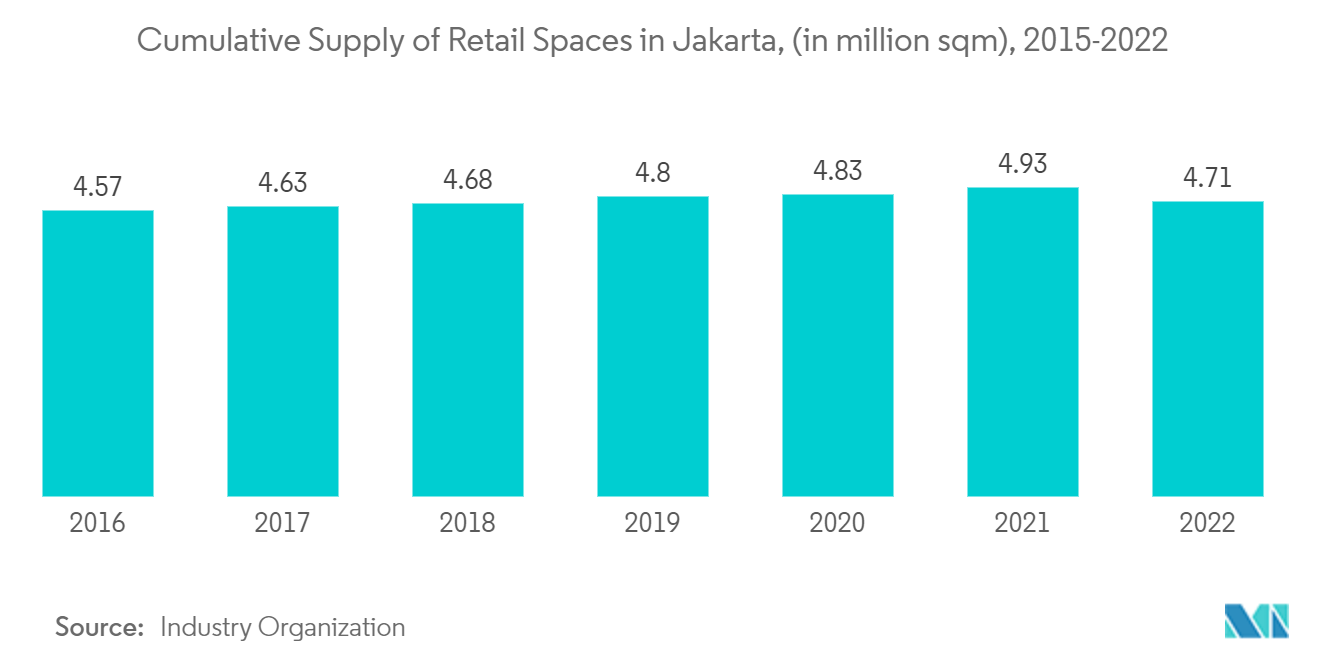

Завершая 2022 год, на розничном рынке Джакарты было зарегистрировано появление еще одного нового торгового центра в Южной Джакарте, а именно AEON Mall Tanjung Barat. Открытие AEON Mall Tanjung Barat добавило к рынку около 40 000 кв.м торговых площадей.

Ожидается, что этот четвертый торговый центр AEON Mall в Индонезии вместе с проектом Southgate Residence создаст новый универсальный комплекс городского образа жизни в Южной Джакарте. С учетом добавления двух новых проектов в 2021 году общий объем нового предложения торговых центров Джакарты в 2021 году достиг 70 000 кв.м. Ожидается, что еще два торговых центра с торговой площадью около 73 000 кв. м выйдут на розничный рынок Джакарты к 2022 году.

Полная реконструкция и преобразование Сарины, старейшего торгового центра в Джакарте, была завершена и открыта для публики в марте 2022 года. К концу 2022 года общая площадь розничных магазинов Джакарты достигнет 4 716 400 кв. м. В целом рынок розничной торговли Джакарты был относительно стабильным. в последнем квартале 2021 года. Уровень заполняемости составил 76,7%, что немного увеличилось на 0,2% по сравнению с последним кварталом 2021 года.

Обзор индустрии коммерческой недвижимости Индонезии

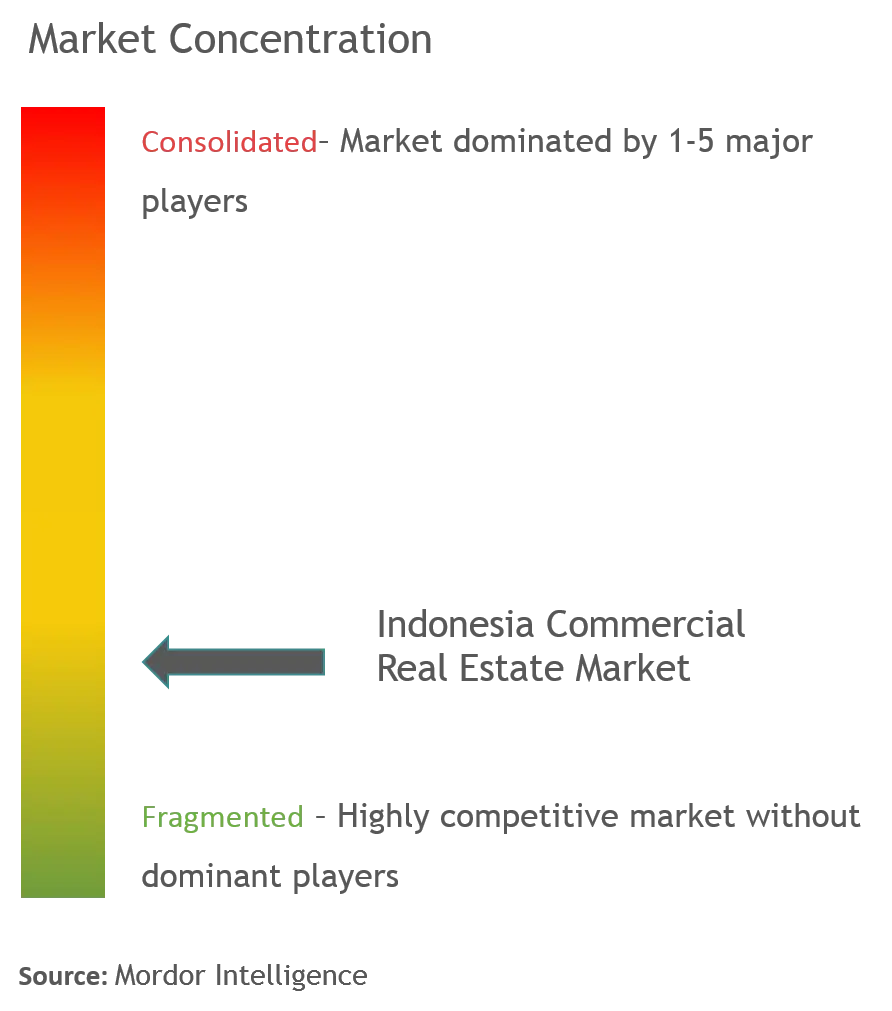

Рынок коммерческой недвижимости в Индонезии фрагментирован, на нем присутствует множество мелких игроков. Некоторые крупные индонезийские компании по коммерческой недвижимости включают Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group и Dutta Angada Realty. Индонезия имеет фрагментированный рынок, на котором доминируют местные игроки в сфере коммерческой недвижимости. Однако ожидается, что рост инвестиций в стране, а также деятельность по слияниям и поглощениям приведут к увеличению инвестиций в этот сектор в прогнозируемый период.

Лидеры рынка коммерческой недвижимости Индонезии

Agung Podomoro Land

Sinarmas Land

Lippo Karawaci

Ciputra Group

RDTX Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка коммерческой недвижимости Индонезии

- Октябрь 2022 г. компания Equinix., Inc., занимающаяся глобальной цифровой инфраструктурой, объявила о своем расширении в Индонезии с запланированным открытием центра обработки данных International Business Exchange (IBX®) стоимостью около 74 миллионов долларов США в самом центре Джакарты. Благодаря этому расширению Equinix позволит индонезийским компаниям и транснациональным корпорациям, базирующимся в Индонезии, использовать свою проверенную платформу для консолидации и подключения базовой инфраструктуры своего бизнеса.

- Январь 2022 г. Emerging Markets Property Group (EMPG), оператор рынка недвижимости, приобрела активы недвижимости OLX Indonesia за нераскрытую сумму через местное подразделение недвижимости Lamudi.

Сегментация индустрии коммерческой недвижимости Индонезии

Коммерческая недвижимость, инвестиционная недвижимость или доходная недвижимость предназначены для получения прибыли либо от прироста капитала, либо от дохода от аренды. Целью данного отчета является предоставление подробного анализа индонезийского рынка коммерческой недвижимости. Индонезийский рынок коммерческой недвижимости сегментирован по типу (офисы, розничная торговля, промышленность, логистика, многоквартирные дома и гостиничный бизнес) и ключевым городам (Джакарта, Сурабая и Семаранг). В отчете представлены размер рынка и прогнозные значения (млрд долларов США) для всех вышеуказанных сегментов.

| Офисы |

| Розничная торговля |

| Промышленный |

| Логистика |

| Многоквартирный |

| Гостеприимство |

| Джакарта |

| Сурабая |

| Семаранг |

| По типу | Офисы |

| Розничная торговля | |

| Промышленный | |

| Логистика | |

| Многоквартирный | |

| Гостеприимство | |

| По ключевым городам | Джакарта |

| Сурабая | |

| Семаранг |

Часто задаваемые вопросы по исследованию рынка коммерческой недвижимости Индонезии

Насколько велик рынок коммерческой недвижимости Индонезии?

Ожидается, что объем рынка коммерческой недвижимости Индонезии достигнет 21,04 млрд долларов США в 2024 году, а среднегодовой темп роста составит 7,40% и достигнет 30,07 млрд долларов США к 2029 году.

Каков текущий размер рынка коммерческой недвижимости Индонезии?

Ожидается, что в 2024 году объем рынка коммерческой недвижимости Индонезии достигнет 21,04 миллиарда долларов США.

Кто являются ключевыми игроками на рынке коммерческой недвижимости Индонезии?

Agung Podomoro Land, Sinarmas Land, Lippo Karawaci, Ciputra Group, RDTX Group — основные компании, работающие на рынке коммерческой недвижимости Индонезии.

Какие годы охватывает рынок коммерческой недвижимости Индонезии и каков был размер рынка в 2023 году?

В 2023 году объем рынка коммерческой недвижимости Индонезии оценивался в 19,59 млрд долларов США. В отчете рассматривается исторический размер рынка коммерческой недвижимости Индонезии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка коммерческой недвижимости Индонезии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии коммерческой недвижимости Индонезии

Статистические данные о доле, размере и темпах роста доходов на рынке коммерческой недвижимости Индонезии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ коммерческой недвижимости Индонезии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.